Содержание

Топ-20 российских экспортеров зерна — Журнал «Агроинвестор» – Агроинвестор

Вывоз зерна вышел на исторически рекордный уровень

Легион-Медиа

560 трейдеров работали на рынке в сезоне 2014/2015. 70% поставок осуществили компании из первой двадцатки

Благодаря хорошему урожаю и рекордному экспорту в сезоне-2014/15 на рынок вышли новые трейдеры. Зерно вывозили более 560 компаний, тогда как сезоном ранее — немногим более четырехсот. Но большую часть объемов (23 млн т из 31,8 млн т), как и раньше, поставили за рубеж экспортеры из первой двадцатки.

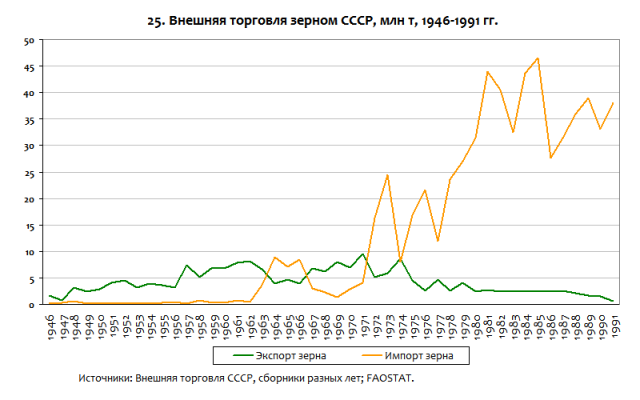

Россия начала активно выходить на мировой рынок зерна с сезона-2001/02. В течение последних 15 лет (за исключением неурожайного 2010/11 сельхозгода, когда было введено эмбарго) экспорт зерна из страны имел четко выраженную тенденцию к росту и увеличению географии поставок. За этот период вывоз увеличился почти в 4,5 раза — с 7,1 млн т в сезоне-2001/02 до рекордных 31,8 млн т (включая муку и зернобобовые) в завершившемся. Импорт в эти годы колебался от 0,4 до 2,4 млн т, тогда как еще в сезоне-1999/2000 он составлял более 8 млн т.

Импорт в эти годы колебался от 0,4 до 2,4 млн т, тогда как еще в сезоне-1999/2000 он составлял более 8 млн т.

Смотрите также: Топ 15 экспортеров российского зерна по итогам сезона 2016/2017

Экспортный топ

С начала экспортной активности на российском рынке сформировался топ-20 крупнейших компаний-экспортеров. Периодически состав двадцатки пополняется новыми участниками, которые отвоевывают доли рынка у старых игроков. Доля двадцати компаний, лидирующих по объемам вывоза зерна, ранее не превышала 60%. В последующем этот показатель составлял от 80% и выше, что свидетельствовало о консолидации зерновой экспортной отрасли. Снижение доли ведущей двадцатки до уровня 73,5% впервые за последние годы имело место в 2014/15 сельхозгоду из-за рекордного объема поставок в целом и в частности по таким направлениям, как Азербайджан, порты Балтики, Каспий (на Иран). В то же время возрос вывоз со стороны компаний, которые ранее не присутствовали среди лидеров.

Еще в сезоне-2002/03 на транснациональные компании приходилось около 17% всего экспорта, остальной объем экспортировался российскими игроками. Тогда же на рынке присутствовали Louis Dreyfus, Nidera («Виталмар»), WJ Grain (компания прекратила существование в 2009 году). В настоящее время международные компании существенно нарастили свое присутствие в российском экспорте через дочерние или компании-партнеры, и их доля достигла 40%. На российском рынке появились такие крупные мировые трейдеры, как Glencore (МЗК), Cargill, Olam (Outspan), Bunge, ADM-Toeppfer («Артис»), CHS («Агромаркет»), Noble («Бонел»), Fedcom («Агрофест-Дон»). В сезоне-2014/15 — «Миро групп» (CBH), Vitol (Gravit).

В следующем сезоне планирует выйти на рынок бразильская компания BTG. Большинство транснациональных компаний владеют терминалами в морских портах Азова и Ростова, а также речных Волго-Донского канала. Через последние зерно в значительной части уходит на рейдовую перевалку в порты Кавказ и Керчь. Ряд экспортеров имеет пакеты акций терминалов в глубоководных портах (Glencore — в Тамани, Cargill — в терминале КСК в новороссийском порту). Тем не менее, российские компании также удерживают и наращивают свои позиции в экспорте. Среди них можно назвать торговый дом «Риф» («Промэкспедиция»), построивший самый крупный по перевалке на малой воде терминал в порту Азов. Впервые в экспорте он появился в 2012/13 сельхозгоду и уже в последующие два сезона вошел в тройку лидеров.

Ряд экспортеров имеет пакеты акций терминалов в глубоководных портах (Glencore — в Тамани, Cargill — в терминале КСК в новороссийском порту). Тем не менее, российские компании также удерживают и наращивают свои позиции в экспорте. Среди них можно назвать торговый дом «Риф» («Промэкспедиция»), построивший самый крупный по перевалке на малой воде терминал в порту Азов. Впервые в экспорте он появился в 2012/13 сельхозгоду и уже в последующие два сезона вошел в тройку лидеров.

Также необходимо отметить такие компании, как «Астон» и «Юг Руси». Они активны в российском экспорте еще с начала 2000-х годов. Также с середины 2000-х на рынке присутствовало Федеральное агентство по регулированию продовольственного рынка (ГУП ФАП), созданное при Минсельхозе России. В 2009 году оно было преобразовано в Объединенную зерновую компанию (ОЗК), которая теперь стабильно входит в десятку экспортеров. Компании принадлежит в том числе Новороссийский КХП и ряд элеваторов на юге России. В последние два сезона в экспортной десятке появилась компания «Русские масла» («Кернел»), владеющая наряду с Glencore (МЗК) новым зерновым терминалом в Тамани. В топ-10 вошло и «Содружество», которое построило терминал в Калининградской области. С 2011/12 сельхозгода компания начала наращивать с него отгрузки. Среди остальных экспортеров двадцатки завершившегося сезона следует отметить «Агро-Техник», осуществляющий поставки в Азербайджан, «Южный центр» и «Профессионал», специализирующиеся на вывозе зерна через малые порты Азовского моря. Также необходимо добавить, что в предыдущие годы ведущие позиции в российском экспорте занимали РИАС, «Валары» (Valinor), «Югтранзитсервис», WJ Grain. Однако эти игроки ушли с рынка.

В топ-10 вошло и «Содружество», которое построило терминал в Калининградской области. С 2011/12 сельхозгода компания начала наращивать с него отгрузки. Среди остальных экспортеров двадцатки завершившегося сезона следует отметить «Агро-Техник», осуществляющий поставки в Азербайджан, «Южный центр» и «Профессионал», специализирующиеся на вывозе зерна через малые порты Азовского моря. Также необходимо добавить, что в предыдущие годы ведущие позиции в российском экспорте занимали РИАС, «Валары» (Valinor), «Югтранзитсервис», WJ Grain. Однако эти игроки ушли с рынка.

Что вывозим

Основной агрокультурой, которую Россия поставляет на мировой рынок, является пшеница, а именно продовольственная пшеница 4 класса. В сезоне-2014/15 ее поставки достигли очередного исторического рекорда в 22,3 млн т. За время экспортной активности России доля пшеницы в общем экспорте колебалась от 55% до 85%. В последние годы она находится на уровне чуть более 70%. Снижение доли пшеницы произошло за счет появления в экспорте, начиная с сезона-2008/09, такой зерновой агрокультуры, как кукуруза. Ее вывоз возрос с нулевых значений до 3-4 млн т год. Поставки ячменя за этот период существенно колебались — от 2 до 3,5 млн т. Однако благодаря высокому урожаю 2014 года и введению пошлины на пшеницу, его экспорт увеличился в завершившемся сельхозгоду до исторически рекордного уровня в 5,4 млн т.

Ее вывоз возрос с нулевых значений до 3-4 млн т год. Поставки ячменя за этот период существенно колебались — от 2 до 3,5 млн т. Однако благодаря высокому урожаю 2014 года и введению пошлины на пшеницу, его экспорт увеличился в завершившемся сельхозгоду до исторически рекордного уровня в 5,4 млн т.

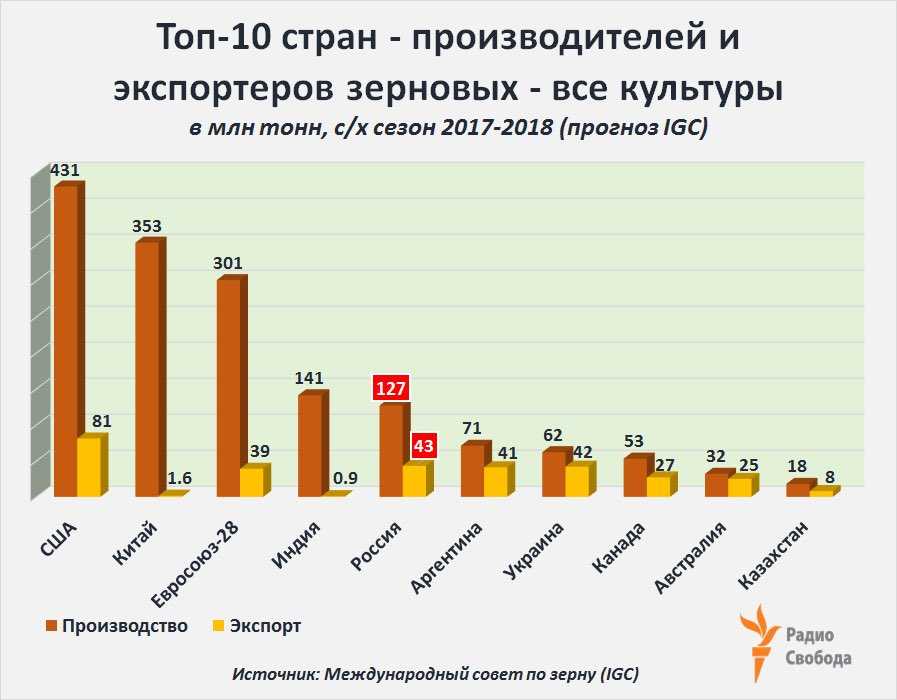

Доля поставок российской пшеницы на мировом рынке в настоящий момент достигла 13,6%, тогда как в первой половине 2000-х не поднималась выше 9%. В итоге за последние 15 лет Россия среди основных стран экспортеров переместилась с шестой позиции на третьи-четвертые места с небольшим отрывом от Франции, США и Канады. Доля российского ячменя в сезоне-2014/15, благодаря рекордному вывозу, впервые составила 19% (и превысила данный показатель по пшенице). Таким образом, в мировом экспорте по этой агрокультуре Россия вышла на третье место после Евросоюза и Австралии, потеснив при этом Украину. Последняя, начиная с 2009/10 сельхозгода, начала смещать приоритеты вывоза с ячменя на кукурузу в зерновых, и сою — в масличных.

Отечественная кукуруза на мировом рынке представлена пока не очень значительно, однако динамика поставок внушает оптимизм. В завершившемся сезоне на экспорт поставлено около 3 млн т против 4 млн т в 2013/14 под влиянием снижения урожайности из-за неблагоприятных погодных условий при растущих посевных площадях. Доля России на мировом рынке кукурузы составила всего 2,5%. Страна заняла пятую позицию в рейтинге стран-экспортеров этой агрокультуры, причем с большим отрывом от таких крупных поставщиков, как США, Бразилия и Украина. Экспорт кукурузы из этих государств измеряется десятками миллионов тонн.

Кому поставляем

В начале 2000-х годов количество стран, в которые Россия экспортировала зерно, составляло порядка семидесяти. В настоящее время это количество возросло до ста. Ранее существенную долю в импорте российского зерна занимал ЕС. Объединение ввозило из России пшеницу 4 класса, а также фуражные пшеницу и ячмень. Однако ввиду введения впоследствии квот и пошлин, а также вхождения в состав Евросоюза ряда стран Восточной Европы, наращивающих экспортные поставки (в том числе Болгарии и Румынии), спрос на российское зерно со стороны ЕС снизился.

В последние годы доля этого региона в отечественном экспорте не превышала 11%, а в сезоне-2014/15 упала до 4% из-за высокого урожая в самих странах объединения. Основной же объем импорта российского зерна традиционно приходится на два основных региона — Ближний Восток и Северную Африку. В совокупности они занимают 60-70% всего экспорта. Главными странами-импортерами первого региона являются Турция (закупает в России преимущественно пшеницу), Саудовская Аравия (ячмень) и в последние годы — Иран, куда были существенно увеличены поставки пшеницы, ячменя и кукурузы.

Основной страной-импортером российского зерна (пшеницы в частности) среди стран Северной Африки является Египет, который одновременно является лидером по импорту пшеницы на мировом рынке. Однако российский экспорт в эту страну за последний год снизился по причине резкого прироста ввоза более конкурентоспособной по цене, но не по качеству, европейской пшеницы. Таким образом, доля стран Северной Африки, и в первую очередь Египта, снизилась с 24% в 2012/13 сельхозгоду до 19% в 2014/15.

Обращает на себя внимание рост поставок в прочие страны Африки (центральной и южной), доля которой в российском импорте (в основном пшеницы) возросла с минимальных значений (около 3%) во второй половине 2000-х годов до 11%. Основными импортерами в этом регионе являются Судан, Нигерия, ЮАР, Танзания и Кения, которые ввозят из России преимущественно пшеницу.

Имеет место также прирост поставок в страны Юго-Восточной, Восточной и Южной Азии. Еще в 2011/12 сельхозгоду их доля составляла не более 1%. А уже в сезоне-2013/14 она увеличилась до 8%. В 2014/15 процент поставок из России в эти регионы несколько сократился (до 5%) из-за конкуренции со стороны Австралии и Канады. Основными странами-импортерами азиатского направления выступают Южная Корея (закупает кукурузу), Индонезия, Пакистан и Бангладеш (ввозят пшеницу). Кроме того, в сезоне-2014/15 впервые был поставлен рекордный объем кукурузы в Китай — 73 тыс. т. Необходимо обратить внимание на еще один растущий регион потребления российской пшеницы. Это Южная, Центральная и Северная Америка. За июль-май сезона-2014/15 туда было отправлено около 667 тыс. т (751 тыс. т в 2013/14). Ранее максимальный объем в этом направлении был поставлен в 2011/12 сельхозгоду — 238 тыс. т. Основная прибавка произошла за счет Мексики, которая за 11 месяцев завершившегося сезона импортировала 406 тыс. т (265 тыс. т в 2013/14). Ранее пшеница из России в эту страну не поставлялась. Такая возможность появилась благодаря вытеснению с этого рынка канадского зерна. На втором месте по импорту российской пшеницы в регионе находится Перу с объемом 180 тыс. т (в 2013/14 она была на первом месте — 325 тыс. т). Замыкает тройку импортеров Никарагуа — 81 тыс. т (2013/14 — 100 тыс. т). Отечественная пшеница также отправляется в Эквадор.

Это Южная, Центральная и Северная Америка. За июль-май сезона-2014/15 туда было отправлено около 667 тыс. т (751 тыс. т в 2013/14). Ранее максимальный объем в этом направлении был поставлен в 2011/12 сельхозгоду — 238 тыс. т. Основная прибавка произошла за счет Мексики, которая за 11 месяцев завершившегося сезона импортировала 406 тыс. т (265 тыс. т в 2013/14). Ранее пшеница из России в эту страну не поставлялась. Такая возможность появилась благодаря вытеснению с этого рынка канадского зерна. На втором месте по импорту российской пшеницы в регионе находится Перу с объемом 180 тыс. т (в 2013/14 она была на первом месте — 325 тыс. т). Замыкает тройку импортеров Никарагуа — 81 тыс. т (2013/14 — 100 тыс. т). Отечественная пшеница также отправляется в Эквадор.

Стабильно высокой в поставках сохраняется доля стран СНГ — до 9%. Одним из ведущих потребителей этого региона является Азербайджан. В завершившемся сезоне он завез из России исторически рекордный объем в 1,6 млн т (в первую очередь пшеницу, а также ячмень и кукурузу), что в 2,1 раза больше, чем в 2013/14 сельхозгоду и в несколько раз больше, чем в предыдущие годы. Это было связано, как и в случае с Ираном, с низким объемом поставок из Казахстана, где имело место снижение урожая и качества пшеницы при формировании неконкурентоспособно высоких цен. Также российскую пшеницу в значительных объемах импортирует Грузия (в основном пшеницу, в меньшей степени — кукурузу). Она также увеличила импорт из-за отсутствия на рынке Казахстана. За неполный сезон страна закупила 629 тыс. т российского зерна (567 тыс. т в 2013/14). Третий крупный потребитель — Армения. Но в отличие от двух предыдущих государств объемы закупок зерна в России страна снизила — с 207 тыс. т в сезоне-2013/14 до 161 тыс. т в 2014/15 (большая часть ввоза — пшеница).

Это было связано, как и в случае с Ираном, с низким объемом поставок из Казахстана, где имело место снижение урожая и качества пшеницы при формировании неконкурентоспособно высоких цен. Также российскую пшеницу в значительных объемах импортирует Грузия (в основном пшеницу, в меньшей степени — кукурузу). Она также увеличила импорт из-за отсутствия на рынке Казахстана. За неполный сезон страна закупила 629 тыс. т российского зерна (567 тыс. т в 2013/14). Третий крупный потребитель — Армения. Но в отличие от двух предыдущих государств объемы закупок зерна в России страна снизила — с 207 тыс. т в сезоне-2013/14 до 161 тыс. т в 2014/15 (большая часть ввоза — пшеница).

Драйвер роста

Все последние 15 лет экспорт зерна служил локомотивом развития зернопроизводства в стране. Он являлся наиболее растущим и ликвидным сегментом спроса на зерновые агрокультуры. Именно экспорту Россия обязана в части роста инвестиций в агротехнологии, технического перевооружения аграрного сектора, увеличения вложений в инфраструктуру, и не только в строительство и модернизацию портовых и элеваторных мощностей, но и в обновление вагонного парка зерновозов, развитие путевого хозяйства. Все это в свою очередь помогло поднять урожайность пшеницы, ячменя и кукурузы на исторически рекордные уровни, сравнимые с показателями в странах ЕС, таких как Франция или Германия. А качество мягкой продовольственной пшеницы зачастую позволяло конкурировать с зерном из традиционных стран-экспортеров, не говоря уже о наращивании производства высокопротеиновой и твердой пшеницы. Это подтверждает тот факт, что в настоящее время российское зерно не только присутствует практически на всех мировых континентах, но и каждый год расширяет свою экспансию. В конечном счете экспорт послужил мультипликатором развития всех отраслей отечественного АПК и связанных с ним производств.

Все это в свою очередь помогло поднять урожайность пшеницы, ячменя и кукурузы на исторически рекордные уровни, сравнимые с показателями в странах ЕС, таких как Франция или Германия. А качество мягкой продовольственной пшеницы зачастую позволяло конкурировать с зерном из традиционных стран-экспортеров, не говоря уже о наращивании производства высокопротеиновой и твердой пшеницы. Это подтверждает тот факт, что в настоящее время российское зерно не только присутствует практически на всех мировых континентах, но и каждый год расширяет свою экспансию. В конечном счете экспорт послужил мультипликатором развития всех отраслей отечественного АПК и связанных с ним производств.

Была получена достаточная сырьевая база и в ряде случаев финансовые ресурсы для развития кормопроизводства, мясного и молочного животноводства и птицеводства, солодовенной и пивоваренной промышленности (было достигнуто практически полное импортозамещение), предприятий глубокой переработки. Начался рост в производстве отечественной сельхозтехники, увеличился внутренний спрос на минеральные удобрения и средства защиты растений. В растениеводстве начали внедряться новейшие западные технологии путем завоза и распространения высокопродуктивных семян, импорта современной сельхозтехники и ее сборки из ввозимых узлов и агрегатов на территории России. Появились современные отечественные аналоги комбайнов, тракторов, сеялок и прочей сельхозтехники. Именно поэтому существует задача сохранить и продолжить наращивание экспортного потенциала страны.

В растениеводстве начали внедряться новейшие западные технологии путем завоза и распространения высокопродуктивных семян, импорта современной сельхозтехники и ее сборки из ввозимых узлов и агрегатов на территории России. Появились современные отечественные аналоги комбайнов, тракторов, сеялок и прочей сельхозтехники. Именно поэтому существует задача сохранить и продолжить наращивание экспортного потенциала страны.

При дальнейшем росте инвестиций и развитии новых технологий страна может не только стать лидером в экспорте пшеницы, ячменя, ведущим поставщиком кукурузы, но и выполнить цели программы импортозамещения в таких отраслях, как производство мяса, молока и молокопродуктов, кормовых добавок и премиксов, крахмалопаточных продуктов, макарон из твердых сортов пшеницы, солода и пива. А по ряду позиций возможно продолжить полноценный экспорт на зарубежные рынки. В противном случае мы вернемся в ситуацию советского времени, когда приходилось завозить миллионы и десятки миллионов тонн для обеспечения своих внутренних нужд, а экспорт казался несбыточной мечтой.

Автор — заместитель директора департамента стратегического маркетинга компании «Русагротранс». В подготовке статьи участвовала ведущий специалист департамента Наталья Гусева. Статья написана специально для «Агроинвестора».

Смотрите также: Топ 15 экспортеров российского зерна по итогам сезона 2016/2017

10 крупнейших экспортёров зерна в РФ обеспечили 70% поставок

Текст: ROSNG.RU

Фото: iStock

- Торговля

- Импорт

- Экспорт

- Растениеводство

- Зерновые

- Зерновой рынок

- Новости компаний

- Россия

- ЕАЭС

- Русагротранс

- ИКАР

- СовЭкон

- Аналитика

- Прогнозы

- Рейтинги

1

Нравится

Супер

Мы вместе

Ха-ха

Ух ты!

Сочувствую

Возмутительно

Нравится

Новости СМИ2

Доставщик продукции от крупнейшей продовольственной фастфуд-компании McDonald`s, Havi Logistics, ведёт переговоры о продаже своего бизнеса в России. Об этом сообщает РБК со ссылкой на собственные источники, знакомые с обсуждением сделки.

Один из них уточнил, что Havi Logistics рассматривает также возможность передать управление российскому менеджменту…

Нидерландская компания-стартап из Амстердама Infarm вырастила пшеницу в крытых фермах, которая, по словам разработчиков, может решить проблему с мировой продовольственной безопасностью. Об этом сообщает Bloomberg.

До этого подобным образом выращивались только овощи, фрукты, ягоды и травы…

Дания и ЮАР сообщили о вспышках высокопатогенного птичьего гриппа на личных фермах. Об этом сообщает Reuters со ссылкой на данные Всемирной организации по охране здоровья животных (WOAH).

Об этом сообщает Reuters со ссылкой на данные Всемирной организации по охране здоровья животных (WOAH).

В первой из стран очаг выявлен очаг штамма H5N1 на ферме в небольшом городке Лундбю. О нём организации сообщили власти королевства. В хозяйстве погибли 204 индейки…

Познакомьтесь с гигантами современной торговли зерном | Фермер Джон | Bins.ai

Компании ABCD — это 4 компании, чьи инициалы удобно расшифровываются как ABCD, но, что более важно, они контролируют 70% зерновой отрасли. Эти 4 компании: ADM , Bunge , Cargill и Louis Dreyfus.

Это компании, которым фермеры, скорее всего, продают свое зерно. Фермерам и небольшим сельскохозяйственным компаниям важно и интересно знать, кто эти основные игроки и что они делают в своей отрасли. Например, ADM закупает товары у производителей, а затем перерабатывает и транспортирует их почти полностью самостоятельно, но не через ADM, а через свои дочерние компании. Кроме того, ADM может мотивировать производителей выращивать определенные товары, предоставляя стимул; эти стимулы могут варьироваться от грантов до доступа к частным химическим веществам, разработанным в компании ADM Industrial Chemicals. Cargill предлагает те же услуги, что и Bunge и Louis Dreyfus.

Кроме того, ADM может мотивировать производителей выращивать определенные товары, предоставляя стимул; эти стимулы могут варьироваться от грантов до доступа к частным химическим веществам, разработанным в компании ADM Industrial Chemicals. Cargill предлагает те же услуги, что и Bunge и Louis Dreyfus.

Для среднего фермера и для любого участника пищевой цепи этой отрасли это означает, что если вы имеете дело с ADM, Cargill, Bunge или Louis Dreyfus, то вы должны понимать, что они имеют огромную власть над тем, что цена зерна и что можно/нужно выращивать. Эти 4 компании, компании ABCD, контролировали 73% торговли зерном в 2003 году (1), и, поскольку они часто настолько частные, трудно точно определить, сколько именно они контролируют по каждому товару. Это не означает, что вы не можете контролировать свои товары или что вы должны полностью зависеть от того, что эти компании говорят вам о том, что делает рынок — местные фермеры и небольшие зерновые компании по-прежнему имеют право голоса. Вы можете использовать программы этих компаний для увеличения урожая, что может привести к увеличению прибыли, особенно если вы продаете зерно правильному элеватору.

Вы можете использовать программы этих компаний для увеличения урожая, что может привести к увеличению прибыли, особенно если вы продаете зерно правильному элеватору.

4 крупных игрока склонны применять одни и те же стратегии, потому что исторически они работают. Все 4 компании имеют разветвленные логистические системы, которые позволяют им перевозить свои товары, а также товары других компаний. Louis Dreyfus находится в Амстердаме, что означает, что у них есть доступ к некоторым из крупнейших портов в мире, поскольку Нидерланды имеют обширные судоходные пути и гавани. Cargill и ADM используют перевозки баржами, где они могут доставлять товары по крупным рекам, где есть хороший доступ. Cargill предпочитает работать в Северной Америке, а ADM — нет — они работают и в Бразилии; отправка какао от производителя на перерабатывающие предприятия. Работа таким образом позволяет компаниям снизить свои расходы, потому что им не приходится иметь дело со многими конкурентами, пытающимися также получить прибыль от доставки. Компании ABCD могут эксплуатировать эти транспортные системы и списывать их как коммерческие расходы, что им необходимо делать, чтобы оставаться конкурентоспособными; но им не нужно получать от этого огромную прибыль, потому что они в любом случае получат большую прибыль от конечного продукта. Если бы многие независимые судоходные компании использовались для доставки товаров ADM, то в конечном итоге у ADM была бы более низкая норма прибыли, потому что эти независимые судоходные компании нанесли бы ущерб чистой прибыли ADM.

Компании ABCD могут эксплуатировать эти транспортные системы и списывать их как коммерческие расходы, что им необходимо делать, чтобы оставаться конкурентоспособными; но им не нужно получать от этого огромную прибыль, потому что они в любом случае получат большую прибыль от конечного продукта. Если бы многие независимые судоходные компании использовались для доставки товаров ADM, то в конечном итоге у ADM была бы более низкая норма прибыли, потому что эти независимые судоходные компании нанесли бы ущерб чистой прибыли ADM.

Логистический охват ABCD настолько велик, что правительства используют их, пытаясь оказать помощь пострадавшим от стихийных бедствий районам. Эти компании также имеют уникальную возможность помочь доставить продовольствие пострадавшим от стихийных бедствий. Они не только сами обрабатывают большое количество еды, но и имеют системы для своевременной и безопасной доставки этой еды в чрезвычайных ситуациях.

Для фермера это важно, потому что показывает, насколько велики эти компании; они не играют в той же лиге, что и другие зерновые компании. На самом деле, они даже не занимаются одним и тем же видом спорта. Это похоже на то, как другие догоняющие компании играют в вышибалы, а ABCD играют в полноконтактный хоккей. Эти гиганты существуют уже столько лет и имеют такой большой охват, что способны влиять на все рыночные цены и изменили торговлю зерном в современной истории. Есть причина, по которой теоретики заговора любят говорить об этих крупных частных компаниях.

На самом деле, они даже не занимаются одним и тем же видом спорта. Это похоже на то, как другие догоняющие компании играют в вышибалы, а ABCD играют в полноконтактный хоккей. Эти гиганты существуют уже столько лет и имеют такой большой охват, что способны влиять на все рыночные цены и изменили торговлю зерном в современной истории. Есть причина, по которой теоретики заговора любят говорить об этих крупных частных компаниях.

Несмотря на то, что 2 из этих компаний являются публичными, им удалось оставаться в значительной степени частными для обычного потребителя, в основном потому, что подавляющее большинство людей не взаимодействует с этими компаниями. Мы не покупаем их продукты, мы покупаем их дочерние продукты или продукты разных компаний целиком. Компании ABCD работают по плану получения прибыли B2B (Business to Business), где они не имеют дело с конечным потребителем. Они имеют дело с компаниями, которые имеют дело с нами. Вот почему этим компаниям удается так долго оставаться за кадром, потому что многие люди даже не знают, что эти компании существуют. Несмотря на то, что они стабильно приносят десятки миллиардов долларов, Cargill является крупнейшей частной компанией в Соединенных Штатах Америки и королем торговли зерном.

Несмотря на то, что они стабильно приносят десятки миллиардов долларов, Cargill является крупнейшей частной компанией в Соединенных Штатах Америки и королем торговли зерном.

Пытаясь понять, как меняются цены на продукты питания и как прогнозировать затраты, вам следует взглянуть на компании ABCD и использовать их корпоративную политику в качестве руководства при принятии собственных решений. У них такие большие информационные сети, а также большое влияние, что то, что они делают, обычно является тем, к чему со временем адаптируется отрасль. Если вам нужно перевезти большое количество продуктов питания, вам следует рассмотреть компании ABCD как потенциальный способ такой транспортировки.

Зерновая промышленность во многом находится в руках этих 4 компаний; каждый из этих четырех имеет свой уникальный вид и способ функционирования, но все они действуют одинаково. Компании ABCD работают в таком большом масштабе, что может быть трудно понять и по-настоящему осознать их масштабы.

*Вы фермер, стремящийся получить максимальную прибыль от продажи зерна? Мы приглашаем 1500 фермеров принять участие в нашем запуске. Зарегистрируйтесь сейчас по телефону www.bins.ai , чтобы получить ранний доступ.

1- Мерфи, София, г-жа, Дэвид Берч, доктор, и Дженнифер Клэп, доктор «Секреты хлопьев». Оксфам . Отчеты Oxfam Research, август 2012 г. Интернет. Январь 2016 г.

Таблица 20. Крупнейшие зернохранилища США

Таблица 20. Крупнейшие зернохранилища США

| Таблица 20. Крупнейшие зернохранилища США0057 | % of Total | Ship Loadout (bushels) | % of Total | Storage (bushels) | % of Total | |||||||

| Other | 6,279,000 | 26. 55 55 | 4,206,666 | 20.32 | 5,090,191,808 | 71.54 | ||||||

| Cargill Incorporated | 2,999,000 | 12.68 | 6,924,000 | 33.44 | 439,868,644 | 6.18 | ||||||

| Archer Daniels Midland | 4,285,000 | 18.12 | 3,160,000 | 15.26 | 412,398,225 | 5.80 | ||||||

| Конагра Инкорпорейтед | 462 000 | 1,95 | 1 380 000 | 6,66 | 181 332 000 | 2,55 | ||||||

| Bunge Corporation | 3,875,000 | 16.38 | 800,000 | 3. 86 86 | 158,567,000 | 2.23 | ||||||

| Continental Grain Company | 1,974,000 | 8.35 | 2,690,000 | 12.99 | 155,402,327 | 2.18 | ||||||

| Cenex Harvest States Coop | 1 040 000 | 4,40 | 655 000 | 3,16 | 133 386 0000059 | 1.87 | ||||||

| Farmland Industries | 0 | 0.00 | 0 | 0.00 | 118,819,000 | 1.67 | ||||||

| Riceland Foods Incorporated | 220,000 | 0.93 | 0 | 0.00 | 98,201,000 | 1,38 | ||||||

| The Andersons Incorporated | 0 | 0,00 | 0 | 0,00 | 99 10068 78 105 380059 | |||||||

| General Mills Corporation | 0 | 0. 00 00 | 640,000 | 3.09 | 65,793,000 | 0.92 | ||||||

| Consolidated Grain & Barge | 2,275,000 | 9.62 | 0 | 0.00 | 57,241,950 | 0,80 | ||||||

| Соя Центральная | 0 | 0,00 | 0 | 0,00 | 52 013 000 6 090 0 6 0 9 0 3 9 0 5 8 9 0 00053 | The Scoular Company | 0 | 0.00 | 0 | 0.00 | 30,061,073 | 0.42 |

| MFA Incorporated | 40,000 | 0.17 | 0 | 0.00 | 25,168,538 | 0.

| ||||||