Содержание

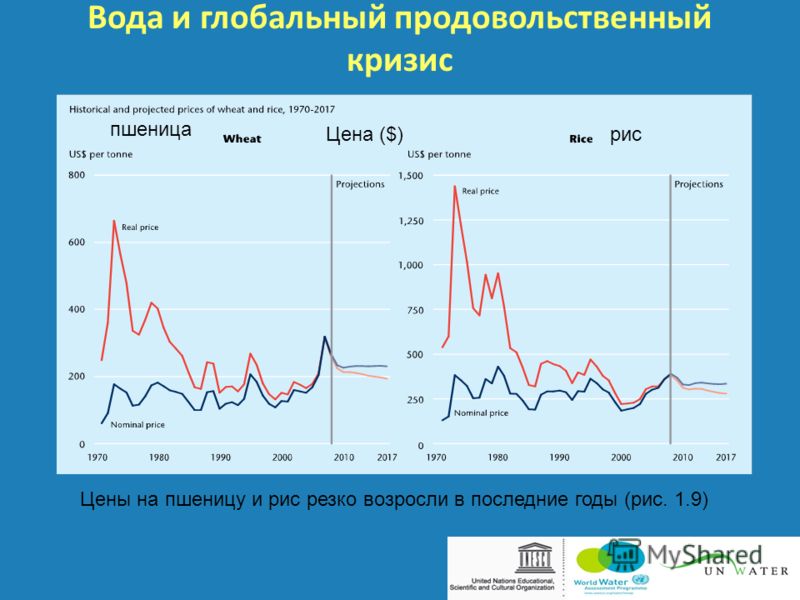

цены на продукты в мире выросли до рекордных значений

Подорожало зерно, растительное масло, мясо, сахар и молочка.

Во всем мире растут цены на продукты, в марте повышение цен было особенно сильным и заметным, они достигли небывалого уровня. Об этом сообщила Продовольственная и сельскохозяйственная организация ООН (FAO).

«Ситуация на Украине спровоцировала потрясения на рынках основных зерновых культур и растительных масел, в результате чего мировые цены на продовольственные товары резко выросли и достигли максимального исторического уровня», — говорится в сообщении организации.

По данным FAO, среднее значение индекса продовольственных цен составило 159,3 пункта, что на 12,6% выше значения февраля, когда оно достигло самого высокого уровня с момента создания этого индекса в 1990 году. В сравнении с мартом прошлого года рост составил 33,6%.

Индекс цен FAO позволяет ежемесячно отслеживать колебания мировых цен на самые ходовые продовольственные товары.

В организации отмечают, что индекс цен на зерновые в марте повысился на 17,1 процентных пунктов по сравнению с февралем. Сообщается, что это обусловлено «значительным повышением цен на пшеницу и всё крупное зерно». Дело в том, что за последние три года на долю России и Украины приходилось около 30% мирового экспорта пшеницы и 20% мирового экспорта кукурузы. Цены на пшеницу взлетели на 19,7%, а на кукурузу — на 19,1%, также выросла стоимость ячменя и сорго. Цены на рис при этом практически не изменились и оказались на 10% ниже уровня прошлого года.

Сообщается, что это обусловлено «значительным повышением цен на пшеницу и всё крупное зерно». Дело в том, что за последние три года на долю России и Украины приходилось около 30% мирового экспорта пшеницы и 20% мирового экспорта кукурузы. Цены на пшеницу взлетели на 19,7%, а на кукурузу — на 19,1%, также выросла стоимость ячменя и сорго. Цены на рис при этом практически не изменились и оказались на 10% ниже уровня прошлого года.

Растительное масло выросло в цене на 23,2% в основном из-за роста котировок на подсолнечное масло, ведущим мировым экспортером которого является Украина. Заметно выросли цены на пальмовое, соевое и рапсовое масло.

Среднее значение индекса цен на сахар увеличилось на 6,7% в сравнении с февралем и оказалось на 20% выше, чем в марте 2021 года. Это связано с ценами на нефть и повышением обменного курса бразильского реала.

Мясо подорожало в среднем на 4,8%, цены достигли исторического максимума. В частности, резко выросла в цене свинина, а также мясо птицы. На ситуацию оказали влияние дефицит убойных свиней в Западной Европе, а также сокращение поставок из ведущих стран-экспортеров птицы из-за вспышек гриппа птиц.

На ситуацию оказали влияние дефицит убойных свиней в Западной Европе, а также сокращение поставок из ведущих стран-экспортеров птицы из-за вспышек гриппа птиц.

Молочная продукция в марте выросла в цене на 2,6%, оказавшись на 23,6% выше, чем в марте 2021 года.

Цены сильно выросли в странах Европы. Например, по наблюдениям западной прессы, цена на подсолнечное масло в Испании выросла с 0,99 до 3,20 евро — практически в три раза.

В Великобритании цены на фрукты и овощи в первые месяцы 2022-го увеличились в среднем на 30%, на растительное масло — на 70%.

В Италии подсолнечное масло подорожало на 19% в феврале и на 23,3% в марте, овощи и фрукты выросли в цене в среднем на 17,8%, сливочное масло — на 17,4%.

В России тоже стало дороже жить. По данным опроса ВЦИОМ, санкции сказались на жизни 60% россиян. Чаще всего жители страны говорили о нехватке сахара (41%), соли (9%), гречки (6%), лекарств (5%) и средств личной гигиены (4%). Круп и бытовой химии не хватает по 3% опрошенных, муки и масла — 2%. При этом 42% респондентов сказали, что закупили впрок товары повседневного пользования или планируют это сделать. 47% утверждают, что им всего хватает. 3% затруднились с ответом.

При этом 42% респондентов сказали, что закупили впрок товары повседневного пользования или планируют это сделать. 47% утверждают, что им всего хватает. 3% затруднились с ответом.

Жители страны сообщили, что главной проблемой стала инфляция. Больше всего подорожал сахар, овощи и фрукты, крупы и макароны. 65% опрошенных ждут дальнейшего роста цен.

Ранее в ООН поделились опасениями об ожиданиях роста мировых цен на продовольствие на 8-22% из-за ситуации на Украине.

«Расчеты FAO, оценивающие потенциальные последствия внезапного и резкого сокращения экспорта зерна и семян подсолнечника Россией и Украиной, показывают, что эти недостатки могут быть лишь частично компенсированы альтернативными источниками в течение 2022/2023 сельхозсезона, — говорится в сообщении организации (цитата по «Интерфаксу»). — Способность многих стран-экспортеров наращивать объем производства и поставки могут быть ограничены высокими производственными и входными затратами».

Эксперты полагают, что на Украине есть риск того, что пострадает инфраструктура производства и логистики: транспорт, морские порты, места хранения и переработки зерна. Эксперты прогнозируют, что из-за конфликта от 20% до 30% площадей озимых культур могут остаться на Украине неубранными. Неопределенность связана и с возможностью проведения весенней посевной кампании. В России проблем с посевами и убором урожая не будет, но есть неопределенность в перспективах экспорта из-за введенных санкций.

Эксперты прогнозируют, что из-за конфликта от 20% до 30% площадей озимых культур могут остаться на Украине неубранными. Неопределенность связана и с возможностью проведения весенней посевной кампании. В России проблем с посевами и убором урожая не будет, но есть неопределенность в перспективах экспорта из-за введенных санкций.

По данным FAO, на долю Украины и России в период с 2016/2017 по 2020/2021 сельхозсезоны приходилось 14% производства пшеницы, 19% ячменя, 4% кукурузы, а доля обеих стран на мировом экспортном рынке подсолнечного масла близка к 63%.

Ранее экономист назвал сроки снижения цен в российских магазинах. Директор Института социально-экономических исследований Финансового университета при правительстве РФ Алексей Зубец заявил, что в скором времени цены на товары в России снизятся. Причинами этого специалист назвал стабилизацию курса рубля и снижение спроса на продукцию.

Александра Савичева

Растут мировые цены практически на всё

На фоне скачков цен на сырьевые товары трудности с ценообразованием вызывают обеспокоенность по поводу состояния мировой экономики, пишет Анатолийское агентство. Жесткая политика центральных банков, особенно Федеральной резервной системы (ФРС) США, вероятность дальнейшего обострения ситуации на Украине и рост случаев заражения COVID-19 в Китае продолжают влиять на сырьевые рынки. Вот и на прошлой неделе на сырьевом рынке наблюдались резкие колебания цен.

Жесткая политика центральных банков, особенно Федеральной резервной системы (ФРС) США, вероятность дальнейшего обострения ситуации на Украине и рост случаев заражения COVID-19 в Китае продолжают влиять на сырьевые рынки. Вот и на прошлой неделе на сырьевом рынке наблюдались резкие колебания цен.

После опасений, что уровень инфляции в 8,5% — рекордная с 1981 года динамика для США — может ужесточить позицию ФРС, а также после заявления президента России Владимира Путина о том, что украинская сторона отошла от достигнутых в Стамбуле договоренностей, рынок сырья продолжает оставаться волатильным. В то время как геополитические риски спровоцировали рост цен на сырьевые товары, заявления ведущих центральных банков стран мира по денежно-кредитной политике привели к снижению цен. Аналитики отмечают, что руководство ФРС продолжает делать жесткие прогнозы, рассматривая повышение ставки на 50 базисных пунктов на майском заседании ФРС как почти неизбежное событие.

Цена золота превысила $1970 за унцию

На прошлой неделе золото подорожало на 1,3%, серебро на 3,5%, платина на 1,7%, а цена палладия упала на 2,2%. В результате спроса на безопасные активы и ускорение инфляции на прошлой неделе цена золота на мировом рынке поднялось выше $1980 за унцию, приблизившись к месячному максимуму. После объявления о новых санкциях со стороны стран Запада возрос спрос на палладий. Цены на палладий резко выросли на фоне опасений по поводу проблем с поставками. Стоимость меди упала на 0,2%, алюминия — на 2,6%, а никеля — на 2,9%, в то время как цены на свинец выросли на 1,1%, а на цинк — на 4,7%. Аналитики отмечают, что на фоне мартовского роста заболеваемости COVID-19 и очередного введения ограничений Китай сократил экспорт товаров, особенно металлов. Стоимость цинка выросла из-за опасений по поводу поставок и сокращения производства в Китае, а также роста цен на энергоносители в Европе.

В результате спроса на безопасные активы и ускорение инфляции на прошлой неделе цена золота на мировом рынке поднялось выше $1980 за унцию, приблизившись к месячному максимуму. После объявления о новых санкциях со стороны стран Запада возрос спрос на палладий. Цены на палладий резко выросли на фоне опасений по поводу проблем с поставками. Стоимость меди упала на 0,2%, алюминия — на 2,6%, а никеля — на 2,9%, в то время как цены на свинец выросли на 1,1%, а на цинк — на 4,7%. Аналитики отмечают, что на фоне мартовского роста заболеваемости COVID-19 и очередного введения ограничений Китай сократил экспорт товаров, особенно металлов. Стоимость цинка выросла из-за опасений по поводу поставок и сокращения производства в Китае, а также роста цен на энергоносители в Европе.

Цены на газ достигли максимума за последние 13 лет

Цены на энергоносители в США на прошлой неделе также резко увеличились. Стоимость фьючерсов в Нью-Йорке на закрытие торгов обновила максимум с ноября 2008 года, подскочив на 16,3% до $7,346. Резкий рост цен был вызван снижением добычи на прошлой неделе, а также тем, что запасы природного газа в США сократились сильнее, чем ожидалось. Нефть марки Brent на фоне растущей озабоченности по поводу предложения на мировом рынке нефти подскочила в цене на 8,6%. Министры иностранных дел стран Евросоюза обсудили в Люксембурге 11 апреля ограничительные меры в отношении российского нефти и газа, но никакого решения принято не было, заявил верховный представитель ЕС по иностранным делам и политике безопасности Жозеп Боррель. Также рост цен спровоцировали заявления генсека ОПЕК Мохаммеда Баркиндо о том, что санкции в отношении России повлекут за собой серьезнейшие нарушения мировых поставок нефти и что альтернативы объему, предоставляемому на рынок Россией, нет. Заявления России о тупике на переговорах с Украиной также вызвали опасения по поводу поставок.

Резкий рост цен был вызван снижением добычи на прошлой неделе, а также тем, что запасы природного газа в США сократились сильнее, чем ожидалось. Нефть марки Brent на фоне растущей озабоченности по поводу предложения на мировом рынке нефти подскочила в цене на 8,6%. Министры иностранных дел стран Евросоюза обсудили в Люксембурге 11 апреля ограничительные меры в отношении российского нефти и газа, но никакого решения принято не было, заявил верховный представитель ЕС по иностранным делам и политике безопасности Жозеп Боррель. Также рост цен спровоцировали заявления генсека ОПЕК Мохаммеда Баркиндо о том, что санкции в отношении России повлекут за собой серьезнейшие нарушения мировых поставок нефти и что альтернативы объему, предоставляемому на рынок Россией, нет. Заявления России о тупике на переговорах с Украиной также вызвали опасения по поводу поставок.

Сельскохозяйственные товары

На Нью-Йоркской товарной бирже июльские контракты на хлопок-сырец к концу недели подорожали на 0,4% — до $1,4478 за фунт, в то время как стоимость кукурузы на Чикагской товарной бирже достигла самого высокого уровня с сентября 2012 года — $7,86 (рост на 3%). А сегодня цена кукурузы достигла уже $7,90. Рост цен на хлопок связан с тем, что прогнозируется рост спроса в результате увеличения объема еженедельных экспортных поставок американского хлопка. В то время как трудности с посевной и уборкой урожая на Украине, а также опасения, что холода в США скажутся на процессе посадки, отразились на ценах на кукурузу. Аналитики подчеркивают, что если проблемы, вызванные погодными условиями, сохранятся, то цена кукурузы может превысить $8 за бушель.

А сегодня цена кукурузы достигла уже $7,90. Рост цен на хлопок связан с тем, что прогнозируется рост спроса в результате увеличения объема еженедельных экспортных поставок американского хлопка. В то время как трудности с посевной и уборкой урожая на Украине, а также опасения, что холода в США скажутся на процессе посадки, отразились на ценах на кукурузу. Аналитики подчеркивают, что если проблемы, вызванные погодными условиями, сохранятся, то цена кукурузы может превысить $8 за бушель.

Стоимость пшеницы на Чикагской товарной бирже выросла на 4,3%, на рис — на 2,6%, а на сою — на 1,5%. Цена фьючерса на кофе на Нью-йоркской бирже ICE Futures опустилась на 3,6%, на сахар — на 0,9%, на какао — на 2%. Эксперты подчеркивают, что производители кофе изначально прогнозировали, что этот год будет непростым, и что снижение цен на кофе вызвано опасениями по поводу спроса.

Эксперт по фьючерсным и товарным рынкам Зафер Эргезен сообщил, что ситуация на Украине и высокие цены на нефть привели к росту цен на кукурузу. По его мнению, жаркая и сухая погода в США при этом вызывает опасения по поводу поставок хлопка. Эксперт считает, что из-за высоких цен на нефть появились ожидания увеличения спроса на хлопок, что привело к росту стоимости альтернативной продукции. Эргезен добавил, что с закрытием предприятий на Дальнем Востоке — регионе, лидирующем по производству риса — цены выросли и на рис. При этом конфликт также пагубно сказался на рынках сахара и кофе, заключил он.

По его мнению, жаркая и сухая погода в США при этом вызывает опасения по поводу поставок хлопка. Эксперт считает, что из-за высоких цен на нефть появились ожидания увеличения спроса на хлопок, что привело к росту стоимости альтернативной продукции. Эргезен добавил, что с закрытием предприятий на Дальнем Востоке — регионе, лидирующем по производству риса — цены выросли и на рис. При этом конфликт также пагубно сказался на рынках сахара и кофе, заключил он.

Индекс цен на продовольствие ФАО | Ситуация с продовольствием в мире | Продовольственная и сельскохозяйственная организация Объединенных Наций

Индекс цен на продовольствие ФАО | Ситуация с продовольствием в мире | Продовольственная и сельскохозяйственная организация Объединенных Наций

Индекс цен на продовольствие ФАО (FFPI) представляет собой меру ежемесячного изменения мировых цен на корзину продовольственных товаров. Он состоит из среднего индекса цен пяти товарных групп, взвешенных по средней доле экспорта каждой из групп за 2014-2016 гг. Тематическая статья, опубликованная в выпуске Food Outlook за июнь 2020 г., представляет пересмотр базового периода для расчета FFPI и расширение его ценового охвата, которые будут введены с июля 2020 г. Статья за ноябрь 2013 г. содержит техническую информацию о предыдущее строительство FFPI.

Тематическая статья, опубликованная в выпуске Food Outlook за июнь 2020 г., представляет пересмотр базового периода для расчета FFPI и расширение его ценового охвата, которые будут введены с июля 2020 г. Статья за ноябрь 2013 г. содержит техническую информацию о предыдущее строительство FFPI.

Ежемесячные даты выпуска на 2023 год: 6 января, 3 февраля, 3 марта, 7 апреля, 5 мая, 2 июня, 7 июля, 4 августа, 8 сентября, 6 октября, 3 ноября, 8 декабря.

Дата выпуска: 06.01.2023

» ФАО ПРОДОВОЕ ПРОЕКТ , отметив снижение девятый месяц подряд подряд и оказавшись на 1,3 пункта (1,0 процента) ниже своего значения год назад. Снижение индекса в декабре было вызвано резким падением мировых цен на растительные масла, а также некоторым снижением цен на зерновые и мясо, но частично компенсировалось умеренным ростом цен на сахар и молочные продукты. Однако в целом за 2022 год индекс FFPI составил в среднем 143,7 пункта, что на 18 пунктов или 14,3% больше, чем в 2021 году. » Индекс цен на зерновые ФАО в среднем составил 147,3 пункта в декабре, что на 2,9 пункта (1,9 процента) меньше, чем в ноябре, но все же на 6,8 пункта (4,8 процента) выше значения декабря 2021 года. Экспортные цены на пшеницу упали в декабре, так как текущие урожаи в южном полушарии увеличили поставки, а конкуренция среди экспортеров оставалась высокой. Мировые цены на кукурузу также снизились по сравнению с предыдущим месяцем, в основном из-за сильной конкуренции со стороны Бразилии, хотя некоторую поддержку оказали опасения по поводу засухи в Аргентине. Мировые цены на сорго и ячмень также снизились под влиянием перетока с рынков кукурузы и пшеницы. Напротив, закупки азиатскими покупателями и повышение курса валюты по отношению к доллару США в некоторых странах-экспортерах способствовали росту мировых цен на рис в декабре. В целом за 2022 год Индекс цен на зерновые ФАО достиг нового рекордно высокого уровня в 154,7 пункта, что на 23,5 пункта больше (17,9 пункта). » Индекс цен на растительные масла ФАО в декабре составил в среднем 144,4 пункта, что на 10,3 пункта (6,7 процента) меньше, чем в ноябре, и достигло самого низкого уровня с февраля 2021 года. Снижение индекса в декабре было вызвано снижением международных котировок пальмового масла. , соевое, рапсовое и подсолнечное масла. Мировые цены на пальмовое масло упали почти на 5% после кратковременного восстановления в предыдущем месяце, главным образом из-за вялого мирового импортного спроса, несмотря на снижение производства в основных странах-производителях пальмового масла из-за чрезмерных дождей. » Индекс цен на молочные продукты ФАО в среднем составил 139,1 пункта в декабре, что на 1,5 пункта (1,1 процента) больше, чем в ноябре, зафиксировав рост после пяти месяцев последовательного снижения и превысив на 10,1 пункта (7,9 процента) его значение год назад. В декабре мировые цены на сыр выросли, в основном отражая устойчивый мировой спрос на импорт и несколько более ограниченную экспортную доступность на фоне высоких внутренних продаж в секторе розничной торговли и услуг, особенно в Западной Европе. » Индекс цен на сахар ФАО в среднем составил 117,2 пункта в декабре, что на 2,8 пункта (2,4 процента) больше, чем в ноябре, что является вторым показателем. последовательный ежемесячный рост и достижение самого высокого уровня за последние шесть месяцев. Декабрьское повышение мировых котировок цен на сахар в основном было связано с опасениями по поводу влияния неблагоприятных погодных условий на урожайность в Индии, втором по величине в мире производителе сахара, и задержек с переработкой сахарного тростника в Таиланде и Австралии. * В отличие от других товарных групп, большинство цен, используемых при расчете индекса цен на мясо ФАО, недоступны при расчете и публикации индекса цен на продовольствие ФАО; таким образом, значение индекса цен на мясо за последние месяцы выводится из сочетания прогнозируемых и наблюдаемых цен. Иногда это может потребовать значительного пересмотра конечного значения индекса цен на мясо ФАО, что, в свою очередь, может повлиять на значение индекса цен на продовольствие ФАО. To access benchmark export quotations of various foodstuffs and national retail/wholesale prices of foods please visit FAO’s Food Price Monitoring and Analysis (FPMA) Tool | |

Скачать полный набор данных: Excel, CSV | | Свяжитесь с нами, чтобы получить больше информации. |

Скачать полный набор данных: Excel |

© ФАО, 2023

Конфликт в Украине и другие факторы, способствующие росту цен на сырье и продовольственной безопасности

| Доклад о международной торговле сельскохозяйственной продукцией

Резюме

За последние 18 месяцев ряд факторов сошлись воедино, что привело к тому, что мировые цены на сельскохозяйственные товары достигли почти рекордного уровня. Вторжение России в Украину и потенциальная потеря украинского экспорта стали последним событием, подтолкнувшим цены на сырьевые товары вверх. К другим факторам, влияющим на мировые рынки, которые относятся к концу 2020 года, относятся: рост мирового спроса во главе с Китаем; засухоустойчивые запасы; сокращение запасов пшеницы, кукурузы и сои в основных странах-экспортерах; высокие цены на энергоносители увеличивают стоимость удобрений, транспорта и сельскохозяйственного производства; и страны, вводящие экспортные запреты и ограничения, еще более ужесточающие поставки.

Как наблюдалось во время кризисов цен на продовольствие в 2008 и 2012 годах, развивающиеся страны, зависящие от импорта продовольствия, наиболее уязвимы к отсутствию продовольственной безопасности. Такие страны, как правило, реагируют на ценовые сигналы изменением моделей потребления и торговли, в то время как более крупные страны-экспортеры реагируют увеличением производства для удовлетворения спроса. Однако геополитические потрясения войны между двумя крупными странами-экспортерами сельскохозяйственной продукции, включая крупнейшего в мире экспортера удобрений (Россию), добавляют дополнительную неопределенность и обеспокоенность сегодняшней ситуации.

Причины почти рекордных цен на сырьевые товары

Российское вторжение в Украину происходит в то время, когда мировые цены на продукты питания и энергоносители уже выросли. За последние 18 месяцев цены на пшеницу выросли почти на 110 процентов, цены на кукурузу и растительное масло выросли на 140 процентов, а цены на соевые бобы выросли на 90 процентов. В целом, цены на сельскохозяйственные товары имеют тенденцию к росту со второй половины 2020 года, чему способствует высокий мировой спрос на импорт (особенно из Китая), сокращение мировых поставок из-за засухи в северном полушарии летом 2021 года и сокращение запасов в основных странах-экспортерах. . Эти события произошли, когда мировой экономический рост восстановился после мер по сдерживанию пандемии. Цены на сырую нефть и природный газ начали расти, отражая восстановление экономики. Высокие цены на энергоносители увеличили стоимость удобрений, других ресурсов и транспорта. Нападение России на Украину нарушило экспорт сельскохозяйственной продукции из Черного моря, что привело к росту цен и усугублению высоких затрат на энергию и удобрения. Торговая политика в ответ на волатильность рынка, вызванную войной, особенно экспортные ограничения, приводит к дальнейшему росту цен на продовольствие.

В целом, цены на сельскохозяйственные товары имеют тенденцию к росту со второй половины 2020 года, чему способствует высокий мировой спрос на импорт (особенно из Китая), сокращение мировых поставок из-за засухи в северном полушарии летом 2021 года и сокращение запасов в основных странах-экспортерах. . Эти события произошли, когда мировой экономический рост восстановился после мер по сдерживанию пандемии. Цены на сырую нефть и природный газ начали расти, отражая восстановление экономики. Высокие цены на энергоносители увеличили стоимость удобрений, других ресурсов и транспорта. Нападение России на Украину нарушило экспорт сельскохозяйственной продукции из Черного моря, что привело к росту цен и усугублению высоких затрат на энергию и удобрения. Торговая политика в ответ на волатильность рынка, вызванную войной, особенно экспортные ограничения, приводит к дальнейшему росту цен на продовольствие.

Макроэкономические факторы

После того, как меры по сдерживанию пандемии во всем мире привели к сокращению экономического роста в 2020 году, глобальный ВВП резко восстановился в 2021 году, стимулируя потребление и торговлю. По данным Конференции Организации Объединенных Наций по торговле и развитию, объем мировой торговли достиг рекордных 28,5 триллионов долларов в 2021 году, что на 25 процентов больше, чем в 2020 году, и на 13 процентов больше, чем в 2019 году. Китай был первой страной, которая закрылась, чтобы остановить распространение Covid. -19, и первой страной, которая возникла и возобновила экономический рост – уже во втором квартале 2020 года – что совпало с восстановлением свиноводческого сектора страны от африканской чумы свиней. Импорт сельскохозяйственной продукции Китая резко вырос в 2020 и 2021 годах, увеличившись на 54 процента по сравнению с 2019 годом., во главе с такими кормами, как соя и кукуруза.

По данным Конференции Организации Объединенных Наций по торговле и развитию, объем мировой торговли достиг рекордных 28,5 триллионов долларов в 2021 году, что на 25 процентов больше, чем в 2020 году, и на 13 процентов больше, чем в 2019 году. Китай был первой страной, которая закрылась, чтобы остановить распространение Covid. -19, и первой страной, которая возникла и возобновила экономический рост – уже во втором квартале 2020 года – что совпало с восстановлением свиноводческого сектора страны от африканской чумы свиней. Импорт сельскохозяйственной продукции Китая резко вырос в 2020 и 2021 годах, увеличившись на 54 процента по сравнению с 2019 годом., во главе с такими кормами, как соя и кукуруза.

Восстановление мировой экономики ускорило рост спроса на энергию. Цены на сырую нефть и природный газ начали расти в конце 2020 г., набрав обороты во втором квартале 2021 г. Цены на природный газ резко выросли в середине 2021 г., как и цены на удобрения, поскольку природный газ является ключевым сырьем для производства удобрений. производство. Высокая стоимость газа способствовала сокращению производства удобрений в Европе и других странах.

производство. Высокая стоимость газа способствовала сокращению производства удобрений в Европе и других странах.

Россия, Канада, Китай и Беларусь входят в четверку крупнейших мировых экспортеров удобрений. Помимо роста стоимости энергии, несколько других событий в этих странах вызвали стремительный рост цен на удобрения. В ноябре 2021 года Россия ввела шестимесячную квоту на экспорт азотных удобрений и комплексных азотсодержащих удобрений. Примерно в то же время Китай запретил экспорт фосфата, основного компонента коммерческих удобрений, по крайней мере до июня 2022 года. Кроме того, рост цен на аммиак и некоторые перебои с поставками калия в Канаду также способствовали росту стоимости удобрений.

Сильный торговый спрос и более высокие цены на энергоносители привели к росту транспортных расходов и усугубили проблемы с цепочками поставок, которые сами по себе были результатом неравномерного восстановления экономики после Covid. С начала года (январь-март 2022 г.) значения индекса Baltic Panamax, эталона цен на перевозку сыпучих грузов по морю, примерно в три раза превышают уровень, который был за тот же период в 2019 г. Проблемы цепочки поставок, которые отразились Однако во всем мире выходит далеко за рамки более высоких фрахтовых ставок, поскольку нехватка контейнеров и широко распространенные задержки отгрузок распространяются на многие сектора. В частности, перебои с поставками компьютерных чипов и деталей машин угрожают способности фермеров обслуживать и эксплуатировать производственное оборудование, а задержки с поставками удобрений и других материалов могут повлиять на весенние посевы.

Проблемы цепочки поставок, которые отразились Однако во всем мире выходит далеко за рамки более высоких фрахтовых ставок, поскольку нехватка контейнеров и широко распространенные задержки отгрузок распространяются на многие сектора. В частности, перебои с поставками компьютерных чипов и деталей машин угрожают способности фермеров обслуживать и эксплуатировать производственное оборудование, а задержки с поставками удобрений и других материалов могут повлиять на весенние посевы.

Динамика рынка сельскохозяйственных товаров

На совокупном уровне мировое производство пшеницы было адекватным в 2020/21 году и лишь на один процент ниже потребности в потреблении в 2021/22 году. Однако запасы пшеницы среди основных мировых экспортеров в последние годы сократились по мере роста международной торговли. Прогнозируется, что запасы основных экспортеров в 2021/22 году будут на самом низком уровне за 10 лет, что окажет повышательное давление на мировые цены. Китай является одной из ведущих стран, наращивающих импорт: объем импорта удвоился в 2020/21 году, поскольку государственные торговые предприятия помогли заменить и восстановить стареющие государственные резервы, а спрос на пшеницу фуражного качества также резко вырос.

Высокий спрос на кукурузу, особенно со стороны Китая, помог удержать цены на высоком уровне. Высокий спрос на корма побудил Китай стать крупнейшим импортером кукурузы в мире в 2020/21 году, на долю которого в этом году приходилось 16 процентов мировой торговли по сравнению со средним показателем в три процента в предыдущее десятилетие. Спрос Китая на импорт в 2021/22 году остается намного выше исторических норм. Ожидается, что запасы в основных странах-экспортерах кукурузы (США, Бразилия, Аргентина и Украина) будут самыми низкими с 2012/13 года.

Цены на сою растут с конца 2020 года, что обусловлено активными закупками в Китае. С тех пор акции в Аргентине, Бразилии и США сократились, что привело к росту цен. В текущем маркетинговом году (2021/22) самая сильная за последние десятилетия засуха затронула некоторые районы выращивания сои в Южной Америке на критической стадии развития урожая, ухудшив перспективы урожая и повысив цены на бобы, шрот и масло.

Цены на растительное масло также выросли, отражая высокий спрос на соевое масло в качестве сырья для биодизельного топлива, дефицит рапсового масла после небольшого урожая в Канаде, а также проблемы с производством и торговую политику в отношении пальмового масла из Малайзии и Индонезии.

Геополитические события

Украина и Россия являются важными экспортерами пшеницы, кукурузы, ячменя, подсолнечного масла и шрота. Вторжение России в Украину нарушило экспорт сельскохозяйственной продукции из региона и создало неопределенность в отношении поставок из Черного моря, еще больше подняв цены на сырье и усилив волатильность рынка. По мере роста неопределенности в отношении будущих поставок некоторые страны ввели экспортные запреты или ограничения на свои внутренние поставки, что еще больше ухудшило мировую доступность и добавило дополнительное повышательное давление на цены.

По состоянию на 5 апреля 2022 г. 11 стран, включая Россию, Беларусь, Венгрию, Сербию, Турцию, Северную Македонию и Египет, ввели запрет на экспорт продуктов из пшеницы, пшеничной муки, ячменя, ржи, кукурузы и масличных культур. , к чечевице, фасоли и макаронным изделиям.

Два крупных производителя масличных культур ввели экспортные ограничения. Аргентина повысила экспортные пошлины на соевый шрот и масло с 31 до 33 процентов..png) Индонезия повысила минимальный процент производства пальмового масла, который переработчики должны поставлять на внутренний рынок, с 20 до 30 процентов, что фактически ограничило экспорт. Эти меры оказали большое влияние на рынок растительного масла и шрота, поскольку Аргентина обычно поставляет более 40 процентов продаваемого в мире соевого шрота и масла, а на Индонезию приходится более половины мирового экспорта пальмового масла.

Индонезия повысила минимальный процент производства пальмового масла, который переработчики должны поставлять на внутренний рынок, с 20 до 30 процентов, что фактически ограничило экспорт. Эти меры оказали большое влияние на рынок растительного масла и шрота, поскольку Аргентина обычно поставляет более 40 процентов продаваемого в мире соевого шрота и масла, а на Индонезию приходится более половины мирового экспорта пальмового масла.

В ответ на рост цен на продовольствие несколько стран смягчили требования к импорту или снизили пошлины для облегчения импорта. Бразилия, например, отменила налог на импорт этанола.

Высокие цены могут изменить потребительский спрос и структуру торговли

Высокие цены на основные сельскохозяйственные культуры, такие как пшеница, могут сместить потребительский спрос на другие продукты, такие как рис.

Рис, который является основным продовольственным зерном на многих рынках с низким доходом, остается в изобилии и доступен по сравнению с пшеницей и кукурузой.

Повышение стоимости корма повлияет на цены на птицу и другие белки. В странах с низким уровнем дохода они, как правило, являются продуктами питания с наибольшими расходами, и потребители, вероятно, в первую очередь сокращают покупки этих продуктов, что приводит к снижению потребления белка.

Импортный спрос на некоторые сельскохозяйственные товары относительно неэластичен, то есть спрос остается примерно неизменным даже при повышении цен. Покупатели могут быть обязаны закупать продукты с других рынков, в частности, пшеницу, кукурузу, ячмень, подсолнечный шрот и масло из Черноморского региона.

По пшенице на Украину приходится около 10 процентов мировой торговли. Обычно она экспортирует в основном продовольственную пшеницу в страны Ближнего Востока и Африки и Бангладеш, а пшеницу фуражного качества — в другие азиатские страны. Экспорт в основном происходит сразу после сбора урожая в июле, а с марта по июнь сезон отгрузки идет медленнее. Многие страны, которые зависят от украинской пшеницы, переносят закупки в Европейский Союз, Индию, Австралию и Аргентину. И Австралия, и Аргентина имеют рекордное производство пшеницы, в то время как запасы пшеницы в Индии остаются достаточными. Американская пшеница доступна для экспорта, но по более высокой цене по сравнению с другими поставщиками.

И Австралия, и Аргентина имеют рекордное производство пшеницы, в то время как запасы пшеницы в Индии остаются достаточными. Американская пшеница доступна для экспорта, но по более высокой цене по сравнению с другими поставщиками.

По кукурузе на Украину приходится около 15 процентов мировой торговли. В основном она экспортирует фуражную кукурузу в Европейский Союз, Китай, Ближний Восток и Северную Африку. Экспорт сезонно силен в период с ноября по май. Бразилия увеличила посевные площади кукурузы в ответ на высокие цены, и в настоящее время прогнозируется, что экспорт из Южной Америки будет сильным, когда он станет доступен через несколько месяцев. До тех пор ожидается, что экспорт кукурузы из США восполнит любой глобальный дефицит предложения.

Что касается ячменя, на долю Украины приходится около 15 процентов мировой торговли, в основном экспорт в Китай и на Ближний Восток. Экспорт сильно загружен после сбора урожая в период с июля по октябрь. Аргентина, Австралия, Канада, Европейский союз и Россия являются другими крупными экспортерами ячменя. В Аргентине недавно был рекордный урожай, и производство ячменя в Австралии, если оно будет полностью реализовано, также станет рекордным, поэтому ожидается, что обе страны будут иметь высокие экспортные запасы.

В Аргентине недавно был рекордный урожай, и производство ячменя в Австралии, если оно будет полностью реализовано, также станет рекордным, поэтому ожидается, что обе страны будут иметь высокие экспортные запасы.

Что касается подсолнечного масла, то на Украину и Россию приходится примерно 80 процентов мирового экспорта, поэтому другие поставщики не могут компенсировать сокращение поставок из Черного моря. Однако импортеры, скорее всего, заменят его менее дорогими маслами, которые более доступны, включая пальмовое масло из Юго-Восточной Азии и соевое масло из Аргентины, Бразилии и США. Для импортеров будет доступно пищевое масло, но они будут платить больше. В марте цены на пальмовое масло достигли рекордного уровня, а цены на соевое масло выросли до самого высокого уровня за последние десятилетия.

Украина обеспечивает почти две трети мировых поставок подсолнечного шрота. Альтернативы подсолнечному шроту включают соевый шрот, наиболее распространенный белковый шрот, а также рапс и другие белковые шроты.

Воздействие на уязвимые группы населения

Беднейшие страны и домохозяйства тратят наибольшую долю своих доходов на энергию и продукты питания. Потребители с низким доходом в странах, зависящих от импорта, столкнутся с наибольшими трудностями, поскольку резкое повышение цен может привести к сокращению покупок и уменьшению калорийности рациона.

Краткосрочное воздействие на потребителей можно частично смягчить, если у правительств будут действовать программы продовольственной помощи. Однако эти правительства могут столкнуться с бюджетными проблемами, поскольку более высокие цены на сырье затруднят сохранение субсидий. Страны с ограниченными валютными резервами также могут столкнуться с трудностями при обеспечении импорта, особенно если они также сильно зависят от импорта топлива. Некоторые рынки могут сократить импорт и больше полагаться на зерно, клубнеплоды или другие основные продукты местного производства.

Задержки доставки также могут быть проблемой, особенно для рынков, которые в основном зависят от импорта из региона Черного моря. Покупателям, возможно, придется искать альтернативных поставщиков, что может потребовать большего времени в пути. Это может привести к временному дефициту на некоторых рынках.

Покупателям, возможно, придется искать альтернативных поставщиков, что может потребовать большего времени в пути. Это может привести к временному дефициту на некоторых рынках.

Более высокие транспортные расходы, являющиеся прямым результатом более высоких цен на энергоносители, повысят потребительские расходы на рынках, сильно зависящих от импорта продуктов питания.

Потенциальное влияние на производство в 2022/23 г.

Высокие цены являются важным сигналом для производителей сеять больше культур. Время конфликта в Украине создает проблемы с точки зрения реакции производства озимой пшеницы в Северном полушарии, поскольку урожай был посеян несколько месяцев назад и будет собран в течение нескольких месяцев. Высокие цены могут стимулировать дополнительные посевы яровой пшеницы в Северном полушарии или озимой пшеницы в Южном полушарии.

Для сельскохозяйственных производителей во всем мире высокие цены на удобрения и топливо являются серьезной проблемой. Некоторые производители также столкнутся с более высокими процентными ставками, что приведет к дальнейшему увеличению производственных затрат и потенциально повлияет на посевные площади. Наиболее насущной проблемой Бразилии в 2022/23 году является доступность удобрений и их цена, поскольку страна зависит от импорта более 80 процентов своих потребностей в удобрениях. Сокращение использования удобрений может привести к снижению урожайности в будущем.

Наиболее насущной проблемой Бразилии в 2022/23 году является доступность удобрений и их цена, поскольку страна зависит от импорта более 80 процентов своих потребностей в удобрениях. Сокращение использования удобрений может привести к снижению урожайности в будущем.

Высокие цены на сырьевые товары, скорее всего, подтолкнут производителей к засеванию большего количества акров земли, но существует неопределенность в отношении урожайности, учитывая высокие цены на удобрения и постоянно меняющиеся погодные условия в течение вегетационного периода.

Фермеры и производители в странах с запретами и ограничениями на экспорт могут быть не в состоянии ответить увеличением производства из-за ограниченного доступа к мировому рынку и искаженных ценовых сигналов, что усугубляет дефицит предложения.

Перспективы весеннего сева и уборки озимых культур в Украине остаются неопределенными. В дополнение к сбоям, непосредственно связанным с войной, производителям, возможно, придется бороться с ограниченными доступными запасами топлива и ресурсов, что может сократить потенциальные посевные площади и урожайность.

процентов) с 2021 года, превысив на 12,5 пункта (8,8 процента) предыдущий среднегодовой рекорд, зарегистрированный в 2011 году. экспортные цены на рис были в среднем на 2,9 процента выше уровня 2021 года. Повышение индекса цен ФАО на зерновые в 2022 году было обусловлено целым рядом факторов, в том числе значительными сбоями на рынке, усилением неопределенности, более высокими затратами на энергию и производственные ресурсы, неблагоприятными погодными условиями у нескольких ключевых поставщиков и сохраняющимся высоким глобальным спросом на продовольствие.

процентов) с 2021 года, превысив на 12,5 пункта (8,8 процента) предыдущий среднегодовой рекорд, зарегистрированный в 2011 году. экспортные цены на рис были в среднем на 2,9 процента выше уровня 2021 года. Повышение индекса цен ФАО на зерновые в 2022 году было обусловлено целым рядом факторов, в том числе значительными сбоями на рынке, усилением неопределенности, более высокими затратами на энергию и производственные ресурсы, неблагоприятными погодными условиями у нескольких ключевых поставщиков и сохраняющимся высоким глобальным спросом на продовольствие. Между тем, мировые цены на соевое масло заметно снизились, в основном благодаря позитивным перспективам сезонного роста производства в Южной Америке. Что касается рапсового и подсолнечного масел, мировые цены снизились, соответственно, из-за обильных мировых поставок и сдержанного импортного спроса, особенно из Европейского Союза. Снижение цен на сырое минеральное масло также оказало понижательное давление на мировые котировки растительного масла. В целом за 2022 год Индекс цен на растительные масла ФАО составил в среднем 187,8 пункта, что на 22,9 пункта больше.пунктов (13,9 процента) с 2021 года и отметив новый рекордный годовой максимум.

Между тем, мировые цены на соевое масло заметно снизились, в основном благодаря позитивным перспективам сезонного роста производства в Южной Америке. Что касается рапсового и подсолнечного масел, мировые цены снизились, соответственно, из-за обильных мировых поставок и сдержанного импортного спроса, особенно из Европейского Союза. Снижение цен на сырое минеральное масло также оказало понижательное давление на мировые котировки растительного масла. В целом за 2022 год Индекс цен на растительные масла ФАО составил в среднем 187,8 пункта, что на 22,9 пункта больше.пунктов (13,9 процента) с 2021 года и отметив новый рекордный годовой максимум. Напротив, мировые цены на сливочное масло снижаются шестой месяц подряд, что обусловлено сохраняющимся вялым мировым импортным спросом и наличием достаточных внутренних запасов для покрытия краткосрочных потребностей. В то же время мировые цены на сухое молоко немного снизились, так как снижение цен в Западной Европе, вызванное в основном вялым спросом на спотовые поставки, перевесило рост котировок на поставки из Океании, в основном отражая активные закупки в Юго-Восточной Азии и колебания валютных курсов. В целом в 2022 году Индекс цен на молочные продукты ФАО составил в среднем 142,5 пункта, что на 23,3 пункта больше (190,6 процента) с 2021 года и зарегистрировав самый высокий среднегодовой показатель за всю историю наблюдений с 1990 года. , но остался на 2,8 пункта (2,5 процента) выше уровня прошлого года. Снижение индекса в декабре было обусловлено более низкими мировыми ценами на говядину и мясо птицы, частично уравновешенными более высокими ценами на свинину и баранину. Мировые цены на говядину упали под давлением увеличения предложения убойного скота в нескольких крупных странах-производителях и вялого мирового спроса на среднесрочные поставки.

Напротив, мировые цены на сливочное масло снижаются шестой месяц подряд, что обусловлено сохраняющимся вялым мировым импортным спросом и наличием достаточных внутренних запасов для покрытия краткосрочных потребностей. В то же время мировые цены на сухое молоко немного снизились, так как снижение цен в Западной Европе, вызванное в основном вялым спросом на спотовые поставки, перевесило рост котировок на поставки из Океании, в основном отражая активные закупки в Юго-Восточной Азии и колебания валютных курсов. В целом в 2022 году Индекс цен на молочные продукты ФАО составил в среднем 142,5 пункта, что на 23,3 пункта больше (190,6 процента) с 2021 года и зарегистрировав самый высокий среднегодовой показатель за всю историю наблюдений с 1990 года. , но остался на 2,8 пункта (2,5 процента) выше уровня прошлого года. Снижение индекса в декабре было обусловлено более низкими мировыми ценами на говядину и мясо птицы, частично уравновешенными более высокими ценами на свинину и баранину. Мировые цены на говядину упали под давлением увеличения предложения убойного скота в нескольких крупных странах-производителях и вялого мирового спроса на среднесрочные поставки. В то же время цены на мясо птицы снизились, так как экспортные возможности были более чем достаточными для удовлетворения спроса на импорт для спотовых поставок, несмотря на спад производства из-за усиления вспышек птичьего гриппа. Напротив, мировые цены на свинину выросли благодаря устойчивому предрождественскому внутреннему спросу, особенно в Европе, тогда как цены на баранину выросли из-за колебаний валютных курсов. В целом в 2022 году Индекс цен на мясо ФАО составил в среднем 118,9.

В то же время цены на мясо птицы снизились, так как экспортные возможности были более чем достаточными для удовлетворения спроса на импорт для спотовых поставок, несмотря на спад производства из-за усиления вспышек птичьего гриппа. Напротив, мировые цены на свинину выросли благодаря устойчивому предрождественскому внутреннему спросу, особенно в Европе, тогда как цены на баранину выросли из-за колебаний валютных курсов. В целом в 2022 году Индекс цен на мясо ФАО составил в среднем 118,9. В целом за 2022 год Индекс цен на сахар ФАО составил в среднем 114,5 пункта, что на 5,1 пункта (4,7 процента) больше, чем в 2021 году, и достиг самого высокого среднегодового значения с 2012 года9.0003

В целом за 2022 год Индекс цен на сахар ФАО составил в среднем 114,5 пункта, что на 5,1 пункта (4,7 процента) больше, чем в 2021 году, и достиг самого высокого среднегодового значения с 2012 года9.0003