Содержание

Товарный индекс – Финансовая энциклопедия

Что такое товарный индекс?

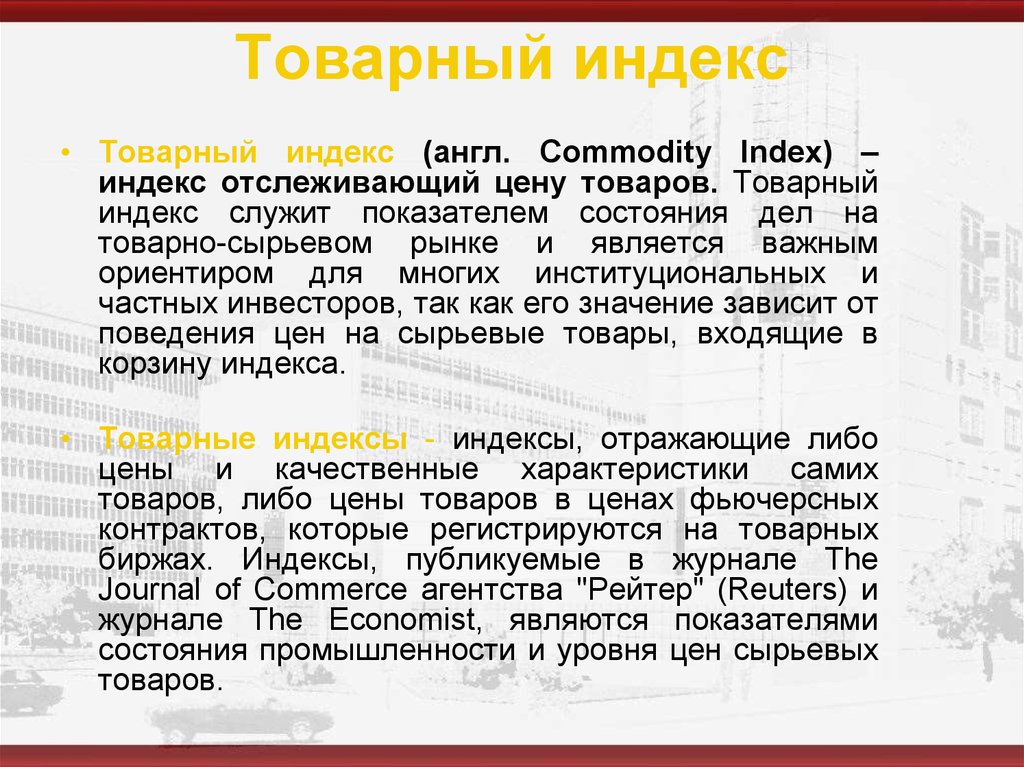

Товарный индекс — это инвестиционный инструмент, который отслеживает цену и рентабельность инвестиций в товарную корзину. Эти индексы часто торгуются на биржах. Многие инвесторы, которые хотят получить доступ к товарному рынку, не выходя на фьючерсный рынок, решают инвестировать в товарные индексы. Стоимость этих индексов колеблется в зависимости от лежащих в их основе товаров; Подобно фьючерсам на фондовые индексы, этой стоимостью можно торговать на бирже.

Ключевые выводы

- Товарный индекс — это инвестиционный инструмент, который отслеживает цену и рентабельность инвестиций в товарную корзину.

- Стоимость этих индексов колеблется в зависимости от лежащих в их основе товаров.

- Товарные индексы различаются по способу взвешивания и по товарам, из которых они состоят.

- Товарные индексы отличаются от других индексов в одном очень важном отношении: общая доходность товарного индекса полностью зависит от прироста капитала или ценовых характеристик товаров, включенных в индекс.

Как работает товарный индекс

Каждый товарный индекс на рынке имеет разную структуру с точки зрения того, из каких товаров он состоит. Индекс Thomson Reuters / CoreCommodity CRB торгуется на Нью-Йоркской торговой палате (NYBOT). Этот индекс состоит из 28 различных видов товаров, включая ячмень, какао, сою, цинк и пшеницу.

Товарные индексы также различаются по способу взвешивания; некоторые индексы имеют одинаковый вес, что означает, что каждый товар составляет один и тот же процент индекса. Другие индексы имеют заранее определенную фиксированную схему взвешивания, которая позволяет инвестировать более высокий процент в конкретный товар. Например, некоторые товарные индексы имеют большой вес для таких связанных с энергетикой товаров, как уголь и нефть.

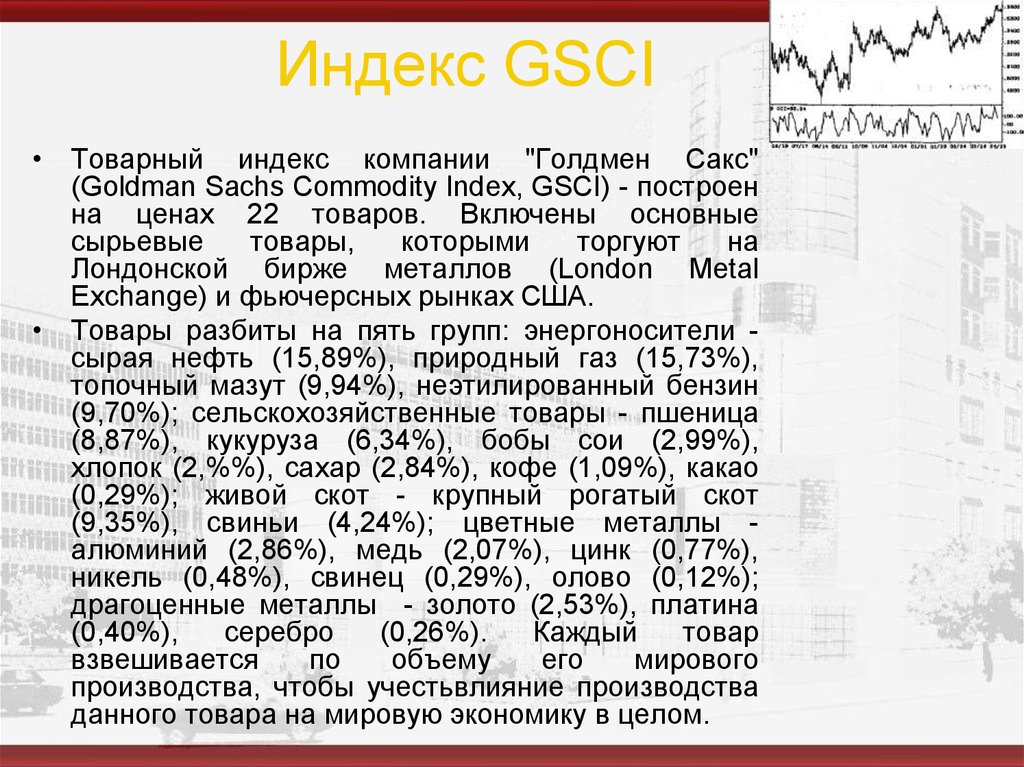

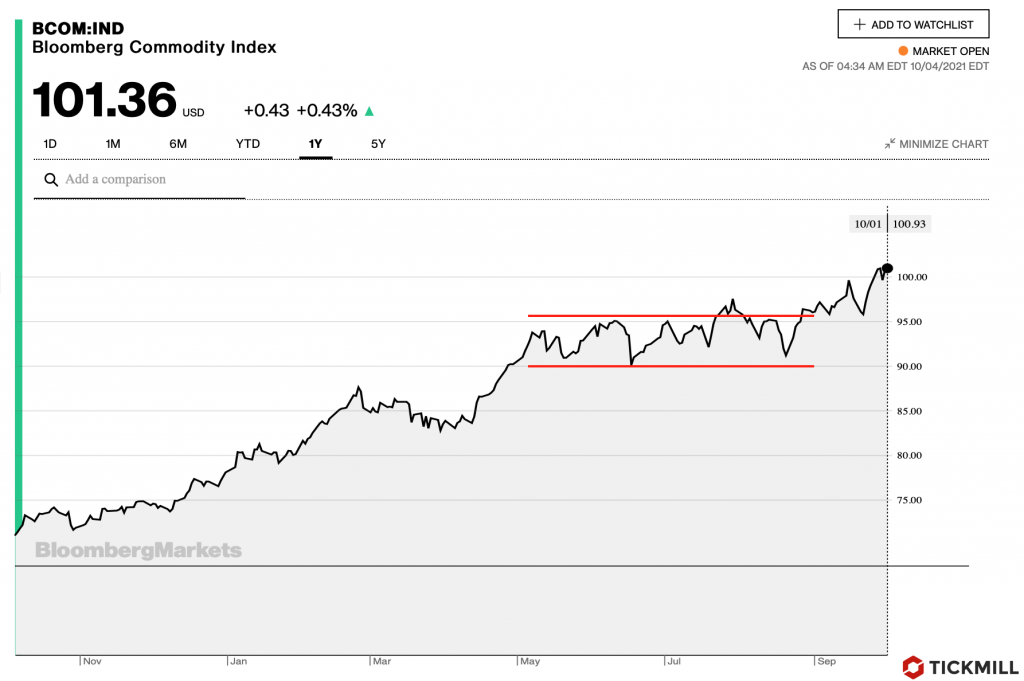

Фьючерсный индекс Доу-Джонса был первым индексом, отслеживающим цены на сырьевые товары в 1933 году. Goldman Sachs запустил свой товарный индекс в 1991 году, получивший название Goldman Sachs Commodity Index (GSCI). Индекс Goldman Sach был переименован в Bloomberg Commodity Index (BCOM) и Rogers International Commodity Index (RICI) — два других популярных товарных индекса.

Индекс Goldman Sach был переименован в Bloomberg Commodity Index (BCOM) и Rogers International Commodity Index (RICI) — два других популярных товарных индекса.

Вложения в товарные индексы приобрели популярность в начале 2000-х годов, когда цена на нефть начала выходить за пределы исторического диапазона от 20 до 30 долларов за баррель, который она занимала более десяти лет, а промышленное производство в Китае начало быстро расти. Повышение спроса на сырьевые товары в результате роста экономики Китая в сочетании с ограниченным мировым предложением сырьевых товаров привело к росту цен на сырьевые товары, и многие инвесторы стали более заинтересованы в поиске способов инвестирования в сырье для промышленного производства.

Особые соображения

Товарные индексы отличаются от других индексов в одном очень важном отношении: общая доходность товарного индекса полностью зависит от прироста капитала или ценовых характеристик товаров, включенных в индекс.

Для большинства инвестиций общий доход от инвестиций включает периодические денежные поступления, такие как проценты, дивиденды и другие выплаты, а также прирост капитала. Например, по акциям выплачиваются дивиденды, а по облигациям выплачиваются проценты, что способствует общему доходу от инвестиций, даже если цена инвестиций не увеличивается.

Например, по акциям выплачиваются дивиденды, а по облигациям выплачиваются проценты, что способствует общему доходу от инвестиций, даже если цена инвестиций не увеличивается.

Сырьевые товары не выплачивают дивиденды или проценты, поэтому инвестор зависит исключительно от прироста капитала для инвестиционной деятельности. Если цены на товары не повышаются, инвестор получает нулевую отдачу от своих инвестиций. Сценарий с нулевой доходностью никогда не применяется для облигаций, по которым выплачиваются проценты, и акций, по которым выплачиваются дивиденды. Например, если цена акции остается той же в конце инвестиционного горизонта, но выплачивает дивиденды, инвестор будет иметь положительную отдачу от инвестиций.

ТОВАРНЫЙ ИНДЕКС — Энциклопедия по экономике

Первые четыре — сугубо экономические индикаторы, они публикуются с определенной периодичностью. Товарные индексы предоставляют информацию об инфляции оперативно и постоянно. Другими экономическими показателями для измерения инфляции являются уровень безработицы, индексы потребительских цен и использования мощностей. [c.44]

[c.44]

Давайте рассмотрим пару очень простых примеров того, как действует Линия Баланса на любом рынке — фондовом, товарном, индексов, спрэдов или опционов. Линия Баланса показывает нам

[c.99]

При анализе одного рынка показатели родственного рынка часто являются необходимым вспомогательным материалом. Можно пойти еще дальше и свериться с показателями обобщенных товарных индексов, чтобы убедиться в соответствии результатов вашего анализа общему направлению развития товарных рынков. Бычий прогноз, полученный при анализе одного рынка, не очень надежен, если товарные рынки в целом падают. Поэтому всегда необходимо выяснять, какова общая обстановка на товарных рынках бычья или медвежья. [c.154]

ТОВАРНЫЕ ИНДЕКСЫ ОТПРАВНОЙ ПУНКТ АНАЛИЗА [c.190]

Дневные графики являются и должны оставаться основным рабочим инструментом трейдеров на фьючерсных рынках. Для более краткосрочного и тщательного анализа рекомендуется также применять внутридневные графики. Все, о чем говорилось в этой главе, никоим образом не было направлено на то, чтобы принизить значение подобных графиков. Автор лишь хотел довести до сведения читателя, что огромное количество полезной информации о ценах теряется, если при анализе наряду с краткосрочными графиками не используются долгосрочные. При этом следует знать, что включение в анализ обобщенных товарных индексов также очень полезно.

[c.193]

Автор лишь хотел довести до сведения читателя, что огромное количество полезной информации о ценах теряется, если при анализе наряду с краткосрочными графиками не используются долгосрочные. При этом следует знать, что включение в анализ обобщенных товарных индексов также очень полезно.

[c.193]

ОТНОСИТЕЛЬНАЯ СИЛА» ТОВАРНЫХ ИНДЕКСОВ [c.461]

Роль товарных рынков, которая ранее просто игнорировалась, и есть ключ к пониманию межрыночного механизма. Читатели, больше связанные с финансовыми рынками и не обращавшие особого внимания на товарные рынки, должны глубже изучить эту сферу. Поэтому я достаточно подробно рассмотрю взаимоотношения между самими товарными рынками, а затем определю место, которое занимает группа товарных рынков в целом в межрыночной структуре. Для осуществления последней задачи мне потребуются различные товарные индексы, в частности, индекс RB. Чтобы понять, как работает индекс RB, нужно понаблюдать за динамикой некоторых важнейших товарных секторов, таких как рынки драгоценных металлов, энергоносителей и зерновых. [c.24]

[c.24]

Роль доллара в кризисе 1987 года не столь очевидна, как роль рынков облигаций и акций. Несмотря на то, что резкое падение курса доллара в октябре действительно стало одной из причин ослабления рынка акций, следует помнить, что доллар к тому моменту понижался уже более двух лет. Таким образом, хотя доллар играет важную роль в системе межрыночных связей, необходимо учитывать, что иногда он движется с большим опережением. В частности, доллар достиг максимума весной 1985 года. Этот пик курса доллара породил целую цепь событий и привел в конечном итоге к бычьему развороту индекса СКВ и медвежьим разворотам на рынках облигаций и акций. Однако снижение товарного индекса закончилось лишь через год после того, как курс доллара достиг пика. Медвежье воздействие падения курса доллара на рынки облигаций и акций проявляется тогда, когда связанная с этим падением инфляция начинает толкать вверх цены на товары. [c.34]

Индекс СКВ, созданный Бюро по исследованию товарных рынков в 1956 году, представляет собой корзину из 21 наиболее активного товарного рынка. Это самый популярный барометр общего состояния товарных рынков, который считается эквивалентом промышленного индекса Доу-Джонса, использующегося на рынке акций. Он включает в себя рынки зерна, скота, тропических товаров, металлов и энергоносителей. В качестве базисного года принят 1967 год. Хотя многие товарные индексы предоставляют полезную информацию о тенденциях в развитии товарных рынков, именно индекс СКВ общепризнанно считается основным барометром этого сектора во первых, все составляющие его товары являются объектами фьючерсной торговли, а, во-вторых, это единственный товарный индекс, на который заключаются фьючерсные контракты. Поэтому выбор индекса СКВ для межрыночных исследований вполне обоснован. Более подробно этот индекс будет рассмотрен в главе 7, где мы также сравним его с некоторыми другими товарными индексами.

[c.38]

Это самый популярный барометр общего состояния товарных рынков, который считается эквивалентом промышленного индекса Доу-Джонса, использующегося на рынке акций. Он включает в себя рынки зерна, скота, тропических товаров, металлов и энергоносителей. В качестве базисного года принят 1967 год. Хотя многие товарные индексы предоставляют полезную информацию о тенденциях в развитии товарных рынков, именно индекс СКВ общепризнанно считается основным барометром этого сектора во первых, все составляющие его товары являются объектами фьючерсной торговли, а, во-вторых, это единственный товарный индекс, на который заключаются фьючерсные контракты. Поэтому выбор индекса СКВ для межрыночных исследований вполне обоснован. Более подробно этот индекс будет рассмотрен в главе 7, где мы также сравним его с некоторыми другими товарными индексами.

[c.38]

Зависимость между немецкой маркой и индексом RB с сентября 1988 по сентябрь 1989 года. С декабря по июнь падение курса марки опережало снижение индекса RB. Образование маркой более высокой впадины осенью 1989 года сигнализирует о предстоящем повышении товарного индекса. Поскольку иностранные валюты движутся в противоположных направлениях с долларом США, они движутся в одном направлении с американскими товарными рынками, несколько опережая последние.

[c.90]

Образование маркой более высокой впадины осенью 1989 года сигнализирует о предстоящем повышении товарного индекса. Поскольку иностранные валюты движутся в противоположных направлениях с долларом США, они движутся в одном направлении с американскими товарными рынками, несколько опережая последние.

[c.90]

Из всех товарных рынков золото наиболее чувствительно к изменениям курса доллара, и цены на него обычно движутся в направлении, противоположном движению курса американской валюты. Рынок золота опережает развороты индекса СКВ примерно на четыре месяца (в случае долгосрочных тенденций период опережения составляет в среднем около года) и является связующим звеном между долларом и товарным индексом. Иностранные валюты очень тесно коррелируют с рынком золота, поэтому их часто можно использовать в качестве опережающего индикатора индекса СКВ. [c.92]

Помимо индекса СКВ существуют и другие товарные индексы, за которыми также следует вести наблюдение. Хотя большинство товарных индексов с широкой базой обычно движутся в одном направлении, в некоторых ситуациях их траектории начинают расходиться. Подобные расхождения товарных индексов служат важным предупреждением о возможных изменениях тенденций. Чтобы понять механизм расхождения, необходимо иметь представление о методах построения различных индексов.

[c.114]

Подобные расхождения товарных индексов служат важным предупреждением о возможных изменениях тенденций. Чтобы понять механизм расхождения, необходимо иметь представление о методах построения различных индексов.

[c.114]

Выше много говорилось о важности индекса СКВ, поэтому настало время показать, как он строится и какие рынки в наибольшей степени определяют его динамику. Индекс фьючерсных цен RB был введен Бюро по исследованию товарных рынков в 1956 году. За последние тридцать лет индекс претерпел ряд изменений, и в настоящее время он включает в себя 21 активный товарный рынок. Индекс RB не содержит ни одного финансового фьючерсного рынка. Это чисто товарный индекс. Расчет индекса СКВ состоит из трех этапов [c.115]

Выше уже подчеркивалась главенствующая роль индекса фьючерсных цен СКВ в межрыночном анализе, однако для подтверждения его показаний следует привлекать и другие товарные индексы с широкой базой. Расхождение между товарными индексами обычно служит важным сигналом о возможной смене текущей тенденции. Некоторые товарные индексы иногда опережают индекс фьючерсных цен СКВ, что также имеет большое прогностическое значение. Кроме того, в связи с изучением индекса спотовых цен СКВ существует необходимость в более глубокой оценке относительной важности цен на промышленное сырье и их влияния на динамику индекса.

[c.117]

Некоторые товарные индексы иногда опережают индекс фьючерсных цен СКВ, что также имеет большое прогностическое значение. Кроме того, в связи с изучением индекса спотовых цен СКВ существует необходимость в более глубокой оценке относительной важности цен на промышленное сырье и их влияния на динамику индекса.

[c.117]

Индекс JO был рассчитан ретроспективно с использованием месячных данных до 1948 года, и, по утверждению создателей, показал устойчивые результаты как опережающий индикатор инфляции. Перспективы использования этого индекса для прогнозирования экономических циклов будут подробно рассмотрены в главе 13. Одним из возможных недостатков индекса JO является полное исключение из его состава цен на продукты питания. Связанные с этим проблемы наглядно проявились в 1988 и 1989 годах, когда возникло значительное расхождение между ценами на продукты питания и промышленное сырье. В создавшейся неразберихе было сложно определить, какие товарные индексы точнее отражают инфляционную ситуацию. [c.119]

[c.119]

ГРАФИЧЕСКОЕ СРАВНЕНИЕ РАЗЛИЧНЫХ ТОВАРНЫХ ИНДЕКСОВ [c.119]

Ниже исследуется динамика различных товарных индексов за последние несколько лет. Представленные примеры также демонстрируют необходимость знания точного состава каждого индекса и опасность полного исключения такого важного показателя инфляции как цены на продукты питания. На рисунке 7.1 сравниваются индексы фьючерсных и спотовых цен СКВ. Согласно историческим данным, оба индекса обычно движутся в одном направлении. [c.119]

На рисунках 7.5 и 7.6 сравнивается динамика этих товарных индексов сначала за более длительный (1985—89), а затем за более короткий промежуток времени (с середины 1988 по конец 1989 года). Не удивительно, что в 1986 году, когда рост цен на промышленное сырье опережал рост товарных рынков в целом, индекс JO повышался быстрее индекса СКВ. Рост более сбалансированного индекса СКВ ускорился только весной следующего года. В данном случае индекс JO оказался сильнее и подал надежный опережающий сигнал надвигающейся инфляции. [c.123]

[c.123]

Прежде всего следует помнить, что основная задача межрыночных исследований — выработка правильной торговой тактики, а не анализ экономический ситуации. Вопрос состоит в том, какой из этих двух товарных индексов лучше вписывается в систему межрыночных отношений и более тесно связан с финансовыми рынками. Для ответа на этот вопрос обратимся к основополагающему элементу межрыночных отношений — зависимости между товарными рынками и процентными ставками. В предыдущих главах мы установили, что между товарными ценами и процентными ставками существует сильная положительная корреляция. Чтобы выяснить, какой индекс лучше подходит для межрыночного анализа в качестве представителя товарного сектора, нужно каждый из них сравнить с динамикой процентных ставок. [c.125]

ЗАВИСИМОСТЬ МЕЖДУ ПРОЦЕНТНЫМИ СТАВКАМИ И ТОВАРНЫМИ ИНДЕКСАМИ [c.125]

График каждого индекса на рисунке 8.22 сглажен с помощью 14-месячного экспоненциального скользящего среднего (ЕМА). Пересечение индексом кривой скользящего среднего (или изменение направления самого скользящего среднего) служит сигналом важного разворота в динамике индекса. Конец 1989 года ознаменовался весьма опасной комбинацией, которая отражена на рисунке скользящее среднее индекса акций движется вверх, а цены денежных рынков падают. Рисунок также демонстрирует преобладание обратной зависимости между двумя верхними графиками, представляющими мировые финансовые рынки, и нижним графиком товарного индекса журнала Экономист , отражающего динамику мировых товарных цен.

[c.163]

Конец 1989 года ознаменовался весьма опасной комбинацией, которая отражена на рисунке скользящее среднее индекса акций движется вверх, а цены денежных рынков падают. Рисунок также демонстрирует преобладание обратной зависимости между двумя верхними графиками, представляющими мировые финансовые рынки, и нижним графиком товарного индекса журнала Экономист , отражающего динамику мировых товарных цен.

[c.163]

ТОВАРНЫЙ ИНДЕКС ЖУРНАЛА ЭКОНОМИСТ [c.163]

Для анализа динамики товарных цен в мировом масштабе лучше всего подходит товарный индекс журнала Экономист . Индекс строится на основе 27 товарных рынков, причем доли рынков продуктов питания и промышленного сырья примерно [c.163]

Наибольший вес имеют медь, алюминий, хлопок, пиломатериалы, кофе и соевые продукты. Этот индекс подразделяется на группы продуктов питания и промышленного сырья. Промышленная группа далее делится на металлы и непищевые продукты сельскохозяйственного производства. В качестве базового принят 1985 год (индекс=100). Товарный индекс журнала Экономист не включает ни один из драгоценных металлов (золото, платина, серебро) в его состав также не входят рынки нефти и нефтепродуктов. Это обстоятельство помогает прояснить причины снижения индекса в 1989 году.

[c.164]

Товарный индекс журнала Экономист не включает ни один из драгоценных металлов (золото, платина, серебро) в его состав также не входят рынки нефти и нефтепродуктов. Это обстоятельство помогает прояснить причины снижения индекса в 1989 году.

[c.164]

На рисунке 8.22 видно, что в конце 1989 года мировой товарный индекс падал одновременно со снижением цен на денежных рынках (ростом краткосрочных процентных ставок). Учитывая традиционную обратную зависимость между этими секторами, подобное сочетание довольно нетипично. Как следует из рисунка, падению товарных цен обычно соответствует рост цен на денежных рынках. Чем же объясняется нарушение этой закономерности в 1989 году Панические инфляционные ожидания, охватившие мировые рынки в конце 1989 — начале 1990 года, были вызваны [c.164]

Слабость товарного индекса журнала Экономист в конце 1989 года отчасти можно объяснить отсутствием в его составе цен на золото и нефть. Об особой роли рынков золота и нефти и о необходимости наблюдения за ними мы уже говорили в главе 7. Взлет цен на этих важнейших товарных рынках в конце 1989 года привел к резкому усилению инфляционных ожиданий во всем мире и повлек за собой ужесточение центральными банками денежно-кредитной политики.

[c.165]

Взлет цен на этих важнейших товарных рынках в конце 1989 года привел к резкому усилению инфляционных ожиданий во всем мире и повлек за собой ужесточение центральными банками денежно-кредитной политики.

[c.165]

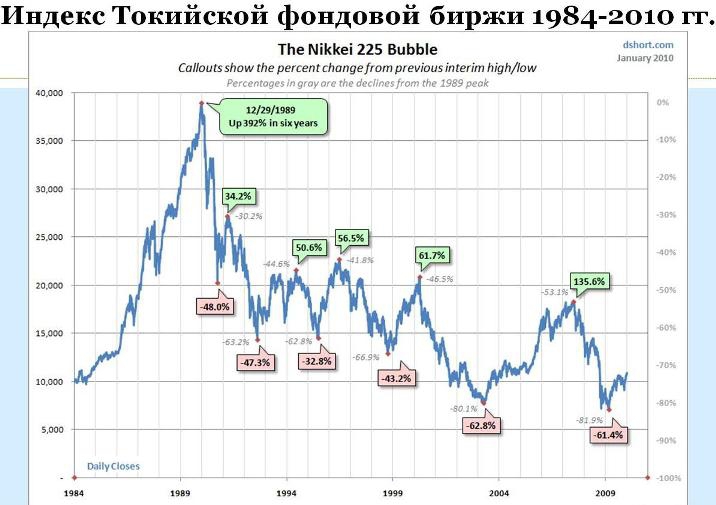

В этой главе мы вывели межрыночный анализ на международный уровень. Читатель имел возможность убедиться, что тенденции товарных цен (инфляция), процентных ставок и рынков акций действуют в мировом масштабе. Несомненную важность представляет также динамика международных валютных рынков. Для глобальных сравнений основных финансовых секторов разработаны специальные индексы. Все мировые рынки взаимосвязаны. Американские рынки, при всей их значимости, функционируют не в вакууме. Межрыночный анализ можно и должно проводить в международном масштабе. Наблюдение за зарубежными рынками акций, особенно за британским и японским, необходимо для выявления признаков подтверждения или расхождения с рынком акций США. Анализ зарубежных рынков облигаций нужен для прогнозирования динамики мировых процентных ставок. Последнее также требует анализа ценовых тенденций на мировых товарных рынках. С этой целью можно использовать товарный индекс журнала Экономист наряду с ценами на некоторые ключевые товары, такие как золото и нефть.

[c.168]

Последнее также требует анализа ценовых тенденций на мировых товарных рынках. С этой целью можно использовать товарный индекс журнала Экономист наряду с ценами на некоторые ключевые товары, такие как золото и нефть.

[c.168]

А теперь сузим рамки исследования и сконцентрируемся на одной части фьючерсного портфеля — традиционных товарных рынках. На протяжении всей книги неоднократно подчеркивалась важность этой группы как средства защиты от инфляции и ее тесная взаимосвязь с другими тремя секторами.- валютами, облигациями и акциями. С появлением индекса фьючерсных цен RB и фьючерсов на него стало возможным использовать в межрыночных сравнениях единый товарный индекс. Наличие индекса, представляющего все товарные рынки, позволило рассматривать товарные рынки как единое целое, а не совокупность мелких разрозненных частей. Серьезная работа в области межрыночного анализа (установившая связь между товарными и финансовыми рынками) началась с введением фьючерсного контракта на индекс RB в 1986 году. С тех пор внимание к ежедневной динамике индекса неуклонно растет.

[c.241]

С тех пор внимание к ежедневной динамике индекса неуклонно растет.

[c.241]

Рис. 15 показывает сравнение Индекса СКВ (корзина из 17 товарных рынков) и доходности 10-ти летних казначейских обязательств (10-year Treasury note), которые стали опорной точкой в долгосрочных процентных ставках США. Левая часть графика показывает, что снижение долгосрочных ставок совпадает с падением товарного индекса в течение большей части 1997 и 1998 годов, (поскольку страхи глобальной дефляции выталкивали деньги из товаров для вложения в казначейские облигации и обязательства. Оба рынка начали менять направление в конце 1998 и начале 1999 годов. Хотя доходность 10-ти летних бумаг повернула наверх в четвертом квартале 1998 года, она не смогла прорвать свою двухлетнюю понижающуюся трендовую линию до марта 1999-го. Это случилось в тот самый момент, когда товарный индекс достиг дна и начал повышаться. Баланс 1999 года [c.53]

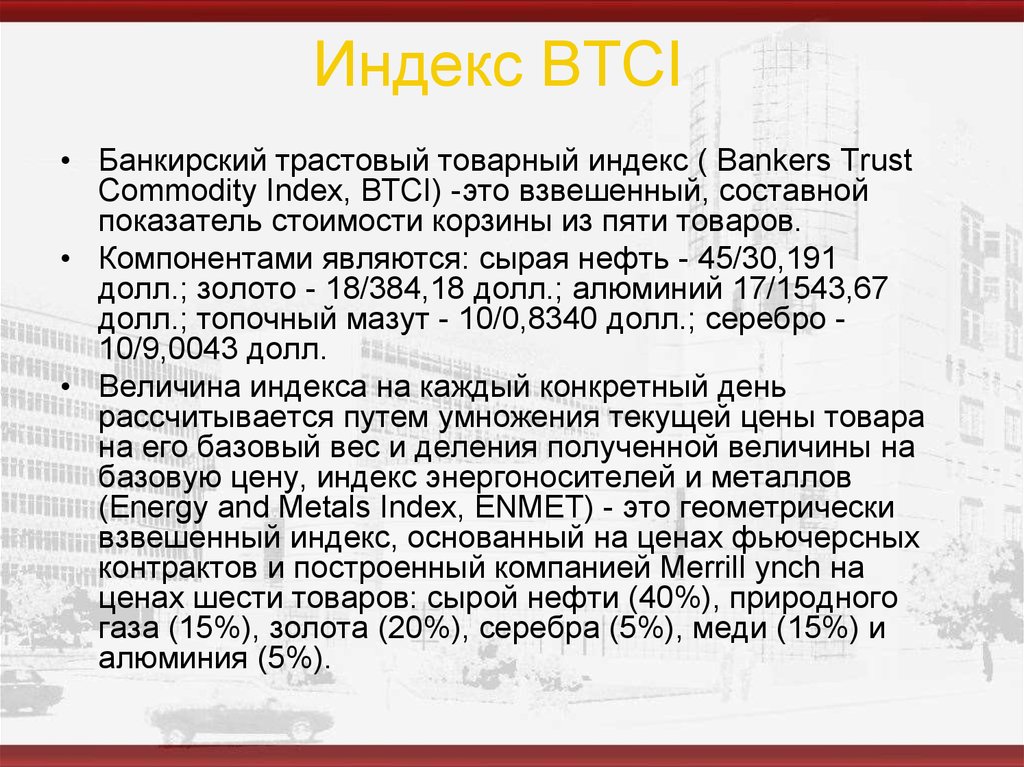

Различие между GS I и другими товарными индексами в том, что на каждый товар при вычислениях GS I делается поправка, отражающая относительную долю его мирового прои. чиодстна.

[c.202]

чиодстна.

[c.202]

При анализе фондового рынка движению таких средних рыночных показателей, как индекс Доу-Джонса и индекс Standard Poor s 500, придается колоссальное значение по сути дела, это отправной пункт для технического анализа фондового рынка. На товарном рынке дело обстоит иначе. Здесь также существует целый ряд индексов, с помощью которых определяется общее направление движения цен на товарном рынке, например, индекс фьючерсных цен СКВ. Динамика этих индексов внимательно изучается и принимается в расчет при составлении прогнозов. Однако по своему значению для анализа рынка товарные индексы не сопоставимы с фондовыми. [c.23]

Деление финансовых рынков на четыре сектора является ключевым в межрыночных исследованиях. С помощью различных наглядных средств мы покажем, как взаимодействуют эти четыре сектора. Например, тенденция курса американского доллара, как правило, противоположна тенденции цен на товарных рынках, в частности, на рынке золота. При обсуждении отдельных товаров, например, золота или нефти особый упор будет делаться на индекс Бюро по исследованию товарных рынков ( ommodity Resear h Bureau — RB), представляющий корзину из 21 товара и считающийся важнейшим показателем динамики цен на товарных рынках. Кроме того, будет рассмотрен ряд других товарных индексов.

[c.19]

Кроме того, будет рассмотрен ряд других товарных индексов.

[c.19]

В главе 7 читатель погрузится в мир товарных рынков. Мы сравним прогностические способности различных товарных индексов, а также оценим их влияние на направление движения инфляции и процентных ставок. Будет подробно рассмотрен индекс СКВ и множество товарных подиндексов. Читатель познакомится и с другими популярными барометрами товарных рынков индексом Journal of ommer e, индексами цен на промышленное сырье, и др. В этой же главе будут показаны связи между товарными рынками и индексами цен производства и потре- [c.25]

Сравнение динамики цен на промышленное сырье и продукты питания позволяет лучше понять, почему некоторые товарные индексы с широкой базой иногда ведут себя по-разному. В некоторых индексах преобладают цены на сырье, другие (например, индекс фьючерсных цен RB) в большей степени ориентированы на рынки продуктов питания. Многие экономисты считают, что цены на промышленное сырье точнее отражают давление инфляции и общее состояние экономики, чем цены на продукты питания. Последние больше определяются такими факторами, как сельскохозяйственные субсидии, погодные условия и соображения политического характера. Правда, роль цен на продукты питания в инфляционной картине ни у кого не вызывает сомнения. Один из популярных товарных индексов решает эту проблему весьма радикально — он вообще не учитывает цены на продукты питания. Я имею в виду индекс Journal of ommer e (JO ), который с момента его создания в 1986 году приобрел немало сторонников среди экономистов и рыночных аналитиков, считающих его надежным индикатором давления на товарные цены .

[c.118]

Последние больше определяются такими факторами, как сельскохозяйственные субсидии, погодные условия и соображения политического характера. Правда, роль цен на продукты питания в инфляционной картине ни у кого не вызывает сомнения. Один из популярных товарных индексов решает эту проблему весьма радикально — он вообще не учитывает цены на продукты питания. Я имею в виду индекс Journal of ommer e (JO ), который с момента его создания в 1986 году приобрел немало сторонников среди экономистов и рыночных аналитиков, считающих его надежным индикатором давления на товарные цены .

[c.118]

В этой главе подробно рассматривались различные товарные индексы. Мы сравнили индекс фьючерсных цен СКВ с индексом енотовых цен СКВ и показали, что последний может быть далее разделен на индекс спотовых цен на промышленное сырье и индекс спотовых цен на продукты питания. Если индекс спотовых цен СКВ в большей степени определяется ценами на промышленное сырье, то индекс фьючерсных цен СКВ имеет более сильную корреляцию с индексом спотовых цен на продукты питания. Сравнение индекса Journal of ommer e (JO ), составленного только по ценам промышленного сырья, с более сбалансированным индексом фьючерсных цен СКВ выявило более сильную корреляцию последнего с процентными ставками. Мы обосновали опасность полного исключения цен на продукты питания из инфляционной картины и наглядно продемонстрировали, что помимо необходимости отслеживать все товарные индексы важно также знать состав каждого из них.

[c.140]

Сравнение индекса Journal of ommer e (JO ), составленного только по ценам промышленного сырья, с более сбалансированным индексом фьючерсных цен СКВ выявило более сильную корреляцию последнего с процентными ставками. Мы обосновали опасность полного исключения цен на продукты питания из инфляционной картины и наглядно продемонстрировали, что помимо необходимости отслеживать все товарные индексы важно также знать состав каждого из них.

[c.140]

В этой главе на примере экономического цикла мы опишем обычную хронологическую последовательность изменений на рынках облигаций, акций и товаров. Хотя товарный сектор по-прежнему будет представлен индексом СКВ, мы рассмотрим возможности применения более промышленных товарных индексов, таких как индекс спотовых цен на промышленное сырье и индекс Journal of ommer e. Мы также проанализируем роль одного из наиболее отслеживаемых промышленных товаров — меди — в экономическом прогнозировании и его потенциальную связь с рынком акций. Поскольку многие финансовые менеджеры рассматривают золото в качестве основного представителя товарного сектора, будут показаны роль и место желтого металла в общей картине межрыночных связей. Мы также обсудим значимость рынка облигаций как опережающего индикатора экономики, ввиду его ключевой роли в экономическом цикле и процессе межрыночной ротации.

[c.247]

Мы также обсудим значимость рынка облигаций как опережающего индикатора экономики, ввиду его ключевой роли в экономическом цикле и процессе межрыночной ротации.

[c.247]

В главе 7 были рассмотрены различные товарные индексы, в том числе индекс фьючерсных цен RB, индекс спотовых цен RB, индекс спотовых цен СКВ на промышленное сырье, индекс спотовых цен RB на продукты питания и индекс Journal of ommer e, учитывающий цены 18 основных видов промышленного сырья. Читатели, незнакомые со структурой этих индексов, могут вернуться к главе 7, где также сравниваются их достоинства и недостатки. Д-р Мур и некоторые другие экономисты отдают предпочтение индексам, которые включают только цены на промышленное сырье, считая, что они точнее отражают инфляционные процессы и более чутко реагируют на изменения в экономике. [c.255]

Товарный индекс Доу-Джонса | S&P Dow Jones Indices

Товарный индекс Доу-Джонса | Индексы S&P Доу-Джонса

Не зарегистрирован?

Получите доступ к эксклюзивным данным и исследованиям, персонализируйте свой опыт и подпишитесь на получение обновлений по электронной почте.

Регистр

Не зарегистрирован?

Получите доступ к эксклюзивным данным и исследованиям, персонализируйте свой опыт и подпишитесь на получение обновлений по электронной почте.

Регистрация

416,78 долларов США

0,17%

1 День

Тикер Bloomberg: DJCI

Документы

Информационный бюллетень

Методология

Индекс Классификация

Товары

Товары — Широкий рынок

Заголовок

Новости и объявления

СМОТРЕТЬ ВСЕ

- Индекс Новости

- — 28 февраля 2023 г.

- 4:00

S&P Dow Jones Indices представляет экологические показатели для товаров с запуском индекса S&P GSCI Climate Aware Index

S&P Dow Jones Indices представляет экологические показатели для товаров с запуском S&P GSCI Climate Aware Index

Читать

- Индекс Новости

- 1 декабря 2022 г.

- 17:15

- Индекс Новости

- 10 ноября 2022 г.

- 17:15

- Индекс Новости

- 13 октября 2022 г.

- 15:45

- Индекс Новости

- 29 сентября 2022 г.

- 17:15

- Индекс Новости

- 10 марта 2022 г.

- 13:19

Исследования и идеи

СМОТРЕТЬ ВСЕ

- Образование

Часто задаваемые вопросы: S&P GSCI Climate Aware

Часто задаваемые вопросы: S&P GSCI Climate Aware

- Исследования — 21 февраля 2023 г.

Учет экологических соображений в товарных индексах

Учет экологических соображений в товарных индексах

- Исследования — 2 августа 2021 г.

Динамический мультиактивный подход к хеджированию инфляции

Динамический мультиактивный подход к хеджированию инфляции

- Исследования — 2 августа 2021 г.

Скачать информационный бюллетень

Характеристики

Топ-10 составляющих по весу индекса

Полный список участниковПолный список участников

Сектор

Вес индекса

- Образование

Часто задаваемые вопросы: S&P GSCI Climate Aware

Часто задаваемые вопросы: S&P GSCI Climate Aware

- Исследовать

— 21 февраля 2023 г.

Включение экологических соображений в товарные индексы

Включение экологических соображений в товарные индексы

- Исследовать

- Исследовать

— 02 августа 2021 г.

Динамический мультиактивный подход к хеджированию инфляции

Динамический мультиактивный подход к хеджированию инфляции

- Исследовать

Нет результатов, соответствующих вашим критериям.

Загрузи больше

Обработка…

Что такое товарный индекс, его функции, основные примеры?

Что такое товарный индекс?

Товарный индекс — это индекс, который отслеживает цену и доходность корзины товаров. Эти индексы часто доступны для инвестирования через взаимные фонды или биржевые фонды (ETF). Многие инвесторы, которые хотят получить доступ к рынку товаров, не выходя на рынок фьючерсов, решают инвестировать в фонды товарных индексов.

Стоимость этих индексов колеблется в зависимости от базовых товаров; подобно фьючерсам на фондовые индексы, это значение может быть продано на бирже.

Ключевые выводы

- Товарный индекс — это индекс, который отслеживает цену корзины товаров.

- Значение этих индексов колеблется в зависимости от базовых товаров.

- Товарные индексы различаются по способу взвешивания и товарам, из которых они состоят.

- Товарные индексы отличаются от других индексов одним очень важным моментом: общая доходность товарного индекса полностью зависит от прироста капитала или ценовой динамики товаров в индексе.

Понимание товарного индекса

Каждый товарный индекс на рынке имеет различный состав с точки зрения того, из каких товаров он состоит. Например, индекс совокупной доходности Refinitiv/CoreCommodity CRB состоит из 19 различных видов товаров, включая какао, соевые бобы, золото, сырую нефть и пшеницу.

Товарные индексы также различаются по способу взвешивания; некоторые индексы имеют одинаковый вес, что означает, что каждый товар составляет одинаковый процент индекса. Другие индексы имеют заранее определенную фиксированную схему взвешивания, которая может оценивать более высокий процент в конкретном товаре. Например, некоторые товарные индексы сильно взвешены для товаров, связанных с энергией, таких как уголь и нефть, в отличие от сельскохозяйственных товаров.

Индекс товарных фьючерсов Доу-Джонса, созданный в 1933 году, был первым индексом, отслеживающим цены на товары. Goldman Sachs запустил свой товарный индекс в 1991 году, названный Goldman Sachs Commodity Index (GSCI). Индекс Goldman Sachs был переименован в S&P GSCI, когда он был куплен Standard and Poor’s в 2007 году. Семейство товарных индексов Bloomberg (BCOM) и товарный индекс Rogers International (RICI) — два других популярных товарных индекса.

Индекс Goldman Sachs был переименован в S&P GSCI, когда он был куплен Standard and Poor’s в 2007 году. Семейство товарных индексов Bloomberg (BCOM) и товарный индекс Rogers International (RICI) — два других популярных товарных индекса.

Инвесторы не могут напрямую инвестировать в товарный индекс, но они могут инвестировать в фонды, которые отслеживают конкретные индексы. Инвестирование в фонды товарных индексов приобрело популярность в начале 2000-х годов, когда цена на нефть начала выходить за исторический диапазон от 20 до 30 долларов за баррель, который она занимала более десяти лет, и промышленное производство в Китае начало быстро расти.

Рост спроса на сырьевые товары в результате роста экономики Китая в сочетании с ограниченным мировым предложением сырьевых товаров вызвал рост цен на сырьевые товары, и многие инвесторы стали более заинтересованы в поиске способов инвестирования в сырье для промышленного производства.

Особые указания

Товарные индексы отличаются от других индексов одним очень важным моментом: общая доходность товарного индекса полностью зависит от прироста капитала или ценовой динамики товаров в индексе.

Для большинства инвестиций общий доход от инвестиций включает периодические денежные поступления, такие как проценты, дивиденды и другие выплаты, а также прирост капитала. Например, по акциям выплачиваются дивиденды, а по облигациям выплачиваются проценты, что способствует увеличению общего дохода от инвестиции, даже если цена инвестиции не увеличивается.

Товары не приносят дивидендов или процентов, поэтому инвестор зависит исключительно от прироста капитала для эффективности инвестиций. Если цена товаров не растет, инвестор получает нулевую отдачу от своих инвестиций.

Сценарий с нулевой доходностью никогда не бывает для облигаций, по которым выплачиваются проценты, и акций, по которым выплачиваются дивиденды. Например, если цена акции остается неизменной в конце инвестиционного горизонта, но при этом выплачиваются дивиденды, инвестор получит положительную отдачу от инвестиций.

Каковы основные товарные индексы?

Основными товарными индексами являются S&P GSCI Index, Bloomberg Commodity Index и DBIQ Optimum Yield Diversified Commodity Index.