Содержание

новые реалии мебельной отрасли России — РБК

Российские производители мебели сейчас находятся в поиске новых поставщиков комплектующих и готовятся осваивать новые рынки сбыта. О будущем мебельного рынка рассказывает гендиректор Ассоциации мебельной промышленности

Фото: Петр Ковалев / ТАСС

По данным Минпромторга России, производство мебели в первом квартале 2022 года показало рост на 4% в количественном выражении. Показатели свидетельствуют, что отечественные производители мебели потенциально готовы закрыть потребности внутреннего рынка: это лишь вопрос времени и способности к перестройке логистических цепочек, полагают в ведомстве. Еще один значимый фактор, который этому способствует, — поддержка государства. Например, можно стать участником Национальных проектов России или получить помощь благодаря инициативе «Покупай российское».

Во втором квартале рынок столкнулся с новыми вызовами. Мебельная отрасль во многом зависит от импортного сырья — соответственно, по мнению генерального директора Ассоциации предприятий мебельной и деревообрабатывающей промышленности России (АМДПР) Тимура Иртуганова, основной проблемой стало резкое падение курса рубля, которое произошло в марте.

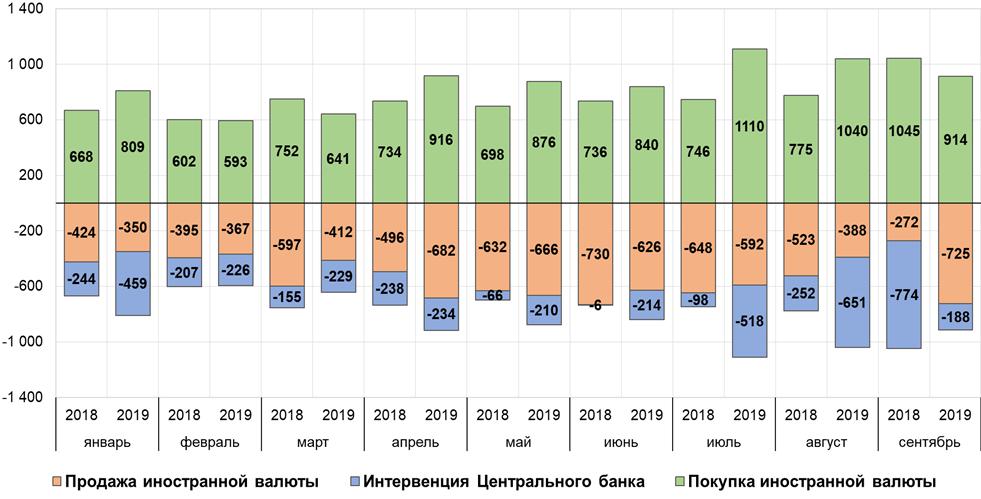

Девальвация национальной валюты оказала серьезное влияние на производство и рынок мебели. Так, значительно выросли цены на металлическую фурнитуру, лакокрасочные материалы, пластиковую кромку. Также подорожали запчасти и расходные материалы для оборудования, на котором производится мебель. Все это серьезно повлияло на себестоимость производства.

adv.rbc.ru

Кроме того, в условиях неопределенности многие предприятия в этот период (март 2022 года. — РБК) стремились закупить максимальные объемы комплектующих из-за границы, даже несмотря на низкий курс рубля. Пополнение запасов по завышенным ценам сказалось негативным образом на достаточно долгий период, и себестоимость производства мебели из-за этого еще какое-то время оставалась высокой.

adv.rbc.ru

Тем не менее, по данным АМДПР, это не помешало представителям отрасли выйти на рекордные показатели в некоторых сегментах. Среди них стоит отметить рост производства кухонной мебели — эта товарная группа пользуется наибольшим спросом. Со своей стороны, власти готовы поддержать бизнес в наращивании производства через программы Национальных проектов России. О том, что сейчас происходит в отрасли, рассказал гендиректор АМДПР Тимур Иртуганов.

Со своей стороны, власти готовы поддержать бизнес в наращивании производства через программы Национальных проектов России. О том, что сейчас происходит в отрасли, рассказал гендиректор АМДПР Тимур Иртуганов.

— С какими сложностями столкнулась российская мебельная отрасль весной?

— Основной проблемой стало падение внутреннего рынка. Был короткий, буквально трехнедельный ажиотажный спрос в марте, когда многие стремились овеществить денежные запасы. В этот период люди, которые планировали покупку мебели даже в какой-то краткосрочной перспективе, стремились осуществить ее сразу. Но уже в последнюю неделю марта началось падение по объемам продаж, причем не в рублевом, а натуральном выражении. Соответственно, это негативно сказалось на рынке, и последние пять месяцев мы продаем единиц мебели меньше, чем в прошлом году, а последние два месяца меньше, чем даже в 2020 году.

Определенное замедление продаж, конечно, негативно сказывается не только на мебельном рынке, но и на смежных отраслях. Допустим, очень серьезно упал уровень производства плит ДСП и МДФ (древесно-стружечная плита и мелкодисперсная древесная фракция. — РБК). Некоторые ведущие предприятия — производители плит, которые ориентированы в значительной степени на внутренний рынок, в результате работают с серьезными перебоями, а летом были вынуждены простаивать почти половину времени.

Допустим, очень серьезно упал уровень производства плит ДСП и МДФ (древесно-стружечная плита и мелкодисперсная древесная фракция. — РБК). Некоторые ведущие предприятия — производители плит, которые ориентированы в значительной степени на внутренний рынок, в результате работают с серьезными перебоями, а летом были вынуждены простаивать почти половину времени.

Однако при всем этом хочу отметить, что крупнейшие предприятия уже в мае начали снижать стоимость продукции и этот тренд продолжился в июне—июле. В настоящее время можно сказать, что мебель сейчас дороже примерно на 10–15%, чем в сентябре 2021 года. В принципе, величина подорожания сопоставима с уровнем инфляции.

Кроме того, не могу не отметить закрытие для наших мебельщиков европейских рынков. Несмотря на то что мы экспортируем всего 16% от общего производства мебели, это нельзя игнорировать. Потеря европейских рынков на некоторых компаниях сказалась негативно. Ведущим предприятиям, уделявшим внимание именно экспорту, пришлось переориентироваться на внутренний рынок.

— Какие внешние рынки наиболее перспективны в данный момент?

— Основные экспортные рынки сейчас — это Казахстан, Узбекистан, Белоруссия. Когда мы говорим, что всего 16% от произведенной мебели экспортировалось, это не очень большая величина. Понятно, что в основе своей предприятия были ориентированы на внутренний рынок. Опять же, из этих объемов экспорта значительная часть приходилась на дружественные страны.

Говоря же об импорте, отдельные специалисты наблюдали рост продаж итальянских кухонь в мае—июне этого года. В этой ситуации уже необходимо говорить о защите собственного рынка, введении дополнительных ввозных пошлин, потому что сейчас первоочередная задача — сохранить собственное производство, защитить внутренний рынок для собственных производителей. Речь не идет о монополизации и ущемлении покупателей, но о сохранении рабочих мест, экономике и приемлемых объемах производства.

Если говорить о новых экспортных рынках, то сейчас многие предприятия смотрят на Ближний Восток: это Саудовская Аравия, ОАЭ и другие страны с небольшими объемами собственного производства ЛПК (лесопромышленного комплекса. — РБК), в том числе и мебели, где мы со своими ценами можем быть конкурентоспособны.

— РБК), в том числе и мебели, где мы со своими ценами можем быть конкурентоспособны.

— Что касается фурнитуры, российские предприятия сейчас могут конкурировать с китайскими производителями?

— Надо признать, у китайских производителей внутренняя цена на фурнитуру ниже той, по которой они продают ее нам. Но древесные плиты у нас более качественные и дешевые. К тому же по качеству наша мебель точно опережает китайскую из того же ценового сегмента. Благодаря этому мы достаточно уверенно выдерживаем конкуренцию.

— Как на российскую мебельную отрасль повлиял уход IKEA? Насколько пострадали фабрики?

— Заказы IKEA выполняли около 20 мебельных фабрик, некоторые из них ориентировали на этот бренд практически 100% производства. Таким предприятиям в марте, когда IKEA остановила свою деятельность, пришлось нелегко. Надо сказать, что в этот момент Минпромторг очень активно включился в проблему. В министерстве оперативно провели отраслевое совещание, в ходе которого проанализировали ситуацию. Предприятия доложили, какие объемы ими потеряны и что за продукцию они производили для этого бренда.

Предприятия доложили, какие объемы ими потеряны и что за продукцию они производили для этого бренда.

В ходе совещания искали решение проблемы — от помощи в выходе на другие торговые сети до возможности как-то локально субсидировать предприятия. Но по большому счету ни одно из предприятий из-за ухода IKEA не закрылось.

Речь идет о 20 предприятиях, а у нас их больше 20 тыс. Доля IKEA на российском мебельном рынке составляла около 5%. Понятно, что на падающем рынке уход одного, пусть даже ведущего, игрока серьезных последствий не имел. Да, IKEA для многих являлась неким ориентиром, а для кого-то даже эталоном по соотношению цена/качество, но российские мебельщики практически этого ухода не заметили. Кто-то, работавший в тех же ценовых нишах, что и IKEA, от этого даже выиграл, увеличив объемы продаж своей продукции. Соответственно, я бы сказал, что серьезных последствий никаких не было.

— Способна ли отрасль насытить внутренний рынок?

— Отрасль насыщала и продолжает насыщать внутренний рынок. Если по итогам 2021 года доля импорта составила 41%, то сейчас она точно гораздо ниже. У нас в стране не загружены значительные мощности по производству мебели. Поэтому восполнить любое количество мебели наши мебельщики могут вполне, даже без поддержки из-за границы.

Если по итогам 2021 года доля импорта составила 41%, то сейчас она точно гораздо ниже. У нас в стране не загружены значительные мощности по производству мебели. Поэтому восполнить любое количество мебели наши мебельщики могут вполне, даже без поддержки из-за границы.

При этом без ущерба для потребителя, потому что все ведущие предприятия вооружены современным оборудованием. Учитывая, что значительная его часть была обновлена в последние 2–7 лет, мы ни в чем не уступаем европейским странам как по уровню технического вооружения, так и по обеспечению комплектующими. Поэтому не думаю, что кто-то из покупателей пострадал.

— Есть ли доверие у покупателя к российским мебельным брендам?

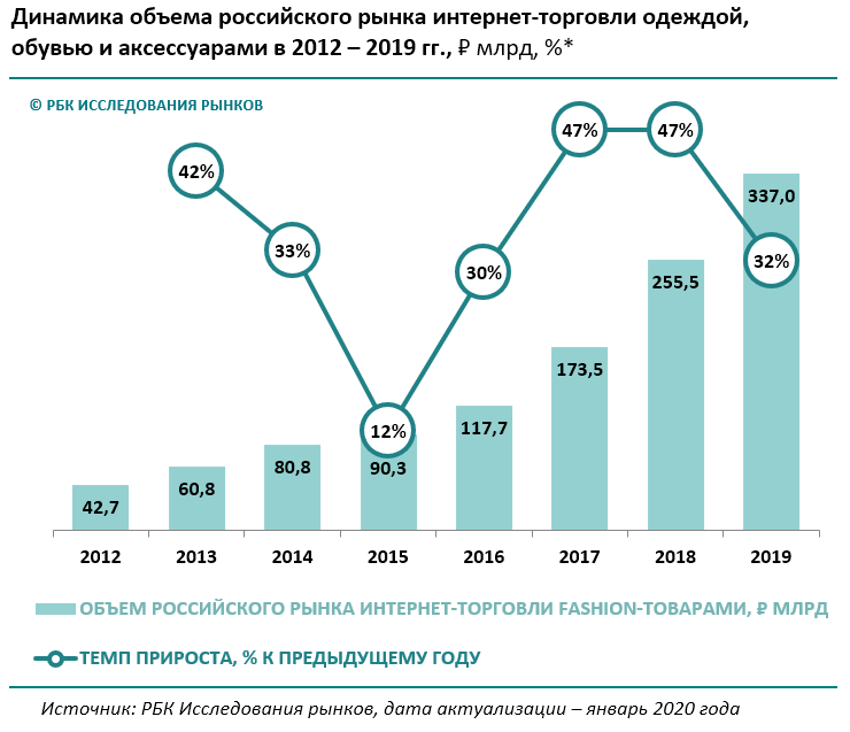

— Однозначно есть. Иначе при постоянном ежегодном росте мебельного рынка (у нас он растет достаточно высокими темпами) доля импорта не сокращалась бы, а росла. В России количество ввозимой мебели постоянно уменьшалось, а доля присутствия на отечественном рынке местных производителей росла опережающими темпами. Причем это происходило до введения санкций, при открытых границах.

Причем это происходило до введения санкций, при открытых границах.

— В каких сегментах рынка мебели наблюдается положительная динамика производства?

— Положительная динамика до недавнего времени наблюдалась в сегменте кухонной мебели, здесь мы увидели наиболее впечатляющий рост. Также почти на треть за первое полугодие выросли продажи раскладных диванов с деревянным каркасом, отмечу также повышенный спрос на матрасы. При этом все остальные сегменты — а это значительная часть — показали падение. Прежде всего это корпусная мебель, которая на рынке имеет самую большую долю. Я имею в виду гостиные группы, спальни, детскую и офисную мебель.

Но говоря о данных за первое полугодие, нужно обязательно отметить, что первые три месяца 2022 года были весьма неплохи: январь—февраль показывали выдающиеся результаты, март из-за ажиотажного спроса, вызванного неопределенностью, выдал показатели, опережающие прошлые годы. Поэтому мы, когда говорим о текущем состоянии мебельной отрасли, ради объективности должны первый квартал исключать, тогда мы увидим совсем иную картину.

— Вы активно продвигали идею встроенной мебели в новостройках. Растет ли спрос в этом сегменте?

— Это инициатива ассоциации, вопрос сейчас курирует Минстрой. Речь идет о том, что на данном этапе необходимо предоставить покупателям право выбора. Важно, чтобы это право учитывалось еще при заключении договора с девелоперами. Если покупателю нужна квартира с отделкой и мебелью, то у него должна быть возможность приобретать ее по дешевому ипотечному кредиту. Это позволит увеличить объем продажи мебели, вывести часть ремонтно-отделочных работ из теневого сектора, а также серьезно сократить издержки самого покупателя, который получит возможность приобретать не только квартиру, но и мебель по низким процентам, длинным дешевым деньгам.

— Как застройщики реагируют на эту инициативу?

— Застройщики относятся по-разному. Некоторые и без инициатив с нашей стороны постоянно увеличивали процент меблированных квартир. Кто-то, попробовав, потом от этого отказывался. Очевидно, что застройщики хотят сокращать время сдачи объекта, а в случае, который мы описываем, оно очевидным образом не сократится.

Очевидно, что застройщики хотят сокращать время сдачи объекта, а в случае, который мы описываем, оно очевидным образом не сократится.

Также девелоперы стремятся уменьшать себестоимость жилья, в таком случае им выгоднее продавать просто голые стены. Думаю, здесь надо учитывать интерес конечного потребителя. Когда речь идет о рынке жилья, мы в первую очередь должны учитывать интересы конечного покупателя, а не тех игроков, которые на нем присутствуют.

— Стоит ли ожидать дефицита мебели в магазинах?

— Нет, не стоит. Сейчас никаких предпосылок для этого нет.

Власти прогнозируют перестройку экономики в пользу внутреннего рынка к 2030 году

Рост отраслей, ориентированных на внутренний рынок, связан с тем, что они оказываются практически неуязвимыми для внешних санкций / Валерий Стурит/ТАСС

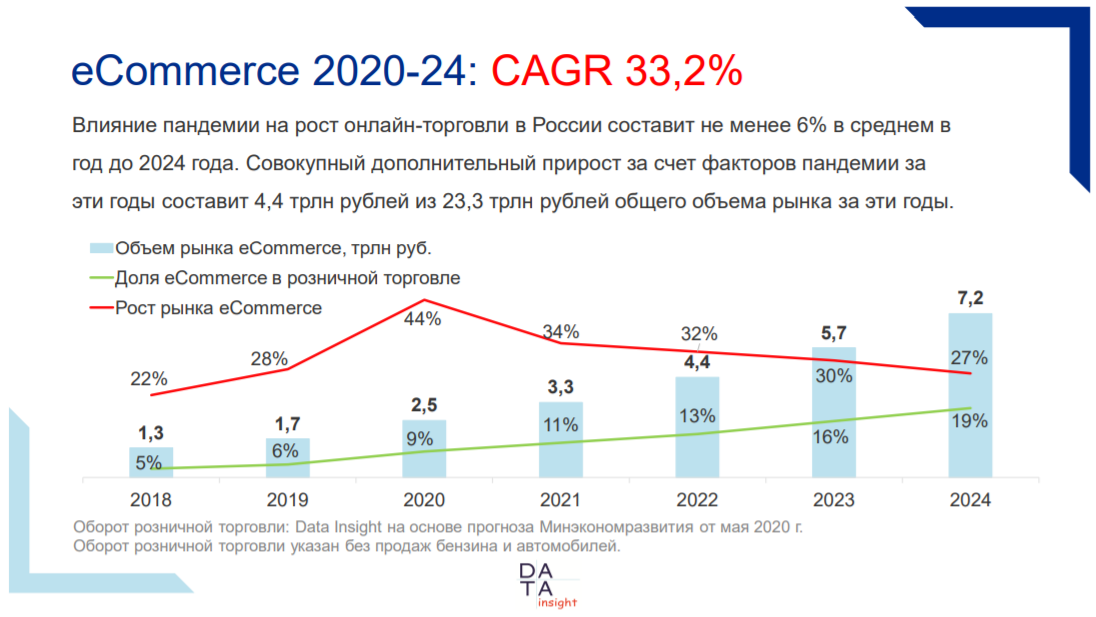

Правительство ожидает сокращения доли экспортных отраслей в структуре ВВП России с 29,8% в 2021 г. до 22,6% в 2030 г., следует из материалов стратегической сессии по развитию экономики, которая прошла 30 августа в правительстве. Выпуск перераспределится в пользу обрабатывающих производств, ориентированных на внутренний рынок, – вклад этой сферы вырастет с 5,3 до 8%, – IT и науки (с 6,8 до 8,8%), строительства, ЖКХ и недвижимости (с 14,6 до 16,4%). Вдвое вырастет доля туризма, общественного питания и досуга – с 1,6 до 3,2%.

Выпуск перераспределится в пользу обрабатывающих производств, ориентированных на внутренний рынок, – вклад этой сферы вырастет с 5,3 до 8%, – IT и науки (с 6,8 до 8,8%), строительства, ЖКХ и недвижимости (с 14,6 до 16,4%). Вдвое вырастет доля туризма, общественного питания и досуга – с 1,6 до 3,2%.

Такое изменение структуры ВВП будет возможно при условии реализации сценария развития экономики «ускоренная адаптация», следует из материалов. Как ранее писали «Ведомости», согласно этому варианту, который для властей является основным, ВВП России к 2030 г. превысит уровень 2021 г. на 17%.

Как поясняет источник, близкий к правительству, рост экономики будет обеспечен прежде всего за счет внутреннего спроса – инвестиционного и потребительского. Согласно материалам к стратегической сессии, в 2024 г. реальные денежные доходы населения покажут положительную динамику и увеличатся на 2,8% по отношению к 2021 г., в 2027 г. этот рост составит 11%, в 2030 г. – 20%.

На 17%

превысит ВВП России к 2030 г. при условии реализации сценария развития экономики «ускоренная адаптация»

при условии реализации сценария развития экономики «ускоренная адаптация»

В абсолютном выражении из-за изменения объема ВВП выпуск отраслей будет меняться с другим по сравнению с увеличением или уменьшением их доли темпом. Например, вклад туризма и досуга – сектора услуг – возрастет вдвое, с 1,6 до 3,2%. Но в абсолютном выражении объем отрасли увеличится более существенно. В то же время, хотя доля экспортно-ориентированных отраслей снизится на 7 п. п. до 22,6%, т. е. почти на четверть, объем выпуска этого сектора может сократиться менее существенно или даже остаться неизменным.

«Ведомости» отправили запрос представителям правительства и Минэкономразвития.

Структурная перестройка

Целевой рост экономики в 17% к 2030 г., на который власти рассчитывают в рамках сценария ускоренной адаптации, будет обеспечен преимущественно за счет внутреннего рынка при условии относительной стагнации внешнеэкономической деятельности, отмечает директор Института народнохозяйственного прогнозирования РАН Александр Широв. Несмотря на то что Россия продолжает успешно налаживать торговые связи с дружественными странами, объем этой торговли не сможет расти такими же темпами, которые наблюдались до начала 2022 г., указывает он. А при росте ВВП на 2–3% ежегодно доля в нем стагнирующего экспорта будет естественным образом снижаться – перевес перейдет в сторону внутренней экономики, поясняет эксперт.

Несмотря на то что Россия продолжает успешно налаживать торговые связи с дружественными странами, объем этой торговли не сможет расти такими же темпами, которые наблюдались до начала 2022 г., указывает он. А при росте ВВП на 2–3% ежегодно доля в нем стагнирующего экспорта будет естественным образом снижаться – перевес перейдет в сторону внутренней экономики, поясняет эксперт.

В таком случае будут требоваться структурная перестройка и, соответственно, усиленные вложения в науку, преимущественно в прикладные направления, связанные с внедрением разработок, инжинирингом, отмечает Широв, по этой же причине будет расти доля IT в российском ВВП. Таким образом, в рамках инициатив государства по обеспечению технологического суверенитета рост доли IТ и науки до 8,8% видится вполне возможным.

Сокращение доли экспорта в ВВП, которое предсказывают власти, действительно вероятно, так как наряду с различными ограничениями на российский экспорт ожидается также сокращение цен на сырье, согласился главный аналитик УК «Ингосстрах-инвестиций» Виктор Тунев. Согласно базовому прогнозу ЦБ, опубликованному в середине августа, цена за баррель нефти марки Urals будет снижаться с $80 в 2022 г. до $70 в 2023 г., $60 в 2024 г. и наконец достигнет $55 в 2025 г. При этом, как следует из этого же прогноза, ВВП России после длительного снижения в 2022–2023 гг. покажет рост на уровне 1,5–2,5% в 2024–2035 гг. Этот рост будет обеспечен преимущественно за счет роста отраслей, ориентированных на внутренний спрос, уверен Тунев. Сейчас власти уделяют этому повышенное внимание и в целом наблюдается более радикальная смена парадигмы, к чему подталкивают в том числе внешние условия, добавил Широв. Если те решения и проекты, которые уже запущены или начинают стартовать, будут реализованы эффективно, возможно даже более быстрое замещение сырьевых отраслей в структуре выпуска на более технологичные, считает эксперт.

Согласно базовому прогнозу ЦБ, опубликованному в середине августа, цена за баррель нефти марки Urals будет снижаться с $80 в 2022 г. до $70 в 2023 г., $60 в 2024 г. и наконец достигнет $55 в 2025 г. При этом, как следует из этого же прогноза, ВВП России после длительного снижения в 2022–2023 гг. покажет рост на уровне 1,5–2,5% в 2024–2035 гг. Этот рост будет обеспечен преимущественно за счет роста отраслей, ориентированных на внутренний спрос, уверен Тунев. Сейчас власти уделяют этому повышенное внимание и в целом наблюдается более радикальная смена парадигмы, к чему подталкивают в том числе внешние условия, добавил Широв. Если те решения и проекты, которые уже запущены или начинают стартовать, будут реализованы эффективно, возможно даже более быстрое замещение сырьевых отраслей в структуре выпуска на более технологичные, считает эксперт.

Рост отраслей, ориентированных на внутренний рынок, связан с тем, что они оказываются практически неуязвимыми для внешних санкций, отметил главный экономист по России Bloomberg Economics Александр Исаков. Как правило, правительство ограждает их даже от воздействия вторичных макроэкономических шоков – так произошло со строительным сектором, который фактически был изолирован от общего роста процентных ставок, указывает эксперт. Также санкции привели к освобождению ниш во многих отраслях, напомнил Исаков. Уход конкурентов позволит в ближайшие годы повысить объемы и прибыльность, а в среднесрочной перспективе – более ощутимо нарастить занятость и размер этих секторов, уверен он.

Как правило, правительство ограждает их даже от воздействия вторичных макроэкономических шоков – так произошло со строительным сектором, который фактически был изолирован от общего роста процентных ставок, указывает эксперт. Также санкции привели к освобождению ниш во многих отраслях, напомнил Исаков. Уход конкурентов позволит в ближайшие годы повысить объемы и прибыльность, а в среднесрочной перспективе – более ощутимо нарастить занятость и размер этих секторов, уверен он.

Рост доли IT и науки наиболее вероятен к 2030 г., так как на сегодня нехватка IT-специалистов в мире составляет 40 млн человек, а в 2030 г. потребность в них, по некоторым оценкам, может достигнуть 85 млн человек, отмечает эксперт «БКС мир инвестиций» Евгений Миронюк. Рост доли отрасли строительства, ЖКХ и недвижимости может быть обеспечен преимущественно за счет инфраструктурных проектов, уверен он. Дело в том, что нынешние демографические и рыночные тенденции пока не позволяют рассчитывать на рост сегмента за счет рынка жилой недвижимости, уточняет эксперт.

Туризм, досуг и общепит будут показывать стабильную положительную динамику за счет роста благосостояния населения, на который также рассчитывают власти, считает Тунев. Кроме того, ограничения на зарубежный туризм во многом будут стимулом для поездок по России – в последнее время популярность внутреннего туризма растет, добавляет Тунев.

Рост вклада туризма, общественного питания и организации досуга с 1,6 до 3,2% будет тесно связан с ростом доходов населения и внутренним спросом, согласен Миронюк, реализация этого прогноза вероятна при устойчивом темпе роста ВВП и благосостояния с 2025 г.

Упадет ли экспорт

Оценки сокращения экспортной отрасли в структуре ВВП выглядят реалистично, так как тенденции к сокращению уже накапливались в нефтяной и газовой отраслях, отмечает Исаков. Согласно действующей энергетической стратегии России, которая была принята в 2020 г., добыча и экспорт нефти и газа должны были оставаться примерно на одном уровне, напомнил эксперт. При предположительном росте остальной экономики порядка 3% в год, которого ожидают власти, это бы привело к снижению доли экспорта до 25% за восемь лет, но из-за санкций этот процесс произойдет быстрее, считает Исаков.

При предположительном росте остальной экономики порядка 3% в год, которого ожидают власти, это бы привело к снижению доли экспорта до 25% за восемь лет, но из-за санкций этот процесс произойдет быстрее, считает Исаков.

Новости СМИ2

Отвлекает реклама? С подпиской

вы не увидите её на сайте

Россия – Обзор рынка

Уведомление о деятельности коммерческих служб в России

В апреле 2021 года правительство России объявило о запрете найма местного персонала в дипломатических учреждениях США в России, который вступит в силу 1 августа 2021 года. этого запрета Коммерческая служба США (CS) в России приостановила свою деятельность в России 15 июля 2021 г. Война России против Украины и продолжение покрытия коммерческих услуг для российского рынка из Вашингтона, округ Колумбия, и Евразии. Кроме того, по возможности обновлялась информация о торговой политике. Обновления в другие части руководства будут внесены после возобновления нормальной работы коммерческих сервисов в России.

Обзор

Полномасштабное вторжение России в Украину 24 февраля 2022 года привело к коренным изменениям как в восприятии, так и в реальности российского рынка для американских экспортеров. До вторжения Россия входила в число сорока крупнейших экспортных стран США, и хотя бизнес в определенных отраслях (энергетика, оборона, финансовые услуги) в той или иной степени запрещался американскими и международными санкциями, более 1100 американских фирм разного размера вели бизнес в Россия, часто использующая Россию в качестве региональной базы для работы по всей Евразии. Американские компании сослались на 144 миллиона потребителей в России на 29 долларов.k+ ВВП на душу населения (измеряемый по паритету покупательной способности), растущий средний класс и высокообразованная и обученная рабочая сила как привлекательные черты деловой среды.

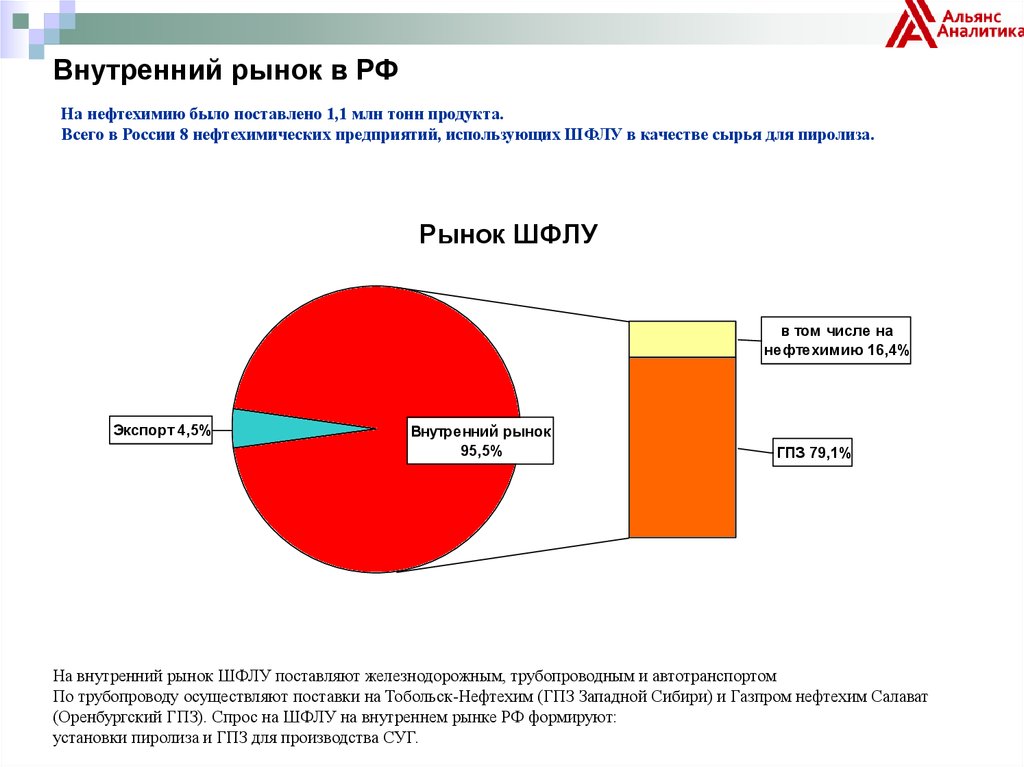

Россия также интегрировалась в международные цепочки поставок в качестве крупного поставщика сырья и товаров, таких как титан, уран, удобрения, древесина и изделия из дерева, платина и металлы платиновой группы (МПГ) и углеводороды.

После февраля 2022 года многие американские и международные компании пришли к выводу, что юридические и репутационные риски, связанные с работой под руководством правительства России, слишком высоки, чтобы оправдать продолжение деятельности. На сегодняшний день многие американские компании либо полностью покинули Россию, либо сворачивают свою деятельность. Правительство США приняло новые меры после вторжения, в том числе новый экспортный контроль, находящийся в ведении Бюро промышленности и безопасности (BIS) Министерства торговли, и экономические санкции, наложенные на российские юридические и физические лица и отрасли, находящиеся в ведении Министерства финансов США. Управление по контролю за иностранными активами (OFAC). Кроме того, российское правительство приняло новые ограничительные законы, которые наносят ущерб бизнес-среде, угрожают и преследуют сотрудников международных компаний, а также преследуют иностранных бизнесменов по политическим мотивам.

Российская экономика сократилась на 3,1% в 2020 году из-за международной пандемии, меньше, чем ожидали как российские, так и международные эксперты, а МВФ прогнозировал экономический рост на 3,8% в 2021 году. Прогнозы ВВП на 2022 год пессимистичны, Всемирный банк ожидает что санкции помогут снизить ВВП России на 11,2% в 2022 году, в то время как Минэкономразвития России прогнозирует сокращение ВВП в 2022 году примерно на 8%.

Прогнозы ВВП на 2022 год пессимистичны, Всемирный банк ожидает что санкции помогут снизить ВВП России на 11,2% в 2022 году, в то время как Минэкономразвития России прогнозирует сокращение ВВП в 2022 году примерно на 8%.

При оценке перспектив бизнеса в России необходимо учитывать три основных фактора: геополитику, рыночную динамику и верховенство закона. Ситуация в отношении всех трех факторов значительно ухудшилась, Украина вызвала существенную международную реакцию, включая санкции, экспортный контроль и другие меры, которые далеко затмили прежние торговые ограничения.

Экономические санкции США и Европы, введенные в 2014 г. в ответ на вмешательство США в выборы, кибератаки, применение химического оружия и разногласия по глобальным вызовам безопасности, таким как Сирия, Ливия и Венесуэла, остаются в силе и вряд ли будут сняты в ближайшее время. будущее. Отраслевые ограничения для энергетического сектора (оффшорные, арктические и сланцевые нефтегазовые проекты), финансового сектора и оборонной промышленности сохраняются и расширяются по масштабам и жесткости. Кроме того, значительно увеличилось число российских юридических и физических лиц, подпадающих под ряд санкций, требующих от американских компаний проведения тщательной проверки потенциальных деловых партнеров.

Кроме того, значительно увеличилось число российских юридических и физических лиц, подпадающих под ряд санкций, требующих от американских компаний проведения тщательной проверки потенциальных деловых партнеров.

С 2014 года американские экспортеры сельскохозяйственной продукции пострадали от российских контрсанкций среди ряда протекционистов, политики импортозамещения, направленной на предоставление российским фирмам неявных или явных преимуществ перед международными конкурентами. В 2018 году российская Дума приняла закон, одобряющий дальнейшие ограничения западного импорта в случае расширения существующих западных санкций.

ИНФОРМАЦИОННЫЙ БЮЛЛЕТЕНЬ: Ограничение доходов Кремля и стабилизация глобального энергоснабжения за счет ограничения цен на российскую нефть

ИНФОРМАЦИОННЫЙ БЮЛЛЕТЕНЬ: Ограничение доходов Кремля и стабилизация глобального энергоснабжения за счет ограничения цен на российскую нефть

2 декабря 2022 г.

По соглашению между 27 государствами-членами Европейского Союза (ЕС) члены Большой семерки (США, Канада, Франция, Германия, Италия, Япония и Великобритания) и Австралия (совместно именуемые «Коалиция ограничения цен») присоединяются к ЕС и устанавливают верхний предел цен на морскую сырую нефть из Российской Федерации в размере 60 долларов США за баррель. Ограничение цен — важный инструмент для ограничения доходов, которые Россия получает для финансирования своей незаконной войны в Украине, а также для поддержания надежных поставок нефти на мировые рынки. Эта политика особенно важна для обеспечения поставок нефти в страны с низким и средним уровнем дохода, сильно пострадавшие от последствий войны с Россией.

На следующей неделе Коалиция по ценовому ограничению запретит широкий спектр услуг, включая морское страхование и торговое финансирование, связанных с морской транспортировкой сырой нефти из Российской Федерации («Российская нефть»), если только покупатели не купят нефть по цене или ниже 60 долларов за баррель. Импортеры, покупающие российскую нефть по предельной цене или ниже, сохранят доступ к целому ряду услуг стран Коалиции, жизненно важных для торговли нефтью. С 5 февраля 2023 г. этот запрет на услуги будет распространяться на морские перевозки нефтепродуктов российского происхождения, за исключением случаев, когда нефтепродукты продаются по предельной цене или ниже, которая будет объявлена до 5 февраля 2023 г.

Импортеры, покупающие российскую нефть по предельной цене или ниже, сохранят доступ к целому ряду услуг стран Коалиции, жизненно важных для торговли нефтью. С 5 февраля 2023 г. этот запрет на услуги будет распространяться на морские перевозки нефтепродуктов российского происхождения, за исключением случаев, когда нефтепродукты продаются по предельной цене или ниже, которая будет объявлена до 5 февраля 2023 г.

ЦЕЛИ ЦЕНОВОГО ОГРАНИЧЕНИЯ

Политика ограничения цен направлена на сохранение поставок российской нефти на мировой рынок при одновременном снижении доходов, которые Российская Федерация получает от продажи нефти, особенно в свете повышения цен, вызванного войной России против выбор. Для достижения этой цели ЕС и другие страны, входящие в Коалицию за предельную цену, разработали предельную цену, чтобы поддерживать поток российской нефти по сниженной цене.

Ограничение цен особенно выгодно для стран с формирующимся рынком и стран с низким уровнем доходов, которые сильно подвержены риску роста цен на энергоносители. Бессовестная война России в Украине нарушила энергетические рынки и вызвала широкомасштабные экономические трудности, от нехватки природного газа в Европе до повышения цен на нефть по всему миру. Повышение цен на энергоносители оказалось особенно пагубным для тех стран, которые особенно уязвимы к скачкам цен на энергоносители. Эти страны имеют хорошие возможности для того, чтобы извлечь выгоду из стабилизирующего воздействия ограничения цен на цены по двум причинам. Во-первых, страны, входящие в Коалицию за ограничение цен, уже взяли на себя обязательство запретить или постепенно прекратить импорт российской нефти и не получат прямой выгоды от более низкой цены. Соответственно, потенциальные покупатели в других местах, особенно на развивающихся рынках, могут напрямую выиграть от дешевой российской нефти. Во-вторых, страны с формирующимся рынком и страны с низким уровнем доходов, как правило, более подвержены ценовым шокам, чем страны с развитой экономикой. Таким образом, ценовой потолок особенно выгоден импортерам из этих стран, помогая стабилизировать мировые цены на нефть.

Бессовестная война России в Украине нарушила энергетические рынки и вызвала широкомасштабные экономические трудности, от нехватки природного газа в Европе до повышения цен на нефть по всему миру. Повышение цен на энергоносители оказалось особенно пагубным для тех стран, которые особенно уязвимы к скачкам цен на энергоносители. Эти страны имеют хорошие возможности для того, чтобы извлечь выгоду из стабилизирующего воздействия ограничения цен на цены по двум причинам. Во-первых, страны, входящие в Коалицию за ограничение цен, уже взяли на себя обязательство запретить или постепенно прекратить импорт российской нефти и не получат прямой выгоды от более низкой цены. Соответственно, потенциальные покупатели в других местах, особенно на развивающихся рынках, могут напрямую выиграть от дешевой российской нефти. Во-вторых, страны с формирующимся рынком и страны с низким уровнем доходов, как правило, более подвержены ценовым шокам, чем страны с развитой экономикой. Таким образом, ценовой потолок особенно выгоден импортерам из этих стран, помогая стабилизировать мировые цены на нефть.

КАК РАБОТАЕТ ЦЕНОВОЙ МАКСИМАЛЬНЫЙ

Ценовой предел зависит от жизненно важного элемента мировой торговли нефтью: индустрии морских услуг, которая включает страхование, торговое финансирование и другие ключевые услуги, которые поддерживают сложную транспортировку нефти по всему миру. . Трейдеры, брокеры и импортеры полагаются на эти услуги для защиты и финансирования своей торговли, а владельцы судов полагаются на страхование для защиты своих судов. Кроме того, почти все порты и основные каналы требуют, чтобы суда имели защиту и страховку возмещения убытков. Компании, базирующиеся в G7, контролируют около 90 процентов рынка соответствующих продуктов морского страхования и перестрахования. Предельная цена работает, предоставляя доступ к этим критически важным услугам от поставщиков стран Коалиции для российской нефти только в том случае, если эта нефть покупается по цене или ниже предела.

- Предельная цена работает, создавая исключение из предстоящих ограничений на использование морских услуг.

Мы знаем, что статус-кво, когда Россия может свободно торговать на уровне, близком к преобладающим рыночным ценам, которые были подняты российским вторжением, неприемлем, но мы также стремимся поддерживать стабильность на мировых энергетических рынках. Политику ограничения цен следует рассматривать как дополнение к реализации предстоящих санкций ЕС, объявленных в июне 2022 года, для поощрения стабильных поставок энергии. Ценовой потолок структурирован как исключение из этих ограничений, что позволяет компаниям, базирующимся в странах Коалиции, предоставлять услуги, связанные с морской транспортировкой российской нефти, только если нефть торгуется по цене 60 долларов США за баррель или ниже. Этот подход основан на доминирующей роли G7 в сфере морских услуг. Как только ценовой потолок будет установлен, любой импортер российской нефти, который будет платить цену выше этого предела, будет вынужден пользоваться услугами исключительно компаний, не входящих в Коалицию, которые представляют собой лишь часть рынка и часто являются более дорогими и менее надежными.

Мы знаем, что статус-кво, когда Россия может свободно торговать на уровне, близком к преобладающим рыночным ценам, которые были подняты российским вторжением, неприемлем, но мы также стремимся поддерживать стабильность на мировых энергетических рынках. Политику ограничения цен следует рассматривать как дополнение к реализации предстоящих санкций ЕС, объявленных в июне 2022 года, для поощрения стабильных поставок энергии. Ценовой потолок структурирован как исключение из этих ограничений, что позволяет компаниям, базирующимся в странах Коалиции, предоставлять услуги, связанные с морской транспортировкой российской нефти, только если нефть торгуется по цене 60 долларов США за баррель или ниже. Этот подход основан на доминирующей роли G7 в сфере морских услуг. Как только ценовой потолок будет установлен, любой импортер российской нефти, который будет платить цену выше этого предела, будет вынужден пользоваться услугами исключительно компаний, не входящих в Коалицию, которые представляют собой лишь часть рынка и часто являются более дорогими и менее надежными. .

. - Уровень предельной цены в 60 долларов за баррель установлен достаточно высоко, чтобы поддерживать четкий экономический стимул для России продолжать продавать нефть на мировых рынках. Эта цена установлена на исторически принятом Россией уровне, который выше ее себестоимости и сопоставим с ценами, по которым Россия продавала до войны на Украине.

- У России есть несколько вариантов ответа на ограничение цен. Россия может продавать по максимальной цене или ниже и поддерживать поставки своей нефти на мировые рынки по более низким ценам для импортеров и с преимуществами лучших в своем классе услуг G7. В качестве альтернативы Россия может полагаться на поставщиков услуг, не входящих в «Большую семерку», которые ограничены в масштабах, более дороги и менее надежны. Учитывая эти ограничения, сокращение объема продаж не отвечало бы экономическим интересам России, особенно потому, что это означало бы сокращение продаж на ключевые развивающиеся рынки, включая союзников России.

- Коалиция рассмотрит и, при необходимости, скорректирует предельную цену, исходя из целей Коалиции и основ рынка. Коалиция будет продолжать взаимодействовать с участниками рынка, чтобы помочь гарантировать, что обновления не вносят волатильность и практичны в реализации (включая оценку возможных сроков внедрения).

- У России есть несколько вариантов ответа на ограничение цен. Россия может продавать по максимальной цене или ниже и поддерживать поставки своей нефти на мировые рынки по более низким ценам для импортеров и с преимуществами лучших в своем классе услуг G7. В качестве альтернативы Россия может полагаться на поставщиков услуг, не входящих в «Большую семерку», которые ограничены в масштабах, более дороги и менее надежны. Учитывая эти ограничения, сокращение объема продаж не отвечало бы экономическим интересам России, особенно потому, что это означало бы сокращение продаж на ключевые развивающиеся рынки, включая союзников России.

СТРУКТУРА СОБЛЮДЕНИЯ СООТВЕТСТВИЯ

Политика предельной цены устанавливает «безопасную гавань» для поставщиков услуг G7, которые соблюдают простой процесс ведения документации и подтверждения, предназначенный для того, чтобы каждая сторона в цепочке поставок российской нефти, перевозимой морским транспортом, могла продемонстрировать или подтвердить что российская нефть была куплена по максимальной цене или ниже ее. 22 ноября 2022 г. Управление по контролю за иностранными активами (OFAC) выпустило руководство о реализации США политики ограничения цен на российскую нефть. Как ясно указано в этом руководстве, эта «безопасная гавань» для поставщиков услуг посредством процесса ведения учета и аттестации предназначена для того, чтобы оградить таких поставщиков услуг от строгой ответственности за нарушение санкций в случаях, когда поставщики услуг непреднамеренно совершают сделки по покупке российской нефти, проданной по цене выше установленной.

Мы знаем, что статус-кво, когда Россия может свободно торговать на уровне, близком к преобладающим рыночным ценам, которые были подняты российским вторжением, неприемлем, но мы также стремимся поддерживать стабильность на мировых энергетических рынках. Политику ограничения цен следует рассматривать как дополнение к реализации предстоящих санкций ЕС, объявленных в июне 2022 года, для поощрения стабильных поставок энергии. Ценовой потолок структурирован как исключение из этих ограничений, что позволяет компаниям, базирующимся в странах Коалиции, предоставлять услуги, связанные с морской транспортировкой российской нефти, только если нефть торгуется по цене 60 долларов США за баррель или ниже. Этот подход основан на доминирующей роли G7 в сфере морских услуг. Как только ценовой потолок будет установлен, любой импортер российской нефти, который будет платить цену выше этого предела, будет вынужден пользоваться услугами исключительно компаний, не входящих в Коалицию, которые представляют собой лишь часть рынка и часто являются более дорогими и менее надежными.

Мы знаем, что статус-кво, когда Россия может свободно торговать на уровне, близком к преобладающим рыночным ценам, которые были подняты российским вторжением, неприемлем, но мы также стремимся поддерживать стабильность на мировых энергетических рынках. Политику ограничения цен следует рассматривать как дополнение к реализации предстоящих санкций ЕС, объявленных в июне 2022 года, для поощрения стабильных поставок энергии. Ценовой потолок структурирован как исключение из этих ограничений, что позволяет компаниям, базирующимся в странах Коалиции, предоставлять услуги, связанные с морской транспортировкой российской нефти, только если нефть торгуется по цене 60 долларов США за баррель или ниже. Этот подход основан на доминирующей роли G7 в сфере морских услуг. Как только ценовой потолок будет установлен, любой импортер российской нефти, который будет платить цену выше этого предела, будет вынужден пользоваться услугами исключительно компаний, не входящих в Коалицию, которые представляют собой лишь часть рынка и часто являются более дорогими и менее надежными. .

.