Содержание

Рост цен в России за месяц войны стал максимальным с 1999 года. Что подорожало в марте?

Подпишитесь на нашу рассылку ”Контекст”: она поможет вам разобраться в событиях.

Автор фото, Getty Images

Цены в марте выросли на рекордные 7,6% к февралю. В годовом выражении, то есть к марту 2021 года, рост цен составил 16,7% — это максимум с марта 2015 года. В России за месяц войны в Украине резко подорожало буквально все — продукты питания, техника, одежда, обувь, лекарства, автомобили и различные услуги.

Со дня нападения на Украину в конце февраля этого года в России резко начали расти цены практически на все товары. Это связано с девальвацией рубля и уходом из страны многих брендов. Проявился ажиотажный спрос на некоторые товары — в первые недели войны россияне буквально сметали с полок магазинов сахар, крупы, гигиенические товары и другие продукты.

- Серьезная поломка российской экономики.

Как будут выглядеть полки магазинов в ближайшие месяцы?

Как будут выглядеть полки магазинов в ближайшие месяцы?

В эту пятницу Росстат подвел своего рода итоги влияния первого полного месяца военных действий на цены в стране, до этого публиковались лишь ограниченные недельные данные. Судя по цифрам, опубликованным ведомством, в марте цены в российских магазинах выросли практически на всё. Это значит, что за один месяц россияне стали куда беднее.

Продовольственная инфляция составила почти 18% в годовом выражении на эту величину в среднем подорожали продукты питания за год.

Лидером по росту цен стал сахар, который подорожал на 70%. Но и на другие продукты цены выросли на двузначные цифры, например, на фрукты и овощи, крупы, макароны, мясо, хлеб и др. Из овощей стремительно дорожают лук, капуста, бананы, морковь, помидоры.

Меньше всего цены выросли на алкогольные напитки — всего 6,7% в годовом выражении.

Непродовольственная инфляция в годовом выражении оказалась выше продовольственной — более 20%. Более чем на 32% подорожали строительные материалы, а примерно на 40% — различная техника. Моющие и чистящие средства выросли в цене более чем на 22%.

Более чем на 32% подорожали строительные материалы, а примерно на 40% — различная техника. Моющие и чистящие средства выросли в цене более чем на 22%.

Среди бытовой техники лидерами по росту цен стали стиральные машины, которые подорожали более чем на 46%. Дальше идут холодильники, подорожавшие на 35%, и кухонные плиты — более чем на 27,5%.

Среди компьютерных товаров в цене выросли «флешки» и мониторы — более чем на 36%. Телевизоры и ноутбуки подорожали более чем на 20%.

Лекарства, не относящие к списку жизненно необходимых и важных, выросли в цене более чем на 15%. А лекарства, относящие к этому списку, — на 5%. Подорожали почти все медицинские изделия: приборы для измерения артериального давления, бинты, шприцы и другие.

Из бытовых товаров более чем на 15% выросли цены на женские прокладки, подгузники и стиральный порошок. Более чем на 10% подорожали мыло, туалетная бумага, зубная паста и другие товары.

Подскочили в цене и заграничные поездки. Цены на поездки в Турцию стали выше в 1,7 раза, а в Египет — более чем на 47%.

Цены на поездки в Турцию стали выше в 1,7 раза, а в Египет — более чем на 47%.

Еженедельные данные, которые публикует Росстат, показывают, что в конце марта рост цен начал замедляться. Это может быть связано с укреплением рубля в последние недели. В Райффайзенбанке также пишут о том, что затухает ажиатожный спрос, который наблюдался в начале и середине марта.

- Рубль резко вырос. Почему это ничего не значит?

«Реальных причин для столь резкого удорожания товаров пока было не так много (ритейл в основном менял цены на товарные запасы, приобретенные по докризисным ценам), однако они могут возникнуть в будущем (когда, например, появится дефицит по ряду товарных позиций, и их цена возрастет по объективным причинам)», — пишут аналитики банка в своем телеграмм-канале.

- Российский ЦБ внезапно снизил ключевую ставку до 17% с рекордных 20%

Правда, отмечают в банке, есть и другой фактор, который, скорее всего, замедлит рост цен — в России могли сильно просесть реальные располагаемые доходы населения (сумма, которая остается на руках после выплаты всех обязательных платежей и с корректировкой на инфляцию).

Пока статистики по ним не было, но если это действительно так, то фактически росту цен будет мешать то, что население беднеет и у него не находится средств на новые товары.

Почему дорожает сахар — новости Kapital.kz

gubdaily.ru

2022-й стал годом вызовов для всего мира, и

один из них – растущие цены на продукты питания. В медийном поле Казахстана

особенно много говорят о сахаре. Анализ

рынков других государств, включая соседние, показывает, что сахар дорожает

везде, и даже в странах с почти полным обеспечением собственным производством. Об этом написал экономический обозреватель Юрий Масанов.

Растет все и везде

Цены на продукты питания в Казахстане – это не

секрет, а объективная реальность. По данным Бюро национальной статистики,

годовая инфляция в июле составила 15%, а если смотреть отдельно по социально

значимому продовольствию, то рост цен составил 18,7%. Если «провалиться» еще

глубже по одному сахару, то здесь увеличение к концу июля превысило 89%.

Это общий для всего мира тренд. По данным ФАО (Продовольственная и сельскохозяйственная

организация ООН), индекс цен на продовольствие в целом к июлю сложился на

уровне 140,9 пункта. Это значит, что в среднем по всем странам мира продукты

питания стали дороже почти на половину. Что касается сахара, то и здесь он

подорожал – на 12,8%. Не так много, как у Казахстана в отдельности, но причины

этого мы разберем ниже.

Об изменении цен на сахар в нашей стране

сказано и написано уже много. Так называемый «сахарный

кризис», связанный с его якобы дефицитом, уже стоил

кресла в правительстве министру торговли Бахыту Султанову и привел к разработке

отдельной программы для развития отрасли производства сахара.

Но как бы много не публиковалось в социальных

сетях и прессе сообщений о дефиците сахара, на самом деле его так обнаружить и не

удалось. Действительно, из-за ажиотажного спроса в торговых сетях вводились ограничения на отпуск товара в «одни руки». Но ситуации, когда сахара в стране реально не было,

все же не сложилось.

Так что с ценами на сахар?

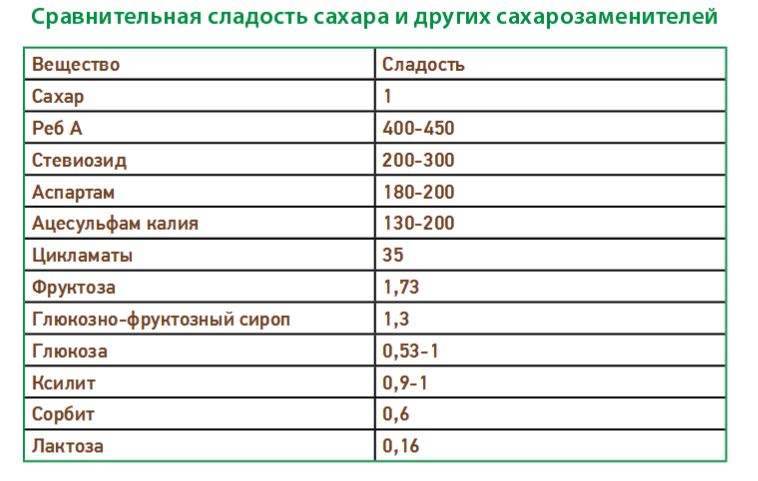

Единственное, что стоит признать – это рост

цен. Почему же он происходит? Для начала нужно понять, из чего сахар делают и

что влияет на его конечную цену.

Первым идет сырье для переработки – это

сахарная свекла, тростник или сахар-сырец. Далее идут вспомогательные

материалы, такие как, например, известковый камень или мел, холсты

фильтрпрессные или хлопчатобумажные. Еще нужны тара и упаковочные материалы

(хотя бы мешки), топливо (мазут) и энергия для обеспечения производства

(электричество и отопление с водой), а также оплата труда работников и разные

общепроизводственные расходы.

Далее уже идут расходы на доставку на полки

магазинов – это логистика, плата за торговые площади и так далее.

Сложно сказать, что сильно подорожала,

например, логистика (цены на бензин и дизель сдерживали с января и продолжают

частично удерживать сейчас) или электроэнергия (низкие тарифы тоже держат на

стабильном уровне).

Но есть отдельные расходы, которые заметно

ударили по производству. Речь идет, конечно, о сырье и топливе для

Речь идет, конечно, о сырье и топливе для

производства. В конце июня представители Казахстанской ассоциации сахарной,

пищевой и перерабатывающей промышленности и заводов-производителей на встрече с

Сериком Жумангариным, тогда еще председателем антимонопольного агентства,

заявили о нескольких важных вещах.

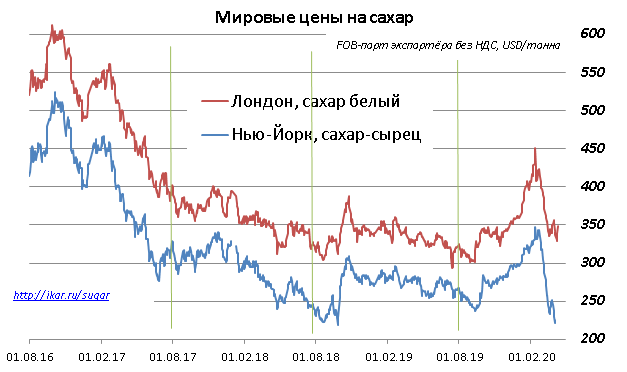

Во-первых, в 2022 году сахар-сырец и белый

сахар сильно подорожали. Сахар-сырец покупают в основном в Бразилии, и на его

цену влияют курс доллара и биржевые котировки, по которым, начиная с января и

по май была устойчивая динамика роста. Кроме того, на 15% увеличилась стоимость

транспортировки сырья через территорию России до Казахстана.

Также сказалось на производстве сахара

подорожание газа в Жамбылской области, где сосредоточены крупнейшие

заводы-производители в стране. Составляющая газа в структуре производственных

затрат — около 60%. Подорожал и мазут, на котором работает Аксуский

сахарный завод, по словам директора Самата Надирбекова, – а его доля в

себестоимости составляет до 20%. Заводы бы и рады работать, но нужные для

Заводы бы и рады работать, но нужные для

производства элементы подорожали.

Второй важный момент, помимо сырья и топлива,

– это ограниченность внутреннего производства. Местные производители

обеспечивают только около трети внутреннего спроса, и большая доля продукции

завозилась из России. Но РФ в середине марта ввела запрет на экспорт

сахара в ЕАЭС до конца августа. Это создало дополнительное давление на

цены, хотя в итоге и удалось договориться с другими странами о поставках

сахара.

И у соседей так же?

Рост цен как на сам сахар, так и на сырье и

топливо для его производства – это уже свершившийся факт, который от Казахстана

не зависит. Свои коррективы в рыночные цены вносит геополитика, и здесь

остается только подстраиваться под реалии.

Но что же с относительно низким обеспечением отечественного

рынка собственным производством? Пока ситуация показывает, что будь у вас

полное обеспечение, будь нулевое – резкого скачка цен было не избежать. Это

можно увидеть на примере соседнего Узбекистана.

Там местные сахарные заводы покрывают

внутренний рынок на 95%, то есть почти полностью. Например, предприятия «Хоразм шакар» и «Ангрен шакар» произвели

в 2021 году 520 тыс. тонн сахара из сахарного сырца производства

Бразилии. А импорт этого продукта по итогам прошлого года составил всего 5% –

27 тысяч тонн из 540 тысяч. На долю России пришелся всего 1% от годовой

потребности страны.

Свой рынок Узбекистан защитил акцизом на ввоз

сахара в 20%, а также 20%-ной таможенной пошлиной сверху. Благодаря этому

страна защитила себя от импорта относительно дешевого российского сахара,

загрузив свои заводы сырцом бразильского производства по долгосрочным

контрактам.

Середину марта Узбекистан встретил с

имеющейся сахарной продукцией в 260 тысяч тонн: 40 тысяч тонн готового сахара,

32 тысячи сахарного сырца на складах и заключенными контрактами на поставку в

марте-июне на 178 тысяч тонн сахара-сырца из Бразилии.

Но и это не спасло страну от резкого роста

цен. И там даже доходило до практически “боев” за сахар в магазинах. Если в

Если в

июле 2021 года на Узбекской товарно-сырьевой бирже UzEx средняя цена сахара

была чуть более 7,4 млн сумов за тонну, то в июле 2022-го – уже почти 13,2 млн. Это значит, что в годовом выражении рост цен на сахар в Узбекистане

составил 78%.

Немногим меньше, чем в Казахстане – и это при

защите рынка пошлинами и акцизом, а также наличии долгосрочных контрактов с

поставщиками сырья.

Из всего вышесказанного можно сделать лишь

один вывод – рост цен на сахар происходит не только в Казахстане. Даже в

Узбекистане с почти полным покрытием внутренних потребностей собственным

производством цены выросли очень сильно. Дело во внешних факторах, которые от

стран нашего региона не зависят.

Пока же Казахстану нужно заботиться о

расширении внутреннего производства сахара и сырья для него. Лучше всегда иметь

сахар на полках в магазинах, чем зависеть от третьих стран в его поставках.

При работе с материалами Центра деловой информации Kapital.kz разрешено

использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного

При использовании полного

материала необходимо разрешение редакции.

В Казахстане планируют ввести запрет на экспорт сахара

Крупные торговые сети Алматы могут получить квоты на ввоз сахара

О ситуации с сахаром рассказал Бахыт Султанов

Вот почему цены на сахар выросли во всем мире

домашний рынок Newscommodities News

Вот почему цены на сахар выросли во всем мире

рынок | IST

Автор: CNBCTV18.com | 17 ноября 2022 г. 17:57 IST (обновлено)

Mini

Согласно рыночным оценкам, индийские заводы подписали соглашения об экспорте около 4 миллионов тонн сахара с ноября по февраль.

Цены на сахар-сырец достигли семимесячного максимума в Лондоне и пятимесячного максимума в Нью-Йорке на этой неделе после сообщений о том, что индийские заводы пересматривают экспортные контракты после сокращения правительством квоты.

Теперь правительство разрешило экспорт 14 447 тонн в Европейский Союз и США в соответствии с тарифной квотой.

Рыночные аналитики считают, что короткое покрытие со стороны мировых трейдеров и фондов, а также опасения по поводу снижения производства в Европе из-за сильной жары также подтолкнули цены на сахар к росту.

Что случилось?

В начале этого месяца Индия, второй по величине экспортер сахара, сократила квоту на экспорт сахара до 6 млн тонн до мая в сезоне 2022–2023 годов по сравнению с 11,2 млн тонн экспорта в сезоне 2021–2022 годов, завершившемся в октябре.

Снижение правительством квоты на экспорт сахара привело к резкому скачку цен на сахар, и индийские фабрики, заключившие контракты с мировыми трейдерами, начали пересматривать условия экспорта, чтобы получить выгоду от повышения цен.

Согласно рыночным оценкам, индийские заводы подписали соглашения об экспорте около 4 миллионов тонн сахара с ноября по февраль. Сахарные заводы требуют пересмотра цен по договорам на поставку 4 000 000 тонн сахара.

Воздействие в Индии

Согласно сообщениям, индийский сахар будет дешевле даже после пересмотра цен, которого добиваются фабрики. Индия экспортирует сахар в основном в Бангладеш, Малайзию, Объединенные Арабские Эмираты, Ирак, Индонезию и страны Африки.

В прошлом месяце правительство продлило ограничения на экспорт сахара до октября 2023 года, чтобы повысить его доступность на внутреннем рынке и проверить местные цены.

По данным Индийской ассоциации сахарных заводов (ISMA), производство сахара в стране оценивается в 36,5 млн тонн, в то время как местный спрос был привязан к 27,5 млн тонн в сезоне 2022-23 гг., заканчивающемся в октябре.

Ожидается, что доступность сахара будет выше благодаря переходящим запасам в размере 6 миллионов тонн по сравнению с предыдущим сезоном.

Тем временем Атул Чатурведи, исполнительный председатель Shree Renuka Sugars, считает, что худшее уже позади.

«В ноябре физический экспорт страны может составить около 1 млн тонн. Так что ближайшие пару месяцев должны помочь в охлаждении мировых цен. Поэтому я думаю, что худшее, что касается цен или бычьего рынка, вероятно, уже позади», — добавил он9.0005

Недавно Индия стала крупнейшим в мире производителем и потребителем сахара, а также вторым по величине экспортером сахара в мире.

В сезон сахара (октябрь-сентябрь) 2021-2022 годов в стране было произведено рекордное количество 5 000 лакхов метрических тонн (LMT) сахарного тростника, из которых сахарные заводы переработали около 3 574 LMT сахарного тростника, чтобы произвести около 394 LMT сахарного тростника. сахар (сахароза).

(Под редакцией: Абхишек Джа)

Первая публикация: IST

Ознакомьтесь с нашим подробным Обзором рынка , Деловыми новостями и получайте в режиме реального времени Фондовый рынок Обновления на CNBC-TV18. Также смотрите наши каналы CNBC-TV18 , CNBC Awaaz и CNBC Bajar Живите на ходу!

Теги

- Объяснение

- Сахар

- Цена на сахар

Цены в США упадут на 4% из-за роста

Прогнозируется, что в 2022 году цены на сахар в США упадут на 4% г/г благодаря мерам поддержки со стороны правительства США и ожидаемому достаточному мировому предложению. В прошлом году средняя розничная цена на рафинированный сахар в Америке подскочила на 8 % в годовом исчислении до 68,4 цента за фунт.

| Источник:

ИндексБокс, Инк.

ИндексБокс, Инк.

ЛОС-АНДЖЕЛЕС, 7 февраля 2022 г. (GLOBE NEWSWIRE) — Цены на сахар в США заметно выросли в прошлом году, хотя внутреннее производство за этот период значительно увеличилось, говорится в новом отчете IndexBox. В 2021 году средняя розничная цена на сахар-рафинад в США составила 68,4 цента за фунт, увеличившись на 8%. Это был самый высокий годовой скачок розничных цен на сахар с 2011 года.

Производство свекловичного и тростникового сахара в США выросло на 10% в годовом исчислении до 8,3 млн тонн в прошлом году. Урожайность на убранную площадь сахарной свеклы увеличилась на 13% по сравнению с прошлым годом и составила 33,2 тонны с акра. В сочетании с перебоями в цепочке поставок, связанными с ураганом Ида, рост затрат на энергию и логистику способствовал росту цен на сахар. Импорт в США составил 1,6 млн тонн в 1-3 кварталах 2021 года, снизившись на -11% по сравнению с тем же периодом 2020 года9.0005

Импорт в США составил 1,6 млн тонн в 1-3 кварталах 2021 года, снизившись на -11% по сравнению с тем же периодом 2020 года9.0005

Прогнозируется, что в этом году цены на сахар в США снизятся прибл. 4% г/г в связи с ожидаемым стабильным предложением на мировом рынке и мерами поддержки со стороны американского правительства. Министерство сельского хозяйства США объявило о следующих действиях по увеличению доступных поставок сахара на рынок США: увеличение общего количества выделенного сахара в 2022 году, передача ассигнований от переработчиков свеклы с избыточным распределением тем, у которых распределение дефицита, а также увеличение импорта тростникового сахара-сырца из Мексики.

Импорт сахара в США по странам

В 2020 году объем импорта сахара в США увеличился до 2,4 млн тонн, увеличившись на 2,4% по сравнению с 2019 годом. В стоимостном выражении объем поставок составил 1,2 млрд долларов.

Мексика (735 тыс. тонн), Бразилия (404 тыс. тонн) и Доминиканская Республика (212 тыс. тонн) были основными поставщиками сахара в США, на долю которых приходилось 57% всего импорта.

тонн), Бразилия (404 тыс. тонн) и Доминиканская Республика (212 тыс. тонн) были основными поставщиками сахара в США, на долю которых приходилось 57% всего импорта.

В 2020 году поставки из Бразилии выросли вдвое, тогда как импорт из других стран рос более скромными темпами.

В стоимостном выражении Мексика (423 млн долларов США) была крупнейшим поставщиком сахара в США, на долю которого приходилось 34% от общего объема импорта. Вторую позицию в рейтинге заняла Бразилия ($185 млн) с долей 15% в общем объеме импорта. За ней следует Доминиканская Республика с долей 9,5%.

Средняя цена импорта сахара в 2020 году составила 525 долларов за тонну, увеличившись на 1,6% по сравнению с предыдущим годом. Цены заметно варьировались в зависимости от страны происхождения; страной с самой высокой ценой была Колумбия (850 долларов за тонну), а цена в Гватемале (422 доллара за тонну) была одной из самых низких. В 2020 году наиболее заметные темпы роста цен были достигнуты Филиппинами, в то время как цены других крупных поставщиков росли более скромными темпами.

Об IndexBox

IndexBox — это фирма, занимающаяся исследованиями рынка и разрабатывающая платформу анализа рынка на основе искусственного интеллекта, которая помогает бизнес-аналитикам находить полезную информацию и принимать решения на основе данных. Платформа предоставляет данные о потреблении, производстве, торговле и ценах более чем на 10 000 различных продуктов в 200 странах.

Для получения дополнительной информации посетите веб-сайт

https://www.indexbox.io

Twitter https://twitter.com/indexbox

YouTube https://www.youtube.com/IndexBox

LinkedIn https://www.linkedin.com/company/indexbox-marketing/

Компании, упомянутые в отчете

Sudzucker AG, Cosan SA Industria & Comercio, British Sugar Plc, Tereos Internacional SA, Mitr Phol Sugar Corp., Nordzucker Gmbh & Co KG, Louis Dreyfus, Wilmar International Ltd., Thai Roong Ruang Sugar Group, Turkiye Seker Fabrikalari, Biosev, Cargill, ASR Group International, Мичиган Sugar Company, Copersucar, Atvos Agroindustrial, Zilor, Sao Martinho, Lincoln Junquiera, Usina Coruripe, Usina Santa Terezinha, Redra Agroindustrial

Источники

США — Сахар — Анализ рынка, прогноз, размер, тенденции и информация

Мир — Сахар — Анализ рынка, прогноз, размер, тенденции и информация

Рынок свекловичного сахара в США.