Содержание

откуда оно попадает в Россию и как это происходит

Пальмовое масло: откуда оно попадает в Россию и как это происходит

29 мая, 08:10ОбществоФото: СоцсетиПальмовое масло

С 28 апреля Индонезия прекратила экспорт пальмового масла. Эта страна является крупнейшим мировым производителем продукта.

В Роскачестве рассказали об особенностях использования, производства и перевозки такого масла.

Производство пальмового масла

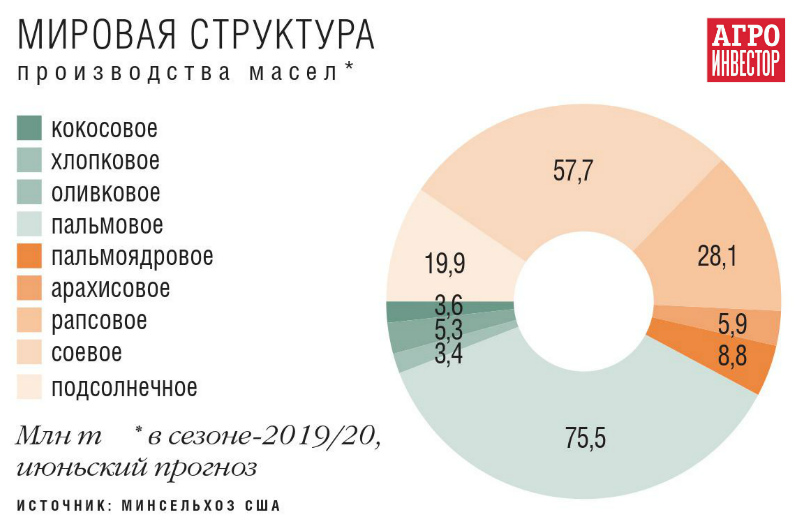

По сведениям Масложирового союза России, в 2020 году глобальное производство пальмового масла составляло 73 млн тонн, или 36% от всего вырабатываемого на планете растительного масла. При этом производство того же подсолнечного масла не превысило в позапрошлом году 21 млн тонн. Существует также пальмоядровое масло, которого в 2020 году было сделано 8,5 млн тонн.

Если сравнить масштабы потребления пальмового масла в России и в Соединенных Штатах со странами ЕС, то окажется, что у нас «пальма» используется не так широко. В США и ЕС на пищевые цели ежегодно расходуется по 3,5 млн тонн пальмового масла, в России — только 80-90 тыс. тонн.

тонн.

По словам Екатерины Нестеровой из Масложирового союза России, бытует мнение, что в ЕС к качеству пальмового масла предъявляются более жесткие требования, чем в РФ. На самом деле это не так — требования к «пальме» в ЕС и в Евразийском Союзе гармонизированы.

Импорт пальмового масла в РФ

Основным поставщиком «пальмы» в Россию является Индонезия: на долю этой страны приходится 96% прибывающего к нам пальмового масла. Помимо Индонезии, пальмовое масло на российский рынок поставляют Нидерланды (2%), Малайзия (1%) и Швеция (1%). В Нидерландах и Швеции нет пальмовых плантаций, однако там находятся перерабатывающие заводы — все остальное ввозимое пальмовое масло дополнительно перерабатывается уже в России.

В конце апреля импорт «пальмы» из Индонезии был приостановлен. Причиной стали не санкции, а плохой урожай сырья и паника на рынке (примерно такая же, какая отмечалась у нас в марте, когда с полок сметали все подряд). Индонезийское правительство было вынуждено пойти на приостановку экспорта, чтобы насытить пальмовым маслом внутренний рынок — в Индонезии это основной вид масла для приготовления пищи.

23 мая экспорт пальмового масла Индонезия разрешила, однако с поставками продукта проблемы сохранятся, пока власти не определятся с объемом, который нужен внутреннему рынку.

Почему пальмовое масло так широко используется

Из-за особенностей своей структуры тропические масла (пальмовое, кокосовое, какао) являются полутвердыми, что делает их удобными для использования и в кулинарии, и в промышленном производстве товаров. Кондитеры применяют пальмовое масло для изготовления кремов и начинок — к примеру, сделанный из такого масла крем не вытечет из вафли. Также пальмовое масло используют как основу для кускового мыла.

Когда-то вместо тропических полутвердых масел применялись подсолнечное и другие жидкие масла, которые предварительно подвергались гидрогенизации — в результате этого процесса масло становится более твердым. Но гидрогенизация приводит к образованию вредных трансжиров (которых нет в масле, полутвердом от природы).

Масличная пальма плодоносит круглый год, позволяя получать хороший урожай, поэтому пальмовое масло является самым дешевым из тропических масел. Этим и объясняются огромные объемы поставок. Создание препятствий для таких поставок приведет к росту использования частично гидрогенизированных жидких жиров, и в этом, сообщают в Роскачестве, нет ничего хорошего.

Этим и объясняются огромные объемы поставок. Создание препятствий для таких поставок приведет к росту использования частично гидрогенизированных жидких жиров, и в этом, сообщают в Роскачестве, нет ничего хорошего.

Правда ли, что в Россию пальмовое масло везут в цистернах из-под нефти?

Как пояснила Екатерина Нестерова, цистерны, в которых перевозят пальмовое масло, могут использоваться только для перевозки пищевых продуктов. За этим следит РЖД, которое обеспечивает транспортировку «пальмы» по России (в нашу страну такое масло поступает на кораблях — международные перевозки контролирует организация FOSFA). В цистерны для нефтепродуктов пищевое масло никто заливать не станет.

В России масло проходит обязательный входной контроль, предусмотренный техническим регламентом Таможенного союза (ТР ТС 024/2011). В этом техническом регламенте есть требования к перекисному числу — в продукте должно быть не более 10 мг активного кислорода на килограмм. Если этот показатель превышен, следовательно, продукт испортился. Использовать такое испорченное масло, потерявшее часть свойств, российский производитель не станет, к тому же испорченное масло имеет прогорклый вкус, и это наверняка почувствует потребитель. А невкусный продукт перестанут покупать.

Использовать такое испорченное масло, потерявшее часть свойств, российский производитель не станет, к тому же испорченное масло имеет прогорклый вкус, и это наверняка почувствует потребитель. А невкусный продукт перестанут покупать.

Многие россияне считают, что пальмовое масло есть нельзя. Иногда говорят даже, что в Россию везут «техническое масло для смазывания рельсов». Однако по действующему техническому регламенту ТС масло техническое и нетехническое — по сути одно и то же. В производстве пищевых продуктов используют масло, которое прошло проверку на соответствие требованиям, предъявляемым к пищевой продукции. Об успешном прохождении такой проверки свидетельствует специальный документ — декларация о соответствии. В ином случае пищевое использование масла незаконно, к тому же оно невкусное.

Как отметила Екатерина Нестерова, другие масла также используются и в пищевых, и в технических целях — например, подсолнечное масло необходимо для производства лаков и красок.

Материалы по теме:

Шило на мыло: Россия может заменить вредное пальмовое масло не менее вредным соевым

Споры вокруг вреда пальмового масла вышли на новый уровень

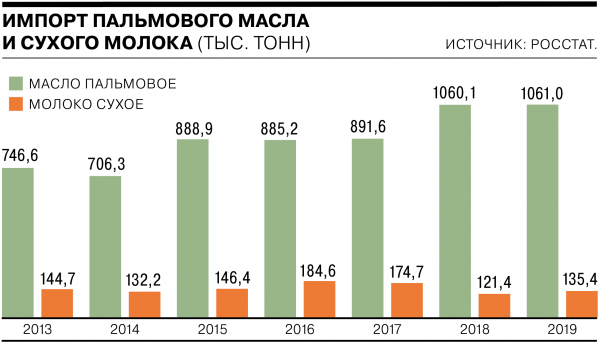

Антирекорд года: россияне съели больше миллиона тонн пальмового масла

РоскачествоКачество продуктов питанияпродукты

Нашли опечатку в тексте? Выделите её и нажмите ctrl+enter

Придется несладко: останется ли Россия без пальмового масла | Статьи

Крупнейший поставщик пальмового масла в мире Индонезия с 28 апреля остановил экспорт пальмового масла из-за дефицита и роста цен. Запрет ввели до тех пор, пока ситуация на внутреннем рынке не стабилизируется. Россия закупает у Индонезии порядка 97% этого тропического масла. Запрет пока частичный, но игроки рынка опасаются полного эмбарго. Это нанесет удар по всей пищевой промышленности, в первую очередь по кондитерам. Придется отказаться от разнообразия, а маргарин и спреды могут вообще исчезнуть с полок. Готова ли Россия «слезть с пальмы» и подходят ли другие масла на замену, разбирались «Известия».

Запрет ввели до тех пор, пока ситуация на внутреннем рынке не стабилизируется. Россия закупает у Индонезии порядка 97% этого тропического масла. Запрет пока частичный, но игроки рынка опасаются полного эмбарго. Это нанесет удар по всей пищевой промышленности, в первую очередь по кондитерам. Придется отказаться от разнообразия, а маргарин и спреды могут вообще исчезнуть с полок. Готова ли Россия «слезть с пальмы» и подходят ли другие масла на замену, разбирались «Известия».

Снабжает всех

Еще в 1990-х годах российская кондитерская промышленность, как и другие страны, начала активно переходить на пальмовое масло. Это было связано с его дешевизной и снижением себестоимости производства. Пальмовое масло используется во всех сферах: от пищевой промышленности и косметики до чистящих средств и биотоплива. В 2021 году объем российского импорта пальмового масла составил более $1,2 млрд. Почти 97% пальмового масла везут из Индонезии — крупнейшего производителя, на долю которого приходится половина всех мировых поставок.

В прошлом году в мире произвели 248 млн т растительных масел. Одна Индонезия — 45 млн т, из которых 30 млн экспортировала. Однако с 28 апреля власти страны объявили о том, что останавливают поставки нескольких видов пальмового масла.

Придется несладко1

Сбор урожая масличной пальмы для изготовления пальмового масла в Индонезии

Фото: ТАСС/DEDI SINUHAJI

Как заявил президент страны Джоко Видодо, запрет бессрочный: он вводится с целью «обеспечить достаточное и доступное предложение пищевого растительного масла в стране». То есть до тех пор, пока страна не справится с внутренним дефицитом и не стабилизирует цены на внутреннем рынке. За месяц пальмовое масло в Индонезии подорожало почти в два раза. В ряде крупных городов прошли массовые уличные столкновения из-за подорожания продуктов, в том числе масла.

Сложные жиры

Как отмечает Reuters, решение крупнейшего в мире производителя «пальмы» приведет к росту цен на все основные пищевые масла: пальмовое, соевое, подсолнечное и рапсовое. А это, в свою очередь, создаст дополнительную нагрузку на потребителей в Азии и Африке, пострадавших от роста цен на топливо и продукты питания.

А это, в свою очередь, создаст дополнительную нагрузку на потребителей в Азии и Африке, пострадавших от роста цен на топливо и продукты питания.

Как рассказали представители отрасли, пока что речь идет о частичном запрете, который не слишком сильно отразится на российском внутреннем рынке.

— Под запрет попало пока только сырое масло (нерафинированное), тогда как Россия импортирует только рафинированное дезодорированное, — сообщил «Известиям» исполнительный директор Масложирового союза России Михаил Мальцев.

Придется несладко2

Фото: ИЗВЕСТИЯ/Кристина Кормилицына

Как уточнили в ГК «Эфко» (крупнейший российский производитель спецжиров и маргарина), под запрет попал пальмовый олеин и фасованное в короба до 25 кг пальмовое масло. Олеин — это жидкий компонент пальмового масла, который получают после фракционирования. Для сложных жиров олеин активно используется, и заменить его нечем.

— В итоге тотального запрета пока всё-таки нет. Пальмовое масло можно покупать. А по олеину будем ждать. Фасованную «пальму» мы импортозаместили уже лет 10 как, так что по этой позиции ограничения вообще не заметим, — указывает исполнительный директор ГК «Эфко» Сергей Иванов.

Пальмовое масло можно покупать. А по олеину будем ждать. Фасованную «пальму» мы импортозаместили уже лет 10 как, так что по этой позиции ограничения вообще не заметим, — указывает исполнительный директор ГК «Эфко» Сергей Иванов.

Не всё заместим

Как отмечают аналитики и игроки рынка, с одной стороны, Россия полностью обеспечена отечественным сырьем. В стране производят подсолнечное, соевое и рапсовое масла. В прошлом году произвели 6,6 млн т масел при внутреннем потреблении 3,2 млн т. Больше половины ушло на экспорт. Однако, несмотря на собственное производство и успехи в импортозамещении, не всё можно вырастить в нашей стране. Первые товары, которые стали временно недоступны из-за сложностей с логистикой и введенных ограничений, — тропические масла.

Придется несладко3

Фото: РИА Новости/Георгий Зимарев

Как рассказали в отрасли, зреют опасения: если цены на внутреннем рынке Индонезии не снизятся, ведущий поставщик может расширить ограничения на экспорт пальмового масла. Тропические масла активно применяются в производстве мыла и стеаринов. Нехватка сырья отразится на производителях косметических средств, часть из них могут даже уйти с рынка. Однако первыми под удар попадут кондитерские изделия, которые занимают около 6% в потребительской корзине среднестатистического россиянина. Придется действительно несладко: кондитеры будут вынуждены резко сократить ассортимент, а цены на сладости взлетят.

Тропические масла активно применяются в производстве мыла и стеаринов. Нехватка сырья отразится на производителях косметических средств, часть из них могут даже уйти с рынка. Однако первыми под удар попадут кондитерские изделия, которые занимают около 6% в потребительской корзине среднестатистического россиянина. Придется действительно несладко: кондитеры будут вынуждены резко сократить ассортимент, а цены на сладости взлетят.

«Кондитерка» в России и без того дорожает с середины прошлого года. По данным аналитической компании NTech, с конца 2021 года рост цен на продукцию составил 5–20%. Это в первую очередь связано с удорожанием сырья, упаковки, транспортных и логистических услуг, электроэнергии.

— Последствия будут неприятными для пищевой промышленности всего мира, в том числе и для российской. Отрасль десятилетиями работает с пальмовым маслом и с продукцией, сделанной из него. Субституты тут подобрать крайне сложно. Что-то могут заменить наши отечественные масла растительные, но только малую часть: возникает ряд тонких технологических проблем, — указывает гендиректор Института конъюнктуры аграрного рынка (ИКАР) Дмитрий Рылько.

Не одно и то же

С точки зрения пищевого продукта пальмовое и подсолнечное масла относятся к одной категории и выполняют одну и ту же функцию. К тому же их стоимость сравнялась. Получается, в теории «пальму» можно было бы заменить подсолнечным, но здесь есть нюансы.

Придется несладко4

Фото: Global Look Press/Xinhua/Bai Xueqi

— Легко заменить на производстве подсолнечным маслом пальмовое не получится, потому что у них разные фракции. Подсолнечное масло требует подгона рецептуры, других настроек оборудования на производственной линии. Чтобы понять, удастся ли провернуть подобное, нужно общаться непосредственно с каждым производителем. Есть вероятность, что это возможно, но сейчас нельзя точно сказать, сколько времени понадобится на перенастройку оборудования и пересчет рецептуры, — поясняет руководитель отдела аналитики NTech Дарья Акимова.

— Подсолнечное масло станет самым очевидным заменителем, но нужно учитывать, что кондитерка любит именно твердый состав пальмового масла, а подсолнечное масло при гидрогенизации образует вредные трансжиры, — считает старший руководитель проектов направления «Оценка и финансовый консалтинг» группы компаний SRG Татьяна Козлова. Однако заменой, по мнению аналитика, могли бы стать масла из сои или рапса, которые выращивают в России.

Однако заменой, по мнению аналитика, могли бы стать масла из сои или рапса, которые выращивают в России.

Придется несладко5

Фото: Global Look Press/ZB/Jens Büttner

Впрочем, сами игроки рынка настроены скорее скептически.

— Без пальмового масла придется отказаться от ограничения по содержанию трансжиров и вернуться к производству твердых жиров методом гидрогенизации. То есть вернуться в каменный век и захламлять еду трансизомерами, по которым у нас в стране с 2018 года жесткие ограничения, — утверждают в ГК «Эфко».

В отрасли предрекают, что если Индонезия введет более жесткие меры — маргарины и спреды могут исчезнуть с полок. Тогда о разнообразии кондитерских изделий можно будет забыть: придется ограничиваться узким и ограниченным ассортиментом самых простых конфет и печений.

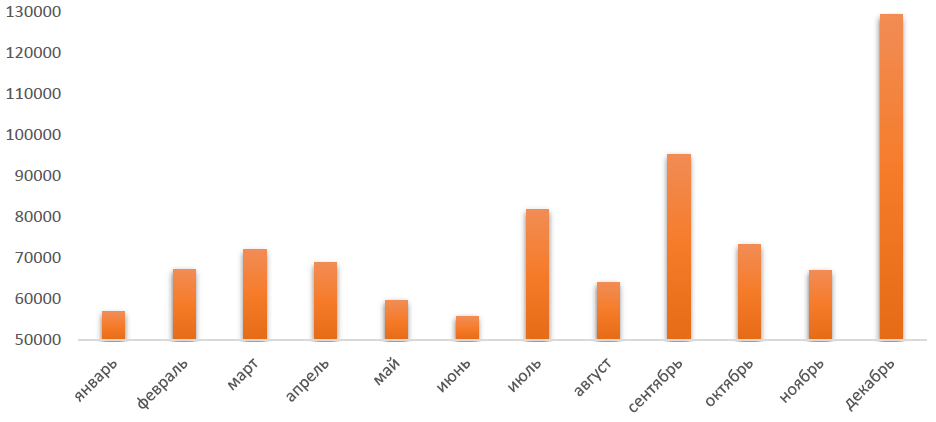

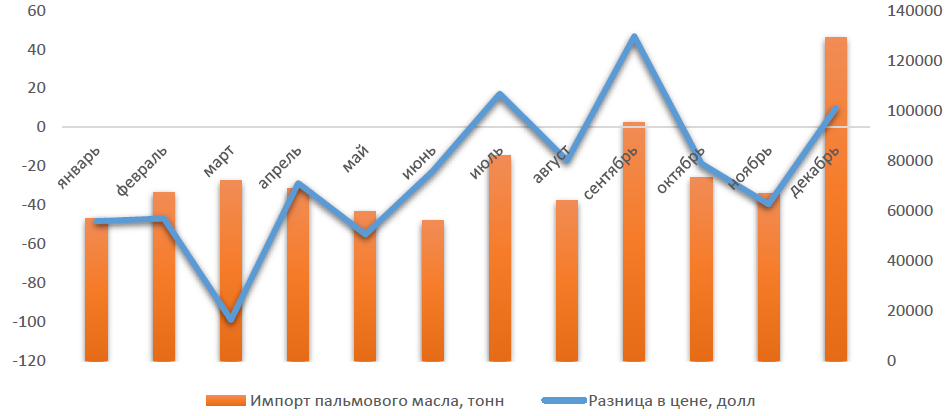

Россия Экспорт пальмового масла и его фракций, немодифицированных химически, в Италию

Россия Экспорт пальмового масла и его фракций, не модифицированных химически, в Италию в 2016 году составил 48,96 тыс.

долл. США, согласно базе данных COMTRADE Организации Объединенных Наций по международной торговле. Россия Экспорт пальмового масла и его фракций, немодифицированных химически, в Италию — данные, историческая диаграмма и статистика — последний раз обновлялись по ноябрь 2022.

долл. США, согласно базе данных COMTRADE Организации Объединенных Наций по международной торговле. Россия Экспорт пальмового масла и его фракций, немодифицированных химически, в Италию — данные, историческая диаграмма и статистика — последний раз обновлялись по ноябрь 2022.

- 10 лет

- 25 лет

- 50 лет

- МАКС

Диаграмма

Сравнить

Экспорт

API

Встроить

Участники Trading Economics могут просматривать, загружать и сравнивать данные почти из 200 стран, включая более 20 миллионов экономических показателей, обменные курсы, доходность государственных облигаций, фондовые индексы и цены на товары.

Интерфейс прикладного программирования (API) Trading Economics обеспечивает прямой доступ к нашим данным. Это позволяет клиентам API загружать миллионы строк исторических данных, запрашивать наш экономический календарь в режиме реального времени, подписываться на обновления и получать котировки валют, товаров, акций и облигаций.

Функции API

Документация

Заинтересованы? Нажмите здесь, чтобы связаться с нами

Пожалуйста, вставьте этот код на свой сайт

источник: tradeeconomics. com

com

высота

Предварительный просмотр

| Россия | Последний | Предыдущий | Высшее | Самый низкий | Блок | |

|---|---|---|---|---|---|---|

Баланс торговли | 21173.00 | 27294. 00 00 | 27294.00 | -203.00 | млн долларов США | [+] |

Текущий аккаунт | 51900.00 | 76691.00 | 76691.00 | -3774.00 | млн долларов США | [+] |

Текущий счет к ВВП | 6,80 | 2,40 | 18.00 | -1,40 | процент ВВП | [+] |

Импорт | 24754. 00 00 | 30769.00 | 32481.00 | 2525.00 | млн долларов США | [+] |

Экспорт | 45927.00 | 58063.00 | 58063.00 | 4100.00 | млн долларов США | [+] |

Внешний долг | 436,80 | 472,80 | 732,80 | 151,30 | Миллиард долларов США | [+] |

Потоки капитала | 79659,84 | 58000. 00 00 | 79659,84 | -47789,81 | млн долларов США | [+] |

Золотой запас | 2298,53 | 2298,53 | 2301.64 | 343,41 | Тонны | [+] |

Производство сырой нефти | 10298.00 | 9788.00 | 11051.00 | 5707.00 | ББЛ/Д/1К | [+] |

Индекс терроризма | 4,22 | 4,68 | 7,55 | 4,22 | | [+] |

Продажа оружия | 2744. 00 00 | 3686.00 | 8676.00 | 1475.00 | СИПРИ ТИВ Миллион | [+] |

Экспорт нефти | 32794.00 | 30245.00 | 49413.00 | 5303.00 | млн долларов США | [+] |

Денежные переводы | 610.00 | 600,00 | 740,00 | 44,00 | млн долларов США | [+] |

Прямые зарубежные инвестиции | 12433. 00 00 | 16046.00 | 40140.00 | -3922.00 | млн долларов США | [+] |

Как война в Украине повлияла на экспорт растительных масел?

Украина и Россия являются двумя крупнейшими в мире экспортерами подсолнечного масла. Сбои в цепочке поставок в настоящее время влияют на мировой рынок растительных масел. Они привели к росту цен, которые, как ожидается, останутся высокими в 2022–2023 годах. Хотя развивающиеся страны экспортируют другие виды растительного масла, они также получают выгоду от более высоких рыночных цен. Это, вероятно, более чем компенсирует более высокую стоимость производственных ресурсов и ожидаемое сокращение экспорта в Россию и Украину.

Содержание этой страницы

- Как война в Украине влияет на производство растительных масел?

- Как война в Украине влияет на конкуренцию за растительные масла?

- Как война в Украине влияет на экспорт растительного масла из развивающихся стран?

1. Как война в Украине влияет на производство растительных масел?

До сих пор война в Украине не вызывала нехватки ресурсов для производства растительных масел, таких как удобрения и энергия. Но это привело к росту их цен. Это увеличило издержки производства. В развивающихся странах, где фермеры могут иметь ограниченные финансовые возможности, более высокие цены привели к большему количеству проектов по поиску альтернатив искусственным удобрениям.

Цены на сырье выросли

Удобрения являются важным сырьем для выращивания масличных семян и фруктов, из которых производят растительное масло. Поэтому крупнейшие мировые производители масличных культур (например, Индонезия) используют большие объемы удобрений. Основными удобрениями для масличных пальм являются калий и азот (сульфат аммония). Другими факторами производства растительного масла являются электроэнергия, дизельное топливо и пестициды.

Основными удобрениями для масличных пальм являются калий и азот (сульфат аммония). Другими факторами производства растительного масла являются электроэнергия, дизельное топливо и пестициды.

Война привела к повышению цен на энергоносители и ресурсы, которые потребляют их много. Удобрения являются хорошим примером. Азотные удобрения составляют самую большую группу. Их производственный процесс начинается со смешивания азота из воздуха с водородом из природного газа (энергетического товара) при высокой температуре и давлении для создания аммиака. Около 60% природного газа используется в качестве сырья. Остальные 40% обеспечивают процесс синтеза.

Россия является одним из основных мировых экспортеров как удобрений, так и энергоносителей. Развивающиеся страны, экспортирующие растительные масла, действительно импортируют некоторое количество удобрений из России, а также большое количество удобрений из многих других стран. Например, в последние годы Индонезия импортировала из России удобрений на сумму 200-400 миллионов долларов США в год, но это из общего объема импорта на сумму 1,7-2,2 миллиарда долларов США в год.

Конечно, временный запрет России на экспорт удобрений и квоты на экспорт удобрений в период с июля по декабрь 2022 года могут затронуть страны, импортирующие удобрения из России. Но гораздо большее влияние оказывают высокие цены на удобрения. Что касается энергоресурсов, то развивающиеся страны, являющиеся крупными производителями масличных культур, не слишком зависят от импорта из России.

Фермеры ищут альтернативу синтетическим удобрениям

Цены на ресурсы выросли, но выросли и цены на растительные масла. Это может помочь компенсировать более высокие производственные затраты. Тем не менее, отдельные мелкие фермеры могут испытывать трудности из-за высоких цен на удобрения. Некоторые правительства пытаются поддержать своих фермеров. В Кении, например, правительство получило кредит от Африканского банка развития. Это предназначено для «поддержки усилий по обеспечению продовольственной безопасности в условиях роста стоимости ресурсов и продолжающейся засухи». Он используется для предоставления фермерам субсидированного доступа к удобрениям.

Чтобы снизить потребность в синтетических удобрениях, некоторые фермеры сажают альтернативные культуры, которым требуется меньше удобрений. Например, арахис вместо кукурузы. Другой альтернативой, которую рассматривают в некоторых развивающихся странах, являются органические удобрения, такие как навоз.

Рисунок 1: Ганские фермеры ищут органические альтернативы, поскольку цены на удобрения в России стремительно растут

Источник: VOAZimbabwe @YouTube

Советы:

- Будьте в курсе событий, влияющих на сельскохозяйственные ресурсы. Например, следуя данным RaboResearch Farm Inputs.

- Будьте в курсе событий в мировом масличном секторе.

Например, подписавшись на RaboResearch Grain and Oilseeds.

Например, подписавшись на RaboResearch Grain and Oilseeds. - Используйте эту сводку расчетного использования удобрений по категориям культур в выбранных странах, чтобы увидеть, какие культуры используют больше всего удобрений.

- Следите за национальными проектами, которые предлагают субсидии или другую поддержку фермерам, чтобы компенсировать более высокие цены на ресурсы (например, Кенийско-Африканский фонд производства продовольствия в чрезвычайных ситуациях).

- Проверьте возможности развития местного производства/поставок органических удобрений.

2. Как война в Украине влияет на конкуренцию за растительные масла?

Украина и Россия являются двумя крупнейшими в мире поставщиками подсолнечного масла. Российское вторжение в 2022 году вызвало резкий глобальный дефицит подсолнечного масла из Украины. Кухонные комбайны должны были найти другие масла, которые можно было бы использовать вместо них. Самым важным маслом из развивающихся стран является пальмовое масло, но его часто отвергают в качестве заменителя из-за проблем с устойчивостью. Основное влияние кризиса в Украине на конкуренцию растительных масел со стороны развивающихся стран — более высокие цены. Они, вероятно, останутся высокими до конца 2022–2023 годов.

Основное влияние кризиса в Украине на конкуренцию растительных масел со стороны развивающихся стран — более высокие цены. Они, вероятно, останутся высокими до конца 2022–2023 годов.

Украина — крупнейший в мире экспортер подсолнечного масла с большим отрывом от России. За последнее десятилетие Украина экспортировала 45-55% мировых поставок подсолнечного масла. Россия экспортировала 15-25%. Поскольку развивающиеся страны производят другие виды масла, такие как пальмовое и кокосовое, они не конкурируют напрямую с Украиной и Россией. Но поскольку растительные масла могут заменять друг друга (в некоторой степени), их цены обычно движутся вместе. Это делает интересным сравнение мирового рынка различных видов растительного масла — см. рис. 2.9.0033

*Данные, основанные на данных об импорте с рынков назначения и данные о транзитной торговле, максимально исключены.

*2021 не включен, поскольку несколько важных рынков не представили свои данные в Комтрейд ООН к июню 2022 года.

*Местное производство и потребление не показаны.

Рисунок 2 показывает, что большая часть международной торговли приходится на пальмовое масло, подсолнечное масло, соевое масло и рапсовое масло. В 2020 году на них приходилось 86% мирового объема импорта. Вторая категория – масла, торговля которыми осуществляется в меньших объемах, в основном на региональном уровне. Это пальмоядровое масло (3,9%), оливковое масло (3,4%) и кокосовое масло (2,7%). Третья и последняя категория — это масла, каждое из которых составляет менее 1% мировой торговли: касторовое масло (0,8%), кукурузное масло (0,7%), арахисовое масло (0,5%), льняное масло (0,3%), хлопковое масло. (0,2%) и кунжутное масло (0,1%).

Индонезия и Малайзия доминируют в мировой торговле растительными маслами. На Индонезию приходится 30-33% мировой торговли, за ней следует Малайзия с долей 17-19%. Обе страны являются ключевыми поставщиками пальмового масла. Это самая большая категория растительных масел, поскольку пальмовое масло является не только пищевым ингредиентом; он также используется в других секторах, таких как косметика и биодизель.

Украина занимает третье место в мире по экспорту растительного масла. Его доля на мировом рынке составляет около 7%. Это связано с тем, что Украина доминирует в мировых поставках подсолнечного масла.

Далее идет Аргентина. Его доля составляет 5-8%, что ненамного уступает Украине. Это связано с лидирующей позицией Аргентины как поставщика соевого масла. Замыкают топ-5 Нидерланды с долей 4-5% в год. Он играет важную роль в качестве ведущего реэкспортера пальмового масла на европейском рынке.

В краткосрочной и среднесрочной перспективе доля Украины в мировых поставках растительного масла, вероятно, снизится. Даже если ее экспорт снова возрастет в 2022 году, в сезоне 2022-2023 годов экспорт страны, вероятно, снизится на 40-60%.

Цены на растительное масло сильно выросли

Когда в начале 2022 года на Украине началась война, это сразу же привело к перебоям в поставках подсолнечного масла по всему миру. Это привело к значительному повышению цен почти на все растительные масла (см. рис. 3). Из-за неопределенности, вызванной войной, некоторые страны также ввели нетарифные меры. Например, Индонезия временно запретила экспорт пальмового масла, чтобы предотвратить нехватку отечественного растительного масла и рост цен. Хотя меры такого рода часто носили лишь временный характер, они ограничивали поставки и еще больше повышали цены.

рис. 3). Из-за неопределенности, вызванной войной, некоторые страны также ввели нетарифные меры. Например, Индонезия временно запретила экспорт пальмового масла, чтобы предотвратить нехватку отечественного растительного масла и рост цен. Хотя меры такого рода часто носили лишь временный характер, они ограничивали поставки и еще больше повышали цены.

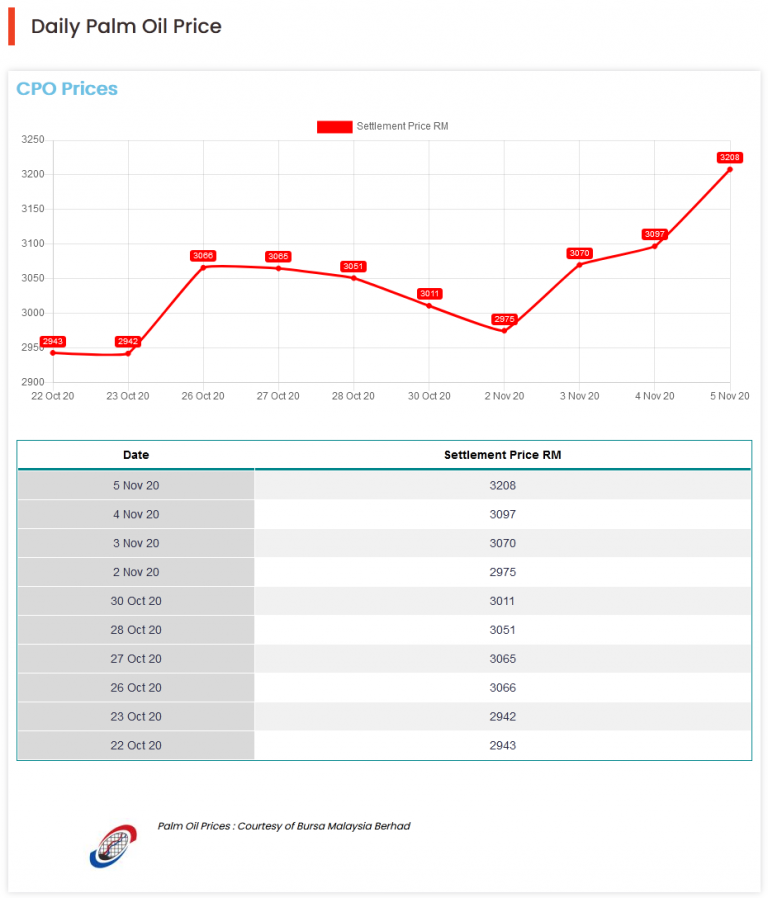

Рисунок 3: Суточные цены на растительное масло в 2021-2022 гг. (долл. США за тонну)

Источник: IFPRI (май 2022 г.)

Но война в Украине — не единственная причина резкого роста цен на растительное масло. Другие факторы также повлияли на цены с 2020 года, заставив их подняться до уровня выше среднего. Главные проблемы — неурожай и ограничения из-за COVID-19.

- Засуха в Южной Америке повлияла на производство сои в Бразилии, Аргентине и Парагвае. Объемы экспорта этих стран вряд ли изменятся, но цены выросли на 70% из-за погодных условий и сбоев в торговле подсолнечным маслом.

- Производство пальмового масла в Малайзии еще не вышло на полную мощность.

Это связано с нехваткой рабочей силы, вызванной закрытием границ из-за пандемии. Правительство Малайзии одобрило наем 32 000 иностранных рабочих для решения проблемы, но для восстановления отрасли потребуется время.

Это связано с нехваткой рабочей силы, вызванной закрытием границ из-за пандемии. Правительство Малайзии одобрило наем 32 000 иностранных рабочих для решения проблемы, но для восстановления отрасли потребуется время. - Производство рапса в Канаде упало на 35% в 2021 году по сравнению с предыдущим годом из-за засухи. Это привело к падению экспорта рапсового масла на 5% и гораздо большему падению экспорта рапса.

Нехватка подсолнечного масла приводит к его замене в рецептах

Одной из важных тенденций 2022 года является замена масла в рецептах пищевой промышленности. Хотя растительные масла различаются по вкусу и применению, обычно можно заменить один тип другим. Вот почему их цены имеют тенденцию двигаться вместе. Но замена может быть затруднена, потому что разные масла имеют разные технологические характеристики и вкусовые характеристики. Это делает это большой проблемой для компаний пищевой промышленности. Поэтому обычно это делается только тогда, когда это действительно необходимо.

Из-за войны в Украине замена подсолнечного масла в пищевых продуктах стала более распространенной в 2022 году. Примерами таких продуктов являются майонез и предварительно обжаренные замороженные овощи. Рапсовое масло было самой популярной альтернативой, за ним следуют льняное, арахисовое и пальмовое масло (но пальмовое масло часто избегают из-за проблем с устойчивостью).

В 2022 году стало доступно больше подсолнечного масла, поэтому предприятия пищевой промышленности смогли вернуться к этому ингредиенту. В долгосрочной перспективе многие предприятия пищевой промышленности хотят сделать свои рецепты более гибкими. Это делается для того, чтобы они могли снова временно перейти на другие растительные масла, если этого потребуют рыночные условия.

Устойчивые альтернативы

Пальмовое масло доминирует на мировом рынке растительных масел. Это связано с тем, что он обладает уникальными свойствами. Но есть и огромная отрицательная сторона производства пальмового масла. Быстрое расширение плантаций пальмового масла в Индонезии и Малайзии вызвало массовую вырубку лесов. Это уничтожило места обитания редких растений и животных, таких как орангутан. Из-за этого переработчики во всем мире пытаются найти более устойчивые альтернативы.

Быстрое расширение плантаций пальмового масла в Индонезии и Малайзии вызвало массовую вырубку лесов. Это уничтожило места обитания редких растений и животных, таких как орангутан. Из-за этого переработчики во всем мире пытаются найти более устойчивые альтернативы.

В то же время WWF утверждает, что пальмовое масло — невероятно эффективная культура. Миллионы мелких фермеров зависят от него как источника средств к существованию. Пальмовое масло составляет 40% мировых запасов растительного масла, но занимает всего 6% всех земель, используемых для производства растительного масла. Имея это в виду, лучший вариант — сделать существующие производственные площади более устойчивыми. Это должно предотвратить дальнейшее обезлесение и нанесение ущерба экосистемам.

Вот несколько примеров устойчивых проектов.

- Quercus Group в Гане – проект на 2018-2020 годы по возрождению 4000 гектаров экологически чистых плантаций пальмового масла и реконструкции старой маслобойни.

- SerendiPalm в Гане – производство органического и сертифицированного по справедливой торговле красного пальмового масла.

- Проект BUL/Bidco Oil Palm в Уганде – государственно-частный проект по разработке растительного масла, целью которого является создание полностью интегрированной цепочки создания стоимости пальмового масла и самообеспечения.

Сертификация может быть хорошим способом доказать свою устойчивость. Примерами являются RSPO (Круглый стол по устойчивому развитию нефти), органическая (различные варианты, в зависимости от вашего целевого рынка) или сертификация справедливой торговли. Для получения дополнительной информации см. наши исследования альтернатив пальмовому маслу.

Цены выросли и, вероятно, останутся высокими

В общем, сбои и рост цен в 2022 году были уникальными. То же самое касается и того, как отреагировали правительства. Торговые ограничения часто делали поставки растительных масел еще более нестабильными.

Самый важный вопрос сейчас таков: как долго рынок и цены будут оставаться нестабильными? Проблема в том, что никто не знает ответа на этот вопрос. Одним из важных факторов является то, как долго будет продолжаться война в Украине.

Одним из важных факторов является то, как долго будет продолжаться война в Украине.

Еще одним фактором является то, насколько больше земель фермеры во всем мире могут засеять масличными культурами. И насколько успешны их урожаи. До сих пор не было явных признаков того, что мировое предложение вернется к прежним уровням. В среднесрочной перспективе (2022-2023 гг.) цены, вероятно, останутся высокими. Но после достижения пика в марте-июле 2022 года они снова упали.

Советы:

- Изучите, как масло, которое вы производите, может заменить подсолнечное масло, и объясните это вашим (потенциальным) покупателям.

- Будьте в курсе мировых рынков масличных культур через Совет по развитию сельского хозяйства и садоводства.

- Отслеживайте динамику мировых цен с помощью Trading Economics.

3. Как война в Украине влияет на экспорт растительного масла из развивающихся стран?

Россия и Украина являются очень важными рынками сбыта пальмового масла из развивающихся стран, особенно из Индонезии. Импорт обеих стран, вероятно, снизится в 2022 году. Но это не сильно повлияет на индонезийских экспортеров пальмового масла. На спрос и предложение влияет множество факторов, и война в Украине — лишь один из них.

Импорт обеих стран, вероятно, снизится в 2022 году. Но это не сильно повлияет на индонезийских экспортеров пальмового масла. На спрос и предложение влияет множество факторов, и война в Украине — лишь один из них.

Украина и Россия импортируют большую часть поступающих растительных масел непосредственно из развивающихся стран. Реэкспорт через другие страны не распространен. На Рисунке 4 представлена более подробная информация об импорте растительного масла в Россию и Украину. Он показывает, что средний импорт России из развивающихся стран до войны составлял более миллиона тонн в год. Импорт Украины относительно невелик – 20% от объема импорта России по пальмовому маслу и 5% по другим растительным маслам.

В Индонезии сократится экспорт пальмового масла в Россию и Украину

Индонезия поставляет практически весь импорт пальмового масла из России и Украины. Средний объем экспорта в Россию достиг 940 тыс. тонн в год. В Украину этот показатель составил 173 000 тонн. Хотя Россия не является одним из крупнейших экспортных направлений Индонезии, она по-прежнему остается важным рынком сбыта. Фактически, это 12-е место в Индонезии по величине.

Хотя Россия не является одним из крупнейших экспортных направлений Индонезии, она по-прежнему остается важным рынком сбыта. Фактически, это 12-е место в Индонезии по величине.

Поскольку Индонезия не ввела санкции против России, ее экспорт пальмового масла в Россию, вероятно, продолжится. Но объемы могут упасть. Расчетное падение составляет 5-15%. Это связано с потенциально более низким спросом со стороны российского рынка. Импорт Украины также, вероятно, снизится в 2022 году. Ведь война сократила спрос на пальмовое масло со стороны украинской пищевой промышленности.

В целом на Россию и Украину приходится около 5% экспорта пальмового масла Индонезии по объему. Наихудший сценарий, падение спроса в этих странах на 20%, приведет к сокращению этого объема на 1%. Это равно 0,3% мирового рынка. Эта доля настолько мала, что ее легко компенсировать другими событиями. Например, неурожай масличных культур.

Страны-чистые экспортеры могут выиграть от более высоких цен на растительные масла

Поскольку многие развивающиеся страны не могут обеспечить себя растительными маслами, на них влияет нестабильный рынок и рост цен. Беднейшие домохозяйства в этих странах могут столкнуться с угрозой отсутствия продовольственной безопасности. Но даже если развивающаяся страна является нетто-экспортером растительного масла, глобальные изменения могут повлиять на местный рынок. Это произошло в Индонезии в 2022 году, когда правительство временно запретило экспорт пальмового масла, чтобы снизить высокую цену на отечественное растительное масло.

Беднейшие домохозяйства в этих странах могут столкнуться с угрозой отсутствия продовольственной безопасности. Но даже если развивающаяся страна является нетто-экспортером растительного масла, глобальные изменения могут повлиять на местный рынок. Это произошло в Индонезии в 2022 году, когда правительство временно запретило экспорт пальмового масла, чтобы снизить высокую цену на отечественное растительное масло.

Несколько развивающихся стран являются крупными экспортерами растительных масел. Если они являются нетто-экспортерами, они, скорее всего, выиграют от более высоких цен на нефть. Цены почти на все виды нефти выросли в 2022 году, хотя позже они снова упали до более низких или нормальных уровней.

Рисунок 5: Доля развивающихся стран по регионам в объеме мировой торговли растительными маслами по видам (в среднем за год в 2018-2020 гг.)*

Источник: UN Comtrade (июнь 2022 г.)

*ROW (остальные страны) — все остальные страны-производители.

На Рисунке 5 показано, что Южная и Восточная Азия занимают значительную долю мировых экспортных рынков пальмового масла, косточкового пальмового масла, кокосового масла и категории «другие нелетучие масла». Африка выделяется своей долей экспорта арахисового масла, а также других нелетучих масел и хлопкового масла. Регион MENA является относительно крупным экспортером оливкового и кукурузного масла.

В экспорте пальмового, косточкового и кокосового масла доминирует Азия

Южная и Восточная Азия является важным регионом экспорта пальмового и косточкового пальмового масла, а также кокосового масла. Около 99% этих масел из развивающихся стран производятся в Азии. Другой 1% происходит из Африки. Вот некоторые подробности экспорта этих масел.

- Индонезия является ведущим экспортером пальмового и косточкового пальмового масла, а также кокосового масла.

- Пальмовое масло также поступает из ряда африканских стран: Берега Слоновой Кости (в среднем 139 000 тонн в год в 2018-2020 гг.

), Ганы (101 000 тонн), Кении (12 000 тонн), Нигерии (10 000 тонн), Уганды и Египта (6 000 тонн). тонн каждый).

), Ганы (101 000 тонн), Кении (12 000 тонн), Нигерии (10 000 тонн), Уганды и Египта (6 000 тонн). тонн каждый). - Пальмоядровое масло также экспортируют Кот-д’Ивуар (11 000 тонн) и Гана (3 000 тонн).

- Кокосовое масло также в больших объемах поставляется Филиппинами (989 000 тонн, крупнейший в мире экспортер), Малайзией (139 000 тонн), Папуа-Новой Гвинеей (25 000 тонн), Шри-Ланкой (20 000 тонн), Индией, Вьетнамом и Кот-д’Ивуаром. (по 6000 тонн каждый).

Страны БВСА являются важными экспортерами оливкового и кукурузного масла

Регион БВСА доминирует в экспорте оливкового и кукурузного масла из развивающихся стран. Экспорт оливкового масла в 2018-2020 годах достиг в среднем более 1 млн тонн в год. Экспорт соевого масла и кукурузного масла был намного меньше: 267 000 и 57 000 тонн. Тунис является крупнейшим экспортером оливкового масла, за ним следует Сирия. Кукурузное масло экспортируют три страны региона MENA: Египет, Марокко и Тунис.

Различные страны экспортируют арахисовое, льняное, хлопковое и кунжутное масло

Развивающиеся страны экспортируют небольшие, но часто весьма значительные объемы арахисового, льняного, хлопкового и кунжутного масла. Льняное масло поступает только из Азии. То же самое касается хлопкового и кунжутного масла. Африка экспортирует арахисовое масло, хлопковое масло и кунжутное масло.

Льняное масло поступает только из Азии. То же самое касается хлопкового и кунжутного масла. Африка экспортирует арахисовое масло, хлопковое масло и кунжутное масло.

Вот некоторые детали экспорта этих масел из развивающихся стран Азии и Африки.

- Арахисовое масло в больших объемах экспортируют Сенегал (в среднем 32 тыс.

- Льняное масло в больших количествах экспортируется Индонезией (13 000 тонн).

- Хлопковое масло В экспорте преобладает Бенин (4000 тонн). Индонезия также экспортирует 1000 тонн.

- Экспорт кунжутного масла важен для Вьетнама (1900 тонн) и Бангладеш (1300 тонн). Нигерия, Судан и Буркина-Фасо экспортируют по 200-700 тонн каждая.

Прочие нелетучие масла

Категория «другие нелетучие масла» включает масла для пищевой промышленности, а также относительно большую долю нишевых продуктов, используемых в косметической промышленности.

Например, подписавшись на RaboResearch Grain and Oilseeds.

Например, подписавшись на RaboResearch Grain and Oilseeds. Это связано с нехваткой рабочей силы, вызванной закрытием границ из-за пандемии. Правительство Малайзии одобрило наем 32 000 иностранных рабочих для решения проблемы, но для восстановления отрасли потребуется время.

Это связано с нехваткой рабочей силы, вызванной закрытием границ из-за пандемии. Правительство Малайзии одобрило наем 32 000 иностранных рабочих для решения проблемы, но для восстановления отрасли потребуется время.

), Ганы (101 000 тонн), Кении (12 000 тонн), Нигерии (10 000 тонн), Уганды и Египта (6 000 тонн). тонн каждый).

), Ганы (101 000 тонн), Кении (12 000 тонн), Нигерии (10 000 тонн), Уганды и Египта (6 000 тонн). тонн каждый).