Содержание

Объем торговли США и Китая обновил исторический рекорд

Dado Ruvic / Reuters

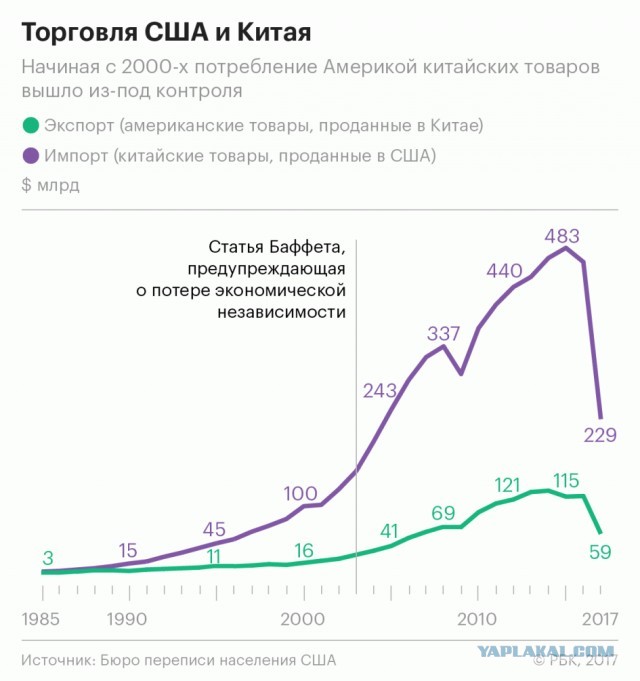

Внешняя торговля США с Китаем выросла до $690,59 млрд по итогам 2022 г., что стало новым историческим рекордом, следует из данных Бюро экономического анализа США (BEA). По итогам прошлого года американская экономика импортировала из КНР товаров на $536,75 млрд и экспортировала товаров на $153,84 млрд. К 2021 г. показатель увеличился на 5%. Предыдущий максимум был зафиксирован в 2018 г. – до начала торговых войн, которые активно разворачивались в период, когда Дональд Трамп был президентом США.

Китай – третья страна по объемам торговли со Штатами. Второе место принадлежит Мексике ($779,3 млрд – экспорт $324,38 млрд, импорт $454,93 млрд), первое – Канаде ($793,84 млрд – экспорт $356,11 млрд, импорт $437,73 млрд). Таким образом, около 13%, одна седьмая, всей внешней торговли США приходится на КНР.

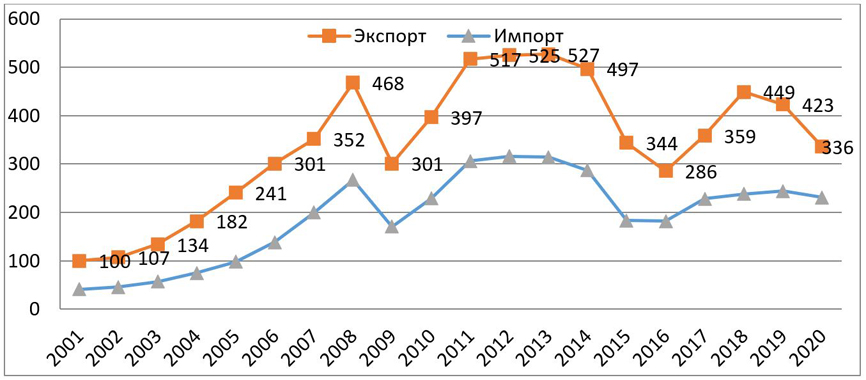

Как следует из данных Бюро переписи населения США, по состоянию на 2000 г. товарооборот между США и Китаем составил $116,2 млрд, в последующие годы он стабильно рос. В 2003 г. показатель составил $180,8 млрд, в 2006 г. – $341,45 млрд. На фоне мирового финансового кризиса 2007–2009 гг. рост замедлился, по итогам 2009 г. оборот составил $365,87 млрд. В 2010 г. он достиг $456,86 млрд, после чего продолжил расти прежними темпами. В 2018 г. был зафиксирован максимум – $658,8 млрд. На фоне торговых войн, начатых при Дональде Трампе, а затем и пандемии взаимная торговля сократилась до $555,59 млрд в 2019 г. и $557,23 млрд в 2020 г. В 2021 г. показатель вернулся к росту и достиг отметки $656,38 млрд.

В 2003 г. показатель составил $180,8 млрд, в 2006 г. – $341,45 млрд. На фоне мирового финансового кризиса 2007–2009 гг. рост замедлился, по итогам 2009 г. оборот составил $365,87 млрд. В 2010 г. он достиг $456,86 млрд, после чего продолжил расти прежними темпами. В 2018 г. был зафиксирован максимум – $658,8 млрд. На фоне торговых войн, начатых при Дональде Трампе, а затем и пандемии взаимная торговля сократилась до $555,59 млрд в 2019 г. и $557,23 млрд в 2020 г. В 2021 г. показатель вернулся к росту и достиг отметки $656,38 млрд.

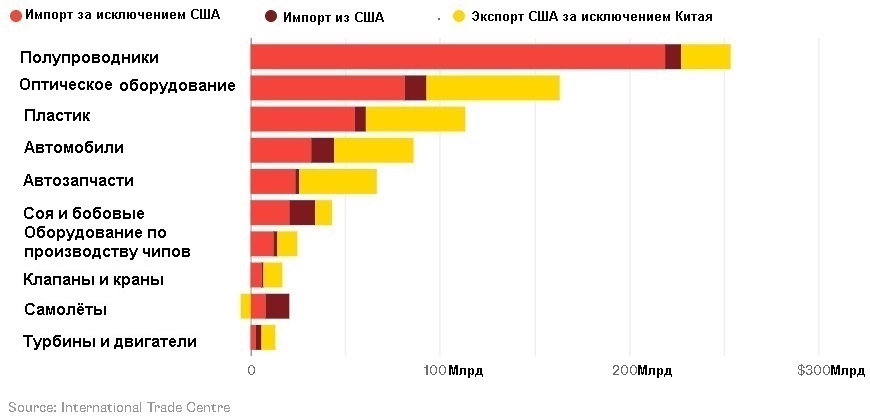

Торговля КНР и США выросла вопреки повышению напряженности между странами, кульминацией которого стал визит экс-спикера палаты представителей США Нэнси Пелоси на Тайвань. В октябре был введен самый жесткий за последние годы запрет на продажу чипов китайским компаниям. Согласно специальному распоряжению министерства торговли США американские производители чипов не имеют права без особого разрешения предоставлять свою продукцию китайским компаниям из черного списка (всего в него была включена 31 компания, в том числе iFlytek, Dahua Technology и Megvii Technology). Эти ограничения были введены на базе американского закона о прямом иностранном производстве, согласно которому администрация США вправе в любой момент остановить поставки любой продукции, в которой применяются американские технологии. Ранее при помощи этого закона были ограничены поставки чипов компании Huawei.

Эти ограничения были введены на базе американского закона о прямом иностранном производстве, согласно которому администрация США вправе в любой момент остановить поставки любой продукции, в которой применяются американские технологии. Ранее при помощи этого закона были ограничены поставки чипов компании Huawei.

Вместе с этим в начале февраля министерство коммерции и министерство науки и технологий КНР заявили о планах по введению ограничений на поставки в США поликристаллического кремния, одного из главных компонентов при производстве модулей для солнечных батарей. КНР является крупнейшим производителем поликристаллического кремния в мире: по разным оценкам, китайские компании контролируют около 80% глобальных цепочек поставок для производства в отрасли солнечной энергетики. Ограничения на поставки в США могут стать мощным ударом по американской энергетической индустрии.

Продолжится ли рост

Китай активно догоняет США в технологическом развитии и становится сильным конкурентом для американской экономики, поэтому одной из главных целей Вашингтона во внешней политике остается сдерживание развития КНР, отмечает ведущий эксперт Центра макроэкономического анализа и краткосрочного прогнозирования Ирина Ипатова. Тем не менее общий рост китайского товарооборота стал более весомым фактором в развитии экономических отношений между этими странами, за прошлый год объемы внешней торговли Китая достигли рекордных $6,3 трлн при положительном внешнеторговом балансе в $877,6 млрд, отмечает эксперт. На фоне стремительного восстановления КНР от последствий политики нулевой терпимости и с учетом того, что очень многие американские производства продолжают работать в китайской юрисдикции, можно ожидать, что китайско-американская торговля продолжит расти в 2023 г., уверена Ипатова. При росте товарооборота между США и КНР на 5% в 2022 г. (г/г) стоит ожидать, что в следующем году он сохранит эти темпы и составит 4–5%, полагает она.

Тем не менее общий рост китайского товарооборота стал более весомым фактором в развитии экономических отношений между этими странами, за прошлый год объемы внешней торговли Китая достигли рекордных $6,3 трлн при положительном внешнеторговом балансе в $877,6 млрд, отмечает эксперт. На фоне стремительного восстановления КНР от последствий политики нулевой терпимости и с учетом того, что очень многие американские производства продолжают работать в китайской юрисдикции, можно ожидать, что китайско-американская торговля продолжит расти в 2023 г., уверена Ипатова. При росте товарооборота между США и КНР на 5% в 2022 г. (г/г) стоит ожидать, что в следующем году он сохранит эти темпы и составит 4–5%, полагает она.

У Китая сохраняется весомое конкурентное преимущество на глобальном рынке чистой энергетики и с учетом того, что для нынешней администрации США зеленая повестка остается одной из наиболее приоритетных, это дает китайским властям возможность вводить крайне болезненные для США торговые ограничения, отмечает Ипатова. В качестве ответа на это американские власти могут поспособствовать ускоренному переводу своих производств из КНР в Индию – это позволит им снизить зависимость от китайской экономики и одновременно укрепить крупнейшего конкурента Китая в Азии, добавляет она.

В качестве ответа на это американские власти могут поспособствовать ускоренному переводу своих производств из КНР в Индию – это позволит им снизить зависимость от китайской экономики и одновременно укрепить крупнейшего конкурента Китая в Азии, добавляет она.

На фоне рекордного роста торгового дефицита США за год, составившего почти $950 млрд, и весьма незначительного роста экспорта в Китай (с $151,44 млрд в 2021 г. до $153,83 млрд в 2022 г.) американский дефицит в торговле с Китаем в 2022 г. вырос еще на $29,42 млрд, с $353,49 млрд в 2021 г. до $382,91 млрд в 2022 г., отмечает первый вице-президент Центра стратегических разработок Борис Копейкин. Это говорит о том, что компаниям, поставляющим товары на американский рынок, сложно отказаться от Китая при выстраивании глобальных логистических цепочек и это точно нельзя сделать быстро, поясняет он. При этом рост поставок из Китая в США в номинальном исчислении составил около 6% за 2022 г. и немного отстал от уровня американской инфляции, добавляет эксперт.

На фоне смягчения антиковидных ограничений, облегчающих как производство, так и логистику, будущая динамика китайского экспорта в США будет в первую очередь определяться поведением американских потребителей, уверен Копейкин. Пока рынок труда в США остается сильным, динамика китайского экспорта, вероятно, останется положительной, считает он. Однако заметное сокращение экспорта пока кажется возможным лишь в крайне маловероятном сценарии существенных потрясений на финансовых рынках, например из-за длительного неразрешения ситуации с долговым потолком в США, полагает эксперт.

На Китай приходится более одной шестой части всего товарного импорта США и любые дополнительные ограничения на китайские товары со стороны американских властей могут иметь макроэкономические последствия, в том числе они несут риски ускорения инфляции, считает Копейкин. Уже введенные технологические ограничения и реакция на них со стороны КНР определенно не способствуют росту экспорта из США в Китай, что усугубляет макроэкономические дисбалансы, указывает он.

То, что взаимные торговые ограничения США и КНР якобы не оказывают влияния на товарооборот между этими странами, во многом является эффектом цены или статистической иллюзией, полагает директор группы суверенных и региональных рейтингов АКРА Дмитрий Куликов. При оценке номинального роста объема взаимной торговли этих стран примерно на 6% в номинале стоит учитывать, что индексы цен экспорта и импорта США за прошлый год в среднем росли более чем на 7%, отмечает он. Это значит, что в физическом выражении объемы торговли, вероятно, несколько снизились, считает эксперт. Кроме того, последние месяцы 2022 г. были относительно слабыми – объем взаимной торговли падал и в номинале, и в физических объемах, по месяцам растущего тренда не было, отмечает он.

Китай и США взаимно зависимы по довольно широкому кругу товаров и в интересах обеих стран поддерживать рост взаимной торговли, считает Куликов. Тем не менее на данный момент под угрозой остается торговля товарами, по отношению к которым страны проводят новую промышленную политику с протекционистским уклоном, в частности это относится к высокотехнологичным отраслям и энергетике – введение новых ограничений в этих сферах вероятно, допускает он.

Новости СМИ2

Хотите скрыть рекламу? Оформите подписку

и читайте, не отвлекаясь

BEA: США и Китай нарастили товарооборот на 5% в 2022 году — Газета.Ru

BEA: США и Китай нарастили товарооборот на 5% в 2022 году — Газета.Ru | Новости

Размер текста

А

А

А

close

100%

Объемы внешней торговли между США и Китаем увеличились на 5% по сравнению с показателем за аналогичный период 2021-го и достигли рекордного показателя в $690,59 млрд. При этом ключевую роль в торговом балансе двух стран принадлежит КНР, которая нарастила экспорт до $536,75 млрд по итогам прошлого года, сообщает газета «Ведомости» со ссылкой на статистические данные аналитиков американского Бюро экономического анализа (BEA).

«Внешняя торговля США с Китаем выросла до $690,59 млрд по итогам 2022 года, что стало новым историческим рекордом. По итогам прошлого года американская экономика импортировала из КНР товаров на $536,75 млрд и экспортировала товаров на $153,84 млрд», — говорится в материале.

По итогам прошлого года американская экономика импортировала из КНР товаров на $536,75 млрд и экспортировала товаров на $153,84 млрд», — говорится в материале.

По сравнению с данными за 2021 год объемы двусторонней торговли США и КНР выросли на 5%. Несмотря на это, на Китай приходится только 13% всей торговли Штатов. Лидерами по размеру торговли с США являются Канада и Мексика, уточняется в статье.

«Китай — третья страна по объемам торговли со Штатами. Второе место принадлежит Мексике ($779,3 млрд — экспорт $324,38 млрд, импорт $454,93 млрд), первое — Канаде ($793,84 млрд — экспорт $356,11 млрд, импорт $437,73 млрд)», — заключается в заметке.

9 февраля издание Nihon Keizai со ссылкой на американского экономиста Фреда Бергстена сообщило, что США могут потерпеть неудачу в попытке сдержать Китай в торговой борьбе с ним. Вместо усиления конфронтации эти две страны должны возглавить глобальную экономику и стремиться при этом к стратегии функционального разделения.

Подписывайтесь на «Газету. Ru» в Новостях, Дзен и Telegram.

Ru» в Новостях, Дзен и Telegram.

Чтобы сообщить об ошибке, выделите текст и нажмите Ctrl+Enter

Новости

Дзен

Telegram

Иван Глушков

Скоро в меню

О малоизвестных и забытых российских продуктах и блюдах, которые заслуживают большой славы

Мария Дегтерева

Весеннее обострение

О том, как встрепенулись соцсети

Марина Ярдаева

Чертовы перфекционисты

О том, почему каждый третий россиянин – уставший

Георгий Бовт

Столыпин как предтеча коллективизации

О том, как большевики испортили хорошее начинание

Алена Солнцева

Два времени

О проблемах сохранения памяти в городской среде бывшего Богородска

Торговля США (США) и Китая (CHN) | OEC

Около

#постоянная ссылка на раздел

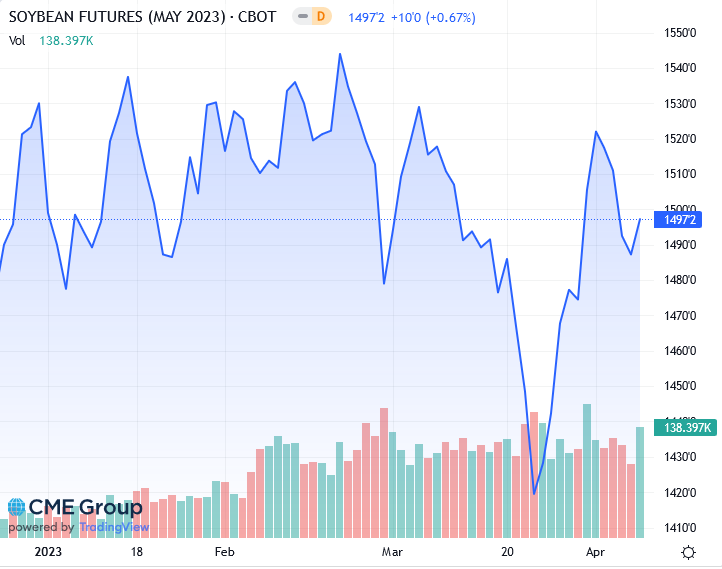

США-Китай В 2021 году США экспортировали в Китай 151 миллиард долларов. Основными продуктами, которые Соединенные Штаты экспортировали в Китай, являются соевые бобы (14,3 млрд долларов), интегральные схемы (12,5 млрд долларов) и автомобили (6,89 млрд долларов). За последние 26 лет экспорт Соединенных Штатов в Китай увеличился в годовом исчислении на 10,1%, с 12,4 млрд долларов в 1995 году до 151 млрд долларов в 2021 году. (30,7 млрд долларов), роялти и лицензионные сборы (7,41 млрд долларов) и финансовые услуги (7,26 млрд долларов), которые являются крупнейшими по стоимости.

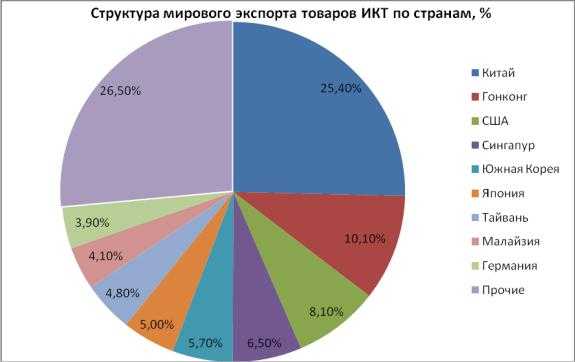

Китай-США В 2021 году Китай экспортировал в США 530 миллиардов долларов. Основными продуктами, которые Китай экспортировал в Соединенные Штаты, были компьютеры (57,4 млрд долларов), радиовещательное оборудование (54,3 млрд долларов) и детали для офисных машин (16,7 млрд долларов). За последние 26 лет экспорт Китая в США увеличился в годовом исчислении на 10,8%, с 36,9 млрд долларов в 1995 году до 530 млрд долларов в 2021 году.

Основными продуктами, которые Китай экспортировал в Соединенные Штаты, были компьютеры (57,4 млрд долларов), радиовещательное оборудование (54,3 млрд долларов) и детали для офисных машин (16,7 млрд долларов). За последние 26 лет экспорт Китая в США увеличился в годовом исчислении на 10,8%, с 36,9 млрд долларов в 1995 году до 530 млрд долларов в 2021 году.

В 2021 году Китай не экспортировал никаких услуг в США.

Сравнение В 2021 году США заняли 10-е место по индексу экономической сложности (ECI 1,46) и 2-е место по общему объему экспорта (1,63 трлн долларов). В том же году Китай занял 25-е место по индексу экономической сложности (ECI 1,07) и 1-е место по общему объему экспорта (3,34 трлн долларов).

Последние тенденции

#постоянная ссылка на раздел

Январь, 2023

О

#постоянная ссылка на раздел

Обзор В январе 2023 года США экспортировали товары из Китая на сумму 13,8 млрд долларов, что привело к отрицательному результату. остаток в размере 25,2 млрд долларов. В период с января 2022 года по январь 2023 года экспорт Соединенных Штатов увеличился на 1,62 млрд долларов (14,1%) с 11,5 млрд долларов до 13,1 млрд долларов, а импорт сократился на -9,59 млрд долларов (-20,1%) с 47,8 млрд долларов до 38,3 млрд долларов.

остаток в размере 25,2 млрд долларов. В период с января 2022 года по январь 2023 года экспорт Соединенных Штатов увеличился на 1,62 млрд долларов (14,1%) с 11,5 млрд долларов до 13,1 млрд долларов, а импорт сократился на -9,59 млрд долларов (-20,1%) с 47,8 млрд долларов до 38,3 млрд долларов.

Торговля В январе 2023 года основными статьями экспорта Соединенных Штатов в Китай были соевые бобы (1,98 млрд долларов), интегральные схемы (871 млн долларов), сырая нефть (536 млн долларов), детали для самолетов (480 млн долларов), а также машины и аппараты добрый… (475 миллионов долларов). В январе 2023 года основными статьями импорта США из Китая были телефоны (6,12 млрд долларов), компьютеры (4,55 млрд долларов), другие игрушки (1,42 млрд долларов), сиденья (990 млн долларов) и видеодисплеи (915 млн долларов).

Происхождение В январе 2023 г. экспорт Соединенных Штатов осуществлялся в основном из Техаса (1,9 долл. США).1B), Вашингтон (1,88 млрд долларов), Луизиана (1,85 млрд долларов), Калифорния (1,06 млрд долларов) и Иллинойс (635 млн долларов), в то время как направлениями импорта были в основном Калифорния (9,7 млрд долларов), Иллинойс (3,07 млрд долларов), Техас (2,83 млрд долларов). и Джорджия (1,74 миллиарда долларов).

и Джорджия (1,74 миллиарда долларов).

Рост В январе 2023 г. увеличение экспорта США в Китай по сравнению с прошлым годом объяснялось в первую очередь увеличением экспорта продукции авиационных запчастей (155 млн долл. или 47,6%), кукурузы (117 млн долл. или 45,3%) и медный лом (95,7 млн долларов или 122%). В январе 2023 года ежегодное снижение импорта Соединенных Штатов из Китая объяснялось в первую очередь сокращением импорта других пластмассовых изделий (-29 долл. США).2 млн или -31,3%), компьютеры (-161 млн долларов или -3,42%) и одежда из войлока или ткани с покрытием (-104 млн долларов или -59,2%).

Последняя сделка

#постоянная ссылка на раздел

Поток

Шкала времени

Глубина

Стоимость

В этом разделе показаны данные об экспорте и импорте на субнациональном уровне для США. Щелкните любую дату на линейном графике, любой субнациональный регион на географической карте или любой продукт, чтобы изучить поведение экспорта или импорта США с течением времени.

Чтобы проверить динамику торговли Китая и США, посетите двустороннюю страницу.

Для полной загрузки наборов данных посетите страницу массовой загрузки.

Explore China and United States Data

Go to Bulk Download

Historical Data

#permalink to section

Bilateral Trade by Products

#permalink to section

Depth

Value

Yearcaret-down202120202019201820172016201520142013201220112010200920082007200620052004200320022001200019991998199719961995

В 2021 году США экспортировали в Китай 151 миллиард долларов. Основными продуктами, экспортируемыми из США в Китай, были соевые бобы (14,3 млрд долларов), интегральные схемы (12,5 млрд долларов) и автомобили (6,89 млрд долларов). За последние 26 лет экспорт Соединенных Штатов в Китай увеличился в годовом исчислении на 10,1%.

с 12,4 млрд долларов в 1995 году до 151 млрд долларов в 2021 году.

В 2021 году Китай экспортировал в США 530 млрд долларов. Основными товарами, экспортируемыми из Китая в США, были компьютеры (57,4 млрд долларов), радиовещательное оборудование (54,3 млрд долларов) и детали для офисных машин (16,7 млрд долларов). За последние 26 лет экспорт Китая в США увеличился в годовом исчислении на 10,8%.

от $36,9B in 1995 to $530B in 2021.

Market Competitiveness

#permalink to section

Color

Sectioncaret-downAllAnimal ProductsVegetable ProductsAnimal and Vegetable Bi-ProductsFoodstuffsMineral ProductsChemical ProductsPlastics and RubbersAnimal HidesWood ProductsPaper GoodsTextilesFootwear and HeadwearStone And GlassPrecious MetalsMetalsMachinesTransportationInstrumentsWeaponsMiscellaneousArts and AntiquesYearcaret-down202120202019201820172016201520142013201220112010200920082007200620052004200320022001200019991998199719961995

На этой карте показано, импортируют ли страны больше из США или Китая. Каждая страна окрашена в зависимости от разницы в импорте, которую они получают из США и Китая, или разницы в росте импорта.

Каждая страна окрашена в зависимости от разницы в импорте, которую они получают из США и Китая, или разницы в росте импорта.

В 2021 году странами, которые импортировали из США больше, чем Китай, были Канада (259 млрд долларов), Мексика (247 млрд долларов) и Ирландия (18,6 млрд долларов).

В 2021 году странами, которые импортировали из Китая больше, чем США, были Гонконг (323 миллиарда долларов), Вьетнам (129 долларовB) и Японии (168 млрд долларов).

Comparative Advantage United States — China

#permalink to section

Flow

Scale

Yearcaret-down202120202019201820172016201520142013201220112010200920082007200620052004200320022001200019991998199719961995

This chart compares trade between United States and China by product, considering products traded by both, United States and China.

В течение 2021 года Соединенные Штаты вели большую чистую торговлю с Китаем по экспорту машин (32,2 млрд долларов), овощных продуктов (24,2 млрд долларов) и химических продуктов (17,7 млрд долларов).

В течение 2021 года у Китая была крупная чистая торговля с США по экспорту машин (247 млрд долларов), разного (74,8 млрд долларов) и текстиля (43,4 млрд долларов).

Service Trade

#permalink to section

Bilateral Service Trade

#permalink to section

Usa Yearcaret-down201720142012201120102009200820072006200520042003200220012000

In 2017, United States exported

услуги в Китай стоит

58,1 млрд долларов, из которых путешествия (30,7 млрд долларов), роялти и лицензионные сборы (7,41 млрд долларов) и финансовые услуги (7,26 млрд долларов) являются крупнейшими по стоимости.

Данные о торговле услугами представлены в зависимости от доступности.

Economic Complexity

#permalink to section

Competitive Landscape

#permalink to section

Yearcaret-down202120202019201820172016201520142013201220112010200920082007200620052004200320022001200019991998199719961995

This visualization show the product space at the HS4 level colored from blue to yellow. Это означает, что чем более синей является точка/продукт, тем больше у Соединенных Штатов сравнительное преимущество перед Китаем. Точно так же, чем более желтая точка/продукт, тем больше у Китая сравнительное преимущество перед Соединенными Штатами.

Это означает, что чем более синей является точка/продукт, тем больше у Соединенных Штатов сравнительное преимущество перед Китаем. Точно так же, чем более желтая точка/продукт, тем больше у Китая сравнительное преимущество перед Соединенными Штатами.

Импорт США из Китая падает быстрее, чем из других стран

Америка и Китай по-прежнему тесно связаны через торговлю, несмотря на обострение напряженности из-за Тайваня и российско-украинской войны. Более трети всего контейнерного импорта США поступает из Китая. Более шестой стоимости экспорта Китая приходится на закупки в США.

Но есть все больше признаков, по крайней мере, некоторого разъединения. В последние месяцы импорт Америки из Китая падал быстрее, чем общий импорт. Другие азиатские страны все больше отнимают долю рынка США у Китая, и эта тенденция началась еще до пандемии и продолжается до сих пор.

Импорт из Китая падает быстрее, чем общий импорт

Согласно новым данным Descartes, импорт контейнеров в США в октябре остался на прежнем уровне (+0,2%) по сравнению с сентябрем. Но импорт из Китая упал на 5,5% по сравнению с предыдущим месяцем, на 45 071 двадцатифутовый эквивалент. Снижение в Китае было полностью компенсировано ростом в Таиланде, Южной Корее, Тайване, Японии и других странах.

Но импорт из Китая упал на 5,5% по сравнению с предыдущим месяцем, на 45 071 двадцатифутовый эквивалент. Снижение в Китае было полностью компенсировано ростом в Таиланде, Южной Корее, Тайване, Японии и других странах.

В сентябре данные Descartes показали падение общего объема импорта США на 12% по сравнению с августом. Импорт из Китая упал быстрее: на 18% или 83,396 ДФЭ.

Китайские объемы составляли 40% всего импорта США в августе, а еще более высокая доля — 42% — в феврале. В прошлом месяце его доля в импорте США снизилась до 35%.

(Диаграмма: American Shipper на основе данных Descartes Datamyne)

Крис Джонс, исполнительный вице-президент по промышленности и услугам Descartes, сказал American Shipper: все еще здоровый поток товаров из Китая.

«Тем не менее, крупные ритейлеры и другие лица также получили широко разрекламированные комментарии о том, что они сокращают свои международные покупки — в основном из Китая — и ищут альтернативные источники. И это происходит сейчас».

Количество заказов в Китае падает быстрее, чем общее количество заказов

Данные FreightWaves SONAR показывают, что заказы на рейсы из Китая в США грузы замедлились больше, чем общее количество входящих бронирований.

На протяжении 2021 года индекс бронирований, загруженных в Китае, был значительно выше, чем индекс для всех экспортных направлений. Разрыв сократился с марта и в настоящее время почти исчез, так как Китай-США. индекс бронирований снижался быстрее, чем общий индекс.

Синяя линия: Китай-США. бронирования на дату вылета. Зеленая линия: все заказы, направляющиеся в США (диаграмма: FreightWaves SONAR)

. В этом месяце оба индекса упали ниже 100 пунктов (100 соответствует заказам в январе 2019 г.). Это означает слабые объемы поставок из Китая и других стран в порты США в декабре и начале 2023 года.

Неожиданное снижение китайского экспорта

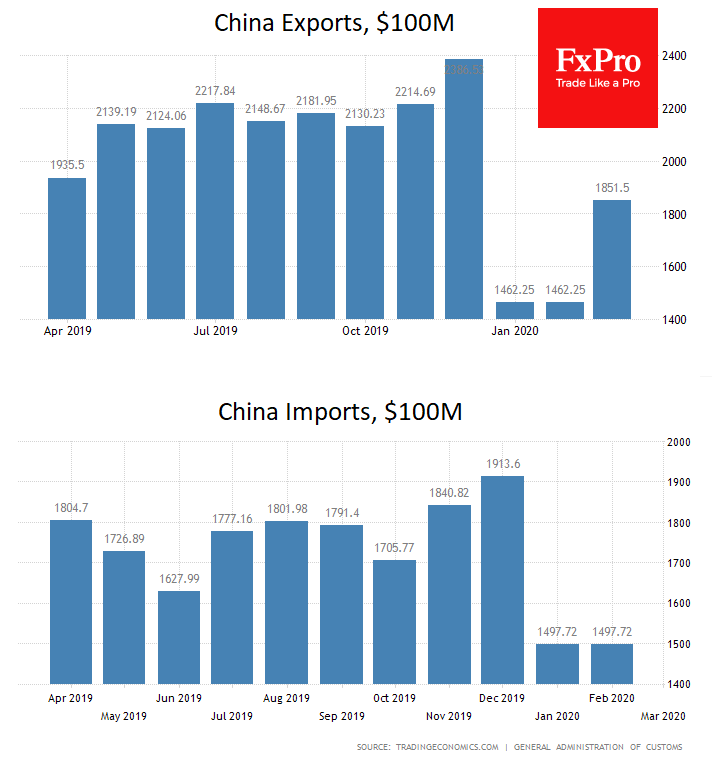

7 ноября правительство Китая объявило результаты экспорта за октябрь, которые оказались намного ниже ожиданий.

Стоимость экспорта упала на 7,5% по сравнению с сентябрем и на 0,3% в годовом исчислении. Экономисты, опрошенные The Wall Street Journal, ожидали роста на 4% в годовом исчислении.

Стоимость экспорта в США снизилась на 12,6% в годовом исчислении, что является гораздо более резким падением, чем общий объем экспорта.

(Диаграмма: Американский грузоотправитель на основе данных Главного таможенного управления Китая)

Другие азиатские страны занимают долю рынка

Данные по экспорту и данные по импорту Descartes указывают на недавнее снижение, которое может быть или не быть временным. Другой показатель — статистика переписи населения США по метрическим тоннам импорта США — подчеркивает тенденцию, которая нарастала годами.

Импорт США из Китая был намного выше, чем импорт из других азиатских стран в годы после финансового кризиса. В 2009-2018 годах средний тоннаж импортных грузов из Китая в течение первых девяти месяцев года был на 47% выше среднего тоннажа импортных грузов из всех других азиатских стран вместе взятых.

Но в 2019 году импорт из Китая был всего на 12% выше. В 2020-2021 годах в условиях пандемии импорт из Китая практически сравнялся с импортом из других стран. За первые девять месяцев этого года ситуация изменилась: тоннаж импортных грузов из Китая был на 6% ниже импорта из азиатских конкурентов.

(Диаграмма: American Shipper на основе данных Бюро переписи населения США)

Ежемесячные данные о доле рынка показывают, как движение к диверсификации импорта предшествовало пандемии.

В 2016-2018 годах на Китай приходилось в среднем 36% тоннажа импортных грузов США, а на остальную Азию приходилось лишь 25%. Среднемесячная доля Китая снизилась до 31% в 2019 году, а доля остальной части Азии выросла до 29%. В 2020-2021 годах они были даже по 30%.

За первые девять месяцев этого года доля Китая оставалась на уровне 30%, а остальная часть Азии вырвалась вперед с 32%.

Процент импортированных метрических тонн (Диаграмма: American Shipper на основе данных Бюро переписи населения США)

Подготовка к будущему

«Это началось до 2022 года», — сказал Пол Бингхэм, директор по транспортному консалтингу в S&P Global, в интервью American Отправитель в прошлом месяце. «[События] этого года явно добавили срочности и внимания к этой стратегии — как минимум, компаниям необходимо диверсифицировать цепочки поставок, даже если они не собираются полностью отказываться от Китая».

«[События] этого года явно добавили срочности и внимания к этой стратегии — как минимум, компаниям необходимо диверсифицировать цепочки поставок, даже если они не собираются полностью отказываться от Китая».

Генеральный директор China Beige Book Леланд Миллер сказал на мероприятии FreightWaves F3 в этом месяце: «Вы видите, что некоторые сектора становятся очень, очень чувствительными — такие вещи, как технологии и фармацевтика. Они определяются как области, в которых цепочки поставок должны быть выведены из Китая по соображениям национальной безопасности. Их собираются тянуть в ближайшие месяцы, кварталы и годы.

«С другой стороны, у вас есть много вещей, которые в основном экономические и не считаются проблемой безопасности. На данный момент они идентифицируются как ОК. Но линия для этого меняется в зависимости от напряженности в отношениях между Китаем и США. Через два-три года — особенно если будут военные действия из-за Тайваня, Южно-Китайского моря или торговых отношений — эта линия продолжает двигаться, и может быть больше и больше.