Содержание

Акции зерновых компаний, в которые стоит инвестировать в 2022 году

Цены на пшеницу в этом году достигли многолетних максимумов. В совокупности со сбоями в поставках зерна это может привести к голоду, считают эксперты. Но есть компании, которые зарабатывают на продовольственном кризисе

Фото: Shutterstock

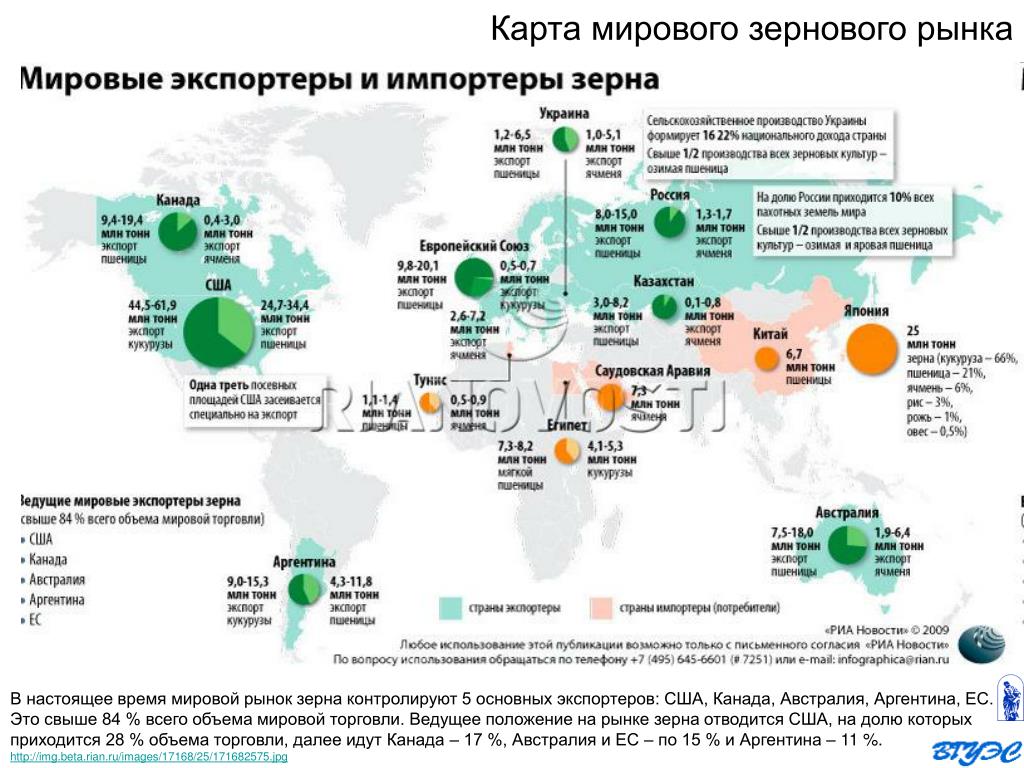

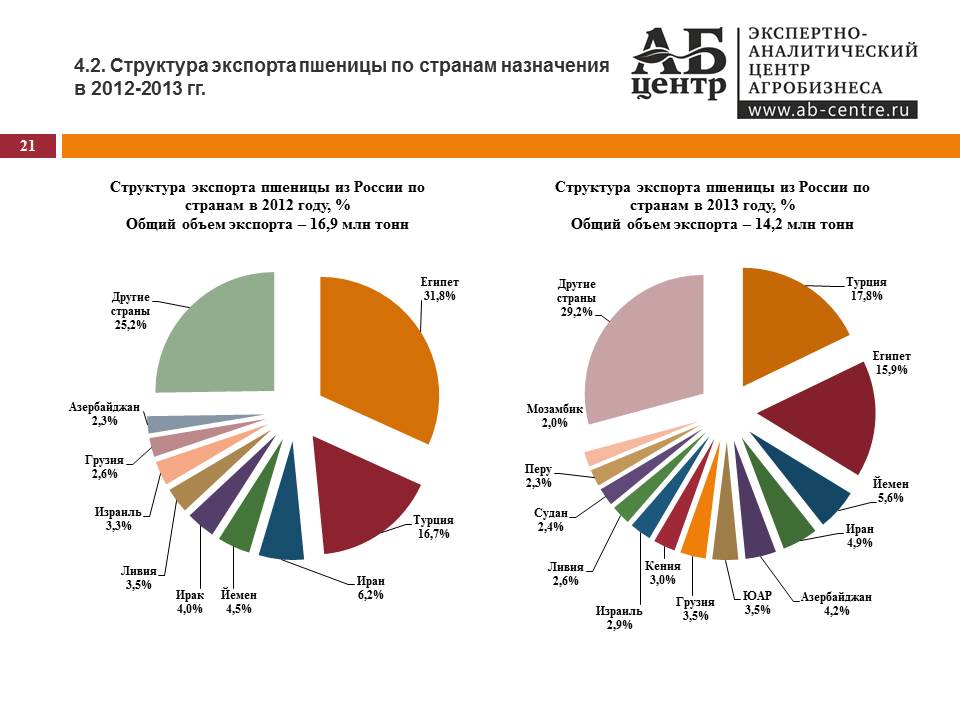

Ситуация на глобальном продовольственном рынке после начала спецоперации на Украине и введения санкций против России обострилась. На Россию и Украину вместе приходится до 29% от мировой торговли пшеницей.

Россия в 2021 году стала вторым в мире экспортером этого сырья, Украина — четвертым. Украина также — четвертый в мире поставщик кукурузы (16% от мирового экспорта). Кроме того, на Украину приходится 46,9% мирового экспорта подсолнечного масла (5,27 млн тонн). Россия на этом рынке занимает 29,9%.

Экспорт всех этих продуктов был сильно нарушен — часть зерна остается заблокированной на территории страны. По данным на июнь, это около 20 млн тонн. Ведутся переговоры на международном уровне, чтобы безопасно вывезти пшеницу, которая очень нужна мировому рынку.

www.adv.rbc.ru

Российскую и украинскую пшеницу обычно покупают страны Африки и Ближнего Востока, для которых поставлять сырье от других экспортеров невыгодно и неудобно. Их зависимость от импорта пшеницы настолько велика, что эксперты прогнозировали возможный голод среди наиболее незащищенного населения этих стран. При самом негативном сценарии региону предрекают массовые волнения и повторение «арабской весны», когда люди вышли на улицы, а во многих странах произошла смена власти.

В России власти запретили до 31 августа экспорт зерновых культур в страны ЕАЭС, а также вывоз белого сахара и тростникового сахара-сырца в третьи страны. Кроме того, с 15 февраля по 30 июня экспорт зерна из России ограничен квотой в 11 млн тонн, в том числе 8 млн тонн пшеницы.

По данным Российского зернового союза, с 1 июля 2021 года по 23 мая 2022 года экспорт зерна из России сократился на 11%.

Как результат продолжается сбой в поставках самых важных для продовольственной безопасности продуктов. Все это еще больше обострило дисбаланс спроса и предложения, в том числе на продовольственном рынке, который с 2021 года находится в кризисе. По данным Продовольственной и сельскохозяйственной организации ООН, в 2021 году мировые цены на продовольствие выросли на 28% — это самый высокий показатель за последнее десятилетие. В то же время запасов сырья не хватает из-за сбоев в цепочках поставок как последствий локдаунов.

Все это еще больше обострило дисбаланс спроса и предложения, в том числе на продовольственном рынке, который с 2021 года находится в кризисе. По данным Продовольственной и сельскохозяйственной организации ООН, в 2021 году мировые цены на продовольствие выросли на 28% — это самый высокий показатель за последнее десятилетие. В то же время запасов сырья не хватает из-за сбоев в цепочках поставок как последствий локдаунов.

Нехватка сырья приводит к росту цен, что еще сильнее ускоряет инфляцию, которая стала глобальной проблемой и сейчас угрожает экономическому росту крупнейших стран мира.

Фьючерсы на пшеницу, которая считается главным продуктом для продовольственной безопасности стран, за две недели после начала спецоперации достигли исторического максимума, взлетев более чем 45%. Уже в начале апреля цены сильно скорректировались. Однако в середине мая, когда стало известно, что трудно будет не только вывезти украинское зерно, но и получить пшеницу из Индии, которая обещала обеспечить выпавшие объемы своим сырьем, контракты снова взлетели в цене — до $12,8 за бушель. На 23 июня стоимость июльского фьючерса снизилась с майского максимума на 27%, до $9,39 за бушель.

На 23 июня стоимость июльского фьючерса снизилась с майского максимума на 27%, до $9,39 за бушель.

Индия, второй после Китая мировой производитель пшеницы, предложила после начала спецоперации на Украине восполнить недостающее зерно своим урожаем. Из-за высоких цен на сырье страна решила увеличить объемы экспорта до 10 млн тонн, а при благоприятных погодных условиях и до 15 млн тонн. Однако из-за сильной жары в стране прогнозы по урожаю на год снизились, и в мае Индия ввела частичный запрет на экспорт.

Ситуация остается неопределенной, что держит цены на пшеницу на уровне рекордов 2008 года. По данным Продовольственной и сельскохозяйственной организации ООН (FAO), цены на пшеницу в среднем на 56,2% выше прошлогодних значений и только на 11% ниже рекордно высокого уровня, достигнутого в марте 2008 года.

Фото: Shutterstock

Высокие цены, дефицит, угроза глобального голода — это вызовы для мира, но для сельскохозяйственных компаний это возможности для хорошего заработка.

На российском рынке

Среди российских публичных компаний в этой сфере выделяется «Русагро» — один из крупнейших агрохолдингов России. У «Русагро» один из крупнейших банков земель среди сельскохозяйственных компаний страны — 643 тыс. га в Белгородской, Тамбовской, Воронежской, Курской, Орловской областях и на Дальнем Востоке. По итогам 2021 года 29% выручки «Русагро» пришлось на экспорт.

В середине мая «Русагро» отчиталась за первый квартал 2022 года, который в целом понравился инвесторам и акционерам, сообщив о росте выручки на 23% (до ₽61,506 млрд) благодаря росту объемов продаж во всех бизнес-направлениях, за исключением сахара. По состоянию на 31 марта скорректированная EBITDA выросла на 51%, до ₽16,887 млрд, чистая прибыль снизилась на 66%, до ₽2,24 млрд. Чистый долг «Русагро» составляет ₽91,681 млрд, а показатель чистый долг/EBITDA — 1,7x.

Компания направляет на

дивиденды

минимум 50% от чистой прибыли по МСФО. Обычно «Русагро» выплачивает их два раза в год, однако в 2022 году на фоне санкций против своего основного бенефициара Вадима Мошковича приостановила выплаты из-за риска блокировки денежных переводов в европейских финансовых организациях.

На международном рынке

Акции крупнейших мировых компаний сектора сильно выросли с начала года. Бумаги транснациональных корпораций, которые в значительной степени контролируют мировые закупки, отгрузку и хранение продуктов питания — Archer Daniels Midlan и Bunge, — показали с начала года двузначный рост.

Акции компании Archer Daniels Midland с начала года на максимуме 21 апреля достигли $98,88, это рост с начала года на 46%. По данным на 22 июня, рост с начала года составляет более 15%. Бумаги Bunge с начала года до пика 21 апреля в $128,4 выросли на более чем 37%, сейчас цены снизились до уровня открытия торгов в январе.

Акциями именно этих компаний гуру инвестиций закупались еще в четвертом квартале 2021 года, рассчитывая на защитные возможности бумаг продовольственного сектора во время кризисов.

Учитывая продолжающуюся геополитическую напряженность, рост инфляции и сбои в цепочках поставок, аграрные компании продолжат увеличивать свои прибыли, что станет драйвером для роста их акций.

Фото: Shutterstock

Archer Daniels Midland

Международная агропромышленная корпорация, работающая с 1902 года. Бизнес состоит из трех основных сегментов: сельскохозяйственные услуги и семена масличных культур, углеводы и продукты питания.

Высокий спрос на продукты отразился на ее финансовых результатах. Выручка компании за 2021 год выросла на 28,4%, до $23 млн. В первом квартале 2022-го Archer Daniels Midland также была очень успешной, ее результаты превзошли прогнозы рынка. Выручка в годовом выражении выросла на 25,2%, до $23,6 млн, прибыль на акцию увеличилась на 52,5%, составив $1,86.

Компания смогла улучшить свои показатели за счет стабильного спроса, повышения производительности, инноваций в постоянного роста бизнеса в сегменте продуктов питания.

В 2022 году компания ждет роста операционной прибыли более чем на 15%, выручки — свыше 10%. Негативно на компании могут отразиться продолжающиеся сбои в поставках сырья, а также неурожаи в ряде регионов.

Bunge

Американская агропромышленная компания, работающая по всему миру в пяти сегментах — агробизнес, пищевые масла, продукты помола, удобрения, сахар и биоэнергетика. Акции этой компании в свой портфель в конце 2021 года впервые купил фонд миллиардера Рэя Далио Bridgewater Associates.

Результаты компании за первый квартал также превзошли ожидания аналитиков. Выручка год к году выросла более чем на $3 млрд, до $15,88 млрд, квартальная прибыль — на 31,48%, до $4,26 на акцию.

Кроме того, компания повысила годовой прогноз по скорректированной прибыли с $9,5 до $11,5 на акцию, отметив, что он имеет потенциал роста из-за сохраняющегося ограниченного предложения и высокого спроса.

The Andersons

Американская сельскохозяйственная компания, работающая в четырех основных сегментах: торговля (владеет и управляет более 70 зерновыми терминалами (кукуруза, соя, пшеница) в США и Канаде), удобрения, производство этанола, железнодорожные услуги.

В 2021 году компания показывала результаты, превосходившие ожидания аналитиков. Но в первом квартале 2022 года они оказались ниже прогнозов — прибыль на акцию составила $0,18 против $0,46 годом ранее. В то же время выручка на 40,95% превысила прогнозы аналитиков, достигнув $3,98 млрд. В прошлом году этот показатель был на уровне $2,64 млрд.

Но в первом квартале 2022 года они оказались ниже прогнозов — прибыль на акцию составила $0,18 против $0,46 годом ранее. В то же время выручка на 40,95% превысила прогнозы аналитиков, достигнув $3,98 млрд. В прошлом году этот показатель был на уровне $2,64 млрд.

Рост спроса на продукты питания может стать драйвером для роста выручки компании. Сейчас акции The Andersons сильно

скорректировались

по сравнению с пиками в апреле, что может заинтересовать долгосрочных инвесторов. Компания стабильно выплачивает дивиденды, и за третий квартал 2022-го она выплатит инвесторам $0,18 на акцию. Это будет 103-й квартал подряд дивидендных выплат с момента листинга в 1996 году.

Рекомендуем наш аккаунт в сети «ВКонтакте» — оперативный контент об инвестициях, много видео и полезных лайфхаков

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

ТОП-10 экспортеров пшеницы — Latifundist.com

ТОП-10 экспортеров пшеницы — Latifundist.com

- ТЕМА ДНЯ:

- Аграрний блекаут

3 березня 2017, 12:00

Latifundist. com совместно с аналитиками платформы YouControl представляют серию рейтингов крупнейших компаний-экспортеров агропродукции, в которых планируется не только перечислить ведущих флагманов агроэкспорта, но и осветить товарную специализацию лидеров рынка.

com совместно с аналитиками платформы YouControl представляют серию рейтингов крупнейших компаний-экспортеров агропродукции, в которых планируется не только перечислить ведущих флагманов агроэкспорта, но и осветить товарную специализацию лидеров рынка.

Аграрный экспорт сейчас на подъеме. Как сообщает Госкомстат Украины, экспорт товаров аграрной отрасли в 2016 г. вырос на $1,47 млрд, достигнув отметки $15,2 млрд. При этом, доля сельскохозяйственной продукции в общем экспорте страны составила 42%. Лидеры роста в товарной структуре аграрного экспорта — жиры и масла растительного и животного происхождения, прирост зарубежных продаж которых составил 20% за прошлый год. В абсолютном выражении украинские компании их экспортировали почти на $4 млрд.

При этом, ядром аграрного экспорта остаются зерновые культуры (пшеница, кукуруза и ячмень), выручка от которых составила $6 млрд за 2016-й. Несмотря на рекордный урожай (66 млн т), прирост экспорта зерновых оказался скромнее по сравнению с семенами и продуктами переработки масличных культур. По данным Минагропрода, по состоянию на 22 февраля 2017 г. Украина экспортировала 28,65 млн т зерновых, что на 2,99 млн т больше показателя за аналогичный период прошлого года. Из этой суммы внешние поставки пшеницы составили 13,33 млн т, что на 1,78 млн т больше, чем за аналогичный период прошлого МГ.

По данным Минагропрода, по состоянию на 22 февраля 2017 г. Украина экспортировала 28,65 млн т зерновых, что на 2,99 млн т больше показателя за аналогичный период прошлого года. Из этой суммы внешние поставки пшеницы составили 13,33 млн т, что на 1,78 млн т больше, чем за аналогичный период прошлого МГ.

Таким высоким темпам экспорта страна обязана дополнительному спросу со стороны Индии, куда уже было отправлено более 3 млн т зерновых. Согласно прогнозу Международного совета по зерну (IGC), до конца 2016/17 МГ Украина еще может отправить на экспорт всего 1,8 млн т пшеницы.

Если же исходить из прогноза USDA и Меморандума о взаимопонимании, подписанного между Минагропродом Украины и экспортерами зерна в сентябре 2016-го, нереализованный экспортный потенциал украинской пшеницы в этом сезоне составляет около 3 млн т. Однако, в любом случае, большая часть оставшегося доступного для экспорта объема пшеницы уже продана, и в ближайшее время ожидается существенное замедление темпов экспорта зерновых из Украины.

По мнению экспертов, к 2025 г. доля Украины в общем объеме мирового экспорта пшеницы может возрасти до 7,7%. При этом стратегическими рынками сбыта для украинских зерновых называют страны ЕС и Азии. Привлекательными останутся рынки Ближнего Востока и Северной Африки. В целом же, отечественная пшеница все активнее завоевывает страны Азиатско-Тихоокеанского региона — 51% поставок данной зерновой культуры приходится на Таиланд, Индонезию, Южную Корею и Бангладеш.

Представляем рейтинг крупнейших трейдеров украинской пшеницы, составленный на основании данных аналитической платформы YouControl о внешнеэкономической деятельности компаний Украины.

Илья Есин, Latifundist.com

№

Наименование

Экспорт

НИБУЛОН

Докладніше …

5413 млн грн

Экспорт: 5413 млн грн

Более 5 лет подряд «НИБУЛОН» занимает лидирующие позиции на зерновом рынке Украины, осуществляя поставки агропродукции в более чем 64 страны мира (от Японии до Мексики). В 2016 г. холдинг экспортировал товаров более чем на 15 млрд грн. Основные экспортные позиции: пшеница (36%), кукуруза (31%), ячмень (12%). Остальное составляют семена подсолнечника и рапса, зерновое сорго.

В 2016 г. холдинг экспортировал товаров более чем на 15 млрд грн. Основные экспортные позиции: пшеница (36%), кукуруза (31%), ячмень (12%). Остальное составляют семена подсолнечника и рапса, зерновое сорго.

Главным результатом прошлого сезона для компании стало увеличение на 10% (по сравнению с 2015 г.) объема производства сельскохозяйственной продукции, который превысил 340 тыс. т. Это лучший результат за все годы хозяйствования. Ближайшими для сравнения были 2013 и 2014 гг., когда было собрано 331,5 и 332,5 тыс. т зерна соответственно.

Компания имеет 44 производственных подразделения в 12 областях Украины, собственный судостроительный завод и современный грузовой флот — 56 судов общим водоизмещением более 161 тыс. т. «НИБУЛОН» продолжает реализовывать масштабные инфраструктурные и логистические проекты. В конце февраля 2017 г. судостроительно-судоремонтный завод холдинга спустил на воду шестое по счету судно проекта В2000, разработанное специально для использования на Южном Буге.

Данные о компании на сайте YouControl.com.ua

Кернел

Докладніше …

5154 млн грн

Экспорт: 5154 млн грн

Компания «Кернел» — крупнейший в мире производитель и экспортер подсолнечного масла. Доля компании составляет 8% мирового производства подсолнечного масла. Владеет ТМ «Щедрый дар». Холдинг является одним из крупнейших экспортеров зерновых из Черноморского региона. Его доля в экспорте зерновых из Украины составляет около 10%, в России — около 4%.

Ежегодно компания поставляет на международные рынки около 5 млн т кукурузы, пшеницы, ячменя, сои и рапса. Логистика зерновых находится под контролем компании благодаря собственной обширной сети элеваторов и двум глубоководным портам на побережье Черного моря — «Трансбалктерминал» в Черноморске и Тамани (Россия).

В 2016 г. «Кернел» экспортировал товаров более чем на 37,2 млрд грн. Основные экспортные позиции: масло подсолнечное (51,3%), кукуруза (18%), пшеница (14%). Остальное составляют твердые отходы от производства масла, ячмень, соевые бобы, рапсовое масло.

Остальное составляют твердые отходы от производства масла, ячмень, соевые бобы, рапсовое масло.

Объемы экспорта зерна агрохолдинга во втором квартале 2017 финансового года выросли до рекордных 1,53 млн т (+15,8%), а за 6 месяцев 2017 ФГ — до 2,71 млн т (+20,6%). Об этом сообщается в отчете компании.

Председатель совета директоров «Кернел» Андрей Веревский сообщал, что в зерновом и инфраструктурном бизнесе в 2017 г. компания планирует экспортировать 5,6 млн т зерновых и масличных культур. Позитивные ожидания основаны на прогнозируемом рекордном урожае в Украине и России, а также рекордном уровне собственного производства.

Читать по теме: Андрей Веревский: Получили рекордную чистую прибыль в размере $225 млн.

Данные о компании на сайте YouControl.com.ua

ГПЗКУ

Докладніше …

4318 млн грн

Экспорт: 4318 млн грн

«Государственная продовольственно-зерновая корпорация» (ГПЗКУ) — самая мощная государственная компания в аграрном секторе экономики Украины. Госкорпорация контролирует портовые элеваторы в Одессе и Николаеве. Их перевалочная мощность оценивается в 2,38 млн т, что составляет почти 12% пиковых экспортных поставок зерна за рубеж и около 20% средних объемов отгрузки за последние 5 лет. При этом совокупные складские мощности позволяют подразделениям компании единовременно хранить до 3,75 млн т зерновых.

Госкорпорация контролирует портовые элеваторы в Одессе и Николаеве. Их перевалочная мощность оценивается в 2,38 млн т, что составляет почти 12% пиковых экспортных поставок зерна за рубеж и около 20% средних объемов отгрузки за последние 5 лет. При этом совокупные складские мощности позволяют подразделениям компании единовременно хранить до 3,75 млн т зерновых.

В 2016 г. корпорации удалось выйти на лидирующие позиции по экспорту зерновых и муки из Украины. По результатам прошлого года ГПЗКУ экспортировала товаров более чем на 11 млрд грн. Основные экспортные позиции: кукуруза (42%), пшеница (39%), ячмень (13%). Также компания поставляет на внешние рынки муку, отруби, соевые бобы, семена рапса и овощи. С начала 2016/17 МГ портовые элеваторы ГПЗКУ перевалили почти 1,5 млн т зерна.

По словам главы госкорпорации Александра Григоровича, в 2017 г. компания планирует начать реализацию трех стратегических проектов:

- Поставки из КНР средств защиты растений, в данный проект будет инвестировано около $19 млн.

- Создание собственного вагонного парка, в рамках которого в течение 2017 г. планируется приобрести до 500 вагонов-зерновозов, и еще 2,5 тыс. в 2018-2019 гг.

- Модернизация линейных элеваторов.

Помимо муки и отрубей, экспортный портфель ГПЗКУ в текущем году должны пополнить хлопья и мюсли, которые трейдеры корпорации планируют поставлять в Китай.

Данные о компании на сайте YouControl.com.ua

Каргилл

Докладніше …

3987 млн грн

Экспорт: 3987 млн грн

«Каргилл» — дочерняя компания международной группы Cargill, являющейся одним из крупнейших зернотрейдеров в мире. В Украине — один из ведущих игроков на рынке зерна, масличных культур и продуктов их переработки.

В 2016 г. компания «Каргилл» экспортировала товаров на 16 млрд грн. Основные экспортные позиции: масло подсолнечное (46,7%), пшеница (25%), твердые отходы производства масла (9,4%), кукуруза (7,3%). Также поставляет на внешние рынки ячмень, соевые бобы, семена рапса.

Также поставляет на внешние рынки ячмень, соевые бобы, семена рапса.

Продовольственная корпорация Cargill и украинское предприятие «М. В. Карго» 24 февраля 2016 г. заключили инвестиционный договор на $130 млн о постройке терминала на территории Одесской области (порт Южный). Заявленная мощность перевалки — 5 млн т зерновых в год, суммарная мощность хранения — 290 тыс. т.

По словам представителей АМПУ, победителя тендера на проведение дноуглубительных работ для будущего терминала определят до 1 июня 2017 г. Завершить дноуглубительные работы в рамках проекта планируют до марта 2018 г.

Читать по теме: Интересные факты о Cargill

Данные о компании на сайте YouControl.com.ua

Сантрейд

Докладніше …

2758 млн грн

Экспорт: 2758 млн грн

Компания «Сантрейд» является украинским подразделением международного агрохолдинга Bunge Ltd. Специализируется на логистике и торговле, владеет ТМ «Олейна». В 2016 г. экспортировала товаров на 13,1 млрд грн. Основные экспортные позиции: масло подсолнечное (48,5%), пшеница (21%), кукуруза (11,3%), твердые отходы производства масла (8,98%). Также экспортирует соевые бобы, ячмень, маргарин, семена рапса.

В 2016 г. экспортировала товаров на 13,1 млрд грн. Основные экспортные позиции: масло подсолнечное (48,5%), пшеница (21%), кукуруза (11,3%), твердые отходы производства масла (8,98%). Также экспортирует соевые бобы, ячмень, маргарин, семена рапса.

Согласно официальному отчету компании за 2016 г., Bunge получила $745 млн чистой прибыли, что на 5,82% меньше аналогичного показателя прошлого года ($791 млн). При этом, корпорация нарастила чистую прибыль в 4 квартале прошлого года до $271 млн (против $203 млн за аналогичный период 2015 г.).

Напомним, что 15 июня 2016 г. «Бунге Украина» открыла новый производственно-перегрузочный комплекс в Николаеве с перевалочными мощностями 1 млн т продукции в год. Стоимость инвестиционного проекта составила $180 млн.

Читать по теме: Бунге Украина: голосуем деньгами

Данные о компании на сайте YouControl.com.ua

Луи Дрейфус Украина ЛТД

Докладніше …

2158 млн грн

Экспорт: 2158 млн грн

«Луи Дрейфус Украина ЛТД» — крупнейший экспортер украинского зерна среди иностранных компаний. Является дочерним предприятием международной швейцарской компании Louis Dreyfus Commodities B.V. В Украине компания работает с 1998 г., специализируясь на агробизнесе, экспорте зерновых и масличных культур. Компании принадлежат 4 элеватора в Винницкой, Запорожской и Черкасской областях.

Является дочерним предприятием международной швейцарской компании Louis Dreyfus Commodities B.V. В Украине компания работает с 1998 г., специализируясь на агробизнесе, экспорте зерновых и масличных культур. Компании принадлежат 4 элеватора в Винницкой, Запорожской и Черкасской областях.

В 2016 г. «Луи Дрейфус Украина ЛТД» экспортировала товаров на сумму 3,54 млрд грн. Основные экспортные позиции: пшеница (61%), кукуруза (26,7%), ячмень (7,6%), соевые бобы (4,5%). Также поставляет на внешние рынки семена льна.

Перед менеджментом Louis Dreyfus Commodities B.V. стоит амбициозная задача — к 2025 г. добиться первенства в глобальной торговле агропродукцией.

Данные о компании на сайте YouControl.com.ua

АДМ Трейдинг Украина

Докладніше …

1884 млн грн

Экспорт: 1884 млн грн

«АДМ Трейдинг Украина» — дочерняя компания немецкой Alfred C.Toepfer International, переименована после поглощения материнской компании холдингом ADM. Компании принадлежат 6 линейных элеваторов, один морской — «Укрэлеваторпром», один — речной, а также маслоэкстракционный завод «АДМ-Ильичевск».

Компании принадлежат 6 линейных элеваторов, один морской — «Укрэлеваторпром», один — речной, а также маслоэкстракционный завод «АДМ-Ильичевск».

В 2016 г. «АДМ Трейдинг Украина» экспортировала товаров на 9,54 млрд грн. Основные экспортные позиции: семена рапса (25%), соевые бобы (23,45%), пшеница (19,7%), кукуруза (19,6%), ячмень (7,56%). Также поставляет на зарубежные рынки подсолнечное масло и отходы его производства.

По итогам июля-ноября 2016/17 МГ «АДМ Трейдинг Украина» снова стала лидером по экспорту рапса — 21,8% в общем объеме внешних поставок. Согласно официальному отчету материнской компании, чистая прибыль ADM за прошлый год снизилась на 30,83%, составив $1,28 млрд.

Данные о компании на сайте YouControl.com.ua

Вторметэкспорт

Докладніше …

1138 млн грн

Экспорт: 1138 млн грн

Компания с интересными совпадениями. Предприятие с аналогичным названием «Вторметэкспорт» было признано банкротом еще в 2013 г. Согласно официальным данным, основным видом деятельности компании является восстановление отсортированных отходов. Также занимается приемкой и перевалкой с/х культур с автомобильного на водный транспорт, выполняет морские перевозки.

Согласно официальным данным, основным видом деятельности компании является восстановление отсортированных отходов. Также занимается приемкой и перевалкой с/х культур с автомобильного на водный транспорт, выполняет морские перевозки.

«Вторметэкспорт» торгует зерновыми культурами (пшеница, рожь, овес, ячмень, просо, кукуруза, рапс), закупает зерно на своих мощностях в Черкасской, Винницкой и Одесской областях. На постоянной основе проводит закупку кукурузы на линейных элеваторах Украины.

В 2016 г. предприятие экспортировало товаров чуть больше, чем на 2 млрд грн. Поставлялись только пшеница (55,2%) и кукуруза (44,8%). По информации YouControl, на начало 2017 г. «Вторметэкспорт» имеет аннулированную лицензию плательщика НДС, налоговый долг (473 тыс. грн) и признан компанией, отсутствующей по месту регистрации (г. Одесса).

Данные о компании на сайте YouControl.com.ua

Кофко Агри Ресорсиз Украина

Докладніше …

1006 млн грн

Экспорт: 1006 млн грн

Компания является украинским дочерним предприятием китайской корпорации COFCO Corporation — одного из крупнейших мировых производителей и поставщиков агропродукции. Cofco Agri Ukraine владеет 3 элеваторами, маслоэкстракционным заводом в Мариуполе и экспортным зерновым терминалом.

Cofco Agri Ukraine владеет 3 элеваторами, маслоэкстракционным заводом в Мариуполе и экспортным зерновым терминалом.

«Кофко Агри Ресорсиз Украина» специализируется на торговле зерном. В 2016 г. компания поставила на внешние рынки товаров на 3,37 млрд грн. Экспортные позиции: кукуруза (47,68%), пшеница (29,8%), соевые бобы (10,97%), ячмень (8,8%), семена рапса (2,75%).

Благодаря китайскому инвестору, в мае прошлого года в Николаевском морском порту открыли новый перегрузочный терминал «Дунайской судоходно-стивидорной компании» (входит в структуру COFCO Agri). Сумма инвестиций в проект составила $75 млн, проектная мощность — 2 млн т, общий объем хранения — 136 тыс. т зерновых.

Читать по теме: Терминал COFCO: Китай превращает Николаев в свои зерновые ворота

Данные о компании на сайте YouControl.com.ua

Амбар Экспорт БКВ

Докладніше …

930 млн грн

Экспорт: 930 млн грн

«Амбар Экспорт БКВ» специализируется на торговле сельскохозяйственной продукцией, осуществляет экспортно-импортные операции, коммерческую, производственную, посредническую, маркетинговую и торговую деятельность.

В 2016 г. предприятие экспортировало товаров на сумму 1,179 млрд. Экспортные позиции: пшеница (78,88%), ячмень (10,4%), кукуруза (7,46%), овощи бобовые (3,26%).

Данные о компании на сайте YouControl.com.ua

Матеріали по темі

ТОП-15 экспортеров пшеницы в 2016/17 МГ

Прирост мировых запасов зерновых в 2017/18 МГ составит 36 млн т

Украина с начала 2017/18 МГ экспортировала 23 млн т зерновых

Більше

Популярне на сайті

Зернова угода +120 днів. Що захочуть взамін росіяни та чи чекати зростання внутрішніх цін

Аграрний ринок починає згадувати бартерні схеми — Сергій Щербина

Сповідь фермера з окупованої частини Запоріжжя

Континентальная зерновая компания

Мы объединяем людей, идеи и ресурсы для создания предприятий, которые будут кормить мир

О нас

Мы объединяем людей, идеи и ресурсы для создания предприятий, которые будут кормить мир

О нас

Мы объединяем людей, идеи и ресурсы для создания предприятий, которые будут кормить мир

О нас

Наш бизнес

Мы являемся глобальной платформой с несколькими стратегиями, присутствующей в Северной Америке, Латинской Америке, Азии и Европе. Наше глобальное присутствие и инвестиции в разные классы активов отличают нас от других инвесторов.

Наше глобальное присутствие и инвестиции в разные классы активов отличают нас от других инвесторов.

Учить больше

Наш бизнес

Мы являемся глобальной платформой с несколькими стратегиями, присутствующей в Северной Америке, Латинской Америке, Азии и Европе. Наше глобальное присутствие и инвестиции в разные классы активов отличают нас от других инвесторов.

Учить больше

0

+

Годы построения отношений

Многолетний опыт работы в команде

Страны, в которых мы вносим свой вклад в цепочку поставок продуктов питания

Наша стратегия

Мы стремимся быть предпочтительным инвестором в глобальном секторе продуктов питания, агробизнеса и сырьевых товаров. Мы делаем это благодаря нашему дифференцированному подходу, который сочетает в себе четыре основных принципа:

Глубокие знания в области продовольствия и агробизнеса

Наш 200-летний опыт работы охватывает всю цепочку создания стоимости, от предприятий по добыче белка и кормов для животных, до предприятий по переработке и производству пищевых продуктов, а также операций по сбыту в сфере розничной торговли и общественного питания.

Гибкий капитал

Наш частный и постоянный капитал предлагает гибкие решения и делает нас настоящим долгосрочным партнером.

Партнерская экосистема

Наша глобальная сеть доверенных партнеров и талантливых специалистов является основным элементом нашего успеха.

Справочник по построению бизнеса

Мы предлагаем проверенный подход, помогающий строить бизнес для достижения долгосрочного успеха, и считаем, что расширение прав и возможностей лидеров является ключом к созданию устойчивой ценности.

Наш подход к талантам выходит далеко за рамки нашей базы сотрудников и распространяется на нашу обширную сеть партнеров, консультантов и более широкие профессиональные и личные связи. Наш долгосрочный горизонт и постоянная база капитала предлагают членам нашей команды предпринимательские возможности без необходимости брать на себя предпринимательские риски. Наш послужной список показывает, как наши люди добиваются успеха, взяв на себя большую ответственность при поддержке надежной сети и инфраструктуры.

Учить больше

Выберите инвестиции

Наше портфолио охватывает целый ряд лидеров пищевого и сельскохозяйственного бизнеса — от предприятий на ранней стадии до признанных лидеров рынка.

Новости и пресс-релизы

Читать далее

Свяжитесь с нами

Присоединяйтесь к нашей команде

Выясни как

Топ-10 розничных продавцов сельскохозяйственной продукции с наибольшим доходом от зерновых элеваторов

Персонал CropLife |

Полное раскрытие информации: Журнал CropLife не включает доходы от элеваторов при составлении своего ежегодного списка 100 крупнейших розничных продавцов сельскохозяйственной продукции в США, более известного как CropLife 100 . Если бы мы это сделали, рейтинги выглядели бы совсем по-другому. Вместо этого мы используем данные о продажах только из двух областей, которые традиционно были нашей любимой областью для редакторов: средства производства (удобрения, средства защиты растений и семена) и услуги (индивидуальное применение).

Вместо этого мы используем данные о продажах только из двух областей, которые традиционно были нашей любимой областью для редакторов: средства производства (удобрения, средства защиты растений и семена) и услуги (индивидуальное применение).

1

из

10

1

из

1010 | Кооперативный лифт Аврора

Рейтинг дохода от зерна: № 10

Рейтинг CropLife 100: № 13

Профиль: Перерабатывая более 100 миллионов бушелей зерна в год, кооперативный элеватор «Аврора» готов удовлетворить текущие потребности его владельцы. И благодаря ключевым инвестициям в инфраструктуру компания готова справиться с будущим увеличением урожайности и новыми рынками для зерна.2

из

109 | ИПЦ

Рейтинг доходов от зерна: № 9

Рейтинг CropLife 100: № 57

Профиль: CPI управляет 23 зерновыми объектами в Небраске с общей емкостью хранения 84 млн. бушелей. Кооператив постоянно инвестирует в модернизацию, чтобы иметь современные, эффективные и безопасные объекты.

бушелей. Кооператив постоянно инвестирует в модернизацию, чтобы иметь современные, эффективные и безопасные объекты.3

из

108 | МФА Инк.

Зерновой доход Ранг: № 8

CropLife 100 ранг: № 9

Профиль: MFA Inc. — региональный сельскохозяйственный кооператив по снабжению и маркетингу, расположенный на Среднем Западе и обслуживающий 45 000 фермеров/владельцев в Миссури и соседних штатах. Фото: Зерновой комплекс MFA Inc. в округе Колдуэлл, штат Миссури. Фото предоставлено Рэем Шерером. Новости-Пресс сейчас.4

из

107 | Кооператив Ландус

Зерновой доход ранг: № 7

CropLife 100 ранг: № 27

Профиль: В Кооперативе Ландус мы предлагаем широкий спектр альтернатив сбыта зерна для удовлетворения потребностей и предпочтений наших фермеров-владельцев и клиентов. Кооператив использует маркетинговые решения на основе данных, которые связывают маркетинг зерна и агрономические закупки с логистикой и операциями. Фото: предприятие Landus Cooperative в Бритт, штат Айова. Фото Стивена Томпсона / The Summit-Tribune

Фото: предприятие Landus Cooperative в Бритт, штат Айова. Фото Стивена Томпсона / The Summit-Tribune 5

из

106 | Компания Делонг

Рейтинг дохода от зерна: № 6

Рейтинг CropLife 100: № 67

Профиль: Компания DeLong Co. со штаб-квартирой в Клинтоне, штат Висконсин, управляет восемью офисами в Висконсине и Иллинойсе и включает пять подразделений по продажам сельскохозяйственной продукции и услуги: агрономия, зерно, семена, оптовая дистрибуция и транспортировка.6

из

105 | Кооператив Хартленд

Зерновой доход ранг: № 5

CropLife 100 ранг: № 41

Профиль: С первых дней 1900-х годов фермеры Центральной Айовы знали, что им нужно место для сбыта зерна по справедливой цене. Теперь, более 100 лет спустя, Heartland Co-op превратился в кооператив, которым он является сегодня, с 52 точками, предоставляющими продукты и услуги своим фермерам-членам / покровителям. Фото: Кооператив Хартленда, Рэндольф, Айова.

Фото: Кооператив Хартленда, Рэндольф, Айова. 7

из

104 | НОВЫЙ Кооператив

Зерновой доход Ранг: № 4

CropLife 100 ранг: № 11

Профиль: НОВЫЙ кооператив из Айовы имеет 65 офисов по всему штату. Кооператив был основан фермерами, которые видели взаимную выгоду в совместном использовании ресурсов. Направление поступило от двух местных кооперативов — один с железнодорожными возможностями, а другой с дополнительным зерном, чтобы заполнить отходящие поезда.8

из

103 | Кооператив Агтегра

Зерновой доходный разряд: № 3

CropLife 100 ранг: № 8

Профиль: От сбыта зерна до хранения, Agtegra предоставляет владельцам-членам эффективные, удобные и прибыльные решения для зерна — с постоянным взглядом на будущее. Фото: зерновой комплекс Kennebec компании Agtegra.9

из

102 | Центральная долина Ag

Рейтинг дохода от зерна: № 2

Рейтинг CropLife 100: № 12

Профиль: Основанная в 2003 г. , компания CVA насчитывает более 1000 сотрудников в своей торговой сфере, которые предоставляют агрономические, зерновые и кормовые услуги более чем 10 000 фермеров и владельцев ранчо. Фото: Randolph компании Central Valley Ag, северо-восток.

, компания CVA насчитывает более 1000 сотрудников в своей торговой сфере, которые предоставляют агрономические, зерновые и кормовые услуги более чем 10 000 фермеров и владельцев ранчо. Фото: Randolph компании Central Valley Ag, северо-восток. 10

из

101 | ГРОМАРК

Рейтинг доходов от зерна: № 1

Рейтинг CropLife 100: № 4

Профиль: Недавнее партнерство GROWMARK с COFCO International открывает новый рынок для членов и клиентов GROWMARK и открывает возможности для стратегического партнерства по всему миру. Кооператив также предлагает услуги по сбыту зерна через свою дочернюю компанию MID-CO COMMODITIES.Чтобы просмотреть полный список CropLife 100, включая исторические рейтинги, посетите сайт www.croplife.com/top100.

1

из

10

10 | Кооперативный лифт «Аврора»

2

из

10

9 | ИПЦ

3

из

10

8 | МФА Инк.

4

из

10

7 | Кооператив Ландус

5

из

10

6 | Компания Делонг

6

из

10

5 | Кооператив Хартленд

7

из

10

4 | НОВИНКА Кооператив

8

из

10

3 | Кооператив Агтегра

9

из

10

2 | Центральная долина Ag

10

из

10

1 | GROWMARK

Поделиться галереей

Впереди

Это не значит, что мы не просим CropLife 100 получателей опроса предоставлять нам информацию о продажах зерна. Мы делаем. И это стало ценной частью правильного понимания всего профиля доходов каждой компании, а также дополнительных проблем и возможностей, которые возникают вместе с этим.

Реклама

Согласно отчету CoBank, «Цены на зерно вступили в новую фазу экстремальной волатильности цен во втором квартале 2021 года. Повышенная волатильность цен сохранится в ближайшие месяцы, поскольку смешанные прогнозы погоды и дефицит влаги угрожают урожайности во время критических этапы текущего вегетационного периода. Экспортный спрос на американское зерно остается высоким».

Экспортный спрос на американское зерно остается высоким».

Лучшие статьи

Сельскохозяйственные группы призывают Конгресс принять предварительное соглашение, чтобы избежать забастовки на железной дороге

Забегая вперед, военное вторжение России в Украину, вероятно, означает, что цены на зерно и волатильность, вероятно, останутся повышенными — возможно, в течение многих лет. «Текущая и ожидаемая волатильность в торговле зерном имеет непосредственные финансовые последствия для зерновых кооперативов США и многонациональных зернотрейдеров», — сообщает CoBank.

Несмотря на эти проблемы, у элеваторов есть много возможностей повысить рентабельность в напряженный год. И если 2021 год является показателем, то лидерами по доходам от элеваторов будут 10 компаний, представленных в слайд-шоу выше (перечислены в обратном порядке продаж). Суммарный объем продаж этих агропромышленников составил 12 миллиардов долларов за счет выручки от зерна, что составило 60% от общего объема продаж.

.png) бушелей. Кооператив постоянно инвестирует в модернизацию, чтобы иметь современные, эффективные и безопасные объекты.

бушелей. Кооператив постоянно инвестирует в модернизацию, чтобы иметь современные, эффективные и безопасные объекты. Фото: предприятие Landus Cooperative в Бритт, штат Айова. Фото Стивена Томпсона / The Summit-Tribune

Фото: предприятие Landus Cooperative в Бритт, штат Айова. Фото Стивена Томпсона / The Summit-Tribune  Фото: Кооператив Хартленда, Рэндольф, Айова.

Фото: Кооператив Хартленда, Рэндольф, Айова.  , компания CVA насчитывает более 1000 сотрудников в своей торговой сфере, которые предоставляют агрономические, зерновые и кормовые услуги более чем 10 000 фермеров и владельцев ранчо. Фото: Randolph компании Central Valley Ag, северо-восток.

, компания CVA насчитывает более 1000 сотрудников в своей торговой сфере, которые предоставляют агрономические, зерновые и кормовые услуги более чем 10 000 фермеров и владельцев ранчо. Фото: Randolph компании Central Valley Ag, северо-восток.