Содержание

заявление на открытие аккредитива в банке| Райффайзен Банк

Для жизни

Малому бизнесу

Аккредитив — это финансовый инструмент, помогающий обезопасить сделку между покупателем и продавцом. При использовании этого инструмента посредником и своеобразным гарантом совершения сделки выступает банк, что позволяет защитить финансовые интересы всех сторон. Разбираемся, как работают аккредитивы, для чего они нужны и что понадобится для открытия такого продукта.

Стать клиентом

Что такое аккредитив и как он работает

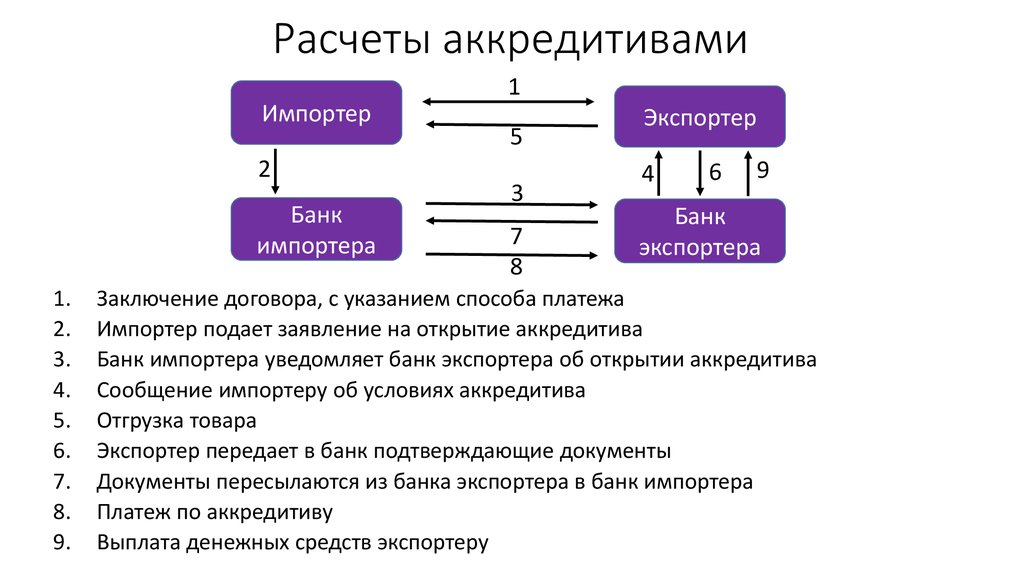

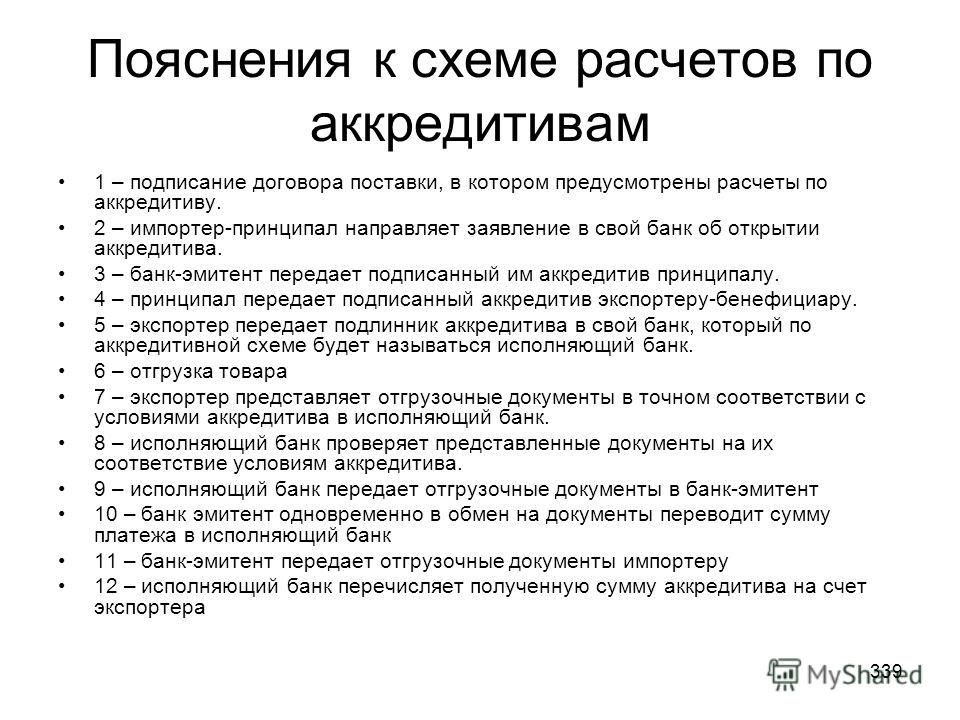

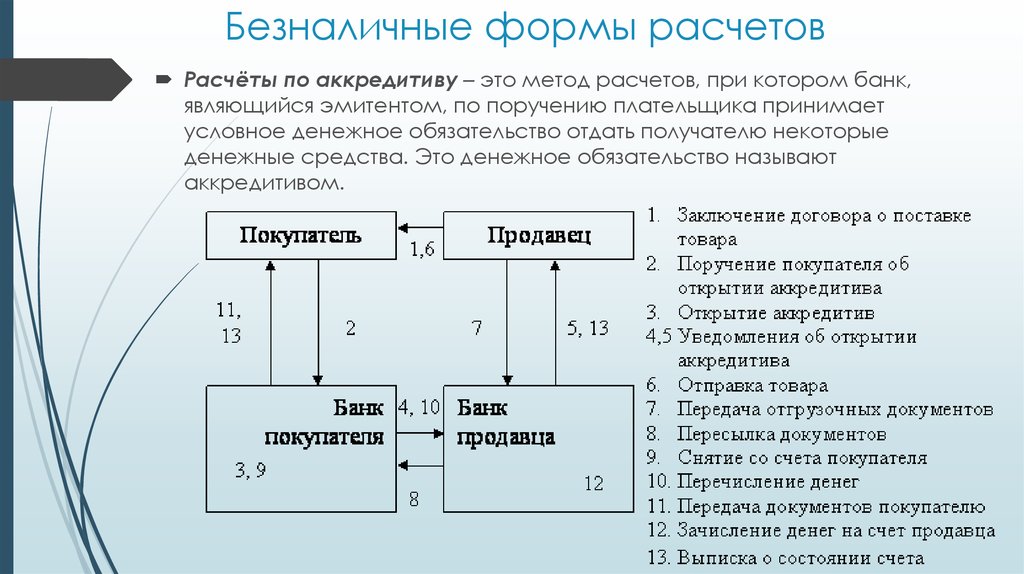

Аккредитив — это специальная схема расчета между продавцом и покупателем, при которой деньги за товар перечисляются продавцу не напрямую, а через посредничество кредитных организаций. При заключении сделки покупатель заполняет заявление на открытие аккредитива и перечисляет оплату на специальный банковский счет, где средства будут находиться до тех пор, пока продавец не предоставит банку доказательства, что он выполнил все условия договора. После этого кредитная организация зачисляет деньги на счет банка-исполнителя, а тот направляет их на счет бенефициара, и сделка считается закрытой.

После этого кредитная организация зачисляет деньги на счет банка-исполнителя, а тот направляет их на счет бенефициара, и сделка считается закрытой.

Такая схема позволяет избежать мошеннических операций и защитить интересы всех участвующих в сделке сторон. Чаще всего она используется при заключении договоров купли-продажи недвижимости, товаров и услуг или в любых других сделках с новыми контрагентами, чья деловая репутация вам пока не известна. За свои услуги банки обычно берут комиссию.

Виды аккредитивов

Аккредитивы могут быть нескольких видов — перечислим те из них, которые актуальны для текущей ситуации в России.

- Безотзывные. Этот тип не предполагает внесения каких-либо изменений в аккредитив, его аннулирования или изъятия денег покупателем. Это наиболее надежная форма расчета, поэтому большинство аккредитивов относятся именно к этому типу.

- Отзывные. Такой аккредитивный счет может быть аннулирован или закрыт по решению банка-эмитента или покупателя без уведомления бенефициара. Этот вид является менее надежным, поэтому его использование в России законодательно ограничено.

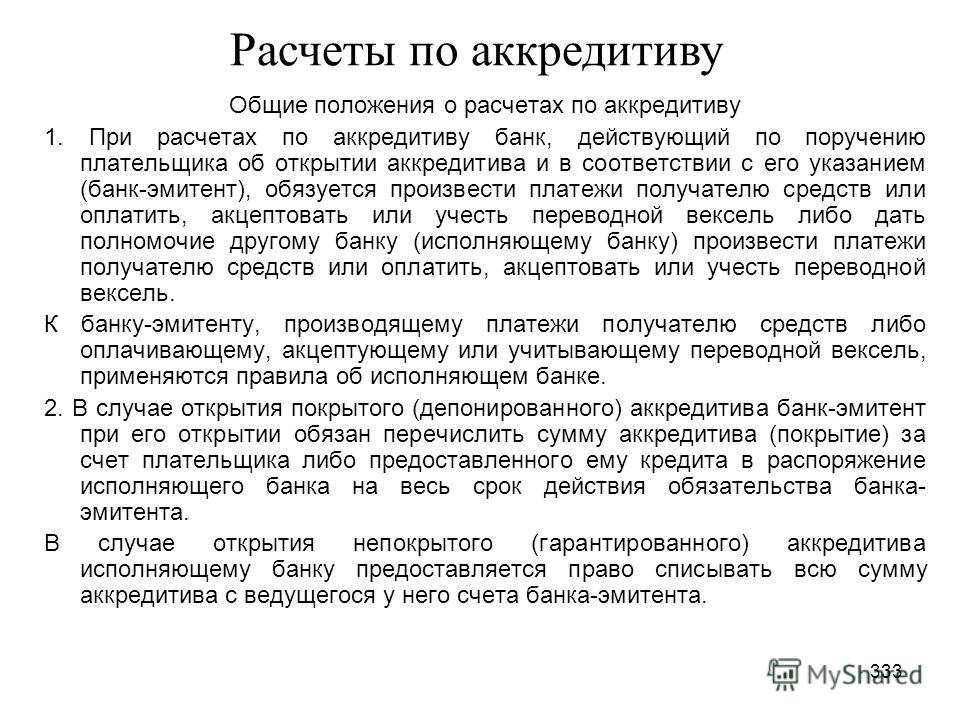

- Покрытые или депонированные. В таком случае банк-эмитент сразу перечисляет деньги исполняющей кредитной организации, которая впоследствии и будет выплачивать их продавцу.

- Непокрытые или гарантированные. При гарантированном типе эмитент не перечисляет деньги исполняющему банку, но дает тому право списать их со счета, когда это будет необходимо для завершения сделки.

- Подтвержденные. Этот вид предполагает, что исполняющий банк в любом случае выплатит бенефициару причитающиеся ему средства, даже если эмитент пока не перечислил их на счет исполнителя.

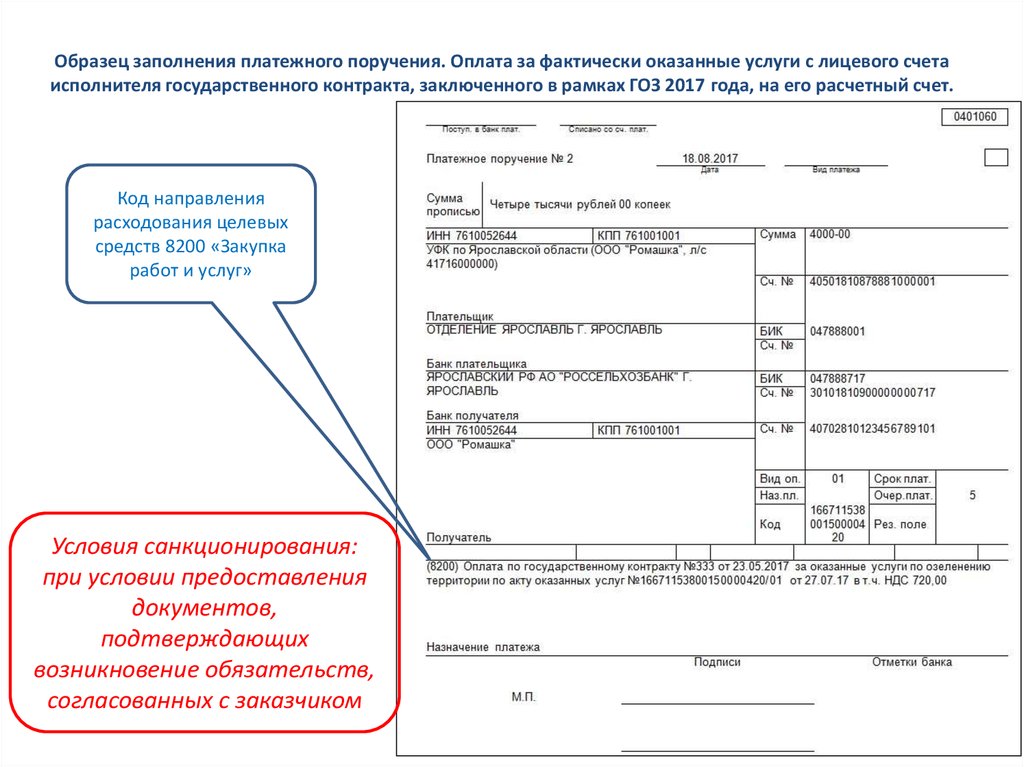

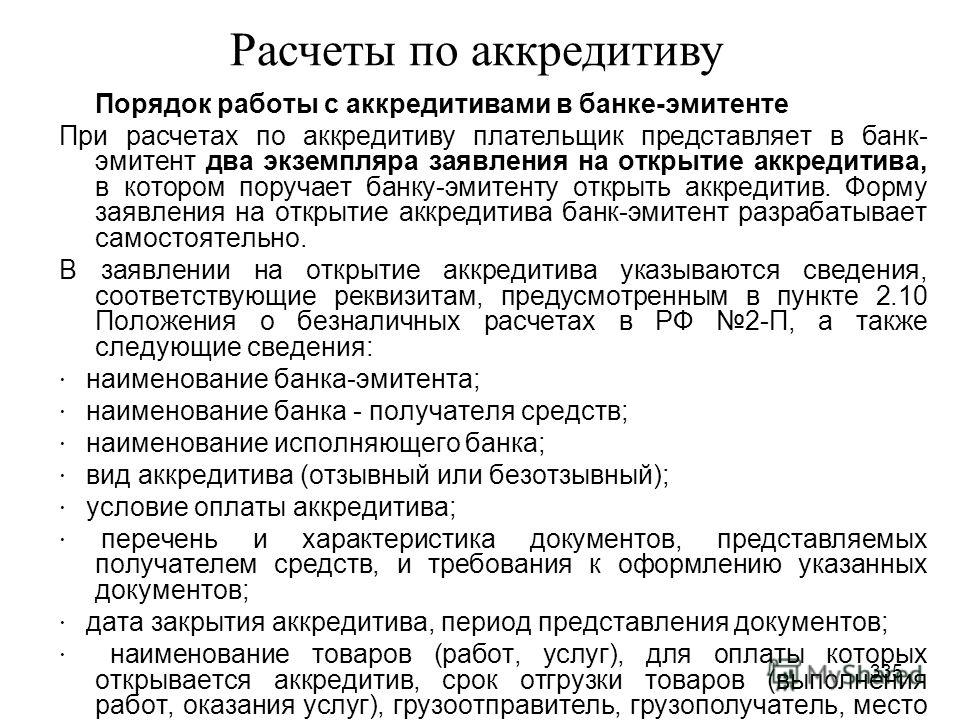

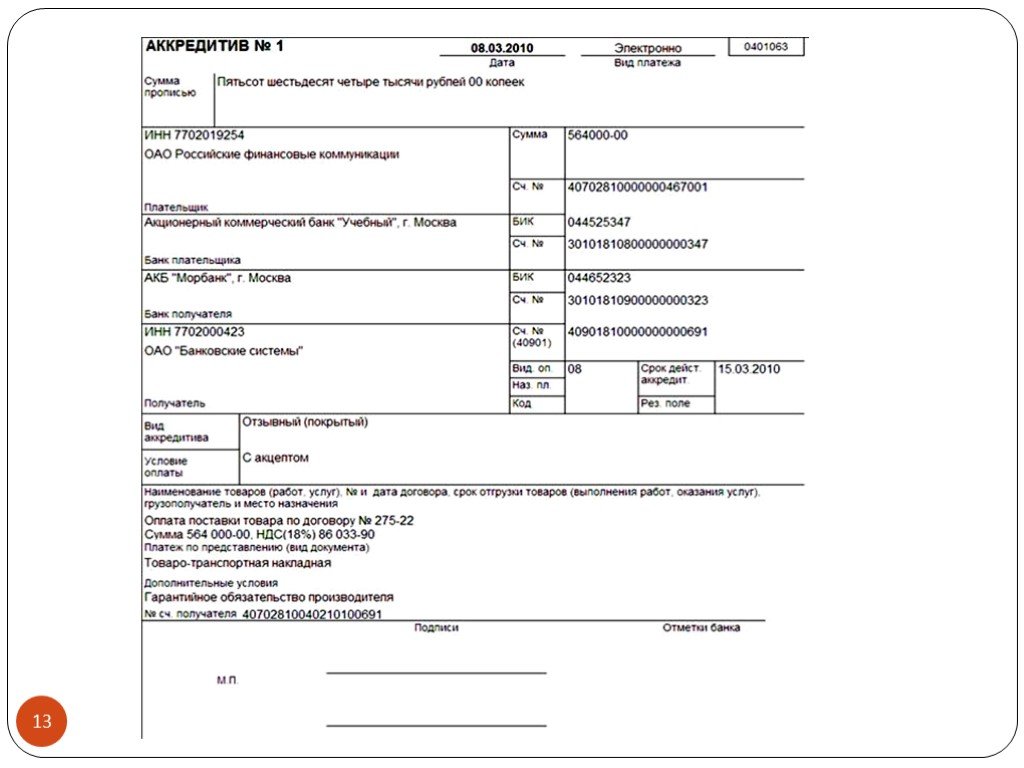

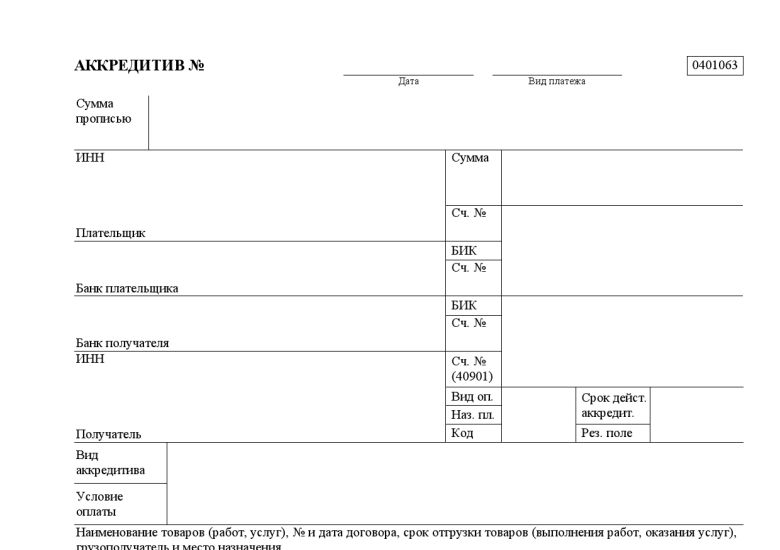

Как открыть аккредитив

ParagraphWrapper» color=»brand-primary»>Аккредитив открывается покупателем товара или услуги в пользу продавца. Чаще всего продавец может не присутствовать в процессе оформления договора — для этого достаточно только присутствия покупателя.Для открытия аккредитивного счета покупателю нужно обратиться в банк с соответствующим заявлением и заключить договор. В договоре указываются реквизиты бенефициара, сумма и срок действия аккредитива, обговаривается его тип и условия получения средств продавцом. Затем клиент вносит деньги на банковский счет, банк-эмитент регистрирует открытие продукта и сообщает об этом бенефициару и банку-исполнителю.

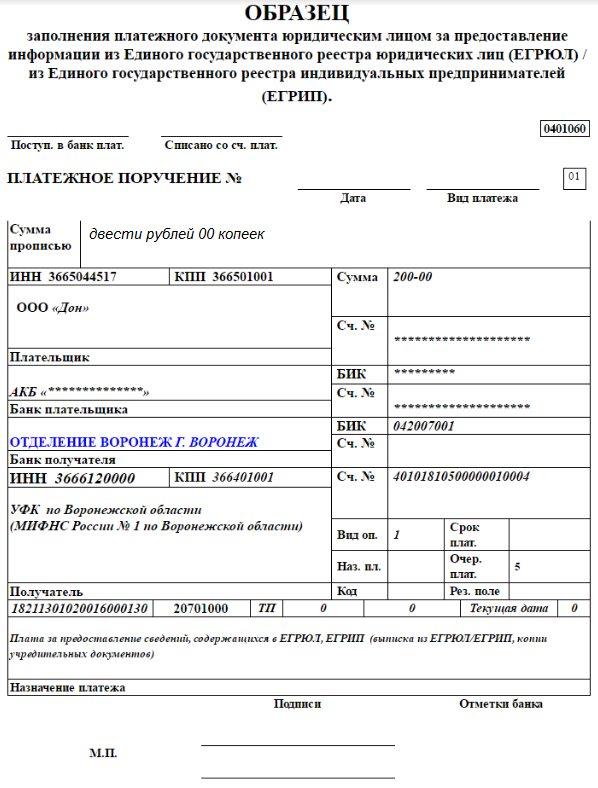

Какие нужны документы

Чтобы открыть аккредитивный счет, покупателю будет необходимо предоставить всего два документа: свой паспорт и документ, в соответствии с которым открывается аккредитивный счет — это может быть договор купли-продажи, договор оказания услуг, цессии, составленный с продавцом проект контракта и т. д. Некоторые кредитные организации также могут запросить дополнительные сведения — например, сопроводительное письмо от получателя средств.

д. Некоторые кредитные организации также могут запросить дополнительные сведения — например, сопроводительное письмо от получателя средств.

Использование аккредитива при сделках с недвижимостью

Привлечение банка для защиты интересов сторон используется при купле-продаже недвижимости все чаще. Помещение средств для расчета с продавцом на аккредитив удобно, если:

- сделка проводится с обязательным внесением авансового платежа

- вы покупаете недвижимость на этапе строительства с расчетом частями

- покупаемая недвижимость находится под ипотекой, вы гасите кредит в пользу продавца в счет расчетов по будущему договору

- при покупке квартиры в другом городе сделка заключается дистанционно

При переводе денег в банк их можно разделить на несколько счетов с указанием условий списания средств при наступлении определенного события. Банк контролирует поступившие суммы, продавец уверен в том, что у покупателя есть деньги и он заплатит, покупатель — что продавец выполнит свои обязательства: расчеты выполняются только после предоставления документов.

Банк контролирует поступившие суммы, продавец уверен в том, что у покупателя есть деньги и он заплатит, покупатель — что продавец выполнит свои обязательства: расчеты выполняются только после предоставления документов.

Сделка с привлечением аккредитива выглядит так:

- стороны заключают договор

- покупатель переводит деньги на аккредитив

- продавец переоформляет собственность на покупателя

- банк раскрывает аккредитив и переводит средства продавцу

Продавец может получить подтверждение зачисления средств на аккредитив до начала операций с недвижимостью. Срок и условия аккредитива устанавливаются соглашением сторон.

Чем аккредитив отличается от банковской ячейки

Основное отличие банковского аккредитива от ячейки — форма хранения средств. Ячейка — это физическое хранилище, куда вы помещаете наличные средства. Вы арендуете место в общем хранилище банка, банк гарантирует особый режим доступа и невозможность вскрытия сейфовой ячейки без владельца, а также сохранность ваших ценностей. Подтверждение содержимого ячейки зависит от типа договора. Если договор заключается на хранение ценностей, все деньги, ценные бумаги, драгоценности и прочее имущество, передаваемое банку, в момент приема пересчитывается, удостоверяется подлинность, составляется опись. Если же договор заключен на аренду части хранилища, банк не уполномочен проверять содержимое.

Ячейка — это физическое хранилище, куда вы помещаете наличные средства. Вы арендуете место в общем хранилище банка, банк гарантирует особый режим доступа и невозможность вскрытия сейфовой ячейки без владельца, а также сохранность ваших ценностей. Подтверждение содержимого ячейки зависит от типа договора. Если договор заключается на хранение ценностей, все деньги, ценные бумаги, драгоценности и прочее имущество, передаваемое банку, в момент приема пересчитывается, удостоверяется подлинность, составляется опись. Если же договор заключен на аренду части хранилища, банк не уполномочен проверять содержимое.

Банковский аккредитив — цифровое хранилище безналичных средств, подтверждающее обязательство выплат по конкретному договору. Для передачи денег на аккредитив их не надо обналичивать, перечисление возможно без посещения банка. С точки зрения гарантии расчетов, аккредитив — более комфортный для сторон вариант, поскольку расчеты по договору производятся автоматически при совпадении всех условий сделки.

Если сравнивать аккредитив и банковскую ячейку, стоит отметить примерно равные затраты на проведение расчетов с использованием этих инструментов и сохранность вверенных на хранение банку ценностей. При этом аккредитив прозрачнее, поскольку все движения по счету фиксируются, тогда как в случае аренды банковской ячейки могут возникнуть разногласия при расчетах.

Нюансы, которые необходимо учесть при открытии аккредитива

- Такой продукт имеет ограниченный срок действия. Если продавец в течение оговоренного срока не выполнит свои обязательства и не предоставит необходимые документы, то банк возвращает деньги с аккредитивного счета их владельцу — то есть покупателю.

- Сделку с использованием аккредитива можно провести даже в том случае, если ее участники находятся в разных городах.

Открыть аккредитив для расчетов по любым типам сделок можно в Райффайзен Банке, который имеет большой опыт работы с внутрироссийскими и международными аккредитивными операциями. Финансовые специалисты банка проконсультируют насчет открытия аккредитивного счета и помогут правильно оформить заявление. Для запуска процедуры открытия аккредитива достаточно оставить заявку и заполнить небольшую анкету на сайте Райффайзен Банка.

Финансовые специалисты банка проконсультируют насчет открытия аккредитивного счета и помогут правильно оформить заявление. Для запуска процедуры открытия аккредитива достаточно оставить заявку и заполнить небольшую анкету на сайте Райффайзен Банка.

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2023 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

119002, Москва, пл. Смоленская-Сенная, д. 28

28

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

RowList.P» color=»seattle100″>© 2003 – 2023 АО «Райффайзенбанк».Генеральная лицензия Банка России № 3292 от 17.02.2015.

119002, Москва, пл. Смоленская-Сенная, д. 28.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Аккредитивы физическим лицам — оформить онлайн в банке ВТБ

Безопасные и удобные безналичные расчеты по любым сделкам

Преимущества

Безопасно

Средства хранятся на специальном счете, доступ к которому имеет только банк. Банк выступает гарантом обеспечения своевременных расчетов между покупателем и продавцом и защищает всех участников сделки

Банк выступает гарантом обеспечения своевременных расчетов между покупателем и продавцом и защищает всех участников сделки

Удобно

Все расчеты проводятся в безналичной форме и не требуют одновременного присутствия всех участников сделки

Выгодно

Единый тариф для всех клиентов банка независимо от параметров сделки, стоимость услуги — 3 500 ₽

Все, что вы хотели знать об аккредитивах

Аккредитив — банковский инструмент для проведения безопасных расчетов по сделкам, связанным с куплей-продажей недвижимости, продажей товаров или предоставлением услуг. Банк выступает гарантом обеспечения своевременных расчетов между покупателем и продавцом и защищает всех участников сделки. Аккредитив похож на индивидуальные банковские сейфы, но имеет ряд отличий:

безналичная форма расчета

более низкая стоимость

удобство (для открытия аккредитива не требуется личное присутствие продавца)

Покупателю:

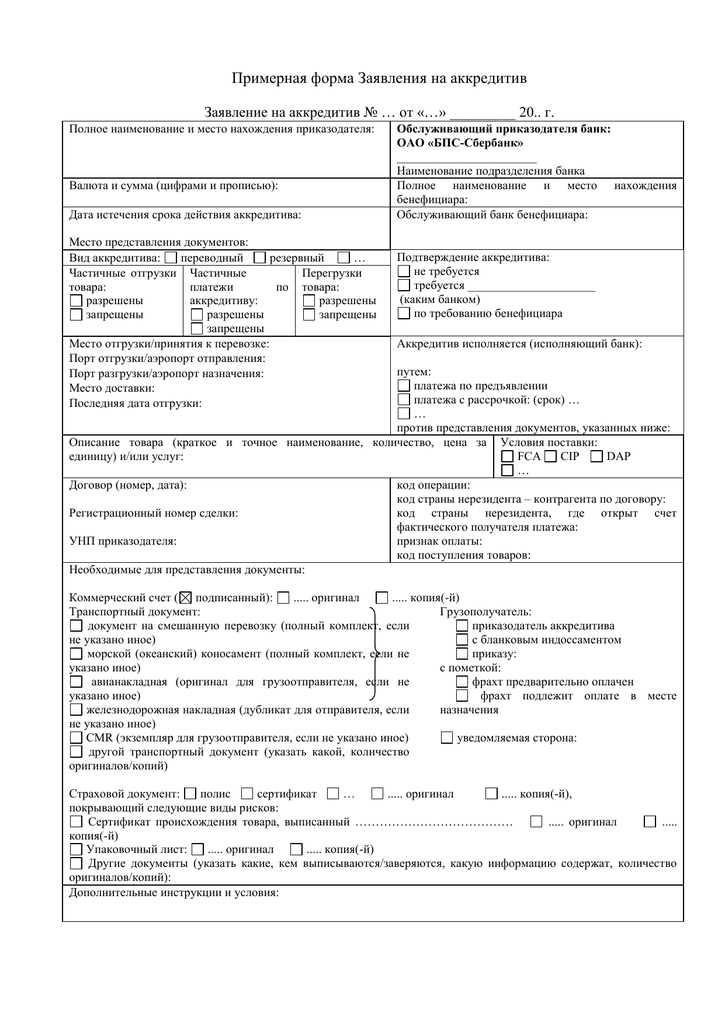

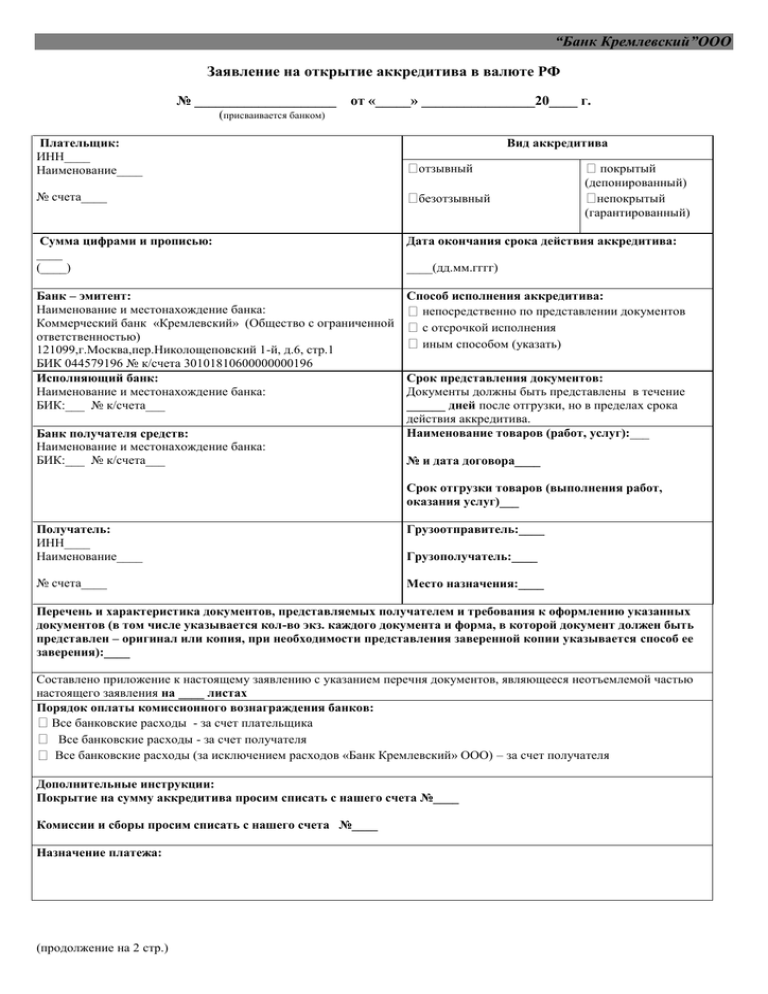

Согласовать с продавцом условия расчетов по аккредитиву (перечень документов, подтверждающих выполнение обязательств продавцом, порядок оплаты комиссий банка, реквизиты получателя; полный перечень полей см.

в заявлении на открытие аккредитива)

в заявлении на открытие аккредитива)Обратиться в офис банка

Открыть банковский счет и зачислить на него денежные средства для расчетов по аккредитиву

Оформить заявление на открытие аккредитива, перечислить средства с банковского счета на специальный счет для расчетов с аккредитивом

Продавцу:

Обратиться в банк с документами, подтверждающими факт совершения сделки в соответствии с условиями аккредитива.

Для получения денежных средств продавец предоставляет в банк опись документов (для продавца — физического лица), реестр счетов (для продавца — юридического лица, индивидуального предпринимателя) и предусмотренные условиями аккредитива документы. Документы должны быть предоставлены в пределах срока действия аккредитива с учетом сроков, указанных в условиях аккредитива.

Чем отличается аккредитив от счета эскроу?

по счетам эскроу банк выступает в роли эскроу-агента и ответственный за проведение расчетов, по аккредитивам посредник перечисления денег от покупателя продавцу

расчеты по счетам эскроу проводятся в рамках строящегося жилья по 214-ФЗ, по аккредитивам любые виды жилья

за открытие и обслуживание счета эскроу банк не взимает комиссию, по аккредитивам комиссия существует

Чем отличается аккредитив от банковской ячейки?

В отличие от безопасных двусторонних расчетов с помощью банковской ячейки, аккредитив позволяет:

производить все расчеты в безналичной форме: средства хранятся не в банковском сейфе, а на специальном счете, доступ к которому имеет только банк

пользоваться услугой по более низкой стоимости

осуществить открытие аккредитива можно в любом офисе банка, не нужно искать офис, в котором есть свободная ячейка

Зачем нужен аккредитив?

Расчеты с использованием аккредитивов используются в следующих сделках:

купля/продажа недвижимости, как за счет собственных средств, так и заемных

купля/продажа дорогого имущества/услуг

«альтернативные сделки»

Что это такое, примеры и как его использовать

Что такое аккредитив?

Аккредитив или кредитное письмо — это письмо от банка, гарантирующее, что платеж покупателя продавцу будет получен вовремя и на правильную сумму. Если покупатель не может произвести оплату покупки, банк должен будет покрыть полную или оставшуюся сумму покупки. Это может быть предложено в качестве средства (финансовая помощь, которая по сути является кредитом).

Если покупатель не может произвести оплату покупки, банк должен будет покрыть полную или оставшуюся сумму покупки. Это может быть предложено в качестве средства (финансовая помощь, которая по сути является кредитом).

Из-за характера международных сделок, включая такие факторы, как расстояние, различные законы в каждой стране и трудности личного знакомства с каждой стороной, использование аккредитивов стало очень важным аспектом международной торговли.

Key Takeaways

- Аккредитив — это документ, отправленный из банка или финансового учреждения, который гарантирует, что продавец получит платеж от покупателя вовремя и в полном объеме.

- Аккредитивы часто используются в сфере международной торговли.

- Существует множество различных аккредитивов, в том числе возобновляемый аккредитив.

- Банки взимают плату за открытие аккредитива.

Что такое кредитная ссылка?

Как работает аккредитив

Покупателям крупных покупок может потребоваться аккредитив, чтобы гарантировать продавцу, что платеж будет произведен. Банк выпускает аккредитив, чтобы гарантировать платеж продавцу, фактически беря на себя ответственность за то, что продавец получит оплату. Покупатель должен доказать банку, что у него достаточно активов или достаточная кредитная линия для оплаты, прежде чем банк гарантирует платеж продавцу.

Банк выпускает аккредитив, чтобы гарантировать платеж продавцу, фактически беря на себя ответственность за то, что продавец получит оплату. Покупатель должен доказать банку, что у него достаточно активов или достаточная кредитная линия для оплаты, прежде чем банк гарантирует платеж продавцу.

Банки обычно требуют залог ценных бумаг или денежных средств в качестве обеспечения для выпуска аккредитива.

Поскольку аккредитив обычно является оборотным инструментом, банк-эмитент платит бенефициару или любому банку, назначенному бенефициаром. Если аккредитив является переводным, бенефициар может уступить другому юридическому лицу, такому как материнская компания или третье лицо, право заимствования.

Унифицированные правила и обычаи для документарных аккредитивов Международной торговой палаты контролируют аккредитивы, используемые в международных сделках.

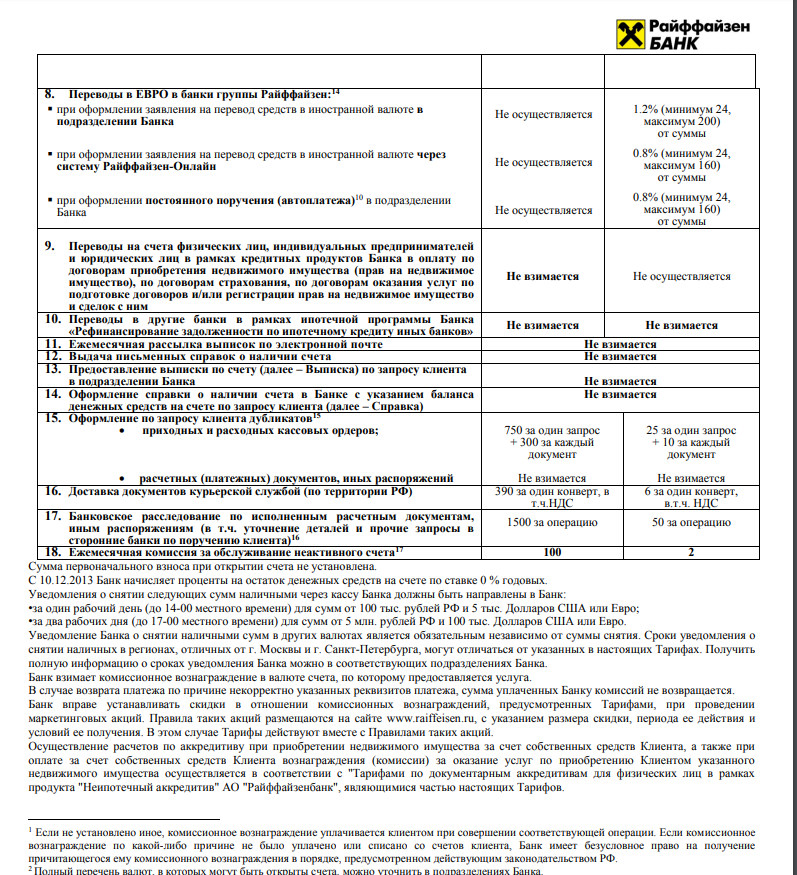

Сколько стоит аккредитив

Банки обычно взимают комиссию за аккредитив, которая может составлять процент от общей суммы кредита, который они поддерживают. Стоимость аккредитива зависит от банка и размера аккредитива. Например, банк может взимать 0,75% от суммы, которую он гарантирует.

Стоимость аккредитива зависит от банка и размера аккредитива. Например, банк может взимать 0,75% от суммы, которую он гарантирует.

Плата также может зависеть от типа письма. В ситуации импорта-экспорта неподтвержденный аккредитив обходится дешевле. Подтвержденный аккредитив может иметь более высокие комиссии в зависимости от кредитоспособности банка-эмитента.

Типы аккредитивов

Типы аккредитивов включают коммерческий аккредитив, револьверный аккредитив, туристический аккредитив и подтвержденный аккредитив.

Коммерческий аккредитив

Это метод прямого платежа, при котором банк-эмитент осуществляет платежи получателю. Напротив, резервный аккредитив является вторичным методом платежа, при котором банк платит бенефициару только тогда, когда держатель не может этого сделать.

Револьверный аккредитив

Такой тип письма позволяет клиенту сделать любое количество розыгрышей в пределах определенного лимита в течение определенного периода времени. Это может быть полезно, например, если поставки товаров происходят часто, и вы не хотите каждый раз переделывать или редактировать аккредитивы.

Это может быть полезно, например, если поставки товаров происходят часто, и вы не хотите каждый раз переделывать или редактировать аккредитивы.

Туристический аккредитив

Для тех, кто выезжает за границу, это письмо гарантирует, что банки-эмитенты будут оплачивать тратты, сделанные в определенных иностранных банках.

Подтвержденный аккредитив

Подтвержденный аккредитив предполагает участие банка, отличного от банка-эмитента, гарантирующего аккредитив. Второй банк является подтверждающим банком, как правило, банком продавца. Подтверждающий банк обеспечивает платеж по аккредитиву в случае невыполнения обязательств держателем и банком-эмитентом. Банк-эмитент в международных транзакциях обычно требует такой договоренности.

Образец аккредитива

Citibank предлагает аккредитивы для покупателей в Латинской Америке, Африке, Восточной Европе, Азии и на Ближнем Востоке, у которых могут возникнуть трудности с получением международного кредита самостоятельно. Аккредитивы Ситибанка помогают экспортерам минимизировать страновой риск импортера и коммерческий кредитный риск банка-эмитента.

Аккредитивы Ситибанка помогают экспортерам минимизировать страновой риск импортера и коммерческий кредитный риск банка-эмитента.

Аккредитивы обычно предоставляются в течение двух рабочих дней с гарантией оплаты подтверждающим отделением Ситибанка. Это преимущество особенно ценно, когда клиент находится в потенциально нестабильной экономической среде.

Как подать заявку на аккредитив

Аккредитивы лучше всего подготавливать обученные специалисты, так как ошибки в необходимых подробных документах могут привести к задержкам платежей и сборов. Из-за отраслевых различий и типов аккредитивов к каждому из них можно подходить по-разному.

Вот пример импорта-экспорта.

- Банковский кредит импортера должен удовлетворять экспортера и его банк. Экспортер и импортер заключают договор купли-продажи.

- Используя условия договора купли-продажи, банк импортера составляет аккредитив; это письмо направляется в банк экспортера. Банк экспортера рассматривает аккредитив и отправляет его экспортеру после одобрения.

- Экспортер отгружает товары в соответствии с описанием аккредитива. Вся необходимая документация представляется в банк экспортера.

- Банк экспортера проверяет документацию на предмет соблюдения условий аккредитива. В случае одобрения банк экспортера подает документы в банк импортера.

- Банк импортера отправляет платеж в банк экспортера. Теперь импортер может потребовать отправленные товары.

Преимущества и недостатки аккредитива

Получение аккредитива может быть необходимо в определенных ситуациях. Однако, как и во всем, что связано с банковским делом, торговлей и бизнесом, здесь есть свои плюсы и минусы.

Преимущества и недостатки аккредитива

Преимущества

Может обеспечить безопасность и построить взаимное доверие между покупателями и продавцами в торговых сделках.

Упрощает определение особенностей того, когда и как должны выполняться транзакции между вовлеченными сторонами.

Аккредитивы могут быть персонифицированы с условиями, адаптированными к обстоятельствам каждой операции.

Может сделать перевод средств более эффективным и упорядоченным.

Недостатки

Покупатели обычно несут расходы по получению аккредитива.

Аккредитивы могут не охватывать все детали операции, что потенциально оставляет место для ошибки.

Открытие аккредитива может быть утомительным или занимать много времени для всех вовлеченных сторон.

Условия аккредитива могут не учитывать неожиданные изменения политической или экономической ситуации.

Как работает аккредитив?

Часто в международной торговле аккредитив используется для обозначения того, что платеж будет произведен продавцу своевременно и в полном объеме, что гарантируется банком или финансовым учреждением. После отправки аккредитива банк взимает комиссию, обычно в процентах от аккредитива, в дополнение к требованию залога от покупателя. Среди различных форм аккредитивов возобновляемый аккредитив, коммерческий аккредитив и подтвержденный аккредитив.

Среди различных форм аккредитивов возобновляемый аккредитив, коммерческий аккредитив и подтвержденный аккредитив.

Что такое пример аккредитива?

Рассмотрим экспортера в нестабильном экономическом климате, где кредит может быть труднее получить. Банк может предложить покупателю аккредитив, доступный в течение двух рабочих дней, по которому покупка будет гарантирована отделением банка. Поскольку между банком и экспортером существуют отношения, банку известны кредитоспособность, активы и финансовое положение покупателя.

В чем разница между коммерческим аккредитивом и револьверным аккредитивом?

Являясь одной из наиболее распространенных форм аккредитивов, коммерческие аккредитивы представляют собой платеж, осуществляемый банком непосредственно бенефициару или продавцу. Револьверные аккредитивы, напротив, могут использоваться для нескольких платежей в течение определенного периода времени. Как правило, они используются для предприятий, которые имеют постоянные отношения, при этом срок действия договоренности обычно составляет один год.

Практический результат

Аккредитивы могут играть важную роль в торговых сделках. Существуют различные типы аккредитивов, которые могут использоваться в зависимости от обстоятельств. Если вам нужно получить аккредитив для коммерческой операции, ваш текущий банк может быть лучшим местом для начала поиска. Однако вам может потребоваться расширить сеть, включив в нее более крупные банки, если у вас есть счета в меньшем финансовом учреждении.

Аккредитив (LC) – значение, процесс и роль в международной торговле

Когда покупатели и продавцы по всему миру участвуют в морских торговых операциях, возникает ряд неопределенностей. Некоторые из этих неопределенностей связаны, среди прочего, с задержкой платежей, медленными поставками и проблемами, связанными с финансированием. Огромные расстояния, связанные с международной торговлей, различные законы и правила, а также меняющийся политический ландшафт — это лишь некоторые из причин, по которым продавцам требуется гарантия оплаты при доставке товаров своим продавцам морским путем. Для решения этой проблемы были введены аккредитивы путем включения в сделку третьей стороны, например финансового учреждения, для снижения кредитных рисков для экспортеров.

Для решения этой проблемы были введены аккредитивы путем включения в сделку третьей стороны, например финансового учреждения, для снижения кредитных рисков для экспортеров.

Что такое аккредитив?

Аккредитив или аккредитив — это письменный документ, выданный банком импортера (открывающим банком) от имени импортера. Благодаря его выпуску экспортер получает уверенность в том, что банк-эмитент произведет платеж экспортеру за международную торговлю между обеими сторонами.

Импортер является заявителем аккредитива, а экспортер является бенефициаром. В аккредитиве банк-эмитент обещает выплатить указанную сумму в согласованные сроки и на основании указанных документов.

Руководящий принцип аккредитива заключается в том, что банк-эмитент производит платеж исключительно на основании представленных документов и не обязан физически обеспечивать отгрузку товара. Если представленные документы соответствуют условиям аккредитива, у банка нет оснований для отказа в платеже.

Почему аккредитив важен?

Аккредитив выгоден для обеих сторон, поскольку он гарантирует продавцу, что он получит свои средства после выполнения условий торгового соглашения, а покупатель может продемонстрировать свою кредитоспособность и договориться о более длительных условиях платежа, заручившись поддержкой банка торговая сделка.

Особенности / характеристики аккредитива

Аккредитив идентифицируется по определенным принципам. Эти принципы остаются одинаковыми для всех видов аккредитивов. Основные характеристики аккредитива следующие:

Оборотность

Аккредитив представляет собой транзакционную сделку, условия которой могут быть изменены/изменены с согласия сторон. Чтобы быть оборотным, аккредитив должен включать безусловное обещание платежа по требованию или в определенный момент времени.

Отзывная способность

Аккредитив может быть отзывным или безотзывным. Поскольку отзывный аккредитив не может быть подтвержден, обязанность по оплате может быть отозвана в любой момент времени. В безотзывном аккредитиве власть принадлежит всем сторонам, его нельзя изменить/модифицировать без согласованного согласия всех людей.

Перевод и уступка

Аккредитив может быть переведен, также бенефициар имеет право на передачу/уступку аккредитива. LC будет оставаться в силе независимо от того, сколько раз бенефициар назначает/передает LC.

Векселя до востребования и срочные тратты

Получатель получит платеж по истечении срока действия аккредитива от банка-эмитента, только когда он представит все тратты и необходимые документы.

Документы, необходимые для аккредитива

Как работает аккредитив?

Аккредитив представляет собой соглашение, в соответствии с которым банк-эмитент может действовать по запросу и указанию заявителя (импортера) или от своего имени. По соглашению об аккредитиве банк-эмитент может произвести платеж (или по его поручению) бенефициару (то есть экспортеру). В качестве альтернативы банк-эмитент может принять переводные векселя или тратты, выписанные экспортером. Банк-эмитент может также уполномочить авизующие или исполняющие банки оплачивать или акцептовать переводные векселя.

По соглашению об аккредитиве банк-эмитент может произвести платеж (или по его поручению) бенефициару (то есть экспортеру). В качестве альтернативы банк-эмитент может принять переводные векселя или тратты, выписанные экспортером. Банк-эмитент может также уполномочить авизующие или исполняющие банки оплачивать или акцептовать переводные векселя.

Сборы и сборы, подлежащие уплате за аккредитив

Существуют различные сборы и возмещения, связанные с аккредитивом. В большинстве случаев оплата по аккредитиву осуществляется всеми сторонами. Сборы, взимаемые банками, могут включать:

Плата за открытие, включая комиссию за обязательство, взимаемую авансом, и плату за использование, взимаемую за согласованный срок действия аккредитива.

Пенсионные отчисления подлежат оплате в конце периода аккредитива. Они включают плату за авизование, взимаемую авизующим банком, возмещение, подлежащее уплате заявителем банку в связи с обязательствами, связанными с иностранным правом, комиссию подтверждающего банка и банковские сборы, подлежащие уплате банку-эмитенту.

Стороны, участвующие в аккредитиве

Основные вовлеченные стороны:

Заявитель

Заявитель (покупатель) – это лицо, которое просит свой банк выпустить аккредитив.

Бенефициар

Бенефициар в основном продавец, который получает свой платеж в процессе.

Банк-эмитент

Банк-эмитент (также называемый открывающим банком) отвечает за выдачу аккредитива по требованию покупателя.

Авизирующий банк

Авизирующий банк отвечает за передачу документов банку-эмитенту от имени экспортера и обычно находится в стране экспортера.

Другие стороны, участвующие в соглашении об аккредитиве:

Подтверждающий банк

Подтверждающий банк предоставляет дополнительную гарантию обязательству банка-эмитента. Это проявляется, когда экспортер не удовлетворен заверениями банка-эмитента.

Негоциирующий банк

Негоциирующий банк согласовывает документы, связанные с аккредитивом, представленным экспортером. Он производит платежи экспортеру при условии полноты документов и требует возмещения по аккредитиву.

Он производит платежи экспортеру при условии полноты документов и требует возмещения по аккредитиву.

(Примечание: негоциирующий банк может быть либо отдельным банком, либо авизующим банком)

Рамбурсирующий банк

Возмещающий банк — это место, где платежный счет открыт банком-эмитентом. Рамбурсирующий банк удовлетворяет требование, которое урегулирует негоциацию/акцепт/платеж, поступающий через негоциирующий банк.

Второй бенефициар

Второй бенефициар — это тот, кто может представлять первоначального бенефициара в его отсутствие. В таком случае кредит экспортера передается второму бенефициару в соответствии с условиями передачи.

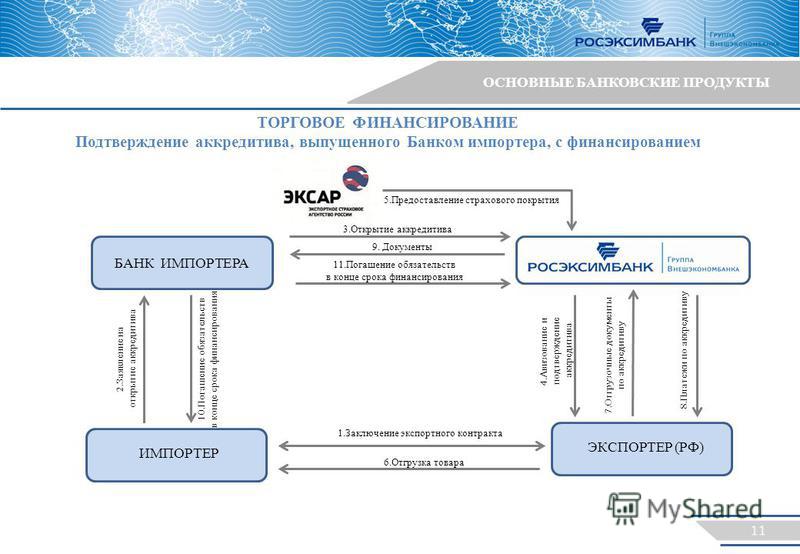

Аккредитив — Процесс

Процесс получения аккредитива состоит из четырех основных шагов, которые перечислены здесь:

Шаг 1 — Выдача аккредитива

использование аккредитива, импортер обращается в банк-эмитент для выдачи аккредитива в пользу экспортера. Аккредитив направляется банком-эмитентом в авизующий банк. Последний обычно базируется в стране экспортера и может даже быть банком экспортера. Авизирующий банк (подтверждающий банк) проверяет подлинность аккредитива и направляет его экспортеру.

Аккредитив направляется банком-эмитентом в авизующий банк. Последний обычно базируется в стране экспортера и может даже быть банком экспортера. Авизирующий банк (подтверждающий банк) проверяет подлинность аккредитива и направляет его экспортеру.

Этап 2 — Отгрузка товаров

После получения аккредитива экспортер должен проверить его и начать процесс отгрузки товара.

Шаг 3 — Предоставление документов в подтверждающий банк

После отгрузки товаров экспортер (самостоятельно или через экспедиторов) представляет документы в авизующий/подтверждающий банк.

Этап 4. Расчет с импортером и владение товаром

Банк, в свою очередь, отправляет их банку-эмитенту, и сумма выплачивается, принимается или согласовывается, в зависимости от обстоятельств. Банк-эмитент проверяет документы и получает оплату от импортера. Он отправляет документы импортеру, который использует их для получения отгруженных товаров.

Аккредитив с примером

Предположим, что г-н А (индийский экспортер) имеет контракт с г-ном В (импортер из США) на отправку партии товаров. Обе стороны, неизвестные друг другу, решают пойти на соглашение LC.

Обе стороны, неизвестные друг другу, решают пойти на соглашение LC.

Аккредитив гарантирует г-ну А, что он получит платеж от покупателя, а г-ну Б, что он будет иметь систематический и задокументированный процесс наряду с подтверждением отгрузки товаров.

С этого момента транзакция по аккредитиву между г-ном А и г-ном Б будет раскрыта следующим образом: —

г-н Б (покупатель) идет в свой банк, который является банком-эмитентом (также называемым открывающим банком) и выдает аккредитив.

Банк-эмитент далее обрабатывает аккредитив авизующему банку (банку г-на А).

Авизующий банк проверяет подлинность аккредитива и отправляет его г-ну А.

Теперь, когда г-н А. получил подтверждение, он отправит товар, при этом он получит коносамент вместе с другими необходимыми документами.

Далее он отправит эти документы в негосбанк.

Негоционный банк проследит за тем, чтобы все необходимые требования были выполнены, и, соответственно, произведет платеж г-ну А (продавцу).

Дополнительно негоциирующий банк направляет все необходимые документы в банк-эмитент.

Банк-эмитент снова отправит г-ну Б. (Покупателю) для подтверждения подлинности.

Как только г-н Б подтвердит, он произведет платеж в банк-эмитент.

И банк-эмитент передаст средства негоциирующему банку.

Чтобы понять процесс, обратитесь к этому изображению:

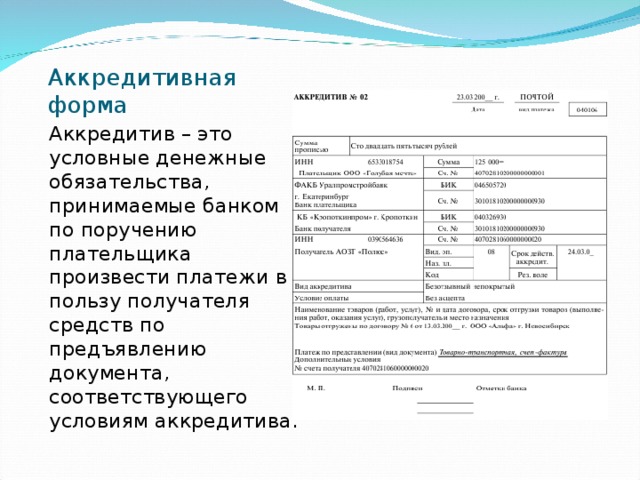

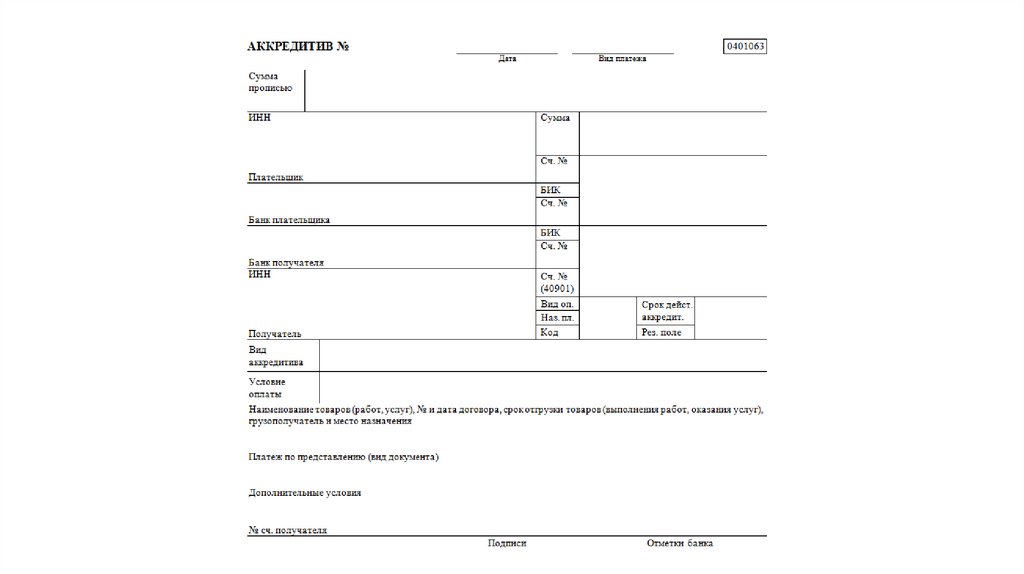

Образец формы аккредитива

Типы аккредитива

Ниже приведены наиболее часто используемые или известные типы аккредитива:-

Отзывный аккредитив

Безотзывный аккредитив

Подтвержденный аккредитив

Неподтвержденный аккредитив

Аккредитив по предъявлении

Аккредитив с отсрочкой платежа или аккредитив с отсрочкой платежа

Спина к спине LC

Переводной аккредитив

Непередаваемый аккредитив

Резервный аккредитив

Свободно обращающийся аккредитив

Револьверный аккредитив

Красная статья LC

Зеленая оговорка LC

Чтобы подробно разобраться в каждом типе, прочитайте статью Типы аккредитивов, используемых в международной торговле.

Каков процесс подачи заявки на получение LC?

Импортеры должны следовать специальной процедуре применения аккредитива. Процесс описан здесь:

- После создания и подписания договора купли-продажи между импортером и экспортером импортер обращается в свой банк для составления аккредитива в пользу экспортера.

- Банк-эмитент (банк импортера) создает аккредитив, который соответствует условиям договора купли-продажи, прежде чем отправить его в банк экспортера.

- Экспортер и его банк должны оценить кредитоспособность банка-эмитента. После этого и проверки аккредитива банк экспортера утверждает и отправляет документ импортеру.

- После этого экспортер производит и отгружает товар в оговоренные сроки. Судоходная линия или экспедитор помогают с доставкой товаров.

- Вместе с товаром экспортер также представляет в свой банк документы на соответствие договору купли-продажи.

- После утверждения банк экспортера отправляет соответствующие документы в банк-эмитент.

- После проверки документов банк-эмитент выдает платеж экспортеру и отправляет документы импортеру для получения груза.

Каковы преимущества аккредитива?

Аккредитив выгоден для обеих сторон, поскольку он гарантирует продавцу, что он получит свои средства после выполнения условий торгового соглашения, в то время как покупатель может продемонстрировать свою кредитоспособность и договориться о более длительных условиях платежа, заручившись поддержкой банка. торговая сделка.

Аккредитивы имеют ряд преимуществ как для импортера, так и для экспортера. Основным преимуществом для импортера является возможность контролировать свои денежные потоки, избегая предоплаты за товары. При этом главным преимуществом для экспортеров является снижение производственного риска и кредитного риска. В конечном счете, поскольку торговые сделки часто являются международными, необходимо учитывать такие факторы, как местоположение, расстояние, законы и правила вовлеченных стран. Ниже подробно описаны преимущества аккредитива.

Ниже подробно описаны преимущества аккредитива.

аккредитив снижает риск несвоевременной или неплатежеспособности импортеров

Могут быть случаи, когда импортер изменяет или отменяет свой заказ, в то время как экспортер уже изготовил и отгрузил товар. Импортеры также могли отказать в оплате доставленных партий из-за рекламации товара. В таких обстоятельствах аккредитив гарантирует получение экспортером или продавцом товаров платежа от банка-эмитента. Этот документ также обеспечивает защиту в случае банкротства импортера.Аккредитив помогает импортерам подтвердить свою кредитоспособность

Малый и средний бизнес не имеет больших резервов капитала для управления платежами за сырье, оборудование или любые другие материалы. Когда они заключают контракт на производство продукта и отправку его своему клиенту в течение короткого промежутка времени, они не могут ждать, чтобы высвободить капитал для закупки расходных материалов. Здесь на помощь приходят аккредитивы. Аккредитив помогает им в важных закупках и служит доказательством для экспортера, что он выполнит платежные обязательства, избегая, таким образом, каких-либо транзакций и задержек производства.

Здесь на помощь приходят аккредитивы. Аккредитив помогает им в важных закупках и служит доказательством для экспортера, что он выполнит платежные обязательства, избегая, таким образом, каких-либо транзакций и задержек производства.LC помогают экспортерам более эффективно управлять своими денежными потоками

Аккредитив также гарантирует, что платеж будет получен экспортером или продавцом вовремя. Это особенно важно, если между доставкой товара и его оплатой проходит огромный промежуток времени. Обеспечение своевременных платежей через аккредитив поможет экспортерам управлять своими денежными потоками. Кроме того, продавцы могут получить финансирование между отгрузкой товаров и получением платежа, что может обеспечить дополнительный прирост денежных средств в краткосрочной перспективе.

Банковская гарантия против аккредитива

Банковская гарантия является коммерческим инструментом. Это гарантия, данная банком для бездействующей деятельности. Если какое-либо действие не удается, банк гарантирует оплату взносов. В процессе банковской гарантии участвуют 3 стороны: заявитель, бенефициар и банкир.

Если какое-либо действие не удается, банк гарантирует оплату взносов. В процессе банковской гарантии участвуют 3 стороны: заявитель, бенефициар и банкир.

Принимая во внимание, что аккредитив является документом-обязательством. Это гарантия, предоставленная банком или любым другим финансовым учреждением для осуществления деятельности. Это гарантирует, что оплата будет произведена импортером в соответствии с условиями, указанными в аккредитиве. В аккредитиве участвуют 4 стороны: экспортер, импортер, банк-эмитент и авизующий банк (подтверждающий банк).

На что следует обратить внимание перед получением аккредитива

Ключевым моментом, о котором должны помнить экспортеры, является необходимость подачи документов в строгом соответствии с условиями аккредитива. Любое несоблюдение LC может привести к неуплате или задержке и спорам в оплате.

Банк-эмитент должен иметь надежную репутацию и обладать достаточной силой и стабильностью, чтобы при необходимости соблюдать аккредитив.

Еще один момент, который необходимо прояснить перед тем, как воспользоваться аккредитивом, – это урегулировать ответственность по оплате расходов. Возложение расходов на экспортера приведет к увеличению стоимости возмещения. Стоимость аккредитива часто превышает стоимость других способов экспортных платежей. Таким образом, помимо распределения затрат, необходимо также учитывать соотношение затрат и выгод аккредитива по сравнению с другими вариантами.

Часто задаваемые вопросы по аккредитиву

1. Безопасен ли аккредитив?

Да. Аккредитив является безопасным способом оплаты, широко используемым для международных торговых операций.

2. Сколько стоит аккредитив?

Аккредитивы обычно стоят 1% от суммы, покрываемой в контракте. Но стоимость может варьироваться от 0,25% до 2% в зависимости от различных других факторов.

3. Можно ли аннулировать аккредитив?

В большинстве случаев аккредитивы являются безотзывными и не могут быть аннулированы без согласованного согласия всех сторон.

4. Можно ли дисконтировать аккредитив?

Аккредитив может быть дисконтирован. При получении дисконтированного аккредитива поставщик или владелец аккредитива должен проверить, входит ли банк-эмитент в утвержденный список банков, в дисконтирующем банке. После утверждения аккредитива дисконтный банк высвобождает средства после взимания определенной суммы в качестве премии.

5. Является ли аккредитив необоротным инструментом?

Аккредитив считается оборотным инструментом, поскольку банк имеет дело с документами, а не с товарами, сделка может быть передана с согласия сторон.

6. Являются ли аккредитивы условными обязательствами?

Это полностью зависит от будущих обстоятельств. Например, если покупатель не в состоянии произвести платеж в банк, банк должен взять на себя расходы и принять меры от имени покупателя.

7. Аккредитив с регрессом или без регресса?

Аккредитив без права регресса бенефициару является подтвержденным аккредитивом.

в заявлении на открытие аккредитива)

в заявлении на открытие аккредитива)

Здесь на помощь приходят аккредитивы. Аккредитив помогает им в важных закупках и служит доказательством для экспортера, что он выполнит платежные обязательства, избегая, таким образом, каких-либо транзакций и задержек производства.

Здесь на помощь приходят аккредитивы. Аккредитив помогает им в важных закупках и служит доказательством для экспортера, что он выполнит платежные обязательства, избегая, таким образом, каких-либо транзакций и задержек производства.