Содержание

где указывать и в каком виде

С 01 января 2021 г. согласно новой редакции Закона № 171-ФЗ был установлен запрет на оборот алкогольной продукции без указания в товарно-транспортной накладной сведений о сертификатах соответствия или декларациях о соответствии (ст. 26 Закона № 171-ФЗ). Другими более простыми словами: теперь необходимо указывать сведения о декларации соответствия в ТТН.

И отдельное аналогичное требование установлено в пп.12 п.2. ст.16 Закона № 171 относительно розничной продажи алкогольной продукции.

На первый взгляд изменения не видятся критичными с учетом того, что оборот алкогольной продукции и так сопровождался копиями деклараций о соответствии.

Однако опытному специалисту сразу бросается в глаза очевидная разница редакции закона.

Сравните:

| Редакция, действовавшая до 31.12.2020. | Редакция, действующая с 01.01.2021 | |

Ст. 26 26 | без сертификатов соответствия или деклараций о соответствии | без указания в документах, сопровождающих оборот этилового спирта, алкогольной и спиртосодержащей продукции, сведений о сертификатах соответствия или декларациях о соответствии, |

| пп.12 п.2. ст.16 | без деклараций о соответствии | без указания в документах, сопровождающих оборот этилового спирта, алкогольной и спиртосодержащей продукции, сведений о сертификатах соответствия или декларациях о соответствии |

Как видно из таблицы если до 31 декабря 2020 г. запрещался оборот алкогольной продукции без деклараций соответствия, то с 01 января 2021 г. информацию о декларациях соответствия необходимо теперь указывать непосредственно в товарно-транспортной накладной.

С одной стороны все просто: берется декларация, ее сведения копируются в ТТН. На практике отнюдь не просто, и возникают вопросы:

1. Какую именно информацию о декларации необходимо указывать в ТТН?

Какую именно информацию о декларации необходимо указывать в ТТН?

2. Где и в каком разделе ТТН размещать информацию о декларации?

Отвечаем по порядку:

1. Достаточно разместить только номер декларации, при условии, если декларация зарегистрирована и ее можно проверить на сайте Росаккредитиации по этому номеру.

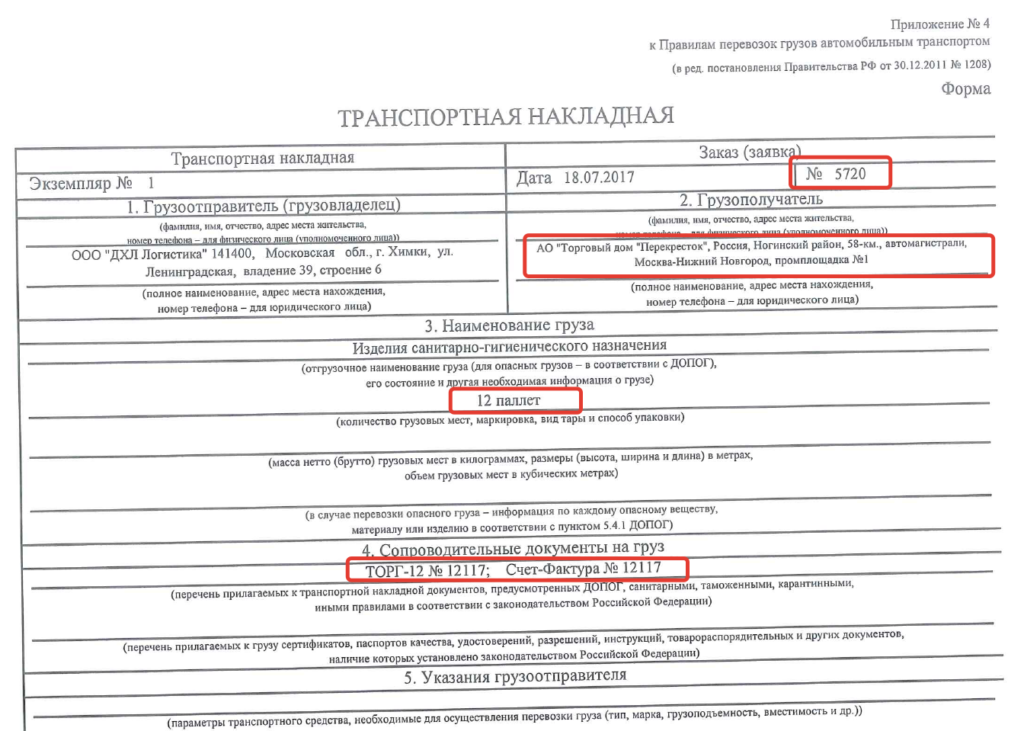

2. Существуют три возможных варианта размещения сведений о декларации в ТТН:

1) В товарном разделе можно добавить столбик с информацией о декларации, таким образом напротив каждой позиции будет указан соответствующий товару номер декларации о соответствии

2) в транспортном разделе в «Сведениях о грузе» указывать все номера декларации в блоке «С грузом следуют документы»

3) Создать реестр деклараций, сопровождающих груз, а в любом из разделов товарном или транспортном сделать специальную отсылку на этот реестр, как на приложение к ТТН.

А мы напоминаем, что по всем возникающим вопросам вы можете получить абсолютно бесплатную и предельно честную консультацию. Контакты для связи можете найти на странице Контакты, либо заполнив форму обратной связи ниже.

Контакты для связи можете найти на странице Контакты, либо заполнив форму обратной связи ниже.

|

Ларина С.Н., юрист, налоговый консультант

Еще одним аргументом в пользу составления ТТН можно считать пункт 2.1.1 Правил дорожного движения, утвержденных постановлением Правительства РФ от 23.10.1993 г. № 1090. Согласно указанной норме водитель обязан иметь при себе и по требованию сотрудников милиции передавать им для проверки в том числе товарно-транспортные документы. Отсутствие указанных в пункте 2.1.1 Правил дорожного движения сопроводительных документов является достаточным основанием для ареста перевозимых товарно-материальных ценностей.

ТТН является единственным документом, служащим для списания товарно-материальных ценностей у грузоотправителей и оприходования их у грузополучателей, а также для складского, оперативного и бухгалтерского учета (п. 6 Инструкции № 156).

ТТН на перевозку грузов автомобильным транспортом необходимо составить грузоотправителю на каждую поездку автомобиля для каждого грузополучателя в отдельности с обязательным заполнением всех реквизитов (п. 10 Инструкции № 156).

ТТН должны быть в обязательном порядке приложены к путевым листам (п. 17 Инструкции № 156). Однако здесь есть исключения (п. 5 Инструкции № 156). ТТН не понадобится:

Поскольку путевые листы составляются всеми организациями, имеющими собственный или арендованный автотранспорт, при выпуске автомобиля на линию (п. 15 Инструкции № 156) ТТН следует составлять, если доставка груза осуществляется силами грузоотправителя.

Таким образом, ТТН составляется грузоотправителем в двух случаях:

В том случае, если покупатель (грузополучатель) вывозит груз самостоятельно, оформления ТТН не требуется.

|

|

Например, ФАС Восточно-Сибирского округа в постановлении от 17.08.2004 г. по делу № А19–5570/04–24-Ф02–3221/04-С1 принял сторону налогового органа, аргументировав свою позицию тем, что наличие товаросопроводительных документов для обоснованности принятия к вычету НДС является обязательным.

|

Судебно-арбитражная практика

|

По делу от 23.05.2006 г. № А56–44240/2005 ФАС Северо-западного округа также принял решение об отказе в вычете НДС в связи с тем, что представленные ТТН были неправильно оформлены. Они не могли быть приняты судом в качестве надлежащих доказательств перевозки (транспортировки) и оприходования товара.

|

Судебно-арбитражная практика

|

По делу от 02.02.2006 г. № А13–1712/2005–28 ФАС Северо-западного округа суд также не принял неправильно оформленные ТТН в качестве доказательств приобретения товара и произведенных затрат.

|

Судебно-арбитражная практика

|

В постановлении ФАС СЗО от 20.03.2006 г. по делу № А56–37882/2005 отсутствие у организации товарно-транспортных накладных, по мнению суда, явилось одним из доказательств его недобросовестности, на основании которых организации было отказано в налоговых вычетах по НДС.

|

Судебно-арбитражная практика

|

В постановлении ФАС СЗО от 17.11.2004 г. № А05–6133/04–11 отсутствие ТТН суд расценил как отсутствие первичных документов. На этом основании представители Фемиды приняли решение о привлечении организации к ответственности по пункту 3 статьи 120 Налогового кодекса за отсутствие первичных документов и доначислении налога на прибыль и НДС.

|

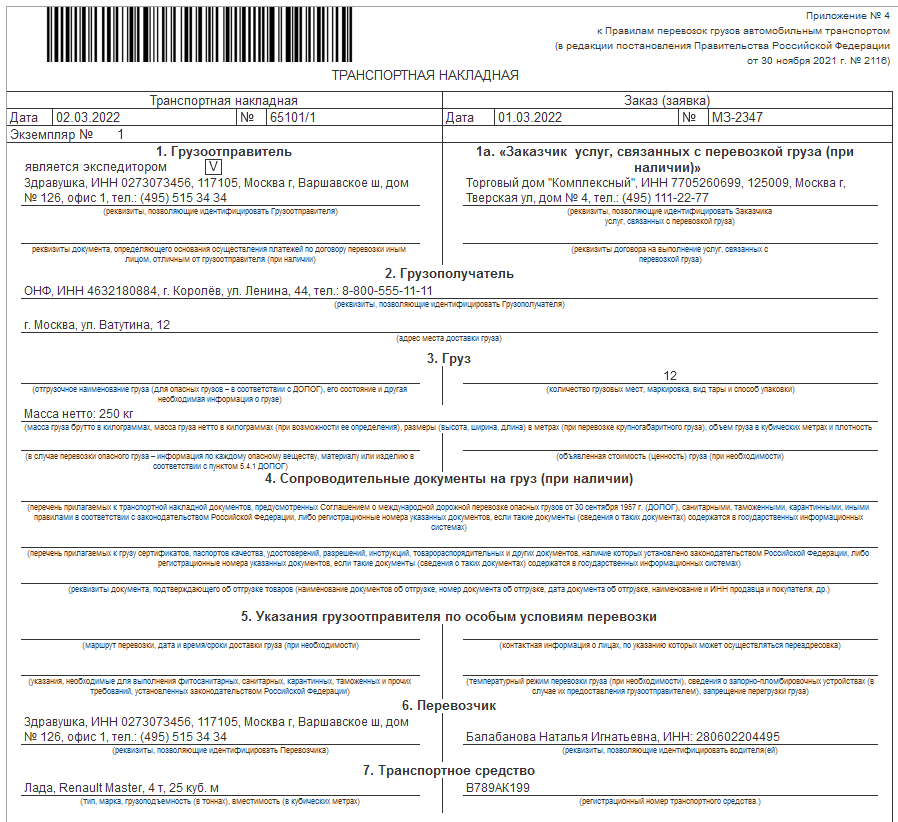

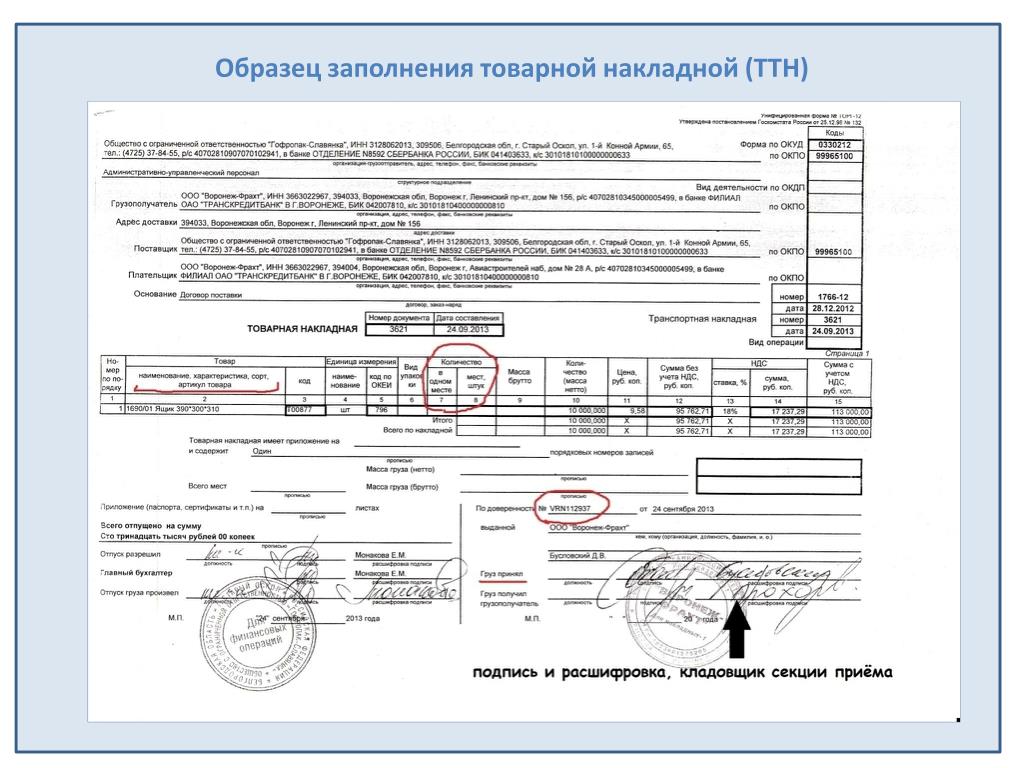

Порядок заполнения ТТН

В соответствии с Постановлением № 78 ТТН выписывается в четырех экземплярах. Первый — остается у грузоотправителя и предназначается для списания товарно-материальных ценностей. Второй, третий и четвертый экземпляры, заверенные подписями и печатями грузоотправителя и подписью водителя, вручаются водителю.

Первый — остается у грузоотправителя и предназначается для списания товарно-материальных ценностей. Второй, третий и четвертый экземпляры, заверенные подписями и печатями грузоотправителя и подписью водителя, вручаются водителю.

Второй — сдается водителем грузополучателю и предназначается для оприходования товарно-материальных ценностей у получателя груза.

Третий и четвертый экземпляры, заверенные подписями и печатями грузополучателя, сдаются организации — владельцу автотранспорта.

Третий экземпляр, служащий основанием для расчетов, транспортная организация прилагает к счету за перевозку и высылает плательщику — заказчику автотранспорта, а четвертый прилагается к путевому листу и служит основанием для учета транспортной работы и начисления заработной платы водителю.

Более подробная инструкция о заполнении этой формы в нормативных документах отсутствует. В разделе 2 Инструкции № 156 были приведены разъяснения, но они относятся к форме № 1-Т, которая являлась приложением № 1 к данной Инструкции и была отменена Постановлением № 78.

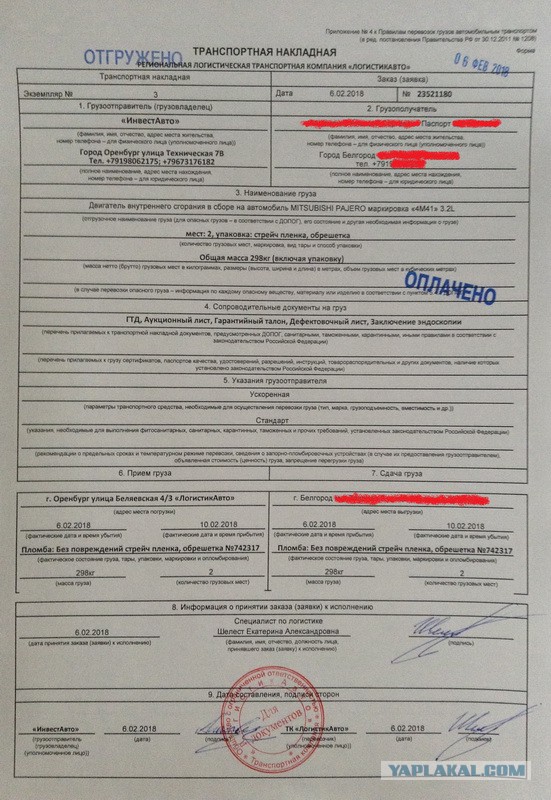

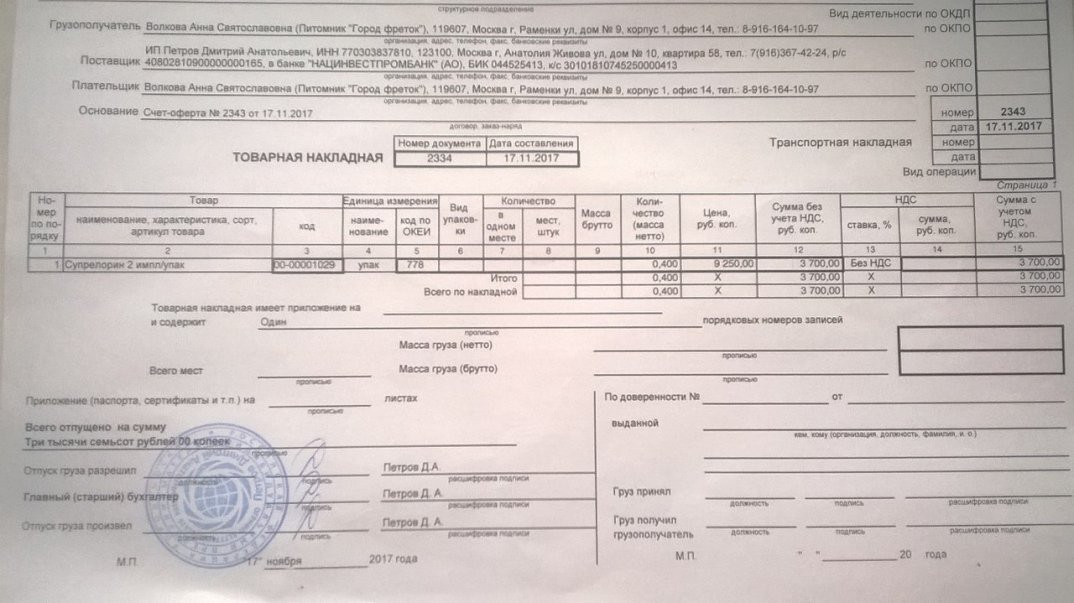

Пример 1

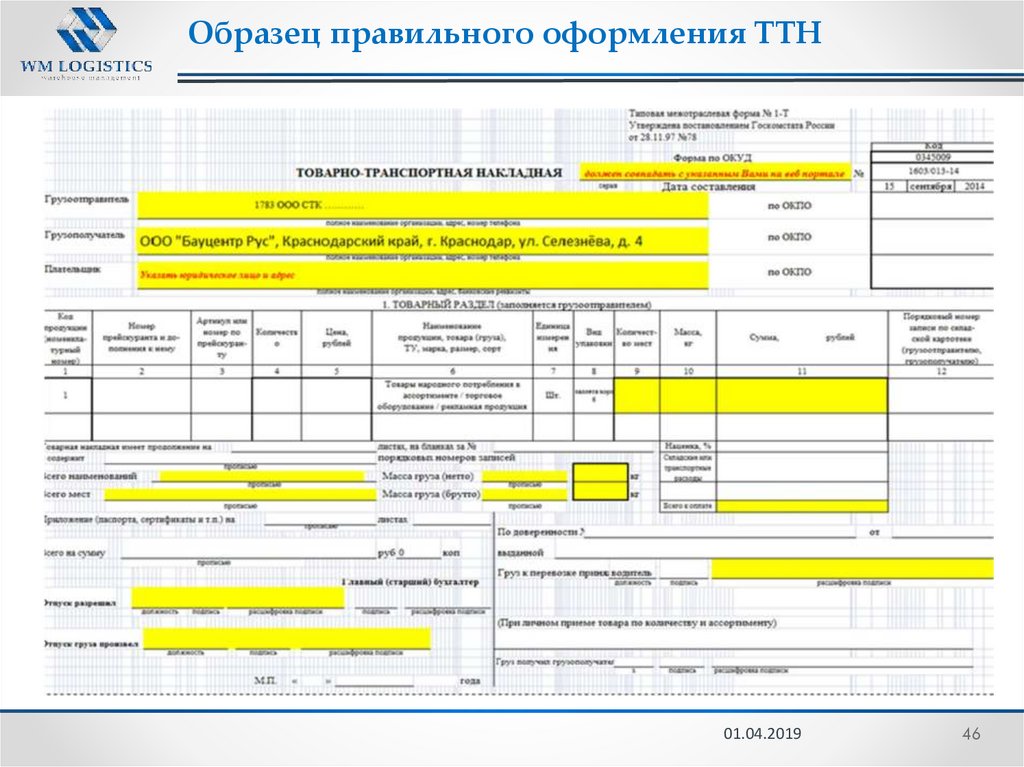

Пример 2

Техническая документация и декларация соответствия ЕС

Последняя проверка: 27.06.2022

Техническая документация содержит информацию о конструкции , производстве и эксплуатации продукта и должна содержать все детали, необходимые для демонстрации продукта.

соответствует применимым требованиям.

Если вы производитель , существуют определенные правила, которые необходимо соблюдать при размещении продукта на рынке;

Вы должны:

- подготовить техническую документацию до размещения продукта на рынке

- обеспечить доступность технической документации для органов по надзору за рынком

(если они потребуют показать его) , как только продукт появится на рынке - хранить техническую документацию в течение 10 лет с даты выпуска изделия на рынок (если прямо не указано иное)

Техническая документация необходима для подтверждения того, что продукт соответствует основным

требованиям и, следовательно, обосновывают и поддерживают декларацию соответствия ЕС . Эта документация необходима для нанесения маркировки CE на изделие.

Эта документация необходима для нанесения маркировки CE на изделие.

Как оформить техническую документацию?

Техническая документация должна включать как минимум:

- ваше имя и адрес или имена любых уполномоченных представителей

- краткое описание продукта

- идентификация продукта, например, серийный номер продукта

- название(я) и адрес(а) объектов, участвующих в разработке и производстве

продукта - название и адрес любого нотифицированного органа, участвующего в оценке соответствия продукта

- заявление о процедуре оценки соответствия, которой следовали

- декларация соответствия ЕС

- этикетка и инструкция по применению

- заявление о соответствующих правилах, которым соответствует продукт

- определение технических стандартов, соответствие которым заявлено

- список частей

- результаты теста

Как производитель, вы должны быть в состоянии продемонстрировать , где и как хранятся и обслуживаются различные части документа.

Обычно вы можете выбрать, на каком языке вы хотите подготовить техническую документацию.

Однако органы надзора за рынком могут попросить вас перевести техническую документацию в зависимости от страны ЕС.

где продукт был размещен на рынке. По запросу вы также можете предоставить

это в электронном формате.

Оценка риска

Как производитель, вы несете ответственность за выявление всех возможных рисков, которые может представлять ваш продукт, и определение применимых основных требований. Этот анализ должен быть включен в техническую документацию . Кроме того, вам нужно будет объяснить, как вы устранили риски.

идентифицированы, чтобы убедиться, что ваш продукт соответствует применимым требованиям,

например на с применением гармонизированных стандартов.

Декларация соответствия ЕС

Декларация соответствия ЕС (DoC) является обязательным документом, который вы как производитель или ваш уполномоченный представитель

необходимо подписать, чтобы заявить, что ваша продукция соответствует требованиям ЕС. Подписав

DoC вы берете на себя полную ответственность за соответствие вашего продукта действующему законодательству ЕС.

Как оформить декларацию о соответствии

Как производитель вы несете ответственность за составление декларации о соответствии ЕС (DoC). Он должен содержать следующую информацию:

- ваше имя и полный служебный адрес или адрес вашего уполномоченного представителя

- серийный номер продукта, модель или идентификация типа

- заявление о том, что вы берете на себя полную ответственность

- средства идентификации продукта, обеспечивающие отслеживаемость – это может включать изображение

- сведения об нотифицированном органе, проводившем процедуру оценки соответствия (если применимо)

- соответствующее законодательство, которому соответствует продукт, а также любые согласованные стандарты или другие средства, используемые для подтверждения соответствия

- ваше имя и подпись

- дата выдачи декларации

- дополнительная информация (если применимо)

Для импортируемых продуктов импортер должен обеспечить , что продукт сопровождается DoC, и должен хранить его копию в течение 10 лет.

после размещения товара на рынке.

Вы должны перевести декларацию о соответствии ЕС на язык или языки

требуется страной ЕС, в которой продается ваш продукт.

Маркировка СЕ – получение сертификата, требования ЕС

Последняя проверка: 21.11.2022

Многие продукты требуют маркировки CE, прежде чем их можно будет продавать в ЕС. Маркировка CE указывает на то, что продукт был оценен производителем и признан

чтобы соответствовать требованиям ЕС по безопасности, охране здоровья и окружающей среды. Требуется

для продуктов, произведенных в любой точке мира, которые затем продаются в ЕС .

Когда маркировка CE обязательна?

Маркировка CE обязательна только для продуктов, для которых существуют спецификации ЕС и требуется проставление

маркировки CE.

Некоторые продукты подпадают под действие нескольких требований ЕС одновременно. Вы должны сделать

убедитесь, что ваш продукт соответствует всем соответствующим требованиям, прежде чем прикреплять

маркировка CE на нем. Запрещается наносить маркировку СЕ на продукцию, для которой

Спецификации ЕС не существуют или не требуют нанесения маркировки CE.

Как получить маркировку СЕ?

Как производитель продукта, вы несете единоличную ответственность за декларирование соответствия всем требованиям. Вам не нужна лицензия для нанесения маркировки CE на ваш продукт,

однако перед этим необходимо:

- обеспечить соответствие всем применимым общеевропейским требованиям

- определить, можете ли вы оценить свой продукт самостоятельно или вам придется привлекать

нотифицированный орган - составить техническое досье документальное подтверждение соответствия: узнать о технической документации

- составить и подписать Декларация соответствия ЕС

После того, как на ваш продукт будет нанесена маркировка CE, если компетентный национальный орган потребует

— вы должны предоставить им всю информацию и подтверждающую документацию, касающуюся

Маркировка СЕ.

Вам нужна независимая оценка?

Вам нужно проверить, должен ли ваш продукт быть протестирован нотифицированный орган . Вы можете найти эту информацию в соответствующем законодательстве, применимом к вашему продукту:

проверьте правила по категориям продуктов.

Этот шаг необязателен для всех продуктов .

Если вам необходимо привлечь уполномоченный орган , маркировка CE должна сопровождаться идентификационным номером уполномоченного органа.

тело. Знак CE и идентификационный номер могут быть нанесены отдельно, если

поскольку они кажутся явно связанными друг с другом.

Вы можете использовать базу данных Nando для поиска уполномоченного органа, который может сертифицировать ваш продукт.

Если ваш продукт не нуждается в проверке независимым органом , вы сами должны проверить его соответствие техническим требованиям.

Это включает в себя оценку и документирование возможных рисков при использовании вашего продукта.

Нужно ли платить какие-либо сборы?

Если вы как производитель самостоятельно проводите оценку соответствия, у вас не будет

платить какие-либо сборы. Тем не менее, , если вы решите воспользоваться услугами уполномоченного органа или если спецификации ЕС, применимые к вашему продукту, требуют независимой оценки.

нотифицированным органом, то вы должны заплатить нотифицированному органу за предоставленную им услугу. Стоимость зависит от того, какая процедура сертификации

относится к вашему продукту и сложности продукта и т. д.

д.

Как вы наносите маркировку СЕ?

Маркировка СЕ должна быть видимой , разборчивой и нестираемой .

Маркировка СЕ должна состоять из инициалов «СЕ», обе буквы должны иметь одинаковое значение.

вертикальный размер и быть не менее 5 мм (если иное не указано в

соответствующие требования к продукту).

Если вы хотите уменьшить или увеличить маркировку CE на вашем продукте, вы должны уважать

пропорции двух букв. Пока инициалы остаются видимыми, CE

маркировка может иметь различную форму (например, цветную, сплошную или полую).

Если маркировка CE не может быть нанесена на само изделие , вы можете нанести ее на упаковку, если таковая имеется, или на любые сопроводительные документы.

Рассмотрим более подробно этот вопрос.

Рассмотрим более подробно этот вопрос.

Рассмотрим оба варианта.

Рассмотрим оба варианта. Однако факт перевозки грузов следует оформлять именно товарно-транспортной накладной, а ТОРГ–12 выступает как приложение к ТТН. Дело в том, что, в соответствии с пунктом 6 статьи 9 Закона № 129-ФЗ, для осуществления контроля и упорядочения обработки данных о хозяйственных операциях на основе первичных документов составляются сводные учтенные документы. Поэтому один из документов будет первичным, а второй — сводным.

Однако факт перевозки грузов следует оформлять именно товарно-транспортной накладной, а ТОРГ–12 выступает как приложение к ТТН. Дело в том, что, в соответствии с пунктом 6 статьи 9 Закона № 129-ФЗ, для осуществления контроля и упорядочения обработки данных о хозяйственных операциях на основе первичных документов составляются сводные учтенные документы. Поэтому один из документов будет первичным, а второй — сводным. Именно по этому формальному основанию налоговые работники могут отказать в вычете НДС.

Именно по этому формальному основанию налоговые работники могут отказать в вычете НДС. Таким образом, формально в рассматриваемой ситуации достаточно составления ТОРГ–12.

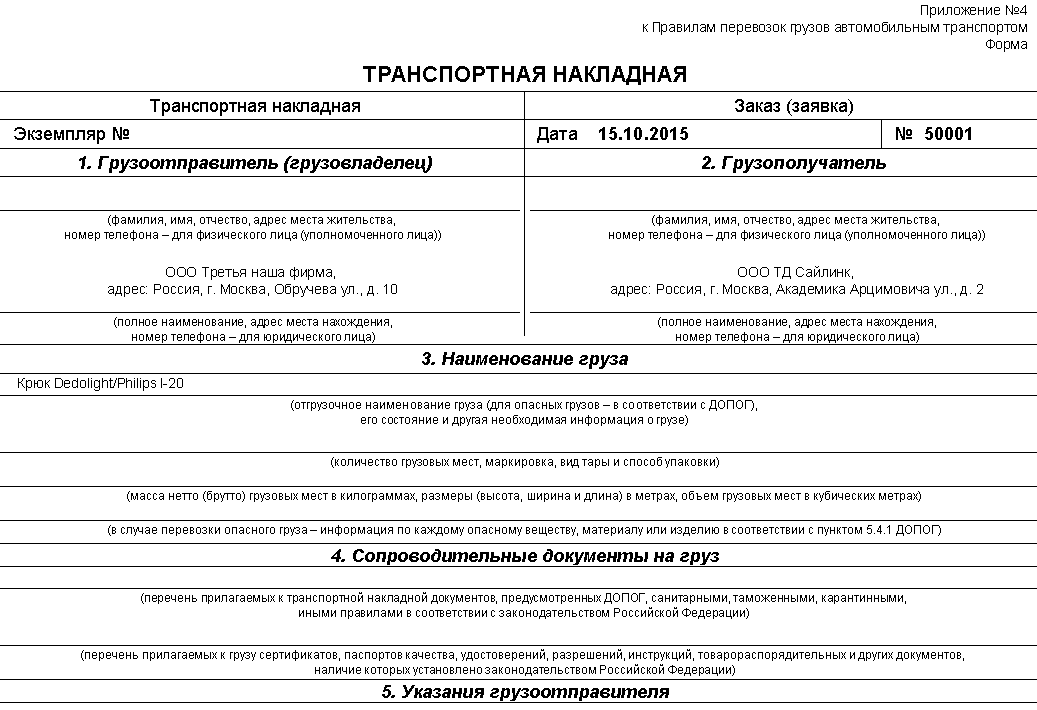

Таким образом, формально в рассматриваемой ситуации достаточно составления ТОРГ–12. Форма товарно-транспортной накладной (форма № 1-Т) утверждена постановлением Госкомстата России от 28.11.1997 г. № 78 «Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте» (далее — Постановление № 78).

Форма товарно-транспортной накладной (форма № 1-Т) утверждена постановлением Госкомстата России от 28.11.1997 г. № 78 «Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте» (далее — Постановление № 78). При подаче налоговой декларации на возмещение налога на добавленную стоимость предприятие не представило товарно-транспортные накладные, которые, по мнению суда, являются первичными документами, подтверждающими принятие товара на учет.

При подаче налоговой декларации на возмещение налога на добавленную стоимость предприятие не представило товарно-транспортные накладные, которые, по мнению суда, являются первичными документами, подтверждающими принятие товара на учет.