Содержание

Какие страны покупают белорусский сахар

В последние годы объемы производства сахара в Беларуси падают, а вот экспорт сладкого продукта стабильно приносит более 100 миллионов долларов в год. О том, сколько сахара производит Беларусь и какие страны покупают отечественную продукцию, читайте в материале.

Производство и потребление

По данным концерна «Белгоспищепром», в Республике Беларусь имеется четыре предприятия по переработке свекловичного сырья:

- ОАО «Слуцкий сахарорафинадный комбинат»;

- ОАО «Городейский сахарный комбинат»;

- ОАО «Скидельский сахарный комбинат»;

- ОАО «Жабинковский сахарный завод».

В 2019 году в нашей стране было произведено 638,9 тыс. тонн сахара, в 2020 г. – 572,7 тыс. тонн, в 2021 г. – 529,5 тыс. тонн. В I квартале 2022 года производство вышло на уровень 46,5 тыс. тонн, в январе – апреле 2022 года составило 62,3 тыс. тонн. Сколько сахара было произведено в последующие месяцы, неизвестно: Белстат перестал публиковать данные о производстве отдельных видов продуктов в своих статистических бюллетенях.

тонн. Сколько сахара было произведено в последующие месяцы, неизвестно: Белстат перестал публиковать данные о производстве отдельных видов продуктов в своих статистических бюллетенях.

В недалеком прошлом объемы выпуска продукции были куда значительнее. К примеру, по итогам 2016 года производство сахара составило 846,9 тыс. тонн, а в 2011 году еще больше – 985,5 тыс. тонн.

Сокращение объемов производства протекало на фоне падения

валового сбора и урожайности сахарной свеклы. Согласно Белстату, в 2019 году в Республике

Беларусь в хозяйствах всех категорий было собрано 4 945 тыс. тонн сладкого

корнеплода, в 2020 году показатель снизился до 4 009 тыс. тонн, в 2021

году он упал до 3 871 тыс. тонн.

Урожайность сахарной свеклы в хозяйствах всех категорий также не демонстрировала роста в последние годы: в 2019 г. она составила 520 центнеров с гектара (ц/га), в 2020 г. – 482 ц/га, в 2021 г. – 450 ц/га.

С другой стороны, если взглянуть на статистику более ранних лет, положительная динамика, конечно же, присутствует. На заре становления независимой Беларуси – в 1995 году – урожайность сахарной свеклы была на уровне 218 центнеров с гектара. В 2000 году – 292 ц/га, в 2010 г. – 395 ц/га, в 2016 г. – 446 ц/га.

На заре становления независимой Беларуси – в 1995 году – урожайность сахарной свеклы была на уровне 218 центнеров с гектара. В 2000 году – 292 ц/га, в 2010 г. – 395 ц/га, в 2016 г. – 446 ц/га.

В 2022 году в Беларуси были увеличены посевные площади под сахарную свеклу, а валовой сбор, по данным Белстата, составил 4,2 млн тонн. В сентябре прошлого года все сахаропроизводящие предприятия страны приступили к переработке сахарной свеклы нового урожая.

Если говорить об объемах потребления сахара внутри страны, то они достаточно стабильны. Так, в 2019 году в республике было потреблено 344,0 тыс. тонн сахара, в 2020 г. – 325,2 тыс. тонн, в 2021 г. – 342,9 тыс. тонн. В 2022 году объемы потребления оценивались на уровне 380 тыс. тонн.

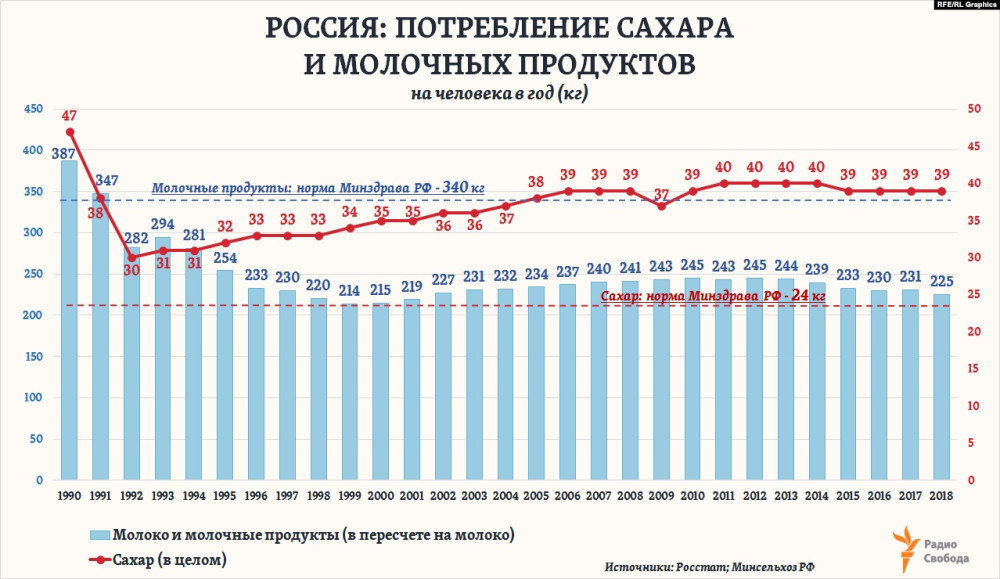

Согласно данным бюллетеня «Балансы продовольственных ресурсов Республики Беларусь», в 2021 году потребление сахара на душу населения в год составило 39,9 кг. Годом ранее цифра была чуть меньше – 38,5 кг. При этом нужно учитывать, что фонд личного потребления населением сахара включает не только сахар, но и кондитерские изделия, пищевые концентраты, безалкогольные напитки, варенья, джемы, фруктово-ягодные консервы в пересчете на сахар.

Годом ранее цифра была чуть меньше – 38,5 кг. При этом нужно учитывать, что фонд личного потребления населением сахара включает не только сахар, но и кондитерские изделия, пищевые концентраты, безалкогольные напитки, варенья, джемы, фруктово-ягодные консервы в пересчете на сахар.

В целом следует отметить, что, несмотря на падения

объемов производства сахара в последние несколько лет, Беларусь по-прежнему полностью

обеспечивает себя данным продуктом, сохраняя при этом достаточно высокие

экспортные возможности.

Экспорт

С учетом того, что сахара Беларусь производит больше, чем потребляет внутренний рынок, часть продукции традиционно поставляется на внешний контур.

По данным Белстата, в 2019 году наша страна экспортировала 278,2 тыс. тонн сахара и заработала на поставках $109,9 млн. Средняя цена экспорта составила $395 за тонну. В 2020 году цена упала до $341 за тонну, а вот экспорт увеличился и по количеству (445,2 тыс. тонн), и по стоимости ($151,8 млн).

В 2021 году поставки на внешний контур снизились на 53,7% к уровню предыдущего года – до 206,2 тыс. тонн. В стоимостном выражении экспорт белорусского сахара упал на 25,6% – до $112,9 млн. При этом средняя экспортная цена выросла до $547 за тонну продукции.

Статистика свидетельствует, что наиболее доходным для

Беларуси экспорт был в начале 2010-х годов. К примеру, в 2010 году валютная

выручка от поставок сахара за рубеж составила $358,2 млн, в 2011 г. – $318,7

млн, в 2013 г. – $319,9 млн.

Такие показатели формировались не только за счет больших объемов поставок, но и за счет высокой экспортной цены: в 2010 году она была на уровне $726 за тонну, в 2011 году – $804 за тонну.

Ключевыми импортерами белорусского сахара в последние годы выступали:

- Россия,

- Казахстан,

- Таджикистан,

- Китай,

- Узбекистан,

- Кыргызстан.

В 2021 году экспорт в РФ принес нашей стране $63,1 млн, поставки в Казахстан – $20,8 млн, в Китай – $15,2 млн, в Таджикистан – $5,6 млн, в Кыргызстан – $4,2 млн. Кроме того, отгрузка осуществлялась в Молдову, Азербайджан, Армению, Литву, Грузию и другие страны.

Кроме того, отгрузка осуществлялась в Молдову, Азербайджан, Армению, Литву, Грузию и другие страны.

Заметно сократились поставки сахара из Беларуси в Украину. В 2021 году наша южная соседка ввезла белорусского сахара лишь на $21,2 тыс., хотя еще в 2018 году покупала сладкой продукции на сумму $17,0 млн.

Сколько сахара Беларусь продала за рубеж в 2022 году, сказать сложно, так как Белстат перестал публиковать внешнеторговую статистику в разрезе отдельных товаров. В начале августа 2022 года премьер-министр РБ Роман Головченко заявил, что планируется реализовать на экспорт порядка 180-200 тыс. тонн сахара.

Статистика торговых партнеров РБ показывает, что Казахстан в январе – ноябре 2022 года импортировал белорусского сахара на сумму $12,09 млн, Китай – на $4,73 млн, Кыргызстан – на $1,07 млн. Таджикистан по итогам трех кварталов 2022 года заплатил за импорт $4,51 млн.

Российская Федерация, как и Беларусь, больше не публикует товарную статистику, но можно предположить, что объемы поставок отечественного сахара в эту страну остались на высоком уровне.

Еще больше новостей – в нашем Telegram-канале

Подписаться на канал

Поделитесь своей новостью или «денежной» историей через @myfinby_bot

Оцените статью:

Добровольное снижение сахара не работает

19.03.2023

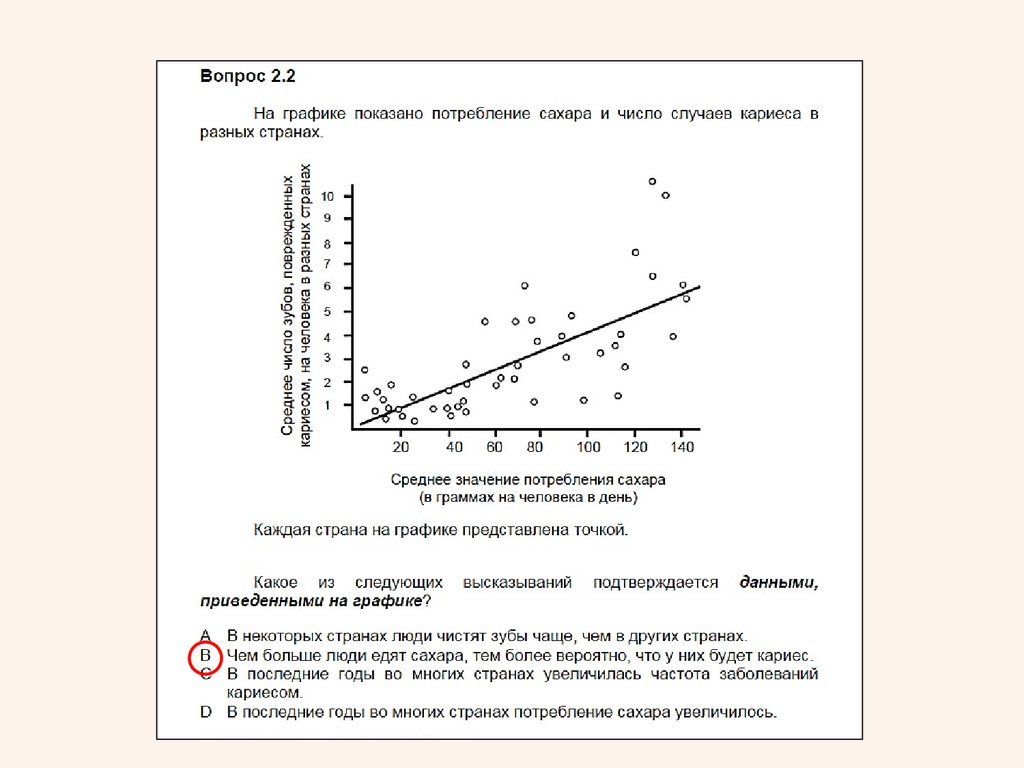

Доказано, что чрезмерное потребление сахара вредит здоровью полости рта и общему здоровью в долгосрочной перспективе. Кариес – одно из самых распространенных стоматологических заболеваний у детей и взрослых. Сами бактерии в ротовой полости безвредны. Сахар является наиболее важным источником пищи для этих бактерий. В сочетании с сахаром они образуют кислоту как продукт метаболизма. Она, в свою очередь, атакует зубную эмаль и необратимо повреждает ее. Таким образом, сахар косвенно ответственен за кариес.

В связи с этим вызывает беспокойство тот факт, что количество сахара в продуктах питания, а, следовательно, и потребление сахара, неуклонно растет в течение многих лет. Сахар содержат не только сладости, но и многие другие продукты. Содержание сахара особенно велико в готовых соусах, напитках и блюдах: кетчуп, фруктовый йогурт и пюре, творожные блюда, газированные напитки и пакетированные соки.

Сахар содержат не только сладости, но и многие другие продукты. Содержание сахара особенно велико в готовых соусах, напитках и блюдах: кетчуп, фруктовый йогурт и пюре, творожные блюда, газированные напитки и пакетированные соки.

Производители добавляют большое количество сахара в свою продукцию, т.к. он является отличным консервантом и позволяет увеличивать срок хранения, в том числе даже такого базового продукта, как хлеб. Таким образом, многие покупные продукты содержат больше сахара, чем такая же еда, но приготовленная самостоятельно.

Удивительно, но пакетированные соки, предлагаемые в детских учреждениях в рамках ежедневного питания, содержат повышенное содержание сахара и низкое количество полезной клетчатки.

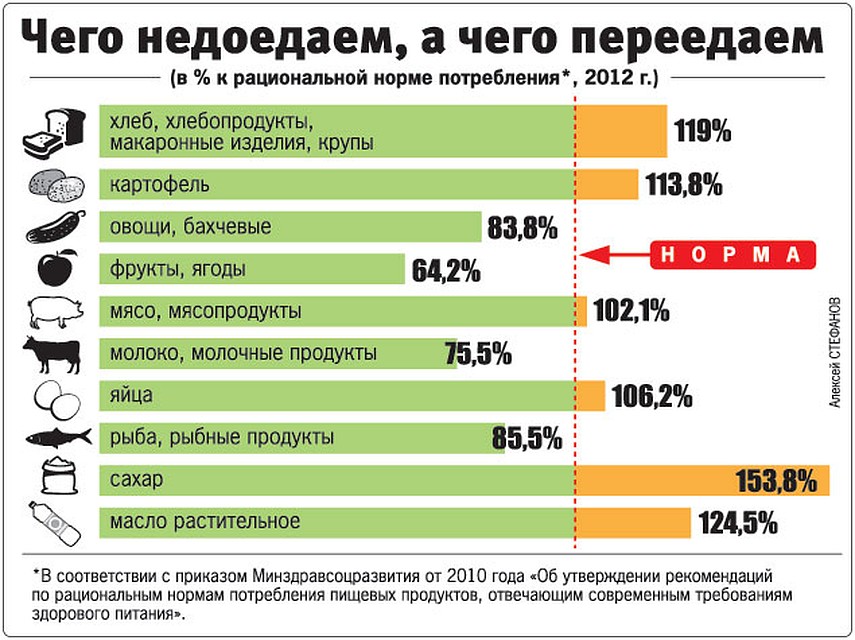

Официальная статистика дает нам понять, что в 2019 и 2020 году потребление сахара составляло примерно 16-17кг/год и оставалось на стабильном уровне. Но потребление кондитерских изделий росло: шоколада и шоколадных конфет выросло на 4%, других кондитерских изделий — на 2%.

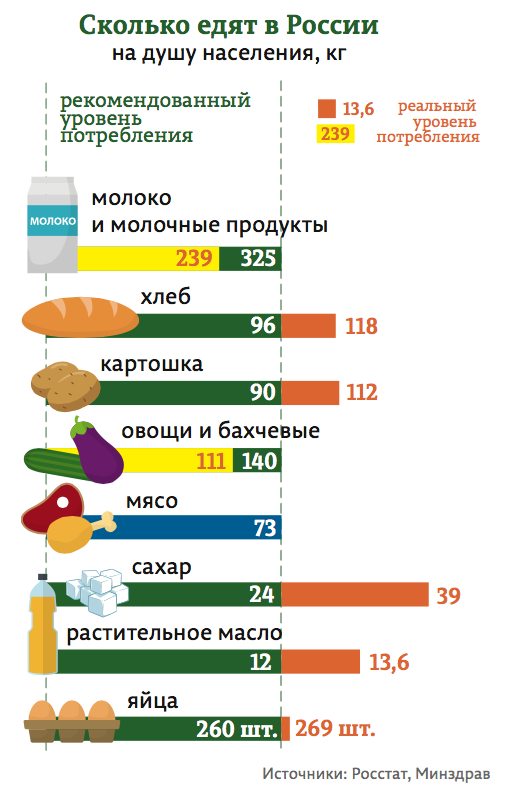

По данным Национального рейтингового агентства (НРА) потребление сахара с учетом кондитерских изделий в 2022 году составит примерно 32 кг. Что превышает норму потребления сахара, рекомендованную Минздравом, и которая составляет 24 кг на человека в год (включая все сахаросодержащие продукты).

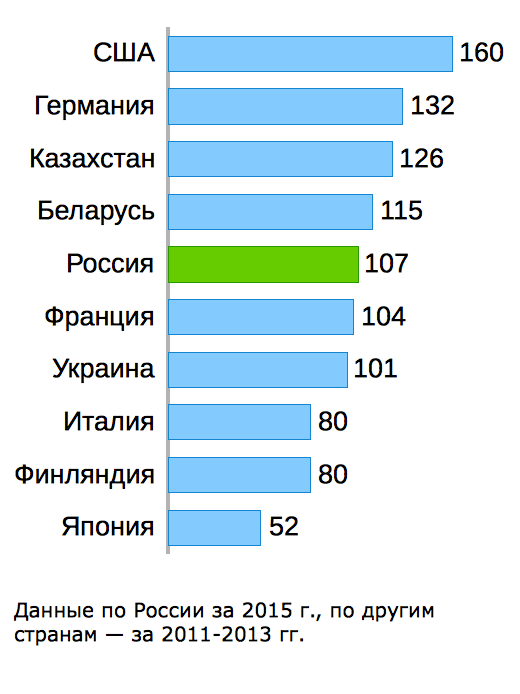

Если посмотреть на статистику снижения/повышения потребления чистого сахара по странам в период с 2000 по 2010 гг., то в России наблюдается рост его потребления. В таких странах, как Германия, Венгрия, Ирландия, Испания наблюдается снижение потребления чистого сахара. Некоторые страны «держат» его потребление примерно на одном и том же уровне — Италия, Греция, Чехия.

Если взять, например, Германию, то там до 2025 года планировалось сократить сахар в безалкогольных напитках на 15%. Анализ, проведенный Немецким альянсом по борьбе с неинфекционными заболеваниями (DANK), показал, что стратегия добровольного сокращения содержания сахара потерпела неудачу. Среднее содержание сахара в безалкогольных напитках в Германии снизилось всего примерно на 2% в период с 2015 по 2021 год.

Согласно исследованию, средневзвешенное содержание сахара в безалкогольных напитках в Германии составляло 5,3 грамма на 100 миллилитров в 2015 году и 5,2 грамма на 100 миллилитров в 2021 году. Для сравнения: в Великобритании за тот же период содержание сахара упало с 5,3 грамма на 100 миллилитров до 3,8 грамма на 100 миллилитров.

В 2018 году британское правительство ввело сбор с производителей напитков с высоким содержанием сахара, чтобы снизить содержание сахара в безалкогольных напитках. В Германии же полагаются на добровольное сотрудничество производителей напитков. Производители напитков взяли на себя обязательство снизить содержание сахара в безалкогольных напитках на 15% на добровольной основе в период с 2015 по 2025 год. Текущая оценка показывает, что отрасль до сих пор не достигла этой цели. Математически сокращение на 9% должно было произойти в период с 2015 по 2021 год, чтобы не сбиться с пути.

Немецкий альянс по борьбе с неинфекционными заболеваниями считает, что правительство должно, наконец, принять эффективные меры для значительного снижения содержания сахара в безалкогольных напитках. Немецкая ассоциация стоматологов (BZÄK) также разделяет это требование.

Немецкая ассоциация стоматологов (BZÄK) также разделяет это требование.

Как это может быть достигнуто:

-

введение понятной маркировки пищевых продуктов, особенно в отношении содержания сахара; -

введение специального сбора на безалкогольные напитки с высоким содержанием сахара; -

значительное снижение содержания сахара в продуктах питания для (маленьких) детей.

В России на проблему потребления сахара смотрят по-другому. Российские производители считают, что нужно сместить предпочтения потребителя с чистого сахара на кондитерские изделия. Содержание сахара в которых составляет в среднем 30–40% от массы готового продукта.

Материал для статьи:

www.rbc.ru

www.zm-online.de

www.journal.tinkoff.ru

Потребление сахара по странам в 2023 г.

Наведите указатель мышиНажмите на плитку для получения подробной информации.

Всемирная организация здравоохранения (ВОЗ) рекомендует ежедневное потребление не более 25 граммов (5,75 чайных ложек) сахара на человека для улучшения здоровья. Но так ли это в большинстве стран? Это, конечно, не так. Чтобы объяснить это, мы рассмотрим несколько примеров потребления сахара по странам, чтобы узнать, в какой степени страны соблюдают или нарушают это правило.

Но так ли это в большинстве стран? Это, конечно, не так. Чтобы объяснить это, мы рассмотрим несколько примеров потребления сахара по странам, чтобы узнать, в какой степени страны соблюдают или нарушают это правило.

Потребление сахара в США

Соединенные Штаты являются крупнейшим потребителем сахара в мире. По данным источников, ежедневное потребление сахара на душу населения в стране составляет 126,4 грамма. Это более чем в десять раз превышает самую низкую рекомендуемую дозу в 11 граммов в день. По мнению ученых-медиков, значительный процент этого сахара содержится в продуктах и напитках этих американцев. И эти добавленные сахара могут принимать различные формы, включая белый/коричневый сахар, мед, кукурузный сироп с высоким содержанием фруктозы, сахарозу, декстрозу, патоку и т. д.

Хотя федеральное правительство призвало американцев ограничить сумму прибавки только 10%, эффект от этой рекомендации до настоящего времени оставался незначительным.

Германия занимает второе место в мире по потреблению сахара. По данным Washington Post, средний гражданин Германии ежедневно потребляет 102,9 грамма сахара.

По данным Washington Post, средний гражданин Германии ежедневно потребляет 102,9 грамма сахара.

Как и в случае с США, значительный процент этого сахара содержится в обработанных пищевых продуктах, таких как сладости, десерты, пирожные, печенье, напитки и т. д.

Национальная медицинская библиотека указывает, что около ¾ сахара в стране используется в производственных фирмах, особенно в тех, которые занимаются сладостями и напитками. Это означает, что потребление сахара в стране в ближайшее время не сократится.

Нидерланды занимают третье место в нашем списке. Источники указывают, что потребление сахара на душу населения составляет 102,5 грамма в день, что вдвое превышает рекомендуемое ВОЗ количество в 50 граммов. По данным Национальной медицинской библиотеки (NLM), основными продуктами питания, вызывающими высокое потребление сахара в Нидерландах, являются безалкогольные напитки, пирожные, печенье, конфеты, сладости, молочные продукты, шоколад и другие сладкие продукты. NLM также указывает, что очень немногие люди придерживаются рекомендаций ВОЗ по низкому потреблению сахара, составляющему менее 5% от общей энергии.

NLM также указывает, что очень немногие люди придерживаются рекомендаций ВОЗ по низкому потреблению сахара, составляющему менее 5% от общей энергии.

Ирландия является четвертым по величине потребителем сахара в мире с уровнем потребления на душу населения 96,7 грамма в день. Огромный процент этого сахара содержится в обработанных пищевых продуктах, таких как соки, сладкие спортивные напитки, печенье, сладости, пирожные, пончики, желе, шоколад, мороженое и т. д.

Хотя ирландцы известны своей неконтролируемой тягой к сладкому (сахарная культура), некоторые по незнанию употребляют добавленный сахар в, казалось бы, здоровую пищу. Головной убор обвиняет производителей продуктов питания в том, что они не учитывают содержание сахара в своих продуктах.

По данным Австралийского бюро статистики, норма потребления сахара на душу населения в стране составляет 60 граммов в день. Это соответствует 14 чайным ложкам, что превышает рекомендованный ВОЗ уровень.

Как и в других странах, о которых говорилось выше, значительный процент этого сахара потребляется в продуктах питания и напитках, таких как энергетические напитки, электролиты, фруктовые и овощные соки, ликер, пирожные и кексы.

Потребление сахара по странам в 2023 г.

Потребление сахара по странам в 2023 г.

Сахар и подсластители в России

Сводка

Сахар и подсластители остаются весьма зрелой категорией в России, которая в основном представлена белым сахаром, поэтому доля подсластителей остается незначительной. Розничные объемы продаж сахара и подсластителей продолжали демонстрировать отрицательную динамику в 2021 году, тенденция, которая уже наметилась до пандемии. Потребление сахара в России значительно выше, чем в среднем на душу населения по Восточной Европе.

Отчет «Сахар и подсластители в России» предлагает всеобъемлющее руководство по размеру и форме рынка на национальном уровне. Он предоставляет последние данные о розничных продажах в натуральном выражении за 2017–2021 годы, что позволяет определить секторы, обеспечивающие рост. Он предлагает стратегический анализ ключевых факторов, влияющих на рынок, будь то разработка новых продуктов, модели потребления и данные о дистрибуции. Прогнозы до 2026 года иллюстрируют, как изменится рынок.

Прогнозы до 2026 года иллюстрируют, как изменится рынок.

Охват данных:

размеры рынка (исторические и прогнозные), доли компаний, доли брендов и данные о дистрибуции.

Зачем покупать этот отчет?

* Получить подробную картину рынка сахара и подсластителей;

* Определите секторы роста и определите факторы, способствующие изменениям;

* Понимание конкурентной среды, основных игроков рынка и ведущих брендов;

* Используйте пятилетние прогнозы, чтобы оценить прогнозируемое развитие рынка.

Содержание

Сахар и подсластители в России

Euromonitor International

Февраль 2022 г.

Оглавление и таблицы

САХАР И ПОДСЛАСТИТЕЛИ В РОССИИ

КЛЮЧЕВЫЕ ДАННЫЕ ВЫВОДЫ

ИЗМЕНЕНИЯ ЗА 2021 ГОД

Дальнейшее снижение розничного спроса на сахар и подсластители в соответствии с воспринимаемой тенденцией в отношении здоровья 904 натуральные заменители

ПЕРСПЕКТИВЫ И ВОЗМОЖНОСТИ

Розничные продажи продолжат снижаться в течение прогнозируемого периода

Обсуждение рисков для здоровья, связанных с сахаром, для повышения осведомленности местного населения

Резюме 1 Основные переработчики сахара и подсластителей, 2021 г.

ДАННЫЕ ПО КАТЕГОРИЯМ

Таблица 1. Общий объем продаж сахара и подсластителей: общий объем, 2016-2021 гг.

Таблица 2. Общий объем продаж сахара и подсластителей: % роста общего объема в 2016-2021 гг.

Таблица 3 Розничные продажи сахара и подсластителей: объем 2016-2021 гг.

Таблица 4 Розничные продажи сахара и подсластителей: % роста объема 2016-2021 гг.

Таблица 5. Розничные продажи сахара и подсластителей: стоимость, 2016–2021 гг.

Таблица 6. Розничные продажи сахара и подсластителей: рост стоимости, %, 2016–2021 гг.

Таблица 8 Прогноз общих продаж сахара и подсластителей: общий объем 2021-2026

Таблица 9 Прогноз общих продаж сахара и подсластителей: % роста общего объема 2021-2026

0047 Таблица 11 Прогноз розничных продаж сахара и подсластителей: % роста объема в 2021-2026 гг.

Таблица 12 Прогноз розничных продаж сахара и подсластителей: стоимость 2021-2026 гг.

СВЕЖИЕ ПРОДУКТЫ В РОССИИ

РЕЗЮМЕ

Свежие продукты в 2021 году: общая картина

Ключевые тенденции 2021 года

Развитие розничной торговли

Что дальше со свежими продуктами?

РЫНОЧНЫЕ ДАННЫЕ

Таблица 14. Общий объем продаж свежих продуктов по категориям: общий объем, 2016-2021 гг.

Общий объем продаж свежих продуктов по категориям: общий объем, 2016-2021 гг.

Таблица 15. Общий объем продаж свежих продуктов по категориям: % роста общего объема в 2016–2021 гг.

Таблица 16. Розничные продажи свежих продуктов по категориям: объем 2016–2021 гг.

Таблица 17. Розничные продажи свежих продуктов по категориям: % роста объема в 2016–2021 гг.

Таблица 18. Розничные продажи свежих продуктов по категориям: стоимость, 2016–2021 гг.

Таблица 19. Розничные продажи свежих продуктов по категориям: рост стоимости, %, 2016–2021 гг.

Таблица 21 Розничное распределение свежих продуктов питания по формату: % от объема, 2016-2021 гг.

Таблица 22. Прогноз общего объема продаж свежих продуктов по категориям: общий объем на 2021–2026 гг.

Таблица 23. Прогноз общего объема продаж свежих продуктов по категориям: % роста общего объема на 2021–2026 гг. -2026

Таблица 25 Прогноз розничных продаж свежих продуктов по категориям: % роста объема в 2021–2026 гг.

Таблица 26 Прогноз розничных продаж свежих продуктов по категориям: значение на 2021–2026 годы

Таблица 27 Прогноз розничных продаж свежих продуктов по категориям: % значение Рост 2021-2026

ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ

ИСТОЧНИКИ

Резюме 2 Источники исследований

Методология

Наша методология исследования рынка предназначена для предоставления клиентам исчерпывающей и точной информации.

на различных

отрасли и рынки. Он включает сбор данных, первичные интервью, анализ макроэкономических факторов,

данные на уровне страны

анализ и др.

Данные собираются из самых разных источников, включая отраслевые отчеты, государственную статистику и

финансовые показатели компании.

Затем эти данные анализируются и сверяются с перекрестными ссылками для обеспечения их точности и надежности. Далее первичный

интервью проводятся

с отраслевыми экспертами и ключевыми заинтересованными сторонами, чтобы собрать их идеи и точки зрения на рынок.