Содержание

Акции зерновых компаний, в которые стоит инвестировать в 2022 году

Цены на пшеницу в этом году достигли многолетних максимумов. В совокупности со сбоями в поставках зерна это может привести к голоду, считают эксперты. Но есть компании, которые зарабатывают на продовольственном кризисе

Фото: Shutterstock

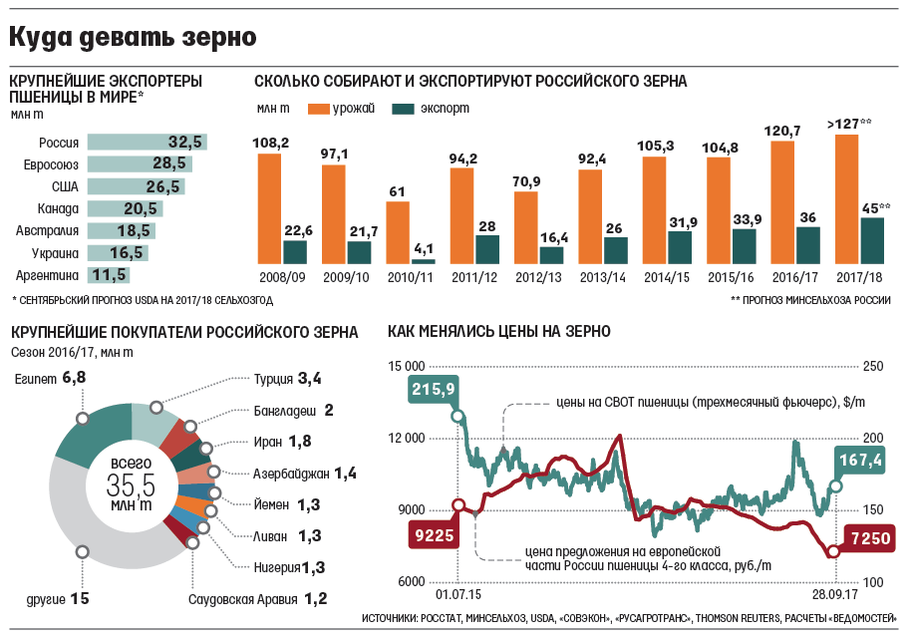

Ситуация на глобальном продовольственном рынке после начала спецоперации на Украине и введения санкций против России обострилась. На Россию и Украину вместе приходится до 29% от мировой торговли пшеницей.

Россия в 2021 году стала вторым в мире экспортером этого сырья, Украина — четвертым. Украина также — четвертый в мире поставщик кукурузы (16% от мирового экспорта). Кроме того, на Украину приходится 46,9% мирового экспорта подсолнечного масла (5,27 млн тонн). Россия на этом рынке занимает 29,9%.

Экспорт всех этих продуктов был сильно нарушен — часть зерна остается заблокированной на территории страны. По данным на июнь, это около 20 млн тонн. Ведутся переговоры на международном уровне, чтобы безопасно вывезти пшеницу, которая очень нужна мировому рынку.

www.adv.rbc.ru

Российскую и украинскую пшеницу обычно покупают страны Африки и Ближнего Востока, для которых поставлять сырье от других экспортеров невыгодно и неудобно. Их зависимость от импорта пшеницы настолько велика, что эксперты прогнозировали возможный голод среди наиболее незащищенного населения этих стран. При самом негативном сценарии региону предрекают массовые волнения и повторение «арабской весны», когда люди вышли на улицы, а во многих странах произошла смена власти.

В России власти запретили до 31 августа экспорт зерновых культур в страны ЕАЭС, а также вывоз белого сахара и тростникового сахара-сырца в третьи страны. Кроме того, с 15 февраля по 30 июня экспорт зерна из России ограничен квотой в 11 млн тонн, в том числе 8 млн тонн пшеницы.

По данным Российского зернового союза, с 1 июля 2021 года по 23 мая 2022 года экспорт зерна из России сократился на 11%.

Как результат продолжается сбой в поставках самых важных для продовольственной безопасности продуктов. Все это еще больше обострило дисбаланс спроса и предложения, в том числе на продовольственном рынке, который с 2021 года находится в кризисе. По данным Продовольственной и сельскохозяйственной организации ООН, в 2021 году мировые цены на продовольствие выросли на 28% — это самый высокий показатель за последнее десятилетие. В то же время запасов сырья не хватает из-за сбоев в цепочках поставок как последствий локдаунов.

Все это еще больше обострило дисбаланс спроса и предложения, в том числе на продовольственном рынке, который с 2021 года находится в кризисе. По данным Продовольственной и сельскохозяйственной организации ООН, в 2021 году мировые цены на продовольствие выросли на 28% — это самый высокий показатель за последнее десятилетие. В то же время запасов сырья не хватает из-за сбоев в цепочках поставок как последствий локдаунов.

Нехватка сырья приводит к росту цен, что еще сильнее ускоряет инфляцию, которая стала глобальной проблемой и сейчас угрожает экономическому росту крупнейших стран мира.

Фьючерсы на пшеницу, которая считается главным продуктом для продовольственной безопасности стран, за две недели после начала спецоперации достигли исторического максимума, взлетев более чем 45%. Уже в начале апреля цены сильно скорректировались. Однако в середине мая, когда стало известно, что трудно будет не только вывезти украинское зерно, но и получить пшеницу из Индии, которая обещала обеспечить выпавшие объемы своим сырьем, контракты снова взлетели в цене — до $12,8 за бушель. На 23 июня стоимость июльского фьючерса снизилась с майского максимума на 27%, до $9,39 за бушель.

На 23 июня стоимость июльского фьючерса снизилась с майского максимума на 27%, до $9,39 за бушель.

Индия, второй после Китая мировой производитель пшеницы, предложила после начала спецоперации на Украине восполнить недостающее зерно своим урожаем. Из-за высоких цен на сырье страна решила увеличить объемы экспорта до 10 млн тонн, а при благоприятных погодных условиях и до 15 млн тонн. Однако из-за сильной жары в стране прогнозы по урожаю на год снизились, и в мае Индия ввела частичный запрет на экспорт.

Ситуация остается неопределенной, что держит цены на пшеницу на уровне рекордов 2008 года. По данным Продовольственной и сельскохозяйственной организации ООН (FAO), цены на пшеницу в среднем на 56,2% выше прошлогодних значений и только на 11% ниже рекордно высокого уровня, достигнутого в марте 2008 года.

Фото: Shutterstock

Высокие цены, дефицит, угроза глобального голода — это вызовы для мира, но для сельскохозяйственных компаний это возможности для хорошего заработка.

На российском рынке

Среди российских публичных компаний в этой сфере выделяется «Русагро» — один из крупнейших агрохолдингов России. У «Русагро» один из крупнейших банков земель среди сельскохозяйственных компаний страны — 643 тыс. га в Белгородской, Тамбовской, Воронежской, Курской, Орловской областях и на Дальнем Востоке. По итогам 2021 года 29% выручки «Русагро» пришлось на экспорт.

В середине мая «Русагро» отчиталась за первый квартал 2022 года, который в целом понравился инвесторам и акционерам, сообщив о росте выручки на 23% (до ₽61,506 млрд) благодаря росту объемов продаж во всех бизнес-направлениях, за исключением сахара. По состоянию на 31 марта скорректированная EBITDA выросла на 51%, до ₽16,887 млрд, чистая прибыль снизилась на 66%, до ₽2,24 млрд. Чистый долг «Русагро» составляет ₽91,681 млрд, а показатель чистый долг/EBITDA — 1,7x.

Компания направляет на

дивиденды

минимум 50% от чистой прибыли по МСФО. Обычно «Русагро» выплачивает их два раза в год, однако в 2022 году на фоне санкций против своего основного бенефициара Вадима Мошковича приостановила выплаты из-за риска блокировки денежных переводов в европейских финансовых организациях.

На международном рынке

Акции крупнейших мировых компаний сектора сильно выросли с начала года. Бумаги транснациональных корпораций, которые в значительной степени контролируют мировые закупки, отгрузку и хранение продуктов питания — Archer Daniels Midlan и Bunge, — показали с начала года двузначный рост.

Акции компании Archer Daniels Midland с начала года на максимуме 21 апреля достигли $98,88, это рост с начала года на 46%. По данным на 22 июня, рост с начала года составляет более 15%. Бумаги Bunge с начала года до пика 21 апреля в $128,4 выросли на более чем 37%, сейчас цены снизились до уровня открытия торгов в январе.

Акциями именно этих компаний гуру инвестиций закупались еще в четвертом квартале 2021 года, рассчитывая на защитные возможности бумаг продовольственного сектора во время кризисов.

Учитывая продолжающуюся геополитическую напряженность, рост инфляции и сбои в цепочках поставок, аграрные компании продолжат увеличивать свои прибыли, что станет драйвером для роста их акций.

Фото: Shutterstock

Archer Daniels Midland

Международная агропромышленная корпорация, работающая с 1902 года. Бизнес состоит из трех основных сегментов: сельскохозяйственные услуги и семена масличных культур, углеводы и продукты питания.

Высокий спрос на продукты отразился на ее финансовых результатах. Выручка компании за 2021 год выросла на 28,4%, до $23 млн. В первом квартале 2022-го Archer Daniels Midland также была очень успешной, ее результаты превзошли прогнозы рынка. Выручка в годовом выражении выросла на 25,2%, до $23,6 млн, прибыль на акцию увеличилась на 52,5%, составив $1,86.

Компания смогла улучшить свои показатели за счет стабильного спроса, повышения производительности, инноваций в постоянного роста бизнеса в сегменте продуктов питания.

В 2022 году компания ждет роста операционной прибыли более чем на 15%, выручки — свыше 10%. Негативно на компании могут отразиться продолжающиеся сбои в поставках сырья, а также неурожаи в ряде регионов.

Bunge

Американская агропромышленная компания, работающая по всему миру в пяти сегментах — агробизнес, пищевые масла, продукты помола, удобрения, сахар и биоэнергетика. Акции этой компании в свой портфель в конце 2021 года впервые купил фонд миллиардера Рэя Далио Bridgewater Associates.

Результаты компании за первый квартал также превзошли ожидания аналитиков. Выручка год к году выросла более чем на $3 млрд, до $15,88 млрд, квартальная прибыль — на 31,48%, до $4,26 на акцию.

Кроме того, компания повысила годовой прогноз по скорректированной прибыли с $9,5 до $11,5 на акцию, отметив, что он имеет потенциал роста из-за сохраняющегося ограниченного предложения и высокого спроса.

The Andersons

Американская сельскохозяйственная компания, работающая в четырех основных сегментах: торговля (владеет и управляет более 70 зерновыми терминалами (кукуруза, соя, пшеница) в США и Канаде), удобрения, производство этанола, железнодорожные услуги.

В 2021 году компания показывала результаты, превосходившие ожидания аналитиков. Но в первом квартале 2022 года они оказались ниже прогнозов — прибыль на акцию составила $0,18 против $0,46 годом ранее. В то же время выручка на 40,95% превысила прогнозы аналитиков, достигнув $3,98 млрд. В прошлом году этот показатель был на уровне $2,64 млрд.

Но в первом квартале 2022 года они оказались ниже прогнозов — прибыль на акцию составила $0,18 против $0,46 годом ранее. В то же время выручка на 40,95% превысила прогнозы аналитиков, достигнув $3,98 млрд. В прошлом году этот показатель был на уровне $2,64 млрд.

Рост спроса на продукты питания может стать драйвером для роста выручки компании. Сейчас акции The Andersons сильно

скорректировались

по сравнению с пиками в апреле, что может заинтересовать долгосрочных инвесторов. Компания стабильно выплачивает дивиденды, и за третий квартал 2022-го она выплатит инвесторам $0,18 на акцию. Это будет 103-й квартал подряд дивидендных выплат с момента листинга в 1996 году.

Рекомендуем наш аккаунт в сети «ВКонтакте» — оперативный контент об инвестициях, много видео и полезных лайфхаков

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

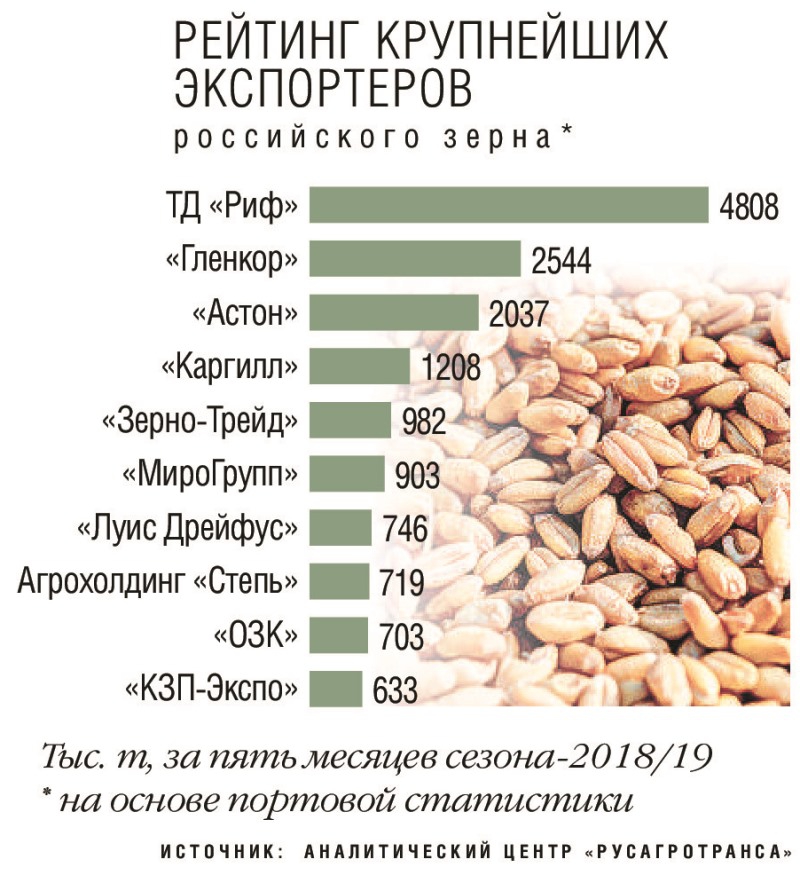

10 крупнейших экспортёров зерна в РФ обеспечили 70% поставок

Текст: ROSNG. RU

RU

Фото: iStock

Подпишитесь на каналы агентства ROSNG, где вам удобней нас читать и слушать: Яндекс.Дзен и Telegram, cоцсеть TenChat, аудиоподкасты в Яндекс.Музыке, ВКонтакте и Mave, видео YouTube.

- Теги

Торговля

Импорт

Экспорт

Растениеводство

Зерновые

Зерновой рынок

Новости компаний

Россия

ЕАЭС

Русагротранс

ИКАР

СовЭкон

Аналитика

Рейтинги

1

Нравится

Супер

Мы вместе

Ха-ха

Ух ты!

Сочувствую

Возмутительно

Нравится

Поделиться:

Аргентина отменила запрет на экспорт мяса птицы за рубеж, введённый из-за вспышек высокопатогенного птичьего гриппа (ВГП). Об этом пишет информагентство Reuters со ссылкой на сообщение Национальной службы здоровья животных и качества сельхозпродукции (SENASA)…

Китай планирует серьёзно расширить молочное производство за счёт нового крупного проекта. Об этом сообщили в Министерстве сельского хозяйства страны.

Он будет запущен в провинции Хэбэй. К 2025 году объёмы производства там в денежном выражении должны превысить 100 миллиардов юаней. Данных о будущем производстве в натуральном выражении не приводится…

Глава Российского зернового союза Аркадий Злочевский рассказал о серьёзных финансовых потерях производителей зерна из-за экспортных пошлин.

За прошлый год Россия увеличила экспорт зерна за рубеж, в списке крупнейших импортёров – бедные страны.

Внутренние цены на российскую пшеницу вновь упали до антирекордных…

Еще раз об Украине, России и рынках сельскохозяйственных товаров

скачать PDF

Серия политик Gardner

- Ник Полсон, Джо Янзен, Криста Суонсон и Гэри Шнитки

- Кафедра экономики сельского хозяйства и потребления

- Университет Иллинойса

- Карл Зулауф

- Департамент экономики сельского хозяйства, окружающей среды и развития

- Университет штата Огайо

28 февраля 2022 г.

фармдок ежедневно (12):27

Рекомендуемый формат цитирования:

Полсон, Н., Дж. Янзен, К. Зулауф, К. Суонсон и Г. Шнитки. «Еще раз об Украине, России и рынках сельскохозяйственных товаров». farmdoc daily (12):27, Департамент экономики сельского хозяйства и потребительской экономики, Университет Иллинойса, ул.

Урбана-Шампейн, 28 февраля 2022 г. Постоянная ссылка

Украина и Россия за последние 25 лет ( farmdoc daily, 11 октября 2012 г.). Эти страны, часто совместно именуемые вместе с другими странами Восточной Европы и Центральной Азии Черноморским регионом, играют важную роль в производстве и экспорте основных зерновых (кукуруза, пшеница и ячмень) и масличных культур (особенно подсолнечника и подсолнечника). нефти) (Glauber and Laborde, 2022). Российское вторжение в Украину на прошлой неделе не только повлечет за собой прямые потери для жителей региона, но и повлечет за собой множество экономических проблем, в том числе влияние конфликта на мировые сельскохозяйственные рынки.

В статье обобщается роль Украины и России в производстве и экспорте кукурузы, пшеницы, ячменя, сои и подсолнечного масла. Данные о доле производства и экспорта, представленные на всех рисунках, рассчитаны на основе базы данных Министерства сельского хозяйства США по производству, снабжению и распределению (PSD USDA-FAS). Обратите внимание, что мы решили рассматривать членов Европейского Союза (ЕС) как единую единицу при рассмотрении долей производства и экспорта и сравнении их с другими странами.

Обратите внимание, что мы решили рассматривать членов Европейского Союза (ЕС) как единую единицу при рассмотрении долей производства и экспорта и сравнении их с другими странами.

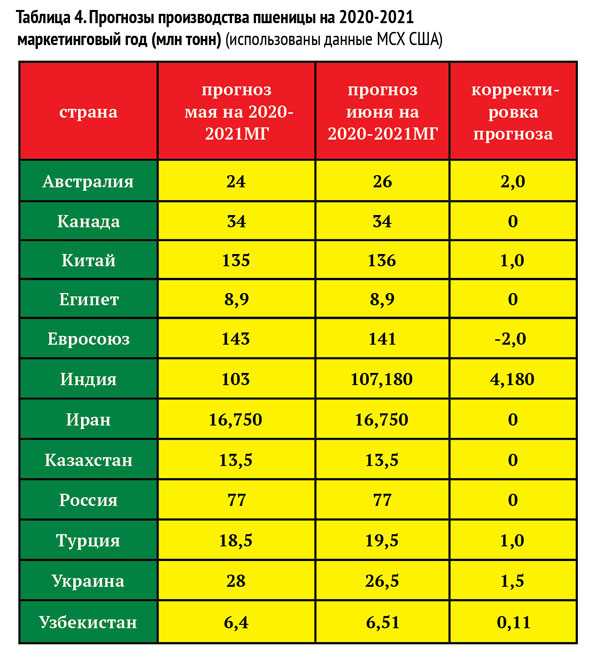

Пшеница

Доля мирового производства и экспорта пшеницы, усредненная с 2017 по 2021 год, представлена для 7 крупнейших стран-производителей пшеницы на Рисунке 1. На Россию и Украину приходится 14% мирового производства пшеницы, и они занимают первое место st и 5 й соответственно. Обе страны являются крупными экспортерами, обеспечивая почти 30% мирового экспорта пшеницы. ЕС, США и Канада также являются крупными производителями и экспортерами пшеницы. Китай и Индия являются крупными производителями пшеницы, но являются нетто-импортерами и обеспечивают относительно небольшую долю мирового экспорта пшеницы. Другие страны с довольно большой долей экспорта пшеницы включают Австралию (8,4%), Аргентину (6,6%), Казахстан (4,1%) и Турцию (3,4%).

Кукуруза

Доли производства и экспорта кукурузы в отдельных странах представлены на рис. 2. США остаются доминирующим мировым производителем (32%) и экспортером (33%) кукурузы. Бразилия (18,3%) и Аргентина (20%) занимают 2 и и 3 и по экспорту кукурузы. Украина в настоящее время занимает 4 -е место, обеспечивая более 15% мирового экспорта кукурузы. Россия занимает 6 -е место с долей экспорта кукурузы 2,3%. Примечательно, что Украина была доминирующим поставщиком кукурузы в Китай. Сдвиг в сторону импорта большего количества американской кукурузы в Китай начался в 2020 году после плохого урожая в Украине (He, Hayes, and Zhang 2021).

2. США остаются доминирующим мировым производителем (32%) и экспортером (33%) кукурузы. Бразилия (18,3%) и Аргентина (20%) занимают 2 и и 3 и по экспорту кукурузы. Украина в настоящее время занимает 4 -е место, обеспечивая более 15% мирового экспорта кукурузы. Россия занимает 6 -е место с долей экспорта кукурузы 2,3%. Примечательно, что Украина была доминирующим поставщиком кукурузы в Китай. Сдвиг в сторону импорта большего количества американской кукурузы в Китай начался в 2020 году после плохого урожая в Украине (He, Hayes, and Zhang 2021).

Рост доли мирового производства кукурузы и экспорта из региона Черного моря (Россия, Украина и Казахстан) был существенным, конкурируя с ростом производства в Китае, а также производством и экспортом из Южной Америки в течение за последние двадцать лет ( farmdoc daily, 2 июня 2017 г. и 18 ноября 2020 г.). Производство кукурузы в Индии, Мексике и Южной Африке превышает производство в России, но составляет меньшую долю мирового экспорта.

Ячмень

В то время как ЕС удерживает доминирующую долю производства и является ведущим регионом для мирового экспорта ячменя, на Россию и Украину приходится около 19% производства ячменя и почти 32% экспорта ячменя. Австралия, Канада и Аргентина также вносят значительный вклад в мировое производство и экспорт ячменя.

Соевые бобы и растительное масло

На мировом рынке соевых бобов по-прежнему доминируют США и Южная Америка. Более 82% мирового производства сои и почти 90% экспорта сои приходится на США, Бразилию и Аргентину. И Россия, и Украина входят в первую десятку по производству и экспорту сои, но на их долю приходится всего 2,3% мирового производства и 2,1% мирового экспорта.

Однако Украина и Россия являются ведущими производителями и экспортерами подсолнечного масла, на долю которого приходится 9% производства и почти 2% экспорта на мировом рынке растительного масла. Почти 60% мирового производства подсолнечного масла приходится на Украину и Россию, и на эти две страны приходится более 75% мирового экспорта.

Обсуждение

Широкие экономические последствия российского вторжения на Украину на прошлой неделе и вытекающие из этого санкции, введенные против России международным сообществом, могут включать нарушение торговых потоков, усиление инфляционного давления и увеличение волатильности в широком ряд мировых рынков.

Вторжение, вероятно, повлияет на весенний посевной сезон для украинских фермеров, масштабы которого будут зависеть от продолжительности и серьезности конфликта. Отклонение торговых потоков приведет к ценовому давлению и повышению волатильности сельскохозяйственных товаров, относительно которых Россия и Украина играют относительно большую роль с точки зрения мирового производства и торговли. Эта повышенная волатильность наблюдалась на прошлой неделе в торговой активности фьючерсов на пшеницу и кукурузу, которая включала предельные (максимальные) движения цены как вверх, так и вниз в течение нескольких дней.

Неспособность украинских и российских сельскохозяйственных товаров выйти на мировые рынки может привести к более высоким ценам, чем это было бы в противном случае, в интересах производителей зерна и масличных культур в других крупных странах-производителях и экспортерах, таких как США. конфликт и российские санкции также приведут к крупным экономическим издержкам. Более высокие цены на сельскохозяйственные товары нанесут ущерб чистым импортерам сельскохозяйственной продукции, особенно в развивающихся частях мира.

конфликт и российские санкции также приведут к крупным экономическим издержкам. Более высокие цены на сельскохозяйственные товары нанесут ущерб чистым импортерам сельскохозяйственной продукции, особенно в развивающихся частях мира.

Другие издержки конфликта могут также ударить по сельскому хозяйству США: повышенная волатильность создает как возможности, так и проблемы с точки зрения управления рисками. Более высокие цены на сельскохозяйственные ресурсы сведут на нет выгоду от более высоких цен на кукурузу, сою и пшеницу для американских фермеров в какой-то пока неизвестной степени. Россия и ее союзник Беларусь являются крупными мировыми поставщиками энергии и удобрений, на которых санкции могут серьезно повлиять (Glauber and Laborde, 2022). Поскольку цены на энергоносители и удобрения и их волатильность уже находятся на высоком уровне, вторжение в Украину создает дополнительную неопределенность в отношении себестоимости и доступности ресурсов, которые все еще могут повлиять на урожай 2022 года, а также распространиться на будущие урожайные годы.

/**

* заголовок здесь

*/

?>

Ссылки

Glauber, J. and D. Laborde. «Как вторжение России в Украину повлияет на глобальную продовольственную безопасность?» Блог Международного исследовательского института продовольственной политики (IFPRI): выпускной пост. 24 февраля 2022 г.

Хе, Х., Д.Дж. Хейс и В. Чжан. 2021. «Импорт сельскохозяйственной продукции Китая в рамках первой фазы сделки: возможен ли успех?» Аналитическая записка CARD 20-PB 29, Университет штата Айова.

Зулауф, К. «Изменение распределения мирового производства кукурузы в 21 веке». farmdoc daily (10):199, Департамент экономики сельского хозяйства и экономики потребления, Иллинойский университет в Урбана-Шампейн, 18 ноября 2020 г.

Зулауф, К. «Казахстан, Россия, Украина (КРУ) и мировые рынки зерна. » farmdoc daily (2):197, факультет экономики сельского хозяйства и потребительской экономики, Иллинойский университет в Урбана-Шампейн, 11 октября 2012 г.

Зулауф, К. , А. Лайнс и Н. Пришляк. «Охватывая весь мир — производство и экспорт кукурузы, сои и пшеницы с 2000 г.: основное внимание уделяется Черноморскому региону и США». farmdoc daily (7):102, факультет экономики сельского хозяйства и потребления, Иллинойский университет в Урбана-Шампейн, 2 июня 2017 г.

, А. Лайнс и Н. Пришляк. «Охватывая весь мир — производство и экспорт кукурузы, сои и пшеницы с 2000 г.: основное внимание уделяется Черноморскому региону и США». farmdoc daily (7):102, факультет экономики сельского хозяйства и потребления, Иллинойский университет в Урбана-Шампейн, 2 июня 2017 г.

/**

* заголовок здесь

*/

?>

/**

* заголовок здесь

*/

?>

Отказ от ответственности: мы просим всех читателей, электронные СМИ и других лиц следовать нашим правилам цитирования при повторном размещении статей из farmdoc daily . Инструкции доступны здесь. Веб-сайт farmdoc daily подпадает под действие авторских прав и прав интеллектуальной собственности Университета Иллинойса. Подробное заявление см. в информации об авторских правах и политике Университета Иллинойса здесь.

Инфографика: Россия, Украина и мировые поставки пшеницы | Infographic News

Россия является крупнейшим в мире экспортером пшеницы, на ее долю приходится более 18 процентов международного экспорта.

По данным Обсерватории экономической сложности (OEC), в 2019 году Россия и Украина вместе экспортировали более четверти (25,4%) мировой пшеницы.

Пшеница является вторым наиболее производимым зерном в мире после кукурузы. На протяжении веков он выращивался людьми и необходим для приготовления хлеба, макарон и других основных продуктов питания.

В последние месяцы Соединенные Штаты и их союзники предупреждали, что Россия, 100 000 солдат которой сосредоточены на границе с Украиной, может вторгнуться в любой момент.

Россия это отрицает и выступает против баз НАТО у своих границ.

В случае открытой агрессии поток пшеницы и зерна может быть нарушен. Экономические санкции или военные действия могут существенно повлиять на стоимость продуктов питания, поскольку импортеры ищут альтернативы.

В 2019 году Египет, Турция и Бангладеш закупили более половины российской пшеницы.

Египет является крупнейшим в мире импортером пшеницы. Ежегодно она тратит более 4 миллиардов долларов на то, чтобы накормить свое население, насчитывающее более 100 миллионов человек.

В совокупности Россия и Украина покрывают более 70% импортируемой Египтом пшеницы.

Турция также много тратит на российскую и украинскую пшеницу: в 2019 году 74 процента ее импорта на сумму 1,6 миллиарда долларов пришлось на эти две страны. закупив 4,5 миллиона метрических тонн по состоянию на 30 декабря 2021 года. Египет закупил 3,2 миллиона метрических тонн у России за тот же период.

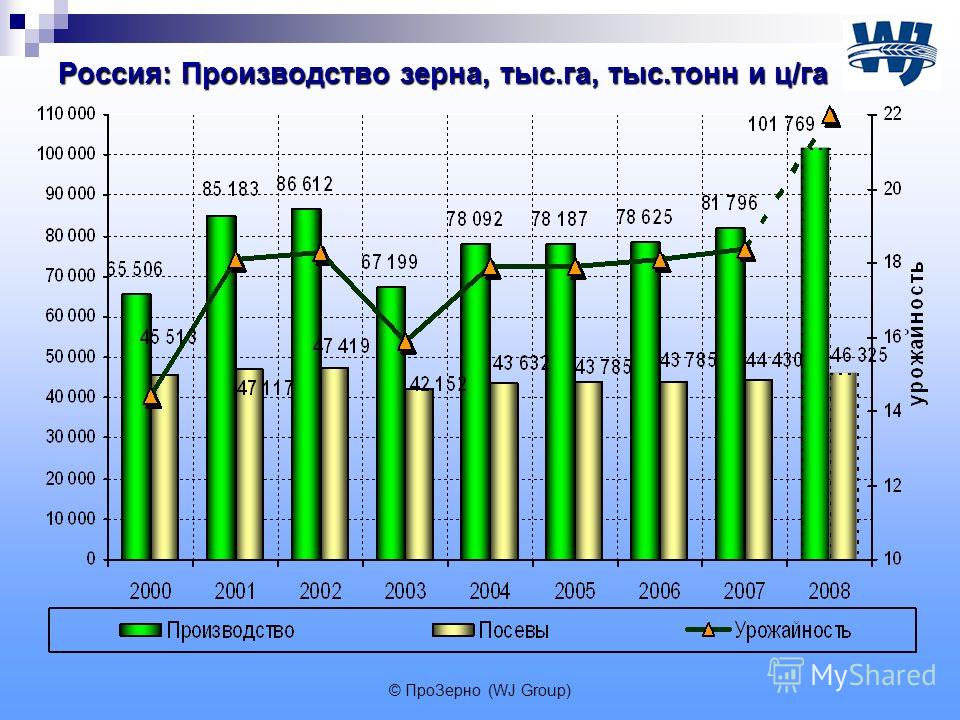

Россия: крупнейший в мире экспортер пшеницы

В начале 1980-х кукуруза и пшеница составляли две трети экспорта США в СССР.

В 1985 году СССР импортировал гигантские 55 миллионов метрических тонн пшеницы.

Теперь Россия стала крупнейшим экспортером пшеницы в мире.

В 2001 году на его долю приходилось всего один процент мирового экспорта пшеницы. В 2018 году этот показатель увеличился до самого высокого уровня в 26,4%.

Создание портов и девальвация рубля также способствовали тому, что Россия получила львиную долю продаж пшеницы.

Сегодня Россия поставляет более 18 процентов мировых поставок, за ней следуют США (16 процентов), Канада (14 процентов), Франция (10 процентов) и Украина (семь процентов).

Украина: пятый по величине экспортер пшеницы в мире

Украина является пятым по величине экспортером пшеницы, на долю которой приходится семь процентов мировых продаж в 2019 году.

Украина, считающаяся житницей Европы, 71% земель сельскохозяйственного назначения. Здесь также находится четверть мировых «черноземов» или черноземов, отличающихся высокой плодородностью.

С пшеницей в Украине связана болезненная история.

В 1932 году Голодомор или Великий голод, в результате которого миллионы украинцев умерли от голода, стал результатом смертоносных политических решений Иосифа Сталина о коллективизации сельского хозяйства и конфискации фермерских земель.

Основные статьи экспорта России и Украины

В 2019 году Россия экспортировала продукции на 407 млрд долларов, а Украина — на 49 млрд долларов.

Двусторонняя торговля России с Украиной упала с пикового уровня почти в 50 миллиардов долларов в 2011 году до 11 миллиардов долларов в 2019 году.