Содержание

61 завод производитель подсолнечного масла, список предприятий из РФ, данные на Апрель 2023 года

Оценка

3.82

61

Наша почта:

[email protected]

Список компаний по федеральным округам

Центральный федеральный округ

Альтаир

Тверская облАрете.Био

МоскваБунге Снг

МоскваВоронежский Завод Растительных Масел

Воронежская облЗавод Донская Нива

Липецкая облЗавод Растительных Масел Бобровский

БобровЗавод Растительных Масел Новохоперский

Новохоперск org/Organization»>Либойл

Липецкая облМаслозавод Третьяковский

Воронежская облОлеоэксим

МоскваПланета Вкуса

МоскваПродторг

ДмитровСемзавод

Воронежская облСемилукский Пищекомбинат

СемилукиЭкоойл

Тамбовская облЭфирное

Алексеевка

Завод Растительных Масел Тамбовский

Тамбовская обл

Северо-Западный федеральный округ

- org/Organization»>

Группа Компаний Благо

Санкт-Петербург

Виктория

Великий Новгород

Приволжский федеральный округ

Богатовский Маслоэкстракционный Завод

СамараЗрм Чистопольский

ЕлабугаКазанский Маслоэкстракционный Завод

Татарстан РеспНива

СамараНэфис-Биопродукт

Татарстан РеспРусский Продукт

ПензаТорговый Дом Завод Растительных Масел

БорЧишминский Мэз

Башкортостан Респ org/Organization»>

Элеватор

Кумертау

Южный федеральный округ

Астон

Ростов-на-ДонуГк Юг Руси

Ростовская облГруппа Компаний Арт О

КраснодарДонмаслопродукт

Ростов-на-ДонуКубанская Продуктовая Компания

КореновскМамруко

Адыгея РеспМаслозавод Васюринский

Краснодарский край

Маэстролли

Краснодарский крайПоздний Завтрак

Краснодар org/Organization»>Ск — Продукт

КраснодарЮжный Полюс

Кропоткин

Росинка

Краснодарский край

Уральский федеральный округ

Кургансемена

КурганОбъединение Союзпищепром

Челябинск

Сибирский федеральный округ

Агросевторг

БарнаулАлтайкрупа

БарнаулАлтайнатурпродукт

БарнаулАлтария

Алтайский крайАльянс-Агро

Барнаул

org/Organization»>Благо-Барнаул

БарнаулБровар

РубцовскДом Кедра

Новосибирск

Интер-Масло

БарнаулИркутский Масложиркомбинат

ИркутскКулундинский Маслозавод

Алтайский крайМз Селекта

БарнаулНовоалтайский Мэз

НовоалтайскОбраз Жизни

БарнаулРось

Новосибирск org/Organization»>Сиболеум

БарнаулТпк Бастион

Новоалтайск

Аттилан

Барнаул

Свеча

Барнаул

Предприятия нет в списке? Пишите — добавим!

Три новых декларации соответствия на подсолнечное масло

- 01

Мар

2023ЕАЭС N RU Д-RU.РА01.В.83912/23

Подсолнечное масло.ИП Самарин Максим Сергеевич

- 20

Фев

2023ЕАЭС N RU Д-RU.РА01.В.95123/23

Масла растительные нерафинированные, изготовленные ООО «ВестТрейд», в т.ч. под маркой VOCASO: Нерафинированное подсолнечное масло холодного отжима из обжаренных и необжаренных семян подсолнечника; Нерафинированное подсолнечное масло холодного отжима из семян подсолнечника с добавлением цедры лимона сушеннойВЕСТТРЕЙД

- 08

Фев

2023ЕАЭС N RU Д-RU.РА01.В.69693/23

Масло растительное пищевое сыродавленное: подсолнечное масло с маркировкой «RAW Oil»ИП Харитонов Александр Юрьевич

https://декларации-соответствия. рус/

рус/

Открыть полный список деклараций соответствия на подсолнечное масло [52]

Новые и популярные производители

6 последних добавленных

Группа Компаний Арт О

30 НояКубанская Продуктовая Компания

20 СенТпк Бастион

16 ЯнвТорговый Дом Завод Растительных Масел

22 СенАльтаир

29 АвгМамруко

22 Июл

Топ 6 по просмотрам за 30 дней

Альтаир

318Либойл

281Воронежский Завод Растительных Масел

263Поздний Завтрак

256Маслозавод Васюринский

248Объединение Союзпищепром

244

Распределение производителей подсолнечного масла по территории России

По той же теме

Виски

16Мука

72Отруби

31Пиво

211Растительное масло

74Чай

42

Российский рынок растительных масел: итоги 2021 г., прогноз до 2025 г. — OilWorld.

ru

ru

Исследования компании NeoAnalytics

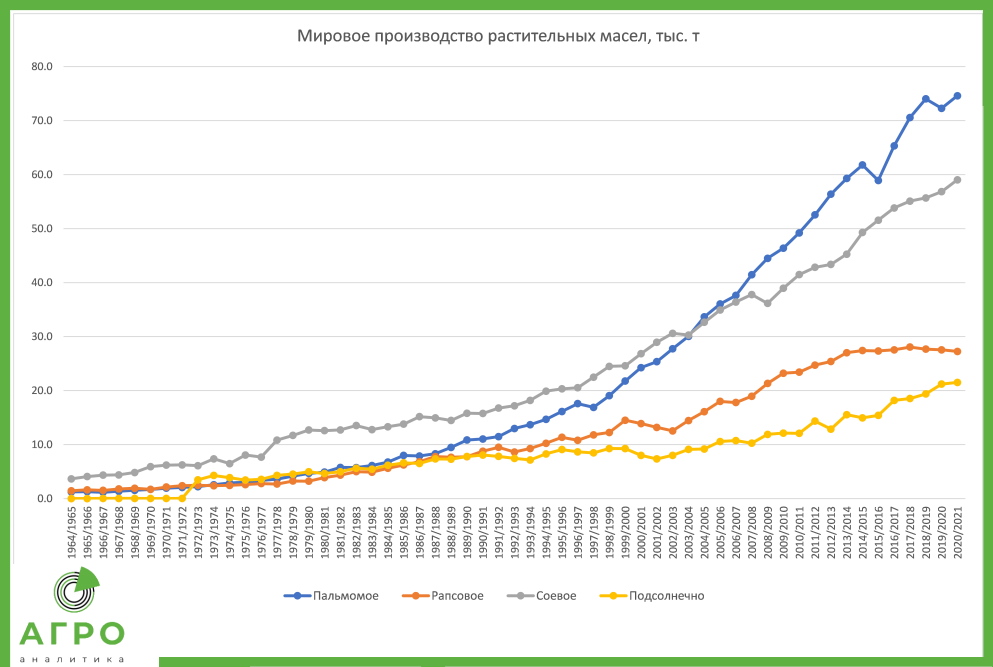

На сегодняшний день российский рынок производства растительных масел является насыщенным и высококонкурентным. В России из масличных культур возделываются преимущественно подсолнечник, соя и рапс. При этом на долю подсолнечника приходится около 62–67% валового сбора маслосемян. Далее идут соевые бобы, на которые приходится практически в три раз меньше. По объемам они идут на втором месте после подсолнечника (рис. 1).

В России наибольшим спросом пользуется подсолнечное масло. Это объясняется его низкой стоимостью в результате выращивания подсолнечника в стране. Отечественные производители покрывают все потребности внутреннего рынка в подсолнечном масле. В данном сегменте рынок близок к своему насыщению.

Предприятия, задействованные в производстве растительных масел, занимают ведущее место в агропромышленном комплексе России. На рынке наблюдается консолидация участников. Крупные игроки объединяются, мелкие участники постепенно покидают рынок. В отрасли достаточно хорошо налажены логистика и инфраструктура.

В отрасли достаточно хорошо налажены логистика и инфраструктура.

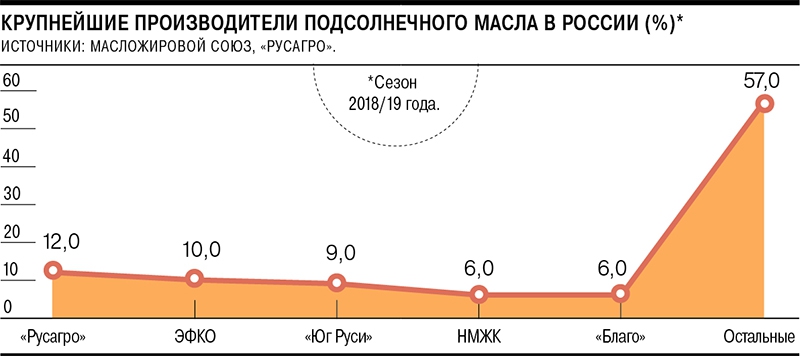

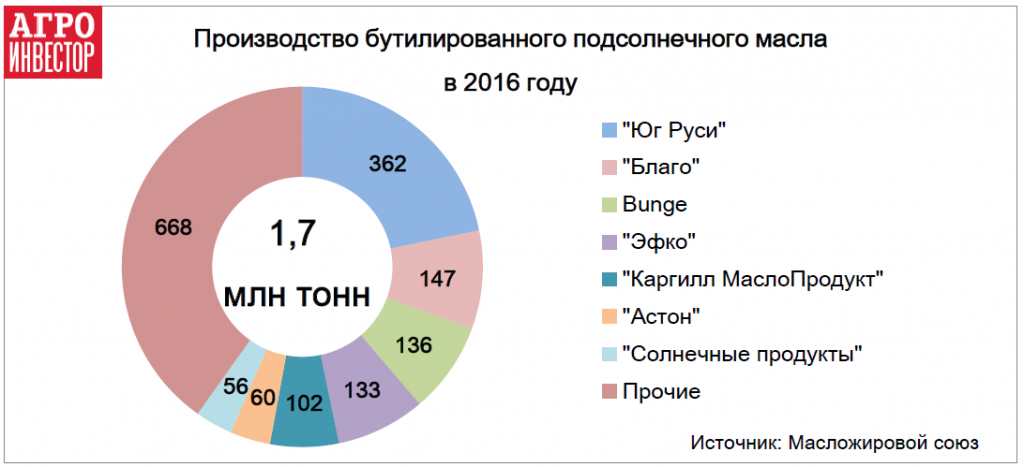

Среди крупнейших отечественных производителей растительного масла можно отметить:

• ООО ГК «Русагро»;

• ООО «Маслоэкстракционный завод «Юг Руси»;

• АО «Эфко»;

• ООО «Благо»;

• ГК «Нижегородский масложировой комбинат»;

• ЗАО «Содружество – Соя»;

• ОАО «Астон» и другие.

Растительное масло относится к продуктам первой необходимости. Помимо домашнего потребления растительные масла широко применяются в промышленности, в том числе в производстве кондитерской, молочной, хлебопекарной продукции, продукции быстрого приготовления и различных соусов.

В последнее время появляется спрос на масла в косметологии, медицине и фармацевтике. Данный сегмент рынка имеет хороший потенциал для роста.

В 2021 г. на рынок растительного масла влияли ценовая нестабильность и ужесточение экспортных ограничений. Ситуация на рынке начала ухудшаться еще в 2020 г. на фоне снижения урожая и роста мировых цен на масличные культуры.

на фоне снижения урожая и роста мировых цен на масличные культуры.

Стоит отметить, что, несмотря на высокие экспортные пошлины, подсолнечник является одной из самых прибыльных культур с доходностью не менее 150%.

В 2021 г. объем рынка растительного масла в России в натуральном выражении составил 3 533,3 тыс. тонн и снизился за год на 14,7% в основном за счет снижения объема отечественного производства.

По итогам 2021 г. в структуре объема рынка растительных масел в России доля отечественного производства составила 58,6%. Доля импорта увеличилась и составила 41,4%. В ушедшем году объем внутреннего выпуска несколько сократился на фоне увеличения импортных поставок (рис. 2).

В общей структуре объема российского рынка лидирует, безусловно, подсолнечное масло. На втором месте идет пальмовое масло. И замыкает тройку лидеров соевое масло (рис. 3).

Основным продуктом потребления в России является подсолнечное масло. Отечественные производители покрывают все потребности внутреннего рынка, и в данном сегменте и рынок близок к своему насыщению. Среди брендов подсолнечного масла – «Мечта хозяйки», «Альтеро», «Щедрое лето», «Слобода» и др.

Среди брендов подсолнечного масла – «Мечта хозяйки», «Альтеро», «Щедрое лето», «Слобода» и др.

На рынке имеются виды масел, которые полностью импортируются в Россию. К ним относятся оливковое масло, кокосовое и пальмовое масло.

Основные поставщики оливкового масла – Италия, Испания, Греция. Данные страны поставляют 95% всего импорта оливкового масла.

Поставщиками кокосового масла являются Индонезия и Малайзия (95% импорта).

Основным поставщиком пальмового масла является Индонезия (98% импорта) (рис. 4).

В ближайшей перспективе основным фактором, влияющим положительно на динамику рынка, станет увеличение объемов производства, обеспеченное непосредственно за счет расширения посевных площадей.

В 2021 г. валовой сбор основных масличных культур в России (подсолнечник, соя, рапс) составил 23 млн тонн. В том числе, валовой сбор подсолнечника составил 15,5 млн тонн (+17%), сои – 4,8 млн тонн (+10,5%), рапса – 2,8 млн тонн (+8,5%).

Высокий урожай масличных культур в 2021 г. позволит в текущем году обеспечить загрузку перерабатывающих предприятий, полностью удовлетворить потребности внутреннего рынка и увеличить экспорт продукции. В 2022 г. планируется дальнейший рост площадей, в том числе под рапс и сою.

позволит в текущем году обеспечить загрузку перерабатывающих предприятий, полностью удовлетворить потребности внутреннего рынка и увеличить экспорт продукции. В 2022 г. планируется дальнейший рост площадей, в том числе под рапс и сою.

Однако, учитывая возросшие геополитические риски, ожидается, что рынок будет развиваться в несколько другом русле, чем это прогнозировалось в январе 2022 г. На дальнейшую динамику в 2022 г. окажет ряд существенных факторов:

• удлинение логистических цепочек, рост стоимости импорта в конечном итоге;

• сокращение объема импортных поставок из стран Европы;

• индексация оптовых и розничных цен, как на сырье, так и на конечную продукцию;

• удорожание процесса производства;

• смещение потребительского спроса в эконом-сегмент;

• существенное изменение структуры рынка в сторону роста объема внутреннего производства;

• существенное изменение структуры импортных и экспортных поставок.

Таким образом, существенно пострадают сегменты рынка, в которых доля импорта – превалирующая. Внутреннее производство будет расти за счет изменения потребительского спроса и его ориентации с импортной продукции на отечественные аналоги (рис. 5).

Внутреннее производство будет расти за счет изменения потребительского спроса и его ориентации с импортной продукции на отечественные аналоги (рис. 5).

Существенно изменится вектор экспортных поставок. Производители будут искать новые экспортные направления.

Ольга Луцева-Эр,

генеральный директор исследовательской компании NeoAnalytics

MSc in Social Management

5 крупнейших российских нефтяных компаний

Россия занимает третье место в мире по добыче нефти и второе место в мире по добыче природного газа. Примерно 11% мировых запасов нефти поступает из России, и 22,5 триллиона кубических футов мировых запасов природного газа поступают из страны. Таким образом, в России находятся одни из крупнейших в мире интегрированных нефтегазовых компаний. Фактически, несколько крупнейших российских компаний неизменно входят в число самых влиятельных корпораций мира.

Все крупнейшие российские нефтяные компании ведут значительные операции по добыче и переработке нефти и газа, включая обширные подразделения по разведке и добыче, нефтеперерабатывающие и нефтехимические заводы, а также розничные сервисные станции. В этой статье основное внимание уделяется пятерке крупнейших нефтяных компаний России согласно рейтингу Forbes Global 2000, опубликованному в мае 2021 года. Список оценивает 2000 крупнейших компаний мира в соответствии с их активами, рыночной стоимостью, объемом продаж и прибылью.

В этой статье основное внимание уделяется пятерке крупнейших нефтяных компаний России согласно рейтингу Forbes Global 2000, опубликованному в мае 2021 года. Список оценивает 2000 крупнейших компаний мира в соответствии с их активами, рыночной стоимостью, объемом продаж и прибылью.

Ключевые выводы

- Россия является третьим по величине производителем нефти, на ее долю приходится около 11% мировых запасов сырой нефти.

- «Роснефть» была крупнейшей нефтяной компанией страны, согласно рейтингу 2000 крупнейших компаний мира по версии Forbes.

- Сургутнефтегаз и Газпром занимаются разведкой и добычей нефти в различных регионах России.

- ЛукОйл присутствует в России, Европе и Новой Зеландии.

- «Транснефть» — одна из крупнейших в мире магистральных нефтепроводных компаний, транспортирующая около 82% российской нефти по трубопроводам протяженностью более 67 000 км.

1. Роснефть

- Продажи: 70,8 млрд долларов

- Прибыль: 2 млрд долларов

- Активы: 207,5 млрд долларов

- Рыночная стоимость: 77,7 млрд долларов

«Роснефть» — крупнейшая нефтяная компания России. Основное внимание уделяется добыче нефти и газа, разведке углеводородов, разработке морских месторождений, переработке и продаже нефти, газа и продуктов переработки. На долю компании приходится почти 6% мировой добычи нефти. Согласно данным на сайте, в 2020 году «Роснефть» добыла 4,14 млн баррелей в сутки или 204,5 млн тонн жидких углеводородов.

Основное внимание уделяется добыче нефти и газа, разведке углеводородов, разработке морских месторождений, переработке и продаже нефти, газа и продуктов переработки. На долю компании приходится почти 6% мировой добычи нефти. Согласно данным на сайте, в 2020 году «Роснефть» добыла 4,14 млн баррелей в сутки или 204,5 млн тонн жидких углеводородов.

Он также входит в число крупнейших независимых производителей газа в стране. Добыча газа «Роснефти» составляла более 20% добычи углеводородов в России. Объем добычи составил почти 63 миллиарда кубометров. В 2020 году компания добыла 5,19 млн баррелей в сутки или 256,2 млн т н.э. углеводородов.

«Роснефть» ведет разведку и добычу в России и примерно в дюжине других стран, а также имеет 13 нефтеперерабатывающих заводов в России и имеет долю в семи дополнительных нефтеперерабатывающих заводах в Западной и Восточной Европе. «Роснефть» также управляет сетью из более чем 3000 АЗС и является крупнейшим в России поставщиком авиакеросина.

2. Сургутнефтегаз

- Продажи: 18,8 млрд долларов

- Прибыль: 8,4 млрд долларов

- Активы: 79,4 млрд долларов

- Рыночная стоимость: 16,7 млрд долларов

Компания «Сургутнефтегаз» была основана в 1977 году в период подъема в регионе нефтегазовой отрасли. Он имеет три основных сегмента, включая разведку и добычу, переработку нефти и добычу газа. Операции по разведке и добыче ведутся в трех разных регионах, а именно в Западной Сибири, Восточной Сибири и Тимано-Печоре.

Сургутнефтегаз также занимается производством электроэнергии и производством нефтехимической продукции. Он также управляет сервисными станциями по всей стране в рамках пяти различных дочерних компаний.

Нефтяная компания Саудовской Аравии, также известная как Saudi Aramco, возглавила список крупнейших в мире нефтегазовых компаний с объемом продаж почти 230 миллиардов долларов и рыночной капитализацией в 1,9 триллиона долларов.

3.

Газпром

Газпром

- Продажи: 90,5 млрд долларов

- Убытки: 912,2 млн долларов

- Активы: 294,9 миллиарда долларов

- Рыночная стоимость: 73,5 миллиарда долларов

«Газпром» — российская энергетическая компания, которая занимается добычей и переработкой в нефтегазовой отрасли, а также производством тепла и электроэнергии.

Компания входит в четверку крупнейших производителей нефти в России. Добыча осуществляется в основном через дочернюю компанию «Газпром нефть». Месторождения нефти разрабатываются в основном в Ямало-Ненецком автономном округе и Ханты-Мансийском автономном округе – Югре. В 2020 году он добыл 41,6 млн тонн нефти.

Компания также обладает одними из крупнейших в мире запасами природного газа, на которые приходится около 16% и 71% мировых и российских запасов соответственно. Он также входит в число крупнейших производителей сжиженного природного газа в стране. В 2020 году компания добыла около 453 млн кубометров природного и попутного газа.

4. ЛукОйл

- Продажи: 71,8 млрд долларов

- Прибыль: 207,9 млн долларов

- Активы: 81,5 млрд долларов

- Рыночная стоимость: 52,3 млрд долларов

Компания «ЛукОйл», основанная в 1931 году и имеющая штаб-квартиру в Москве, является одной из крупнейших нефтегазовых компаний мира. В компании работает более 100 000 человек, она оказывает услуги потребителям более чем в 100 странах мира.

Проекты роста компании расположены в Северном Каспийском море, Балтийском море, Тимано-Печорском регионе, Западной Сибири и Узбекистане. ЛукОйл произвел 2,1 млн баррелей нефтяного эквивалента (БНЭ) в сутки в 2020 году. Объем переработки за год составил 1,2 млн баррелей в сутки. Доказанные запасы углеводородов на 31 декабря 2020 г. составили 15,4 бнэ.

Помимо разведки и добычи газа и нефти в России, «ЛукОйл» работает более чем в 30 других странах. Его нефтеперерабатывающие и нефтехимические предприятия включают шесть нефтеперерабатывающих заводов в России и долю еще в пяти нефтеперерабатывающих заводах в Новой Зеландии и Европе. ЛукОйл также управляет электрогенерирующими объектами в России и автозаправочными станциями в России, Европе и США

ЛукОйл также управляет электрогенерирующими объектами в России и автозаправочными станциями в России, Европе и США

5. Транснефть

- Продажи: 14,3 млрд долларов США

- Прибыль: 2,1 млрд долларов США

- Активы: 44,1 миллиарда долларов

- Рыночная стоимость: 13,9 миллиарда долларов

«Транснефть» базируется в Москве и была основана в 1993 году. Это одна из крупнейших в мире нефтепроводных компаний, осуществляющая транспортировку нефти по магистральным трубопроводам в России. «Транснефть» контролируется государством, но привилегированные акции торгуются на Московской бирже.

По данным на сайте компании, у «Транснефти» более 67 тысяч километров магистральных трубопроводов, что соответствует транспортировке 82% российских запасов добываемой нефти. Емкость резервуаров хранения составляет более 24 миллионов кубометров. Компания также имеет более 500 насосных станций по всей России.

Рынок нефти и российские поставки – Российские поставки на мировые энергетические рынки – Анализ

МЭА (2022), Поставки России на мировые энергетические рынки , МЭА, Париж https://www. iea.org/reports/russian-supplies-to-global-energy-markets, Лицензия: CC BY 4.0

iea.org/reports/russian-supplies-to-global-energy-markets, Лицензия: CC BY 4.0

- Поделиться в Твиттере Твиттер

- Поделиться на Facebook Facebook

- Поделиться в LinkedIn LinkedIn

- Поделиться по электронной почте Электронная почта

- Выложить в печать Печать

Российские поставки на мировые энергетические рынкиРоссийские поставки на мировые энергетические рынки

- Вторжение российских войск на Украину 24 февраля 2022 года пока не привело к прекращению поставок нефти на рынок. Тем не менее цены подскочили на 8 долларов США за баррель до 105 долларов США за баррель после новостей из-за ожиданий, что санкции против России нанесут ущерб экспорту энергоресурсов. В настоящее время неясно, как санкции повлияют на энергетические потоки и как долго продлятся любые потенциальные потери поставок.

- Россия занимает третье место в мире по добыче нефти после США и Саудовской Аравии.

В январе 2022 года общая добыча нефти в России составила 11,3 млн баррелей в сутки, из которых 10 баррелей в сутки приходилось на сырую нефть, 960 тыс. баррелей в сутки на конденсат и 340 тыс. баррелей в сутки на ШФЛУ. Для сравнения, общая добыча нефти в США составляла 17,6 млн баррелей в сутки, а в Саудовской Аравии — 12 млн баррелей в сутки.

В январе 2022 года общая добыча нефти в России составила 11,3 млн баррелей в сутки, из которых 10 баррелей в сутки приходилось на сырую нефть, 960 тыс. баррелей в сутки на конденсат и 340 тыс. баррелей в сутки на ШФЛУ. Для сравнения, общая добыча нефти в США составляла 17,6 млн баррелей в сутки, а в Саудовской Аравии — 12 млн баррелей в сутки. - Россия является крупнейшим в мире экспортером нефти на мировые рынки и вторым по величине экспортером сырой нефти после Саудовской Аравии. В декабре 2021 года он экспортировал 7,8 млн баррелей в сутки, из которых на нефть и конденсат приходилось 5 млн баррелей в сутки, или 64%. Экспорт нефтепродуктов составил 2,85 млн барр./сутки, из которых 1,1 млн барр./сутки газойля, 650 тыс. барр./сут. мазута, 500 тыс. барр./сут. нафты и 280 тыс. барр./сут. вакуумного газойля (ВГО). Бензин, сжиженный нефтяной газ, топливо для реактивных двигателей и нефтяной кокс составили оставшиеся 350 тыс. баррелей в сутки.

Экспорт нефти и нефтепродуктов из России, январь 2020 г.

– декабрь 2021 г.

– декабрь 2021 г.

Открытьразвернуть

- Около 60% российского экспорта нефти идет в страны ОЭСР Европа, еще 20% — в Китай. В ноябре, последнем месяце, за который доступна официальная ежемесячная статистика по нефти, ОЭСР Европа импортировала в общей сложности 4,5 млн баррелей нефти в день из России (34% от ее общего импорта), из которых 3,1 млн баррелей в день приходилось на сырую нефть и сырье и 1,3 млн баррелей в сутки нефтепродуктов. ОЭСР Азия и Океания импортировали 440 тыс. баррелей нефти в сутки из России в ноябре (5% от общего объема импорта), в то время как ОЭСР Америка импортировала 625 тыс. баррелей в сутки (17% от общего объема импорта).

- Около 750 тыс. баррелей сырой нефти в сутки доставляется в Европу по трубопроводной системе «Дружба». Наибольшему риску подвергается около 250 кб/д российской нефти, транзитом через Украину по южной ветке нефтепровода «Дружба» для поставок в Венгрию, Словакию и Чехию.

Китай является крупнейшим покупателем российской нефти, потребляя в среднем 1,6 млн баррелей нефти в сутки в 2021 году, поровну распределяя между трубопроводным и морским маршрутами. Россия также является крупным поставщиком нефти в Беларусь, Румынию и Болгарию, а также продукции в большинство стран бывшего СССР, включая Украину.

Китай является крупнейшим покупателем российской нефти, потребляя в среднем 1,6 млн баррелей нефти в сутки в 2021 году, поровну распределяя между трубопроводным и морским маршрутами. Россия также является крупным поставщиком нефти в Беларусь, Румынию и Болгарию, а также продукции в большинство стран бывшего СССР, включая Украину.

Импорт нефти ОЭСР, всего и из России, ноябрь 2021 г.

тыс. баррелей в сутки

| Всего масла | Сырая нефть + ШФЛУ + сырье | Всего продуктов | |||||||

|---|---|---|---|---|---|---|---|---|---|

|

Итого |

Россия |

Поделиться |

Итого |

Россия |

Поделиться |

Итого |

Россия |

Поделиться |

Австралия | 960 | — | 0% | 145 | — | 0% | 815 | — | 0% |

Япония | 3 993 | 126 | 3% | 2 894 | 122 | 4% | 1 098 | 4 | 0% |

Корея | 3 678 | 313 | 9% | 2 713 | 155 | 6% | 966 | 157 | 16% |

Новая Зеландия | 126 | — | 0% | 67 | — | 0% | 59 | — | 0% |

ОЭСР Азия Океания | 8 589 | 439 | 5% | 6 046 | 277 | 5% | 2 543 | 161 | 6% |

Канада | 960 | — | 0% | 709 | — | 0% | 251 | — | 0% |

Чили | 334 | — | 0% | 109 | — | 0% | 224 | — | 0% |

Мексика | 1 036 | — | 0% | 10 | — | 0% | 1 025 | — | 0% |

США | 8 533 | 626 | 7% | 6 836 | 478 | 7% | 1 698 | 147 | 9% |

ОЭСР Америка | 3 687 | 626 | 17% | 2 574 | 478 | 19% | 1 113 | 147 | 13% |

Австрия | 291 | 8 | 3% | 156 | 8 | 5% | 135 | — | 0% |

Бельгия | 1 189 | 278 | 23% | 648 | 183 | 28% | 541 | 95 | 18% |

Чехия | 244 | 52 | 21% | 138 | 52 | 38% | 106 | — | 0% |

Дания | 189 | 28 | 15% | 90 | — | 0% | 99 | 28 | 28% |

Эстония | 38 | 13 | 34% | — | — | 0% | 38 | 13 | 34% |

Финляндия | 309 | 246 | 80% | 240 | 201 | 84% | 69 | 45 | 65% |

Франция | 1 844 | 233 | 13% | 736 | 98 | 13% | 1 108 | 135 | 12% |

Германия | 2 748 | 835 | 30% | 1 877 | 687 | 37% | 871 | 149 | 17% |

Греция | 683 | 200 | 29% | 568 | 191 | 34% | 115 | 9 | 8% |

Венгрия | 216 | 92 | 43% | 135 | 79 | 59% | 81 | 13 | 16% |

Исландия | 14 | — | 0% | — | — | 0% | 14 | — | 0% |

Ирландия | 184 | 11 | 6% | 61 | — | 0% | 123 | 11 | 9% |

Израиль | 359 | — | 0% | 310 | — | 0% | 49 | — | 0% |

Италия | 1 521 | 204 | 13% | 1 235 | 180 | 15% | 286 | 25 | 9% |

Латвия | 37 | 9 | 24% | — | — | 0% | 37 | 9 | 24% |

Литва | 224 | 185 | 83% | 198 | 173 | 87% | 26 | 12 | 46% |

Люксембург | 59 | — | 0% | — | — | 0% | 59 | — | 0% |

Нидерланды | 3 184 | 748 | 23% | 1 321 | 414 | 31% | 1 863 | 335 | 18% |

Норвегия | 183 | 45 | 25% | 56 | 10 | 18% | 127 | 35 | 28% |

Польша | 878 | 509 | 58% | 632 | 372 | 59% | 247 | 136 | 55% |

Португалия | 310 | 31 | 10% | 144 | 31 | 22% | 166 | — | 0% |

Словацкая Республика | 148 | 109 | 74% | 119 | 109 | 92% | 30 | — | 0% |

Словения | 75 | — | 0% | — | — | 0% | 75 | — | 0% |

Испания | 1 677 | 183 | 11% | 1 337 | 134 | 10% | 340 | 49 | 14% |

Швеция | 492 | 43 | 9% | 338 | 31 | 9% | 154 | 12 | 8% |

Швейцария | 202 | — | 0% | 73 | — | 0% | 129 | — | 0% |

Турция | 1 201 | 258 | 21% | 736 | 141 | 19% | 464 | 116 | 25% |

Соединенное Королевство | 1 567 | 170 | 11% | 976 | 56 | 6% | 591 | 114 | 19% |

ОЭСР Европа | 13 186 | 4 492 | 34% | 9 773 | 3 148 | 32% | 3 413 | 1 344 | 39% |

Всего по ОЭСР | 21 465 | 5 556 | 26% | 16 240 | 3 904 | 24% | 5 225 | 1 652 | 32% |

Источник: Ежемесячная статистика нефти (MOS).

В январе 2022 года общая добыча нефти в России составила 11,3 млн баррелей в сутки, из которых 10 баррелей в сутки приходилось на сырую нефть, 960 тыс. баррелей в сутки на конденсат и 340 тыс. баррелей в сутки на ШФЛУ. Для сравнения, общая добыча нефти в США составляла 17,6 млн баррелей в сутки, а в Саудовской Аравии — 12 млн баррелей в сутки.

В январе 2022 года общая добыча нефти в России составила 11,3 млн баррелей в сутки, из которых 10 баррелей в сутки приходилось на сырую нефть, 960 тыс. баррелей в сутки на конденсат и 340 тыс. баррелей в сутки на ШФЛУ. Для сравнения, общая добыча нефти в США составляла 17,6 млн баррелей в сутки, а в Саудовской Аравии — 12 млн баррелей в сутки. Китай является крупнейшим покупателем российской нефти, потребляя в среднем 1,6 млн баррелей нефти в сутки в 2021 году, поровну распределяя между трубопроводным и морским маршрутами. Россия также является крупным поставщиком нефти в Беларусь, Румынию и Болгарию, а также продукции в большинство стран бывшего СССР, включая Украину.

Китай является крупнейшим покупателем российской нефти, потребляя в среднем 1,6 млн баррелей нефти в сутки в 2021 году, поровну распределяя между трубопроводным и морским маршрутами. Россия также является крупным поставщиком нефти в Беларусь, Румынию и Болгарию, а также продукции в большинство стран бывшего СССР, включая Украину.