Содержание

Аналитики прогнозируют дефицит азотных удобрений в Европе из-за высоких цен на газ

Александр Рюмин / ТАСС

Производители удобрений в ЕС будут стремиться повысить цены на продукцию, чтобы переложить дополнительные расходы, связанные с ростом цен на газ, на потребителей, говорится в обзоре от 22 сентября Fitch Ratings. В итоге европейские сельхозпроизводители скоро могут столкнуться с нехваткой удобрений и ростом цен на них. Это, скорее всего, увеличит стоимость сельхозпродукции в следующем сезоне, говорится в документе.

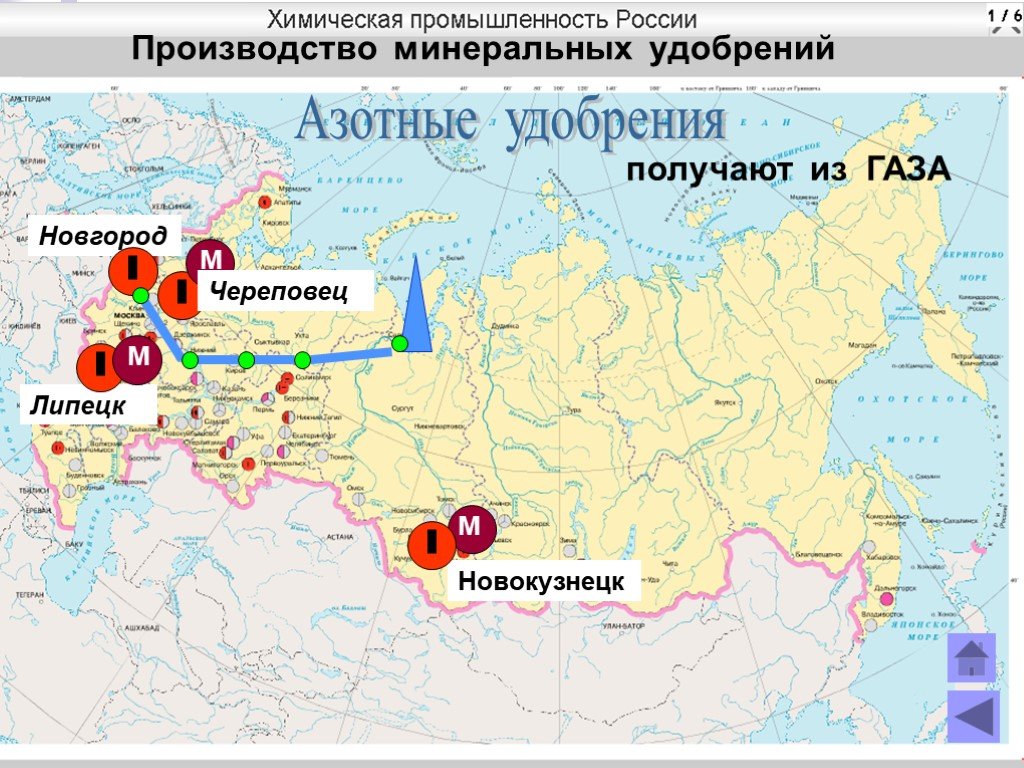

Работающие в Европе компании начали массово останавливать выпуск азотных удобрений из-за высоких цен на газ, из которого получают аммиак (сырье для выпуска удобрений, в частности аммиачной селитры). Американская CF Industries 15 сентября сообщила, что временно останавливает заводы в Великобритании – в Инсе и Биллингеме, где в основном производит аммиачную селитру. Норвежская Yara намерена снизить выпуск аммиака на своих европейских заводах на 40%, испанская Fertiberia уже вывела из эксплуатации аммиачную установку на заводе в Уэльве, а нидерландская OCI снизила загрузку производства в Гелене. 20 сентября о замораживании производства на пять недель объявил Одесский припортовый завод (Украина), а до этого и украинский производитель удобрений Ostchem.

20 сентября о замораживании производства на пять недель объявил Одесский припортовый завод (Украина), а до этого и украинский производитель удобрений Ostchem.

По данным Argus, при стоимости газа выше $20 за 1 MMBtu (миллион британских тепловых единиц), или более $700 за 1000 куб. м, расходы только на газ для получения аммиака приближаются к $800/т, а полная себестоимость аммиака еще выше. При такой стоимости сырья выпуск азотных удобрений нерентабелен. В конце сентября в Европе вероятны дальнейшие остановки мощностей, если цены на газ останутся на текущих уровнях, прогнозируют в Argus.

Цены на газ держатся на уровне выше $700 за 1000 куб. м с середины сентября. 22 сентября цена превышала $880 за 1000 куб. м. Существенного снижения цен на газ в Европе можно ожидать лишь со II квартала 2022 г., на фоне окончания зимы и возможного прихода дополнительных объемов после запуска газопровода «Северный поток – 2», говорил ранее «Ведомостям» консультант Vygon Consulting Иван Тимонин.

При этом цены на азотные удобрения растут с начала 2021 г., т. е. намного раньше, чем стартовало ралли на рынке газа, указывает руководитель отдела аналитических исследований Альфа-банка Борис Красноженов. Драйверами стали рост спроса на сельхозпродукцию и задержка ввода производственных мощностей в мире (около 5 млн т по аммиаку и 7 млн т по азотным удобрениям), поясняет он. По данным управляющего директора рейтинговой службы НРА Сергея Гришунина, цены на азотные, а также на фосфатные и калийные удобрения в Европе на конец августа 2021 г. взлетели на 60–70% в сравнении с уровнем прошлого года. С учетом заявлений об остановке ряда производств есть опасения, что рост по итогам года превысит 100%, отмечает он.

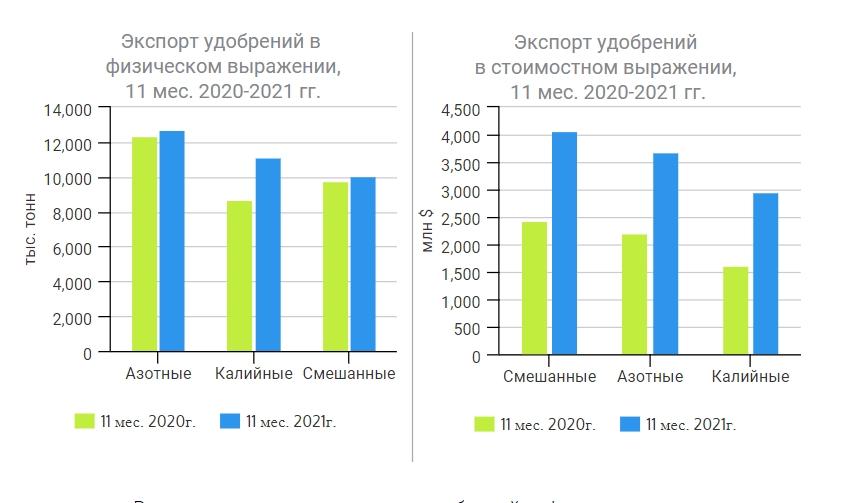

Возможным дефицитом удобрений на рынке ЕС могут воспользоваться российские производители, приобретающие газ по более низким ценам, говорят эксперты. Россия – крупнейший экспортер азотных удобрений, напоминает Красноженов. По данным ФТС, в январе – декабре 2020 г. Россия продала за рубеж 13,7 млн т азотных удобрений на $2,48 млрд. Основными российскими экспортерами азотных удобрений на европейский рынок являются «Акрон», «Еврохим» и «Уралхим».

Основными российскими экспортерами азотных удобрений на европейский рынок являются «Акрон», «Еврохим» и «Уралхим».

На данный момент объявлено о закрытии около 20% европейских мощностей по производству азотных удобрений, в основном норвежской Yara, говорит управляющий активами «БКС мир инвестиций» Виталий Громадин. Освободившуюся долю на рынке могут попробовать занять российские компании, но позитивный эффект и для них также окажется временным: такие высокие цены ведут к разрушению спроса, добавляет он. При этом правительство Великобритании, похоже, смогло договориться с компанией CF Industries об открытии двух заводов в стране с учетом их важности в производственных цепочках, напомнил Громадин.

Сложившаяся на европейском рынке конъюнктура фактически открыла окно возможностей для российских компаний, согласен независимый промышленный эксперт Леонид Хазанов. По его оценке, российские производители могут увеличить продажи азотных удобрений в Европе в осенне-зимний период на 5–15% по сравнению с аналогичным периодом 2020 г. По оценке Гришунина, с учетом свободных мощностей отечественных предприятий потенциал дополнительных поставок – 2–3 млн т. При этом часть продукции может быть поставлена за счет переориентации поставок с других рынков. По оценкам Гришунина, это позволит увеличить показатель EBITDA компаний отрасли, рост по итогам года в среднем может достигать 35–45%.

По оценке Гришунина, с учетом свободных мощностей отечественных предприятий потенциал дополнительных поставок – 2–3 млн т. При этом часть продукции может быть поставлена за счет переориентации поставок с других рынков. По оценкам Гришунина, это позволит увеличить показатель EBITDA компаний отрасли, рост по итогам года в среднем может достигать 35–45%.

Повторение аналогичного сценария вполне вероятно в Азии, считает он. Цены на сжиженный природный газ (СПГ) также бьют рекорды, а рост цен на продукты питания стимулирует сельское хозяйство увеличивать площади посевов, поясняет он. Похожая ситуация складывается и в США, добавляет Хазанов. «Во-первых, резко выросли цены на газ, во-вторых, на страну обрушился ураган «Ида», заставивший американских производителей азотных удобрений останавливать заводы. Проблемы с выпуском азотных удобрений могут сказаться на поставках из США в другие страны», – считает он.

По мнению Красноженова, извлечь выгоду из сложившейся ситуации помимо России могут Китай и производители на Ближнем Востоке и в Северной Африке (в Саудовской Аравии, Катаре, Египте и Алжире) – те, у кого есть доступ к относительно дешевому трубопроводному газу либо долгосрочные контракты на поставку СПГ.

В «Уралхиме» отказались от комментариев. В других крупных российских производителях азотных удобрений не ответили на запросы «Ведомостей».

Новости СМИ2

Хотите скрыть рекламу? Оформите подписку

и читайте, не отвлекаясь

Европа перестает выпускать удобрения – Газета Коммерсантъ № 156 (7357) от 26.08.2022

Рост цен на газ почти на 30% с середины августа вызвал волну остановок европейских мощностей по производству удобрений. За несколько дней о снижении выпуска или закрытии заводов объявили крупнейшие компании Норвегии, Германии, Польши, Литвы, Франции, Великобритании и Венгрии. В целом, по оценкам аналитиков, с рынка уходит более 10% мировых мощностей по аммиаку, что поддержит и так высокие цены на удобрения в мире.

Рисунок: Виктор Чумачев, Коммерсантъ

Рисунок: Виктор Чумачев, Коммерсантъ

Один из крупнейших мировых производителей удобрений — норвежская Yara — 25 августа сообщил, что на 35% сократит использование аммония (менее токсичная форма аммиака) в производстве азотных удобрений и снизит производство до 3,1 млн тонн из-за рекордных цен на газ. Ближайший фьючерс на индекс TTF на Лондонской бирже ICE в четверг впервые с марта превысил $3200 за 1 тыс. кубометров: это в 3,5 раза больше, чем в начале июня, и в 11 раз больше, чем год назад.

Ближайший фьючерс на индекс TTF на Лондонской бирже ICE в четверг впервые с марта превысил $3200 за 1 тыс. кубометров: это в 3,5 раза больше, чем в начале июня, и в 11 раз больше, чем год назад.

За день до этого об остановке выпуска аммония на заводе в Великобритании заявил американский производитель удобрений CF Industries Holdings. Это крупнейший производитель углерода в стране с мощностью 400 тыс. тонн в год. Пока сообщается о временной остановке, но до этого CF Industries уже полностью закрыла аналогичный британский завод по производству аммиака и углерода.

Ведущий польский химический холдинг Grupa Azoty с начала недели остановил завод в Тарнуве и сократил до минимального уровня (43% проектной мощности) производство на другом предприятии — в Кендзежине, сохранив загрузку на заводе в Полице. Прекратил выпуск азотсодержащих продуктов и другой польский химический концерн — Anwil (входит в PKN Orlen), владеющий заводом по производству аммиака и известково-аммиачной селитры (ИАС) во Влоцлавеке.

В Литве с 1 сентября останавливает выпуск аммиака крупнейший в Прибалтике производитель химии Achema, который работал со сниженной загрузкой еще с осени 2021 года. Гендиректор компании Рамунас Миляускас заявил 24 августа, что цены на литовские удобрения стали неконкурентоспособными по сравнению с продукцией из России и США.

Он отметил, что для того, чтобы производство Achema было экономически эффективным, цены на газ должны быть как минимум втрое ниже текущих уровней.

По словам главы компании, если высокая цена на газ сохранится в ближайшие один-два года, Achema не сможет выдерживать такие затраты.

Также за последнюю неделю с аналогичными заявлениями выступили венгерский химический концерн Nitrogenmuvek и французский Borealis (выводит из эксплуатации завод в Гранпюи, другие мощности работают со сниженной загрузкой). Еще в июле производство аммиака начала сокращать крупнейшая химическая компания Германии BASF. Снизил загрузку и крупнейший немецкий производитель аммиака SKW Piesteritz.

Собеседник “Ъ”, знакомый с ситуацией, отмечает, что сейчас на 70% европейских мощностей по выпуску аммиака (24 млн тонн в год) и карбамида (13 млн тонн) производство существенно снижено или остановлено.

По мнению собеседников “Ъ”, эта тенденция продолжится, что будет поддерживать высокие цены не только на азотные, но и на сложные виды удобрений, где используется азотная составляющая.

Источники “Ъ” уверены, что резкое снижение объемов внесения удобрений может грозить ЕС продовольственным кризисом и Брюссель вскоре утвердит директиву, которая позволит импортерам без опаски закупать российские удобрения. Сейчас, отмечает один из собеседников “Ъ”, самая большая проблема экспорта из РФ — логистика.

Дмитрий Акишин из Vygon Consulting отмечает, что в структуре себестоимости аммиака доля газа может достигать 80–90%. По его оценке, суммарные остановленные мощности уже измеряются миллионами тонн и могут составлять несколько процентов от мирового потребления аммиака в производстве удобрений (140 млн тонн в год). Суммарно в Европе уже остановлены или находятся под риском закрытия до 15 млн тонн аммиачных мощностей, отмечает эксперт.

Суммарно в Европе уже остановлены или находятся под риском закрытия до 15 млн тонн аммиачных мощностей, отмечает эксперт.

При этом в странах с дешевым газом, в том числе в России, мощности по производству аммиака и других азотных удобрений традиционно загружены на 80–90% из-за высокой конкурентоспособности.

Поэтому быстрое замещение выпавших объемов организовать достаточно сложно, считает господин Акишин, отмечая хорошие перспективы строящихся в РФ новых мощностей. Нина Адамова из ЦЭП Газпромбанка разделяет мнение, что в ближайшие полгода никто не может восполнить выпавшее европейское предложение на глобальном рынке.

Ольга Мордюшенко

Война на Украине и ее влияние на экспорт удобрений в Бразилию и США

Рекомендуемый формат цитирования:

Колусси, Дж., Г. Шнитки и К. Зулауф. «Война на Украине и ее влияние на экспорт удобрений в Бразилию и США». farmdoc daily (12):34, Департамент экономики сельского хозяйства и потребительской экономики, Университет Иллинойса, ул.

Урбана-Шампейн, 17 марта 2022 г. Постоянная ссылка

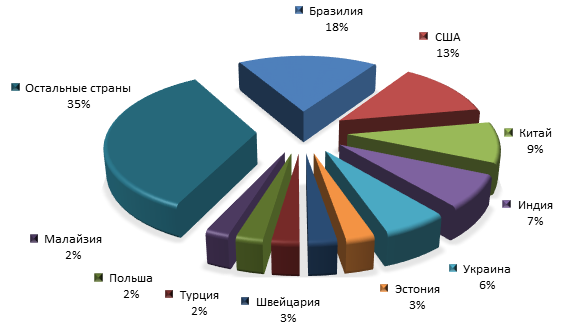

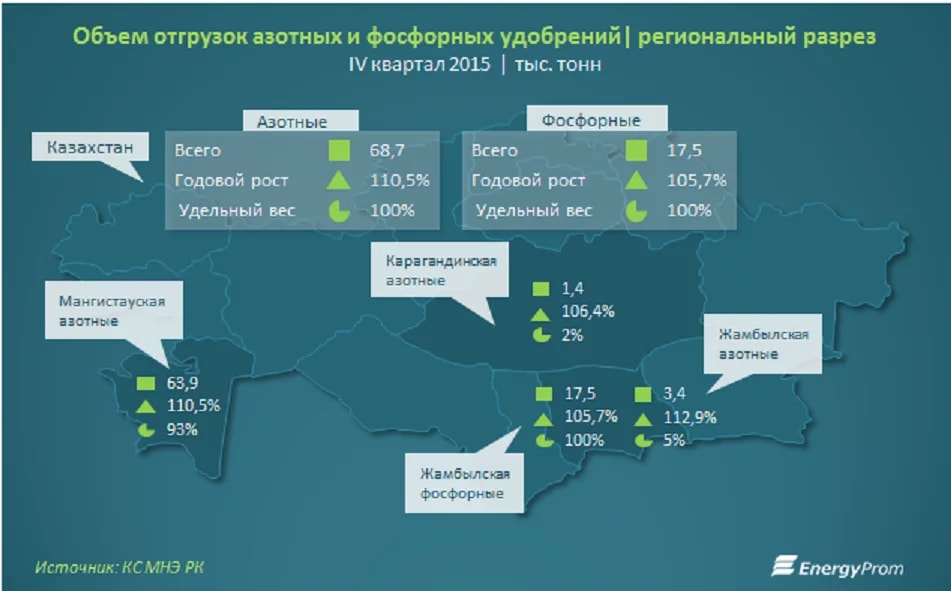

Российское вторжение в Украину существенно повышает риск перебоев в мировой торговле удобрениями. Согласно данным Института удобрений, Россия является крупнейшим в мире экспортером удобрений, на ее долю приходится 23% экспорта аммиака, 14% экспорта мочевины, 10% экспорта переработанных фосфатов и 21% экспорта калия. Основными направлениями поставок удобрений из России являются Бразилия (21%), Китай (10%), США (9%).%) и Индии (4%).

По сравнению с США, Бразилия пострадает более непосредственно, поскольку Бразилия импортирует 85% своих удобрений. Предложение в США должно быть меньшей проблемой, поскольку в США устойчивое внутреннее производство. Однако американские фермеры, скорее всего, столкнутся с более высокими ценами из-за глобальной взаимосвязанности мировой индустрии удобрений. 11 марта обе страны объявили о планах поддержки дополнительного производства удобрений для покрытия растущих затрат. В этой статье основное внимание уделяется зависимости от импортных удобрений и мерам по ее снижению со стороны США и Бразилии, ведущих мировых экспортеров многих сельскохозяйственных товаров.

Источники удобрений Бразилии

На долю Бразилии приходится 8% мирового потребления удобрений, и она является четвертым по величине импортером удобрений в мире после Китая (24%), Индии (14,6%) и США (10,3%). Около одной пятой бразильского импорта приходится на Россию. Добавление удобрений из Беларуси, тесно связанной с Россией, увеличивает объем импорта Бразилии почти до 30%. Что касается прямого импорта из России и Беларуси, калийные удобрения являются крупнейшим импортом удобрений, при этом на Россию и Беларусь приходится 44% калийных удобрений, импортируемых Бразилией (см. Рисунок 1). Бразилия, вероятно, будет искать больше калия в Канаде, которая в настоящее время является ее крупнейшим поставщиком.

Бразилия импортирует 95% своих азотных удобрений, а Россия является ведущим поставщиком, на долю которого приходится 21% импортируемого количества, за ней следуют Китай, Катар и Алжир (см. рис. 1). В 2020 году Бразилия произвела 224 000 тонн азотных удобрений, что обеспечило немногим более 4% потребности страны. В настоящее время в Бразилии всего три производителя азота.

В настоящее время в Бразилии всего три производителя азота.

Бразилия импортирует 75% своих потребностей в фосфатах, что является самым низким процентом из трех основных компонентов удобрений. Основным поставщиком является Марокко, за которым следуют Россия, Саудовская Аравия, США и Китай (см. рис. 1). На эти страны приходится более 70% мирового производства фосфатов.

Разбивка удобрений, применяемых в Бразилии: калийные (38%), фосфорные (33%) и азотные (29%). На производство сои, кукурузы и сахарного тростника приходится более 73% потребления удобрений в стране.

Источники американских удобрений

США являются третьим по величине импортером удобрений в мире, и на их долю приходится 10,3% мирового потребления. В отличие от Бразилии, в Соединенных Штатах развита промышленность удобрений. Тем не менее, на него также могут повлиять мировые поставки и цены. Соединенные Штаты, Европейский союз и другие страны ввели экономические санкции против России, которые могут воспрепятствовать экспорту из России природного газа, калия и азота. Беларусь, союзник России, уже попала под европейские и американские санкции, ограничивающие ее экспорт калия. Вместе Россия и Беларусь контролируют 40% мировых поставок калия. В 2021 году США импортировали около 93 процента от потребности в поташе. Канада обеспечивает 83% калия, используемого в США; Россия и Беларусь обеспечили 12% использования в США в 2021 г. (см. рис. 2).

Беларусь, союзник России, уже попала под европейские и американские санкции, ограничивающие ее экспорт калия. Вместе Россия и Беларусь контролируют 40% мировых поставок калия. В 2021 году США импортировали около 93 процента от потребности в поташе. Канада обеспечивает 83% калия, используемого в США; Россия и Беларусь обеспечили 12% использования в США в 2021 г. (см. рис. 2).

Американская зависимость от импорта азота и фосфатов намного меньше, 12,5% и 9% соответственно. Например, в 2020 году аммиак (связанный азотом) производили 16 компаний на 35 заводах в 16 штатах США. газ, основной ингредиент аммиака. Фосфат добывался пятью фирмами на 10 рудниках во Флориде, Северной Каролине, Айдахо и Юте.

До конфликта в Украине фермеры во всем мире боролись с гораздо более высокими ценами и перебоями в поставках (см. farmdoc daily 8 марта 2022 г.). США импортируют нетривиальное количество всех трех компонентов, поэтому цены в США, вероятно, будут связаны с мировыми ценами на удобрения. Рост цен на мировом рынке, вероятно, приведет к аналогичному росту цен на рынке США. С момента начала российско-украинского конфликта цены на удобрения, указанные в Отчете о затратах на производство в штате Иллинойс, выросли.

Рост цен на мировом рынке, вероятно, приведет к аналогичному росту цен на рынке США. С момента начала российско-украинского конфликта цены на удобрения, указанные в Отчете о затратах на производство в штате Иллинойс, выросли.

Бразильский план по снижению зависимости

11 марта правительство Бразилии приняло план по снижению своей зависимости от импорта после того, как российское вторжение в Украину вызвало узкое место в глобальной цепочке поставок. Программа, направленная на сокращение импорта удобрений в Бразилию с нынешних 85% до 45% к 2050 году, включает новую налоговую политику для сектора и оказывает поддержку частным фирмам в расширении мощностей по производству удобрений. В 2021 году Бразилия импортировала более 41 млн тонн удобрений, что на 21% больше, чем в прошлом году (см. рис. 3). Увеличение потребления удобрений в основном обусловлено ростом посевных площадей в последние годы.

Бразильский план включает 80 целей и 130 конкретных действий по увеличению внутреннего производства удобрений. Программа также включает: (а) стимулы для увеличения использования органических удобрений; (б) финансовые вложения в исследования; и c) посещение производителей по всей стране представителями Бразильской сельскохозяйственной исследовательской компании (Embrapa) для содействия повышению эффективности использования удобрений и средств производства в поле. Правительство заявляет, что только усилия Embrapa, как ожидается, сократят спрос Бразилии на 20% в урожае 2022/23. Эксперты говорят, что в некоторых почвах есть остаточные удобрения прошлого сезона. При правильном анализе можно отложить процент компонента на следующую культуру, но с некоторым потенциальным падением урожайности. В Бразилии собирают два, а иногда и три урожая в год.

Программа также включает: (а) стимулы для увеличения использования органических удобрений; (б) финансовые вложения в исследования; и c) посещение производителей по всей стране представителями Бразильской сельскохозяйственной исследовательской компании (Embrapa) для содействия повышению эффективности использования удобрений и средств производства в поле. Правительство заявляет, что только усилия Embrapa, как ожидается, сократят спрос Бразилии на 20% в урожае 2022/23. Эксперты говорят, что в некоторых почвах есть остаточные удобрения прошлого сезона. При правильном анализе можно отложить процент компонента на следующую культуру, но с некоторым потенциальным падением урожайности. В Бразилии собирают два, а иногда и три урожая в год.

Американский план поддержки местного производства

11 марта Министерство сельского хозяйства США (USDA) объявило, что поддержит дополнительное производство удобрений для американских фермеров, чтобы справиться с растущими затратами. Этим летом Министерство сельского хозяйства США предоставит 250 миллионов долларов в рамках новой программы грантов для поддержки независимого, инновационного и устойчивого производства удобрений в Америке. Кроме того, для решения растущих проблем с конкуренцией в цепочке поставок сельскохозяйственной продукции Министерство сельского хозяйства США запустит общественное расследование для получения информации о семенах и сельскохозяйственных ресурсах, удобрениях и розничных рынках.

Кроме того, для решения растущих проблем с конкуренцией в цепочке поставок сельскохозяйственной продукции Министерство сельского хозяйства США запустит общественное расследование для получения информации о семенах и сельскохозяйственных ресурсах, удобрениях и розничных рынках.

Министерство сельского хозяйства США будет использовать средства от Commodity Credit Corporation в сентябре на покрытие рыночных сбоев для разработки программы грантов, которая обеспечивает финансирование для поощрения нового, независимого производства. Процесс подачи заявок будет объявлен летом 2022 года, а первые награды ожидаются до конца года. Важно подчеркнуть, что предлагаемые действия США вряд ли повлияют на доступность и цены на удобрения в этом году, и их последствия могут проявиться через несколько лет.

Резюме

Российско-украинский кризис вызвал дальнейшие сбои и проблемы в мировой индустрии удобрений. Фермерам следует ожидать более высоких цен на удобрения, что приведет к принятию управленческими решениями о рентабельном использовании удобрений. Учитывая геополитические последствия конфликта, эти нарушения могут растянуться на многие годы.

Учитывая геополитические последствия конфликта, эти нарушения могут растянуться на многие годы.

7 крупнейших производителей азотных удобрений в Америке

7 крупнейших производителей азотных удобрений в Америке входят в число примерно 30 компаний, имеющих производственные мощности в Соединенных Штатах. Несмотря на то, что существует так много компаний, и одни только крупнейшие производители азотных удобрений производят миллионы тонн удобрений, США по-прежнему являются нетто-импортером, поскольку ежегодно импортируют от 2 до 3 миллионов тонн аммиака.

Есть две основные причины, объясняющие, почему США вынуждены импортировать азотные удобрения. Во-первых, это высокий спрос, так как азотные удобрения требуются в больших количествах, чем удобрения, изготовленные из двух других основных питательных веществ, а во-вторых, высокая стоимость производства. Однако, поскольку цены на природный газ в США в последние пару лет были низкими, по всей стране было построено больше производственных мощностей, что позволило крупнейшим производителям азотных удобрений в Америке, таким как CF Industries Holdings, Inc. (NYSE:CF), Potash Corporation of Saskatchewan (США) (NYSE:POT), и Terra Nitrogen Company, L.P. (NYSE:TNH) для обеспечения наибольшей доли рынка удобрений в страна.

(NYSE:CF), Potash Corporation of Saskatchewan (США) (NYSE:POT), и Terra Nitrogen Company, L.P. (NYSE:TNH) для обеспечения наибольшей доли рынка удобрений в страна.

Азотное удобрение представляет собой тип минерального удобрения, изготовленного из аммиака, который сам по себе может использоваться в качестве удобрения, но часто используется для производства других видов азотных удобрений. Аммиак производится с помощью процесса Габера-Боша, в котором используется природный газ (химическая формула CH 4 ), который обеспечивает водород, а азот получают из воздуха. В ходе этого процесса создается аммиак (NH 3 ), который используется для производства мочевины и других удобрений. Поэтому, поскольку для производства азотных удобрений требуется большое количество природного газа, это является одним из основных факторов, влияющих на стоимость удобрений, и именно поэтому многие компании, в том числе крупнейшие производители азотных удобрений в Америке, предпочитают строить производственные мощности в странах с исторически низкими ценами на природный газ.

Как было сказано ранее, азот требуется в больших количествах, чем два других основных питательных вещества. Это связано с тем, что азот является наиболее важным из трех так называемых «макропитательных веществ», а два других — фосфор и калий. Азот непосредственно отвечает за размер урожая, по сравнению с двумя другими, которые влияют на качество урожая. По данным Международной ассоциации производителей удобрений, в 2015/2016 году было потреблено около 181 млн тонн удобрений, 60% из которых — азотные. Кроме того, азотные удобрения необходимо вносить каждый год, в отличие от фосфорных и калийных. Эти факторы приносят большую пользу крупнейшим производителям азотных удобрений в Америке.

igorstevanovic/Shutterstock.com

Крупнейшие производители азотных удобрений в Америке, вероятно, выиграют от повышения спроса, поскольку мир борется с глобальным потеплением и выбросами парниковых газов. Производство аммиака является энергоемким процессом и имеет большой углеродный след. Китай, который использует аммиак на основе угля, имеет один из самых высоких показателей воздействия. В то же время Китай является одним из лидеров в борьбе с выбросами парниковых газов и планирует сократить мощность своих заводов по производству аммиака. В то же время европейские компании, которые исторически сталкивались с более жесткими правилами и более высокими ценами на энергию, вложили значительные средства в то, чтобы сделать процесс максимально энергоэффективным, снабжая свои заводы катализаторами, снижающими выбросы. В США ситуация с регулированием на данный момент довольно неопределенная, судя по «усилиям» нынешней администрации, но у компаний также есть возможность модернизировать свои мощности для решения проблемы изменения климата. В то же время ожидается, что одним из регионов с самым высоким ростом спроса будет Южная Америка, поэтому крупнейшие производители азотных удобрений в Америке и другие более мелкие производители получат выгоду из-за их географической близости.

Китай, который использует аммиак на основе угля, имеет один из самых высоких показателей воздействия. В то же время Китай является одним из лидеров в борьбе с выбросами парниковых газов и планирует сократить мощность своих заводов по производству аммиака. В то же время европейские компании, которые исторически сталкивались с более жесткими правилами и более высокими ценами на энергию, вложили значительные средства в то, чтобы сделать процесс максимально энергоэффективным, снабжая свои заводы катализаторами, снижающими выбросы. В США ситуация с регулированием на данный момент довольно неопределенная, судя по «усилиям» нынешней администрации, но у компаний также есть возможность модернизировать свои мощности для решения проблемы изменения климата. В то же время ожидается, что одним из регионов с самым высоким ростом спроса будет Южная Америка, поэтому крупнейшие производители азотных удобрений в Америке и другие более мелкие производители получат выгоду из-за их географической близости.

Сказав это, давайте подробнее рассмотрим 7 крупнейших производителей азотных удобрений в Америке, некоторые из которых также входят в 11 крупнейших компаний по производству удобрений в мире . При составлении этого списка учитывались только крупнейшие производители азотных удобрений в Америке с производственными мощностями в США. В качестве критерия для этих производителей азотных удобрений мы учитывали только объемы аммиака, которые были произведены на их предприятиях в США в течение последних финансовых лет этих компаний, причем данные были представлены в отчетах компаний по ценным бумагам 10-K. и биржевая комиссия (все включенные компании являются публичными).

При составлении этого списка учитывались только крупнейшие производители азотных удобрений в Америке с производственными мощностями в США. В качестве критерия для этих производителей азотных удобрений мы учитывали только объемы аммиака, которые были произведены на их предприятиях в США в течение последних финансовых лет этих компаний, причем данные были представлены в отчетах компаний по ценным бумагам 10-K. и биржевая комиссия (все включенные компании являются публичными).

7 крупнейших производителей азотных удобрений в АмерикеСельское хозяйствоAgrium Inc. (США) (AGU)Производители аммиакаCF Industries Holdings Inc. (CF)CVR Partners LP (UAN)сельское хозяйствокрупнейшие производители аммиака в СШАкрупнейший интегрированный производитель фосфатов в мирекрупнейший в мире комплекс азотных удобренийкрупнейший азот производитель удобрений в миреLSB Industries Inc. (LXU)Mosaic Co (MOS)азотные азотные удобренияNYSE:AGUNYSE:CFNYSE:LXUNYSE:MOSNYSE:POTNYSE:TNHNYSE:UANPotash Corporation of Saskatchewan (USA) (POT)SlideshowTerra Nitrogen Company L.