Содержание

Топ стран по производству и экспорту подсолнечного и растительных масел в мире

В этой статье вы узнаете о топ странах мира по производству и экспорту подсолнечного и растительного масла, и что происходит на мировом рынке в 2022 году

Глобальный рынок растительных масел, по сведениям https://lindeal.com, в последние лета отличается положительной динамикой: к 2025 его объемы возрастут до 262,9 млн тонн, из которых 31 млн тонн придется на рапсовое масло. Тенденция основывается на массовом переходе мировых потребителей с животных жиров на растительные, менее вредные для здоровья. Лидером в потреблении являются азиатские страны, главным образом, Китай и Индия. Рост спроса на растительные масла объясняется и особенностями национальных кухонь, использованием продукта для производства органической косметики.

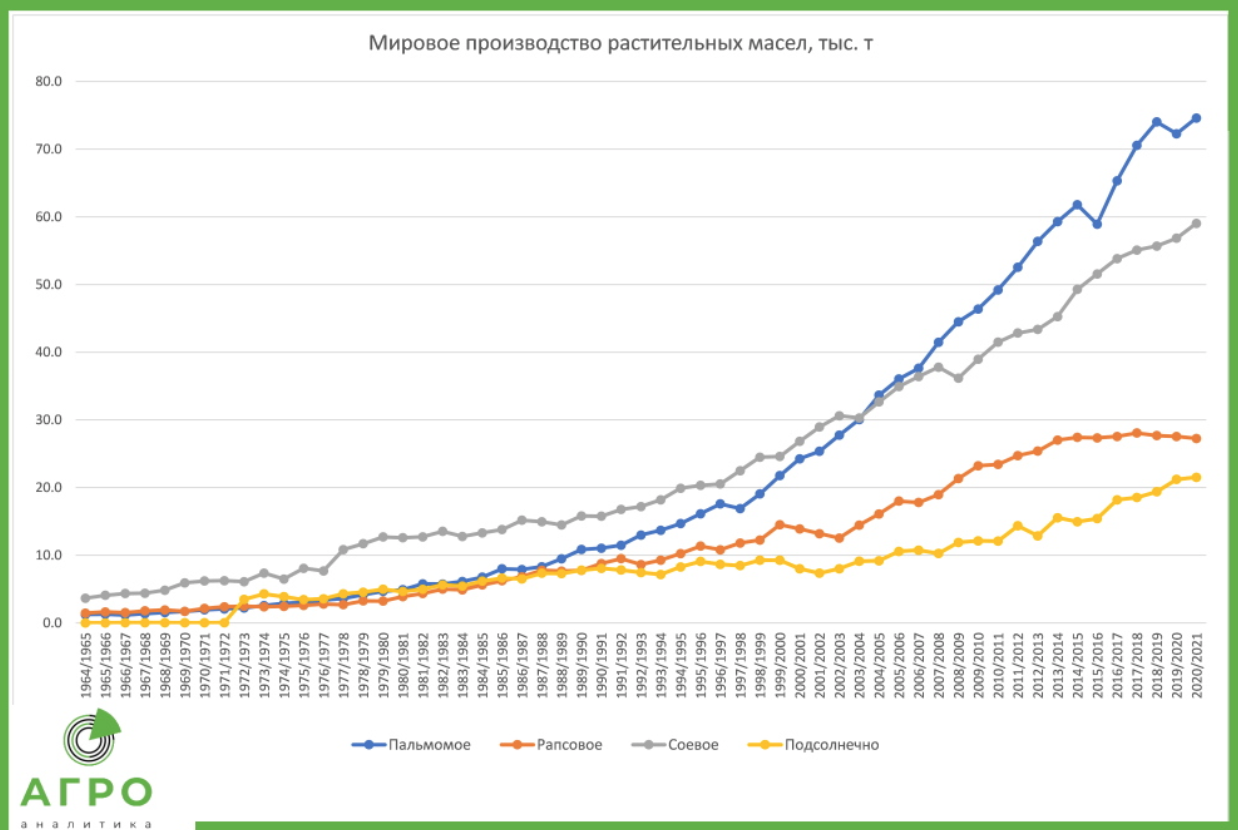

Структура мирового производства растительных масел 2020/2021

На последний отчетный период (пока не собран новый урожай) глобальная картина по производству растительных масел выглядит следующим образом (в млн тонн):

- Пальмовое: 72,9.

- Соевое: 59,4.

- Рапсовое: 29,1.

- Подсолнечное: 19,1.

- Пальмоядровое: 8,4.

- Арахисовое: 6,4.

- Хлопковое: 4,8.

- Кокосовое: 3,4.

- Оливковое: 2,9.

Всего же за сезон 2020/2021 в мире было произведено 206,5 млн т растительного масла.

Если приведенную сводку по глобальному производству продукта представить в процентах, мы получим следующую картину:

- Пальмовое: 35,3 %.

- Соевое: 28,8 %.

- Рапсовое: 14,1 %.

- Подсолнечное: 9,2 %.

- Пальмоядровое: 4,2 %.

- Арахисовое: 3,1 %.

- Хлопковое: 2,3 %.

- Кокосовое: 1,7 %.

- Оливковое: 1,4 %.

Таким образом, по данным USDA, подавляющая (87,4 %) доля изготовления растительных масел приходится на пальмовую, соевую, рапсовую и подсолнечную разновидность. Остальные 12,6 % — это пальмоядровое, арахисовое, кокосовое, оливковое масло.

Топ стран по производству и экспорту подсолнечника

По последним данным, ежегодно в мире производится 47 347 175 тонн подсолнечных продуктов. Безусловными лидерами в этом секторе выступают страны-экспортеры подсолнечника Россия и Украина, на долю которых приходится 50 % мирового объема подсолнечных семян.

В топе лидеров следующие крупнейшие страны-производители подсолнечника (в тоннах):

- Украина — 13 626 890.

- Россия — 11 010 197.

- Аргентина — 3 000 367.

- Китай — 2 587 422.

- Румыния — 2 032 340.

- Болгария — 1 873 677.

- Турция — 1 670 716.

- Венгрия — 1 534 959.

- США — 1 204 170.

- Франция — 1 189 832.

В менее масштабных объемах Производство налажено в государствах-экспортерах подсолнечника (от большего к меньшему):

- Танзании;

- Испании;

- ЮАР;

- Казахстане;

- Молдавии;

- Сербии;

- Мьянме;

- Индии;

- Греции;

- Италии;

- Словакии;

- Уганде;

- Пакистане;

- Боливии;

- Хорватии;

- Судане;

- Бразилии;

- Парагвае;

- Южном Судане;

- Замбии;

- Австрии;

- Канаде;

- Узбекистане;

- Чехии;

- Иране;

- Германии;

- Марокко;

- Киргизии;

- Португалии;

- Австралии;

- Египте;

- Зимбабве;

- Азербайджане;

- Малави;

- Венесуэле;

- Кении;

- Швейцарии;

- Таиланде;

- Таджикистане;

- Анголе;

- Израиле;

- Мозамбике;

- Мексике;

- Сирии;

- Тунисе;

- Македонии;

- Ботсване;

- Польше;

- Грузии;

- Чили;

- Уругвае;

- Албании;

- Беларуси;

- Ираке;

- Афганистане;

- Словении;

- Боснии и Герцеговине;

- Эквадоре;

- Колумбии;

- Алжире;

- Намибии;

- Ливане;

- Иордании.

- Палестине.

В неназванных странах сельскохозяйственные площади, засеянные подсолнечником, не присутствуют.

Топ стран по производству и экспорту подсолнечного масла

Ежегодно на нашей планете производится 15 848 036 тонн масла подсолнечника. Крупнейшим поставщиком и экспортером продукта является Украина. Ее ближайший конкурент — соседняя Россия. Вместе эти страны обеспечивают мир 50 % подсолнечного масла.

Общая глобальная картина с крупнейшими производителями растительного масла в мире (в тоннах):

- Украина — 4 400 324.

- Россия — 4 063 080.

- Аргентина — 931 700.

- Турция — 721 882.

- Франция — 632 900.

- Венгрия — 566 100.

- Испания — 503 500.

- Румыния — 454 576.

- Болгария — 318 300.

- Китай — 299 848.

В менее масштабных объемах изготовление продукта налажено в странах-производителях подсолнечного масла (от большего к меньшему):

- ЮАР;

- Нидерландах;

- Казахстане;

- Сербии;

- Индии;

- Танзании;

- США;

- Италии;

- Мьянме;

- Германии;

- Молдавии;

- Португалии;

- Пакистане;

- Бразилии;

- Уганде;

- Греции;

- Австрии;

- Парагвае;

- Боливии;

- Чехии;

- Иране;

- Боснии и Герцеговине;

- Судане;

- Колумбии;

- Венесуэле;

- Египте;

- Словакии;

- Канаде;

- Хорватии;

- Польше;

- Марокко;

- Южном Судане;

- Мексике;

- Австралии;

- Азербайджане;

- Замбии;

- Сирии;

- Швеции;

- Бельгии;

- Швейцарии;

- Зимбабве;

- Кении;

- Финляндии;

- Грузии;

- Таджикистане;

- Израиле;

- Анголе;

- Тунисе;

- Малави;

- Македонии;

- Мозамбике;

- Индонезии;

- Армении;

- Ираке;

- Литве;

- Латвии;

- Алжире;

- Чили;

- Японии;

- Уругвае;

- Киргизии;

- Ливане;

- Албании;

- Малайзии;

- Афганистане;

- Беларуси;

- Люксембурге;

- Намибии;

- Дании.

Известно, что своего производства подсолнечного масла нет в Великобритании, Исландии, Норвегии, Ботсване и Сенегале.

Крупнейшими экспортерами подсолнечного масла в мире являются (в долларах):

- Украина (53 %) — 4,7 млрд.

- Россия (20 %) — 1,81 млрд.

- Нидерланды (5,48 %) — 484 млн.

- Болгария (4,26 %) — 377 млн.

- Аргентина (2,6 %) — 229 млн.

- Венгрия (2,41 %) — 213 млн.

- Франция (1,39 %) — 123 млн.

- Румыния (1,31 %) — 115 млн.

- Молдова (1,02 %) — 91 млн.

- Турция (1,01 %) — 90 млн.

Среди стран-экспортеров подсолнечного масла с более скромными объемами экспорта выделяют (от большего к меньшему):

- Казахстан;

- Сербию;

- Боливию;

- Польшу;

- Испанию;

- Чехию;

- Италию;

- Мексику;

- Египет;

- Бельгию;

- Германию;

- Боснию и Герцеговину;

- США;

- Португалию;

- ЮАР;

- Литву;

- Хорватию;

- Уганду;

- Словакию;

- Беларусь;

- Марокко;

- Саудовскую Аравию;

- Малайзию;

- Грецию;

- Узбекистан;

- Парагвай;

- Австрию;

- Великобританию;

- Словению;

- ОАЖ;

- Мозамбик.

Таким образом, согласно отчетности 75 государств мира, Экспорт подсолнечного (сафлорового сырого) масла в общей сумме составляет $8,84 млрд.

Самую значительную долю в общегосударственном экспорте вывоз за границу подсолнечного масла составляет в следующих странах:

- Украина: из 49 млрд долларов — $4,7 млрд (9,55 %).

- Молдова: из 2,46 млрд долларов — $90 млн (3,68 %).

- Болгария: из 31 млрд долларов — $377 млн (1,18 %).

- Боливия: из 7 млрд долларов — $59 млн (0,8 %).

- Россия: из 337 млрд долларов — $1,81 млрд (0,5 %).

- Аргентина: из 54 млрд долларов — $229 млн (0,4 %).

- Сербия: из 19,5 млрд долларов — $73 млн (0,3 %).

Самыми популярными направлениями экспорта подсолнечного масла являются следующие (в процентах от общего объема):

- из Украины в Индию — 16,2 %;

- из Украины в Китай — 10,6 %;

- из России в Китай — 6,1 %;

- из Украины в Нидерланды — 5,69 %;

- из Украины в Испанию — 3,82 %;

- из России в Индию — 3,77 %

- из Украины в Ирак — 3,66 %;

- из Украины в Италию — 3,22 %;

- из Нидерландов в Германию — 3,1 %.

Главными импортерами подсолнечного масла остаются Индия, Китай, Турция, Нидерланды, Испания, Италия, Германия, Бельгия, Франция, Великобритания, Южно-Африканская республика, Польша, Соединенные Штаты Америки.

Топ стран по производству и экспорту соевого масла

Согласно последним отчетным данным (2021), мировой экспорт соевого масла несколько уменьшился весной: с 950 000 до 910 000 т — причиной стало сокращение вывоза продукции из государств Южной Америки — основных экспортеров. При этом общий годовой экспорт продукции увеличился до 5,9 млн тонн — на 10,3 % больше, чем в аналогичный период 2020 года (5,3 млн тонн).

Топ стран-экспортеров и производителей соевого масла, по данным экспертов Oil World, выглядит таким образом:

- Китай — 15,95 млн тонн.

- США — 11,9 млн тонн.

- Бразилия — 9 млн тонн.

- Аргентина — 7,9 млн тонн.

Ключевыми покупателями (импортерами) данного продукта выступают Индия, Иран, Ирак, Бангладеш, Египет.

Топ стран по производству и экспорту пальмового масла

Мировой рынок пальмового масла не отличается большим разнообразием — одновременно главными производителями и экспортерами являются два государства: Индонезия и Малайзия. На их долю приходится 80 % произведенного в мире продукта (в мегатоннах):

- Индонезия — 44 500.

- Малайзия — 18 700.

- Таиланд — 3120.

- Колумбия — 1615.

- Нигерия — 1400.

- Гватемала — 880.

- Гондурас — 600.

- Папуа-Новая Гвинея — 565.

- Эквадор — 564.

- Бразилия — 550.

- Кот-д’Ивуар — 515.

Картина с крупнейшими глобальными экспортерами пальмового масла не сильно отличается от рейтинга основных производителей продукта (в мегатоннах):

- Индонезия — 28 000.

- Малайзия — 16 220.

- Гватемала — 810.

- Колумбия — 685.

- Папуа-Новая Гвинея — 584.

- Таиланд — 550.

- Гондурас — 425.

- Коста-Рика — 230.

- Кот-д’Ивуар — 230.

- Эквадор — 215.

На долю других производителей суммарно приходится 300 мегатонн экспорта пальмового масла.

Топ стран по производству и экспорту рапсового масла

По объемам производства рапсовое масло находится на третьем месте, уступая лишь пальмовому и соевому. Согласно статистике 2020/2021, на его долю приходится 14,1 % глобального рынка (29,1 млн тонн).

Крупнейшие производители рапсового масла 2020/2021, по данным USDA (в млн тонн):

- Европейский Союз (32,1 %) — 9,3.

- Китай (21,5 %) — 6,2.

- Канада (15,6 %) — 4,5.

- Индия (9,8 %) — 2,9.

- Япония (3,4 %) — 1.

Всего в мире было произведено 29,1 млн тонн масла рапса, из них на долю других государств пришлось 5,1 млн т продукта.

По мировому потреблению продукта складывается следующая картина (в млн тонн):

- Евросоюз — 9.

- Китай — 8,2.

- Индия — 2,7.

- США — 2,5.

- Япония — 1.

- Канада — 1.

- Мексика — 0,7.

- Великобритания — 0,6.

- Пакистан — 0,5.

- Норвегия — 0,5.

Остальные государства планеты суммарно потребили 1,4 млн тонн продукта, в то время как общемировой показатель потребления рапсового масла составил 28,3 млн т.

Топ стран-экспортеров рапсового масла в стоимостном выражении (в млн долларов) выглядит так:

- Канада (36,1 %) — 2819,4.

- Германия (13,3 %) — 1038,9.

- Россия (7,5 %) — 585,5.

- Бельгия (5,4 %) — 423,8.

- Франция (4,8 %) — 373,5.

- Объединенные Арабские Эмираты (4,4 %) — 347,1.

- Нидерланды (3,8 %) — 300,2.

- Чехия (3,3 %) — 255,6.

- Беларусь (3,1 %) — 243,9.

- Австралия (2,3 %) — 177,5.

На остальные Страны мира приходится 16 % экспорта на сумму 1253,6 млн долларов. Общемировой экспорт масла из рапса оценивается (по данным ITC Trade Map), в 7818,1 млн долларов.

Общемировой экспорт масла из рапса оценивается (по данным ITC Trade Map), в 7818,1 млн долларов.

Главными импортерами продукта в 2020/2021 стали (в млн долларов):

- Китай — 1640,9.

- США — 1585,4.

- Нидерланды — 845,8.

- Норвегия — 502,3.

- Бельгия — 442,3.

- Германия — 282,4.

- Швеция — 189,2.

- Польша — 185,3.

- Мексика — 152,1.

- Великобритания — 147,6.

- Россия — 1640,6.

Прочие страны планеты приобрели рапсовое масло на сумму в $1640,6 млн, в то время как мировой Импорт продукта оценивается в 7717,7 млн долларов.

Производители и экспортеры других видов масел

Рассмотрим также мировую ситуацию с иными типами растительного масла:

- Кокосовое. Самым крупным покупателем выступают Соединенные Штаты: на страну приходится 20 % всех поставок (1,2 млрд долларов). На втором месте Китай, который берет на себя 13 % мирового импорта.

Главным поставщиком-экспортером продукта выступает Индонезия — государству удается контролировать до 45 % рынка.

Главным поставщиком-экспортером продукта выступает Индонезия — государству удается контролировать до 45 % рынка. - Оливковое. Главными мировыми покупателями выступают Италия и США. Первая страна закупает продукт на 2 млрд (25 % импорта) долларов, вторая — на 1 млрд (15 % импорта) долларов. Одновременно Италия называется одним из основных экспортеров данного продукта, вывозя его за границу на сумму в $1,6 млрд. На первом месте по экспорту оливкового продукта находится Испания (3 млрд долларов), на третьем — Тунис (1 млрд долларов).

Менее развиты закупки пальмоядрового, арахисового и хлопкового масла, однако они тоже занимают свою долю в глобальном экспорте и импорте.

Мировые прогнозы по рынку растительного масла

Засушливая погода, неопределенная ситуация в Украине приводят к общему ухудшению прогнозов на текущий год:

- Ожидается, что глобальное производство масличных культур уменьшится из-за снижения производства сои (на 2 %) в Бразилии, Уругвае, Аргентине и Парагвае и уменьшения экспорта подсолнечника (на 1 %) из Украины, Китая, Бразилии.

Однако этот негативный момент компенсирует рост объемов вывоза сои из Соединенных Штатов и рапса из Австралии.

Однако этот негативный момент компенсирует рост объемов вывоза сои из Соединенных Штатов и рапса из Австралии. - Мировые конечные запасы масличных остаются, в целом, прежними: снижение показателей США, КНР, стран Южной Америки компенсируется увеличением хранилищ подсолнечника в РФ и Украине и рапса в Канаде и Австралии.

- Мировое производство растительного масла снижается за счет уменьшения экспорта подсолнечного масла из России и Украины в Китай, Индию и государства Европейского союза. Негативное явление компенсируется ростом поставок соевого масла из Аргентины, США и Бразилии.

Глобальный выпуск белкового шрота и продуктов его переработки будет сокращаться весь 2022 (на 2 %). Причина в сокращении квот и объемов вывоза подсолнечного сырья из Украины и рапсового из Парагвая и Бразилии.

Что же касается долгосрочных прогнозов по нише растительных масел, можно прийти к следующим выводам:

- К 2025 стоимость пальмового масла достигнет 800 долларов за тонну, а цена соевого возрастет до 1 тыс.

долларов за тонну.

долларов за тонну. - Как свидетельствует ОЭСР, общемировое производство растительных масел вырастет до 260 млн тонн.

- Оборот глобальной торговли растительными маслами составит 92 млн тонн.

При составлении прогнозов учитывались данные Всемирного Банка, ФАО ООН, Международного независимого института аграрной политики и ОЭСР, Минсельхоза.

Тенденции мирового рынка растительного масла в 2022

Рассмотрим ситуацию по каждой разновидности продукта (соевой, подсолнечной, рапсовой, пальмовой) в отдельности.

Соя и соевое масло

Из-за снижения темпов производства сои в Латинской Америке и неопределенности с экспортом подсолнечной продукции из Черноморского региона цены на соевые бобы зимой-весной 2022 резко выросли. Это способствует тому, что продавцы стараются реализовать продукт «здесь и сейчас», а не придерживать запасы до нового урожая. В это же время покупатели не стремятся к краткосрочным покупкам, особенно, если ресурсы позволяют отложить приобретение до конца 2022.

США, один из крупнейших поставщиков сои, наращивает темпы продаж бобов нового урожая, особенно по китайскому направлению. Сама КНР планирует увеличить продажи своих запасов сои, но эксперты находят, что «замедление темпов импорта китайской сои из Бразилии является почти неизбежным».

В долгосрочной перспективе ожидается лучшее соотношение спроса и предложения, чем в контексте краткосрочных контрактов. Однако конфликт в Украине, изменение планов США по посевам дают вкупе простор для значительной волатильности (изменения цен, объемов и показателей) в контексте мирового экспорта масличных.

Подсолнечник и подсолнечное масло

В прежние годы на Украину и Россию приходилось 80 % глобальной торговли подсолнечным маслом и шротом. Но в 2022 из-за конфликта между странами на украинской территории приостановили деятельность мясоперерабатывающие предприятия и порты, а в отношении России ряд мировых государств ввел Санкции, ограничивающие, в том числе, экспорт масличных. Ситуация выглядит на данный момент следующей:

- В Украине: снижение экспорта семян — на 57 %, масла — на 14 %, шрота — на 13 %.

- В России: снижение экспорта семян — на 33 %, масла — на 4 %, шрота — на 3 %.

Ситуация в Украине действует на мировой рынок: в феврале-марте цены на подсолнечное масло от главного конкурента, Аргентины, выросли на 47 %. Происходящее стало проблемой для мировых государств, полагающихся на импортное подсолнечное масло — стран Евросоюза, Китая, Индии, Ирана, Турции, Египта.

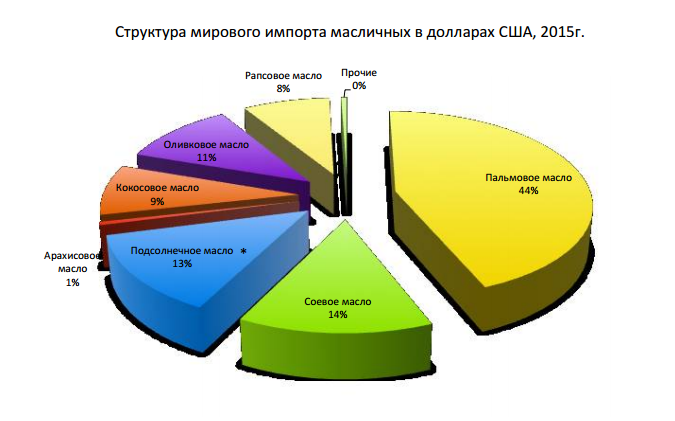

В глобальном плане ситуация при этом не выглядит однозначно удручающей, так как на подсолнечное приходится сравнительно небольшой процент мирового потребления пищевого растительного масла — 12 %. Что касается общего потребления белковой пищи, то подсолнечное масло занимает здесь только 5 % от суммарной массы. Доля подсолнечного в глобальной торговли растительными маслами примерно равна соевому — составляет те же 14 %.

Рапс и рапсовое масло

Суммарно на Россию и Украину в отрасли приходится ⅕ глобального экспорта рапса и 15 % поставок рапсового масла. Так как основная доля украинских семян и продуктов из рапса была отгружена в июле-декабре прошлого 2021, февральский конфликт 2022 не оказал большого влияния на мировой рапсовый экспорт масла и шрота. Но в начале 2022 вывоз российского рапсового масла уменьшился на 33 %, главным образом, из-за снижения доли поставок в КНР в первой половине отчетного года. При этом ожидается, что к концу 2022 доля экспорта рапса из РФ будет увеличена.

Но в начале 2022 вывоз российского рапсового масла уменьшился на 33 %, главным образом, из-за снижения доли поставок в КНР в первой половине отчетного года. При этом ожидается, что к концу 2022 доля экспорта рапса из РФ будет увеличена.

Пальма и пальмовое масло

В данной сфере также наблюдаются сокращение экспорта из-за замедления темпов производства. Главной причиной стали экспортные ограничения, которые ввел крупнейший мировой поставщик продукта — Индонезия. Страна пошла на данные меры, преследуя цель «уменьшить влияние более высоких цен на своих потребителей».

Общая картина по рынку растительного масла на весну-лето 2022

Сложившая ситуация не является исключительной — мир уже третий год подряд недополучает растительное масло:

- в 2020 — из-за пандемии;

- в 2021 — из-за череды локдаунов, карантинов, что усугубило нашествие на с/х поля вредителей;

- в 2022 — конфликт в Украине и санкции в отношении России.

К всему сказанному добавилось и недавнее введение запрета на экспорт пальмового масла из Индонезии.

Так как растительные масла взаимозаменяемы, то рост цен или нехватка одного из них моментально сказывается и в отношении других видов продукта. А уже подорожание масла в розничном разрезе цен традиционно ведет за собой повышение стоимости и других продовольственных товаров.

Индонезия, крупнейший в мире (⅓ экспорта) производитель и поставщик пальмового масла, с 28 апреля 2022 запретила его экспорт, что повело за собой рост мировых цен на другие группы пищевых масел — пальмового, соевого, рапсового и подсолнечного. Сильнее всего это ударило по потребителям из Африки и Азии, которые одновременно пострадали от удорожания и топлива, и продовольствия.

Напомним, что доля пальмового — это 60 % глобальных поставок масла вообще. Дело в том, что данный продукт широко используется в промышленности (приготовление тортов, жиры для жарки, производство чистящих средств, выпуск косметики), отчего мировая потребность в нем чрезвычайно высока. Индонезийский глава не сориентировал мировую общественность, когда именно снимут экспортный запрет — «до остановки роста внутренних цен».

К сказанному прибавляется дефицит соевого масла из-за долгой засухи в странах Латинской Америки, дефицит рапсового — из-за катастрофического сокращения площадей посевов рапса в Канаде, дефицит подсолнечного — из-за ситуации между Россией и Украиной. Как итог, за первые шесть месяцев 2022 цены на растительные масла подскочили на 50 %.

Началось с того, что экспортеры соевого масла объявили негативные прогнозы из-за долгой засушливой погоды. Между тем, этот продукт — второе по производству пищевое масло мира, которое в 2022 планировали произвести в объеме порядка 59 млн тонн. Ситуация по главным поставщикам следующая:

- Аргентина: правительство объявило о сокращении объемов экспорта из-за «неудачного окончания вегетационного периода сои». Причиной можно назвать как банальный неурожай, так и внутренняя продовольственная Инфляция.

- США: государство обещало запуск новых крупных мясоперерабатывающих предприятий в ответ на высокий спрос использования растительного масла в роли биотоплива.

До февраля 2022 была надежда на Украину — основного поставщика подсолнечного масла на планете. Однако февральский конфликт с соседней Россией, напротив, усилил напряженность на рынке растительного масла. По данным Reuters, на обе эти страны приходится 56 % глобального производства и 76 % мирового экспорта подсолнечного продукта. Однако сегодня ни Россия, ни Украина пока что не могут обеспечить в полном объеме поставки основным импортерам — Китаю, Индии и европейским государствам.

Логично, что после шокового запрета Индонезии на импорт пальмового масла главные глобальные покупатели (Индия, Пакистан, Бангладеш) обратились ко второму крупному производителю и импортеру продукта — Малайзии. Но из-за хронического дефицита рабочей силы страна не может восполнить индонезийский пробел. До введения запрета эти государства покупали 80 % необходимого объема пальмового масла именно в Индонезии.

Если в 2021 проблемы с растительными маслами испытывал Китай, то в 2022 настала пора Индии — крупнейшего на планете импортера растительного масла, который покупал 90 % подсолнечного продукта у России и Украины. Несмотря на то, что индийские фермеры собрали рекордных объемов урожай рапса, этого стране недостаточно — наблюдается хронический рост цен на растительные масла на внутренних рынках. Соответствующю картину с весны 2022 фиксируют в Бангладеше и Пакистане.

Несмотря на то, что индийские фермеры собрали рекордных объемов урожай рапса, этого стране недостаточно — наблюдается хронический рост цен на растительные масла на внутренних рынках. Соответствующю картину с весны 2022 фиксируют в Бангладеше и Пакистане.

В заключение статьи редакция https://lindeal.com хочет выделить ТОП:

- производителей и экспортеров подсолнечника — Украина, Россия, Аргентина, Китай, Румыния, Болгария, Турция, Венгрия, США, Франция;

- производителей подсолнечного масла — Украина, Россия, Аргентина, Турция, Франция, Венгрия, Испания, Румыния, Болгария, Китай;

- экспортеров подсолнечного масла — Украина, Россия, Нидерланды, Болгария, Аргентина, Венгрия, Франция, Румыния, Молдова, Турция;

- производителей и экспортеров соевого масла — Аргентина, Бразилия, США, Украина;

- производителей и экспортеров пальмового масла — Индонезия и Малайзия;

- производителей рапсового масла — ЕС, Китай, Канада, Индия, Япония;

- экспортеров рапсового масла — Канада, Германия, Россия, Бельгия, Франция, ОАЭ, Нидерланды, Чехия, Беларусь, Австралия.

У мирового рынка растительного масла в 2022 две ключевые проблемы в связи с конфликтом в Украине (крупнейшем экспортере подсолнечного масла на планете) и снижением производства сои в Южной Америке из-за затянувшейся засухи.

По теме:

- Крупнейшие производители сахара в мире: площади выращивания, экспорт, импорт, тенденции, прогнозы-2022

- Все об атомной энергии — что это такое, статистика, работа ядерных реакторов, плюсы и минусы, опасность

- Экспорт 2017-2022: крупнейшие страны-экспортеры

- Крупнейшие страны производители и экспортеры кукурузы в мире

- Производство титана в мире по странам: мировые ресурсы, добыча, потребление

экспорт, производство, цены — Latifundist.

com

com

Обзор рынка растительных масел 2021: экспорт, производство, цены — Latifundist.com

- ТЕМА ДНЯ:

- Інфографічний довідник Агробізнес України під час війни

12 жовтня 2021, 09:00

Обзор рынка растительных масел 2021: экспорт, производство, цены

Джерело фото: Latifundist.com

О том, что каждая вторая тонна подсолнечного масла на мировом рынке «родом» из Украины, знают все. При этом в 2020 г. экспорт подсолнечного масла из Украины в очередной раз вырос как в натуральном, так и в стоимостном выражении — по данным ассоциации «Укролияпром», соответственно на 12,3% и 24,4%. В основном это и обеспечило рост украинского масложирового рынка.

Однако, кроме подсолнечного, существуют и другие растительные масла. Поэтому в нашем обзоре рынка мы сконцентрировали внимание на «трех китах» отрасли — подсолнечном, соевом и рапсовом маслах.

Общая ситуация на рынке: рекорд рекордом погоняет

Вообще, ростом производства и экспорта растительных масел сегодня в Украине никого не удивишь. Это один из основных трендов на украинском агрорынке. Особенно последние 5 лет — с 2017 года. Не стал исключением и минувший год, когда украинские аграрии, по данным Госстата, вырастили 18,5 млн т масличных культур, переработчики произвели около 7,4 млн т подсолнечного, соевого и рапсового масел, 6,6 млн т из которых экспортеры отправили на зарубежные рынки. А с учетом экспорта сафлорового, хлопкового и прочих масел, которые учитываются на одной позиции с подсолнечным, объем прошлогоднего масличного экспорта вообще составил 7,3 млн т на $5,32 млрд. Одного лишь сафлорового масла экспортеры, по данным Госстата, поставили на зарубежные рынки 367 тыс. т на $327 млн.

Это один из основных трендов на украинском агрорынке. Особенно последние 5 лет — с 2017 года. Не стал исключением и минувший год, когда украинские аграрии, по данным Госстата, вырастили 18,5 млн т масличных культур, переработчики произвели около 7,4 млн т подсолнечного, соевого и рапсового масел, 6,6 млн т из которых экспортеры отправили на зарубежные рынки. А с учетом экспорта сафлорового, хлопкового и прочих масел, которые учитываются на одной позиции с подсолнечным, объем прошлогоднего масличного экспорта вообще составил 7,3 млн т на $5,32 млрд. Одного лишь сафлорового масла экспортеры, по данным Госстата, поставили на зарубежные рынки 367 тыс. т на $327 млн.

Судя по всему, в 2021 году рекорд прошлого года экспортерам не удастся повторить. По прогнозу ассоциации «Укролияпром» и USDA, в 2021/2022 МГ Украина экспортирует 6,8-7,1 млн т растительных масел. Хотя это тоже очень внушительные объемы.

Итак, каков «портрет» сегодняшнего украинского рынка растительных масел в статике и в динамике? Поскольку это экспортоориентированная отрасль, наиболее наглядное представление о рынке дают показатели экспорта. Так вот, по данным UBTA, в 2020 году Украина экспортировала растительных масел и готовых пищевых жиров на $5,76 млрд. При этом доля данного сегмента в общем объеме агроэкспорта достигла 25,9%.

Так вот, по данным UBTA, в 2020 году Украина экспортировала растительных масел и готовых пищевых жиров на $5,76 млрд. При этом доля данного сегмента в общем объеме агроэкспорта достигла 25,9%.

Проще говоря, сегодня в Украине каждый четвертый доллар от аграрного экспорта и каждый десятый доллар от экспорта вообще отводится поступлениям от экспортных продаж растительных масел.

При этом украинское растительное масло и готовые растительные жиры, по данным UBTA, продаются на 155 зарубежных рынках и экспортируются 760 компаниями. Четыре основных региона присутствия украинских масел — Европа, Юго-Восточная Азия, Азия и Ближний Восток. Доля поставок в эти регионы составляет 93% от общего объема поступлений от масличного экспорта. Еще 4% поступлений дает экспорт масел в страны Африки. Таким образом, в ничтожно малых объемах украинские масла представлены только на территории стран Евразийского экономического союза (РФ, Казахстан и др.), в Австралии и США.

А больше всего масел из Украины отправляется в Европу, Юго-Восточную Азию, что и неудивительно, так как «большая тройка» стран-импортеров украинского подсолнечного, соевого и рапсового масел — это страны ЕС, Китай и Индия.

Что же касается динамики, общую ситуацию на рынке прекрасно иллюстрирует экспансия на внешние рынки украинского подсолнечного масла. По данным ассоциации «Укролияпром», с 1998 года экспорт подсолнечного масла вырос в 33 раза — с 206,1 тыс. т до более чем 6,8 млн т.

При этом сегодня на долю подсолнечного масла приходится более 93-94% объемов экспорта всех растительных масел. Например, по итогам 7 месяцев 2021 года — 94,6% (по данным «Укролияпром»). А в 2020 году в структуре экспорта трех основных растительных масел, по данным Госстата, экспорт подсолнечного масла составил 93,6%. Соевое масло сыграло роль «второй скрипки» на рынке — 4,6%. А доля экспорта рапсового масла была равна 1,8%.

Подсолнечное масло: половина мира — наша

Возможно, вы удивитесь, но были времена, когда в Украину подсолнечное и соевое масла импортировались. В 1998 г. президентским указом был разрешен беспошлинный ввоз в Украину 100 тыс. т подсолнечного масла и 20 тыс. т соевого масла из Аргентины и Турции.

т соевого масла из Аргентины и Турции.

Сегодня подобный «финт» невозможен даже теоретически, а Турция импортирует украинское подсолнечное масло. По данным UBTA, в 2020 году в страну было экспортировано 1,2% этого украинского продукта. Хотя по объемам экспорта подсолнечного масла она сама входит в тройку мировых лидеров.

При этом доля украинского масла на мировом рынке в 2020 году составила 49,76%. И это не предельный показатель. По данным «Укролияпром», в отдельные периоды «подсолнечная» доля Украины на международных рынках превышала 52-55%.

Но в любом случае, по объему экспорта подсолнечного масла, Украина сегодня занимает первое место в мире. При этом последние 4 года, по данным Госстата, объемы экспорта на международные рынки (с учетом сафлорового и хлопкового масел) непрерывно растут. Например, в 2017 году было поставлено 5,1 млн т, в 2018 году — 5,8 млн. т, в 2019 году — 6,1 млн т, и в 2020 году — 6,8 млн. т. Прирост за 4 года — 1,6 млн т.

Показательна и динамика. С 2011 года количество экспортных рынков — стран, где украинское подсолнечное масло продается более чем на $10 тыс. в год, — увеличилось с 42 до 113 или даже больше, если страны ЕС учитывать отдельно. Количество экспортеров в 2020 году — 469 компаний.

За 7 месяцев 2021 года Украина, по данным Госстата, экспортировала 2,89 млн т подсолнечного масла ( с учетом сафлорового, хлопкового и их фракций) на $3,53 млрд. При этом «большая шестерка» импортеров украинской «олии» традиционна для последних лет. К примеру, на рынке Индии в текущем сезоне «обосновалось» 798 тыс. т украинского подсолнечного масла, на рынке Китая — 506 тыс. т, в Нидерландах — 285 тыс. т, в Ираке — 231 тыс. т, в Испании — 209 тыс. т и в Италии — 138 тыс. т. Судан, Турция, Саудовская Авария, Великобритания, Польша, Франция, ОАЭ, Малайзия и Италия импортировали от 31 тыс. т до 71 тыс. т. Остальные страны — в объемах менее 30 тыс. т. Вообще же, львиная доля экспорта подсолнечного масла из Украины приходится на 4 направления: ЕС, Китай, Индия и Ирак. По данным UBTA, в 2020 году — 82,2%.

По данным UBTA, в 2020 году — 82,2%.

Из госстатовской экзотики: в 2021 году 2,7 кг подсолнечного масла экспортировано на Виргинские острова — бесплатно,18,5 кг — в Либерию тоже бесплатно и 46 кг за $300 — в Кувейт.

Нельзя не упомянуть и о том, что ситуация на украинском рынке подсолнечного масла не столь идеальная, как это может показаться. Волатильность цен на мировом «масляном» рынке, ценовые ралли и рекордное повышение цен на растительные масла в украинской рознице привели к тому, что Минэкономики в апреле подписало меморандум с ассоциацией «Укролияпром» об ограничении экспорта подсолнечного масла в 2020/2021 МГ объемом 5,38 млн т. По состоянию на начало августа, то есть за 11 месяцев маркетингового года экспортеры поставили на зарубежные рынки 5,28 млн т. Хотя теперь это уже не принципиально, так как с сентября начался новый 2021/2022 МГ, и ограничения утратили силу.

Вместе с тем, по данным «Администрации морских портов Украины» (АМПУ), по итогам первого полугодия 2021 года объемы перевалки растительных масел в морских портах Украины снизились на 25,1% по сравнению с аналогичным периодом 2020 года — порты перевалили всего 2,54 млн т.

Хотя в целом прогноз по рынку остается оптимистическим. «Укролияпром» и USDA прогнозируют, что в 2021/2022 МГ Украина экспортирует 6,4-6,6 млн. т подсолнечного масла, то есть на 1 млн т больше, чем это было предусмотрено апрельским меморандумом.

Читать по теме: Переработка подсолнечника: условия диктуют сильнейшие

Соевое масло: дороги ведут в Польшу

Соевое масло — «вторая скрипка» в экспорте растительных масел. По данным UN Comtrade и TradeMap, в 2020 году доля Украины на мировом рынке соевого масла составила 2,5%. Это, конечно, намного скромнее позиции на рынке подсолнечного масла, тем не менее в мировой ТОП-10 экспортеров соевого масла наша страна входит. В 2020 году по объемам выручки от экспорта этого продукта Украина заняла 8 место в мире — экспортировала 301,5 тыс. т на $226,7 млн. Причем это не рекордный показатель. Рекордным для Украины стал 2019 год, когда экспорт соевого масла составил 374,8 тыс. т соевого масла на $240,8 млн.

т соевого масла на $240,8 млн.

Кстати, по итогам 2018/2019 МГ экспортеры украинского соевого масла таки заняли первое место в мире по объемам прироста поставок на международные рынки — 77%. По итогам 7 месяцев 2021 года, по данным Госстата, из Украины экспортировано 138,8 тыс. т соевого масла на на $164,6 млн. При этом главные импортеры украинского соевого масла в текущем сезоне не изменились — это страны ЕС и Китай. Рекордсмен — Польша, на рынок которой из Украины за 7 месяцев 2021 года поступило 87,2 тыс. т ($104,4 млн), то есть фактически две трети всего экспортированного масла. На китайский рынок — 30 тыс. т ($34,7 млн). На рынок Германии — 6,7 тыс. т ($8,2 млн). Вместе с тем в Индию пока экспортировано только 1,2 тыс. т соевого масла, в то время как в прошлом году было в 10 раз больше — 12 тыс. т.

Хотя среди стран, которые импортируют украинское соевое масло в умеренных объемах — до 3 тыс. т, ротация — естественное явление. В прошлом году, например, 3 тыс. т. масла импортировал Маврикий, по 2 тыс. т — Ливан и ОАЭ. А в текущем сезоне по 2-2,3 тыс. т соевого масла — Израиль, Словакия и Непал.

масла импортировал Маврикий, по 2 тыс. т — Ливан и ОАЭ. А в текущем сезоне по 2-2,3 тыс. т соевого масла — Израиль, Словакия и Непал.

В целом, соевое масло из Украины на зарубежные рынки экспортируют около 200 компаний. При этом в географии экспорта за последние 10 лет произошли кардинальные перемены. По данным UBTA, количество стран, в которые соевое масло за год поставляется более чем на $10 тыс., с 2011 г. по 2021 г. увеличилось более чем в 2 раза — с 7 до 17.

И что примечательно: положительная динамика «соевого» экспорта из Украины идет вразрез с мировым трендом уменьшения объемов экспорта — с $11,5 млрд в 2011 г. до $ 8-9 млрд в 2019-2020 гг.

Рапсовое масло: еще не вечер?

Есть своя специфика и в экспорте украинского рапсового масла. С одной стороны, на внешние рынки его поставляют всего 50 компаний. Да и самих зарубежных рынков, где сегодня присутствует украинское рапсовое масло, всего три (если рассматривать ЕС как единый рынок).

Но в остальном экспорт рапсового и соевого масел из Украины — близнецы-братья. Украина входит в десятку крупнейших мировых экспортеров рапсового масла. В 2020 году по сумме экспортных поставок этого продукта на мировой рынок Украина заняла 8 место, по данным Госстата, экспортировав 121 тыс. т масла на $115 млн (по данным UBTA). При этом, как и в случае с соевым маслом, рекордным для Украины был 2019 год — 151 тыс. т на $119 млн.

За 7 месяцев 2021 года, по данным Госстата, украинские экспортеры поставили на международные рынки 4,8 тыс. т рапсового масла на $6,2 млн. При этом фактически импортировали масло только две страны ЕС — Польша и Литва. На рынок первой поступило 2,7 тыс т, а на рынок второй — 2,1 тыс. т. В остальные страны масло поставлялось в символических объемах. Например 25 т экспортировано в Латвию, 22 т — в Индию.

Однако окончательные выводы об экспорте рапсового масла в 2021 году пока, разумеется, делать рано. Основные поставки, возможно, впереди._11-2017(2)%20pdf(3).png) В прошлом году, например, 101 тыс. т из 121 тыс. т рапсового масла экспортеры поставили на зарубежные рынки во втором полугодии. Хотя в любом случае в сравнении с 2020 г. сегодняшняя ситуация на рынке не в пользу 2021 г. — объемы экспорта снизились более чем в 4 раза (в первом полугодии 2020 г. Украина экспортировала 20,2 тыс. т).

В прошлом году, например, 101 тыс. т из 121 тыс. т рапсового масла экспортеры поставили на зарубежные рынки во втором полугодии. Хотя в любом случае в сравнении с 2020 г. сегодняшняя ситуация на рынке не в пользу 2021 г. — объемы экспорта снизились более чем в 4 раза (в первом полугодии 2020 г. Украина экспортировала 20,2 тыс. т).

При этом главным импортером украинского рапсового масла в последние годы был Китай. В 2020 г. экспорт рапсового масла в эту страну составил 59,1% от общей суммы поставок. Экспортеры отправили в Поднебесную 66,8 тыс. т на $55 млн. В 2019 г. в Китай было поставлено 95 тыс. т рапсового масла из 151 тыс. т.

В 2020 г. помимо Китая и стран ЕС рапсовое масло из Украины импортировала также Малайзия — 1,9 тыс. т. Но это несистемный импорт. В 2019 г. Малайзия украинское рапсовое масло вообще не импортировала.

Так что будущее украинского рапсо-масличного экспорта, по сути, сегодня определяется только на двух рынках — китайском и европейском.

Производство и цены: много, но дорого

Понятно, что для поддержания высоких объемов экспорта украинских растительных масел необходимо, чтобы эти объемы масел в Украине производились и чтобы в соответствующих объемах выращивались масличные культуры.

Судя по статистике, в этих сегментах в последние годы прослеживается положительная динамика. По данным Госстата, в 2020 г. украинские переработчики произвели 6,08 млн т нерафинированного подсолнечного масла и 921 тыс. т рафинированного, а также 114,7 тыс. т рапсового и 263,7 тыс. т соевого нерафинированных масел. В 2019 году подсолнечного масла made in Ukraine получилось чуть меньше — 5,8 млн т нерафинированного и 781 тыс. т рафинированного. А вот соевого и рапсового — больше: соответственно 344,7 тыс. т и 146,9 тыс. т.

Читать по теме: Рынок масличных — рапс, соя, подсолнечник: уроки и ожидания

Хотя на самом деле ситуация на рынке переработки масличных культур непростая. В 2020 году украинские переработчики растительных масел вообще оказались между Сциллой и Харибдой — чрезвычайно высокими ценами на подсолнечник и обусловленной этим «напряженкой» с сырьем, так как многие форвардные контракты на поставку сырья были разорваны. Тем не менее, отрасль жива, а эксперты делают оптимистические прогнозы.

В 2020 году украинские переработчики растительных масел вообще оказались между Сциллой и Харибдой — чрезвычайно высокими ценами на подсолнечник и обусловленной этим «напряженкой» с сырьем, так как многие форвардные контракты на поставку сырья были разорваны. Тем не менее, отрасль жива, а эксперты делают оптимистические прогнозы.

Фактически же, по итогу 8 месяцев 2021 года, в Украине существенно выросло только производство рапсового масла: по данным Госстата, МЭЗы произвели 139,9 тыс. т рапсового масла, что на 49,8% больше, чем за аналогичный период 2020 года. А в августе прирост производства рапсового масла по сравнению с августом 2020 г. вообще составил 70,5%.

В то же время, подсолнечного нерафинированного масла в Украине за 8 месяцев 2021 года произведено всего 2,52 млн т, что составляет 67,8% по сравнению с прошлогодними показателями. Такая же ситуация с соевым маслом — 138,4 тыс. т (77,8% в сравнении с производством за 8 месяцев 2020 года).

Что же касается рекордно высоких цен на подсолнечное масло на внутреннем рынке, в ассоциации «Укролияпром» надеются на постепенное выравнивание ситуации. По данным Госстата, в июне розничные цены на «олию» впервые с начала 2020/2021 МГ снизились на 0,7%, а поставщики уменьшили отпускные цены на подсолнечное масло на 3-5%. В июле — еще на 1-4%.

По данным Госстата, в июне розничные цены на «олию» впервые с начала 2020/2021 МГ снизились на 0,7%, а поставщики уменьшили отпускные цены на подсолнечное масло на 3-5%. В июле — еще на 1-4%.

Разумеется, самим переработчикам масличных культур от этого ни холодно, ни жарко. Отрасль будет находится в перманентном стрессе, пока на нее давят высокая волатильность мировых рынков и «сумасшедшие» цены на сырье.

Читать по теме: Обзор рынка масличных 2021: экспорт, производство, цены

Тем не менее, потенциал к дальнейшему развитию и росту в украинского рынка растительных масел есть — по данным «Укролияпром», суммарные перерабатывающие мощности масличных культур в Украине по состоянию на начало 2021 года превысили 23 млн т сырья в год и продолжают наращиваться.

Валентин Хорошун, Latifundist.com

Дізнавайтесь першими найсвіжіші новини агробізнесу України на нашій сторінці в Facebook, каналі у Telegram, завантажуйте додаток у

AppStore, підписуйтесь на нас у Instagram или на нашу розсилку.

масло|растительное масло|масличные|експорт|производство|производство масла|цены|переработка|переработка масличных|подсолнечное масло|МЭЗ

Матеріали по темі

Чорноморський ринок соняшникової олії у 2022 р. зіткнеться із проблемами: фермери притримують запаси олійної

Названы страны-импортеры украинских растительных масел за 9 месяцев 2021 г.

Два завода Кернела перешли на переработку рапса из-за дефицита подсолнечника в I кв. 2022 ФГ

Більше

Популярне на сайті

Репортаж зі Снігурівки. Як росіяни за пів року окупації перетворили на руїни один із найбільших елеваторів Миколаївщини

Монополія на ринку сертифікації насіння заважає виробнику, бо це час і гроші — Наталія Грюнвальд

Який валкувач краще обрати: стрічковий чи роторний?

Топ-10 мировых производителей подсолнечного масла [2022]

Подсолнечное масло — популярное пищевое масло, богатое линолевой, олеиновой кислотой и другими необходимыми питательными веществами. Местная культура Центральной и Северной Америки, масло широко используется в домашних и коммерческих кулинарных целях. Он широко культивируется из-за цветов, семян и извлечения масла. Повышение осведомленности о положительном влиянии полиненасыщенных жирных кислот (ПНЖК) на здоровье повысит потребление масла в ближайшие годы. По данным Продовольственной и сельскохозяйственной организации (ФАО), к 2050 году производство подсолнечного масла достигнет 60 млн тонн9.0003

Местная культура Центральной и Северной Америки, масло широко используется в домашних и коммерческих кулинарных целях. Он широко культивируется из-за цветов, семян и извлечения масла. Повышение осведомленности о положительном влиянии полиненасыщенных жирных кислот (ПНЖК) на здоровье повысит потребление масла в ближайшие годы. По данным Продовольственной и сельскохозяйственной организации (ФАО), к 2050 году производство подсолнечного масла достигнет 60 млн тонн9.0003

По данным Fortune Business Insights™ , мировой рынок подсолнечного масла составлял 18,50 млрд долларов США в 2020 году и, как ожидается, достигнет 29,59 млрд долларов США к 2028 году, демонстрируя среднегодовой темп роста в 6,12% в течение прогнозируемого периода (2021–2028 годы). Факторами, способствующими росту рынка, являются растущий спрос на здоровую кулинарию и масло для жарки в домашнем хозяйстве и в пищевой промышленности.

Вспышка пандемии COVID-19 сильно повлияла на цепочки поставок и экономический рост во всем мире, в том числе на рост рынка подсолнечника. Строгие правительственные ограничения, такие как блокировка и торговые барьеры, привели к отрицательному росту отрасли. Кроме того, закрытие секторов общественного питания и HoReCa (гостиницы, рестораны и кафе) снизило спрос во всем мире. Увеличение числа случаев коронавируса также вызвало рост цен на пищевое масло.

Строгие правительственные ограничения, такие как блокировка и торговые барьеры, привели к отрицательному росту отрасли. Кроме того, закрытие секторов общественного питания и HoReCa (гостиницы, рестораны и кафе) снизило спрос во всем мире. Увеличение числа случаев коронавируса также вызвало рост цен на пищевое масло.

По данным Индийской ассоциации производителей растворителей (SEA), экспорт пищевого масла сократился на 5%. Однако снятие торговых запретов между странами будет способствовать восстановлению отрасли в ближайшие годы.

Fortune Business Insights™ Представляет 10 крупнейших производителей подсолнечного масла

1. Cargill Inc. Компания сосредоточена на расширении своего глобального присутствия, чтобы увеличить свою долю на рынке. Кроме того, в компании есть специальная команда по исследованиям и разработкам (R&D) для производства высококачественных растительных масел.

В декабре 2021 года компания Cargill приобрела завод по производству пищевого масла в штате Андхра-Прадеш. Мотив этой стратегии заключался в укреплении и расширении сети цепочек поставок по всей Индии. Это приобретение позволит Cargill увеличить производственные мощности по производству подсолнечного, пальмового и других пищевых масел.

Мотив этой стратегии заключался в укреплении и расширении сети цепочек поставок по всей Индии. Это приобретение позволит Cargill увеличить производственные мощности по производству подсолнечного, пальмового и других пищевых масел.

2. Компания Archer Daniels Midland

Компания Archer Daniels Midland производит и производит ингредиенты для различных отраслей и секторов, таких как продукты питания и напитки, промышленность, корма для животных и топливо. Он имеет глобальную цепочку поставок надежных поставщиков, 450 пунктов закупки сельскохозяйственных культур, более 330 предприятий по производству продуктов питания и кормовых ингредиентов и 62 инновационных центра. Годовой доход компании в 2020 году составил 64,35 млрд долларов9.0003

В августе 2018 года компания расширила свое присутствие в Бразилии, приобретя новый завод по переработке масличных культур у Algar Agro. Это приобретение позволило компании усилить свое присутствие на рынке Южной Америки.

3. Bunge Ltd.

Bunge Ltd – один из крупнейших игроков на рынке с почти 200-летним опытом. Компания является одним из крупнейших экспортеров сельскохозяйственной продукции в Бразилии и имеет около 51 завода по производству масличных культур, 32 терминала и более 117 предприятий по производству продуктов питания и ингредиентов. Годовой доход компании в 2020 году составил 41,40 млрд долларов США9.0003

В марте 2020 года компания запустила портфель кулинарных масел, специально разработанный для заменителей мяса на растительной основе.

4. Conagra Brands Inc.

Conagra Brands является одним из пионеров пищевой промышленности и имеет более чем 100-летний опыт работы. Компании принадлежат различные бренды, такие как BIGS, Frontera, PAM и другие. Годовой доход компании оценивается в 11,18 млрд долларов США в 2021 году.

В сентябре 2019 года, бренд приправ и усилителей без ГМО «Earth Balance» был представлен компанией.

5. Adani Wilmar Limited

Adani Wilmar Limited является одним из ведущих игроков на рынке пищевых масел. У компании есть 10 потребительских компаний FMCG в Индии, которые охватывают более 91 миллиона домохозяйств. Годовой доход компании оценивается примерно в 5,27 млрд долларов США в период с 2020 по 2021 год.

В январе 2018 года Adani Wilmar инвестировала около 9,9 млн долларов США в удвоение мощностей по производству пищевого масла на своем предприятии в Западной Бенгалии, Индия.

6. Parakh Group

Parakh Group – один из самых известных и быстрорастущих производителей товаров народного потребления в Азиатско-Тихоокеанском регионе. Компания была основана в 1969 году в Пуне. Он имеет мощную дистрибьюторскую сеть, насчитывающую более 120 000 дистрибьюторов в Азиатско-Тихоокеанском регионе и более 1500 дистрибьюторов в Индии.

7. Компания по производству растительных масел Абу-Даби

Компания по производству растительных масел Абу-Даби (ADVOC) является одним из ведущих производителей высококачественных пищевых масел на Ближнем Востоке. Основан в 1998, компания присутствует в 25 странах вместе с партнерами, которые распространяют ее 17 брендов пищевых масел по всему региону.

Основан в 1998, компания присутствует в 25 странах вместе с партнерами, которые распространяют ее 17 брендов пищевых масел по всему региону.

В ноябре 2018 года ADVOC стал партнером Patanjali Ayurved Ltd. Основным мотивом было производство различных пищевых масел для стран Ближнего Востока и расширение производственных мощностей.

8. Кернел

Кернел – один из крупнейших производителей и экспортеров подсолнечного масла в Украине. Компания экспортирует свою продукцию в 80 стран мира и занимает видное место в Европе. Компания владеет 5 дробильными установками и более 11 офисами по Украине.

В июле 2019 года компания «Кернел» начала экспорт вымороженного подсолнечного масла в Китай.

9. Macjerry Sunflower Co. Ltd.

Macjerry Sunflower Co. Ltd – одна из ведущих компаний Украины. Имеет 3 предприятия по производству высококачественных масел для предприятий бытовой и пищевой промышленности. Производственная мощность компании составляет 3000 тонн в сутки. Компания принимает различные стратегии для укрепления своих позиций в Украине и других европейских странах.

Компания принимает различные стратегии для укрепления своих позиций в Украине и других европейских странах.

10. Каисса Ойл

Каисса Ойл является одним из ведущих производителей подсолнечного масла в Украине и работает в этом бизнесе 19 лет. Основное внимание компания специализируется на производстве витаминизированного подсолнечного масла. Он имеет производственную мощность 500 тонн в день и имеет 258 партнеров по всему миру. Компания также имеет международные сертификаты менеджмента качества.

Подсолнечное масло останется популярным пищевым ингредиентом благодаря многочисленным преимуществам для здоровья

Поскольку подсолнечное масло является натуральным и органическим, его польза для здоровья огромна. Он полезен для кожи и волос, содержит мало жира и помогает повысить иммунитет, что делает его полезным для приготовления пищи. По данным Управления по санитарному надзору за качеством пищевых продуктов и медикаментов (FDA), пищевые масла, содержащие не менее 70% олеиновой кислоты, помогают снизить вероятность ишемической болезни сердца. Растущая осведомленность общественности об этих преимуществах увеличит потребление нефти в ближайшие годы.

Растущая осведомленность общественности об этих преимуществах увеличит потребление нефти в ближайшие годы.

Компания — Ядро

«Кернел» — ведущий мировой и крупнейший в Украине производитель и экспортер подсолнечного масла, крупный поставщик сельскохозяйственной продукции Черноморского региона на международные рынки. Кернел экспортирует свою продукцию более чем в 80 стран мира. С ноября 2007 года акции компании торгуются на Варшавской фондовой бирже (WSE).

Наши принципы управления

Финансовая

стабильность

Управление стратегическими системами

Принципы нашего управления обеспечивают переход от количественного роста к качественному. Наша стратегия и цели распространяются на операционный уровень и благодаря их реализации превращаются в повседневную работу менеджеров, которые преуспевают в культуре внутреннего предпринимательства и постоянного совершенствования.

Синергия бизнес-интеграции

Сегменты нашей деятельности тесно связаны между собой стратегическим единством и согласованностью целей. Их взаимная интеграция создает добавленную стоимость и положительно влияет на общий финансовый результат. Мы регулярно проводим бенчмаркинг сегментов, эффективно используем нашу экспертизу и множество успешных корпоративных практик. Мы используем синергию взаимодействия между бизнесами, подразделениями и функциями внутри компании для достижения наилучших результатов.

Эффективное и бережное управление активами и ресурсами

Мы защищаем активы, повышаем их эффективность, бережно относимся к деньгам, материальным ресурсам и информации, управляем рисками. Интересы Компании являются нашим приоритетом. Каждый из нас несет личную ответственность за разумное, эффективное использование и защиту ресурсов компании.

Изменения и инновации

Мы гибки в принятии решений. Мы не боимся перемен, а воспринимаем их как новые возможности для развития. Мы повышаем качество наших активов, строим современные технологические предприятия, совершенствуем процессы и обучаем людей. Мы ориентируемся на мировые практики и адаптируем лучшие из них, учитывая политическую и рыночную специфику, изменения внешней среды и уникальные особенности нашей Компании.

Устойчивое развитие

Бизнес

Репутация

Прозрачность и честность

Кернел является публичной компанией. Прозрачность и честность являются ключом к нашему успеху в отношениях с коллегами, акционерами, инвесторами и партнерами. Истина и открытая информация составляют основу нашей деятельности. Мы своевременно проводим независимый аудит и публикуем финансовую отчетность, информацию о нашей стратегии, операционной деятельности и существенных рисках. Мы не манипулируем финансовой информацией, не проводим открытые тендеры и не обсуждаем открыто свою позицию при выборе поставщиков.

Мы не манипулируем финансовой информацией, не проводим открытые тендеры и не обсуждаем открыто свою позицию при выборе поставщиков.

Ответственное руководство

Мы ответственно относимся к лидерству на рынке и тому влиянию, которое имеем на страну, людей и компании. Мы способствуем развитию аграрного сектора и формируем деловую культуру ведения национального бизнеса. Мы своевременно реагируем на заявки партнеров и несем ответственность за взятые на себя обязательства и выполнение договорных обязательств. Мы защищаем репутацию Компании и не допускаем действий, которые могут негативно сказаться на корпоративном имидже. Мы не принимаем подарки и не участвуем в мероприятиях, которые могут повлиять на деловые решения.

Соблюдение правил и законов

Мы придерживаемся действующего законодательства и международных правовых норм. Мы уважаем корпоративные ценности и руководящие принципы, действуем в соответствии с нашими внутренними политиками и процедурами. Мы осуждаем коррупцию и мошенничество на государственном уровне, жестко боремся с их проявлениями в компании, противодействуем конфликтам интересов, которые могут привести к финансовым потерям и потере деловой репутации. Мы защищаем и продвигаем интересы компании законными профессиональными способами.

Мы осуждаем коррупцию и мошенничество на государственном уровне, жестко боремся с их проявлениями в компании, противодействуем конфликтам интересов, которые могут привести к финансовым потерям и потере деловой репутации. Мы защищаем и продвигаем интересы компании законными профессиональными способами.

Устойчивое развитие и социальная ответственность

Мы строим Компанию с долгосрочной перспективой, поэтому ее устойчивое развитие является одним из основных принципов нашей деятельности. Мы создаем комфортные и безопасные условия труда для наших сотрудников, предоставляем им широкий спектр возможностей для обучения и профессионального развития.

На всех этапах производства мы минимизируем использование энергоресурсов, бережно обрабатываем землю и контролируем качество нашей продукции. Мы открыто сотрудничаем с местными сообществами и арендодателями и ежегодно реализуем сотни масштабных социальных проектов в регионах присутствия.

Профессионал

Команда

Лидеров

Партнерство и единство целей

Основной принцип нашего внутреннего взаимодействия – партнерство. Мы — профессиональная команда единомышленников, двигающая компанию — мирового лидера отрасли — вперед. Каждый из нас демонстрирует правильное поведение и командное взаимодействие. Занимая различные должности в разных подразделениях и ведомствах, странах и регионах, мы совместно сфокусированы и стремимся к нашему коллективному успеху. Вместе мы способны решать самые сложные задачи и добиваться наилучших результатов.

Участие в качестве внутреннего предпринимательства

К делу относимся с любовью, увлеченно и самозабвенно, как к своему делу, как к делу своей жизни. Каждый из нас осознает важность своего влияния на общий результат и считает своим долгом способствовать процветанию компании. Мы гибки и легко принимаем изменения, поскольку они представляют собой прогресс. Мы работаем с максимальной эффективностью, чтобы формировать будущее компании и нашего общества.

Мы гибки и легко принимаем изменения, поскольку они представляют собой прогресс. Мы работаем с максимальной эффективностью, чтобы формировать будущее компании и нашего общества.

Взаимное уважение и доверие

Культура уважения и доверия для нас – это не просто доброжелательное отношение друг к другу. Это понимание и принятие видения, ценностей и руководящих принципов компании. Это прозрачная структура управления, четко определяющая распределение функционала, дающая возможность брать на себя ответственность и принимать решения. Это четкие правила игры, без двойных стандартов. Мы всегда вежливы и корректны в деловом общении с коллегами и за пределами компании. Мы не тратим силы на внутренние разногласия, а концентрируемся на развитии компании и достижении общих целей.

Развитие потенциала народа

Благодаря правильной стратегии, динамичному развитию и грамотной кадровой политике каждый сотрудник Компании имеет возможность получить новые знания, реализовать индивидуальные амбиции и потенциал. 75% руководителей разного уровня построили карьеру в «Кернел». Мы уделяем внимание подготовке и развитию руководителей, специалистов и молодежи с высоким потенциалом. Мы стремимся создать атмосферу, в которой люди с удовольствием идут на работу, гордятся ею, максимально вовлекаются в бизнес-процессы и заинтересованы в успехах Компании. Меняя нашу культуру к лучшему, мы меняемся сами!

75% руководителей разного уровня построили карьеру в «Кернел». Мы уделяем внимание подготовке и развитию руководителей, специалистов и молодежи с высоким потенциалом. Мы стремимся создать атмосферу, в которой люди с удовольствием идут на работу, гордятся ею, максимально вовлекаются в бизнес-процессы и заинтересованы в успехах Компании. Меняя нашу культуру к лучшему, мы меняемся сами!

БИЗНЕС-МОДЕЛЬ

Закупка зерновых и масличных культур

Агробизнес

Элеваторные услуги

Экспорт зерна

Дробильные установки

Экспорт масла

Масло подсолнечное бутилированное

Экспортные терминалы

Ядро с первого взгляда

- Год

- Выручка, млн долларов США

- EBITDA, млн долл. США

- Объем, тыс. тонн

- Рентабельность по EBITDA

| 2020 ФГ | 2021 финансовый год | г-к-г | |

|---|---|---|---|

| Переработка масличных культур | 1 547 | 1 747 | 13% |

| Инфраструктура и торговля | 3 426 | 4 909 | 43% |

| Сельское хозяйство | 604 | 657 | 9% |

| Примирение | (1471) | (1666) | 13% |

| Всего | 4 107 | 5 647 | 38% |

| 2020 ФГ | 2021 финансовый год | г-к-г | |

|---|---|---|---|

| Переработка масличных культур | 152 | 56 | (63%) |

| Инфраструктура и торговля | 216 | 496 | 2,3x |

| Сельское хозяйство | 134 | 461 | 3,4x |

| Нераспределенные корпоративные расходы | (59) | (84) | 43% |

| Всего | 433 | 929 | 2,1x |

| 2020 ФГ | 2021 финансовый год | г-к-г | |

|---|---|---|---|

| Переработка масличных культур | 1 518 | 1 367 | (10%) |

| Инфраструктура и торговля | 7 902 | 8 013 | 1% |

| Сельское хозяйство | 3 271 | 2 859 | (13%) |

долл. США / тонна США / тонна | 2020 ФГ | 2021 финансовый год | г-к-г |

|---|---|---|---|

| Переработка масличных культур | 100,0 | 40,8 | (59%) |

| Инфраструктура и торговля | 27,3 | 2,3x | |

| Сельское хозяйство | 261,9 | 919,6 | 3,5x |

ТОВАРНЫЕ ЗНАКИ

Щедрый Дар – национальный бренд входит в тройку лидеров рынка подсолнечного масла в Украине.

Производится по двум уникальным технологиям: холодной рафинации (масло не подвергается многократному нагреву и охлаждению, сохраняя свою первоначальную структуру) и первого отжима (для производства масла используется только цельное ядро семени, из которого только первая, самая биологически ценное масло выбирается для низкотемпературного прессования).

Перейти на сайт

СТОЖАР – бренд, который особенно ценится современной хозяйкой

Благодаря технологии глубокой очистки Soft Column рафинированное масло СТОЖАР имеет универсальное применение – для жарки, заправки соусов, выпечки.

STOZHAR Chef Oil идеально подходит для ваших кулинарных шедевров!

Перейти на сайт

Подсолнечное масло «ЧУМАК» — премиальное масло с традиционным украинским вкусом, производится исключительно из лучших украинских сортов подсолнечника.

Ассортимент варьируется от рафинированного масла «ЧУМАКЗолота» до домашнего нерафинированного масла «ЧУМАК» с традиционным украинским вкусом жареных семечек.

Продуктовая линейка QLIO [знак торговой марки] включает масло первого холодного отжима и оливки – лучшее испанское сырье. Тщательный сбор оливок предотвращает повреждение и окисление плодов перед циклом прессования с использованием современных европейских технологий производства. Как и другие высококачественные европейские товары, эти товары конкурентоспособны и доступны по цене.

MARINADO – национальный бренд входит в пятерку лидеров в категории «овощная консервация». Более десяти лет отбираются лучшие образцы данной категории украинского и европейского производства, которые выпускаются под торговой маркой «MARINADO». Бренд успешно реализует[выполняет] задачу по созданию и представлению ассортимента исключительно качественной продукции, подтвержденной соответствующими сертификатами IFS, ISO 22000, BRC BODY и др. MARINADO предлагает более 30 видов продукции из различных товарных групп: овощные консервации и натуральные соусы (хрен, горчица, томатная паста), которые удовлетворят потребности самых взыскательных гурманов на любом мероприятии.

Бренд успешно реализует[выполняет] задачу по созданию и представлению ассортимента исключительно качественной продукции, подтвержденной соответствующими сертификатами IFS, ISO 22000, BRC BODY и др. MARINADO предлагает более 30 видов продукции из различных товарных групп: овощные консервации и натуральные соусы (хрен, горчица, томатная паста), которые удовлетворят потребности самых взыскательных гурманов на любом мероприятии.

Зайти на сайт

На самых изысканных кухнях мира всегда найдется элегантная бутылка подсолнечного масла Le Blanc. Он настолько чистый, что его почти невозможно попробовать даже для самых искушенных гурманов. Он настолько прозрачен, что иногда его трудно разглядеть на гладкой поверхности; настолько совершенен, что вы хотите готовить с ним все больше и больше. Масло получило название «Утонченное совершенство». Чтобы обеспечить максимальное удобство в процессе приготовления, каждый может выбрать бутылку подходящего размера: 1, 1,6, 3 или 5 литров.

Посетите веб-сайт

KERNEL — производитель подсолнечного масла №1 в мире. Являясь признанным мировым лидером, мы обеспечиваем стабильный контроль всех этапов производства нашей продукции. Качество масла марки KERNEL ценят потребители более чем из 30 стран мира. Мы лидеры, мы гордимся этим и делаем все возможное, чтобы приготовление пищи стало настоящим праздником на каждой кухне, где есть бутылочка ЯДРА! Ассортимент KERNEL представлен в четырех размерах: 0,5, 1, 2 и 5 литров.

Посетите сайт

Всем известно, что повара выбирают только самые качественные ингредиенты для своих фирменных рецептов. Мы предлагаем идеальный ингредиент для самых вкусных блюд. Это подсолнечное масло Premi, в котором найдет преимущества любой повар – по профессии или по призванию. Благодаря тщательной очистке Преми не имеет вкуса и запаха, полностью сохраняя первоначальные ароматы всех ингредиентов блюда. Premi изготовлен из отборных семян подсолнечника, очищенных по специальной технологии SoftColumn TM. Затем преми разливают в эргономичные бутылки разного объема: 1, 1,6, 3 или 5 литров.

Затем преми разливают в эргономичные бутылки разного объема: 1, 1,6, 3 или 5 литров.

Посетите веб-сайт

КАРТА АКТИВОВ

- Все активы

- Офисы

- Сельское хозяйство

- Дробильные установки

- Силосные услуги

- Терминалы

ЛуцкЛьвовУжгородИвано-ФранковскЧерновцыРовноЖитомирКиевЧерниговЛуганскДонецкСимферопольТернопольХмельницкийСумыПолтаваЧеркассыКропивницкийНиколаевОдессаХерсонЗапорожьеДнепрХарьковВинницаЧерное мореАзовское море

Трансгрейнтерминал0003

ул. Транспортная, 44, г. Черноморск, Одесская обл., 68001

Бобрикский элеватор

42065, Сумская обл., Роменский р-н, д. Бобрик, ул. Промышленная, 1

+380 (67) 513 83 98

Андрияшевка Элеватор

42065, Сумская область, Роменский район, село Андрияшивка, ул. Киевская, 218

+380 (67) 513 83 98

ООО «Трансбалктерминал»

ул. Сухомлинская, 58, г. Черноморск, Одесская область, 68001

Сухомлинская, 58, г. Черноморск, Одесская область, 68001

(+3804868) 7 15 27 27

Bandurka Oil Crushing Plant LLC

40 Tsentralna st., Bandurka, Pervomaisk District, Mykolaiv Region, 55247

(+3805161) 60000 2

. Tsentralna Str., Prykolotne, Nova Haleshchyna, Kozelshchyna District, Poltava Region, 39140

(+3805752) 5 31 02

Vovchansk Oil Crushing Plant LLC

11 Pryvokzalna Str., Vovchansk, Kharkiv Region, 62500

(+3805741 ) 4 21 60

Украинская черная море промышленность LLC

44 Transperna Str., Chornomorsk, Odesa Region, 68000

(+38048) 717 77 10

Kropyvnytskyi Oep, PJSC

30 Urozhaina Str., Kropyvnysky, 25012

30. ) 39 01 22

Prydniprovsk Crushing Plant LLC

53 Murmanska Str., Kropyvnytskyi, 25014

(+380522) 36 88 88

.0003

(+380532) 51 95 55

Головной офис

3 T. Shevchenka Lane, Kyiv, 01001

(+38044) 461 88 01

в Bila Tserkva

194 SKVYRSIRSKIRSIRSKIRSIRSKIRS. 505

505

(+3804563) 4 47 70

Офис в Черкассах

ул. Героев Небесной Сотни, 31/1, оф. Черкассы, 402, 18002

(+380472) 45 33 41

Офис в Полтаве

Павленковская площадь, 24, Полтава, 36014

(+380532) 50

2 50

2 50

2 50 900 00

Офис в Николаеве

ул. Садовая, 3-Б, 3 этаж, г. Николаев, 54001

(+380512) 50 04 11

Офис в Днепре

ул. (+38056) 776 60 11

Офис в Одессе

Шевченковский БЦ, проспект Шевченко, 4-Д, оф. 94, Одесса, 65082

(+38048) 786 00 37

Офис в г. Кропивницкий

ул.0003

Офис в Виннице

Торговый центр Изумруд, ул. Пирогова, 47-А, 2 этаж, Винница, 21018

(+380432) 67 16 39

Бобрик

, ул. , 42065

(+3805257) 3 60 74

Andriyashevka

218 Kyyivska str., Andriyashevka, Romny District, Sumy

+38 (05448) 9-38-08

Gus. ., Гусятин, Гусятинский район, Тенопыльский район

+38 (098) 260 44 73

Kononiv Elevator LLC, Yarmolyntsi

16 Zaliznychna str. , Yarmolyntsi, Khmelnytsk Region, 32101

, Yarmolyntsi, Khmelnytsk Region, 32101

+380 (66) 753 27 06 06 +380 (963 969 963 963 963 963 963 963 963 963 963 963 963 963 963 963 963 963 963 963 963 963 963 963 963 9000 9000 2 9000 2

+380 (66).

ООО «Кононовский элеватор», г. Семеновка

ул. Независимости, 3, г. Семеновка, Семеновский р-н, Полтавская обл., 38200

(+3805341) 9 15 74

ООО «Кононовский элеватор», г. Кононовка,

, ул. Черкасская область, 19810

(+3804738) 3 19 24 24

Kononiv Elevator LLC, Yahotyn

56-A Poshtova str., Yahotyn, Kyiv Region, 07700

(+3804575) 5 28 18

Kononiv Elevator Llc, Hnivan

. ул., г. Гнивань, Тывровский р-н, Винницкая обл., 23310

(+3804355) 3 45 68

ООО «Кононовский элеватор», г. Тростянец

Ул. 71 02

ЧАО «Полтавский хлебоприемный пункт», г. Миргород,

15 Petrivska Str., Myrhorod, Poltava Region, 37601

(+3805355) 4 16 59

Poltava

31 Rybchanska Str. , Poltava, 36009

, Poltava, 36009

+380 (66) 065 26 36

Poltava Grain- 38310

(+3805345) 9 54 19

ЧАО «Полтавский хлебоприемный пункт», Глобино

, Центральное

, Центральное 4, 7900 Полтавская область, 39000

(+3805365) 2 41 48

Poltava Grain-Collecting Station PrJSC, Reshetylivka

15 Elevatorna Str., Pokrovske, Reshetylivka District, Poltava Region, 38413

(+3805363) 9 55 27

Poltava Grain-Collecting Станция PRJSC, Krasnohrad

164 Ukrainska str., Krasnohrad, Krasnohrad District, Kharkiv Region, 36303

(+3805744) 7 07 11

Poltava Grain-Collting Station Prjsc, Trykraty

6 KOMARATY. , Николаевская область, 56534

(+38050) 425 62 30

Poltava Grain-Collecting Station PrJSC, Huliaipole

2 Matrosova Str., Zaliznychne, Huliaipole District, Zaporizhzhia Region, 70231

(+3806145) 3 37 20

Poltava Grain-Collecting Станция PRJSC, Kirovohrad

53 Murmanska str. , Kropyvnytskyi, 25014

, Kropyvnytskyi, 25014

(+380522) 36 54 36

Poltava Collecting Station Prjsc, Deverladove

5 Chkalova str., Devsaivapa, Distravka, Daintipa, Diaintipa.0003

(+3805650) 2 43 75

Poltava Grain-Collecting Station Prjsc, Suprunivka

4 Lyvarna Str., Poltava, 36030

(+380532) 66 94 93

Poltava grean-collocing Station Collocient 26223

Кировоградская область, ул. Элеваторная, 1, г. Смолино,

(+380532) 65 72 35

ООО «Гутский элеватор», г. Гуты

ул.

(+3805758) 63 2 75, (+3805758) 3 20 51

Huty Elevator LLC, Lykhacheve

36 Myru Str., Pervomaiskyi, регион Харкив, 64107

(+3805748) 3 50 44

Huty Elevator LLC, Nizhyn

19-nosivsivsix, Nizhyn, Nizhin, nizhyn, nizhyn, nizhyn, nizhyn

19-й.

(+38046314) 7 52 96

Huty Elevator LLC, Lynovytsia

18 Nezalezhnosti Str., Lynovytsia, Pryluky District, Chernihiv Region, 17584

(+3804637) 6 92 53

Bilovody Cereal Products Combine PrJSC

ул. Беловодская, 2, г. Беловоды, Ромненский р-н, Сумская обл., 42065

Беловодская, 2, г. Беловоды, Ромненский р-н, Сумская обл., 42065

(+3805448) 9 38 08

ООО «Кононовский элеватор», г. Лазёрки

ул.

(+380532) 65 21 59

5 Веснианско -шоссе, Starokostiantyniv, Khmelnytsk Region

(+3803854) 3 10 43

Kononiv Elevator LLC, Viktorivka

1 Ukrainska, StrashashaShaShaShaShaShaShaShaShaShaShashaShaShaShaShaShaShaShashaS.

(+3804748) 6 3928

Kononiv Elevator LLC, Budyshche

2 Poshtova str., Budyshche, Lysianka District, Cherkasy Reight, 19323

(+380532) 65 24 49

Kononiv Elevator Llc, Balyn

26 26 26 26 26 26 26 26 26 26. Balyn, Dunayivtsi District, Khmelnytsk Region, 32407

(+380382) 70 70 92

Office in Kharkiv

32 Rymarska Str., Kharkiv, 61057

Office in Sumy

1, Independence square, Sumy, 40000

Офис в Хмельницком

Проспект Мира, 56, г. Хмельницкий, 29019

(+380382) 69 07 01

Полтавский Южный Кластер

Полтава, ул.

Главным поставщиком-экспортером продукта выступает Индонезия — государству удается контролировать до 45 % рынка.

Главным поставщиком-экспортером продукта выступает Индонезия — государству удается контролировать до 45 % рынка. Однако этот негативный момент компенсирует рост объемов вывоза сои из Соединенных Штатов и рапса из Австралии.

Однако этот негативный момент компенсирует рост объемов вывоза сои из Соединенных Штатов и рапса из Австралии. долларов за тонну.

долларов за тонну.