Содержание

В России сохраняется нехватка говядины – Агроинвестор

В последние пять лет цена на говядину увеличивалась

М. Стулов

Развитие сектора производства говядины, в лучшем случае, остановилось, но есть подозрение, что его состояние уже предкризисное. Об этом «Агроинвестору» рассказал глава Национального союза производителей говядины (НСПГ) Роман Костюк. Согласно индексу промышленного предложения мяса, который рассчитывает группа «Черкизово», в январе-сентябре предложение говядины оказалось на 4% меньше, чем за аналогичный период прошлого года, хотя по итогам сентября показатель увеличился на 2%. Импорт из Беларуси восстановился после сокращения из-за действующего с апреля запрета на ввоз мяса на кости, при этом поставки из дальнего зарубежья были примерно на уровне сентября 2018-го, а производство выросло на 5%, говорится в исследовании компании.

По оценке эксперта Института конъюнктуры аграрного рынка (ИКАР) Анны Кудряковой, на рынке сохраняется дефицит говядины. Так, в Сибири, где в этом году производство в товарном секторе сократилось более чем на 10%, ряд убойных предприятий даже останавливали работу из-за отсутствия скота, знает она. Осенью предложение в некоторых регионах традиционно немного повысилось, но это временное явление. В целом нехватка КРС отмечается во всех регионах, что способствует формированию высоких цен. Снижение объемов импорта говядины также довольно заметно, добавляет Кудрякова. По данным ФТС, за январь-август Россия закупила за рубежом 49 тыс. т охлажденной говядины (на 27,6% меньше, чем годом ранее) и 146,2 тыс. т замороженной (-4,5%). В сентябре импорт говядины составил 60,1 тыс. т — на 1,5% ниже показателя сентября 2018-го.

Так, в Сибири, где в этом году производство в товарном секторе сократилось более чем на 10%, ряд убойных предприятий даже останавливали работу из-за отсутствия скота, знает она. Осенью предложение в некоторых регионах традиционно немного повысилось, но это временное явление. В целом нехватка КРС отмечается во всех регионах, что способствует формированию высоких цен. Снижение объемов импорта говядины также довольно заметно, добавляет Кудрякова. По данным ФТС, за январь-август Россия закупила за рубежом 49 тыс. т охлажденной говядины (на 27,6% меньше, чем годом ранее) и 146,2 тыс. т замороженной (-4,5%). В сентябре импорт говядины составил 60,1 тыс. т — на 1,5% ниже показателя сентября 2018-го.

Объемы производства говядины не снижаются в сравнении с прошлым годом или даже незначительно растут в связи с более рациональным использованием шлейфа молочного скота и развитием мясного скотоводства, говорит руководитель Национальной мясной ассоциации Сергей Юшин. По данным Росстата, за девять месяцев этого года производство КРС на убой во всех хозяйствах увеличилось на 1,3% до 1,7 млн т в живом весе, в том числе в сельхозорганизациях пророст составил 2,1% до 724,6 тыс. т. Хотя в ряде регионов действительно зафиксирована отрицательная динамика: например, в Сибирском федеральном округе сельхозорганизации сократили производство на 12,2%, в Дальневосточном — на 10,7%, в Уральском — на 3,8%. По прогнозу Юшина, по итогам года производство говядины может увеличиться на 1%. По его словам, говядина по-прежнему важна для мясопереработчиков, которые стремятся обеспечить постоянное качество продукции из нее или с обязательным ее содержанием. При этом цена на говядину, в отличие от свинины и птицы, за последние пять лет постепенно росла, обращает внимание он.

т. Хотя в ряде регионов действительно зафиксирована отрицательная динамика: например, в Сибирском федеральном округе сельхозорганизации сократили производство на 12,2%, в Дальневосточном — на 10,7%, в Уральском — на 3,8%. По прогнозу Юшина, по итогам года производство говядины может увеличиться на 1%. По его словам, говядина по-прежнему важна для мясопереработчиков, которые стремятся обеспечить постоянное качество продукции из нее или с обязательным ее содержанием. При этом цена на говядину, в отличие от свинины и птицы, за последние пять лет постепенно росла, обращает внимание он.

Однако возможностями, которые выпадали в связи с довольно неплохой ценой на говядину, в итоге воспользовались посредники, деньги почти не доходят до самих производителей, а если эти средства и приходят в отрасль, то их хватает только на «латание старых дыр», считает Роман Костюк. Главной проблемой производителей говядины стала разобщенность, отсутствие должной коммуникации при решении общих проблем и внятной инфраструктуры, уверен он. Мясо в основном производится в малых и средних хозяйствах, у которых нет доступа к конечным покупателям, и маржа оседает в руках тех, кто недорого закупает сырье и перепродает его переработчикам или рознице. К тому же сама модель отраслевого предприятия крайне ущербна, лозунг «я все сделаю сам» исключает возможность развития, ведь на все денег и знаний не хватит, сетует глава НСПГ. Получается, что у скотоводов не остается средств, которые можно было бы потратить на развитие в рамках принятых бизнес-моделей.

Мясо в основном производится в малых и средних хозяйствах, у которых нет доступа к конечным покупателям, и маржа оседает в руках тех, кто недорого закупает сырье и перепродает его переработчикам или рознице. К тому же сама модель отраслевого предприятия крайне ущербна, лозунг «я все сделаю сам» исключает возможность развития, ведь на все денег и знаний не хватит, сетует глава НСПГ. Получается, что у скотоводов не остается средств, которые можно было бы потратить на развитие в рамках принятых бизнес-моделей.

По косвенным признакам специалисты союза также отмечают снижение доли мясного скота и провал в рентабельности отраслевых проектов. Производство специализированного мясного и помесного скота увеличилось на 8,1% до 315,4 тыс. т, уточняет Минсельхоз. По предварительным данным, на 1 октября поголовье мясного и помесного скота во всех хозяйствах составило свыше 3,9 млн животных, что на 110,8 тыс. голов (2,9%) больше, чем в прошлом году. Росту сегмента специализированного мясного скотоводства способствуют меры господдержки, направленные в том числе на реализацию крупных инвестиционных проектов и создание высокопродуктивных стад, говорится в сообщении ведомства. «Производство говядины может быть рентабельным исключительно в системе кооперации на принципах разделения труда, иначе это скорее хобби, чем бизнес», — говорит Костюк. По его мнению, новых промышленных проектов производства говядины в ближайшее время не появится, а создаваемые небольшие фермы КРС практически никак не влияют на рынок.

«Производство говядины может быть рентабельным исключительно в системе кооперации на принципах разделения труда, иначе это скорее хобби, чем бизнес», — говорит Костюк. По его мнению, новых промышленных проектов производства говядины в ближайшее время не появится, а создаваемые небольшие фермы КРС практически никак не влияют на рынок.

Тем не менее, говядина и живой скот обладают серьезным потенциалом, в том числе экспортным, на них есть стабильный спрос на мировом рынке. «Тот же Узбекистан готов покупать», — говорит Костюк, отмечая, что стран, где востребована говядина, довольно много. Хотя спрос в силу инерции поставщиков и производителей, по его словам, не даст мгновенной реакции для развития отрасли: чтобы было, что продавать, одного лишь канала сбыта недостаточно, нужна внятная государственная политика, стратегически стимулирующая инвестиции в средства производства, маточное поголовье КРС мясных пород. Пока же экспорт говядины в 2019 году без учета субпродуктов составляет менее 1% от всего произведенного мяса внутри страны, подсчитывает Кудрякова.

Развитие мясного сектора России в новых условиях

С какими сложностями столкнулась отрасль?

На первый план вышла логистика: разрывы цепочек затронули как поставки за рубеж, так и на внутренний рынок. В марте ряд транспортных компаний отказался работать с Россией, а таможенные органы – обслуживать отгрузки. Некоторые порты не разрешали отгружать товары, предназначенные для России. Бизнес начал переориентацию товарных потоков, и немало иностранных компаний продолжают довольно плодотворно работать с нами. Данные факторы, конечно, повлияли на российский экспорт мяса и, как следствие, на эффективность производства в целом. Себестоимость производства мясной продукции выросла на 15–20%. А если учитывать, что в пандемийный период она увеличилась на 25–30%, то сейчас, по сравнению с 2019 годом, прибавка составила около 50%.

Еще одним новым вызовом для мясного сектора стало снижение платежеспособного спроса населения: по официальным данным, в апреле инфляция в России составила 17,8%.

По итогам трех месяцев ситуация пока не выглядит пессимистично, и выводы пока делать рано. Текущий, 2022-й год, для отрасли вполне прогнозируем, а все последствия тектонических изменений мы ощутим позже, в 2023-м году.

Свинина лидирует по приросту выпуска

Суммарное производство основных видов мяса по итогам I квартала составило 2 млн 562 тыс. тонн в убойном весе. В годовом исчислении рост показателей составил 6%. При этом большую часть в общем объеме производства занимает мясо птицы – 47%, на свинину приходится 39%, на говядину – 13%, а на баранину и козлятину – всего 1%.

Диаграмма №1. Суммарное производство основных видов мяса в России в I квартале 2022 г.

Мясо птицы остается лидером по объемам производства, а свинина занимает первое место по приросту объемов выпуска. На диаграмме №2 мы можем видеть, что за 8 лет интенсивного развития мясного сектора птица прибавила лишь 12%, тогда как свинина – 54%.

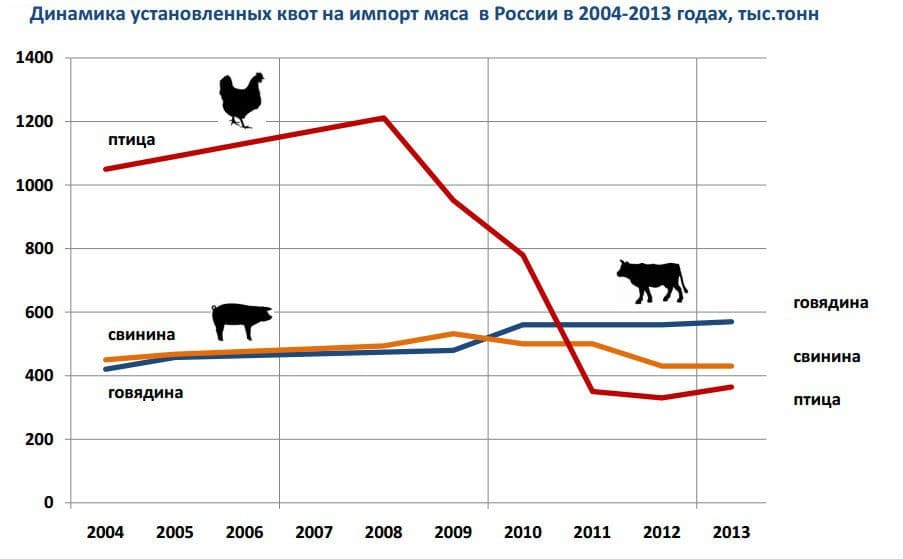

Во многом это обусловлено тем, что импортозамещение так называемых «ножек Буша» началось в России намного раньше, в 2011 году. Свиноводство начало набирать обороты после присоединения Крыма в 2014 году. Как результат – к 2018 году страна стала полностью обеспечивать свои потребности в свинине, а к 2021 – поставила на экспорт более 200 тыс. тонн свинины и субпродуктов. Именно увеличение экспорта нивелировало взрывной рост свиноводства и не позволило рынку упасть от перепроизводства свинины.

Однако в 2022 году мы можем рассчитывать только на рост внутреннего потребления свинины – экспорт свиноводческой продукции из России за рубеж значительно снизился. Если же потребление свинины не увеличится (а последнее будет возможно только при государственной поддержке малоимущих граждан), то производителям придется снижать оптовые цены. Что негативно отразится на экономике предприятий, которые и так находятся в тяжелом положении из-за роста себестоимости.

Диаграмма №2. Динамика производства основных видов мяса в России в I квартале 2010-2022 гг.

Динамика производства основных видов мяса в России в I квартале 2010-2022 гг.

Увеличение потребления мяса, которое наблюдалось по итогам I квартала этого года, возникло как раз из-за роста потребления свинины – цены на нее росли не так активно, как на говядину и мясо птицы.

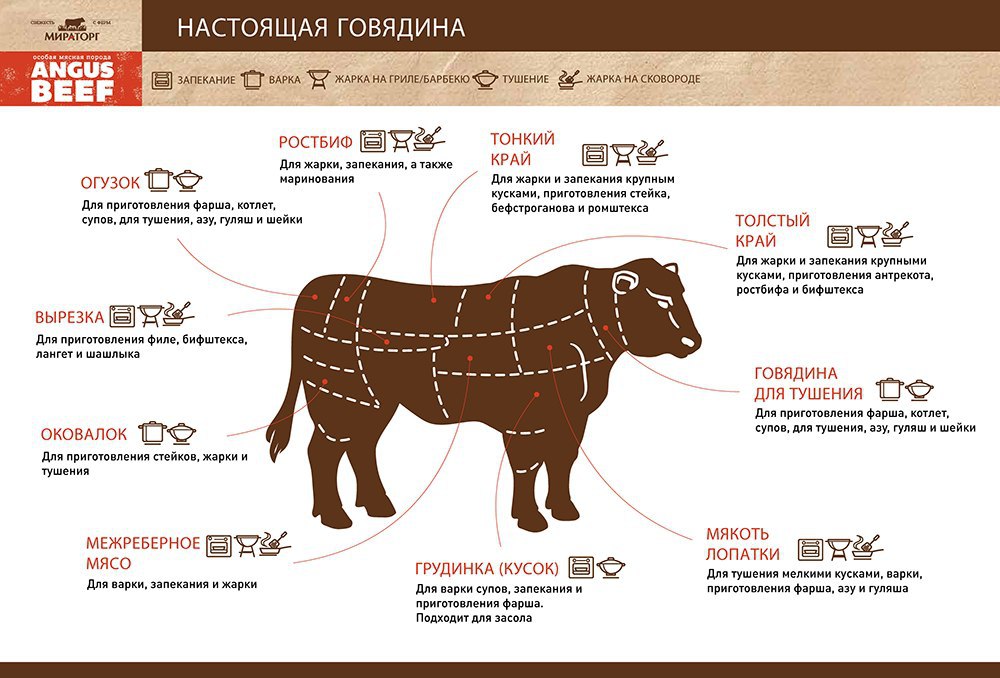

Производство говядины не растет, так как мясное скотоводство в России – достаточно дорогой сегмент, мы не умеем производить дешевую говядину, нет нужных экономических моделей. На рынке из крупных производителей заслуживают внимания только «Мираторг» и «Заречное», остальные компании небольшие. Высококачественную говядину эти компании стремятся вывезти на экспорт, что позволяет им получать хорошую прибыль.

Что касается производства баранины, то оно также не увеличивается. Характерно, что 65% производства этого вида мяса сосредоточено в хозяйствах населения. С 2015 года объем производства снизился на 10% и фактически вернулся к показателям 2010 года.

Диаграмма №3. Структура производства основных видов мяса в России в I квартале 2022 года по видам хозяйствования

Развитие промышленного птицеводства и свиноводства вытеснило с рынка личные хозяйства населения и крестьянско-фермерские хозяйства. Теперь более 90% свинины и более 95% мяса птицы производится крупными промышленными предприятиями. Исключение – сегмент скотоводства, где ситуация противоположная (см. диаграмму №3).

Импорт свинины вырос в 9 раз

Россия остается достаточно импортозависимой в таком сегменте, как производство говядины. К сожалению, в ближайшее время исправить ситуацию вряд ли удастся, так как спрос конечного потребителя на этот более дорогой вид мяса продолжает падать.

Импорт мяса птицы в текущем периоде значительно снизился, но вырос импорт свинины. Данная ситуация не стала неожиданностью из-за обнуления пошлин для ввоза 100 тыс. тонн свинины в первом полугодии 2022 года. И теперь некоторые бразильские отруба стоят даже дешевле, чем аналогичные российские. Также были обнулены пошлины на импорт 200 тыс. тонн говядины. Цель принятых мер – стабилизация цен на мясо, они обусловлены сложившимися социально-экономическими факторами.

тонн свинины в первом полугодии 2022 года. И теперь некоторые бразильские отруба стоят даже дешевле, чем аналогичные российские. Также были обнулены пошлины на импорт 200 тыс. тонн говядины. Цель принятых мер – стабилизация цен на мясо, они обусловлены сложившимися социально-экономическими факторами.

Диаграмма №4. Динамика импорта мясной продукции в Россию в I квартале 2010-2022 гг.

В страновом разрезе по импорту говядины и мяса птицы в Россию лидерами остаются государства Латинской Америки, а вот свинину в основном везут из Республики Беларусь.

Всего за I квартал 2022 года в нашу страну ввезли 104 тыс. тонн мяса, что на 10% ниже в годовом исчислении. Импорт мяса птицы и говядины упал почти на 30%, а свинины – вырос в 9 раз.

Ожидается, что во II полугодии 2022 года импорт свинины и птицы в Россию снизится, поскольку период действия нулевых пошлин закончится, и рынок будет насыщен свининой собственного производства, ввиду снижения экспорта и падения реальных доходов населения. Рост поставок говядины не ожидается по той же причине – снижения платежеспособности конечного потребителя. Импорт в основном будет направлен на удовлетворение спроса со стороны мясоперерабатывающий предприятий.

Рост поставок говядины не ожидается по той же причине – снижения платежеспособности конечного потребителя. Импорт в основном будет направлен на удовлетворение спроса со стороны мясоперерабатывающий предприятий.

Что касается мясоперерабатывающей отрасли, то необходимо заметить следующее. В связи с удорожанием производства колбасной продукции, премиальные виды колбас будут выпускаться в меньшем объеме, так как спрос на них тоже снизится. Заметно, что конечный потребитель начинает входить в режим экономии, находясь под давлением кризисных проявлений.

Индейка – в лидерах экспорта

Экспорт всех видов мяса из России за первые три месяца 2022 года вырос всего на 1% и составил 111 тыс. тонн: из них 78% приходится на мясо птицы, 15% – на свинину и только 7% составляет говядина. Хотя еще год назад на свинину приходилось 43% от объема российского экспорта мяса.

Диаграмма №5. Структура экспорта мясной продукции из России в страновом разрезе в I квартале 2022 г.

Если анализировать страны-получатели российского мяса, то мы увидим, что 33% продукции экспортируется в Китай, 19% – в Республику Беларусь, 11% – в Луганскую и Донецкую народные республики, 10% приходится на Саудовскую Аравию и еще 9% – на Вьетнам.

На сегодняшний день мы потеряли ЛНР и ДНР как рынки сбыта. Для мяса птицы, к примеру, это не так важно, а вот для свинины существенно, поскольку республики занимали значительное место в общем объеме поставок.

Экспорт свинины во Вьетнам тоже начал снижаться, хотя год назад Россия была ведущим поставщиком и обеспечивала 50% от общего объема импорта свинины в эту страну. Причина – восстановление свиноводства в Китае и, как следствие, снижение цен на китайском рынке. Закономерно, что данные процессы влияют на стоимость свинины в других странах Юго-Восточной Азии.

Мы видим, что сформировался комплекс неблагоприятных факторов: мало того, что российские экспортеры столкнулись с проблемами логистики, необходимостью выстраивать новые цепочки поставок, так еще и свинина в Азиатском регионе начала дешеветь, и стало невыгодно отправлять туда свою продукцию.

По итогам первых трех месяцев 2022 года, экспорт свинины за рубеж составил 30 млн долл. в денежном выражении. По объемам прироста экспорта лидирует индейка (+200%). Порядка 70% экспортирует «Пензамолинвест» (ГК «Дамате»), около 14% – «Тамбовская индейка», 10% – «Индюшкин двор». Российская индейка пользуется спросом в Бенине, Китае, Арабских Эмиратах, Саудовской Аравии и Либерии. В стоимостном выражении объем экспорта индейки за I квартал 2022 года составил 18,5 млн долл.

Экспортные поставки куриного мяса из России в январе-марте 2022 г. выросли на 27%, в апреле рост продолжился. Российскую курятину стали значительно больше закупать такие страны, как Саудовская Аравия, Арабские Эмираты, Узбекистан и Азербайджан. В стоимостном выражении объем экспорта курятины за I квартал 2022 года составил 116 млн долл.

Суммарный объем экспорта говядины и говяжьих субпродуктов из России в I квартале 2022 года вырос на 25%. Говядина, в основном высококачественная и дорогая, экспортируется в Китай, Саудовскую Аравию и Марокко. В стоимостном выражении объем экспорта говядины за указанный период составил 50 млн долл.

В стоимостном выражении объем экспорта говядины за указанный период составил 50 млн долл.

Диаграмма №6. Динамика экспорта мясной продукции из России в I квартале 2019-2022 гг.

По итогам первых трех месяцев 2022 года экспорт мяса из России оценивается в пределах 220 млн долл. в денежном выражении.

Чем вызваны колебания цен?

Как видно на графиках 1 и 2, в первом полугодии прошлого года наблюдалось значительное повышение стоимости живых свиней на убой и на свинину в полутушах. В тот период это было связано со вспышками африканской чумы свиней (АЧС) и некоторым дефицитом на рынке, так как из-за пандемии COVID-19 выезд населения на отдых за рубеж был ограничен и, соответственно, внутренний спрос на мясо увеличился.

Рынок отреагировал, и цены на мясную продукцию пошли вверх; как раз после этого Правительство и приняло решение обнулить пошлины на импорт свинины. Цены начали снижаться, и до марта 2022 года можно было наблюдать, что обнуление пошлин возымело эффект. Однако после 24 февраля, вследствие ажиотажного спроса на продукты питания, срыва поставок ингредиентов для кормов, закрытия некоторых стран для экспорта, а также невозможности получения запчастей из-за рубежа, в марте цены вновь стали расти.

Цены начали снижаться, и до марта 2022 года можно было наблюдать, что обнуление пошлин возымело эффект. Однако после 24 февраля, вследствие ажиотажного спроса на продукты питания, срыва поставок ингредиентов для кормов, закрытия некоторых стран для экспорта, а также невозможности получения запчастей из-за рубежа, в марте цены вновь стали расти.

Аналитики полагали, что в апреле рост ценовых предложений продолжится – на фоне сезонного фактора («шашлычный» период), но из-за падения реальных доходов населения ожидаемого подъема спроса не возникло, и цены вернулись к январским отметкам.

График №1. Стоимость живых свиней на убой в оптовом звене России, RUB/кг с НДС

График №2. Стоимость свинины в полутушах в оптовом звене России, RUB/кг с НДС

В сегменте куриной продукции наблюдалась иная ситуация, но по основным параметрам в какой-то степени схожая.

В период пандемии (2020 год) не отмечалось столь значительных всплесков цен на куриное мясо. Рост ценовых предложений начался в 2021 году, и расценки оставались на стабильно высоком уровне весь год. В конце года рынок находился под влиянием фактора сезонности, также сказывался дефицит инкубационного яйца – из-за запрета Россельхознадзора на ввоз этой продукции из некоторых регионов Европы (в связи с участившимися случаями птичьего гриппа).

В январе и феврале 2022 года цены начали снижаться, однако в марте и апреле последовало повышение стоимости. В конце мая мы наблюдали некоторое сокращение цен на мясо. Данная ситуация обусловлена снижением курса доллара и евро по отношению к рублю, стабилизацией цен и поставок кормовых ингредиентов, а также ростом объема рынка мяса. Нужно учитывать, что потребление мяса птицы и куриного яйца не падает даже при росте их стоимости, так как они являются самым доступным источником белка.

График №3. Стоимость куриной продукции в оптовом звене России, RUB/кг с НДС

Стоимость куриной продукции в оптовом звене России, RUB/кг с НДС

График №4 отображает диспаритет цен на мясо и корма: на нем приводится стоимость тушки цыпленка-бройлера в сравнении с ценами на комбикорма для птицы и премиксами. Как мы видим, темпы роста кормов опережают темпы роста цен на мясо – поэтому отрасль оказалась в достаточно сложном положении, маржинальность производства снижается, и сейчас она и так довольно невысока.

График №4. Диспаритет цен, RUB/кг с НДС

Подводя итог сказанному, следует подчеркнуть, что у российского мясного бизнеса есть все возможности и потенциал для роста, особенно в экспортных поставках за рубеж. Самое важное на данный момент – преодолеть возникшие риски, не поддаваться панике, не останавливать реализацию инвестпроектов. Следует активно осваивать новые рынки сбыта – например, страны Африки; российские производители уже поставляют на этот континент мясо птицы и говядину. Необходимо и дальше укреплять позиции, увеличить покрытие и развивать партнерство с дружественными государствами. Кроме того, нужно искать пути для снижения издержек, себестоимости производства – прежде всего, за счет стоимости кормов, что возможно только в случае импортозамещения ключевых кормовых ингредиентов.

Необходимо и дальше укреплять позиции, увеличить покрытие и развивать партнерство с дружественными государствами. Кроме того, нужно искать пути для снижения издержек, себестоимости производства – прежде всего, за счет стоимости кормов, что возможно только в случае импортозамещения ключевых кормовых ингредиентов.

Любовь Савкина, информационно-аналитическое агентство «ИМИТ»

Источник: «МЯСНОЙ РЯД» 2-2022 (ЛЕТО)

Когда-то Россия была крупнейшим импортером говядины в мире, теперь у нее ограниченные возможности: Федерация экспорта мяса США

Примечание редактора: эта статья была подготовлена в качестве гостевой колонки USMEF для журнала

BEEF Magazine

Всего четыре года назад Россия была ведущим мировым импортером говядины, получая поставки практически от всех основных мировых поставщиков. Через год Россия завершит свое вступление во Всемирную торговую организацию, что сделает ее — по крайней мере теоретически — еще более привлекательным местом для экспортеров говядины.

Именно в 2012 году экспорт США в Россию достиг своего пика и составил 80 408 метрических тонн (метрических тонн) на сумму более 300 миллионов долларов. Однако в начале 2013 года российский рынок был закрыт для продажи американской говядины из-за тупиковой ситуации, связанной с использованием бета-агонистов, и по сей день он остается закрытым. Однако США не одиноки, поскольку сочетание технических барьеров, экономических санкций и контрсанкций, а также резко девальвированного рубля значительно ограничило количество поставщиков говядины, обслуживающих Россию, и объем говядины, поступающей на рынок.

Нарезка говяжьей мускулатуры включена в эмбарго на импорт продовольствия, объявленное Россией в августе 2014 года, которое приостановило импорт большинства продуктов питания из США, Европейского Союза, Австралии, Канады и Норвегии. Это действие было предпринято в ответ на экономические санкции, введенные против России из-за продолжающегося конфликта в Украине. Но еще до этого эмбарго Россия закрыла двери для нескольких поставщиков.

Канадская говядина практически отсутствует на российском рынке с 2012 года, в основном из-за политики России в отношении бета-агонистов. В начале 2014 года Россия начала ограничивать импорт австралийской говядины из-за обнаружения остатков стимулятора роста тренболона. К июлю 2014 года рынок был закрыт для всей австралийской говядины.

Больше всего от августовского эмбарго 2014 года пострадал поставщик говядины из Европейского Союза, который за первые семь месяцев того же года поставил в Россию почти 54 000 тонн говядины и говяжьих субпродуктов на сумму 161 миллион долларов. Поскольку доступ в настоящее время ограничен сортами говядины, экспорт ЕС упал более чем на 95 процентов по сравнению с прошлым годом, составив (до июля) всего 2840 тонн на сумму 4,7 миллиона долларов.

Можно было бы подумать, что ограничения, наложенные на эти страны, открыли бы возможности роста для остальных поставщиков России, но это не так. Депрессивная валюта и падение потребительского доверия привели к тому, что импорт всех товаров в Россию сократился примерно на 40 процентов в 2015 году, и импорт говядины следовал аналогичной схеме. В течение июля объем импорта говядины и ее сортов в Россию сократился на 31 процент (283 000 тонн) и на 39 процентов.процентов в стоимостном выражении (917,6 млн долларов). Импорт сократился почти у всех основных поставщиков, и, хотя в Аргентине наблюдается небольшое увеличение объемов, этот импорт сместился в основном на различные сорта мяса, поскольку Китай превзошел Россию по аргентинским мышечным отрубам.

В течение июля объем импорта говядины и ее сортов в Россию сократился на 31 процент (283 000 тонн) и на 39 процентов.процентов в стоимостном выражении (917,6 млн долларов). Импорт сократился почти у всех основных поставщиков, и, хотя в Аргентине наблюдается небольшое увеличение объемов, этот импорт сместился в основном на различные сорта мяса, поскольку Китай превзошел Россию по аргентинским мышечным отрубам.

Единственным заметным исключением является импорт в Россию украинской говядины, объем которой увеличился более чем в два раза (12 706 тонн) и увеличился на 57 процентов в стоимостном выражении (33,2 миллиона долларов). В конце прошлого года российские официальные лица рекламировали Индию как потенциально крупного поставщика говядины и одобрили несколько заводов для обслуживания России. Но существенной торговли с Индией не произошло, поскольку импорт России составил всего 3476 тонн на сумму 12 миллионов долларов.

Россия определенно стремится к самообеспечению производством мяса, но эта цель сосредоточена в основном на птицеводстве и свиноводстве, а не на говядине. Тем не менее, за последние пять лет были сделаны значительные инвестиции в создание современной мясной промышленности в России, основанной на генетике высшего уровня и зерновом откорме. Хотя масштабы этой инициативы все еще довольно малы, отечественные производители говядины выиграли от сокращения импорта, особенно в секторе элитных ресторанов, где конкуренция со стороны импорта значительно снизилась. Но чтобы российская мясная промышленность добилась устойчивого успеха, она должна стать более конкурентоспособной как на внутреннем, так и на международном рынках. Этот момент недавно подтвердил премьер-министр России Дмитрий Медведев в своем выступлении, опубликованном в «Российской газете», официальном правительственном источнике новостей, в котором он предостерегает от закрытия внутренних рынков для иностранной конкуренции. Медведев отметил, что отсутствие иностранных поставщиков во многих секторах подрывает конкурентоспособность российской экономики.

Тем не менее, за последние пять лет были сделаны значительные инвестиции в создание современной мясной промышленности в России, основанной на генетике высшего уровня и зерновом откорме. Хотя масштабы этой инициативы все еще довольно малы, отечественные производители говядины выиграли от сокращения импорта, особенно в секторе элитных ресторанов, где конкуренция со стороны импорта значительно снизилась. Но чтобы российская мясная промышленность добилась устойчивого успеха, она должна стать более конкурентоспособной как на внутреннем, так и на международном рынках. Этот момент недавно подтвердил премьер-министр России Дмитрий Медведев в своем выступлении, опубликованном в «Российской газете», официальном правительственном источнике новостей, в котором он предостерегает от закрытия внутренних рынков для иностранной конкуренции. Медведев отметил, что отсутствие иностранных поставщиков во многих секторах подрывает конкурентоспособность российской экономики.

Источник данных: Атлас мировой торговли

Как война на Украине влияет на производство и потребление мяса в России?

Ранее на этой неделе FoodNavigator рассмотрел, как вторжение России в Украину влияет на производство, потребление и экспорт мяса по всему миру.

Теперь сосредоточимся на мясной отрасли России: как война влияет на производство и потребление мяса на родине?

Меняющаяся ситуация

Россия производит значительное количество мяса в год. По данным Statista, в 2020 году страна произвела около 11 235 тыс. тонн, причем наибольший объем производства приходится на птицеводство. В том же году было получено около 5 миллионов метрических тонн.

Производство свинины также является значительным: цифры за 2020 год предполагают, что объемы приблизились к 4,3 млн метрических тонн.

Россия в основном импортирует говядину и экспортирует свинину, довоенная торговля с европейскими странами практически отсутствует.

Довоенное потребление мяса росло. Согласно данным Росстата в Москве за 2019 год, среднее потребление мяса увеличилось на один килограмм до 76 кг на душу населения по сравнению с 2019 годом.

После вторжения России в Украину 24 февраля 2022 года эта ситуация начала меняться. По данным консалтинговой и исследовательской компании Gira, косвенные последствия для мясной промышленности России будут значительными.

По данным консалтинговой и исследовательской компании Gira, косвенные последствия для мясной промышленности России будут значительными.

Хотя война будет чуть менее «острой», чем влияние на мясной сектор Украины, она окажет «негативное влияние» на потребление, объяснил Руперт Клэкстон, директор Gira Meat, во время вебинара 24 марта.

Негативное влияние на потребление «смягчено»

Консультанты не ожидают, что потребление на душу населения снизится так резко, как в Украине. Это связано с тем, что россияне, проводящие больше времени дома, скорее всего, будут больше тратить на продукты питания для домашнего потребления.

Другие «смягчающие» факторы включают то, что Россия является лишь скромным импортером мяса. Российское марионеточное государство Беларусь является одним из его основных поставщиков, как и Бразилия – из-за низких цен.

Учитывая девальвацию российского рубля (сегодня за 1 российский рубль можно купить 0,012 доллара по сравнению с 0,135 доллара в прошлом году), Gira ожидает, что России будет «очень трудно» импортировать «какое-либо мясо вообще» в следующем году.

GettyImages/Kwangmoozaa

Можно увидеть некоторое сходство между текущей ситуацией в России и COVID-19 в стране.ограничения. По словам Клэкстона, в разгар пандемии российские потребители в основном «застряли» в России и покупали больше местных продуктов. «Многие из них с удовольствием покупали российский продукт, тратя свои деньги в России и поддерживая [внутреннее] потребление».

Как предполагалось ранее, до войны торговля мясом с Европой или США практически отсутствовала, что можно интерпретировать как еще один «амортизирующий» эффект. До начала 2022 года Россия отправляла 41% экспорта мяса птицы в Китай и 15% в Казахстан. Клэкстон считает, что Россия продолжит торговать с этими странами, но будет «толчок», чтобы удержать часть своего внутреннего рынка.

В прошлом году 34% экспорта свинины приходилось на Вьетнам, 20% — на Казахстан и 19% — на Украину. «Маловероятно, что они отправят свинину на Украину [в этом году], хотя они отправят часть своим войскам на оккупированную территорию России…» сказал отраслевой эксперт.

«Двойной удар»

Главный вопрос для мясной отрасли России – доступность. По словам Клэкстона, этот сектор испытает «двойной удар» в виде роста производственных затрат и снижения доходов многих более бедных потребителей.

Цепочки поставок сталкиваются с «серьезными проблемами». Растут не только входные затраты (от кормов до топлива и энергии), но и крупные производители машиностроения в Европе и США, которые поставляют оборудование в Россию, отказываются это делать.

«Это означает, что техника [российских] не будет работать, поэтому им придется придумывать способы получения запчастей», — сказал мясной директор Gira.

Там, где россияне могут покупать запчасти за границей, стоимость будет выше из-за девальвации рубля.

GettyImages/ArtEvent ET

Другая сторона «удара» заключается в маркетинговых проблемах. Возросшие производственные затраты будет сложно переложить на потребителя, и, как уже упоминалось, большая часть мясной продукции будет продаваться в рублях для внутреннего потребления.