Содержание

Мировой рынок пшеницы: крупнейшие поставщики и покупатели

https://ria.ru/20220607/pshenitsa-1793671039.html

Мировой рынок пшеницы: крупнейшие поставщики и покупатели

Мировой рынок пшеницы: крупнейшие поставщики и покупатели — РИА Новости, 08.06.2022

Мировой рынок пшеницы: крупнейшие поставщики и покупатели

Россия и Украина входят в число крупнейших экспортеров пшеницы. С началом спецоперации оба государства испытывают проблемы с продажей зерна. Украина… РИА Новости, 08.06.2022

2022-06-07T15:02

2022-06-07T15:02

2022-06-08T13:03

инфографика

экономика

экспорт

пшеница

россия

украина

канада

сша

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e6/06/07/1793672027_1:0:1441:810_1920x0_80_0_0_b6351ef09a030937f1a8bbc0f070038d.png

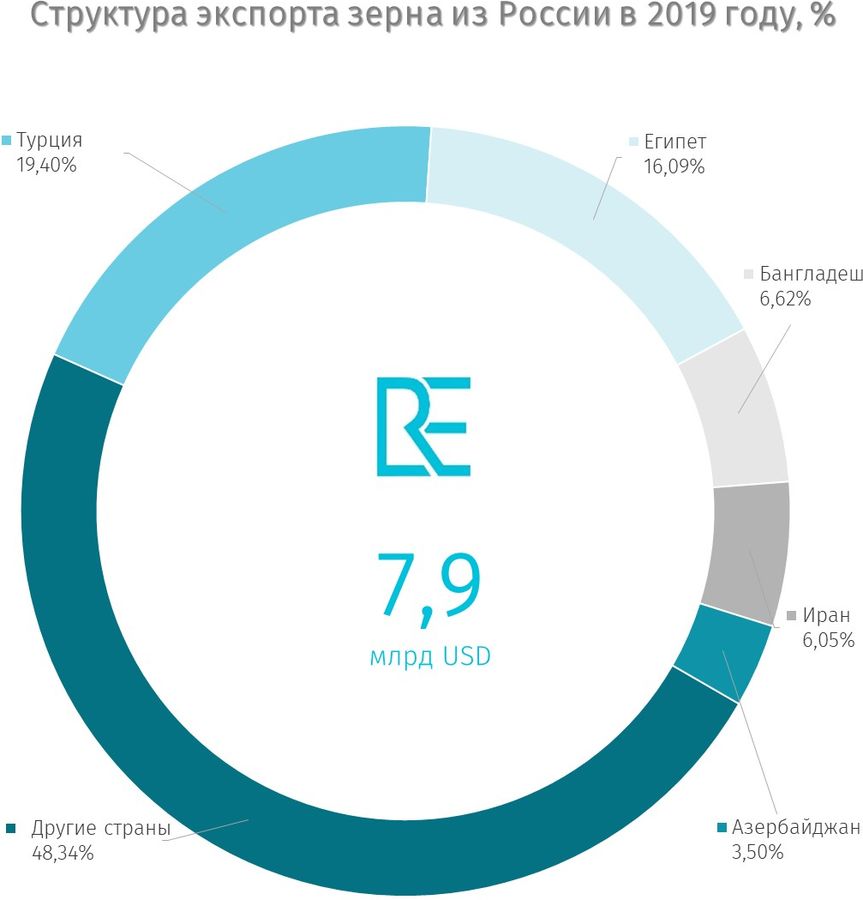

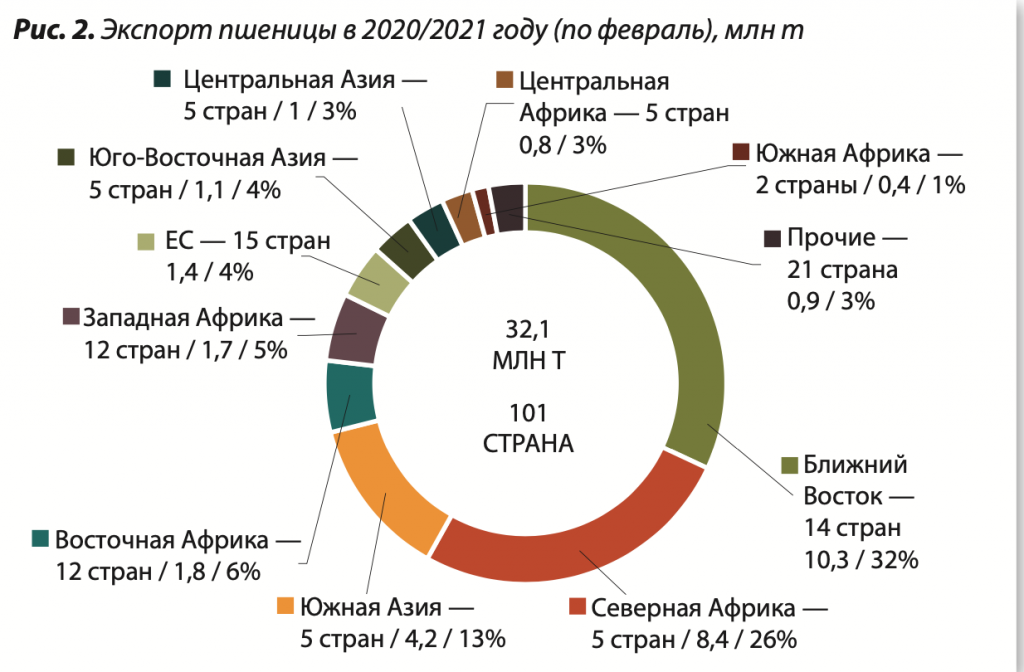

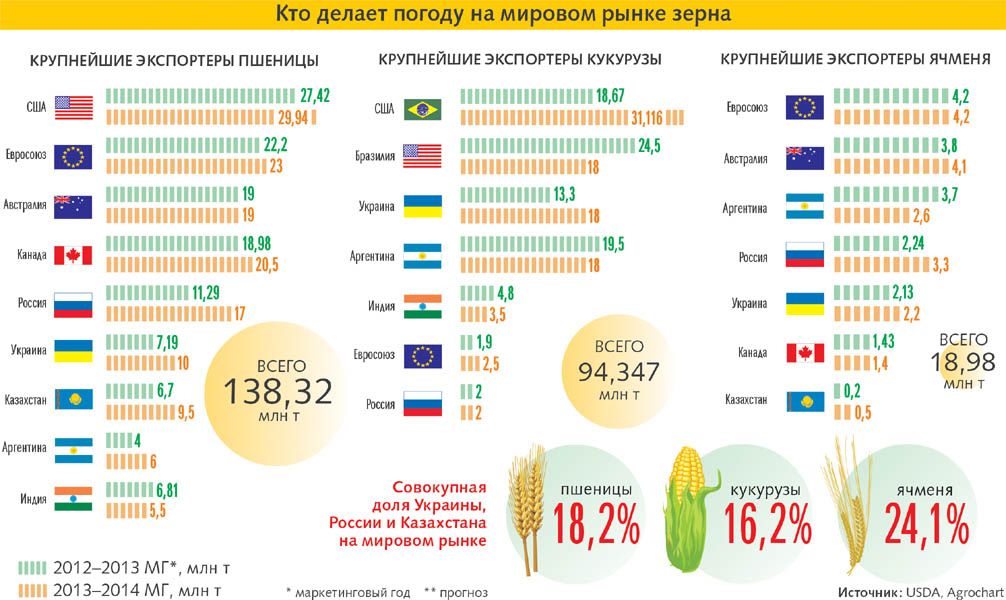

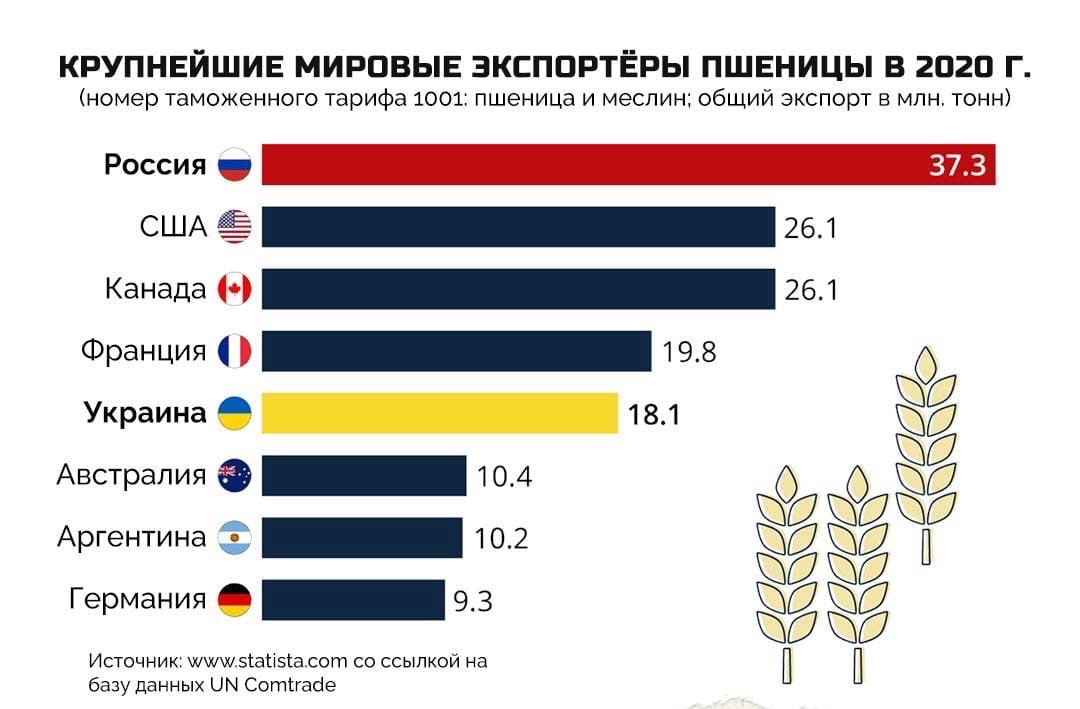

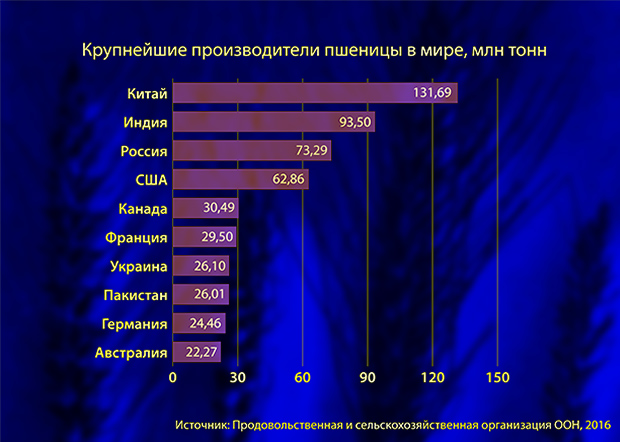

Россия и Украина входят в число крупнейших экспортеров пшеницы. С началом спецоперации оба государства испытывают проблемы с продажей зерна. Украина заминировала выходы из портов, и иностранные суда долгое время не могли покинуть страну. В России под санкции попал новороссийский порт, из которого отправляли большую часть грузов. Кроме того, возникли проблемы с денежными переводами, фрахтовкой и страхованием транспорта. Смотрите в инфографике Ria, какие страны продают больше всего пшеницы и кто их основные покупатели.

Украина заминировала выходы из портов, и иностранные суда долгое время не могли покинуть страну. В России под санкции попал новороссийский порт, из которого отправляли большую часть грузов. Кроме того, возникли проблемы с денежными переводами, фрахтовкой и страхованием транспорта. Смотрите в инфографике Ria, какие страны продают больше всего пшеницы и кто их основные покупатели.

россия

украина

канада

сша

франция

китай

египет

индонезия

турция

нигерия

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2022

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og. xn--p1ai/

xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21.img.ria.ru/images/07e6/06/07/1793672027_181:0:1261:810_1920x0_80_0_0_26912361b43f2462944f89e14c4cb19b.png

1920

1920

true

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, экспорт, пшеница, россия, украина, канада, сша, франция, китай, египет, индонезия, турция, нигерия, инфографика

Инфографика, Экономика, Экспорт, Пшеница, Россия, Украина, Канада, США, Франция, Китай, Египет, Индонезия, Турция, Нигерия

Обзор рынка зерновых ЕС | Miller Magazine Russian

Вторжение России в Украину нанесло удар по рынку зерна ЕС, который отреагировал повышением цен, сокращением спроса и всплеском торговли внутри ЕС. Прогнозируется рост экспорта зерна на 2021/22 МГ, в то время как ЕС ищет альтернативные источники кукурузы, чтобы заменить поставки из Украины. Проблемы, связанные с весенним посевом, в сочетании с ущербом, нанесенным торговой инфраструктуре Украины, также создают неопределенность в отношении торговых потоков зерна в ЕС в 2022/23 МГ.

Прогнозируется рост экспорта зерна на 2021/22 МГ, в то время как ЕС ищет альтернативные источники кукурузы, чтобы заменить поставки из Украины. Проблемы, связанные с весенним посевом, в сочетании с ущербом, нанесенным торговой инфраструктуре Украины, также создают неопределенность в отношении торговых потоков зерна в ЕС в 2022/23 МГ.

Украина является одним из ведущих мировых производителей и экспортеров сельскохозяйственной продукции и играет важную роль в поставках зерновых и масличных культур на мировой рынок и в ЕС. С 24 февраля 2022 года вторжение России в Украину повлияло на рынки зерна ЕС. Украинские торговые объекты в значительной степени простаивают, а введенные против России санкции изменили глобальные торговые потоки в 2021/22 МГ, создав очень нестабильную ситуацию. Проблемы, связанные с весенним посевом, в сочетании с ущербом, нанесенным торговой инфраструктуре Украины, также создают неопределенность в отношении торговых потоков зерна в ЕС в 2022/23 МГ.

Площадь и производство кукурузы в ЕСa

Ожидается, что общая площадь зерновых в ЕС в 2022/23 МГ составит 51,7 млн. га, что несколько ниже уровня 2021/22 МГ. Ожидается, что только ячмень и, в гораздо меньшей степени, сорго превысят посевные площади предыдущего сезона. Восстановление посевов рапса, обусловленное ростом цен, привело к сокращению посевных площадей под пшеницу в ЕС, особенно во Франции. И наоборот, площадь посевов зерновых увеличилась в Венгрии благодаря растущим внутренним возможностям для промышленного использования, а также в Ирландии, поскольку страна готовится к увеличению посевов низкоурожайных яровых зерновых. Что касается кукурузы, то в 2022/23 МГ прогнозируется спад посевных площадей, несмотря на благоприятные ценовые сигналы, и может произойти смещение в сторону менее ресурсоемких яровых культур, таких как подсолнечник.

га, что несколько ниже уровня 2021/22 МГ. Ожидается, что только ячмень и, в гораздо меньшей степени, сорго превысят посевные площади предыдущего сезона. Восстановление посевов рапса, обусловленное ростом цен, привело к сокращению посевных площадей под пшеницу в ЕС, особенно во Франции. И наоборот, площадь посевов зерновых увеличилась в Венгрии благодаря растущим внутренним возможностям для промышленного использования, а также в Ирландии, поскольку страна готовится к увеличению посевов низкоурожайных яровых зерновых. Что касается кукурузы, то в 2022/23 МГ прогнозируется спад посевных площадей, несмотря на благоприятные ценовые сигналы, и может произойти смещение в сторону менее ресурсоемких яровых культур, таких как подсолнечник.

Ожидается, что площади пшеницы в ЕС немного сократятся на 0,5 процента в 2022/23 МГ. В то время как французские и испанские производители пшеницы посадили меньше пшеницы, производители в Чешской Республике, Дании, Германии, Венгрии и Румынии немного увеличили свои посевы пшеницы, что привело к тому, что в целом посевные площади в ЕС практически не изменились. Недавние заявления Комиссии ЕС о разрешении фермерам сеять культуры на отведенных и залежных землях не повлияют на урожай пшеницы в 2022/23 МГ. Производство пшеницы в ЕС в основном состоит из озимой пшеницы, которая уже была посеяна осенью 2021 года для сбора урожая летом 2022 года, и лишь в гораздо меньшей степени из яровой пшеницы.

Недавние заявления Комиссии ЕС о разрешении фермерам сеять культуры на отведенных и залежных землях не повлияют на урожай пшеницы в 2022/23 МГ. Производство пшеницы в ЕС в основном состоит из озимой пшеницы, которая уже была посеяна осенью 2021 года для сбора урожая летом 2022 года, и лишь в гораздо меньшей степени из яровой пшеницы.

СОКРАЩЕНИЕ ПРОИЗВОДСТВА ПШЕНИЦЫ В ЕС

Урожай зерна в ЕС в 2022/23 МГ в настоящее время прогнозируется на уровне 286 млн. тонн по сравнению с 292,9 млн. тонн, рассчитанным на 2021/22 МГ, что обусловлено сокращением посевных площадей под зерновые и более консервативными ожиданиями урожайности. Степень готовности фермеров использовать дорогостоящие сельскохозяйственные ресурсы и количество весенних осадков будет иметь решающее значение для определения конечного производства зерна в ЕС.

Зерновые площади и производство в ЕС

Вторжение России в Украину поставило под угрозу цепочку поставок удобрений в ЕС, в результате чего и без того высокие цены на удобрения достигли рекордно высокого уровня. Покрытие покупки удобрений варьируется в каждом конкретном случае. Большинство фермеров в ЕС закупили удобрения до роста цен, и ожидается, что они будут работать в обычном режиме. Тем не менее, те, кто отложил покупку, могут уменьшить количество удобрений, вносимых весной, особенно в регионах, где низкая влажность почвы не позволяет удобрениям достичь полной эффективности. Эта последняя ситуация в сочетании с резким ростом цен на другие сельскохозяйственные ресурсы, такие как топливо или средства для защиты растений, по прогнозам, окажет ограниченное негативное влияние на урожайность зерна в ЕС. Если война продлится еще несколько месяцев, ситуация может стать более тревожной в 2023/24 МГ, поскольку на урожай зерна в ЕС в 2023 году может сильнее повлиять ограничение доступа к удобрениям.

Покрытие покупки удобрений варьируется в каждом конкретном случае. Большинство фермеров в ЕС закупили удобрения до роста цен, и ожидается, что они будут работать в обычном режиме. Тем не менее, те, кто отложил покупку, могут уменьшить количество удобрений, вносимых весной, особенно в регионах, где низкая влажность почвы не позволяет удобрениям достичь полной эффективности. Эта последняя ситуация в сочетании с резким ростом цен на другие сельскохозяйственные ресурсы, такие как топливо или средства для защиты растений, по прогнозам, окажет ограниченное негативное влияние на урожайность зерна в ЕС. Если война продлится еще несколько месяцев, ситуация может стать более тревожной в 2023/24 МГ, поскольку на урожай зерна в ЕС в 2023 году может сильнее повлиять ограничение доступа к удобрениям.

Прогнозируется, что производство пшеницы в ЕС сократится на 2,2 процента до 135,3 млн. тонн в 2022/23 МГ, что будет обусловлено меньшим ожидаемым производством в Болгарии, Франции, Венгрии, Румынии и Испании, не компенсируемым более высокими ожиданиями урожая в Дании, Германии, Польше, странах Балтии и Швеция. Погодные условия до сбора урожая все еще могут играть значительную роль в конечных объемах производства.

Погодные условия до сбора урожая все еще могут играть значительную роль в конечных объемах производства.

ПОТРЕБЛЕНИЕ

Общее потребление зерна в 2022/23 МГ прогнозируется на уровне 259,4 млн. тонн по сравнению с 260,6 млн. тонн, рассчитанными на 2021/22 МГ. Первоначальный благоприятный прогноз потребления зерна в 2021/22 МГ был пересмотрен в сторону скоращения. В то время как менее оптимистичные перспективы относятся к кормам и промышленному использованию, потребление продуктов питания имеет некоторый потенциал роста. Использование пшеницы в пищевых продуктах уже увеличивается в 2021/22 МГ, поскольку ограничения, связанные с пандемией COVID-19, затрагивающие туризм и сектор HRI (гостиницы, рестораны и учреждения), снимаются. Кроме того, ожидается, что рост населения в большинстве стран-членов ЕС, особенно в Польше, Венгрии, Румынии и Болгарии в связи с миграцией нескольких миллионов беженцев из Украины, приведет к увеличению потребления пшеницы в пищу.

ВОЙНА НАРУШИЛА ТОРГОВЫЕ ПОТОКИ ЗЕРНА

Существует большая неопределенность в отношении уровня производства зерна в Украине и объемов торговли в сезоне 2022/23 МГ. На Украину приходится в среднем более 40 процентов общих потребностей ЕС в импорте зерна. Война в Украине вызвала обеспокоенность по поводу посевов яровой кукурузы в 2022/23 МГ, поскольку боевые действия ограничивают поставку рабочей силы и средств производства (дизельное топливо, сертифицированные семена или удобрения). Эта ситуация в сочетании с ущербом торговой инфраструктуре может негативно сказаться на экспортных возможностях страны в 2022/23 МГ.

На Украину приходится в среднем более 40 процентов общих потребностей ЕС в импорте зерна. Война в Украине вызвала обеспокоенность по поводу посевов яровой кукурузы в 2022/23 МГ, поскольку боевые действия ограничивают поставку рабочей силы и средств производства (дизельное топливо, сертифицированные семена или удобрения). Эта ситуация в сочетании с ущербом торговой инфраструктуре может негативно сказаться на экспортных возможностях страны в 2022/23 МГ.

Основные направления экспорта пшеницы из ЕС

В текущем сезоне нормальные торговые потоки зерна в ЕС были серьезно нарушены войной в Украине. Следовательно, несмотря на нынешний значительный урожай зерна в Украине, вторжение России ограничило экспортные возможности. В этом сценарии, поскольку портовые погрузочные операции в Украине приостановлены с февраля 2022 года, импортеры зерна из ЕС были вынуждены искать альтернативных поставщиков зерна в Северной Америке (а именно в США и Канаде) и Южной Америке. Соседняя Сербия ввела запрет на экспорт в третьи страны с 10 марта 2022 года, что не позволяет стране поставлять зерно в ЕС. Ожидается, что в настоящее время жесткий баланс зерна в ЕС улучшится, как только бразильская кукуруза «сафринья» станет доступной в конце лета.

Соседняя Сербия ввела запрет на экспорт в третьи страны с 10 марта 2022 года, что не позволяет стране поставлять зерно в ЕС. Ожидается, что в настоящее время жесткий баланс зерна в ЕС улучшится, как только бразильская кукуруза «сафринья» станет доступной в конце лета.

В 2022/23 МГ общий объем экспорта зерна из ЕС прогнозируется на уровне 45,7 млн. тонн, что выше, чем в 2020/21 МГ, но ниже, чем в 2021/22 МГ, поскольку ожидается, что высокие уровни экспорта, рассчитанные на 2021/22 МГ, не повторятся. Окончательная сумма экспорта зерна из ЕС будет зависеть от размера и качества урожая. В 2021/22 МГ общий объем экспорта зерна из ЕС был пересмотрен до 48,3 млн. тонн, поскольку на экспортных рынках, которые ранее зависели от Украины и России, появляются возможности.

Ожидается, что экспорт пшеницы из ЕС увеличится в 2021/22 МГ, учитывая достаточное внутреннее предложение и тот факт, что война в Украине негативно повлияла на экспортную конкуренцию со стороны поставок из Черноморского региона. Основная часть экспорта пшеницы из ЕС идет в Северную Африку, Ближний Восток и страны Африки к югу от Сахары. Алжир является постоянным покупателем французской продовольственной пшеницы. В то время как в первой половине 2021/22 МГ французская пшеница проиграла несколько тендеров в Алжире в пользу пшеницы из Черноморского региона (РБМ), пока геополитическая ситуация в Украине не улучшится, ЕС будет иметь де-факто квазимонополию в Северной Африке и Ближнем Востоке, учитывая значительное преимущество в стоимости доставки. Аналогичным образом, экспорт пшеницы из ЕС в Египет, который, как первоначально предполагалось, сократится в 2021/22 МГ из-за конкуренции со стороны пшеницы региона РБМ, теперь, по прогнозам, увеличится, поскольку пшеница французского происхождения получила наиболее конкурентоспособные предложения на последних тендерах египетского GASC (Управление по поставкам товаров) из-за конфликта в Украине. Экспорт пшеницы из ЕС в Южную Корею (в основном из Румынии, Болгарии и стран Балтии) также вырос в 2021/22 МГ, но все еще отстает от экспорта США и Австралии в эту страну.

Основная часть экспорта пшеницы из ЕС идет в Северную Африку, Ближний Восток и страны Африки к югу от Сахары. Алжир является постоянным покупателем французской продовольственной пшеницы. В то время как в первой половине 2021/22 МГ французская пшеница проиграла несколько тендеров в Алжире в пользу пшеницы из Черноморского региона (РБМ), пока геополитическая ситуация в Украине не улучшится, ЕС будет иметь де-факто квазимонополию в Северной Африке и Ближнем Востоке, учитывая значительное преимущество в стоимости доставки. Аналогичным образом, экспорт пшеницы из ЕС в Египет, который, как первоначально предполагалось, сократится в 2021/22 МГ из-за конкуренции со стороны пшеницы региона РБМ, теперь, по прогнозам, увеличится, поскольку пшеница французского происхождения получила наиболее конкурентоспособные предложения на последних тендерах египетского GASC (Управление по поставкам товаров) из-за конфликта в Украине. Экспорт пшеницы из ЕС в Южную Корею (в основном из Румынии, Болгарии и стран Балтии) также вырос в 2021/22 МГ, но все еще отстает от экспорта США и Австралии в эту страну. В настоящее время Китай является вторым по величине покупателем пшеницы из ЕС. Экспорт ЕС в Китай увеличился в десять раз между 2018/19 и 2020/21 МГ, и, согласно предварительным данным о торговле, ожидается, что продолжит расти в 2021/22 МГ.

В настоящее время Китай является вторым по величине покупателем пшеницы из ЕС. Экспорт ЕС в Китай увеличился в десять раз между 2018/19 и 2020/21 МГ, и, согласно предварительным данным о торговле, ожидается, что продолжит расти в 2021/22 МГ.

Учитывая прогнозируемый меньший урожай зерна в ЕС, ожидается, что импорт пшеницы в ЕС увеличится на 6 процентов в 2022/23 МГ, поскольку Италия сможет импортировать больше пшеницы твердых сортов. Италия является крупнейшим импортером пшеницы в ЕС, на ее долю приходится более 50 процентов от общего объема импорта, за ней следует Испания, но в гораздо меньшей степени.

Краткий обзор предложения и спроса на зерновые ФАО | Ситуация с продовольствием в мире | Продовольственная и сельскохозяйственная организация Объединенных Наций

Краткий обзор предложения и спроса на зерновые ФАО | Ситуация с продовольствием в мире | Продовольственная и сельскохозяйственная организация Объединенных Наций

Краткая информация о спросе и предложении зерновых представляет актуальную информацию о мировом рынке зерновых. Ежемесячный бюллетень дополняется подробной оценкой производства зерновых, а также состояния спроса и предложения по странам/регионам в ежеквартальном отчете «Прогнозы урожая и ситуация с продовольствием». Более подробный анализ мировых рынков зерновых, а также других основных продовольственных товаров публикуется раз в два года в Food Outlook.

Ежемесячный бюллетень дополняется подробной оценкой производства зерновых, а также состояния спроса и предложения по странам/регионам в ежеквартальном отчете «Прогнозы урожая и ситуация с продовольствием». Более подробный анализ мировых рынков зерновых, а также других основных продовольственных товаров публикуется раз в два года в Food Outlook.

Ежемесячные даты выпуска на 2022 год: 3 февраля, 4 марта, 8 апреля, 6 мая, 3 июня, 8 июля, 2 сентября, 7 октября, 4 ноября, 2 декабря.

Дата выпуска : 11.04.2022

Прогноз ФАО по мировому производству зерновых в 2022 году был снижен на 4,9 млн тонн по сравнению с прошлым месяцем и теперь составляет 2 764 млн тонн, что на 1,8% (50,8 млн тонн) меньше, чем в прошлом году. Большая часть сокращения в этом месяце относится к пшенице, в то время как прогноз мирового производства фуражного зерна также был пересмотрен в сторону понижения. С учетом сокращения на 3,4 млн тонн в этом месяце мировое производство пшеницы в настоящее время прогнозируется на уровне 783,8 млн тонн в 2022 году, что все еще на 0,6% (4,5 млн тонн) выше результата 2021 года и является историческим максимумом. Месячный пересмотр в сторону понижения почти полностью касается урожая пшеницы в Соединенных Штатах Америки (Соединенных Штатах), отражая понижение оценок урожайности и посевных площадей. В других странах, поскольку уборка урожая пшеницы 2022 года подходит к концу, прогнозы производства остались без изменений. Прогноз мирового производства фуражного зерна на 2022 год также был сокращен на 1,3 млн тонн и теперь составляет 1 467 млн тонн, что на 2,8% меньше в годовом исчислении, что означает первый спад производства за четыре года. Большая часть сокращения в этом месяце связана с сокращением ожидаемого урожая кукурузы в Соединенных Штатах и Европейском союзе, где недавние оценки показали более существенное воздействие засухи, чем предполагалось ранее. В Украине, когда идет уборка кукурузы, прогноз производства был повышен, что подтверждается ожиданиями увеличения посевных площадей, поскольку экспорт страны из черноморских портов частично ослабил ограничения на хранение. Что касается риса, то с октября производственные ожидания в Индонезии улучшились после официальных данных о несколько большем увеличении посевных площадей риса, чем ранее ожидалось ФАО.

Месячный пересмотр в сторону понижения почти полностью касается урожая пшеницы в Соединенных Штатах Америки (Соединенных Штатах), отражая понижение оценок урожайности и посевных площадей. В других странах, поскольку уборка урожая пшеницы 2022 года подходит к концу, прогнозы производства остались без изменений. Прогноз мирового производства фуражного зерна на 2022 год также был сокращен на 1,3 млн тонн и теперь составляет 1 467 млн тонн, что на 2,8% меньше в годовом исчислении, что означает первый спад производства за четыре года. Большая часть сокращения в этом месяце связана с сокращением ожидаемого урожая кукурузы в Соединенных Штатах и Европейском союзе, где недавние оценки показали более существенное воздействие засухи, чем предполагалось ранее. В Украине, когда идет уборка кукурузы, прогноз производства был повышен, что подтверждается ожиданиями увеличения посевных площадей, поскольку экспорт страны из черноморских портов частично ослабил ограничения на хранение. Что касается риса, то с октября производственные ожидания в Индонезии улучшились после официальных данных о несколько большем увеличении посевных площадей риса, чем ранее ожидалось ФАО. В сочетании с менее негативными, чем предполагалось ранее, результатами, представленными Перу, этот пересмотр в сторону повышения в значительной степени компенсировал некоторые сокращения прогнозов производства, а именно во Вьетнаме и Нигерии. В результате, мировое производство риса в 2022/23 году теперь прогнозируется на уровне 512,6 млн тонн (в пересчете на перемолотую массу), что на 2,4 процента ниже рекордного пика 2021 года, но все еще является средним урожаем в целом.

В сочетании с менее негативными, чем предполагалось ранее, результатами, представленными Перу, этот пересмотр в сторону повышения в значительной степени компенсировал некоторые сокращения прогнозов производства, а именно во Вьетнаме и Нигерии. В результате, мировое производство риса в 2022/23 году теперь прогнозируется на уровне 512,6 млн тонн (в пересчете на перемолотую массу), что на 2,4 процента ниже рекордного пика 2021 года, но все еще является средним урожаем в целом.

Посев озимой пшеницы 2023 года начался в странах северного полушария и начнется в 2023 году в странах к югу от экватора. Ожидается, что в 2023 году высокие цены на урожай позволят поддерживать большие посевы; однако повышенные производственные затраты могут потенциально ограничить расширение площадей. В Соединенных Штатах посев озимой пшеницы в октябре шел средними темпами, несмотря на продолжительную засуху в некоторых основных штатах, производящих пшеницу. В Европейском Союзе посевные работы были завершены в северных странах в сентябре, и в большинстве других стран они идут хорошо при благоприятных погодных условиях, за исключением засухи в некоторых частях Испании, Италии и Румынии. В Российской Федерации, когда посевной период приближается к концу, темпы сева озимой пшеницы по состоянию на середину октября были ниже по сравнению с прошлым годом, поскольку обильные осадки препятствовали посевным работам. В Украине из-за серьезной нехватки ликвидности из-за войны посевные площади под пшеницей сократились, а проливные дожди замедлили темпы посева. Ожидается, что в Азии посевы пшеницы останутся на уровне выше среднего в Китае (материковая часть) и Индии, где выгодные минимальные поддерживающие цены поддерживают привлекательность пшеницы. Благоприятная погода в обеих странах поддерживает посевные работы. Поскольку многие районы Пакистана остаются затопленными, посев озимой пшеницы раби, который обычно проводится в период с октября по декабрь, может быть серьезно затруднен.

В Российской Федерации, когда посевной период приближается к концу, темпы сева озимой пшеницы по состоянию на середину октября были ниже по сравнению с прошлым годом, поскольку обильные осадки препятствовали посевным работам. В Украине из-за серьезной нехватки ликвидности из-за войны посевные площади под пшеницей сократились, а проливные дожди замедлили темпы посева. Ожидается, что в Азии посевы пшеницы останутся на уровне выше среднего в Китае (материковая часть) и Индии, где выгодные минимальные поддерживающие цены поддерживают привлекательность пшеницы. Благоприятная погода в обеих странах поддерживает посевные работы. Поскольку многие районы Пакистана остаются затопленными, посев озимой пшеницы раби, который обычно проводится в период с октября по декабрь, может быть серьезно затруднен.

В странах южного полушария идет посев кормовых культур 2023 года. В Бразилии официальные оценки указывают на увеличение посевных площадей кукурузы в 2023 году. Если предположить, что погодные условия в стране улучшатся после засушливых периодов прошлого года, рост урожайности также может способствовать получению второго небывалого урожая в 2023 году. к вероятному умеренному сокращению посевных площадей кукурузы по сравнению с прошлым годом.

к вероятному умеренному сокращению посевных площадей кукурузы по сравнению с прошлым годом.

2 778 млн тонн, прогноз мировых зерновых 9Использование 0008 в 2022/23 году указывает на снижение на 0,7 процента по сравнению с уровнем 2021/22 года, что на 5,4 миллиона тонн меньше, чем в прошлом месяце, почти полностью из-за более низкого глобального использования фуражного зерна. Снижение мирового использования фуражного зерна в этом месяце на 5,9 млн тонн в первую очередь связано с ожиданиями более низкого промышленного использования кукурузы (особенно в Китае и США), а также более низкого кормового и промышленного использования ячменя. С учетом этих изменений прогноз мирового использования фуражного зерна на 2022/23 год теперь составляет 1 485 млн тонн, что на 1,2 процента меньше, чем в 2021/22 году, что представляет собой первое падение более чем за десятилетие. Между тем, общий объем использования пшеницы в мире, по прогнозам, незначительно возрастет в 2022/23 году, на 0,3 процента, до 775 миллионов тонн, при этом рост потребления продуктов питания и других видов использования компенсирует вероятное снижение использования кормов. Мировое потребление риса в 2022/23 году оценивается на уровне 518,3 млн тонн, что мало изменилось по сравнению с октябрем и снизилось на 0,7% в годовом исчислении из-за ожидаемого сокращения кормовых и промышленных объемов использования.

Мировое потребление риса в 2022/23 году оценивается на уровне 518,3 млн тонн, что мало изменилось по сравнению с октябрем и снизилось на 0,7% в годовом исчислении из-за ожидаемого сокращения кормовых и промышленных объемов использования.

Прогнозируется, что мировые запасы зерновых сократятся на 2,0 процента по сравнению с начальным уровнем к концу сезона в 2023 году до 841 миллиона тонн, что на 7,3 миллиона тонн меньше прогноза прошлого месяца. Основываясь на последних прогнозах запасов и использования, ожидается, что отношение мировых запасов зерновых к потреблению снизится с 30,9 процента в 2021/22 году до 29,4 процента в 2022/23 году, но по-прежнему указывает на относительно комфортную ситуацию с предложением с исторической точки зрения. Прогнозируется, что мировые запасы пшеницы по-прежнему вырастут на 2,0% по сравнению с уровнем открытия, несмотря на пересмотр в сторону понижения на 3,1 млн тонн в этом месяце. Этот последний пересмотр в сторону понижения в основном отражает ожидания снижения запасов в Украине, Индии и США. Аналогичным образом, пересмотр запасов кукурузы в Украине в сторону понижения в результате увеличения экспорта, а также снижение запасов кукурузы в Соединенных Штатах из-за более низких производственных перспектив привели к сокращению мировых запасов фуражного зерна на 4,6 млн тонн в этом месяце. После этих пересмотров мировые запасы фуражного зерна, которые в настоящее время прогнозируются на уровне 347 млн тонн, упадут на 5,3 процента по сравнению с исходным уровнем и достигнут самого низкого уровня с 2013/14 года, что в основном связано с ожидаемым сокращением мировых запасов кукурузы на 5,5 процента. . Прогноз ФАО по мировым запасам риса на конец 2022/23 маркетингового года составляет 193,4 миллиона тонн, что на 1,8 процента ниже их рекордных уровней открытия, но по-прежнему является третьим по величине запасом за всю историю наблюдений. Ожидается, что большая часть прогнозируемого снижения в годовом исчислении будет касаться запасов, находящихся у экспортеров риса, хотя импортеры, в первую очередь Колумбия, Европейский Союз, Сенегал и Шри-Ланка, также, как ожидается, используют свои резервы.

Аналогичным образом, пересмотр запасов кукурузы в Украине в сторону понижения в результате увеличения экспорта, а также снижение запасов кукурузы в Соединенных Штатах из-за более низких производственных перспектив привели к сокращению мировых запасов фуражного зерна на 4,6 млн тонн в этом месяце. После этих пересмотров мировые запасы фуражного зерна, которые в настоящее время прогнозируются на уровне 347 млн тонн, упадут на 5,3 процента по сравнению с исходным уровнем и достигнут самого низкого уровня с 2013/14 года, что в основном связано с ожидаемым сокращением мировых запасов кукурузы на 5,5 процента. . Прогноз ФАО по мировым запасам риса на конец 2022/23 маркетингового года составляет 193,4 миллиона тонн, что на 1,8 процента ниже их рекордных уровней открытия, но по-прежнему является третьим по величине запасом за всю историю наблюдений. Ожидается, что большая часть прогнозируемого снижения в годовом исчислении будет касаться запасов, находящихся у экспортеров риса, хотя импортеры, в первую очередь Колумбия, Европейский Союз, Сенегал и Шри-Ланка, также, как ожидается, используют свои резервы.

Прогноз на уровне 469 миллионов тонн, мировая торговля зерновыми в 2022/23 году, по прогнозам, зарегистрирует сокращение на 2,2 процента по сравнению с уровнем 2021/22 года, несмотря на пересмотр на 1,7 миллиона тонн в сторону повышения по сравнению с прошлым месяцем. Основываясь на более высоких темпах отгрузки до конца октября в рамках Черноморской зерновой инициативы, ожидаемые более высокие перспективы экспорта пшеницы для Украины повысили прогноз мировой торговли пшеницей на 2022/23 год (июль/июнь) на 1,9.млн тонн в этом месяце. Тем не менее, прогноз ФАО по мировой торговле пшеницей, который в настоящее время составляет 194 миллиона тонн, по-прежнему указывает на снижение на 1,0 процента по сравнению с уровнем 2021/22 года. Прогнозируется, что мировая торговля фуражным зерном, почти не изменившись в этом месяце на уровне 223 млн тонн, также сократится в 2022/23 году (июль/июнь) на 3,4 процента, в основном отражая сокращение мировой торговли ячменем и сорго, в то время как торговля кукурузой сократится лишь незначительно. . В этом месяце пересмотр прогноза экспорта кукурузы из Украины в сторону повышения уравновешивал прогнозируемые более низкие продажи из США, Европейского союза и Российской Федерации, сохраняя прогноз мировой торговли кукурузой на 2022/23 год (июль/июнь) на уровне около 180 миллионов тонн. После трех лет подряд роста международная торговля рисом может сократиться на 1,6% в 2023 году (январь-декабрь) до 52,9%.млн тонн. Ожидается, что, за исключением Северной и Южной Америки и Океании, большинство регионов будут импортировать меньше риса в годовом исчислении. Однако наибольшее падение в абсолютном выражении может коснуться импорта азиатских стран.

. В этом месяце пересмотр прогноза экспорта кукурузы из Украины в сторону повышения уравновешивал прогнозируемые более низкие продажи из США, Европейского союза и Российской Федерации, сохраняя прогноз мировой торговли кукурузой на 2022/23 год (июль/июнь) на уровне около 180 миллионов тонн. После трех лет подряд роста международная торговля рисом может сократиться на 1,6% в 2023 году (январь-декабрь) до 52,9%.млн тонн. Ожидается, что, за исключением Северной и Южной Америки и Океании, большинство регионов будут импортировать меньше риса в годовом исчислении. Однако наибольшее падение в абсолютном выражении может коснуться импорта азиатских стран.

Дополнительный анализ последних событий на сельскохозяйственных рынках см. в выпуске Food Outlook за ноябрь 2022 года, который планируется опубликовать 10 ноября.

Торговые данные по зерну, включенные в этот обзор, были составлены до 29 октября 2022 года. Они не учитывают новые разработки в отношении Черноморской зерновой инициативы. ФАО продолжит следить за развитием событий в Черноморском регионе и представит обновленную информацию о перспективах торговли зерном в следующем выпуске Обзора спроса и предложения зерновых.

ФАО продолжит следить за развитием событий в Черноморском регионе и представит обновленную информацию о перспективах торговли зерном в следующем выпуске Обзора спроса и предложения зерновых.

Скачать полный набор данных Производство риса выражается в перемолотых единицах.

2/ Производство плюс начальные запасы.

3/ Данные о торговле относятся к экспорту, основанному на маркетинговом сезоне в июле/июне для пшеницы и кормового зерна и на маркетинговом сезоне в январе/декабре для риса (показан второй год).

4/ Может не равняться разнице между поставкой и использованием из-за различий в маркетинговых годах в отдельных странах.

5/ крупными экспортерами пшеницы являются Аргентина, Австралия, Канада, ЕС, Казахстан, Российская Федерация, Украина и США; основными экспортерами фуражного зерна являются Аргентина, Австралия, Бразилия, Канада, ЕС, Российская Федерация, Украина и США; основными экспортерами риса являются Индия, Пакистан, Таиланд, США и Вьетнам. Исчезновение определяется как внутреннее использование плюс экспорт за любой данный сезон.

Исчезновение определяется как внутреннее использование плюс экспорт за любой данный сезон.

© ФАО, 2022

Доля и размер рынка анализа зерна

COVID-19

Пандемия потрясла весь мир и затронула многие отрасли.

Получите подробный анализ воздействия COVID-19 на рынок анализа зерна

Запросите сейчас!

Объем мирового рынка анализа зерна оценивался в 2 121,6 млн долларов США в 2020 году и, по прогнозам, достигнет 3 853,8 млн долларов США к 2030 году, при среднегодовом темпе роста в 6,2% в период с 2021 по 2030 год9.0003

Анализ зерна определяет качество продовольственного зерна. Процесс анализа зерна анализирует загрязнение зерна определенными технологиями. Продовольственное зерно часто проверяют, чтобы отслеживать его качество, срок хранения и распределение.

Согласно данным Внешней сельскохозяйственной торговли США (FATUS), мировая торговля зерном быстро выросла с 1921 года до ожидаемых 576 миллионов тонн в 2021 году. Китай стал крупным импортером зерна, поскольку он пытается прокормить 22% мирового населения только на 7% его сельскохозяйственных угодий. За последнее десятилетие развивающиеся страны стали более активными в торговле сельскохозяйственной продукцией, особенно в импорте. Доля развивающихся стран в общей стоимости импорта подскочила с 28% до 42%. За последнее десятилетие Вьетнам, Индия и Объединенные Арабские Эмираты стали более крупными импортерами. В результате глобализация в торговле зерном стимулирует рост рынка анализа зерна.

Китай стал крупным импортером зерна, поскольку он пытается прокормить 22% мирового населения только на 7% его сельскохозяйственных угодий. За последнее десятилетие развивающиеся страны стали более активными в торговле сельскохозяйственной продукцией, особенно в импорте. Доля развивающихся стран в общей стоимости импорта подскочила с 28% до 42%. За последнее десятилетие Вьетнам, Индия и Объединенные Арабские Эмираты стали более крупными импортерами. В результате глобализация в торговле зерном стимулирует рост рынка анализа зерна.

Отсутствие гармонизации правил является одним из основных факторов, влияющих на рост рынка анализа зерна . В разных странах приняты разные системы контроля безопасности пищевых продуктов и подходы к регулированию. Различие в этих принятых правилах может привести к международному спору, который, как ожидается, будет препятствовать росту рынка. Эта тенденция в значительной степени проявляется в странах, в которых созданы научные рамки, основанные на оценке риска, для регулирования национальных стандартов безопасности пищевых продуктов. Кроме того, способность разрабатывать и внедрять новые правила и инфраструктуру для контроля рисков, связанных с безопасностью пищевых продуктов, зависит от экономического положения страны, которое может различаться в зависимости от страны.

Кроме того, способность разрабатывать и внедрять новые правила и инфраструктуру для контроля рисков, связанных с безопасностью пищевых продуктов, зависит от экономического положения страны, которое может различаться в зависимости от страны.

Рынок анализа зерна

По типу зерна

Сегмент зерновых занимал основную долю в 70,8% в 2020 г. рынка анализа зерна из-за сбоев в цепочке поставок. Но ожидается, что снятие карантина расширит рынок в ближайшие годы. Рост популярности здорового питания после пандемии создает новые возможности для роста рынка.

Согласно анализу рынка зерна, рынок сегментирован на основе типа зерна, целевых испытаний, технологии, конечного использования и региона. По типу зерна рынок делится на зерновые, масличные и бобовые. В 2020 году на сегмент зерновых приходилось наибольшая доля рынка анализа зерна на мировом рынке из-за растущего потребления зерновых в Северной Америке и Азиатско-Тихоокеанском регионе.

Анализ зерна Рынок

По целевому тесту

Сегмент патогенов занимал основную долю в 41,3% в 2020 году

Получить дополнительную информацию об этом отчете: Запросить образцы страниц организмы), микотоксины и др. В 2020 году на сегмент патогенов приходилась наибольшая доля на мировом рынке, поскольку анализ патогенов важен для снижения опасности некоторых заболеваний, таких как грипп, простуда и корь.

В 2020 году на сегмент патогенов приходилась наибольшая доля на мировом рынке, поскольку анализ патогенов важен для снижения опасности некоторых заболеваний, таких как грипп, простуда и корь.

В зависимости от технологии рынок делится на культивирование на агаре, для удобства, полимеразную цепную реакцию (ПЦР), иммуноанализ, хроматографию и спектрометрию. В 2020 году на сегмент полимеразной цепной реакции (ПЦР) приходилось наибольшая доля на мировом рынке, поскольку это широко используемый тест, который используется для обнаружения патогенов в зерне.

Рынок анализа зерна

По технологиям

Сегмент полимеразной цепной реакции занимал основную долю в 48,0% в 2020 г.

Получите дополнительную информацию об этом отчете: Запросить образцы страниц

В зависимости от конечного использования мировой рынок анализа зерна делится на пищевую промышленность и кормовую промышленность. В 2020 году на сегмент пищевой промышленности приходилась наибольшая доля на мировом рынке, так как зерновые широко используются в ежедневном рационе потребителей. Зерна также используются для приготовления различных блюд.

Зерна также используются для приготовления различных блюд.

Мировой рынок анализа зерна разделен по регионам на Северную Америку, Европу, Азиатско-Тихоокеанский регион и LAMEA. Североамериканский рынок анализа зерна занимал доминирующую долю рынка в мире в 2020 году и, как ожидается, сохранит свое доминирование в течение прогнозируемого периода рынка анализа зерна.

Рынок анализа зерна

По конечному использованию

Сегмент пищевой промышленности занимал основную долю в 63,4% в 2020 г. рынки для анализа зерна. Улучшение экономических условий в регионе и рост располагаемого дохода являются ключевыми драйверами рынка. Прогнозируется, что Азиатско-Тихоокеанский регион будет развиваться в течение прогнозируемого периода из-за растущего рыночного спроса на анализ зерна и развивающихся экономик, таких как Китай и Индия, на долю которых приходится большинство производителей и потребителей. Экономический рост в нескольких странах LAMEA привел к тому, что многие компании стали применять методы анализа зерна, что способствовало общему росту рынка анализа зерна.

Поэтому ожидается, что неиспользованные регионы в Азиатско-Тихоокеанском регионе и регионе LAMEA будут иметь огромные перспективы роста в течение прогнозируемого периода.

Поэтому ожидается, что неиспользованные регионы в Азиатско-Тихоокеанском регионе и регионе LAMEA будут иметь огромные перспективы роста в течение прогнозируемого периода.

Известные игроки отрасли анализа зерна включают Alex Stewart International, ALS Limited, Eurofins Scientific, Genetic ID NA, Inc., Intertek Group plc, Mérieux NutriSciences, Neogen Corporation, Romer Labs Division Holding GmbH, SGS SA и Symbio Laboratories.

Рынок зернового анализа

по региону

2030

Северная Америка

Европа

Азиатско -Тихоокеанский регион

Lamea

Регион Северной Америки занимал рынок иигрового рынка 42,3%.0068

Получите дополнительную информацию об этом отчете: Запросите образцы страниц

Ключевые преимущества для заинтересованных сторон

- В этом отчете представлен количественный анализ текущих тенденций рынка анализа зерна, оценок и динамики мирового рынка анализа зерна с 2021 по 2030 год.

определить преобладающие рыночные возможности анализа зерна.

определить преобладающие рыночные возможности анализа зерна. - Анализ пяти сил Портера подчеркивает способность покупателей и поставщиков позволять заинтересованным сторонам принимать бизнес-решения, ориентированные на получение прибыли, и укреплять свою сеть поставщиков-покупателей.

- Углубленный анализ сегментации рынка помогает определить преобладающие рыночные возможности.

- Основные страны в каждом регионе нанесены на карту в соответствии с их вкладом в доходы мировой промышленности. Сегмент позиционирования участников рынка облегчает сравнительный анализ, обеспечивая при этом четкое понимание текущего положения ключевых игроков рынка.

- Отчет включает в себя анализ регионального и глобального рынка, ключевых игроков, сегментов рынка, областей применения и стратегий роста.

Key Market Segments

By Grain Type

- Cereals

- Oilseeds

- Pulses

By Target Tested

- Pathogens

- Pesticides

- GMO

- Mycotoxins

- Others

По технологии

- Культивирование на агаре

- Удобный метод

- Полимеразная цепная реакция

- Иммуноанализ

- Chromatography & Spectrometry

By End Use

- Food Industry

- Feed Industry

By Region

- North America

- U.

S.

S. - Canada

- Mexico

- U.

- Europe

- Великобритания

- Германия

- Франция

- Италия

- Испания

- Остальная Европа

- Азиатско-Тихоокеанский регион

- Китай

- Japan

- India

- South Korea

- Australia

- Rest of Asia-Pacific

- LAMEA

- Brazil

- Saudi Arabia

- South Africa

- Rest of LAMEA

Loading Table Из содержания…

По мнению руководителей ведущих компаний, спрос на высококачественное зерно в Азиатско-Тихоокеанском регионе растет. Ожидается, что в регионе будет наблюдаться значительный рост за счет увеличения производства переработанных пищевых продуктов и роста обеспокоенности потребителей по поводу безопасности пищевых продуктов. Более того, ожидается, что усиление государственной политики в различных странах, таких как Китай и Индия, в сочетании с иностранными инвестициями в индустрию продуктов питания и напитков будет стимулировать рынок анализа зерна в течение прогнозируемого периода.

определить преобладающие рыночные возможности анализа зерна.

определить преобладающие рыночные возможности анализа зерна. S.

S.