Содержание

Россияне съедят в этом году рекордное количество чистого сахара — РБК

Из-за ажиотажных закупок в марте россияне в этом году съедят, по прогнозам аналитиков, на 20–25% больше чистого сахара и на 10% увеличат заготовки варенья. При этом потребление кондитерской продукции может снизиться

Фото: Дмитрий Феоктистов / ТАСС

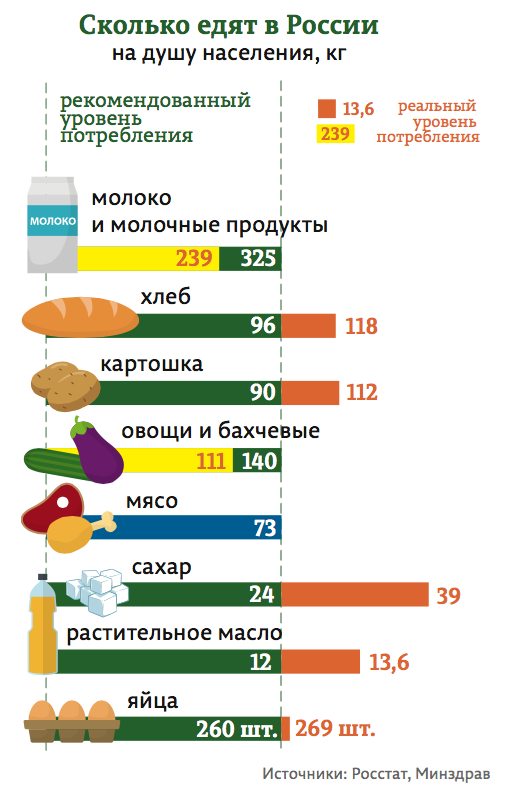

Потребление чистого сахара (то есть без учета кондитерских изделий, меда и варенья) по итогам 2022 года может составить 17,5–18 кг на человека, прогнозирует рейтинговое агентство НРА в своем обзоре «Dolce Vita: сахарная отрасль России в 2022 году», с которым ознакомился РБК.

Заявленный показатель может стать рекордным как минимум с 2015 года. В 2021 году потребление чистого сахара на душу населения не превышало 14–15 кг. Таким образом, в этом году это показатель вырастет, по прогнозу НРА, на 20–25%. Причина — ажиотажный спрос на сахарный песок в марте этого года.

Как россияне скупали сахар

В первые недели после начала военной спецоперации на Украине россияне резко увеличили закупки товаров повседневного спроса, в том числе продуктов длительного хранения. Наиболее повышенным спросом пользовался как раз сахар. На неделе с 28 февраля по 6 марта, по данным исследовательской компании NielsenIQ, продажи сахара в крупнейших торговых сетях выросли более чем в три раза к аналогичному периоду прошлого года, на следующей неделе — в 2,5 раза.

Наиболее повышенным спросом пользовался как раз сахар. На неделе с 28 февраля по 6 марта, по данным исследовательской компании NielsenIQ, продажи сахара в крупнейших торговых сетях выросли более чем в три раза к аналогичному периоду прошлого года, на следующей неделе — в 2,5 раза.

Покупатели устраивали в магазинах битвы за сахар, в ряде регионов он начал исчезать с полок магазинов. Некоторые магазины, например «Ашан», ограничили продажу в одни руки товаров, которые активно раскупали потребители. В ФАС исчезновение сахара объясняли ажиотажным спросом, который подогревался «недобросовестными организациями». В Минпромторге рассказывали о случаях, когда социально значимые товары приобретались «в очевидно большем, чем нужно для частного потребления, объеме» — до нескольких тонн, для последующей перепродажи».

К началу апреля спрос на сахар начал падать, а к концу месяца продукт подешевел впервые с марта 2021 года.

adv.rbc.ru

adv.rbc.ru

Структура потребления сахара в России складывается в основном из употребления этого продукта в чистом виде, в составе шоколада, конфет и других кондитерских изделий, меда, варенья, джемов и повидла, следует из материалов Росстата.

Доступные данные официальной статистики показывают, что в 2019 и 2020 году количество сахара, который съедали потребители, находилось на стабильном уровне — 16,2 кг на человека в год. Зато потребление кондитерских изделий росло: шоколада и шоколадных конфет в пересчете на сахар в 2020 году по сравнению с 2019-м съели почти на 4% больше (5,6 кг на человека в год), других кондитерских изделий — на 2% (4,4 кг). Потребление варенья и джемов, а также меда в пересчете на сахар было стабильным.

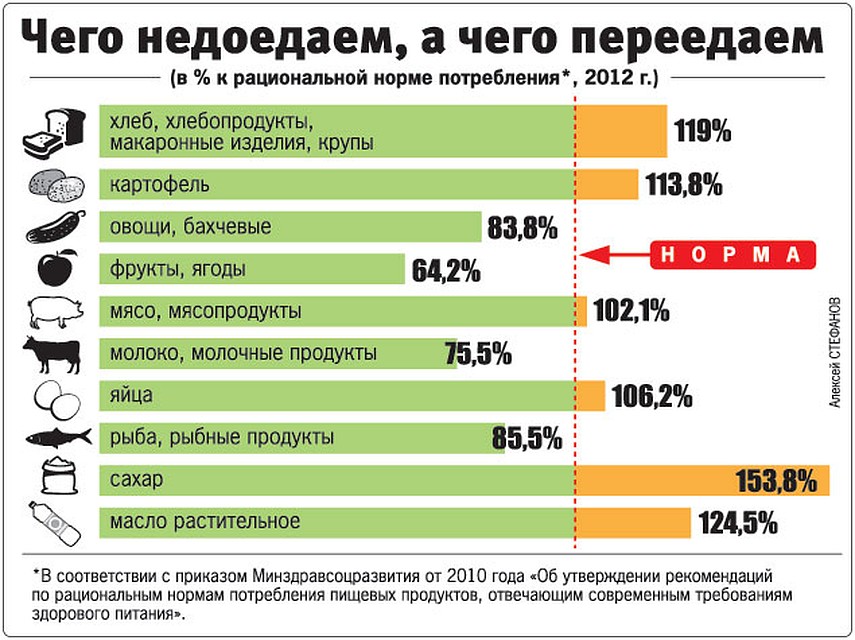

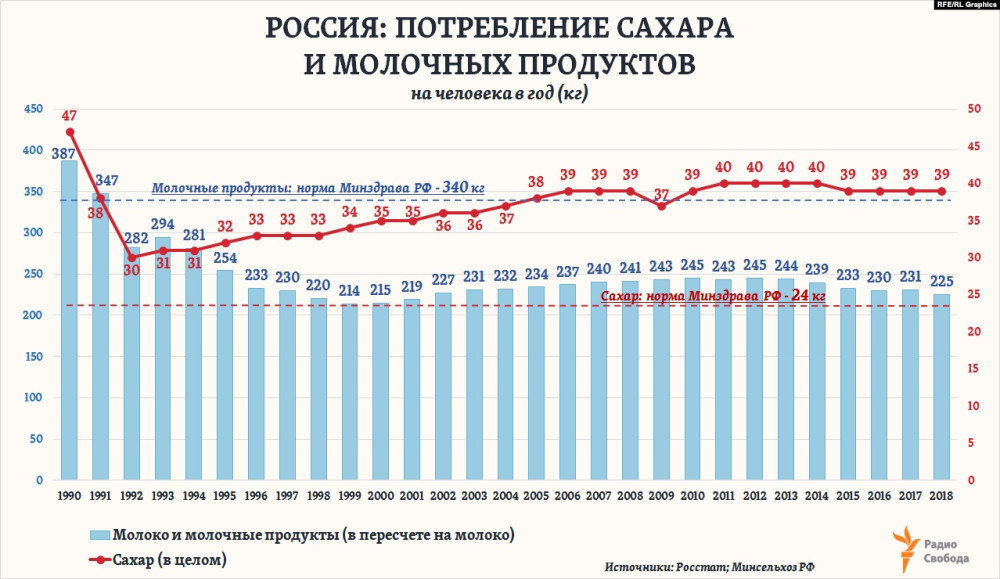

В целом потребление сахара с учетом кондитерских изделий в 2022 году составит около 32 кг, ожидает НРА. При этом аналитики отмечают, что сахара в России едят больше медицинской нормы: рекомендованная Минздравом рациональная норма потребления сахара — 24 кг на человека в год (включая все сахаросодержащие продукты).

Город vs. село

В Москве потребление сахара (включая кондитерские изделия, мед и варенье) на человека исторически ниже, чем в среднем по стране, — только 24 кг в год, отмечают в НРА. То, что в столице люди едят меньше сахара, чем в других регионах, аналитики объясняют большим количеством гастрономических развлечений и стремлением жителей к здоровому образу жизни.

То, что в столице люди едят меньше сахара, чем в других регионах, аналитики объясняют большим количеством гастрономических развлечений и стремлением жителей к здоровому образу жизни.

Потребление сахара в сельской местности на душу населения, как правило, на 4–6 кг больше, чем в городах.

Сахар пустят на варенье

На фоне возросших запасов сахара у населения по итогам 2022 года в НРА прогнозируют рост потребления варенья на 10%.

В России различные варенья и заготовки из ягод делают около 30% трудоспособного населения страны, напоминает Юрий Рудаков, президент Союза переработчиков дикоросов «Национальный экоресурс». По его оценке, на варенье население перерабатывает около 130 тыс. т продукции, собранной на дачных участках и в лесу, — для нее требуется около 100 тыс. т сахара в год. Доходы у населения не растут, поэтому заготовок в этом году будут делать больше, ожидает эксперт.

Домохозяйства на фоне кризиса будут переходить на более экономные способы потребления, в том числе перерабатывать продукцию, полученную с дачных участков, считает и Леонид Барышев, гендиректор «Эссен Продакшн АГ» (производит под брендом «Махеев» не только майонез, но и джемы, и протертые с сахаром фрукты, а выпускает конфеты под марками «35», «ДаЁжъ», Cho Ko-Te, Q). «Сахара этой весной закупили много, у населения большие переходящие запасы, и один из способов его использовать — делать из него варенье», — отмечает собеседник РБК.

«Сахара этой весной закупили много, у населения большие переходящие запасы, и один из способов его использовать — делать из него варенье», — отмечает собеседник РБК.

Потребление кондитерских изделий в 2022 году может снизиться на 8–12%, ожидают в НРА. Этому, по мнению аналитиков, будет способствовать, с одной стороны, сокращение количества и ассортимента иностранных кондитерских брендов в России, с другой — ожидаемое снижение реальных располагаемых доходов населения на 7–9%.

В России производство шоколада и кондитерских изделий с сахаром в апреле, по данным Росстата, упало на 15,1% по сравнению с тем же месяцем 2021 года. За январь—апрель 2022 года производство шоколада и кондитерских изделий с сахаром сократилось на 6,3% по сравнению с аналогичным периодом прошлого года — до 563,9 тыс. т.

Снижение потребления кондитерских изделий в 2022 году на 8–12% исполнительный директор Ассоциации предприятий кондитерской промышленности (АСКОНД) Вячеслав Лашманкин называет пессимистичным сценарием. В 2020 году из-за пандемии тоже был повышенный спрос на сахар, но по итогам года потребление кондитерской продукции на душу населения снизилось лишь на 4,4%, до 23,8 кг.

В 2020 году из-за пандемии тоже был повышенный спрос на сахар, но по итогам года потребление кондитерской продукции на душу населения снизилось лишь на 4,4%, до 23,8 кг.

Но рост потребления сахара в чистом виде вызывает у АСКОНД обеспокоенность. В кондитерских изделиях среднее содержание сахара составляет около 30–40% от массы готового продукта, «и если бы регуляторы в области здравоохранения уделяли больше внимания смещению потребительских предпочтений россиян с чистого сахара на кондитерские изделия», это дало бы «долгосрочный положительный эффект как для развития отраслей пищевой и перерабатывающей промышленности, так и для здоровья потребителей», говорит Лашманкин. РБК направил запрос в Минздрав.

Из-за того что люди будут потреблять больше сахара в чистом виде и делать варенье, спрос на кондитерские изделия сократится в регионах, где у населения традиционно есть свои сады и огороды, допускает Барышев. По его мнению, в городах-миллионниках, где прошла урбанизация населения, сильного изменения спроса на кондитерские изделия не будет.

Не разделяет опасений по поводу снижения спроса на сладости и президент кондитерской фабрики «Победа» Виталий Муравьев. По его словам, за пять месяцев 2022 года у «Победы» продажи выросли примерно на 10% в деньгах и натуральном объеме, по итогам всего года Муравьев также ожидает прирост. «Это та же история, которая была, когда в начале пандемии все сделали запасы, а потом подналегли и съели, при этом ничего не падало», — говорит Муравьев. Что касается домашнего варенья, то большинство городских жителей его не делают, отмечает собеседник РБК.

«На наш взгляд, структура потребления сладкого в этом году не изменится», — заявляет зампред правления Руспродсоюза Дмитрий Леонов.

В 2023 году, по версии НРА, потребление только чистого сахара вернется на уровень 2021 года. Кондитерских изделий, напротив, вновь станут есть больше на 5% на фоне стабилизации реальных располагаемых доходов и замещения ушедших импортных сладостей на отечественные и продукцию из «дружественных стран». Все это может снизить общее потребление сахара в следующем году, по оценке аналитиков, до 30,3–30,8 кг на человека.

Все это может снизить общее потребление сахара в следующем году, по оценке аналитиков, до 30,3–30,8 кг на человека.

АНАЛИЗ МИРОВОГО РЫНКА САХАРА: ПРОИЗВОДСТВО, ПОТРЕБЛЕНИЕ, ТОРГОВЛЯ

УДК

in process

DOI

10.53988/24136573-2018-02-08

To cite the content of the article, please use the following description

To cite the content of the article, please use the following description

Степанова, Я. Ю. Анализ мирового рынка сахара: производство, потребление, торговля / Я. Ю. Степанова // Управление рисками в АПК. – 2018. – № 2. – С. 127-147. – DOI 10.53988/24136573-2018-02-08.

STEPANOVA Y.YU. WHITE SUGAR WORLD MARKET REVIEW

ЭКОНОМИЧЕСКИЕ НАУКИ | ECONOMICAL SCIENCES

СТЕПАНОВА Я.Ю.

АНАЛИЗ МИРОВОГО РЫНКА САХАРА: ПРОИЗВОДСТВО, ПОТРЕБЛЕНИЕ, ТОРГОВЛЯ

Степанова Яна Юрьевна – ведущий специалист, ФГБУ «Аналитический центр Минсельхоза России», Москва, Россия

E-mail: y.stepanova@mcx. ru

ru

SPIN-код: 4283-1601

annotation

В статье показаны основные направления развития мирового рынка сахара, динамика общемирового баланса сахара белого в 2010-2020 годах. Автор объясняет изменения модели поведения потребителя в странах ЕС и дает прогноз потребления сахара на душу населения, а также перспективы роста потребления по различным регионам.

Keywords

Мировой рынок сахара, общемировой баланс сахара белого, среднемировые цены на сахар, прогноз потребления сахара на душу населения, модель поведения потребителя, риск упущенной прибыли.

STEPANOVA Y.YU.

WHITE SUGAR WORLD MARKET REVIEW

Yana Yu. Stepanova – Specialist, Analytical Center of the Ministry of Agriculture of the Russian Federation, Moscow, Russia

E-mail: y.stepanova@mcx.ru

Annotation

The article shows the main directions of development of the world sugar market, the dynamics of the global balance of white sugar in 2010-2020. The author explains changes in consumer behavior patterns in EU countries and makes a forecast of sugar consumption per capita, as well as prospects for consumption growth in various regions.

Keywords

World sugar market, global balance of white sugar, world average sugar prices, forecast of sugar consumption per capita, model of consumer behavior, risk of lost profits.

Article text

На сегодняшний день сахар белый является одним из наиболее распространенных продуктов питания. Белый сахар, представляющий из себя кристаллизованную сахарозу без вкусовых или ароматических добавок, получают путем переработки сахаросодержащего сырья – сахарной свеклы или тростникового сахара-сырца. Как правило, качество белого сахара не зависит от вида сырья, но напрямую определяется уровнем технического обеспечения предприятий по сахаропереработке.

Таблица 1. Ресурсы и использование сахара белого в мире, тыс. тонн[1]

Источник: USDA, ITC, оценка автора

Динамика общемирового баланса в 2010-2020 годах характеризуется общим ростом всех показателей. Наиболее значительным стало увеличение объемов переходящих запасов, что обуславливается высокой волатильностью среднемировых цен на сахар и, соответственно, возраставшими рисками. Другими словами, переходящие запасы на протяжении рассматриваемого временного периода были страховкой от повышения цен и риска упущенной прибыли. Согласно прогнозам автора, данная тенденция продолжится, и к концу 2020 года ожидается рост запасов на конец года на 17,95 млн тонн или 47%.

Другими словами, переходящие запасы на протяжении рассматриваемого временного периода были страховкой от повышения цен и риска упущенной прибыли. Согласно прогнозам автора, данная тенденция продолжится, и к концу 2020 года ожидается рост запасов на конец года на 17,95 млн тонн или 47%.

Рисунок 1. Мировая динамика статей баланса сахара белого, тыс. тонн

Остальные показатели баланса возрастали достаточно равномерно, что может обуславливаться стабильным ростом спроса на белый сахар. Несмотря на общую положительную динамику формирования мирового рынка сахара, согласно прогнозам автора, в перспективе до 2020 года объемы внешней торговли ожидает отрицательный рост. Данные ожидания обуславливаются увеличением объемов производства собственного сахара в странах-импортерах, а также возможным повышением рисков международной торговли, как-то логистических издержек, роста тарифов международной торговли и осложнений, связанных с политической ситуацией

В представленном обзоре мирового рынка будет проанализированы основные статьи мирового баланса рынка белого сахара: производство, потребление, экспорт и импорт, а также динамику этих показателей. Далее в обзоре будет представлен сравнительный анализ российских и мировых цен на белый сахар, который в данной работе будет использоваться как индикатор конкурентоспособности российской продукции.

Далее в обзоре будет представлен сравнительный анализ российских и мировых цен на белый сахар, который в данной работе будет использоваться как индикатор конкурентоспособности российской продукции.

По своим вкусовым и химическим свойствам сахар, производимый из тростника и свеклы, практически не отличаются друг от друга, так как в обоих случаях результате получается твердый белый сахар. Таким образом, при анализе рынка белого сахара, разделение его на тростниковый и свекловичный имеет смысл при рассмотрении производства, но не потребления и международной торговли.

Таблица 2. Крупнейшие страны по производству сахара белого, млн. тонн

Источник: USDA, ITC, собственная аналитика

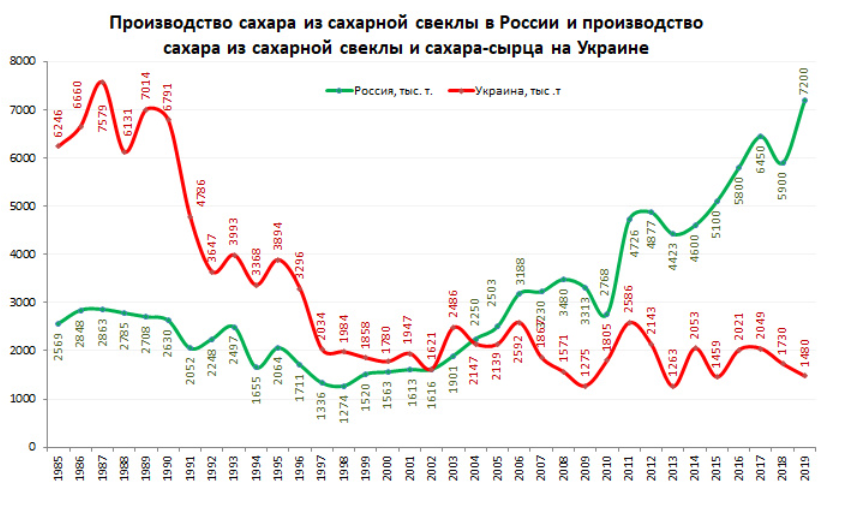

Мировое производство сахара белого за прошедшие 8 лет выросло на 13,21%, что эквивалентно примерно 18 млн тонн. Наибольшие темпы роста наблюдались в России и Пакистане – более 70% за 8 лет или более 11,5% годовых. В абсолютном значении наиболее впечатляющий рост продемонстрировало производство в Таиландt (+3,07 млн тонн) и мировой лидер по производству сахара – Бразилия (+2,75 млн тонн). Из лидеров рейтинга производителей снижение производства наблюдалось только в Китае: -1,93 млн тонн или 16,88%.

Из лидеров рейтинга производителей снижение производства наблюдалось только в Китае: -1,93 млн тонн или 16,88%.

Рисунок 2. Структура производства сахара белого в мире 2010 г. Рисунок 3 – Структура производства сахара белого в мире 2017 г.

Лидерами по производству сахара белого являются Бразилия и Индия. Тем не менее, за последние 8 лет произошло снижение их долей в общемировом объеме выпуска. Россия также входит в десятку крупнейших производителей сахара и за период 2010-2017 гг. увеличила свою долю с 2,53% до 3,95%.

Рисунок 4. Крупнейшие страны по производству сахара белого, млн тонн

Тростниковый сахар наиболее распространённый вид белого сахара, за счет больших мировых объемов сбора сахарного тростника.

Таблица 3. Доли тростникового и свекловичного сахара в мировом производстве

Таблица 4. Крупнейшие страны по производству тростникового сахара, млн тонн

Источник: USDA, ITC, оценка автора

Мировыми центрами производства тростникового сахара являются государства Латинской Америки и Юго-восточной Азии. Данный факт объясняется климатическими условиями в данных регионах, оптимальными для культивирования сахарного тростника. Таким образом, для большинства стран-лидеров по производству тростникового сахара характерно производство полного цикла – от высадки культуры до фасовки и продажи белого сахара и сахара сырца.

Данный факт объясняется климатическими условиями в данных регионах, оптимальными для культивирования сахарного тростника. Таким образом, для большинства стран-лидеров по производству тростникового сахара характерно производство полного цикла – от высадки культуры до фасовки и продажи белого сахара и сахара сырца.

Контроль посевной

Контроль посевной

Рисунок 5. Структура производства тростникового сахара в мире 2010 г. Рисунок 6 – Структура производства тростникового сахара в мире 2017 г.

Совокупное производство тростникового сахара в Бразилии, Индии и Китае составляет более половины от общего мирового объема в любом из рассматриваемых годов. Несмотря на то, что за 2010-2017 гг. их доли в мировом производстве снизились, нельзя говорить о демонополизации отрасли в силу того, что доля 10-ти крупнейших производителей тростникового сахара практически не изменилась (с 20,26% в 2010 до 20,55% в 2017 году).

Свекловичный сахар – второй по распространенности после тростникового вид белого сахара. Он является традиционным для Европы и Европейской части России, а также некоторых регионов Северной Америки.

Он является традиционным для Европы и Европейской части России, а также некоторых регионов Северной Америки.

Рисунок 7. Крупнейшие страны по производству тростникового сахара, млн тонн

Лидерами по производству свекловичного сахара стали те же страны, что являются ведущими в производстве сахарной свеклы. Помимо Евросоюза лидерами отрасли стали США, Россия, Турция и другие страны.

Таблица 5. Крупнейшие страны по производству свекловичного сахара, млн тонн

Источник: USDA, ITC, оценка автора

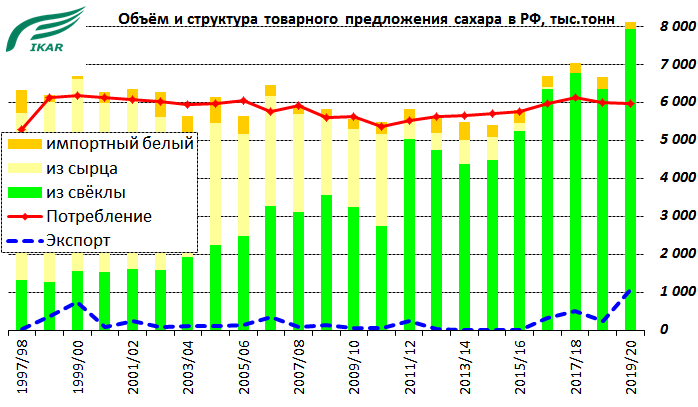

Стоит отметить, что уровень производства в России с 2016 года превышает аналогичный в США. Таким образом, в перспективе 2020 года совокупное годовое производство свекловичного сахара в России превысит показатели США почти на 1 млн тонн.

Рисунок 8. Структура производства свекловичного сахара в мире 2010 г. Рисунок 9. Структура производства свекловичного сахара в мире 2017 г.

Источник: USDA, ITC, оценка автора

В 2010 году рынок свекловичного сахара в основном контролировался крупнейшими игроками, чья совокупная дола составляла более 90% от мирового объема производства. Наиболее крупными были Евросоюз (50,01%), США (12,49%) и Россия (11,37%). Стоит отметить, что даже совокупная доля США, России и прочих крупнейших производителей свекловичного сахара была меньше, чем доля Евросоюза. За 8 лет изменения коснулись, в первую очередь, уровня производства в странах Евросоюза и России. Так, доля Евросоюза снизилась до 42,91%, в то время как Россия наоборот увеличила свою долю до 16,14% и заняла вторую строчку рейтинга мировых производителей.

Наиболее крупными были Евросоюз (50,01%), США (12,49%) и Россия (11,37%). Стоит отметить, что даже совокупная доля США, России и прочих крупнейших производителей свекловичного сахара была меньше, чем доля Евросоюза. За 8 лет изменения коснулись, в первую очередь, уровня производства в странах Евросоюза и России. Так, доля Евросоюза снизилась до 42,91%, в то время как Россия наоборот увеличила свою долю до 16,14% и заняла вторую строчку рейтинга мировых производителей.

Для большинства стран и народов сахар, производимый из тростника и свеклы, является традиционным продуктом, потребление которого имеет сложившуюся культуру. На сегодняшний день белый сахар является одним из наиболее распространенных продуктов питания в мире, входящих почти в каждую продуктовую корзину. Кроме того, сахар используется в качестве сырья для производства кондитерских изделий, напитков и иных продуктов.

Таблица 6. Крупнейшие страны по потреблению сахара белого, млн тонн

Рисунок 10. Крупнейшие страны по производству свекловичного сахара, млн тонн

В целом, мировое потребление сахара обладает ярко выраженной положительной динамикой. При среднем значении на временном промежутке 2007-2017 гг. равном 161,2 млн тонн потребление имеет стандартное отклонение в 7,99 млн тонн, что, при прочих равных условиях, может говорить об еще большем потенциале роста потребления сахара в мире в будущие годы.

При среднем значении на временном промежутке 2007-2017 гг. равном 161,2 млн тонн потребление имеет стандартное отклонение в 7,99 млн тонн, что, при прочих равных условиях, может говорить об еще большем потенциале роста потребления сахара в мире в будущие годы.

Рисунок 11. Структура потребления сахара белого в мире 2010 г. Рисунок 12 – Структура потребления сахара белого в мире 2017 г.

Мировая конъюнктура спроса на белый сахар не претерпела значительных изменений за 2010-2017 гг. В целом, доля крупнейших потребителей сахара (Индии, Евросоюза и Китая) в мировом спросе достаточно стабильна и колеблется в пределах 33%. Корреляция между этим совокупным удельным весом и общим объемом потребления составляет 3,79%, что говорит об относительной независимости этих двух параметров. Кроме того, стоит дополнительно отметить тот факт, что, сокращение потребления сахара в Евросоюзе произошло это вследствие изменения модели поведения потребителя в странах ЕС, согласно которой вместо сахара стали все чаще потреблять сахарозаменитель.

Рисунок 13. Крупнейшие страны по потреблению сахара белого, млн тонн

Таблица 7. Крупнейшие страны по экспорту сахара белого, млн тонн

Крупнейшим экспортером и производителем сахара долгое время остается Бразилия, доминирующая на рынке за счет государственной поддержки и обширных посевных площадей сахарного тростника. Общий объем мирового экспорта за 8 лет увеличился на 10,59 млн тонн (+23,8%).

Рисунок 14. Структура экспорта сахара белого в мире 2010 г. Рисунок 15 – Структура экспорта сахара белого в мире 2017 г.

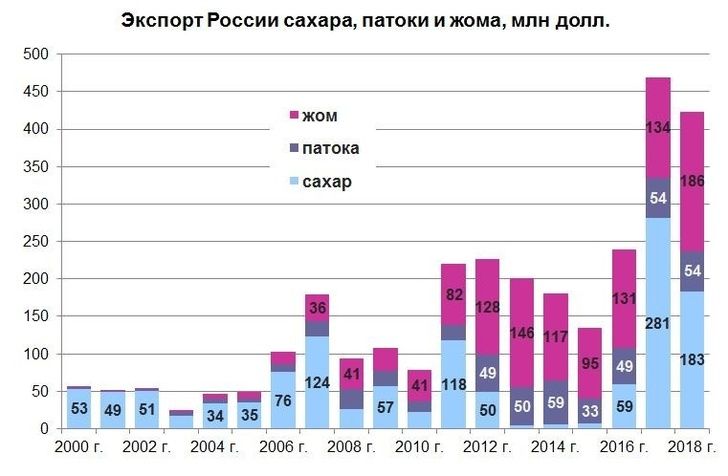

Наибольший рост экспорта в натуральном выражении наблюдался в таких странах как Бразилия (+3,85тыс. тонн) и Таиланд (+3,07 тыс. тонн). В то же самое время наибольший процентный рост произошел в совершенно иных странах: Индии (в семь раз по сравнению с 2010 годом), Кубе (+104,46%) и, разумеется, в России (более чем в 14 раз к 2010 году).

С 2010 по 2017 год структура мирового экспорта претерпела ряд серьезных изменений. В первую очередь необходимо отметить снижение доли Бразилии в мировом экспорте с 53,16% до 49,85%. Примечательно, что за рассматриваемый период времени доля Бразилии не обладала ярко выраженной динамикой к росту или понижению, практически полностью повторяя направление роста объема производства тростникового сахара в данной стране. Таким образом можно сделать вывод о том, что Бразилия, скорее всего, достигла своего потенциала на рынке белого сахара, и, учитывая растущие мощности производства в других странах мира, в будущем будет терять свою долю рынка.

Примечательно, что за рассматриваемый период времени доля Бразилии не обладала ярко выраженной динамикой к росту или понижению, практически полностью повторяя направление роста объема производства тростникового сахара в данной стране. Таким образом можно сделать вывод о том, что Бразилия, скорее всего, достигла своего потенциала на рынке белого сахара, и, учитывая растущие мощности производства в других странах мира, в будущем будет терять свою долю рынка.

Таблица 8. Крупнейшие страны по импорту сахара белого, млн тонн

Наиболее крупным импортером сахара белого до 2017 являлся Китай, обогнав по объему закупок Индонезию, США и Индию. Тем не менее, согласно прогнозам, при сохранившихся темпах роста, Индонезия станет крупнейшим импортером сахара уже в 2019 году, а к 2020 году мировые объемы импорта сократятся на 18,77%.

Рисунок 16. Крупнейшие страны по экспорту сахара белого, млн тонн

За последние 8 лет наблюдалась положительная динамика роста импорта белого сахара. Среди крупнейших импортеров наибольший рост по данному показателю продемонстрировал Китай, увеличив закупки более чем в два раза. В то же самое время Российская Федерация, в силу действующей политики импортозамещения, сократила объемы закупок на 71%.

Среди крупнейших импортеров наибольший рост по данному показателю продемонстрировал Китай, увеличив закупки более чем в два раза. В то же самое время Российская Федерация, в силу действующей политики импортозамещения, сократила объемы закупок на 71%.

Рисунок 17. Структура импорта сахара белого в мире 2010 г. Рисунок 18 – Структура импорта сахара белого в мире 2017 г.

Источник: USDA, ITC, оценка автора

С 2010 по 2017 год структура мирового импорта претерпела ряд серьезных изменений. Наиболее примечательным стал рост доли Китая в мировом импорте с 3,2% до 9,98%. Кроме того, доля крупнейших импортеров на мировом рынке увеличилась на 7,19%, достигнув 52,48%.

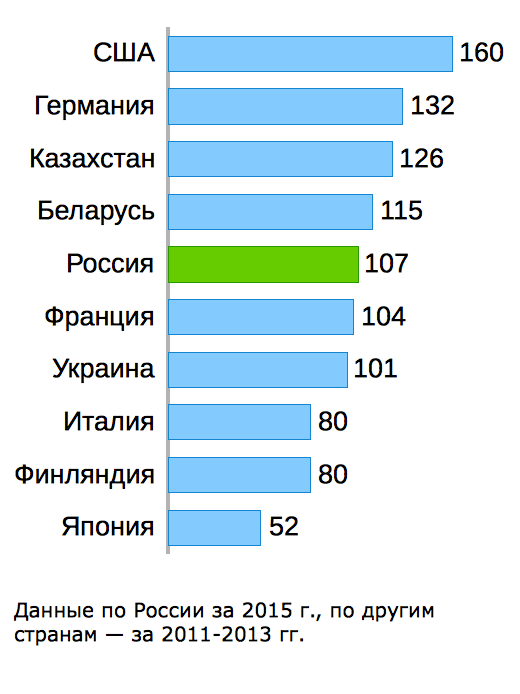

Менее волатильное чем производство, мировое потребление сахара в 2010-2017 гг. росло в среднем на 1,5% в год. Ожидается, что рост спроса останется устойчивым и в будущем средний мировой уровень потребления на душу населения продолжит увеличиваться. Мировой спрос на сахар также будет зависеть от восстановления глобального экономического роста и небольшого замедления роста населения.

Рисунок 19.– Крупнейшие страны по импорту сахара белого, млн тонн

Спрос в развивающихся странах продолжит расти быстрыми темпами, за счет роста доходов, урбанизации и роста населения, хотя и со значительными различиями между странами. В городах африканских и азиатских стран потребление сахара на душу населения исторически невелико, а перспективы роста высоки по сравнению с другими регионами.

Sources:

1. Cлужба экономических исследований Министерства сельского хозяйства США [Официальный интернет-ресурс]. URL: https://www.ers.usda.gov/data-products/sugar-and-sweeteners-yearbook-tables/sugar-andsweeteners-yearbook-tables.

2. Trade Map [Загл. с экр.]. Торговая статистика Международного торгового центра (ITC) [Официальный интернет-ресурс]. URL: http://www.trademap.org.

3. Таможенная статистика внешней торговли [Загл. с экр.]. Федеральная таможенная служба России [Официальный интернет-ресурс]. URL: http://stat.customs.ru

References:

1. Sluzhba ekonomicheskikh issledovaniy Ministerstva sel’skogo khozyaystva SSHA [Ofitsial’nyy internet-resurs]. URL: https://www.ers.usda.gov/data-products/sugar-and-sweeteners-yearbook-tables/sugar-andsweeteners-yearbook-tables.

URL: https://www.ers.usda.gov/data-products/sugar-and-sweeteners-yearbook-tables/sugar-andsweeteners-yearbook-tables.

2. Torgovaya karta [Zagl. s ekr.]. Torgovaya statistika Mezhdunarodnogo torgovogo tsentra (ITC) [Ofitsial’nyy internet-resurs]. URL: http://www.trademap.org.

3. Tamozhennaya statistika vneshney torgovli [Zagl. s ekr.]. Federal’naya tamozhennaya sluzhba Rossii [Ofitsial’nyy internet-resurs]. URL: http://stat.customs.ru

All illustrations of the article:

О сахаре | Международная организация по сахару

Рынок сахара

Производство

В настоящее время около 110 стран производят сахар из тростника или свеклы, а восемь стран производят сахар как из тростника, так и из свеклы. На сахарный тростник в среднем приходится почти 80% мирового производства сахара. В октябре/сентябре прошлого года на десять ведущих стран-производителей (Бразилия, Индия, ЕС-27, Китай, США, Таиланд, Российская Федерация, Мексика, Пакистан, Австралия) приходилось почти 70 % мирового производства.

Сахароносные культуры предлагают производственные альтернативы продуктам питания, такие как корм для скота, клетчатка и энергия, особенно биотопливо (этанол на основе сахара) и совместное производство электроэнергии (тростниковый жом). Сахарный тростник обычно считается одним из наиболее значительных и эффективных источников биомассы для производства биотоплива. С производством и переработкой сахара связан широкий спектр экологических и социальных проблем, и производители и переработчики сахара, а также энергетические и пищевые компании ищут пути решения проблем, связанных с производством сахара, биотопливом и устойчивостью.

Потребление

В 2021 г. мировое потребление выросло после трехлетнего снижения до 168,479 млн тонн, увеличившись на 0,155 млн тонн. Среднемировое потребление на душу населения в 2021 году упало до 21,4 кг, что на 0,2 кг меньше, чем в предыдущем году, и ниже максимального показателя 2016 года, составлявшего 23,0 кг.

Основные рынки потребления сахара включают Индию, ЕС-27, Китай, США, Бразилию, Индонезию, Россию, Пакистан, Мексику и Египет.

Наиболее важные факторы, влияющие на спрос на сахар, включают:

- прирост населения,

- доход на душу населения,

- цена на сахар и альтернативные подсластители и

- дебаты о здоровье.

Международная торговля

Объем международной торговли сахаром в 2021 году снизился на 4,790 млн тонн по сравнению с рекордным уровнем предыдущего года, до 63,149 млн тонн. В основе этого изменения лежит снижение экспорта Бразилии на 3,381 млн тонн, в то время как из-за меньшего урожая в Таиланде поставки сократились на 2,162 млн тонн. Индийский экспорт вырос четвертый год подряд до 8,133 млн тонн, что на 1,083 млн тонн больше уровня 2020 года.

Основные характеристики мировой сахарной экономики

Мировая сахарная экономика вернула дефицит в 2021 году после трех лет профицита. Мировое производство отстало от мирового потребления на 3,312 млн тонн.

Мировое производство в 2021 году упало на 4,164 млн тонн до 165,167 млн тонн, что является снижением на третий год. Мировое производство свекловичного сахара составило 34,204 млн тонн, что на 0,191 млн тонн меньше пересмотренного показателя 2020 года, а производство тростникового сахара снизилось до 130,964 млн тонн, что на 3,9 млн тонн меньше.72 млн тонн.

Мировое производство свекловичного сахара составило 34,204 млн тонн, что на 0,191 млн тонн меньше пересмотренного показателя 2020 года, а производство тростникового сахара снизилось до 130,964 млн тонн, что на 3,9 млн тонн меньше.72 млн тонн.

Мировое потребление выросло в 2021 году после трехлетнего снижения до 168,479 млн тонн, увеличившись на 0,155 млн тонн. Среднемировое потребление на душу населения в 2021 году упало до 21,4 кг, что на 0,2 кг меньше, чем в предыдущем году, и ниже максимального показателя 2016 года, составлявшего 23,0 кг.

Цены на сахар выросли в последнем квартале 2020 г. и первом квартале 2021 г., как и на другие товары, но в середине года выросли сильнее, а затем снова упали в последнем квартале 2021 г., вернув 34-процентный рост ФАО подкатегория продовольственного индекса, по сравнению с общим увеличением на 23%.

Новая информация Института пищевых наук и технологий содержит технический анализ пищевых сахаров

В этом списке

Сельское хозяйство | Природный газ | Нефть

ОСОБЕННОСТЬ: Война между Россией и Украиной привела к росту спотовых цен на сахар в ЕС и Великобритании

Товары | Энергия | Масло | Сырая нефть | Нефтепродукты

Недолларовая торговля нефтью: далекая мечта или осуществимая реальность?

Сельское хозяйство | Биотопливо

Platts Biofuels Alert

Энергия | Масло | Энергетический переход

АПЕК 2023

Металлы | Энергия | Электроэнергия | энергетический переход | СПГ | Цветной металл | Сталь | Электричество | Возобновляемые источники энергии

ИНТЕРВЬЮ G7: Индонезия блокирует экспорт металлического сырья, но приглашает инвесторов поделиться выгодами

Доставка | Нефтехимия | Энергия | энергетический переход | Сельское хозяйство | СПГ | Масло | Контейнеры | Ароматика | Выбросы | Углерод | Сухой груз | Нефтепродукты | Мазут

В 2023 году коллапс контейнерных рынков столкнется с новыми проблемами

- Принимайте решения с уверенностью

Для полного доступа к обновлениям в режиме реального времени, последним новостям, анализу, ценообразованию и визуализации данных подпишитесь сегодня.

Подпишись сейчас

- Сельское хозяйство | Природный газ | Масло

- 19 апр 2022 | 18:29 UTC

- Автор

Манрадж Ламба

- редактор

Маниш Парашар

- Товар

Сельское хозяйство,

Натуральный газ,

Масло - Тема

Продовольственная безопасность,

Война на Украине

Основные моменты

Война повышает затраты производителей сахара

S&P Global сокращает производство сахара до 17,3 млн тонн в 2022-2023 годах0003

- Автор

- Манрадж Ламба

- Редактор

- Маниш Парашар

- Товар

- Сельское хозяйство,

Натуральный газ,

Масло - Тема

- Продовольственная безопасность,

Война на Украине

Сплочение энергетических рынков, нехватка сахара и проблемы с логистикой из-за последствий военного вторжения России в Украину привели к скачку спотовых цен на сахар в странах ЕС и Великобритании. Это может привести к волатильности цен на сахар в ближайшем будущем из-за неуверенности в том, как будет развиваться война.

Это может привести к волатильности цен на сахар в ближайшем будущем из-за неуверенности в том, как будет развиваться война.

Не зарегистрирован?

Получайте ежедневные оповещения по электронной почте, заметки подписчиков и персонализируйте свой опыт.

Зарегистрироваться

Геополитические события увеличили затраты производителей. Эти затраты должны быть покрыты производителями и переданы конечным пользователям, что привело к высоким спотовым ценам на сахар в ЕС и Великобритании. Несколько факторов привели к тому, что «[рынок сахара стал нестабильным], и все может произойти [сейчас] с точки зрения роста [или снижения] цен [на сахар]», согласно источнику 9.0005 .

Рост спотовых цен на сахар

Оживление на рынках нефти и природного газа, по словам источников, напугало трейдеров из-за санкций, наложенных на Россию, которые в прошлом месяце рассматривались как поддерживающие европейские цены на сахар.

«[Очевидно], что цены на газ будут повышены в течение некоторого времени, поэтому, даже если переработчик сахара застраховал все свои потребности в газе, в следующем году он почувствует трудности», — сказал второй источник.

Незастрахованные конечные потребители опасаются, что не смогут получить сахар, тем более, что производители не хотят устанавливать цену на сахар из-за опасений, что Россия может прекратить поставки природного газа.

«Ситуация в Украине подтолкнула [ключевых участников] к накоплению сахара», — сказал третий источник. «Импорт меньше, чем в тот же день в прошлом году, поэтому ситуация с запасами более напряженная».

Европейские цены на природный газ несколько сократили рост, в то время как цены на сырую нефть несколько снизились. Это должно привести к снижению спотовых цен на сахар в ЕС и Великобритании, но энергетический рынок по-прежнему нестабилен, поскольку «мы понятия не имеем, что [президент России Владимир] Путин будет делать дальше и как это повлияет на цены на энергоносители», — сказал четвертый источник.

Из-за российско-украинского конфликта порты в Европе сильно перегружены.

«Цепочка поставок стала более проблематичной из-за отсутствия водителей, и торговые потоки по всему миру не идут гладко», — сказал пятый источник. «[Украинские водители] составляют 10% рабочей силы в Европе, и многие из них прекратили работу из-за [конфликта], который косвенно ударил по логистике», — добавил источник.

Война побудила фермеров выращивать зерновые и рапс для кампании 2022-2023 годов, так как цены на эти культуры выросли сильнее, чем на сахарную свеклу.

Аналитики S&P Global Commodity Insights сократили производство сахара до 17,282 млн тонн в 2022–2023 годах с 17,488 млн тонн в 2021–2022 годах для ЕС и Великобритании. Производство сахара прогнозировалось ниже, так как аналитики S&P Global этой весной сократили посевные площади под свеклу в ЕС и Великобритании на 0,7% в годовом исчислении до 1,584 млн га, так как другие культуры приносят больший доход, чем сахарная свекла.

Ожидается, что фермеры во Франции, крупнейшем производителе сельскохозяйственных культур в ЕС, сократят посев пшеницы и сахара для урожая этого года и увеличат посевные площади под ячменем и рапсом, сообщило министерство сельского хозяйства страны на неделе, закончившейся 16 апреля.

Аналитики S&P Global также сократили потребление сахара до 16,860 млн тонн в 2022–2023 годах с 16,927 млн тонн в 2021–2022 годах в ЕС и Великобритании.

ЕК снизила прогноз потребления сахара до 18,108 млн тонн в 2022-2023 годах с 18,194 млн тонн. Потребление было выше в 2021-2022 годах из-за беженцев, прибывающих в ЕС + Великобританию из Украины. Поскольку в ЕС наблюдается тенденция к более здоровым продуктам, было добавлено снижение общего потребления сахара на 2021–2022 годы. Тем не менее, потребление в 2022-2023 годах может быть положительным, если больше беженцев продолжит прибывать в ЕС + Великобританию.

Высокие внутренние и экспортные цены на сахар

Оценка S&P Global белого сахара, поставляемого в Северо-Западную Европу, достигла рекордно высокого уровня 816 евро за тонну 1 апреля с момента начала оценки 11 февраля 2013 года.