Содержание

НАЛОГ С ОБОРОТА | это… Что такое НАЛОГ С ОБОРОТА?

ТолкованиеПеревод

- НАЛОГ С ОБОРОТА

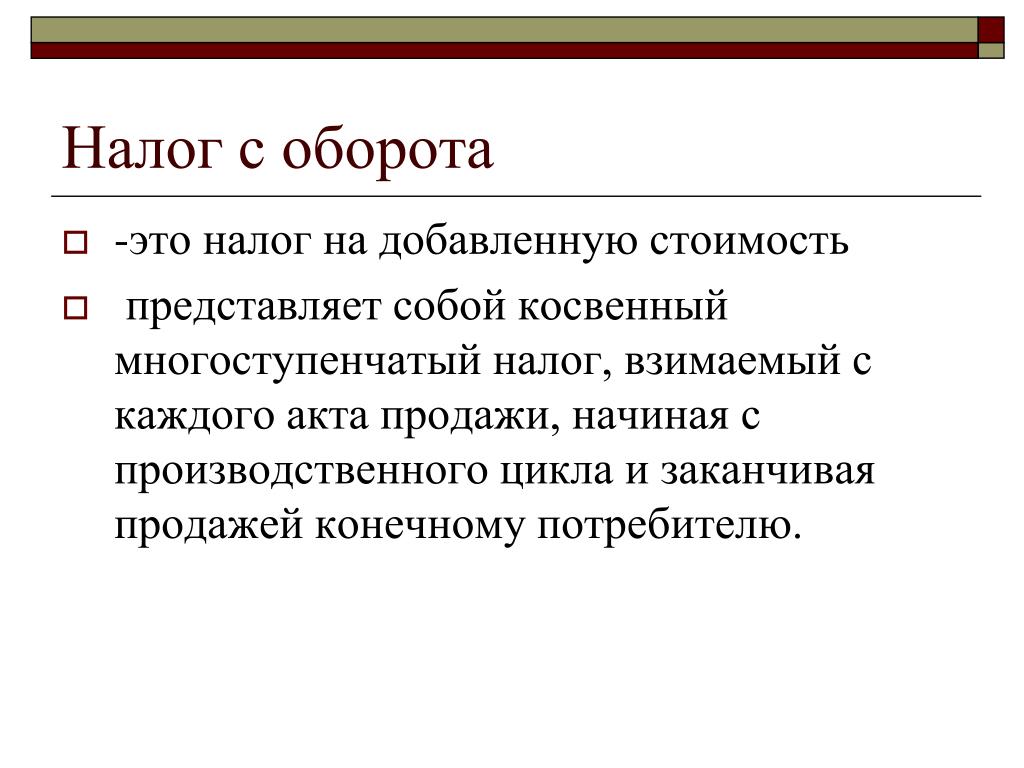

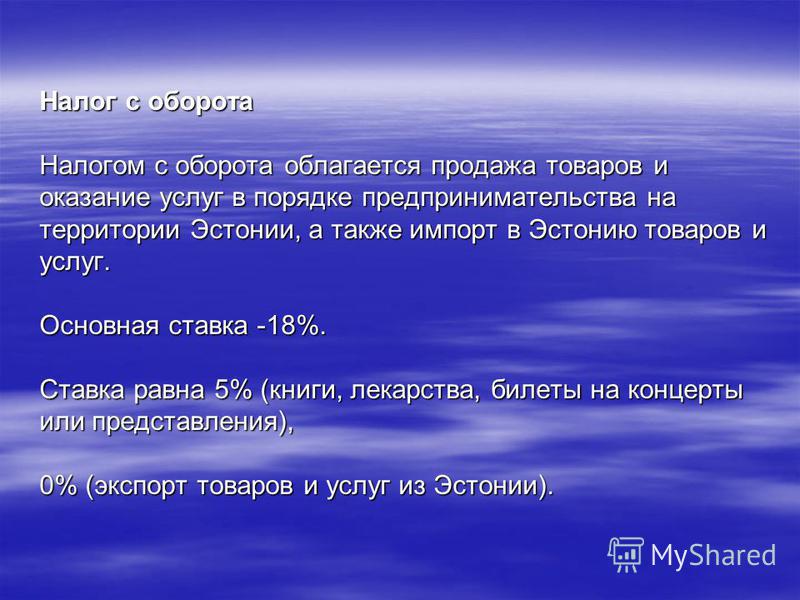

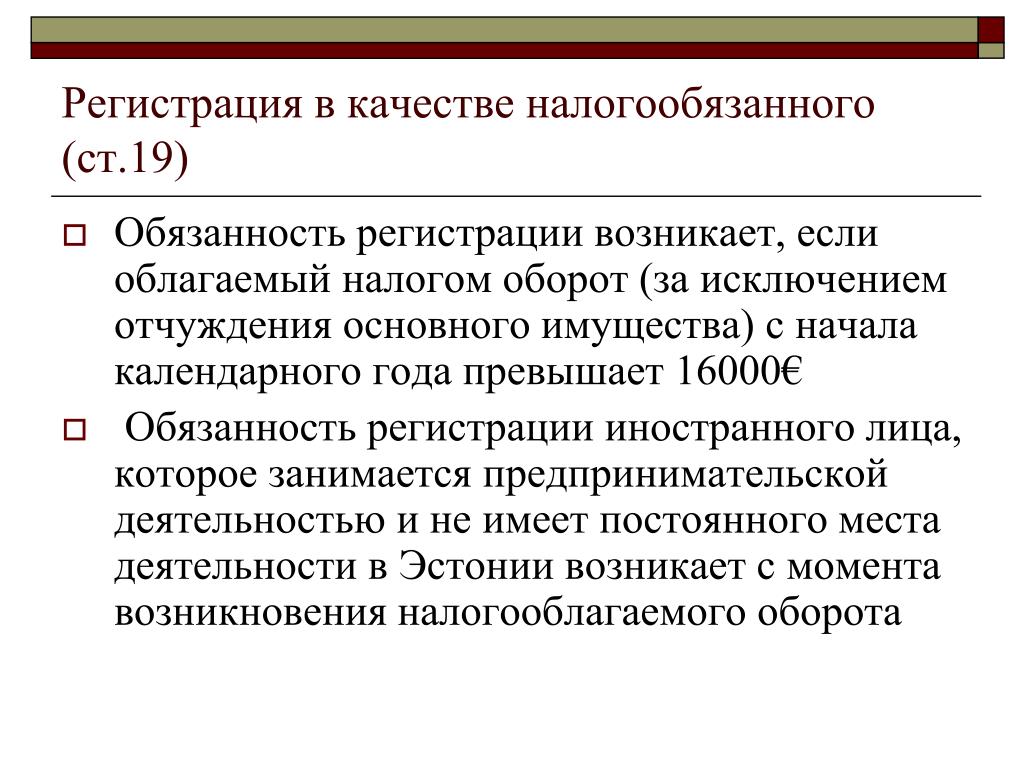

- (англ. turnover tax) – один из основных видов косвенных налогов, взимаемый на конечной стадии производства со стоимости произведенных товаров народного потребления. В отличие от акциза, к-рый устанавливается на отд. товары и услуги, Н. с о. взимается со стоимости валового оборота пр-тия. Н. с о. облагаются преимущественно товары массового потребления и услуги пр-тий сферы обслуживания. Н. с о. возник в период 1-й мировой войны в Германии и Франции и позднее получил широкое распространение в др. гос-вах. Рост поступлений этого налога обеспечивается автоматически: за счет повышающихся в условиях инфляции цен и в результате расширения объектов обложения. Разновидностью Н. с о. является налог на покупки в оптовом звене. Объектом обложения выступают обороты в процессе произ-ва товара и реализации его оптовыми фирмами.

Если пром. компании, минуя опт, непосредственно продают товары в розничную сеть, то их обороты также подлежат обложению налогом на покупки. Эта форма обложения применяется в Великобритании с 1940, Швейцарии – с 1941, Португалии – с 1966. Н. с о. (независимо от названия и форм взимания) включается в цену товаров, услуг и уплачивается потребителем. В быв. СССР Н. с о. – налог, устанавливаемый в условиях гос. регулирования цен на нек-рые высокорентабельные изделия, введен налоговой реформой 1930– 32 гг. (постановление ЦИК и СНК СССР от 2 сент. 1930). При помощи Н. с о. распределялась и перераспределялась часть чистого дохода общества между отраслями нар. хоз-ва и экономич. регионами страны. Н. с о. применялся как экономич. инструмент регулирования рентабельности продукции. Плательщики Н. с о. – гос. производственные об-ния, пр-тия, орг-ции, пр-тия общественных и кооперативных (кроме колхозов) орг-ций. Осн. часть Н. с о. реализовалась в отраслях легкой и пищевой пром-сти. Н. с о. облагалась выручка от реализации по розничным или оптовым ценам пром-сти товаров собственного произ-ва или собственной закупки всем покупателям, а также при отпуске по указанным ценам отд.

Если пром. компании, минуя опт, непосредственно продают товары в розничную сеть, то их обороты также подлежат обложению налогом на покупки. Эта форма обложения применяется в Великобритании с 1940, Швейцарии – с 1941, Португалии – с 1966. Н. с о. (независимо от названия и форм взимания) включается в цену товаров, услуг и уплачивается потребителем. В быв. СССР Н. с о. – налог, устанавливаемый в условиях гос. регулирования цен на нек-рые высокорентабельные изделия, введен налоговой реформой 1930– 32 гг. (постановление ЦИК и СНК СССР от 2 сент. 1930). При помощи Н. с о. распределялась и перераспределялась часть чистого дохода общества между отраслями нар. хоз-ва и экономич. регионами страны. Н. с о. применялся как экономич. инструмент регулирования рентабельности продукции. Плательщики Н. с о. – гос. производственные об-ния, пр-тия, орг-ции, пр-тия общественных и кооперативных (кроме колхозов) орг-ций. Осн. часть Н. с о. реализовалась в отраслях легкой и пищевой пром-сти. Н. с о. облагалась выручка от реализации по розничным или оптовым ценам пром-сти товаров собственного произ-ва или собственной закупки всем покупателям, а также при отпуске по указанным ценам отд. товаров внутри об-ния, пр-тия. Облагаемый оборот определялся исходя из прейскурантных цен на товары. Н. с о. исчислялся методом разницы в ценах и по ставкам в рублевом исчислении с единицы измерения (т, мз, штуки) или в процентах к выручке от реализации. Сроки уплаты Н. с о. устанавливались с таким расчетом, чтобы обеспечить регулярное поступление платежа в бюджет и не допустить сосредоточения на счетах пр-тий, орг-ций ден. сумм, подлежащих внесению в бюджет. Значительная часть Н. с о. поступала в бюджет в момент оплаты счета или на 3-й день после совершения оборота по реализации продукции. Н. с о. широко применялся в отечеств. хозяйственной практике до начала 90-х годов. Недостаток Н. с о. – он взимается не со всех товаров, а только с тех, к-рые находятся в конце технологической цепочки (т.е. этот вид налога взимается с холодильников и автомобилей, но не взимается с чугуна, хлопка, руды). Н. с о. называют «каскадным налогом»; он стимулирует вертикальную интеграцию промышленности и торговли.

товаров внутри об-ния, пр-тия. Облагаемый оборот определялся исходя из прейскурантных цен на товары. Н. с о. исчислялся методом разницы в ценах и по ставкам в рублевом исчислении с единицы измерения (т, мз, штуки) или в процентах к выручке от реализации. Сроки уплаты Н. с о. устанавливались с таким расчетом, чтобы обеспечить регулярное поступление платежа в бюджет и не допустить сосредоточения на счетах пр-тий, орг-ций ден. сумм, подлежащих внесению в бюджет. Значительная часть Н. с о. поступала в бюджет в момент оплаты счета или на 3-й день после совершения оборота по реализации продукции. Н. с о. широко применялся в отечеств. хозяйственной практике до начала 90-х годов. Недостаток Н. с о. – он взимается не со всех товаров, а только с тех, к-рые находятся в конце технологической цепочки (т.е. этот вид налога взимается с холодильников и автомобилей, но не взимается с чугуна, хлопка, руды). Н. с о. называют «каскадным налогом»; он стимулирует вертикальную интеграцию промышленности и торговли. В последние годы в результате осознания неэффективности налогов такого типа во мн. странах они были заменены налогом на добавленную стоимость (напр., в России с 2001, Великобритании, Франции, ФРГ) и налогом с продаж (напр., в США), лишенными этого недостатка

В последние годы в результате осознания неэффективности налогов такого типа во мн. странах они были заменены налогом на добавленную стоимость (напр., в России с 2001, Великобритании, Франции, ФРГ) и налогом с продаж (напр., в США), лишенными этого недостатка

Финансово-кредитный энциклопедический словарь. — М.: Финансы и статистика.

Под общ. ред. А.Г. Грязновой.

2002.

Поможем написать реферат

- НАЛОГ С КОЛХОЗОВ ПОДОХОДНЫЙ

- НАЛОГ С ПРОДАЖ

Полезное

доводы «за» и «против» (Институт Гайдара)

Проблемы совершенствования косвенного налогообложения, и в частности налога на добавленную стоимость, в настоящее время являются чрезвычайно актуальными для Российской Федерации. Начиная с 1992 г., когда в стране впервые был введен НДС, ведутся постоянные споры о целесообразности его взимания, величине ставок и порядке исчисления обязательств по налогу, объеме и структуре льгот, порядке взимания НДС при экспорте и импорте товаров и услуг.

Для консолидированного бюджета Российской Федерации НДС – один из основных источников налоговых поступлений. В 2006 г. доля НДС превысила 20%-ный рубеж. По данным ФНС России, за 11 месяцев 2007 г. доля поступлений НДС составила уже 16,96%.

Однако, несмотря на достаточно высокую собираемость данного налога, колеблющуюся около 90%1, проблема его администрирования остается актуальной. При том, что многие добросовестные экспортеры испытывают серьезные трудности с получением возмещения НДС из бюджета, широкое распространение «серых» схем возмещения НДС наносит ощутимый урон бюджету.

В последнее время ряд специалистов в области налогового законодательства настаивают на альтернативном варианте борьбы с уклонением от уплаты НДС – замене НДС оборотным налогом, по примеру налога с продаж. Главный аргумент в пользу такой реформы – простота и дешевизна администрирования оборотного налога, что обусловлено как отсутствием сложной цепочки вычетов, применяемых при обложении налогом на добавленную стоимость, так и простотой исчисления.

НДС в Российской Федерации был установлен Законом от 6 декабря 1991 г. № 1991-I «О налоге на добавленную стоимость», которым был применен принцип места назначения. НДС определялся как форма изъятия в бюджет части прироста стоимости, которая создается на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере их реализации.

Система взимания НДС, используемая в России в настоящее время, не предусматривает непосредственного определения добавленной стоимости, т.е. суммы, добавленной производителем товара к стоимости сырья, материалов, других затрат, понесенных в связи с производством. Вместо этого ставка применяется к компонентам добавленной стоимости: к стоимости реализованного товара и к стоимости произведенных затрат. Этот метод расчета НДС называется методом зачета по счетам или инвойсным.

Преимущества НДС

Поскольку большинство государств, взимающих налог на добавленную стоимость, ввели НДС в качестве альтернативы различным налогам с продаж, можно сформулировать несколько основных причин, по которым дилемма налоги с продаж – НДС решалась именно в пользу последнего:

1. Нейтральность НДС по отношению к любой стране-производителю, к производственному циклу, к методам производства.

Нейтральность НДС по отношению к любой стране-производителю, к производственному циклу, к методам производства.

2. Потенциально широкая база обложения НДС позволяет равномерно распределять нагрузку на все стадии экономического цикла и увеличивать государственные доходы.

3. Плательщиками НДС являются практически все юридические лица, что обеспечивает его устойчивость.

4. Расходы конечных потребителей облагать всегда предпочтительней, так как собираемость налога сразу упрощается.

5. При исчислении налоговой базы для НДС в расчет принимается только часть стоимости товара, и притом только новая, появившаяся на очередной стадии прохождения товара, в то время как для налога с продаж – валовая стоимость товаров (продукции, работ, услуг).

6. Концепция налогообложения добавленной стоимости предполагает, что, несмотря на занижение объемов продаж в розничной торговле, доход обеспечивается за счет сбора налога вдоль всей производственно-коммерческой цепочки. Это важно для России из-за высокого уровня уклонений от уплаты налогов, особенно в розничной торговле.

7. При многократном обложении фискальные органы имеют возможность получать оперативную информацию и осуществлять налоговый контроль за всеми стадиями производства и обращения товара. При однократном обложении только последней стадии (налогом с продаж) такая возможность теряется, что повышает риск налоговых махинаций со стороны налогоплательщиков.

8. НДС на импорт обеспечивает взимание налога в первом пункте ввоза в страну и позволяет собрать значительные доходы с импорта, не создавая протекционизма.

9. Обычно 80% доходов собираются с 20% или менее налогоплательщиков, поскольку есть некое пороговое значения для оборота, ниже которого предприятия не облагаются НДС. Таким образом, неформальный сектор и малые предприятия освобождаются от уплаты НДС. Соответственно бремя уплаты НДС возлагается либо на импортеров, либо на крупные предприятия в современных секторах промышленности.

10. В России НДС является крупнейшим по объему доходов налогом, за счет которого обеспечивается четверть доходов консолидированного бюджета (без учета ЕСН).

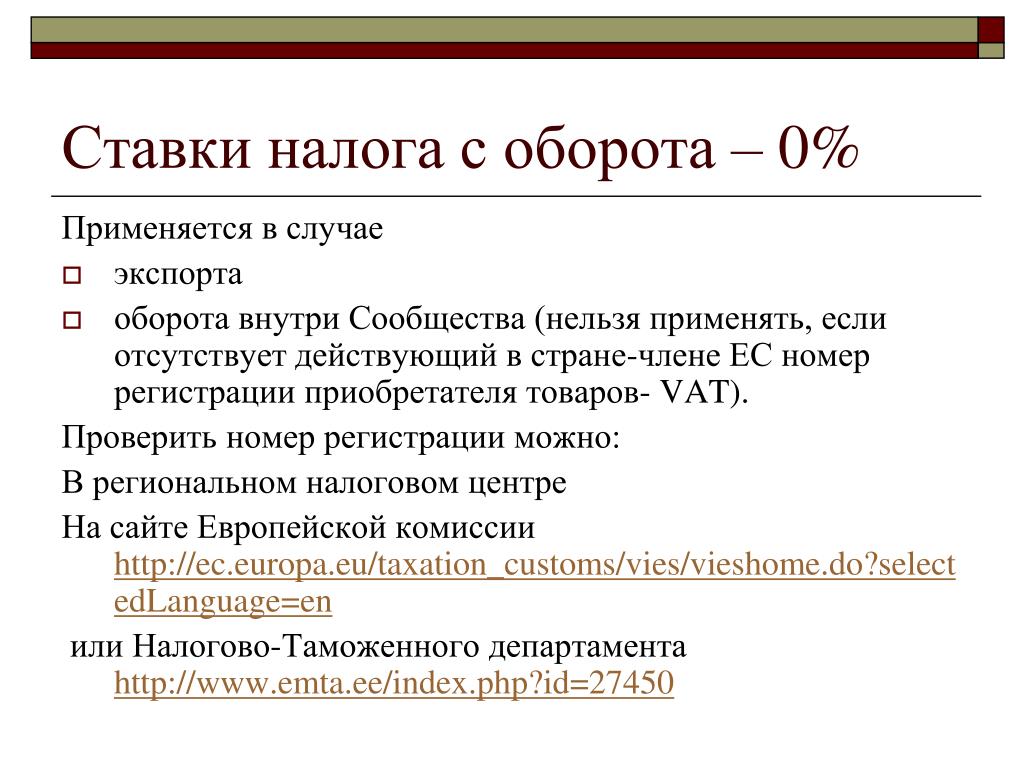

11. Применение НДС позволяет создать систему, совместимую с европейскими странами, если используется принцип страны назначения, и является необходимым условием вступления в Европейский Союз (многие страны Центральной и Восточной Европы рассматривают вступление в ЕС как следующий этап своей экономической реформы).

12. Применительно к российской практике к числу преимуществ НДС можно отнести также накопленный правовой опыт налогоплательщиков и налоговых инспекторов.

Сравнение НДС и налога с продаж

Практическая разница между одноступенчатым налогом с продаж и НДС заключается в административных издержках, расходах налогоплательщиков и уклонении от уплаты налогов. Уклонение от уплаты налога характерно и для НДС, и для налога с продаж. На ситуацию, безусловно, влияют общая налоговая дисциплина в стране и способность налоговых органов к эффективному администрированию.

При определенных условиях, основными различиями являются:

1. Риск неуплаты при одноступенчатом налоге с продаж концентрируется на одной стадии производственно-коммерческой цепочки, и вся сумма налога может быть полностью потеряна, поскольку розничные продажи являются слабым звеном производственной цепи. НДС же собирается на разных стадиях производственно-коммерческой цепочки, и риск потерь существует только на той стадии, на которой уклоняются от уплаты налога.

НДС же собирается на разных стадиях производственно-коммерческой цепочки, и риск потерь существует только на той стадии, на которой уклоняются от уплаты налога.

2. НДС предоставляет возможность уклонения от уплаты, которой нет при других налогах.

3. Налог с продаж взимается на стадии розничной реализации товаров (работ, услуг), т.е. на том этапе, когда уклонение от налогообложения является весьма легким. В этой связи администрирование налога с продаж становится более дорогостоящим по сравнению с администрированием НДС.

4. При взимании налога с продаж весь доход будет собираться на конечном этапе торговой цепочки, состоящей, в основном, из субъектов малого и среднего бизнеса. В настоящее время данные субъекты предпринимательской деятельности не признаются плательщиками НДС. Вовлечение же малых предприятий в налоговую систему оборотного налога может привести к непомерному увеличению налогового беремени для них. Освобождение же данного сектора экономики от налога с продаж приведет к сокращению налогооблагаемой базы, тогда как при существующей системе «освобождения» малого бизнеса от НДС, этот налог все равно учитывается в цене приобретаемых ими товаров.

5. Потери от уклонения от уплаты налога с продаж на импортируемые товары выше, т.к. НДС взимается непосредственно при таможенном оформлении товара, а налог с продаж поступает в бюджет после первой продажи внутри страны;

6. С точки зрения фискальной функции налоговой системы, преимуществом НДС является то, что бремя доказательства права на возмещение уплаченного НДС лежит на налогоплательщике, а доказательство факта занижения обязательств по налогу с продаж входит в обязанности налоговых органов.

7. Эффективное применение налога с продаж возможно при его сравнительно небольших ставках. В подавляющем большинстве стран налог с продаж ниже или равен 10%, а НДС, как правило, выше 10%. Если вводить налог с продаж со ставкой не более 10%, это повлечет существенные потери бюджета, а найти безболезненные и быстродействующие способы компенсации выпадающих в связи с отменой НДС доходов не представляется возможным.

Доводы в пользу замены НДС на налог с продаж

Несмотря на достоинства НДС, существуют и недостатки, связанные с этим налогом. Среди основных доводов в пользу отмены НДС и замены его налогом с продаж можно выделить следующие:

Среди основных доводов в пользу отмены НДС и замены его налогом с продаж можно выделить следующие:

1. Поскольку косвенные налоги в конечном итоге оплачивает потребитель, то чем раньше налог будет уплачен, тем больше оборотных средств будет отвлечено из экономики. По мнению специалистов, НДС, взимаемый на каждой стадии производства, угнетающе действует на экономику. В условиях, когда товарная масса отстает от объема имеющихся на руках денег, введение и функционирование НДС может способствовать мобилизации денег в бюджет. Но в условиях дефицита денежной массы он лишь усиливает инфляционные процессы в экономике.

2. Чрезвычайно распространены схемы уклонения от НДС и необоснованного получения возмещения из бюджета (в частности, лжеэкспорта), что требует тщательного контроля за его применением.

3. Соответственно, взимание НДС влечет довольно высокие административные расходы (по оценкам, в развитых странах средние административные издержки, связанные с взиманием НДС, оцениваются в размере 100 долл. на зарегистрированное лицо в год, издержки, связанные с администрированием налога с продаж, при прочих равных условиях, могут быть ниже). Кроме того, НДС требует определенной квалификации и образования со стороны бухгалтерии и налоговых органов, что увеличивает стоимость администрирования НДС как со стороны налогоплательщиков так и со стороны государства.

на зарегистрированное лицо в год, издержки, связанные с администрированием налога с продаж, при прочих равных условиях, могут быть ниже). Кроме того, НДС требует определенной квалификации и образования со стороны бухгалтерии и налоговых органов, что увеличивает стоимость администрирования НДС как со стороны налогоплательщиков так и со стороны государства.

4. Существующий порядок возмещения НДС несовершенен, в результате чего, с одной стороны, честные налогоплательщики несут дополнительные издержки по получению возмещения, с другой – у недобросовестных налогоплательщиков есть возможность незаконно получать возмещение из бюджета (в частности, по схемам лжеэкспорта).

5. В случае освобождения от НДС налогоплательщиков в середине производственно-коммерческой цепочки возможен каскадный эффект, свойственный оборотным налогам, т.е. многократного обложения одной налоговой базы, в том числе уже начисленного на предыдущих стадиях налога. Однако и налог с продаж при определенных условиях может порождать каскадный эффект, что приведет к существенному удорожанию товаров и, как следствие, к всплеску инфляции.

* * *

Таким образом, при сравнительном анализе НДС и налога с продаж выясняется, что, несмотря на некоторые недостатки, НДС имеет целый ряд преимуществ перед налогом с продаж. По нашему мнению, замена НДС налогом с продаж негативно отразится на стабильности налогового законодательства, как следствие – уменьшится инвестиционная привлекательность экономики Российской Федерации.

Для того, чтобы провести подобное реформирование с минимальными издержками, необходимо оценить финансово-экономические последствия такой реформы, причем во взаимосвязи с другими элементами налоговой системы государства, адекватность налогового администрирования.

Отмена НДС и замена его налогом с продаж будет сильнейшим шоком для экономики. При этом, кроме очевидного внутреннего шока для бюджета и предприятий, имеет место и эффект восприятия России со стороны остального мира (впрочем, это может относиться и к введению НДС-счетов). Как показывает международная практика, в мире процесс имеет обратный характер, т. е. осуществляется переход от налога с продаж к НДС, этому же нас учит и история.

е. осуществляется переход от налога с продаж к НДС, этому же нас учит и история.

Н.Ю. Корниенко – к.ю.н., зав. лабораторией налоговой политики,

М.С. Головнева – научный сотрудник АНХ при Правительстве РФ

1 Под собираемостью понимается отношение фактически поступившего НДС на товары, реализуемые на территории РФ, к начисленному, согласно отчетности ФНС России за период. По итогам 2003 г. собираемость составила 92,6%, в 2004 г. – 70,1%, в 2005 г. – 103,2%, в 2006 г. – 88,2%.

Что такое налог с оборота? Все, что вам нужно знать

Статьи

4 мин. Читать

7 декабря 2021 г.

Как владелец малого или микробизнеса, вы будете нести определенные расходы. Вам может понадобиться совершить определенные деловые покупки, развлечь клиента или отправиться в поездку по работе. И одна из лучших вещей в ведении бизнеса — это то, что вы можете претендовать на определенные вычеты.

Это дает большие налоговые льготы, и вы можете ежегодно уменьшать общую сумму вашего налогового счета. Тем не менее, если у вас есть несколько бизнес-расходов, может быть трудно отслеживать все. Хорошая новость заключается в том, что некоторые микропредприятия могут упростить эти деловые расходы.

Тем не менее, если у вас есть несколько бизнес-расходов, может быть трудно отслеживать все. Хорошая новость заключается в том, что некоторые микропредприятия могут упростить эти деловые расходы.

Вы можете не иметь дело с расходными квитанциями с налогом с оборота. Вот все, что вам нужно знать о налоге с оборота.

Вот что мы покроем:

Что такое налог с оборота?

Как узнать, имеете ли вы право на уплату налога с оборота?

Как зарегистрироваться для уплаты налога с оборота?

Имеет ли значение, если у вашего бизнеса много расходов?

Ключевые выводы

Что такое налог с оборота?

Налог с оборота — это способ для микропредприятий в Южной Африке сократить объем административных расходов, необходимых для уплаты налогов. Это упрощенная налоговая ставка, на которую имеют право микропредприятия, если их годовой оборот не превышает 1 млн рандов.

По сути, налог с оборота заменяет налог на дивиденды, предварительный налог и налог на прирост капитала. Это также помогает заменить подоходный налог и НДС. Это определяется путем определения фиксированной налоговой ставки на основе вашего оборота. В расчетах учитывается смета хозяйственных расходов.

Это также помогает заменить подоходный налог и НДС. Это определяется путем определения фиксированной налоговой ставки на основе вашего оборота. В расчетах учитывается смета хозяйственных расходов.

Это означает, что если вы зарегистрированы для уплаты налога с оборота в SARS, вам не нужно вручную отчитываться и отслеживать свои вычитаемые расходы.

Как узнать, имеете ли вы право на уплату налога с оборота?

Вы имеете право на уплату налога с оборота в Южной Африке только в том случае, если вы считаетесь микробизнесом. Микробизнес или микропредприятие — это бизнес, годовой оборот которого не превышает 1 млн рандов. Таким образом, если ваш бизнес имеет оборот менее 1 миллиона рандов, вы можете иметь право зарегистрироваться.

Ниже приведены ставки налога с оборота для микропредприятий в зависимости от их оборота.

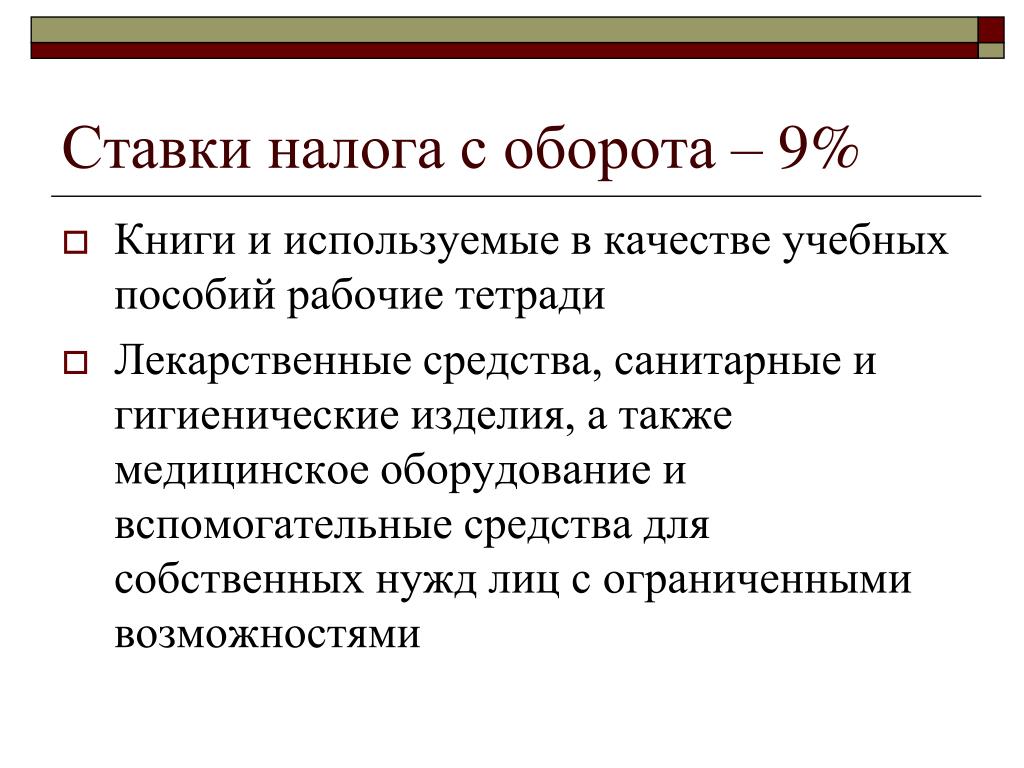

- от 0 до 335 000 = 0%

- 335 001 до 500 000 = 1%

- 500 001 до 750 000 = 1 650 + 2% от суммы свыше 500 000

- 750 001 и более = 6 650 + 3% от этой суммы, превышающей 750 000

Как зарегистрироваться для уплаты налога с оборота?

Первое, что вы должны сделать, это сделать быстрый тест на веб-сайте SARS. Это позволит вам узнать, имеет ли ваш микробизнес право на налог с оборота.

Это позволит вам узнать, имеет ли ваш микробизнес право на налог с оборота.

Если вы соответствуете требованиям, вам необходимо заполнить форму TT01 — Заявление об уплате налога с оборота. Причем сделать это можно как онлайн, так и вручную.

Затем вам необходимо следовать инструкциям, изложенным SARS на их веб-сайте.

Имеет ли значение, если у вашего бизнеса много расходов?

Это одно из основных преимуществ налога с оборота. Даже если у вас много бизнес-расходов, они автоматически рассчитываются. И это происходит в рамках системы налога с оборота, и она учитывает типичные расходы микробизнеса.

Однако, если у вашего бизнеса большие расходы, не облагаемые налогом, может оказаться более эффективным с точки зрения налогообложения их требование стандартным способом. Это потому, что они могут значительно уменьшить ваш налогооблагаемый доход. Лучшее, что вы можете сделать, это сделать некоторые собственные расчеты, прежде чем принять решение.

Затем вы можете сравнить разницу и посмотреть, какие варианты принесут наибольшую пользу вашему бизнесу. И если вы все еще немного застряли, вы всегда можете поговорить с бухгалтером, чтобы определить наилучший план действий.

И если вы все еще немного застряли, вы всегда можете поговорить с бухгалтером, чтобы определить наилучший план действий.

Ключевые выводы

Поскольку ваши деловые расходы автоматически рассчитываются как часть вашей налоговой ставки, вам не нужно сохранять квитанции, если вы используете налог с оборота. Но для вас может быть важно по-прежнему отслеживать свои расходы. Вы всегда хотите поддерживать положительный денежный поток и эффективно управлять своими финансами.

Налог с оборота — это упрощенная налоговая ставка, которой могут воспользоваться микропредприятия в Южной Африке. Вам просто нужно убедиться, что ваш налогооблагаемый оборот не превышает 1 миллион рублей. Избавившись от всех дополнительных административных обязанностей, вы можете уделять больше времени своим основным видам деятельности.

Вам понравилось читать это руководство? Загляните в наш центр ресурсов, чтобы получить больше контента!

СВЯЗАННЫЕ СТАТЬИ

Хотите больше полезных статей о ведении бизнеса?

Получайте больше отличного контента в папку «Входящие».

Подписываясь, вы соглашаетесь получать сообщения от FreshBooks, а также признаете и соглашаетесь с Политикой конфиденциальности FreshBook. Вы можете отказаться от подписки в любое время, связавшись с нами по адресу [email protected].

Налог с оборота | Налоговая служба Южной Африки

Что это такое?

Налог с оборота представляет собой упрощенную систему, направленную на облегчение выполнения микропредприятиями своих налоговых обязательств. Система налога с оборота заменяет подоходный налог, НДС, предварительный налог, налог на прирост капитала и налог на дивиденды для микропредприятий с квалификационным годовым оборотом 1 миллион рандов или менее. Однако микропредприятие, зарегистрированное для уплаты налога с оборота, может остаться в системе НДС (с 1 марта 2012 г.).

Налог с оборота рассчитывается путем применения налоговой ставки к налогооблагаемому обороту микропредприятия. Год оценки, заканчивающийся на любую дату с 1 марта 2021 года по 28 февраля 2022 года:

| 0 — 335 000 | 0% | |||

335 001–500. 000 000 | 100 | 335 001–500.000 | 00100. 335 000 | |

| 500 001 – 750 000 | 1 650 + 2% от суммы свыше 500 000 | |||

| 750 001 и выше | 6 650 + 3% от суммы свыше 750 000 |

Для кого?

Микропредприятия с годовым оборотом до 1 миллиона рандов. Следующие налогоплательщики могут быть квалифицированы:

- Физические лица (индивидуальные предприниматели)

- Товарищества

- Закрытые корпорации

- Компании

- Кооперативы

Как зарегистрироваться?

Чтобы зарегистрироваться для уплаты налога с оборота:

- Проведите быстрый тест, чтобы узнать, имеете ли вы право на уплату налога с оборота

- Для получения дополнительной информации о регистрации

Как подать заявку?

Для подачи налоговых деклараций с оборота можно использовать следующие каналы:

- Запишитесь на прием в нашей системе электронного бронирования.

- Или по электронной почте SARS

Как записаться на прием для уплаты налога с оборота

Шаг 1: Выберите представителя компании/доверительного фонда/организации, затем выберите наконечник SMME и выберите «Назначить новую встречу»:

2 Top : Выберите в последовательности сверху вниз, не выбирайте сначала SMME.

Или, если вы являетесь налоговым консультантом, выберите «Налоговый консультант», затем выберите SMME и выберите «Назначить новую встречу»:

Шаг 2: Заполните остальную информацию и в разделе «Информация о назначении» выберите Телефон (Видео недоступно для этой транзакции), затем в категории «Причина» «Другое» и в «Причина назначения» выберите «Налог с оборота»:

Как оплатить?

Есть три даты платежа:

- 1-й платеж производится в середине налогового года в последний рабочий день августа, т.

е. 29 августа 2014 г. по TT02 – Уведомление об уплате налога с оборота

е. 29 августа 2014 г. по TT02 – Уведомление об уплате налога с оборота - 2-й платеж производится в конце налогового года в последний рабочий день от февраля, т. е. 27 февраля 2015 г., по TT02 — Уведомление об уплате налога с оборота

Окончательный платеж производится после подачи и обработки годовой TT03 — Налоговой декларации с оборота. Подача деклараций по налогу с оборота TT03 соответствует подаче годовых деклараций по подоходному налогу в период с 1 июля по 31 января следующего года.

Главный совет : Осуществление платежей по налогу с оборота по платежному авизо (TT02):

- Платежи можно производить в банках или в электронном виде с помощью интернет-банкинга.

- При совершении платежа важно указать «Идентификатор получателя» и «Ссылочный номер платежа». Совет по платежам (TT02) поможет с этим и другими вопросами, касающимися промежуточных платежей.

Примечание : Платежное извещение TT02 является записью налогоплательщика.

Если пром. компании, минуя опт, непосредственно продают товары в розничную сеть, то их обороты также подлежат обложению налогом на покупки. Эта форма обложения применяется в Великобритании с 1940, Швейцарии – с 1941, Португалии – с 1966. Н. с о. (независимо от названия и форм взимания) включается в цену товаров, услуг и уплачивается потребителем. В быв. СССР Н. с о. – налог, устанавливаемый в условиях гос. регулирования цен на нек-рые высокорентабельные изделия, введен налоговой реформой 1930– 32 гг. (постановление ЦИК и СНК СССР от 2 сент. 1930). При помощи Н. с о. распределялась и перераспределялась часть чистого дохода общества между отраслями нар. хоз-ва и экономич. регионами страны. Н. с о. применялся как экономич. инструмент регулирования рентабельности продукции. Плательщики Н. с о. – гос. производственные об-ния, пр-тия, орг-ции, пр-тия общественных и кооперативных (кроме колхозов) орг-ций. Осн. часть Н. с о. реализовалась в отраслях легкой и пищевой пром-сти. Н. с о. облагалась выручка от реализации по розничным или оптовым ценам пром-сти товаров собственного произ-ва или собственной закупки всем покупателям, а также при отпуске по указанным ценам отд.

Если пром. компании, минуя опт, непосредственно продают товары в розничную сеть, то их обороты также подлежат обложению налогом на покупки. Эта форма обложения применяется в Великобритании с 1940, Швейцарии – с 1941, Португалии – с 1966. Н. с о. (независимо от названия и форм взимания) включается в цену товаров, услуг и уплачивается потребителем. В быв. СССР Н. с о. – налог, устанавливаемый в условиях гос. регулирования цен на нек-рые высокорентабельные изделия, введен налоговой реформой 1930– 32 гг. (постановление ЦИК и СНК СССР от 2 сент. 1930). При помощи Н. с о. распределялась и перераспределялась часть чистого дохода общества между отраслями нар. хоз-ва и экономич. регионами страны. Н. с о. применялся как экономич. инструмент регулирования рентабельности продукции. Плательщики Н. с о. – гос. производственные об-ния, пр-тия, орг-ции, пр-тия общественных и кооперативных (кроме колхозов) орг-ций. Осн. часть Н. с о. реализовалась в отраслях легкой и пищевой пром-сти. Н. с о. облагалась выручка от реализации по розничным или оптовым ценам пром-сти товаров собственного произ-ва или собственной закупки всем покупателям, а также при отпуске по указанным ценам отд. товаров внутри об-ния, пр-тия. Облагаемый оборот определялся исходя из прейскурантных цен на товары. Н. с о. исчислялся методом разницы в ценах и по ставкам в рублевом исчислении с единицы измерения (т, мз, штуки) или в процентах к выручке от реализации. Сроки уплаты Н. с о. устанавливались с таким расчетом, чтобы обеспечить регулярное поступление платежа в бюджет и не допустить сосредоточения на счетах пр-тий, орг-ций ден. сумм, подлежащих внесению в бюджет. Значительная часть Н. с о. поступала в бюджет в момент оплаты счета или на 3-й день после совершения оборота по реализации продукции. Н. с о. широко применялся в отечеств. хозяйственной практике до начала 90-х годов. Недостаток Н. с о. – он взимается не со всех товаров, а только с тех, к-рые находятся в конце технологической цепочки (т.е. этот вид налога взимается с холодильников и автомобилей, но не взимается с чугуна, хлопка, руды). Н. с о. называют «каскадным налогом»; он стимулирует вертикальную интеграцию промышленности и торговли.

товаров внутри об-ния, пр-тия. Облагаемый оборот определялся исходя из прейскурантных цен на товары. Н. с о. исчислялся методом разницы в ценах и по ставкам в рублевом исчислении с единицы измерения (т, мз, штуки) или в процентах к выручке от реализации. Сроки уплаты Н. с о. устанавливались с таким расчетом, чтобы обеспечить регулярное поступление платежа в бюджет и не допустить сосредоточения на счетах пр-тий, орг-ций ден. сумм, подлежащих внесению в бюджет. Значительная часть Н. с о. поступала в бюджет в момент оплаты счета или на 3-й день после совершения оборота по реализации продукции. Н. с о. широко применялся в отечеств. хозяйственной практике до начала 90-х годов. Недостаток Н. с о. – он взимается не со всех товаров, а только с тех, к-рые находятся в конце технологической цепочки (т.е. этот вид налога взимается с холодильников и автомобилей, но не взимается с чугуна, хлопка, руды). Н. с о. называют «каскадным налогом»; он стимулирует вертикальную интеграцию промышленности и торговли. В последние годы в результате осознания неэффективности налогов такого типа во мн. странах они были заменены налогом на добавленную стоимость (напр., в России с 2001, Великобритании, Франции, ФРГ) и налогом с продаж (напр., в США), лишенными этого недостатка

В последние годы в результате осознания неэффективности налогов такого типа во мн. странах они были заменены налогом на добавленную стоимость (напр., в России с 2001, Великобритании, Франции, ФРГ) и налогом с продаж (напр., в США), лишенными этого недостатка

е. 29 августа 2014 г. по TT02 – Уведомление об уплате налога с оборота

е. 29 августа 2014 г. по TT02 – Уведомление об уплате налога с оборота