Содержание

Экспорт и импорт России по товарам и странам

Экспорт и импорт России по товарам и странам

Популярно:

- За 4 часа:

- За сутки:

| Итоги внешней торговли России Аналитика за 2021 год | 54 | |

| Итоги внешней торговли России Аналитика за Январь, 2022 | 52 | |

| Экспорт из России Все товары | 42 | |

| Импорт в Россию Все товары | 39 | |

| Импорт в Россию из Турции Все товары | 23 | |

| Импорт в Россию из Южной Кореи Все товары | 19 | |

| Экспорт из России в Китай Все товары | 18 | |

| Товарооборот России Все товары | 16 | |

| Экспорт из России в Индию Все товары | 16 | |

| Экспорт из России в Узбекистан Все товары | 15 |

| Итоги внешней торговли России Аналитика за 2021 год | 224 | |

| Экспорт из России Все товары | 211 | |

| Импорт в Россию Все товары | 181 | |

| Итоги внешней торговли России Аналитика за Январь, 2022 | 103 | |

| Импорт в Россию из Турции Все товары | 87 | |

| Импорт в Россию из Южной Кореи Все товары | 73 | |

| Экспорт из России в Китай Все товары | 66 | |

| Экспорт и импорт в Южную Корею Аналитика за 2021 год | 62 | |

| Импорт в Россию из Китая Все товары | 62 | |

| Товарооборот России и Китая Все товары | 55 |

Аналитика:

Экспорт и импорт в Румынию. Аналитика за Январь, 2022

|

| Экспорт и импорт в Алжир. Аналитика за Январь, 2022

|

| Экспорт и импорт в Словакию. Аналитика за Январь, 2022

|

| Экспорт и импорт в Венгрию. Аналитика за Январь, 2022

|

| Экспорт и импорт в Австралию. Аналитика за Январь, 2022

|

| Экспорт и импорт в Мальту. Аналитика за Январь, 2022

|

| Экспорт и импорт в Норвегию. Аналитика за Январь, 2022

|

| Экспорт и импорт в Эквадор. Аналитика за Январь, 2022

|

| Экспорт и импорт в Сербию. Аналитика за Январь, 2022

|

| Экспорт и импорт в Мексику. Аналитика за Январь, 2022

|

| Экспорт и импорт в Данию. Аналитика за Январь, 2022

|

| Экспорт и импорт в ОАЭ. Аналитика за Январь, 2022

|

Экспорт из России

График сейчас загрузится…

Основные экспортируемые товары

| ∑ (Фев 2021-Янв 2022) | Доля | |

|---|---|---|

| Минеральные продукты | $223 млрд | 43. 7% 7% |

| Металлы и изделия из них | $59.9 млрд | 11.7% |

| Скрытый раздел | $39.6 млрд | 7.8% |

| Прочие товары | $38.8 млрд | 7.6% |

| Драгоценности | $31.2 млрд | 6.1% |

| Продукция химической промышленности | $27.4 млрд | 5.4% |

| Машины, оборудование и аппаратура | $17.1 млрд | 3.4% |

| Древесина и изделия из нее | $12.2 млрд | 2.4% |

| Продукты растительного происхождения | $11.6 млрд | 2.3% |

| Пластмассы, каучук и резина | $9.93 млрд | 1.9% |

Импорт в Россию

График сейчас загрузится…

Основные импортируемые товары

| ∑ (Фев 2021-Янв 2022) | Доля | |

|---|---|---|

| Машины, оборудование и аппаратура | $93. 1 млрд 1 млрд | 31.1% |

| Продукция химической промышленности | $36.5 млрд | 12.2% |

| Транспорт | $33.4 млрд | 11.1% |

| Металлы и изделия из них | $20.9 млрд | 7% |

| Пластмассы, каучук и резина | $18 млрд | 6% |

| Текстиль | $13.3 млрд | 4.4% |

| Продукты растительного происхождения | $12.2 млрд | 4.1% |

| Пищевые продукты, напитки, табак | $12.2 млрд | 4.1% |

| Скрытый раздел | $10.3 млрд | 3.5% |

| Инструменты и аппараты, часы | $9.28 млрд | 3.1% |

Крупнейшие регионы по экспорту

| ∑ (Фев 2021-Янв 2022) | Доля | |

|---|---|---|

| Москва | $209. 2 млрд 2 млрд | 41% |

| Санкт-Петербург | $29.8 млрд | 5.8% |

| Ханты-Мансийский АО (Тюменская область) | $18.1 млрд | 3.6% |

| Кемеровская область | $15.9 млрд | 3.1% |

| Красноярский край | $13.4 млрд | 2.6% |

| Сахалинская область | $12.5 млрд | 2.4% |

| Татарстан | $12.3 млрд | 2.4% |

| Ростовская область | $11.5 млрд | 2.3% |

| Московская область | $11.5 млрд | 2.3% |

| Иркутская область | $9.43 млрд | 1.8% |

| Ленинградская область | $8.99 млрд | 1.8% |

| Свердловская область | $8.98 млрд | 1.8% |

| Пермский край | $8. 45 млрд 45 млрд | 1.7% |

| Краснодарский край | $7.8 млрд | 1.5% |

| Вологодская область | $7.62 млрд | 1.5% |

| Челябинская область | $7.44 млрд | 1.5% |

| Липецкая область | $6.96 млрд | 1.4% |

| Нижегородская область | $6.9 млрд | 1.4% |

| Ямало-Ненецкий АО (Тюменская область) | $6.11 млрд | 1.2% |

| Якутия | $5.77 млрд | 1.1% |

Крупнейшие регионы по импорту

| ∑ (Фев 2021-Янв 2022) | Доля | |

|---|---|---|

| Москва | $131.6 млрд | 43.9% |

| Московская область | $34.4 млрд | 11.5% |

| Санкт-Петербург | $27.2 млрд | 9. 1% 1% |

| Калининградская область | $8.75 млрд | 2.9% |

| Калужская область | $7.67 млрд | 2.6% |

| Приморский край | $7.43 млрд | 2.5% |

| Свердловская область | $5.88 млрд | 2% |

| Краснодарский край | $5.65 млрд | 1.9% |

| Татарстан | $5.63 млрд | 1.9% |

| Ленинградская область | $4.31 млрд | 1.4% |

| Новосибирская область | $3.95 млрд | 1.3% |

| Челябинская область | $3.56 млрд | 1.2% |

| Нижегородская область | $3.23 млрд | 1.1% |

| Ростовская область | $3.03 млрд | 1% |

| Самарская область | $2.92 млрд | 1% |

| Красноярский край | $2. 65 млрд 65 млрд | 0.9% |

| Смоленская область | $2.39 млрд | 0.8% |

| Чеченская республика | $2.31 млрд | 0.8% |

| Ямало-Ненецкий АО (Тюменская область) | $2.25 млрд | 0.8% |

| Иркутская область | $2.16 млрд | 0.7% |

Основные страны-покупатели

| ∑ (Фев 2021-Янв 2022) | Доля | |

|---|---|---|

| Китай | $66.5 млрд | 13% |

| Нидерланды | $45.9 млрд | 9% |

| Германия | $31.2 млрд | 6.1% |

| Турция | $29.4 млрд | 5.8% |

| Англия | $22.2 млрд | 4.4% |

| Беларусь | $21.2 млрд | 4.2% |

| Италия | $20.4 млрд | 4% |

| Казахстан | $18. 6 млрд 6 млрд | 3.6% |

| Южная Корея | $18.2 млрд | 3.6% |

| США | $18 млрд | 3.5% |

| Польша | $17.7 млрд | 3.5% |

| Япония | $11.5 млрд | 2.2% |

| Франция | $10.5 млрд | 2.1% |

| Финляндия | $10.3 млрд | 2% |

| Индия | $9.46 млрд | 1.9% |

Основные страны-поставщики

| ∑ (Фев 2021-Янв 2022) | Доля | |

|---|---|---|

| Китай | $75.4 млрд | 25.2% |

| Германия | $27.6 млрд | 9.2% |

| США | $17.7 млрд | 5.9% |

| Беларусь | $15.5 млрд | 5.2% |

| Южная Корея | $13. 1 млрд 1 млрд | 4.4% |

| Франция | $12.4 млрд | 4.1% |

| Италия | $12.2 млрд | 4.1% |

| Япония | $9.33 млрд | 3.1% |

| Казахстан | $7.22 млрд | 2.4% |

| Турция | $6.74 млрд | 2.2% |

| Польша | $5.87 млрд | 2% |

| Вьетнам | $4.91 млрд | 1.6% |

| Англия | $4.54 млрд | 1.5% |

| Индия | $4.53 млрд | 1.5% |

| Нидерланды | $4.33 млрд | 1.4% |

Экспорт и импорт России. Аналитика за Январь, 2022.

Экспорт и импорт России по товарам и странам

Аналитика за Январь, 2022

| Итоги внешней торговли России

|

| Товарооборот «Продукты животного происхождения»

|

| Товарооборот «Продукты растительного происхождения»

|

| Товарооборот «жиры и масла»

|

| Товарооборот «Пищевые продукты, напитки, табак»

|

| Товарооборот «нефть и нефтепродукты»

|

| Товарооборот «Продукция химической промышленности»

|

| Товарооборот «пластмассы и изделия из них»

|

| Товарооборот «каучук, резина и изделия из них»

|

| Товарооборот «Изделия из кожи и меха»

|

| Товарооборот «древесина и изделия из нее; древесный уголь»

|

| Товарооборот «Книги, бумага, картон»

|

| Товарооборот «Текстиль»

|

| Товарооборот «обувь, гетры и аналогичные изделия; их детали»

|

| Товарооборот «Изделия из камня, керамики и стекла»

|

| Товарооборот «жемчуг прир. или искусств., драг. камни, драг. металлы; бижутерия; монеты»

|

| Товарооборот «Металлы и изделия из них»

|

| Товарооборот «реакторы ядерные, котлы, оборудование и механические устройства; их части»

|

| Товарооборот «электрические машины и оборуд.; звукоаппаратура, телеаппаратура; их части»

|

| Товарооборот «Транспорт»

|

Товарооборот «инструм. и апп-ты оптич., фотогр., кинематогр., измерит., медиц. ; их части» ; их части»

|

| Товарооборот «Разные промышленные товары»

|

| Товарооборот «произведения искусства, предметы коллекционирования и антиквариат»

|

| Экспорт и импорт в Китай

|

| Экспорт и импорт в Германию

|

| Экспорт и импорт в Нидерланды

|

| Экспорт и импорт в Беларусь

|

| Экспорт и импорт в США

|

| Экспорт и импорт в Италию

|

| Экспорт и импорт в Японию

|

| Экспорт и импорт в Турцию

|

| Экспорт и импорт в Южную Корею

|

| Экспорт и импорт в Францию

|

| Экспорт и импорт в Польшу

|

| Экспорт и импорт в Казахстан

|

| Экспорт и импорт в Англию

|

| Экспорт и импорт в Украину

|

| Экспорт и импорт в Финляндию

|

| Экспорт и импорт в Индию

|

| Экспорт и импорт в Швейцарию

|

| Экспорт и импорт в Чехию

|

| Экспорт и импорт в Латвию

|

| Экспорт и импорт в Испанию

|

| Экспорт и импорт в Тайвань (Китай)

|

| Экспорт и импорт в Бразилию

|

| Экспорт и импорт в Швецию

|

| Экспорт и импорт в Вьетнам

|

| Экспорт и импорт в Таиланд

|

| Экспорт и импорт в Канаду

|

| Экспорт и импорт в Сингапур

|

| Экспорт и импорт в Израиль

|

| Экспорт и импорт в Малайзию

|

| Экспорт и импорт в Грузию

|

Период:

2014

2015

2016

2017

2018

2019

2020

2021

2022

I кв.

II кв.

III кв.

IV кв.

Январь

Февраль

Март

Апрель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Торговые потоки с Россией с начала ее вторжения в Украину

Подготовлено Марией Грацией Аттинаси, Джулией Долешель, Ринальдсом Гериновичем, Ванессой Гуннеллой и Микеле Манчини

Опубликовано как часть Экономического бюллетеня ЕЦБ, выпуск 5/2022.

Связанные с войной сбои в производстве и торговле энергией и агропродовольственными товарами вызвали озабоченность по поводу глобальной энергетической и продовольственной безопасности. Россия является ведущим экспортером энергоносителей и, как и Украина, также ключевым мировым экспортером сельскохозяйственной продукции. В этой вставке сначала анализируются последние изменения в торговых потоках из пострадавших от войны районов с момента начала конфликта. Потоки энергоресурсов и агропродовольственных товаров отслеживаются с использованием данных о морских перевозках и данных о потоках газа, которые обеспечивают более своевременную оценку последних событий, чем данные таможенной торговли. [1] Затем во вставке рассматривается эволюция российского импорта с начала войны. Однако, поскольку Россия прекратила публиковать официальные данные о таможенной торговле с конца февраля 2022 года, во вставке рассматриваются таможенные данные об экспорте некоторых торговых партнеров России, чтобы приблизиться к импорту России. Наконец, эти данные используются для предварительной эмпирической оценки влияния санкций на торговые потоки России.

В этой вставке сначала анализируются последние изменения в торговых потоках из пострадавших от войны районов с момента начала конфликта. Потоки энергоресурсов и агропродовольственных товаров отслеживаются с использованием данных о морских перевозках и данных о потоках газа, которые обеспечивают более своевременную оценку последних событий, чем данные таможенной торговли. [1] Затем во вставке рассматривается эволюция российского импорта с начала войны. Однако, поскольку Россия прекратила публиковать официальные данные о таможенной торговле с конца февраля 2022 года, во вставке рассматриваются таможенные данные об экспорте некоторых торговых партнеров России, чтобы приблизиться к импорту России. Наконец, эти данные используются для предварительной эмпирической оценки влияния санкций на торговые потоки России.

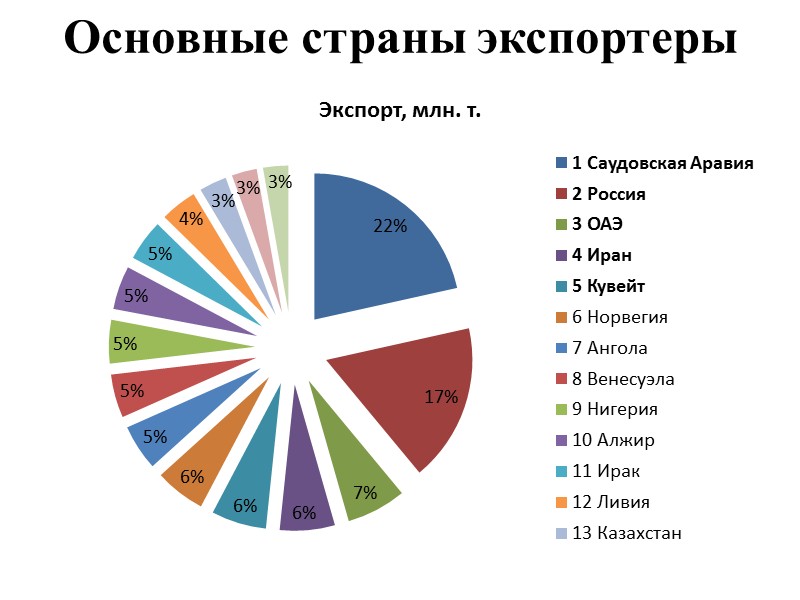

Объем российского экспорта морской нефти восстановился почти до довоенного уровня на фоне исторически высоких скидок и некоторого перенаправления потоков в сторону крупных азиатских стран. г. После вторжения России в Украину еженедельные поставки нефти из России сократились (-15%) в конце марта 2022 г. по сравнению с уровнем предыдущего года на фоне сбоев, связанных с войной, и добровольного ухода некоторых энергетических компаний и судоходных компаний. Это снижение было особенно заметно для США (-60%) и Европейского Союза (-35%). Цена на российскую нефть (сорт Урал) упала в начале войны и в настоящее время продается с большим дисконтом по отношению к Brent (-30%) (График А). В результате и на фоне некоторой волатильности потоки нефти в первую неделю июля были близки к среднему уровню 2021 года, несмотря на то, что в июне они значительно упали. Доля России в общем объеме импорта нефти Китаем и Индией увеличилась до 11% и 14% соответственно в конце июня по сравнению с 6% и 2% до войны. Напротив, морской экспорт в Соединенные Штаты и Соединенное Королевство прекратился вскоре после начала войны, поскольку обе страны запретили импорт нефти из России, в то время как ЕС сократил импорт нефти и получает больше нефти из Америки и Африки.

г. После вторжения России в Украину еженедельные поставки нефти из России сократились (-15%) в конце марта 2022 г. по сравнению с уровнем предыдущего года на фоне сбоев, связанных с войной, и добровольного ухода некоторых энергетических компаний и судоходных компаний. Это снижение было особенно заметно для США (-60%) и Европейского Союза (-35%). Цена на российскую нефть (сорт Урал) упала в начале войны и в настоящее время продается с большим дисконтом по отношению к Brent (-30%) (График А). В результате и на фоне некоторой волатильности потоки нефти в первую неделю июля были близки к среднему уровню 2021 года, несмотря на то, что в июне они значительно упали. Доля России в общем объеме импорта нефти Китаем и Индией увеличилась до 11% и 14% соответственно в конце июня по сравнению с 6% и 2% до войны. Напротив, морской экспорт в Соединенные Штаты и Соединенное Королевство прекратился вскоре после начала войны, поскольку обе страны запретили импорт нефти из России, в то время как ЕС сократил импорт нефти и получает больше нефти из Америки и Африки. График Б). [2]

График Б). [2]

Диаграмма A

Объемы экспорта морской нефти из России и цены по отношению к нефти Brent

(левая шкала: миллионы баррелей в неделю; правая шкала: разница в долларах США)

Источники: Refinitiv и Расчеты сотрудников ЕЦБ.

Примечания: последние еженедельные наблюдения относятся к 15 июля 2022 года. Морская нефть включает сырую нефть и мазут.

Диаграмма B

Морской импорт нефти по источникам

(миллионы баррелей в неделю)

Источники: Refinitiv и расчеты сотрудников ЕЦБ.

Примечания: последние наблюдения относятся к неделе с 15 июля 2022 года. Для ЕС Европа включает импорт внутри ЕС, но не включает внутренние потоки. Во всех диаграммах Европа относится к географической Европе, за исключением России. Морская нефть включает сырую нефть и мазут.

Экспорт российского газа в ЕС также значительно сократился: в последнюю неделю июня 2022 г. он составил 35% от уровня предыдущего года (график C). В конце года потоки российского газа через Центральную и Восточную Европу существенно сократились на фоне напряженности в отношениях с Украиной. С началом войны они оставались неустойчивыми до недавнего полного прекращения поставок газа в Болгарию, Данию, Финляндию, Литву, Нидерланды и Польшу и добровольного сокращения или частичного прекращения поставок газа в Австрию, Чехию, Францию. , Германии, Италии и Словакии. В результате общий импорт газа ЕС из России в последнюю неделю июня сократился на 65% по сравнению с прошлым годом. [3] Увеличение импорта сжиженного природного газа (СПГ) [4] и нероссийского трубопроводного газа (График C) частично компенсировало дефицит, но риски поставок газа ЕС остаются на горизонте [5] поскольку уровень хранения газа в ЕС в начале июля был ниже среднего показателя 2015–2020 годов. [6] С российской стороны газ перенаправляется на азиатские маршруты.

В конце года потоки российского газа через Центральную и Восточную Европу существенно сократились на фоне напряженности в отношениях с Украиной. С началом войны они оставались неустойчивыми до недавнего полного прекращения поставок газа в Болгарию, Данию, Финляндию, Литву, Нидерланды и Польшу и добровольного сокращения или частичного прекращения поставок газа в Австрию, Чехию, Францию. , Германии, Италии и Словакии. В результате общий импорт газа ЕС из России в последнюю неделю июня сократился на 65% по сравнению с прошлым годом. [3] Увеличение импорта сжиженного природного газа (СПГ) [4] и нероссийского трубопроводного газа (График C) частично компенсировало дефицит, но риски поставок газа ЕС остаются на горизонте [5] поскольку уровень хранения газа в ЕС в начале июля был ниже среднего показателя 2015–2020 годов. [6] С российской стороны газ перенаправляется на азиатские маршруты.

Таблица C

Экспорт газа в ЕС по источникам

(млн кубометров в сутки)

Источники: Bloomberg и расчеты сотрудников ЕЦБ.

Примечания: Последние наблюдения относятся к 19 июля 2022 года. Рассматриваемый период также включает полную остановку потоков газа из России по «Северному потоку-1» в связи с ежегодными ремонтными работами с 14 июля 2022 года. в начале вторжения, а те из Украины остановились. В 2021 году на Россию и Украину в мировом масштабе приходилось 24% экспорта пшеницы и 14% экспорта кукурузы9.0009 [7] С начала войны морской экспорт пшеницы из России испытывал значительную волатильность, отражая сбои в транспортной логистике, а также противодействующий шаг из России, когда ее собственный экспорт некоторых агропродовольственных товаров в бывшие советские государства в Евразийского экономического союза были временно ограничены в целях обеспечения продовольственной безопасности Российской Федерации. [8] В конце июня еженедельный морской экспорт пшеницы из России составил 40% от уровня предыдущего года на фоне перенаправления большего количества поставок в Египет и Турцию. [9] До недавнего времени из-за полной блокады портов на Черном море поставки зерна из Украины прекращались, что усугубляло глобальные проблемы с продовольственной безопасностью. Однако, чтобы ослабить возникающее в результате глобальное давление, Украина и Россия договорились о создании безопасного прохода для партий зерна из украинских портов, что должно значительно облегчить проблемы продовольственной безопасности стран с формирующимся рынком. [10]

[9] До недавнего времени из-за полной блокады портов на Черном море поставки зерна из Украины прекращались, что усугубляло глобальные проблемы с продовольственной безопасностью. Однако, чтобы ослабить возникающее в результате глобальное давление, Украина и Россия договорились о создании безопасного прохода для партий зерна из украинских портов, что должно значительно облегчить проблемы продовольственной безопасности стран с формирующимся рынком. [10]

Продовольственная безопасность может оказаться под угрозой в странах, которые больше всего зависят от российского и украинского экспорта продовольствия, учитывая их ограниченные возможности диверсифицировать поставщиков в краткосрочной перспективе. Имеющиеся данные о номинальной таможенной торговле по мировому импорту агропродовольственных товаров (удобрений, сои, кукурузы и пшеницы) указывают на некоторую неоднородность между странами и регионами с точки зрения их подверженности импорту из России и Украины (Диаграмма D). Страны с формирующейся рыночной экономикой, в частности страны Центральной Азии и Африки, входят в число регионов, в наибольшей степени зависящих от поставок зерна из России и Украины. Кроме того, индекс диверсификации экспортного рынка предполагает, что более высокая подверженность импорту, как правило, связана с высокой концентрацией экспортеров, а это означает, что способность этих стран находить альтернативных поставщиков в краткосрочной перспективе может быть ограничена. [11] Недавно объявленный запрет на экспорт пшеницы из Индии, второго по величине производителя пшеницы в мире, может еще больше усугубить глобальную ситуацию с продовольственным снабжением, которая и без того ухудшилась из-за войны. [12] Хотя запрет Индии существенно не влияет на импорт в еврозону, он способствует рекордно высокому уровню мировых цен на пшеницу. [13]

Страны с формирующейся рыночной экономикой, в частности страны Центральной Азии и Африки, входят в число регионов, в наибольшей степени зависящих от поставок зерна из России и Украины. Кроме того, индекс диверсификации экспортного рынка предполагает, что более высокая подверженность импорту, как правило, связана с высокой концентрацией экспортеров, а это означает, что способность этих стран находить альтернативных поставщиков в краткосрочной перспективе может быть ограничена. [11] Недавно объявленный запрет на экспорт пшеницы из Индии, второго по величине производителя пшеницы в мире, может еще больше усугубить глобальную ситуацию с продовольственным снабжением, которая и без того ухудшилась из-за войны. [12] Хотя запрет Индии существенно не влияет на импорт в еврозону, он способствует рекордно высокому уровню мировых цен на пшеницу. [13]

Диаграмма D

Концентрация рынка зерна и зависимость от импорта

(ось ординат: доля импорта из Украины и России; ось абсцисс: индекс Херфиндаля-Хиршмана, 2021 г. )

)

Источники: Trade Data Monitor и расчеты сотрудников ЕЦБ.

Примечания: Индекс Хиршмана-Херфиндаля является мерой рассеивания стоимости торговли среди партнеров импортера. Страна, импорт которой сосредоточен на очень небольшом количестве рынков, будет иметь значение индекса, близкое к 1. Точно так же страна с полностью диверсифицированным торговым портфелем будет иметь индекс, близкий к нулю. Был применен минимальный порог в 5% импортной зависимости от России. Можно считать, что регион справа от вертикальной линии и выше горизонтальной линии отражает высокую общую концентрацию партнеров по импорту и высокую зависимость от России или Украины в отношении импорта.

В целом импорт товаров в Россию значительно сократился с начала войны, особенно из стран, в отношении которых введены санкции. Таможенные данные показывают, что экспорт в Россию значительно сократился по сравнению с уровнем 2021 года, поскольку торговля России была нарушена из-за неблагоприятных макроэкономических и транспортных последствий войны (Диаграмма E, панель a). Сокращение особенно заметно для стран, вводящих санкции (-85% для США и -45% для зоны евро по сравнению с уровнем 2021 года по состоянию на май 2022 года), хотя экспорт из стран, не подпадающих под санкции, также остается ниже уровня 2021 года. (например, -23% в случае Китая).

Сокращение особенно заметно для стран, вводящих санкции (-85% для США и -45% для зоны евро по сравнению с уровнем 2021 года по состоянию на май 2022 года), хотя экспорт из стран, не подпадающих под санкции, также остается ниже уровня 2021 года. (например, -23% в случае Китая).

Диаграмма E

Экспорт в Россию

(панель а): индекс, 2021 = 100; панель b): процентное изменение значений в годовом исчислении в зоне евро)

Источники: Trade Data Monitor, Евростат и расчеты сотрудников ЕЦБ.

Примечания. Последние наблюдения на панели а) относятся к маю 2022 г. (Китай, Япония, США и зона евро) и апрелю 2022 г. (Великобритания). На панели b) показан экспорт из зоны евро в Россию по секторам.

В зоне евро экспорт в Россию товаров, подпадающих под санкции (например, машин и транспортного оборудования), является причиной общего сокращения экспорта. После российского вторжения в Украину ЕС выпустил шесть пакетов санкций против России, включая санкции в отношении физических лиц и ограничения в отношении средств массовой информации, транспортного и финансового секторов, а также торговли. [14] Первоначальные торговые меры были направлены на товары и продукты военного назначения, которые служат военному, транспортному и технологическому развитию России. Более поздние ограничения касаются предметов роскоши (как импортируемых, так и экспортируемых) и других импортных товаров, приносящих доход России, включая уголь и нефть. Если посмотреть на торговые потоки еврозоны с Россией (Диаграмма E, панель b), то на машины и транспортное оборудование приходится большая часть общего падения.

[14] Первоначальные торговые меры были направлены на товары и продукты военного назначения, которые служат военному, транспортному и технологическому развитию России. Более поздние ограничения касаются предметов роскоши (как импортируемых, так и экспортируемых) и других импортных товаров, приносящих доход России, включая уголь и нефть. Если посмотреть на торговые потоки еврозоны с Россией (Диаграмма E, панель b), то на машины и транспортное оборудование приходится большая часть общего падения.

Эмпирический анализ показывает, что первый пакет санкций в марте 2022 г. привел к сокращению российского импорта на 15%, причем основной удар пришелся на подсанкционную продукцию. Эмпирический анализ — с использованием подхода «разница в разнице» на основе выборки из 59 стран-торговых партнеров России, охватывающих около 86% всего российского импорта в 2021 г., — подтверждает, что в марте 2022 г. по сравнению с предыдущим месяцем, когда санкции не силы, российский импорт из стран, подпадающих под санкции, был на 20 процентных пунктов ниже, чем импорт из стран, не подпадающих под санкции. Разбивка по отдельным товарным группам показывает, что доступ России к товарам, необходимым для производства военной техники, таким как транспортные средства, машины и механические приспособления, в относительном выражении был значительно затруднен (диаграмма F). В целом это соответствует падению всего российского импорта в марте примерно на 15% из-за первого раунда санкций.

Разбивка по отдельным товарным группам показывает, что доступ России к товарам, необходимым для производства военной техники, таким как транспортные средства, машины и механические приспособления, в относительном выражении был значительно затруднен (диаграмма F). В целом это соответствует падению всего российского импорта в марте примерно на 15% из-за первого раунда санкций.

Диаграмма F

Влияние санкций на российский импорт

(разница в различиях, эффект в процентах на март 2022 г. по сравнению с февралем 2022 г.)

Источники: Trade Data Monitor и расчеты сотрудников ЕЦБ.

Примечания: Разность разностей получается путем вычитания из изменения российского импорта из стран, в отношении которых введены санкции, в период с марта по февраль 2022 г. изменения в российском импорте из стран, не в отношении которых введены санкции. Для стран-экспортеров с ограниченной доступностью данных экспортные данные представлены на уровне двухзначного числа Гармонизированной системы. Страны, не вступившие в санкции, — Аргентина, Бразилия, Китай, Коста-Рика, Гонконг, Исландия, Индия, Индонезия, Израиль, Казахстан, Малайзия, Мексика, Норвегия, Перу, Филиппины, Сингапур, Южная Африка, Таиланд и Турция. Страны, в отношении которых введены санкции: Австралия, Австрия, Бельгия, Бруней-Даруссалам, Болгария, Канада, Чили, Колумбия, Хорватия, Кипр, Чехия, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Ирландия, Италия, Япония, Южная Корея, Латвия, Литва, Люксембург, Мальта, Марокко, Нидерланды, Новая Зеландия, Польша, Португалия, Румыния, Словакия, Словения, Испания, Швеция, Швейцария, Тайвань, Великобритания и США. На отдельные отрасли приходится примерно 60% всего российского импорта.

Страны, не вступившие в санкции, — Аргентина, Бразилия, Китай, Коста-Рика, Гонконг, Исландия, Индия, Индонезия, Израиль, Казахстан, Малайзия, Мексика, Норвегия, Перу, Филиппины, Сингапур, Южная Африка, Таиланд и Турция. Страны, в отношении которых введены санкции: Австралия, Австрия, Бельгия, Бруней-Даруссалам, Болгария, Канада, Чили, Колумбия, Хорватия, Кипр, Чехия, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Ирландия, Италия, Япония, Южная Корея, Латвия, Литва, Люксембург, Мальта, Марокко, Нидерланды, Новая Зеландия, Польша, Португалия, Румыния, Словакия, Словения, Испания, Швеция, Швейцария, Тайвань, Великобритания и США. На отдельные отрасли приходится примерно 60% всего российского импорта.

Россия Проблема зависимости от импорта |

ПОДЕЛИТЬСЯ

АКЦИИ

Много говорят о зависимости Европы от российской экономики, особенно о притоке в Европу нефти, газа, зерна и некоторых газов, таких как неон. Хотя для Европы важно избавиться от этой зависимости, в некоторых комментариях о торговой зависимости между ЕС и Россией есть скрытый смысл, предполагающий, что эскалация санкций ударит по Европе сильнее, чем по России. Это неправильно.

Это неправильно.

Европа ввела некоторые торговые санкции против России с 2014 года, когда эта страна впервые вторглась в Украину и аннексировала Крым. Эта программа санкций изменила европейский экспорт и уменьшила его размер. Экспорт товаров из Европы в Россию в 2021 году составил около 89 миллиардов евро по сравнению со 118 миллиардами евро десятью годами ранее. Страны ЕС, которые находятся в непосредственной близости от России, тогда пострадали не только от санкций ЕС, но и от российских контрсанкций, например, в отношении сельскохозяйственной продукции. Но они быстро пережили бурю. Например, экспорт молочных продуктов Эстонии в Россию сократился на 66 процентов в период с 2013 по 2014 год. Однако экспорт молочных продуктов из страны в другие страны увеличился, что привело к сокращению всего экспорта молочных продуктов всего на 1 процент в этом году.

Макроанализ торговли между ЕС и Россией говорит об общей зависимости по-другому. Очевидно, что новые санкции ударят по мировой экономике. Россия является глобальным экспортером товаров, которые продаются по всему миру, и российское вторжение уже привело к росту цен на многие виды сырья и сельскохозяйственной продукции. Есть товары, значительные поставки которых происходят из России, и которые нужно искать где-то еще. Как узнал премьер-министр Польши Матеуш Моравецкий от своего австралийского коллеги, пытаясь заменить российский уголь углем, поступающим из Австралии, эти корректировки требуют времени и дополнительных ресурсов. Здесь тоже есть урок: концентрация рыночной власти в производстве любого продукта несет в себе геополитические риски.

Россия является глобальным экспортером товаров, которые продаются по всему миру, и российское вторжение уже привело к росту цен на многие виды сырья и сельскохозяйственной продукции. Есть товары, значительные поставки которых происходят из России, и которые нужно искать где-то еще. Как узнал премьер-министр Польши Матеуш Моравецкий от своего австралийского коллеги, пытаясь заменить российский уголь углем, поступающим из Австралии, эти корректировки требуют времени и дополнительных ресурсов. Здесь тоже есть урок: концентрация рыночной власти в производстве любого продукта несет в себе геополитические риски.

Разъединение российской экономики с Западом потребует затрат, но они ударят по российской экономике гораздо сильнее. В 2020 году менее 2 процентов от общего объема экспорта и импорта ЕС было отправлено из России, в то время как для российской экономики этот процент равнялся 34 процентам. Уже одно это различие показывает, насколько асимметричными будут экономические последствия санкций. Добавьте к этому географический охват санкций. Многие страны вводят санкции против России, оставляя ей мало шансов перераспределить общий объем торговли, в то время как санкции затрагивают лишь небольшую часть общего объема торговли Европы. Одно дело найти новых торговых партнеров за 2 процента от общего объема вашей торговли. Совсем другое дело найти замену одной трети всей вашей торговли.

Добавьте к этому географический охват санкций. Многие страны вводят санкции против России, оставляя ей мало шансов перераспределить общий объем торговли, в то время как санкции затрагивают лишь небольшую часть общего объема торговли Европы. Одно дело найти новых торговых партнеров за 2 процента от общего объема вашей торговли. Совсем другое дело найти замену одной трети всей вашей торговли.

Влияние западных санкций на российскую экономику является доказательством того, что российская экономика гораздо сильнее переплетена с Западом, чем думает большинство людей. Российский импорт товаров и услуг в процентах от ВВП в 2020 году составил 21 процент, что ниже, чем в среднем по ОЭСР (26%), но больше, чем в Индии (19%), Китае (16%), Бразилии (15%) и США (13%). ЕС является основным поставщиком иностранных товаров в Россию, на долю которого приходится 34% всего российского импорта, что значительно больше, чем на долю Китая, на долю которого приходится 24%. ЕС и США вместе поставляют 40 процентов всего российского импорта. В результате торговых и финансовых санкций и связанных с ними финансовых и репутационных рисков, которые теперь сопровождают любую сделку с российским предприятием, эта торговля быстро сокращается до доли того, что было раньше.

В результате торговых и финансовых санкций и связанных с ними финансовых и репутационных рисков, которые теперь сопровождают любую сделку с российским предприятием, эта торговля быстро сокращается до доли того, что было раньше.

На Рисунке 1 ниже показан российский импорт в разбивке по секторам экономики и его стоимость в процентах от ВВП России в период с 2010 по 2020 год. Данные показывают, что основной импорт России — это машины, химикаты и другие промышленные товары, и что Россия зависит от остальной мир для поставки многих сложных продуктов. Одним из факторов, объясняющих отраслевой профиль торговли России и ее зависимость, является низкая производительность труда. Российская производительность труда в промышленном секторе составляет 21% от производительности труда в США и 36% от производительности труда в ЕС. Другими словами, российской экономике нужно пять рабочих, чтобы выполнять работу одного фабричного рабочего в США.

Рисунок 1: Российский импорт по секторам и импорт товаров и услуг в процентах от ВВП России

Источник: UNCOMTRADE, Всемирный банк, расчеты авторов.

Более того, зависимость России от производственных мощностей Запада, особенно европейских, проявляется в ценности, которую иностранный бизнес вносит в российскую экономику. Четыре из каждых десяти долларов российского спроса на товары промышленного назначения исходили из-за пределов России, и только ЕС вносил 14 процентов в общий спрос России на товары производственного назначения. В сравнении Китай – фабрика мира – прибавил 9процент. Чтобы оплатить этот импорт, Россия экспортирует полезные ископаемые, нефть и газ. В 2020 году экспорт этих товаров составил 59 процентов от общего объема российского экспорта, в то время как российский экспорт машин и химикатов составил 5 процентов и 6 процентов соответственно. Торговый профиль России таков, что Россия экспортирует полезные ископаемые, нефть и газ и импортирует продукцию обрабатывающей промышленности.

Влияние санкций на российскую экономику будет ощущаться сектор за сектором, поскольку российские компании перестанут получать иностранную продукцию, технологии и опыт. Многие импортные продукты являются относительно сложными, что значительно затрудняет поиск альтернативных поставщиков. Российская экономика в значительной степени зависит от компаний ЕС и США в отношении многих импортируемых товаров. В 2020 году насчитывалось 1716 товарных категорий (из 4385) стоимостью 57 миллиардов евро (28 процентов от общего объема российского импорта), по которым не менее половины российского импорта приходилось на ЕС и США. На рис. 2 представлена каждая отдельная категория товаров, для которых предприятия ЕС и США поставляют не менее 50 процентов российского импорта. Размер пузырьков соответствует стоимости продуктов. Некоторыми из наиболее важных категорий продуктов были лекарства, запчасти для автомобилей, компоненты ИТ, детали машин, такие как клапаны и трубы, а также железо и сталь. Рисунок 2 также показывает, что по некоторым товарным категориям зависимость России от ЕС и США намного превышает 50%. Российские импортные товары составили 22 миллиарда евро, из которых 75 процентов поступили из ЕС и США, 7 миллиардов евро, для которых это соотношение составило 85 процентов, и 2 миллиарда евро, для которых более 95 процентов российского импорта приходится на ЕС и США.

Многие импортные продукты являются относительно сложными, что значительно затрудняет поиск альтернативных поставщиков. Российская экономика в значительной степени зависит от компаний ЕС и США в отношении многих импортируемых товаров. В 2020 году насчитывалось 1716 товарных категорий (из 4385) стоимостью 57 миллиардов евро (28 процентов от общего объема российского импорта), по которым не менее половины российского импорта приходилось на ЕС и США. На рис. 2 представлена каждая отдельная категория товаров, для которых предприятия ЕС и США поставляют не менее 50 процентов российского импорта. Размер пузырьков соответствует стоимости продуктов. Некоторыми из наиболее важных категорий продуктов были лекарства, запчасти для автомобилей, компоненты ИТ, детали машин, такие как клапаны и трубы, а также железо и сталь. Рисунок 2 также показывает, что по некоторым товарным категориям зависимость России от ЕС и США намного превышает 50%. Российские импортные товары составили 22 миллиарда евро, из которых 75 процентов поступили из ЕС и США, 7 миллиардов евро, для которых это соотношение составило 85 процентов, и 2 миллиарда евро, для которых более 95 процентов российского импорта приходится на ЕС и США. Для сравнения, было только десять категорий продуктов (из 9000) стоимостью 8 миллиардов евро (0,5 процента импорта ЕС), которые ЕС покупает в основном из России, и половину стоимости импорта этих товаров составляли нефть и газ.

Для сравнения, было только десять категорий продуктов (из 9000) стоимостью 8 миллиардов евро (0,5 процента импорта ЕС), которые ЕС покупает в основном из России, и половину стоимости импорта этих товаров составляли нефть и газ.

Рисунок 2. Российский импортный товар, половина или более стоимости которого приходится на ЕС и США (2020 г.)

Источник: UNCOMTRADE, расчеты авторов.

Понимание зависимости России от импорта, количества категорий продуктов и стоимости этих продуктов, которые Россия импортирует из ЕС и США, имеет решающее значение для оценки экономического шока, нанесенного российской экономике. Внезапную остановку многих из этих бирж будет трудно преодолеть. Есть значительные объемы импорта машин, фармацевтических препаратов, химикатов, транспортного оборудования и электроники, которые Россия закупает в ЕС и США. Часть его можно импортировать из других мест, но замещение торговли в таком масштабе в условиях блокады экономики и жестких валютных санкций займет очень много времени.

04.2022 10:30

04.2022 10:30 03.2022 10:00

03.2022 10:00 03.2022 10:00

03.2022 10:00 03.2022 10:00

03.2022 10:00 03.2022 10:30

03.2022 10:30 03.2022 10:30

03.2022 10:30 04.2022 10:30

04.2022 10:30 04.2022 10:30

04.2022 10:30