Содержание

Лучшие акции сельскохозяйственных компаний на 2022 год

Отдельные продукты, направления бизнеса и даже целые отрасли (газеты, пишущие машинки, лошади и багги) иногда выходят из моды и устаревают.

Одной из немногих отраслей, которым это не грозит, является сельское хозяйство. Сельское хозяйство появилось около 14000 лет назад. И можно с уверенностью сказать, что люди будут заниматься сельским хозяйством в далёком будущем.

Кроме того, рост мирового населения связан с повышением эффективности сельского хозяйства. Сельскохозяйственная революция позволила увеличить численность населения (и стала предвестником промышленной революции).

По мере роста глобальной численности населения возрастает и потребность в улучшении сельскохозяйственного производства. Это создаёт долгосрочный тренд спроса на акции аграрных компаний.

Инвестирование в фермерские и сельскохозяйственные компании подразумевает вложение денег в отрасль, которая

- Имеет стабильный долгосрочный спрос.

- Выдержала испытание временем и, скорее всего, будет актуальна в далёком будущем.

- Существенно выигрывает от развития технологий.

В данной статье подробно анализируются лучшие акции сельскохозяйственных компаний.

Мы составили рейтинг наших любимых аграрных акций, который показан ниже. Этот рейтинг носит качественный характер. Мы считаем, что следующие сельскохозяйственные акции являются лучшими в отрасли на данный момент благодаря сочетанию высокого качества бизнеса и перспектив будущего роста.

Более того, все акции выплачивают дивиденды, что делает их привлекательными для ориентированных на доход инвесторов. Заинтересованные инвесторы должны рассматривать данный список как отправную точку для дальнейших исследований.

Рейтинг акций аграрного сектора 2022

Все цены и коэффициенты указаны на момент написания статьи. Список сельскохозяйственных компаний расположен по рыночной капитализации.

| Компания | Капитализация, млрд. | P/E | EPS | Дивидендная доходность | Стоимость акций |

| Deere & Company (DE) | $96,74 | 16,29 | 19,17 | 1,45% | $312,26 |

| Nutrien Ltd. (NTR) | $56,22 | 7,82 | 10,01 | 3,16% | $78,32 |

| Archer-Daniels-Midland Co. (ADM) | $41,65 | 13,63 | 5,42 | 2,17% | $73,84 |

| Corteva Inc. (CTVA) | $38,99 | 22,46 | 2,40 | 1,04% | $54,01 |

| Tyson Foods (TSN) | $29,73 | 7,05 | 11,64 | 2,24% | $82,08 |

| CF Industries Holdings (CF) | $17,80 | 10,94 | 7,75 | 1,89% | $84,81 |

| The Mosaic Company (MOS) | $17,44 | 6,74 | 7,07 | 1,26% | $47,64 |

| CNH Industrial (CNHI) | $16,15 | 9,65 | 1,21 | 2,58% | $11,70 |

Bunge Ltd. (BG) (BG) | $13,90 | 7,30 | 12,47 | 2,75% | $91,02 |

| Intrepid Potash (IPI) | $0,547 | 1,95 | 20,64 | – | $40,32 |

Deere & Company (DE)

График акций Deere & Company от TradingView

- Рыночная капитализация: $96,74 млрд.

- Коэффициент P/E: 16,29

- Коэффициент EPS: 19,17

- Дивидендная доходность: 1,45%

США – вторые по величине экспортеры пшеницы в мире после России. Поскольку большая часть мира отказывается покупать пшеницу из России, американские фермеры смогут продавать гораздо больше зерна по гораздо более высоким ценам, чем раньше.

Американский производитель сельскохозяйственного оборудования Deere (NYSE:DE), который в 2021 году был крупнейшим в мире производителем сельскохозяйственной техники, имеет все шансы извлечь выгоду из процветания компаний-производителей пшеницы.

Действительно, 20 мая компания сообщила о более высоких, чем ожидалось, результатах второго финансового квартала, и ожидает, что чистая прибыль в полном финансовом году составит от $7 до $7,4 млрд.

Nutrien Ltd. (NTR)

График акций Nutrien Ltd. от TradingView

- Рыночная капитализация: $56,22 млрд.

- Коэффициент P/E: 7,82

- Коэффициент EPS: 10,01

- Дивидендная доходность: 3,16%

Nutrien – одна из крупнейших специализированных сельскохозяйственных компаний в мире. В то время как некоторые диверсифицированные химические компании производят удобрения или пестициды, NTR полностью сосредоточена на сельскохозяйственной продукции и финансовых решениях для фермеров, нуждающихся в этих материалах.

Ассортимент продукции компании включает в себя калийные, азотные, фосфорные и сульфатные удобрения, а также семена и другие сельскохозяйственные товары, которые продаются примерно в 2000 розничных точках по всему миру. NTR осуществляет свою деятельность в США, Канаде, Южной Америке и Австралии.

Основанная в 2018 году после слияния двух небольших компаний по производству специальных химикатов, Nutrien является сельскохозяйственной компанией, которая доминирует в своей нише и обладает масштабом, затрудняющим конкуренцию для других. Неудивительно, что в условиях снижения риска акции NTR могут вырасти благодаря надежному бизнесу и продолжающемуся росту на фоне сырьевого суперцикла.

Неудивительно, что в условиях снижения риска акции NTR могут вырасти благодаря надежному бизнесу и продолжающемуся росту на фоне сырьевого суперцикла.

Archer-Daniels-Midland Co. (ADM)

График акций Archer-Daniels-Midland Co. от TradingView

- Рыночная капитализация: $41,65 млрд.

- Коэффициент P/E: 13,63

- Коэффициент EPS: 5,42

- Дивидендная доходность: 2,17%

Еще одним гигантом агробизнеса является компания ADM, многонациональный переработчик сельскохозяйственной продукции, который поставляет растительные элементы для потребительских продуктов питания, а также корма для животных и промышленные биорешения. Несмотря на то, что компания базируется в Чикаго, этот тяжеловес закупает, транспортирует, хранит, перерабатывает и продает сырье по всему миру, в том числе в Европе и Южной Америке.

ADM переживает чертовски удачный год, поскольку прогнозируется, что доходы компании вырастут примерно на 12% по сравнению с предыдущим финансовым годом.

Помимо текущего роста цен на сырьевые товары, важно понимать, что ADM может занять достойное место в портфелях долгосрочных дивидендов. Сельскохозяйственная отрасль исторически предлагает более низкие темпы роста, чем другие перспективные области, такие как облачные вычисления или потребительские технологии. Однако сельское хозяйство – это бизнес, устойчивый к рецессиям. Archer-Daniels-Midland – это сельскохозяйственная акция с историей приоритета акционеров.

Corteva Inc. (CTVA)

График акций Corteva Inc. от TradingView

- Рыночная капитализация: $38,99 млрд.

- Коэффициент P/E: 22,46

- Коэффициент EPS: 2,40

- Дивидендная доходность: 1,04%

В отличие от некоторых предыдущих имен в этом списке, Corteva – это сельскохозяйственная компания, которую некоторые акционеры могут не сразу ее таковой признать. Это потому, что данная компания родилась в результате слияния Dow-DuPont через выделение в 2019 году. Таким образом, хотя название Corteva относительно новое, основной бизнес существует уже давно. На самом деле, непосредственно перед разделением, Dow-DuPont имел годовой доход около 14 миллиардов долларов.

На самом деле, непосредственно перед разделением, Dow-DuPont имел годовой доход около 14 миллиардов долларов.

В следующем финансовом году благодаря процветающему бизнесу по производству семян и гербицидов доходы компании Corteva должны составить почти $18 млрд. Эти направления связаны между собой, поскольку в фирменных семенах CTVA применяются технологии, использующие биоинженерию для повышения устойчивости к погодным условиям, болезням, насекомым и гербицидам, после которых можно обильно применять средства для защиты культуры без ущерба для урожайности.

Corteva обслуживает фермеров практически везде – в США, Канаде, Латинской Америке, Азиатско-Тихоокеанском регионе, Европе, на Ближнем Востоке и в Африке. Такой широкий охват, наряду с прочными связями с клиентами, обеспечил стабильность в сложных рыночных условиях.

Tyson Foods (TSN)

График акций Tyson Foods от TradingView

- Рыночная капитализация: $29,73 млрд.

- Коэффициент P/E: 7,05

- Коэффициент EPS: 11,64

- Дивидендная доходность: 2,24%

Компания, продающая разнообразные мясные продукты, недавно повысила прогноз продаж на весь год, поскольку “спрос на мясо остается устойчивым к инфляции”.

Эта тенденция должна сохраниться, поскольку подавляющее большинство жителей Америки – исторически любящей мясо нации – не захотят отказываться от мяса или даже сокращать его потребление. И, учитывая огромные суммы денег, которые американцы в целом сэкономили за последние пару лет, а также тот факт, что рынок занятости остается очень сильным, они могут позволить себе платить более высокие цены на мясо. В результате аналитики ожидают, что прибыль и рост компании Tyson будут оставаться очень высокими, независимо от того, что произойдет с уровнем инфляции в будущем.

Поэтому неудивительно, что 9 мая Tyson повысила прогноз по выручке на 2022 год до $52-54 млрд с $49-51 млрд ранее. Кроме того, результаты второго квартала финансового года компании оказались значительно выше среднего прогноза аналитиков.

CF Industries Holdings (CF)

График акций CF Industries Holdings от TradingView

- Рыночная капитализация: $17,80 млрд.

- Коэффициент P/E: 10,94

- Коэффициент EPS: 7,75

- Дивидендная доходность: 1,89%

CF Industries была определена BofA как одна из трех акций удобрений для покупки.

2 июня исследовательская фирма Piper Sandler повысила целевую цену на акции CF до $132 с $120. По мнению компании, цены на зерно останутся высокими и установят новый стандарт для средних уровней в будущем.

19 мая UBS назвал акции CF вторыми лучшими акциями на рынке, которыми инвесторы могут владеть в случае рецессии.

The Mosaic Company (MOS)

График акций The Mosaic Company от TradingView

- Рыночная капитализация: $17,44 млрд.

- Коэффициент P/E: 6,74

- Коэффициент EPS: 7,07

- Дивидендная доходность: 1,26%

Производитель удобрений Mosaic был недавно назван Bank of America одной из трех компаний сектора, акции которых следует покупать.

Bank of America ожидает, что Китай продолжит запрет на производство удобрений после запланированной остановки в этом году. Такое развитие событий пойдет на пользу Mosaic. Bank of America установил ценовой ориентир на акции MOS в размере $85.

Результаты первого квартала компании Mosaic, представленные 2 мая, немного не дотянули до среднего прогноза аналитиков. Однако выручка компании выросла на 74% в годовом исчислении до $3,92 млрд, а показатель EBITDA, за исключением некоторых статей, более чем удвоился в годовом исчислении до $1,45 млрд, так как валовая маржа на тонну удобрений выросла более чем в четыре раза по сравнению с прошлым годом до $323.

Однако выручка компании выросла на 74% в годовом исчислении до $3,92 млрд, а показатель EBITDA, за исключением некоторых статей, более чем удвоился в годовом исчислении до $1,45 млрд, так как валовая маржа на тонну удобрений выросла более чем в четыре раза по сравнению с прошлым годом до $323.

CNH Industrial (CNHI)

График акций CNH Industrial от TradingView

- Рыночная капитализация: $16,15 млрд.

- Коэффициент P/E: 9,65

- Коэффициент EPS: 1,21

- Дивидендная доходность: 2,58%

Компания CNH Industrial, еще один крупный производитель сельскохозяйственной техники, имеет все шансы извлечь выгоду из сильных глобальных тенденций роста численности населения, нехватки пригодных для земледелия участков и дефицита сельскохозяйственной рабочей силы. Все эти тенденции, скорее всего, подтолкнут фермеров к использованию большего количества техники для повышения производительности труда.

Так, несколько стран получают огромные доходы благодаря стремительному росту цен и увеличивают свой экспорт – среди них Индия, США, Бразилия и Аргентина.

Учитывая сильное присутствие CNH в США и Латинской Америке, компания имеет все шансы получить выгоду от роста экспорта сельскохозяйственной продукции.

Bunge Ltd. (BG)

График акций Bunge Ltd. от TradingView

- Рыночная капитализация: $13,90 млрд.

- Коэффициент P/E: 7,30

- Коэффициент EPS: 12,47

- Дивидендная доходность: 2,75%

Bunge – один из крупнейших переработчиков сельскохозяйственной продукции в мире, обслуживающий все звенья цепочки создания продуктов питания. Прежде всего, компания закупает зерно, масличные культуры и другие товары непосредственно у фермеров. Затем она хранит и транспортирует эти сельскохозяйственные продукты по всему миру через свое логистическое подразделение. Далее компания перерабатывает эти товары путем размола, дробления и других процедур переработки, чтобы превратить зерно в материал, более подходящий для конечных потребителей и коммерческих организаций. Наконец, компания упаковывает и продает эти товары как предприятиям, так и потребителям.

Компания Bunge имеет богатую историю, основанная более 200 лет назад в Амстердаме, с нынешней штаб-квартирой в Сент-Луисе. Кроме того, компания уже 20 лет подряд непрерывно выплачивает дивиденды акционерам, пережив как финансовый кризис 2008 года, так и недавние сбои, связанные с пандемией.

BG не так сильно выросла, как некоторые другие инвестиции в этом списке. Но ее сельскохозяйственная бизнес-модель “от корки до корки”, а также глубокие связи и глобальный масштаб делают ее невероятно стабильным вариантом.

Intrepid Potash (IPI)

График акций Intrepid Potash от TradingView

- Рыночная капитализация: $547,74 млн.

- Коэффициент P/E: 1,95

- Коэффициент EPS: 20,64

- Дивидендная доходность: –

Как и говорит само название компании, Intrepid Potash производит большое количество ключевого удобрения.

Историческая справка: поташ (карбонат калия) была первым запатентованным в США промышленным химическим веществом, которое было получено от президента Джорджа Вашингтона в 1790 году.

Поскольку санкции ограничивают поставки карбоната калия из России и Беларуси, на которые приходится почти 40% мирового предложения, то покупатели в поисках новых поставщиков.

Так, в Бразилии, сельскохозяйственной стране, цены на карбонат калия выросли на 185% за последний год, достигнув рекордной отметки выше $1100 за тонну, согласно данным консалтинговой компании CRU. В Европе они выросли на 240% до €875 за тонну.

Неудивительно, что при таком росте цен результаты Intrepid Potash за первый квартал значительно выросли по сравнению с аналогичным периодом 2021 года. В частности, выручка компании составила $104,4 млн по сравнению с $71,5 млн в первом квартале 2021 года. Кроме того, денежный поток от операционной деятельности в первом квартале составил $34,1 млн по сравнению с $19,1 млн за аналогичный период годом ранее.

Где купить акции сельскохозяйственных компаний

Для того, чтобы начать инвестировать в акции, необходимо открыть счет у одного из брокеров для торговли акциями.

Вот некоторые из рекомендованных нами фондовых брокеров.

| Брокер | Комиссии | Минимальный размер счёта | Выбор платформы |

| Тинькофф Инвестиции | До 0,3% за сделку | Нет | Перейти на Тинькофф Инвестиции Читать обзор Тинькофф Инвестиции |

| БКС Мир Инвестиций | 0,1% за сделку | Нет | Перейти на БКС Мир Инвестиций Читать обзор БКС Мир Инвестиций |

| Exante | 0,02$ за акцию | 10000€ | Перейти на Exante Читать обзор Exante |

| Interactive Brokers | 0,005$ за акцию минимум 1$ и максимум 0,5% от стоимости сделки; доступна скидка по объёму | 10000$ | Перейти на Interactive Brokers Читать обзор Interactive Brokers |

Пара мыслей напоследок

Решение купить акции сельскохозяйственных компаний может оказаться вариантом долгосрочных инвестиций. Это связано с тем, что из-за факторов спроса данная отрасль, скорее всего, будет актуальна в далёком будущем.

Это связано с тем, что из-за факторов спроса данная отрасль, скорее всего, будет актуальна в далёком будущем.

Мы считаем, что 10 акций, рассмотренных в этой статье, являются лучшими в отрасли. Из этого списка Nutrien, Deere & Company и Archer-Daniels-Midland стоят выше остальных с точки зрения качества благодаря своим размерам, силе и долгосрочному потенциалу роста дивидендов.

Спасибо, что дочитали статью до конца. Обязательно присылайте любые отзывы, поправки или вопросы в комментариях ниже.

| 1 (1) | 1(1) | ГК «Содружество» («С-Соя», «Агропродукт» + ТДС) | переработка маслосодержащих культур | 300000 | 287000 | 4,5% | н.д. | 2000 | Калининградская область | н.д. | Россия и СНГ, Европа, Северная Африка |

| 2 (3) | 3 (3) | ГК«Эфко» | производство растительных рафинированных масел и жиров, яичных продуктов, пищевых ингредиентов | 222955 | 145000 | 53,8% | н. д. д. | 17000 | Воронежская область | «Слобода», «Слобода Биолайт», «Пикник», «Пир горой», Efko Food, Altero | Воронежская Белгородская области, Краснодарский край, Москва |

| 3 (2) | 2 (2) | ГК «Русагро» | производство сахара, свинины, масложировой продукции, выращивание сельскохозяйственных культур | 222932 | 158971 | 40,2% | 41434 | 20300 | Москва | «Русский сахар», «Чайкофский», «Брауни», Mon Cafe, «Теплые традиции», «Я люблю готовить», ЕЖК, «Мечта Хозяйки», «Щедрое лето», «Россиянка», «Маслава», «Формула чистоты», «Слово мясника» | Белгородская, Тамбовская, Свердловская, Самарская, Саратовская, Воронежская, Курская, Орловская области, Приморский край |

| 4 (4) | 4 (5) | Агрохолдинг «Мираторг» | животноводство, растениеводство, переработка, розничная торговля, производство кормов | 189271 | 139245 | 35,9% | 40213 | 39000 | Москва | «Мираторг», Gurmama, «Vитамин» | Москва, Санкт-Петербург, Белгородская, Брянская, Владимирская, Волгоградская, Воронежская, Свердловская, Калининградская, Калужская, Курская, Липецкая, Нижегородская Новосибирская, Ростовская, Рязанская, Самарская, Тверская, Тульская, Тюменская, Ульяновская, Челябинская, Ярославская области, республики Татарстан, Башкортостан, Краснодарский край. |

| 5 (-) | — | КДВ Групп | пищевая промышленность, животноводство, растениеводство, переработка, розничная торговля | 184731 | 153895 | 20,0% | -316 | 17300 | Томская область | Яшкино», «Бабкины семечки», «Кириешки», «O’Zera», «Бонди», «Babyfox», «Хрустящий картофель», «Чипсоны», «Mini Free», «BEERка», «Calve», «Балтимор», «Bottega del Sole», «Своя мельница», «Djazzy», «Gardelli», «Бомбастер», «Галерея вкусов», «Зеленый попугай», «Золотая чайхана», «Крут Фрут», «Крошка Лева», «Мачо Хит», «Маяма», «Морские», «Мэлори», «Озёрский сувенир», «Ореховичи», «Фруктовичи», «El Alino», «Etre», «Fan», «Flint», «Forsite»Ю, «Impulse», «Krutonoff», «Lifely», «Maestro Gusten», «Medino», «Nina Farina», «Nut story», «PROчипсы», «Smart formula», «Tondi», «Verano», «3 корочки» | Москва, Воронежская, Кемеровская, Московская, Новосибирская, Тверская, Томская, Тульская, Ульяновская области, Алтайский, Краснодарский край |

| 6 (-) | — | ТД РИФ | Оптовая торговля зерном | 176899 | 124790 | 41,8% | 27944 | 500 | Ростовская область | — | Ростовская область |

| 7 (5) | 5 (4) | Группа «Черкизово» | животноводство и растениеводство, переработка, производство кормов | 157968 | 128803 | 22,6% | 16898 | 31100 | Москва | «Черкизово», «Петелинка», «Моссельпром», «Куриное царство», «Домашняя курочка», «Васильевский бройлер», «Империя вкуса», «Мясная губерния», «Пава-Пава», «Краснобор», «Алтайский бройлер», «Моссельпром», DAJAJATI, Casademont, «Империя Вкуса», «Мясная губерния», «ПИТ-Продукт», «Латифа», «Филея», «Самсон», «Грильмания» | Москва, Белгородская, Брянская, Воронежская, Калининградская, Курская, Ленинградская, Липецкая, Московская, Орловская, Тамбовская, Тульская, и Пензенская, Ульяновская области, Алтайский край |

| 8 (8) | 8 (13) | ГК «Агропромкомплектация» | животноводство и растениеводство, переработка, розничная торговля, производство кормов | 133511 | 108545 | 23,0% | н. д. д. | 11000 | Тверская область | «Ближние Горки», «Дмитрогорский продукт», «Искренне ваш» | Москва, Курская, Московская, Рязанская, Тверская области |

| 9 (11) | 11 (11) | ГАП «Ресурс» | животноводство, переработка мяса, производство и переработка зерновых и масличных культур | 125668 | 81765 | 53,7% | н.д. | 25000 | Москва | «Благояр», «Наша Птичка», AN-NOOR, URUSSA, «Дым Дымыч», «Россиянка», «Чистое золото», «Станичное солнце» | Москва, Белгородская, Волгоградская, Московская, Оренбургская, Ростовская, Самарская, Саратовская, Тамбовская области, республики Адыгея, Кабардино-Балкарская, Карачаево-Черкесская, Калмыкия, Татарстан, Краснодарский Ставропольский края |

| 10 (10) | 10 (8) | ООО «Каргилл» (ГПК «Ефремовский») | производство крахмала и крахмалопродуктов,производство сахаров и сахарных сиропов, комбикормов | 117844 | 97493 | 20,9% | 4270 | 1000 | Тульская область | Brochure, «Экстра» | Москва, Волгорадская, Воронежская, Ростовская, Тульская область, Краснодарский край |

| 11 (-) | — | «Деметра трейдинг» | Оптовая торговля зерном | 110321 | 84617 | 30,4% | -3083 | 154 | Краснодарский край | н. д. д. | Краснодарский край |

| 12 (6) | 6 (10) | «Астон продукты питания и пищевые ингредиенты»(АО «Астон») | производство продуктов питания, пищевых ингредиентов, расительных масел, кормов, зеорна и масличных, оптовая торговля зерном | 108330 | 115768 | -6,4% | 6817 | 4000 | Ростовская область | «Астон», «Затея», «Волшебный край», «Светлица» | Владимирская, Ростовская, Рязанская области |

| 13 (-) | — | Объединенная зерновая компания | Оптовая торговля зерном | 104307 | 64521 | 61,7% | 4569 | 1500 | Москва | н. д. | Москва, Санкт-Петербург, Волгоградская, Воронежская, Калининградская, Оренбургская, Ростовская, Тамбовская Краснодарский, Ставропольский край, республика Мордовия |

| 14 (16) | 16 (15) | Фирма «Агрокомплекс» имени Н. И. Ткачева» И. Ткачева» | животноводство и растениеводство, переработка, розничная торговля | 71812 | 57278 | 25,4% | 8600 | 42000 | Краснодарский край | «Агрокомплекс Выселковский», «Медвёдовские традиции», «Александровская» «Николаевские Сыроварни», «Птица Кубани», Labinsk Beef | Краснодарском крй Волгоградская, Липецкая, Ростовская области |

| 15 (-) | — | Холдинг «Объединенные кондитеры» | пищевая промышленность | 71370 | 66200 | 7,8% | н.д. | 22000 | Москва | «Алёнка», «Бабаевский», «Вдохновение», «Мишка косолапый», «Красная шапочка», «Коровка», «Тульский пряник» | Москва, Санкт-Петербург, Амурская, Воронежская, Курская, Новосибирская, Рязанская, Смоленская, Пензенская, Тамбовская Тульская, Челябинская, республика Марий Эл |

| 16 (-) | — | «Витерра рус» | оптовая торговля зерном | 69926 | 55628 | 25,7% | 851 | 72 | Москва | н. д. д. | Москва, Воронежская область, Краснодарский Ставропольский края |

| 17 (13) | 13 (12) | «Норебо холдинг» | вылов рыбы и морепродуктов | 66250 | 65945 | 0,5% | н.д. | 3000 | Мурманская область | Borealis, Ocean Spirit, Glacialis | Мурманская, Магаданская, Сахалинская области, Камчатский край |

| 18 (19) | 19 (18) | «Продимекс» | растениеводство, переработка, производство сахара, коромов | 63331 | 48579 | 30,4% | 3020 | 13000 | Москва | «Продимекс», NATURIQA | Воронежская, Белгородская, Курская, Липецкая, Тамбовская, Пензенская области, Краснодарский и Ставропольский край |

| 19 (17) | 17 (17) | Агрохолдинг «КОМОС Групп» | животноводство и растениеводство, переработка мяса и млолка, производство кормов, розничная торговля | 61825 | 52345 | 18,1% | 1459 | 13600 | Удмуртская Республика | «Село зеленое», «Молочная речка», «Кезский сырзавод», «Глазовская птица», «Топтыжка», «Вараксино», «Восточный», Angelato, «Кунгурский мясокомбинат», «Ижмолоко», Fitness Time, «Созвездие», «Варвара Краса», «Данар», «Фаворит, Villa Romana | Удмуртская Республика, Пермский край, Республика Татарстан |

| 20 (-) | — | «Аби продакт» | Переработка мяса и дистрибьюция | 57600 | 46725 | 23,3% | 43 | 6000 | Владимирская область | «Вязанка», «Горячая штучка», «Баварушка», «Грандмени», «Стародворье», «Ядрёна копоть», «Особый рецепт» | Все регионы России |

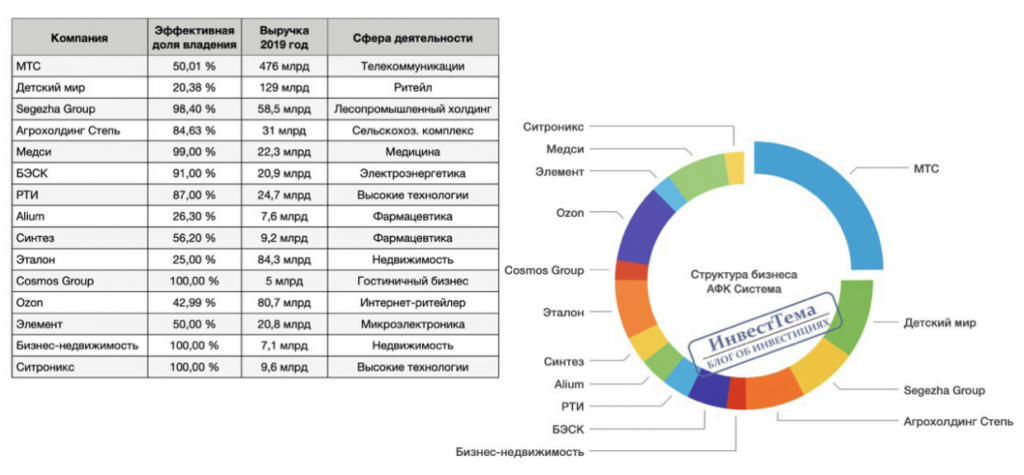

| 21 (29) | 29 (25) | Агрохолдинг «Степь» (агробизнес АФК «Система») | растениеводство, молочное животноводство, интенсивное садоводство, овощеводство и трейдинг сельскохозяйственной продукции | 57200 | 33000 | 73,3% | 7500 | 6700 | Ростовская область | «Степь» | Краснодарский и Ставропольский края, Ростовская область |

| 22 (22) | 22 (22) | АО НМЖК (АО ТД НМЖК) | производство мыла, ПАВ, маргарина, майонезов и пищевых продуктов | 54978 | 44620 | 23,2% | 1110 | 3500 | Нижегородская область | «Рецепты чистоты», «Оригинальное», «Мой малыш», «Monpari» «Душистое облако», Светлояр», «МАРГО», «Дилактин-S» | Волгоградская, Нижегородская, Оренбургская, Самарская Саратовская области, Республика Башкортостан |

| 23 (27) | 27 (28) | Сибирская аграрная группа (АО СибАгро) | сельское хозяйство, свиноводство, производство продуктов питания | 54366 | 34071 | 59,6% | 7769 | 14045 | Томская обл. | «СибАгро», «Мясная тема» | Белгородская, Кемеровская, Курганская, Курская,Новосибирская, Свердловская, Томская, Тюменская области, Красноярский край, Республика Бурятия |

| 24 (24) | 24 (43) | ГК «Эконива» | молочное животноводство, семеноводство, растениеводство | 50842 | 39840 | 27,6% | 2989 | 12000 | Воронежская область | «ЭКОНИВА», «ЭКОНИВА ORGANIC». | Воронежской, Курской, Новосибирской, Калужской, Рязанской, Московской, Тюменской, Оренбургской, Ленинградской, Самарской областях, республиках Татарстан и Башкортостан, Алтайском крае |

| 25 (23) | 23 (19) | «Останкинский мясоперерабатывающий комбинат» | свиноводство, производство продуктов мясопереработки и полуфабрикатов | 48240 | 44345 | 8,8% | 947 | 9000 | Москва | «Папа может», «Останкино», «Сливочные — Всем по вкусу», «Сосиска ру» | Москва, Московская, Смоленская область области |

| 26 (21) | 21 (-) | «Агропромышленная корпорация АСТ» | производство, хранение, переработка зерна и круп, оптовая торговля зерном | 47928 | 44676 | 7,3% | 1192 | н. д. д. | Москва | н. д. | Московская, Липецкая, Воронежская, Волгоградская, Саратовская, Пензенская, Калужская и Ульяновская области, Алтайский, Краснодарский край, Чеченская республика. |

| 27 (20) | 20 (23) | АО «Агросила» | выращивание зерновых, производство комбикормов, продукции животноводства, круп, сахара, молока и молочной продукции | 47600 | 46200 | 3,0% | н.д. | 9000 | Республика Татарстан | «Агросила», «Я ем с умом», «Просто вкусно», «Просто Молоко» | Республика Татарстан |

| 28 (18) | 18 (16) | Агрохолдинг «БЭЗРК-Белгранкорм» | животноводство в сочетании с растениеводством, производство мяса птицы, свинины, говядины и колбасных изделий | 47185 | 50548 | -6,7% | н.д. | 5900 | Белгородская область | «Ясные зори», «Утка яснозоренская» | Белгородская, Новгородская области |

| 29 (26) | 26 (20) | «Приосколье» | разведение сельскохозяйственной птицы | 46046 | 35952 | 28,1% | 3901 | 9600 | Белгородская область | «Приосколье», «Аль-Сафа», «Однажды в деревне», «Коко Пулет», «Флай де Ланч», «Славная марка», «Ю. Куриные деликатесы» Куриные деликатесы» | Белгородская область |

| 30 (35) | 35 (50) | ГК «Благо» | производство растительных масел | 44454 | 31292 | 42,1% | 1332 | 2770 | Санкт-Петербург | «Благо», «Дары Кубани», «Подворье», FREYA Almador, «Благо PRO», «Алтайский знак», «Урожайное», «Горница», «Каролина», «Золотой Кувшин», «Золотой Стандарт» | Санкт-Петербург, Воронежская, Ростовская, Томская область, Алтайский, Краснодарский края, республика Адыгея |

| 31 (33) | 33 (24) | ГК «Дамате» | животноводство, переработка мяса, молока | 43659 | 26390 | 65,4% | н.д. | 10000 | Пензенская область | «Милком», «Озёрка», «Индилайт», Salima, «Самокат» | Пензенская, Тюменская, Ростовская области, Ставропольском край, Карачаево-Черкесская республика |

| 32 (14) | 14 (14) | Великолукский агропромышленный холдинг | животноводство, мясопереработка, производство комров, розничная торговля | 41724 | 36546 | 14,2% | н. д. д. | 15000 | Псковская область | «Великолукский мясокомбинат» | Санкт-Петербруг, Псковская область |

| 33 (25) | 25 (21) | Агропромышленная группа «Продо» | растениеводство, птицеводство, животноводство и переработка | 40500 | 38000 | 6,6% | н.д. | 14000 | Москва | «Клинский», «Омский бекон», «Троекурово», «Наша Ряба» «Рококо», «Ясная Горка», «Умка», «Черный кабан», «Халиф», «Мясная культура» | Москва, Калужская, Московская, Омская, Тюменская область, республика Башкортостан, Пермский край |

| 34 (32) | 32 (-) | Концерн «Покровский» | растениеводство, производство сахара, мясопереработка, розничная торговля | 38700 | 27591 | 40,3% | 8800 | н.д. | Ростовская область | «Каневской», «Кубанская Станица» | Краснодарский край, Ростовская область, Ставропольский край |

| 35 (31) | 31 (23) | ГК Талина | растениеводство, животноводство и переработка, розничная торговля | 38613 | 32220 | 19,8% | 3100 | 5400 | Мордовская республика | «Атяшево», «Даурия» | Республика Мордовия, Ульяновская область, Забайкальский край |

| 36 (30) | 30 (30) | ГК «Ренна» | переработка молока, розничная торговля | 36277 | 32600 | 11,3% | 480 | 5000 | Москва | «Алексеевское», «Коровка из Кореновки», «Густияр», «Советское», «Руслада», «Милки-моны», «Облака из молока» | Белгородская область, Краснодарский край |

| 37 (39) | 39 (-) | ГК «Молвест» | животноводство, переаботка молока, розничная торговля | 36241 | 32737 | 10,7% | 151 | н. д. д. | Воронежская область | Вкуснотеево», «Молвест», «Felicita», «Нежный возраст», «Фруате», «Иван Поддубный», «Волжские просторы», «Кубанский хуторок» | Воронежская, Ульяновская области, Краснодарский край |

| 38 (38) | 38 (-) | «Русская рыбная компания» | вылов и реализация рыбы и морепродуктов | 31081 | 23000 | 35,1% | 1090 | 224 | Москва | «Русская рыбная компания» | Москва, Санкт-Петербург, Воронежская, Московская, Мурманская, Нижегородская, Новосибирская, Ростовская Самарская, Свердловская, Тюменская, Краснодарский, Красноярский, Пермский Приморский каря, республики Башкортостан, Татарстан |

| 39 (42) | 42 (-) | «Птицефабрика “Акашевская”» | разведение сельскохозяйственной птицы, переработка, розничная торговля | 28560 | 20724 | 37,8% | 1370 | 5423 | республика Марий Эл | «Акашево», «Гринекс» | Республика Марий Эл |

| 40 (34) | 34 (24) | «КоПитания» | растениеводство, производство кормов, животноводство, птицеовдство, мяса и продуктов его переработки | 28459 | 25700 | 10,7% | 1875 | 4000 | Москва | «Лавла», «Иловлинские цыплята», ЗМК | Московская, Тверская, Саратовская, Волгоградская области |

| 41 (40) | 40 (-) | ГК «Фудлэнд» | переработка молока, производство сыров | 28300 | 22430 | 26,2% | н. д. д. | н.д. | Москва | «Король Севера», «GoldenGot», «Веселый Роджер», Dontaler , «Любимый хуторок», «Монарх» «Продукты из Елани», La Paulina, «Млекара Шабац», «Мамонтовская сыроварня» | Москва, Волгоградская, Ростовская, Саратовская область |

| 42 (36) | 36 (38) | Холдинг «Авангард-Агро» | растениеводство и производство солода, также развивается мясо-молочное животноводство | 27761 | 23146 | 19,9% | 13762 | 4200 | Москва | н. д. | Москва, Белгородская , Воронежская, Курская, Липецкая, Орловская, Тульская области |

| 43 (-) | — | Правдинское свинопроизводство (РБПИ Групп) | растениеводство, производство кормов, свиноводство | 25972 | 22049 | 17,8% | 1590 | 2800 | Калининградская обл. | н. д. | Белгородская, Воронежская, Калининградская, Нижегородская области |

| 44 (37) | 37 (32) | АВК «Эксима» | растениеводство, переработка мяса и молока | 24776 | 23110 | 7,2% | 3300 | 6000 | Москва | «Микоян», «Охотный ряд», «На углях», «Пивчики», «Русский фермер» | Москва, Владимирская, Московская, Орловская области |

| 45 (43) | 43 (-) | Птицефабрика «Северная» | производство кормов, птицеводство, переработка мяса | 24531 | 20104 | 22,0% | 3847 | 3000 | Ленинградская область | Птицефабрика «Северная» | Ленинградская область |

| 46 (-) | — | «Стойленская нива» | производство муки, комбикормов, макаронных изделий, хлебобулочных и мучных изделий | 23500 | 18000 | 30,6% | н. д. д. | 8000 | Москва | «Стойленская нива», «Постно и вкусно», «Улыбка» | Белгородская, Волгоградская, Ивановская, Курская, Нижегородская, Пензенская, Саратовская, Смоленская, Ярославская области |

| 47 (44) | 44 (-) | ГП «Янта» | растениеводство, производство кормов, масел, жиров, переработка молока, птицеводство, розничная торговля | 22240 | 20070 | 10,8% | н.д. | н.д. | Иркутская область | «Янта», «Байкальское молоко», «Байкальская сметана», «Байкальский хлеб», «Умница», «Ангарская курочка» | Забайкальский, Приморский края, Иркутская, Амурская области |

| 48 (41) | 41 (-) | «Макфа» | расениеводство, переработка зерна, производство макарон | 22157 | 20802 | 6,5% | 1539 | 2100 | Москва | «Макфа», «Сегодня в меню», «Смак», Makfa | Челябинская область, Алтайский, Ставропольский край |

| 49 (47) | 47 (-) | «Океанрыбфлот» | вылов рыбы и морепродуктов | 19473 | 17382 | 12,0% | 5429 | 2816 | Камчатский край | «Океанрыбфлот» | Камчатский, Приморский край |

| 50 (49) | 49 (-) | Агрохолдинг «Звеноговский» | растениеводство, производство кормов, животноводство, переработка мяса | 19130 | 16344 | 17,0% | 384 | 2280 | республика Марий Эл | «Звениговский кристалл», «Звениговский», «Родной край» | Республика Марий Эл |

«Большая четверка» сельского хозяйства вряд ли покинет Россию, несмотря на растущее давление

В этом списке

Сельское хозяйство

«Большая четверка» сельского хозяйства вряд ли покинет Россию, несмотря на растущее давление

Сельское хозяйство | Зерно | Энергия | Уголь | Угольный риск | Термальный уголь | Масло | Сырая нефть | Нефтепродукты | Нафта | Металлы | Доставка | Контейнеры | Сухой груз | Marine Fuels

Market Movers Asia, 3-7 апреля: объемы производства сырой нефти в Китае сократятся, в центре внимания – риски для производства пшеницы в Индии

Сельское хозяйство | Биотопливо

Platts Biofuels Alert

Энергия | Масло | Энергетический переход

АПЕК 2023

Энергия | энергетический переход | Выбросы | ИНТЕРВЬЮ Carbon

: проекты REDD+ по-прежнему важны для углеродного рынка и ликвидности — CIX

Энергия | энергетический переход | Выбросы | Углерод

Споры об углероде в почве: необоснованные опасения или здоровый скептицизм?

- Принимайте решения с уверенностью

Для полного доступа к обновлениям в режиме реального времени, последним новостям, анализу, ценообразованию и визуализации данных подпишитесь сегодня.

Подпишись сейчас

- Сельское хозяйство

- 19 апр 2022 | 06:01 UTC

- Аналитический блог

- Автор

Асим Ананд

- Товар

сельское хозяйство

- Тема

Продовольственная безопасность,

Война на Украине

- Включая

- Асим Ананд

- Товар

- сельское хозяйство

- Тема

- Продовольственная безопасность,

Война на Украине

Политизировать можно все, кроме еды. Это становится еще более актуальным на фоне широко распространенных протестов и коллективных призывов к бойкоту против российского вторжения в Украину с 24 февраля.

Это становится еще более актуальным на фоне широко распространенных протестов и коллективных призывов к бойкоту против российского вторжения в Украину с 24 февраля.

Сотни транснациональных компаний уходят из России, и на крупные сельскохозяйственные торговые компании усиливается давление с целью последовать их примеру.

Но не слишком ли это много? Вероятно.

Большая четверка мирового сельского хозяйства, также называемая ABCD, а именно Archer Daniels Midland (ADM), Bunge, Cargill и Louis Dreyfus, не покинет Россию, по крайней мере, в краткосрочной перспективе, сообщили аналитики S&P Global Commodity Insights. .

Спекуляции об уходе «Большой четверки» широко распространились на рынке после того, как компании объявили о «сокращении операций» в России.

Louis Dreyfus была первой из четырех компаний, прекративших свой бизнес в России в начале марта, до того, как Bunge объявила о приостановке любого нового экспортного бизнеса из страны. 11 марта ADM и Cargill опубликовали заявления, сигнализирующие о сокращении своего бизнеса в соответствии с санкциями ЕС.

Инфографика: Санкции в отношении российских энергоносителей и товаров объяснили

Однако некоторые аналитики считают, что увязывать сокращение операций с возможным отъездом из страны слишком надумано.

«Почти немыслимо, чтобы крупные сельскохозяйственные компании полностью ушли из России, поскольку это будет означать отключение основного источника продовольственного снабжения региона», — сказал аналитик из Нью-Йорка.

Сказать, что российские запасы зерна необходимы для утоления голода в мире, было бы преуменьшением.

Будучи трансконтинентальной страной, охватывающей Восточную Европу и Северную Азию, Россия является крупным мировым поставщиком продовольствия и ведущим мировым экспортером пшеницы, стабильной культуры практически для всех жителей планеты. Он также играет важную роль в мировой торговле подсолнечным маслом, кукурузой, ячменем, мясом птицы, говядиной и шоколадными кондитерскими изделиями.

Эксперты по сырьевым товарам видят определенную тенденцию: крупные сельскохозяйственные компании занимают осторожную позицию, переживая шторм и ожидая, когда напряженность в Черноморском регионе спадет

Глобальные сельскохозяйственные компании сыграли большую роль в возрождении России как одного из мировых лидеров в области поставок продовольствия.

Благодаря своим значительным инвестициям, включая дробильные установки и инфраструктуру по переработке зерна, а также разветвленной сети поставок в России, ABCD стали неотъемлемой частью доминирования Москвы в области снабжения продовольствием.

Таким образом, вопрос о том, чтобы оставить все это позади, должен быть сложным для этих крупных трейдеров.

Рост цен и прибыли

Призывы к бойкоту Москва приходит в то время, когда цены на сырье взлетели до редкого пика, принося колоссальные прибыли сельскохозяйственным торговым домам.

Стремительно растущий спрос в сочетании с засухой с 2020 года в ключевых производственных регионах мира, таких как Южная Америка и Черное море, создали идеальный шторм для резкого роста цен на сырьевые товары.

А затем произошло вторжение России в Украину, что только подняло ограниченный рост цен, вызванный предложением, на совершенно новый уровень.

Россия занимает значительную долю в мировых торговых потоках сельскохозяйственной продукции, особенно пшеницы и подсолнечного масла. По обоим этим товарам на Москву приходится примерно 20% мировой торговли.

По обоим этим товарам на Москву приходится примерно 20% мировой торговли.

Украина тоже не слизняк. Это один из ведущих поставщиков пшеницы, кукурузы и подсолнечного масла, среди прочего.

Непрекращающаяся геополитическая напряженность между этими двумя лидерами мировой торговли продовольствием явно отражается на росте цен.

По данным S&P Global, пшеница FOB Черное море (Россия, 12,5%) оценивалась в $405,00/т на 12 апреля, что на 68% больше, чем за год, а подсолнечное масло FOB Черное море Украина (май) оценивалось в $1869,50/т , до 24% в годовом исчислении. S&P Global оценило черноморскую кукурузу FOB (Украина) в $334,50/т, что на 28% больше, чем в прошлом году.

Уйдут ли они когда-нибудь?

«Большая четверка» сдержанно говорит о своих долгосрочных намерениях в отношении России и не собирается покидать Россию навсегда.

На самом деле, свое демонстративное присутствие в России они оправдывают гуманитарными соображениями отношения к еде как к товару первой необходимости, лишенному политики и санкций.

Несмотря на постоянное давление со стороны международного сообщества, компания Cargill категорически заявила, что продолжит свой основной бизнес по производству продуктов питания и кормов в России.

«Питание является одним из основных прав человека и никогда не должно использоваться в качестве оружия, — говорится в заявлении Cargill от 11 марта. — Этот регион играет важную роль в нашей глобальной продовольственной системе и является важнейшим источником основных ингредиентов основных продуктов питания. как хлеб, детская смесь и хлопья».

АДМ также ясно заявила о своих намерениях продолжать производство и транспортировку основных продуктов питания и ингредиентов в России. Bunge, тем временем, решила продолжить свой дробильный бизнес в стране, которая обслуживает почти исключительно местных потребителей.

Интерактив: Конфликт между Украиной и Россией потрясает цепочки поставок сельскохозяйственной продукции и вызывает опасения по поводу продовольственной безопасности

Аналитики по сырьевым товарам видят определенную тенденцию в том, что крупные сельскохозяйственные компании занимают благоразумную позицию, выдерживая шторм и ожидая, когда напряженность в регионе рассеется.

«Если у какой-либо международной сельскохозяйственной компании есть предприятия, такие как перерабатывающие заводы, в России, мы не видим причин для их прекращения», — сказал Терри Рейли, старший аналитик по сырьевым товарам базирующейся в Чикаго биржевой брокерской группы Futures International. «Как только спадет напряженность и начнется восстановление, эти глобальные компании снова станут жизненно важными для торговли в Черном море».

Брайан Сплитт, технический аналитик сельскохозяйственной консалтинговой компании AgMarket.net из Сент-Джозефа, штат Миссури, разделяет эту точку зрения.

«Если окончательный сценарий смены режима [либо в России, либо в Украине] действительно произойдет, я вижу, что западные страны стремятся возобновить полноценные операции в Черноморском регионе», — сказал Брайан. «Это очень плодородная житница, и возможности для бизнеса высоки».

8 лучших сельскохозяйственных акций для покупки в 2023 году

Источник изображения: Getty Images

Сельское хозяйство — это деятельность, обеспечивающая жизнеобеспечение, и у инвесторов есть множество способов завладеть частью этой деятельности.

Как и большая часть мировой экономики, сельскохозяйственная отрасль пострадала от пандемии COVID-19, но она добилась впечатляющего восстановления, поскольку цены на сырьевые товары резко выросли в нескольких категориях, а война в Украине еще больше сократила предложение таких продуктов, как пшеницы и удобрений.

Ряд сельскохозяйственных биржевых фондов, таких как iShares MSCI Agriculture Producers ETF (VEGI 0,52%), торгуются на рекордно высоких уровнях, хотя цены на такие товары, как кукуруза, соя и пшеница, снизились к июлю. из-за опасений рецессии и падения цен на нефть. Более сильный доллар также оказал давление на сельскохозяйственные товары, такие как удобрения. Поскольку мировые товары оцениваются в долларах, сильный доллар делает их более дорогими в других валютах, снижая цену.

Агробизнес — это крупный бизнес, затрагивающий множество отраслей. Масштабы, необходимые для операций, привели к тому, что рыночная власть была сосредоточена в руках горстки титанов. Эти компании, многие из которых имеют хорошие прибыли, денежные потоки и дивиденды, предлагают отличные возможности для инвесторов.

Эти компании, многие из которых имеют хорошие прибыли, денежные потоки и дивиденды, предлагают отличные возможности для инвесторов.

Топ-8 сельскохозяйственных акций для инвестиций в 2023 году

Инвесторы могут выбирать среди компаний, предоставляющих сельскохозяйственные продукты и услуги, такие как удобрения, пестициды, семена, переработка и животноводство. Есть также несколько развивающихся рынков. Как производители основных продуктов питания, многие сельскохозяйственные товары считаются основными потребительскими товарами, а это означает, что спрос на их продукцию не зависит от экономики в целом.

Вот список из девяти акций сельскохозяйственных компаний, приносящих самые высокие дивиденды, и одного стартапа, охватывающего множество инвестиционных возможностей. Они отлично подходят для инвесторов с долгосрочным мышлением.

| Компания | Рыночная капитализация | Дивидендная доходность | Основные рынки |

|---|---|---|---|

| Арчер-Дэниелс-Мидленд (NYSE:ADM) | 46,4 миллиарда долларов | 1,88% | Растительные белки, переработка, промышленная биотехнология |

| Байер (OTC:BAYR.Y) | 60,2 миллиарда долларов | 3,46% | Пестициды, биологические препараты, цифровое сельское хозяйство |

| Бунге (NYSE:BG) | 14,5 миллиардов долларов | 2,54% | Переработка, промышленная биотехнология |

| ScottsMiracle-Gro (NYSE:SMG) | 3,3 миллиарда долларов | 4,41% | Удобрения, уход за газоном, гидропоника |

| Corteva, Inc (NYSE:CTVA) | 44,9 миллиарда долларов | 0,96% | Пестициды, биологические препараты, цифровое сельское хозяйство |

| Нутриен (NYSE:NTR) | 40,7 миллиарда долларов | 2,52% | Удобрения, цифровое сельское хозяйство, ритейл |

| Корпорация FMC (NYSE:FMC) | 16,2 миллиарда долларов | 1,80% | Пестициды, биологические препараты |

| Тайсон Фудс (NYSE:TSN) | 22,9 миллиарда долларов | 3,01% | Производство мяса, растительные белки |

Конечно, не все сельскохозяйственные запасы одинаковы. В каждой отрасли, связанной с сельским хозяйством, существуют уникальные соображения. Когда вы оцениваете, какие сельскохозяйственные акции вам подходят, подумайте, как возможности и риски соответствуют вашим инвестиционным предпочтениям.

В каждой отрасли, связанной с сельским хозяйством, существуют уникальные соображения. Когда вы оцениваете, какие сельскохозяйственные акции вам подходят, подумайте, как возможности и риски соответствуют вашим инвестиционным предпочтениям.

Основы агробизнеса: семь возможностей для рассмотрения

Вот обзор семи основных возможностей, перечисленных в произвольном порядке:

1. Удобрения (денежный поток и дивиденды)

Основными питательными веществами для сельскохозяйственных культур в мире являются азот, фосфор и калий. Азот производится с помощью синтетической химии, а калий и фосфат в основном добываются. Основные культуры, такие как кукуруза, соя и пшеница, нуждаются во всех трех питательных веществах.

Цены на удобрения резко выросли в 2021 году, поскольку стоимость сырья для азотных удобрений увеличилась, а спрос также вырос, что привело к буму для таких производителей, как Nutrien. Цены на удобрения, такие как азотные и калийные, подскочили еще выше после того, как Россия вторглась в Украину; обе страны являются крупными производителями удобрений. Совсем недавно они снизились по той же причине, что и цены на сырьевые товары.

Цены на удобрения, такие как азотные и калийные, подскочили еще выше после того, как Россия вторглась в Украину; обе страны являются крупными производителями удобрений. Совсем недавно они снизились по той же причине, что и цены на сырьевые товары.

Nutrien, один из крупнейших в мире производителей удобрений и крупнейший производитель калийных удобрений, планирует ежегодно производить 17 миллионов метрических тонн. Компания имеет одни из самых низких затрат на производство азота. Бум сырьевых товаров был благосклонен к Nutrien: цены на урожай и рентабельность денежных потоков достигли многолетнего максимума. В результате компания сообщила о рекордной скорректированной EBITDA в размере 7,1 млрд долларов в 2021 году и прогнозирует, что скорректированная EBITDA превысит 14,5 млрд долларов в 2022 году после сообщения о рекордной прибыли в первом квартале.

ScottsMiracle-Gro предлагает услуги отдельным потребителям, таким как садовники и домовладельцы, нуждающиеся в средствах по уходу за газонами, а также фермерам. Акции хорошо себя чувствовали на ранних стадиях пандемии COVID-19, поскольку заказы на дом и общий переход к большему времени, проводимому на открытом воздухе, вызвали интерес к уходу за газонами и садами. Однако выручка снизилась в последние кварталы, поскольку экономика вновь открылась, хотя сравнивать оставшуюся часть 2022 года должно стать легче.

Акции хорошо себя чувствовали на ранних стадиях пандемии COVID-19, поскольку заказы на дом и общий переход к большему времени, проводимому на открытом воздухе, вызвали интерес к уходу за газонами и садами. Однако выручка снизилась в последние кварталы, поскольку экономика вновь открылась, хотя сравнивать оставшуюся часть 2022 года должно стать легче.

2. Пестициды (денежный поток и дивиденды)

Цены на пестициды также резко выросли из-за ограничений цепочки поставок и нехватки материалов. Волна консолидаций последних лет также меняет структуру отрасли.

Bayer приобрела Monsanto в 2018 году, чтобы стать доминирующим игроком в отрасли. А в ходе серии сделок с 2018 по 2019 год FMC завершила выделение литиевого сегмента, продала свой бизнес по производству пищевых продуктов и приобрела активы у DuPont, чтобы стать одной из крупнейших мировых агрохимических компаний. DuPont и Dow Chemical объединились, а затем в 2019 году разделились на три отдельные компании. , одним из которых является Corteva Agriscience.

, одним из которых является Corteva Agriscience.

Однако судебные разбирательства и регулирование остаются рисками в этом секторе. В феврале 2021 года Bayer выделила 2 миллиарда долларов на покрытие любых дальнейших претензий к своему средству от сорняков Roundup, которое было связано с различными видами рака. Corteva также может столкнуться с судебным разбирательством из-за своего токсичного пестицида хлорпирифоса, который Агентство по охране окружающей среды США запретило в 2021 году, а Corteva обязалась прекратить использование в 2020 году. В Калифорнии против компании был подан коллективный иск из-за связи пестицида с повреждением головного мозга в дети. Сельскохозяйственные группы также подали в суд на EPA из-за запрета.

3. Цифровое сельское хозяйство (рост и денежный поток)

Достижения в области обработки данных, спутниковых изображений и мобильных вычислительных мощностей привели к развитию цифрового сельского хозяйства. Хотя это может показаться новой возможностью, по состоянию на начало 2020 года были охвачены сотни миллионов акров.

Хотя это может показаться новой возможностью, по состоянию на начало 2020 года были охвачены сотни миллионов акров.

Один пример: многие фермеры теперь могут вносить ежемесячную или ежегодную абонентскую плату за исторические и прогнозные данные по конкретным фермам. Сколько семян должен посадить фермер в каждом ряду в северо-западном углу своего участка? Когда может быть оптимальное время для внесения удобрений в этом сезоне? Могут ли кукурузные жуки быть хуже, чем обычно?

Компания John Deere стала лидером в своей категории. Эта технология в сочетании с ведущим в отрасли сельскохозяйственным оборудованием привела к резкому росту товарного запаса, который с момента своего дебюта в 1978 году обеспечил общую прибыль более 10 000%.

4. Мясо на растительной основе (рост)

Растущий спрос на белки животного происхождения стимулирует интерес к мясным продуктам растительного происхождения. Чтобы добиться успеха, такие потребительские бренды, как Beyond Meat (0,68 BYN), Impossible Foods и другие, должны обеспечивать питательную ценность, вкус, текстуру и цену. Компании, ориентированные на продукты растительного происхождения, могут получить выгоду от заключения партнерских отношений и заключения соглашений о поставках с более крупными сельскохозяйственными компаниями, такими как Archer-Daniels-Midland, Bunge и Tyson Foods.

Чтобы добиться успеха, такие потребительские бренды, как Beyond Meat (0,68 BYN), Impossible Foods и другие, должны обеспечивать питательную ценность, вкус, текстуру и цену. Компании, ориентированные на продукты растительного происхождения, могут получить выгоду от заключения партнерских отношений и заключения соглашений о поставках с более крупными сельскохозяйственными компаниями, такими как Archer-Daniels-Midland, Bunge и Tyson Foods.

Некоторые нетрадиционные акции также заслуживают внимания. Precision BioSciences (DTIL 2,77%) разрабатывает новую технологическую платформу редактирования генов, ориентированную на здоровье человека, но она также владеет дочерней компанией, занимающейся сельскохозяйственными приложениями. Одним из направлений деятельности является разработка нута с высоким содержанием белка и нейтральным вкусом, который может стать растительным источником белка следующего поколения. Beyond Meat полагается на белок из желтого гороха для своих продуктов, но может возникнуть соблазн переключиться хотя бы на часть поставок на нут, если продукт Precision оправдает шумиху.

5. Биопрепараты (рост)

Химические пестициды и удобрения готовы в обозримом будущем доминировать на соответствующих рынках, но инвесторы должны знать, что живые технологии также находятся в производстве и в ближайшие годы могут наблюдать значительный рост. Биологические препараты — это обработка почвы или сельскохозяйственных культур на основе микробов, предназначенная для повышения урожайности, улучшения защиты от вредителей и снижения зависимости от химических веществ.

Индивидуальные инвесторы могут воспользоваться открывающимися возможностями несколькими способами. Bayer, FMC и Corteva Agriscience являются ведущими разработчиками биологических препаратов. После приобретения Monsanto компания Bayer стала ведущим брендом биологических препаратов на рынке благодаря партнерству с Новозаймс (НВЗМ.У -1,0%).

6. Вертикальное земледелие (рост)

Вертикальное земледелие — это новейшая сельскохозяйственная технология, завоевавшая рынок. Инвесторы делают большие ставки на такие акции, как AppHarvest и Local Bounti (LOCL -20,95%), гибрид вертикального земледелия и гидропоники. В вертикальных фермерских хозяйствах компании используют полки и искусственное освещение для выращивания продукции, сводя к минимуму потребление земли и воды. За счет экономии места вертикальное земледелие может создавать объекты, расположенные гораздо ближе к потребителям, чем традиционные фермы.

Инвесторы делают большие ставки на такие акции, как AppHarvest и Local Bounti (LOCL -20,95%), гибрид вертикального земледелия и гидропоники. В вертикальных фермерских хозяйствах компании используют полки и искусственное освещение для выращивания продукции, сводя к минимуму потребление земли и воды. За счет экономии места вертикальное земледелие может создавать объекты, расположенные гораздо ближе к потребителям, чем традиционные фермы.

AppHarvest обещает сделать именно это, поскольку компания из Кентукки заявляет, что доставляет продукты потребителям в пределах одного дня езды от своих объектов. Близость к рынкам выгодно отличается от обычных продуктов, которые часто импортируются из-за границы или доставляются из Калифорнии.

Флагманское предприятие AppHarvest площадью 60 акров входит в число крупнейших крытых ферм в мире и служит образцом для бизнеса. В настоящее время компания сосредоточена на выращивании помидоров, но у нее большие планы по расширению, и к 2025 году она прогнозирует выручку не менее 350 миллионов долларов при высокой рентабельности9. 0003

0003

Local Bounti, стартап в области сельскохозяйственных технологий из Монтаны, также имеет большие амбиции: к 2025 году он планирует получить доход в размере 462 миллионов долларов, поскольку планирует открыть четыре новых предприятия. Компания считает Cargill своим крупным инвестором и партнером; в сентябре 2021 года частный сельскохозяйственный гигант предоставил Local Bounti ссуду в размере 200 миллионов долларов и рассматривает возможность финансирования всех своих будущих объектов до 2025 года.

7. Будущие рынки

На горизонте есть ряд приложений для агробизнеса, за которыми инвесторам следует следить в ближайшие годы.

Ароматизаторы и ароматизаторы представляют собой продукты с высокой маржой, в основном производимые с помощью синтетической химии, но специальные сельскохозяйственные продукты занимают свое место на рынке, поскольку растет интерес к таким товарам, как натуральные духи. Вертикальное земледелие также кажется здесь подходящим, поскольку требуемое количество воды и земли намного меньше, чем при обычном производстве продуктов питания.

Вертикальное земледелие также кажется здесь подходящим, поскольку требуемое количество воды и земли намного меньше, чем при обычном производстве продуктов питания.

Вода является важнейшим компонентом сельского хозяйства, но она также является ограниченным ресурсом, и ожидается, что глобальное потребление воды значительно возрастет в следующем поколении. Следовательно, инвесторы должны следить за акциями по очистке и опреснению воды, такими как Xylem (XYL -0,23%) и Consolidated Water (CWCO -0,85%), которые обеспечивают устойчивость к воде.

Связанные темы инвестирования

Инвестиции в акции табачных компаний

Нравится вам это или нет, но эта отрасль защищена от рецессии.

Инвестирование в лучшие потребительские дискреционные акции

Когда у людей появляется немного лишних денег, они не отказываются от предложений этих компаний.

Инвестиции в розничные акции

Мы все ходим по магазинам.