Содержание

Акции роста что это и как найти

- Аналитика

- Обучение

Что такое акции роста

Акции роста — это ценные бумаги компании, у которой динамично растет выручка и она обладает существенным потенциалом для роста котировок в будущем. Бумаги таких эмитентов обычно растут быстрее акций стоимости, которые принадлежат большим и устойчивым компаниям, но представители акций роста редко платят дивиденды и могут сильно упасть при возникновении финансовых проблем.

Как правило, основная часть прибыли растущих компаний находится далеко в будущем, которое переполнено неопределенностью. Таким образом, цена бумаг зависит от ожиданий: будет ли расти рынок, справится руководство с масштабированием бизнеса, хватит ли денег на развитие до выхода в прибыль. При этом инвесторы склонны переоценивать компании роста, что периодически приводит к возникновению финансовых пузырей в перегретых секторах.

Из-за отсутствия четких метрик, мы не сможем дать точные ориентиры по всем показателям, однако постараемся указать основные признаки растущих компаний. Чтобы отобрать подобные ценные бумаги, вы можете воспользоваться скринером в приложении Тинькофф Инвестиции.

Чтобы отобрать подобные ценные бумаги, вы можете воспользоваться скринером в приложении Тинькофф Инвестиции.

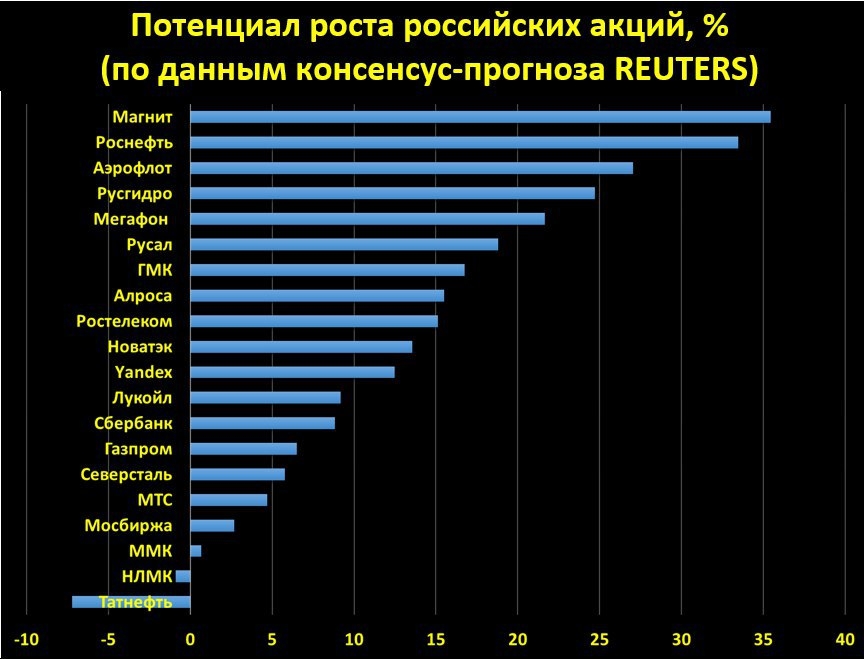

Консенсус-прогноз

Процесс анализа компаний роста включает поиск информации о перспективах рынка, корпоративных событиях, финансовом положении, научных разработках и законодательных инициативах. Если вы не готовы тратить время на сбор этих данных, то можно положиться на сводный прогноз аналитиков.

Капитализация

При поиске перспективных бумаг с большим потенциалом роста для долгосрочных портфелей разумно исключить из списка мастодонтов, которые уже захватили свою долю рынка и вынуждены искать новые точки роста. Таким образом, долгосрочная ставка на рост акций Apple, Amazon или Facebook для такой стратегии не подойдет — у этих компаний большая часть роста уже произошла. Они перешли в разряд акций стоимости.

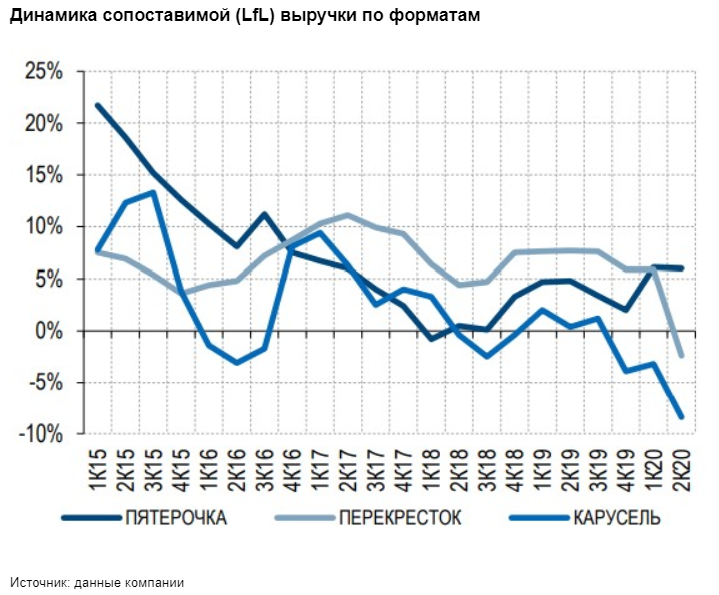

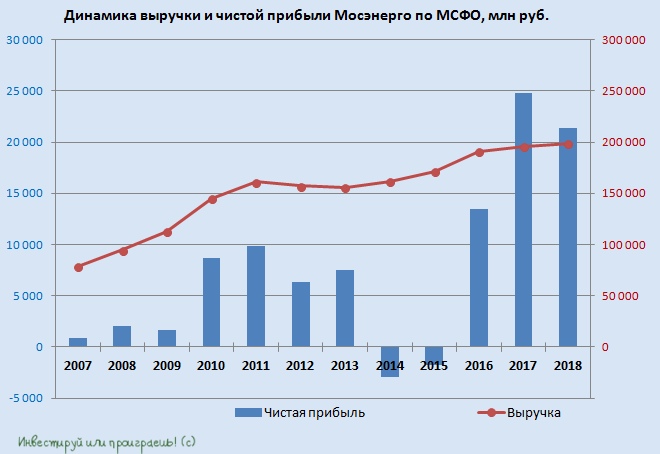

Динамика выручки

В случае акций роста динамика выручки может стать основным финансовым индикатором успешного бизнеса — такие компании зарабатывают мало или даже терпят убытки из-за высоких расходов на рыночную экспансию. Для них важно не упустить момент и побыстрее нарастить базу клиентов, а прибыль появится уже вместе с масштабом. Поэтому в таких ценных бумагах обычно следят за динамикой продаж, ростом пользователей, частой покупок и т. д.

Для них важно не упустить момент и побыстрее нарастить базу клиентов, а прибыль появится уже вместе с масштабом. Поэтому в таких ценных бумагах обычно следят за динамикой продаж, ростом пользователей, частой покупок и т. д.

Мультипликаторы P/E и P/S

Иногда компании роста невозможно сравнить по мультипликатору P/E (капитализация / прибыль) из-за отсутствия прибыли, поэтому ключевым финансовым индикатором может стать соотношение цены и выручки — P/S. Если показатель ниже, чем у конкурентов или средним цифрам по рынку, то компания недооценена.

Форвардные мультипликаторы

Форвардные мультипликаторы позволяют понять, сколько стоит ценная бумага с учетом ее темпов роста. Если компании роста удается демонстрировать прибыль, то ее также можно сравнить с конкурентами по мультипликатору PEG. Этот мультипликатор используется для того чтобы найти баланс между перспективностью и дороговизной компаний. По сути, PEG — это отношение P/E к темпам роста прибыли.

Если прибыли нет, но сравнить компании все же хочется, вы можете использовать схожий по принципу действия форвардный мультипликатор P/S. Для этого найдите в приложении Тинькофф Инвестиции значение обычного мультипликатора P/S и разделите его на прогнозируемый рост выручки. По аналогии с PEG нам интереснее бумаги с низким мультипликатором и высоким темпом роста выручки.

Для этого найдите в приложении Тинькофф Инвестиции значение обычного мультипликатора P/S и разделите его на прогнозируемый рост выручки. По аналогии с PEG нам интереснее бумаги с низким мультипликатором и высоким темпом роста выручки.

Потенциал роста рынка

Перспективный рынок — один из ключевых аспектов успеха компании роста. Простейшим примером растущего рынка из прошлого является электронная коммерция — с каждый годом все больше людей начинало использовать интернет для заказа товаров, однако в отдельных странах потенциал роста уже почти исчерпан и компаниям из отрасли не получится вырасти в десятки раз. Есть и более свежий пример — рынок электромобилей. На фоне ужесточения экологических норм спрос на зеленый транспорт постоянно увеличивается, поэтому компании готовы работать в убыток ради захвата доли рынка.

Классический пример компании роста, бумаги которой стоят в разы дороже, чем у конкурентов.

Чтобы найти рынки, которые смогут вырасти в десятки и сотни раз, необходимо не только читать аналитику, различные исследования, научную литературу, но и следить за трендами в экономике, финансах и повседневной жизни в целом. Предположим, вам кажется, что через десять лет традиционные медицинские учреждения перестанут существовать, а визит к врачу будет проходить в виртуальном пространстве. Попробуйте найти доводы за и против, взвесить их, а потом отобрать компании, которые выиграют от данного сценария.

Предположим, вам кажется, что через десять лет традиционные медицинские учреждения перестанут существовать, а визит к врачу будет проходить в виртуальном пространстве. Попробуйте найти доводы за и против, взвесить их, а потом отобрать компании, которые выиграют от данного сценария.

Конкурентные преимущества

Представьте: вы нашли перспективный рынок, который ежегодно растет двузначными темпами, а также смогли определиться с объектом для вложений. Как понять, что бизнес, в который вы собираетесь инвестировать, выстоит под натиском конкурентов в долгосрочной перспективе? Чтобы повысить вероятность успеха, можно искать компании с конкурентными преимуществами, которые защитят долю рынка от конкурентов. В идеале необходимо раньше других инвесторов обнаружить компанию, которая захватывает долю рынка и формирует конкурентное преимущество. Чтобы узнать больше о различных преимуществах, советуем прочитать в интернете о т. н. economic moat — экономических рвах вокруг бизнеса.

Внимание инвесторов

При выборе компании очень важно понимать уровень хайпа вокруг ее бизнеса, так как это привлекает толпу неопытных инвесторов и приводит к всплескам спекуляций и волатильности. В идеале, нужно избегать таких историй или инвестировать в них пока они не стали популярными. Если ваша потенциальная инвестиция — в заголовках всех СМИ, вы обсуждаете ее в соцсетях, с друзьями и таксистами, то вы явно опоздали, — она полностью во власти хайпа и волатильности. В таком случае бывает лучше подождать, пока аудитория и акции остынут.

В идеале, нужно избегать таких историй или инвестировать в них пока они не стали популярными. Если ваша потенциальная инвестиция — в заголовках всех СМИ, вы обсуждаете ее в соцсетях, с друзьями и таксистами, то вы явно опоздали, — она полностью во власти хайпа и волатильности. В таком случае бывает лучше подождать, пока аудитория и акции остынут.

Качество управления

Определить качество управления непросто, однако еще сложнее справиться с этой задачей в сжатые сроки. В первую очередь мы рекомендуем почитать новости, пресс-релизы компании, а также финансовую аналитику. Если у вас сложится впечатление, что менеджмент думает исключительно о квартальных бонусах к зарплате и с трудом представляет долгосрочную стратегию, то такие бумаги лучше обходить стороной даже на более коротких временных промежутках.

Наличие коротких позиций

Самый неоднозначный фактор — его почти невозможно проверить в случае акций российских компаний. Принято считать, что игрой на понижение преимущественно занимаются профессиональные игроки, которые обладают эффективными аналитическими моделями, а также могут иметь доступ к закрытой информации. Если вокруг компании складывается хайп и частные инвесторы начинают активно скупать ее акции, а хедж-фонды занимают короткие позиции, то на данном этапе стоит воздержаться от долгосрочных вложений и последить за развязкой со стороны. Возможно, вы увидите short squeeze и повторение истории с акциями Gamestop, а может, компания обанкротится, как это было в случае с акциями Frontiere Communication.

Если вокруг компании складывается хайп и частные инвесторы начинают активно скупать ее акции, а хедж-фонды занимают короткие позиции, то на данном этапе стоит воздержаться от долгосрочных вложений и последить за развязкой со стороны. Возможно, вы увидите short squeeze и повторение истории с акциями Gamestop, а может, компания обанкротится, как это было в случае с акциями Frontiere Communication.

Поиск акций роста — чрезвычайно сложная задача. Инвестор не только должен найти качественный и динамичный бизнес, который работает на растущем рынке, но и купить его акции в подходящий момент, а потом удерживать их в портфеле как можно дольше. При этом подобные инвестиции всегда будут нести высокую вероятность потери вложенных средств из-за неопределенности будущего. Поэтому, даже если вы нашли перспективный растущий бизнес и купили его акции, мы советуем регулярно проводить самостоятельный анализ, чтобы отследить следующие риски:

- рост конкуренции,

- замедление роста выручки,

- долгий выход в прибыль,

- низкое качество корпоративного управления (топ-менеджеры могут быть неопытными),

- переоценка мультипликаторов рынком,

- хайп вокруг компании может привлечь неопытных инвесторов-спекулянтов,

- повышенная вероятность мошенничества (например, Theranos).

Также может быть интересно

Курс «Как работают акции»

Выясним, что такое акции и как на них заработать в бесплатном курсе Академии инвестиций Тинькофф

Блокировка иностранных акций

Объясняем, как устроен доступ СПБ Биржи к американскому рынку

Гонконгские акции

Новая эра в инвестировании? Рассказываем, как инвестировать в Китай напрямую

Начните инвестировать сегодня

Обменивайте валюту по выгодному курсу и торгуйте акциями известных компаний

акции и облигации из подборки аналитиков SberCIB

Что купить: акции и облигации из подборки аналитиков SberCIB

Аналитики SberCIB составили подборки ценных бумаг, чтобы инвестору было проще выбирать.

Подборки обновляются, когда на финансовом рынке происходят изменения.

Текущая цена бумаги — это актуальная цена на Мосбирже с задержкой в 15 минут.

Российские акции

Топ российских акций с высоким потенциалом от 25.08.2022

Это акции, цена которых будет расти по мнению аналитиков.

LKOH

Лукойл

4 619 ₽текущая цена

6 500 ₽справедливая цена

40.72

%потенциал роста

MGNT

Магнит

4 854 ₽текущая цена

7 490 ₽справедливая цена

54.31

%потенциал роста

MTSS

МТС

236.1 ₽текущая цена

327 ₽справедливая цена

38.50

%потенциал роста

SIBN

Газпром нефть

465 ₽текущая цена

590 ₽справедливая цена

26. 88

88

%потенциал роста

PLZL

Полюс

7 150.5 ₽текущая цена

9 500 ₽справедливая цена

32.86

%потенциал роста

IRAO

Интер РАО

3.264 ₽текущая цена

5.68 ₽справедливая цена

74.02

%потенциал роста

PHOR

ФосАгро

6 420 ₽текущая цена

8 773 ₽справедливая цена

36.65

%потенциал роста

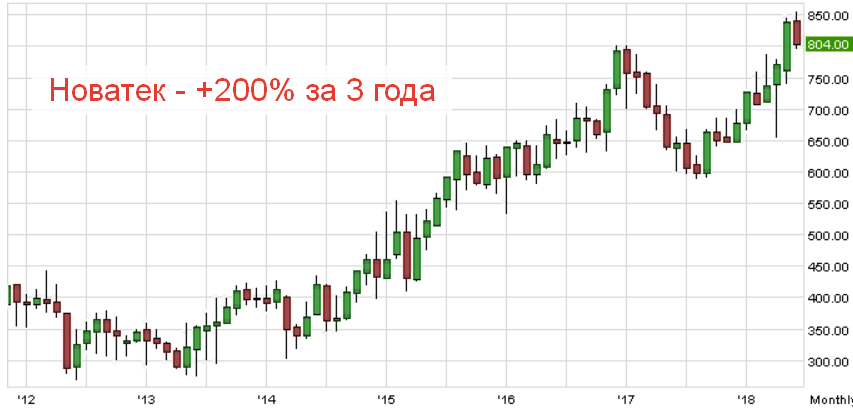

NVTK

НОВАТЭК

1 040 ₽текущая цена

1 220 ₽справедливая цена

17.31

%потенциал роста

SMLT

Самолёт

2 459. 5 ₽текущая цена

5 ₽текущая цена

3 341 ₽справедливая цена

35.84

%потенциал роста

Как и почему изменился состав подборки

Узнать

Аналитики SberCIB Investment Research полагают, что наибольшим потенциалом роста обладают акции компаний, ориентированных на внутренний рынок. В связи с этим они внесли изменения в подборку.

- Убрали из подборки акции РУСАЛа из-за отсутствия краткосрочных драйверов роста. Они могут представлять интерес в долгосрочной перспективе при восстановлении цен на алюминий и ослаблении рубля, однако в ближайшее время потенциал их роста ограничен.

- Убрали Segezha Group. На настоящий момент основные факторы роста для неё уже сыграли: в июне Segezha Group выплатила рекордные дивиденды в размере 0,64 ₽ на акцию. В третьем квартале 2022 года финансовые показатели компании могут испытывать давление из-за укрепления рубля и санкций в отношении российской лесоперерабатывающей отрасли.

- Добавили акции «Самолёта» из-за ожидаемого восстановления рынка недвижимости.

Топ российских дивидендных акций от 30.08.2022

Это акции, по которым можно получать часть прибыли компании – дивиденды.

Указана дивидендная доходность за 2021 год.

LKOH

Лукойл

4 619 ₽текущая цена

5.1 %дивидендная доходность

HYDR

РусГидро

0.7707 ₽текущая цена

10.8 %дивидендная доходность

TATN

Татнефть

367.4 ₽текущая цена

11.7 %дивидендная доходность

MTSS

МТС

236.1 ₽текущая цена

16.4 %дивидендная доходность

SIBN

Газпром нефть

465 ₽текущая цена

11 %дивидендная доходность

IRAO

Интер РАО

3.264 ₽текущая цена

7.5 %дивидендная доходность

PHOR

ФосАгро

6 420 ₽текущая цена

14. 6 %дивидендная доходность

6 %дивидендная доходность

OGKB

ОГК-2

0.5341 ₽текущая цена

19 %дивидендная доходность

Как и почему изменился состав подборки

Узнать

- Вернули в подборку «Фосагро»после объявления о дивидендах.

- Добавили «Татнефть», так как она первой в нефтегазовом секторе рекомендовала промежуточные дивиденды в 2022 году.

- Добавили ОГК-2 в связи с высокой ожидаемой дивидендной доходностью.

Облигации рублёвые

Топ облигаций устойчивых компаний от 29.07.2022

Это облигации с небольшой доходностью и с наименьшим риском. Чаще всего в эту подборку попадают государственные компании.

Икс 5-12

8.38 %доходность к погашению

12.06.2035дата погашения

УрКаПБО4P

8.88 %доходность к погашению

09.06.2023дата погашения

ЕврХимБ1Р6

8. 27 %доходность к погашению

27 %доходность к погашению

18.08.2023дата погашения

Роснфт2Р5

8.74 %доходность к погашению

18.02.2028дата погашения

ГазпромКБ3

9.38 %доходность к погашению

15.02.2028дата погашения

Ростел2Р8R

9.01 %доходность к погашению

11.06.2025дата погашения

СИБУР Холдинг1Р01

8.92 %доходность к погашению

20.01.2026дата погашения

Как и почему изменился состав подборки

Узнать

- Выпуск Башнефти был заменён на бумагу Роснефти, а МТС — на Ростелеком.

- Кроме того, были подобраны другие бумаги Газпрома, СИБУРа и ЕвроХима.

- Средняя доходность подборки — 8,7%, дюрация — 1,7 года.

Рассказываем о новостях на рынках, инвестиционных прогнозах, инструментах и лайфхаках для начинающих и опытных инвесторов — в нашем Телеграм-каналe «СберИнвестиции»

Мы используем cookie для персонализации сервисов и удобства пользователей. СберБанк серьёзно относится к защите персональных данных — ознакомьтесь c условиями и принципами их обработки

СберБанк серьёзно относится к защите персональных данных — ознакомьтесь c условиями и принципами их обработки

10 лучших акций роста 2022 года — Forbes Advisor

Обновлено: 1 ноября 2022 г., 14:54

Примечание редактора. Мы получаем комиссию за партнерские ссылки в Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Акции роста процветают во время экономического подъема, когда процентные ставки низкие. После финансового кризиса 2008 года акции роста пережили массовый рост, значительно опередив акции стоимостных компаний и индекс S&P 500 в целом.

К сожалению, эпоха исторически низких процентных ставок и постоянно растущей стоимости акций закончилась внезапно. При инфляции, близкой к 40-летнему максимуму, рынок облигаций оценивает вероятность того, что Федеральная резервная система повысит процентные ставки до целевого диапазона от 4% до 4,5% к концу 2022 года, с вероятностью 84%.

Инвесторы обеспокоены скачок ставок привел к отказу от акций роста и превращению их в акции стоимости. В результате заоблачные оценки акций роста вернулись на землю, предлагая отличные возможности для покупок оппортунистическим долгосрочным инвесторам.

Bank of America недавно обновил свой список «10 лучших акций роста». Вот взгляд на акции роста, которые, по мнению аналитиков Bank of America, предлагают наибольший потенциал роста.

Читать далее

Показать сводку

- Лучшие акции роста 2022 года по версии Bank of America

- Amazon.com, Inc. (AMZN)

- Constellation Energy Corp. (CEG)

- ФлитКор Технологии (ФЛТ)

- Alphabet Inc.

(GOOG, GOOGL)

(GOOG, GOOGL) - Халлибертон Ко. (HAL)

- Джонсон Контролс Интернэшнл (JCI)

- Meta Platforms Inc. (FB)

- Матч (МТСЧ)

- Т-Мобайл (TMUS)

- Объединенная аренда (URI)

- Методология

- Что такое акции роста?

- Что такое инвестирование в рост?

- Риски инвестирования в рост

- Рост по сравнению со стоимостными акциями

- Часто задаваемые вопросы о акциях роста

- Далее в инвестировании

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Начало работы

На веб-сайте Titan

Инвестируйте

С Titan вы можете инвестировать в активно управляемые портфели акций и криптовалют, а также в альтернативные классы активов, такие как недвижимость, частный кредит и венчурный капитал Столица.

Индивидуальные рекомендации по инвестициям

Компания Titan спросит вас о ваших целях, финансовом положении и степени готовности к риску, чтобы дать рекомендации, адаптированные для вас.

Будьте в курсе

Получайте ежедневные, еженедельные и ежемесячные обновления только о том, что важно для вас и мира денег.

Лучшие акции роста Bank of America в 2022 году

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Amazon.com, Inc. (AMZN)

Годовая прибыль на акцию за 3 года

Годовая выручка за 3 года

3

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Constellation Energy Corp. (CEG)

3-летняя прибыль на акцию 9 в годовом исчислении0063

Годовой доход за 3 года

Рентабельность собственного капитала

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

FleetCor Technologies (FLT)

Годовая прибыль на акцию за 3 года

Годовая выручка за 3 года

Рентабельность капитала

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Alphabet Inc.

(GOOG, GOOGL)

(GOOG, GOOGL)

Годовая прибыль на акцию за 3 года

Годовая выручка за 3 года

Рентабельность капитала

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Halliburton Co. (HAL)

Годовая прибыль на акцию за 3 года

Годовая выручка за 3 года

-13,9%

Рентабельность капитала

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Johnson Controls International (JCI)

Годовая прибыль на акцию за 3 года

Годовая выручка за 3 года

Рентабельность капитала

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Meta Platforms Inc. (META)

Годовая прибыль на акцию за 3 года

Годовая выручка за 3 года

Рентабельность капитала

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Match (MTCH)

Годовая прибыль на акцию за 3 года

Годовая выручка за 3 года

-11,2%

Рентабельность капитала

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

T-Mobile (TMUS)

Годовая прибыль на акцию за 3 года

-10,4%

Годовая выручка за 3 года

Рентабельность капитала

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

United Rentals (URI)

Годовой доход на акцию за 3 года

Годовой доход за 3 года

Рентабельность собственного капитала

Методология

Bank of America ведет свой список «10 компаний роста» с 1999 года. Фирма выбирает членов списка на основе следующих четырех критериев: «1», что предполагает краткосрочный потенциал роста прибыли по сравнению с согласованными оценками Уолл-стрит.

Фирма выбирает членов списка на основе следующих четырех критериев: «1», что предполагает краткосрочный потенциал роста прибыли по сравнению с согласованными оценками Уолл-стрит.

Акции, выделенные в этом списке, получены от отраслевых аналитиков, но они могут не подходить для вашего портфеля. Прежде чем вы решите приобрести какие-либо из этих акций, проведите тщательное исследование, чтобы убедиться, что они соответствуют вашим финансовым целям и терпимости к риску.

Что такое акции роста?

Акции роста — это публичные компании, которые увеличивают свою прибыль, выручку или денежный поток темпами, значительно превышающими темпы их конкурентов и рынка в целом. Инвесторы выбирают акции роста, чтобы получить прибыль от быстрого роста цен, который они обещают.

Инвесторы выбирают акции роста, чтобы получить прибыль от быстрого роста цен, который они обещают.

Как правило, акции роста — это небольшие новые компании, которые меняют свою отрасль. Они, как правило, предлагают уникальные услуги и продукты и часто разрабатывают новые технологии или интеллектуальную собственность, которые ставят их впереди своих конкурентов.

По большому счету, растущие компании реинвестируют свои доходы и берут долги для быстрого расширения. Они постоянно наращивают производство, приобретают другие предприятия и нанимают много новых сотрудников для быстрого развития своего бизнеса.

Что такое инвестиции в рост?

Инвестирование в рост — это стратегия, которая включает в себя определение акций для покупки на основе долгосрочного потенциала расширения их основного бизнеса.

Инвесторы роста отдают предпочтение будущему потенциалу компании, а не текущим бизнес-показателям или фундаментальной рыночной оценке. Инвестирование в рост обычно считается более агрессивным стилем инвестирования, чем стоимостное инвестирование. Акции роста исторически показали лучшие результаты в периоды, когда процентные ставки низкие или падают, а корпоративные доходы растут.

Акции роста исторически показали лучшие результаты в периоды, когда процентные ставки низкие или падают, а корпоративные доходы растут.

Инвесторы роста часто готовы покупать акции с высоким отношением цены к прибыли (коэффициент P/E) или соотношением цены к продажам, ожидая, что компании в конечном итоге вырастут до своей текущей оценки и превысят ее. Акции роста, как правило, более волатильны, чем рынок в целом, и инвесторы часто продают акции роста в периоды неопределенности на рынке.

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Узнайте больше

На веб-сайте eToro

Приветственное предложение: получите до 240 долларов США за первый депозит (только для США)

Торговля различными активами, включая акции, ETF и криптовалюты

eToro предлагает торговые инструменты, которые помогут как новичкам, так и экспертам

Риски роста Инвестирование

Поскольку стоимость большинства акций роста определяется ожиданиями будущего роста, они, как правило, торгуются по более высокой цене по сравнению с их текущим бизнесом.

Если цена акций роста уже учитывает ожидания высоких показателей роста в будущем, даже рост доходов, который в противном случае произвел бы впечатление на Уолл-стрит, может разочаровать инвесторов в акции роста и привести к их распродаже. Если акции роста показывают признаки замедления или стагнации роста, инвесторы роста могут сразу выйти из акций, что спровоцирует резкое падение.

Акции роста также особенно чувствительны к повышению процентных ставок. Модели дисконтированных денежных потоков обычно используются управляющими фондами, которые оценивают будущие денежные потоки ниже, когда дисконтированная процентная ставка выше. Другими словами, чем ниже ставка дисконтирования, тем выше сегодня оцениваются будущие денежные потоки.

Акции роста и стоимости

Акции стоимости — это публичные компании, которые, по мнению инвесторов и аналитиков, занижены, исходя из их текущих бизнес-показателей. Акции роста — это компании, которые, по мнению инвесторов, в будущем принесут доход выше среднего.

Стоимостные акции обычно считаются инвестициями с низким уровнем риска и низкой волатильностью, в то время как акции роста представляют собой акции с более высоким риском и потенциалом гораздо большего роста с течением времени.

Акции роста могут быть переоценены на основе текущих рыночных цен, но ожидается, что они вырастут и превысят их текущую оценку. Стоимостные акции считаются недооцененными по текущим рыночным ценам.

Как правило, стоимостные акции обладают привлекательными фундаментальными показателями, такими как низкое отношение цены к прибыли (P/E) и цены к объему продаж (P/S). Акции роста часто имеют относительно высокие коэффициенты P/E и P/S. Стоимостные акции часто имеют прибыльный бизнес и приносят относительно высокие дивиденды. Многие акции роста убыточны и не выплачивают дивиденды.

Часто задаваемые вопросы по акциям роста

Как найти акции роста?

При поиске акций роста инвесторы обращают внимание на следующие показатели:

• Рост доходов. Акции роста должны увидеть быстрый рост продаж. Учитывайте как ретроспективный отчет о росте продаж, так и прогнозные ожидания аналитиков относительно будущего роста продаж.

Акции роста должны увидеть быстрый рост продаж. Учитывайте как ретроспективный отчет о росте продаж, так и прогнозные ожидания аналитиков относительно будущего роста продаж.

• Рост доходов. Как и в случае с выручкой, акции роста должны демонстрировать сильный рост прибыли

• Прирост стоимости акций. Быстрый рост доходов и продаж обеспечивает прочную основу для роста акций, опережающих конкурентов.

• Устойчивая долговая нагрузка. Растущие компании со слишком большими долгами могут столкнуться с проблемами и перестать расти. Высокая долговая нагрузка сама по себе не является чем-то плохим, но растущей компании необходимо поддерживать устойчивый уровень долга.

Самое главное, акции роста — это компании, предлагающие продукты или услуги, которые действительно меняют образ жизни людей.

Как вы оцениваете акции роста?

Инвесторы используют фундаментальный анализ и финансовые коэффициенты, чтобы выявить внутреннюю стоимость акций роста и сравнить ее с текущей рыночной ценой. Это может помочь им определить, переоценены ли акции роста или недооценены.

Не все акции роста выгодны. Переоцененные акции роста могут снижаться в цене до тех пор, пока не достигнут цены, отражающей их фундаментальные показатели — ключевое значение имеет избегать таких акций роста.

Почему акции роста теряют прибыль при повышении процентных ставок?

Растущие процентные ставки делают более дорогим для компаний роста получение кредита для финансирования их быстрого роста продаж и доходов.

Кроме того, более высокие процентные ставки делают будущие денежные потоки менее ценными. Это означает, что когда процентные ставки растут, будущий рост доходов становится менее ценным в сегодняшних долларах, потому что они должны дисконтироваться по более высокой ставке.

Когда акции роста восстановятся?

Федеральная резервная система намерена повышать процентные ставки до тех пор, пока инфляция в США не начнет остывать. Это плохие новости для акций роста, которые страдают в условиях роста ставок.

Акции роста могут восстановиться, когда ФРС выполнит свою миссию по сдерживанию инфляции и прекратит повышать процентные ставки. Но даже в этом случае более высокие ставки могут снизить перспективы роста акций на долгие годы.

Далее в инвестировании

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Эта статья была полезной?

Оцените эту статью

★

★

★

★

★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакция дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Самые прибыльные акции роста за ноябрь 2022 года

Вы для нас на первом месте.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вот список наших партнеров.

Акции роста имеют более быстрый рост чистой прибыли, чем рынок. Вот некоторые из наиболее эффективных акций роста.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Если вы уже слышали термин «акции роста», велика вероятность, что он имел в виду крупные технологические компании, такие как Apple, Microsoft, Amazon, Tesla или Alphabet (ранее Google). Это пять компонентов индекса Standard & Poor’s 500 с наибольшим весом, поэтому они оказывают огромное влияние на общее движение фондового рынка.

Это пять компонентов индекса Standard & Poor’s 500 с наибольшим весом, поэтому они оказывают огромное влияние на общее движение фондового рынка.

Однако не все акции роста являются технологическими. Акции роста могут быть в секторе здравоохранения, финансовом секторе или любом другом секторе. Что их определяет, так это рост. Вот более глубокий взгляд на то, что это на самом деле означает.

Что такое акции роста?

Акции роста — это акции компаний, выручка или чистая прибыль которых растут быстрее, чем в среднем по рынку.

Инвесторы покупают их в надежде, что цены на их акции будут быстро расти в соответствии с их быстрорастущей выручкой или чистой прибылью.

Акции роста часто противопоставляются доходным акциям, которые инвесторы покупают для регулярных выплат дивидендов, и стоимостным акциям, которые инвесторы покупают в надежде, что их цены восстановятся после недавнего падения.

Реклама

Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. Подробнее0003 за сделку по акциям США и ETF онлайн | Сборы0,005 $ за акцию; as low as $0.0005 with volume discounts | Fees$0 per trade |

Account minimum$0 | Account minimum$0 | Account minimum$0 | ||

Самые прибыльные акции роста

Ниже приведен список 25 лучших акций роста со штаб-квартирой в США, упорядоченный по доходности в этом году. Для составления этого списка мы учитываем темпы роста выручки, прибыли, движения денежных средств и балансовой стоимости (активы минус обязательства) за прошлый год и предыдущий год, а также соотношение цены к прибыли и дивидендную доходность за прошлый год. год.

Для составления этого списка мы учитываем темпы роста выручки, прибыли, движения денежных средств и балансовой стоимости (активы минус обязательства) за прошлый год и предыдущий год, а также соотношение цены к прибыли и дивидендную доходность за прошлый год. год.

Название и символ компании | Рост выручки (последний квартал по сравнению с тем же кварталом предыдущего года) | Price Performance (This Yr) |

|---|---|---|

Enphase Energy Inc. (ENPH) | 80.56% | 67.81% |

Clearfield Inc. (CLFD) | 83.94% | 43.89% |

Palomar Holdings Inc. (PLMR) | 38.02% | 37.35% |

UFP Technologies Inc. (UFPT) | 86,25% | 33,58% |

e. | 26.33% | 30.26% |

PC Connection Inc. (CNXN) | 17.66% | 23.21% |

NAPCO Security Technologies Inc. (NSSC) | 22,02% | 13.73% |

Performance Food Group Company (PFGC) | 50.66% | 13.40% |

Canadian Solar Inc. (CSIQ) | 61.87% | |

WillScot Mobile Mini Holdings Corp. (WSC) | 26.14% | |

Medpace Holdings Inc. (MEDP) | 29.83% | |

XPEL Inc. (XPEL) | 22.05% | |

Incyte Corp. (INCY) | 29.15% | |

Paylocity Holding Corp. | 36.23% | -1.85% |

PGT Innovations Inc. (PGTI) | 42.39% | -5.25% |

Coastal Financial Corp. (CCB) | 247.98% | -7.90% |

SPS Commerce Inc. (SPSC) | 16.96% | -11.12% |

Arista Networks Inc. (ANET) | 57,18% | -15,92% |

| 4992% | ||

| 003 | -15.94% | |

Paycom Software Inc. (PAYC) | 30.88% | -16.66% |

Novanta Inc. (NOVT) | 28.55 % | -19. |

STAAR Surgical Co. (STAA) | 30.04% | -22.38% |

TELUS International Inc. (TIXT) | 17.07% | -24.74% |

Ameresco Inc. (AMRC) | 110.79% | -25.74% |

Planet Fitness Inc. (PLNT ) | 63,53% | -27,71% |

Данные о запасах актуальны на 1 ноября 2022 г. и предназначены исключительно для информационных целей.

Стоит ли покупать акции роста?

Это зависит от вас и ваших инвестиционных целей. Вышеупомянутые акции могут сейчас опережать рынок, но это не значит, что вы должны идти на них ва-банк. Прошлые результаты не предсказывают будущие результаты, и выбор отдельных акций может быть рискованным делом.

Вместо этого многие инвесторы покупают индексные взаимные фонды и биржевые фонды, которые объединяют сотни или тысячи акций в единую инвестицию. Индексные фонды по определению не побеждают рынок — они движутся вместе с рынком.

Индексные фонды по определению не побеждают рынок — они движутся вместе с рынком.

Индекс S&P 500, который включает примерно 500 крупнейших публичных компаний США, с 1926 года приносил в среднем около 10% в год. Это делает его мощным инструментом для накопления богатства в долгосрочной перспективе.

Однако стоит подчеркнуть, что 10% — это среднегодовая доходность индекса. В некоторые годы индекс работает намного лучше, но в другие годы он намного хуже.

Во время спадов опытные сборщики акций теоретически могут превзойти рыночные индексы, вкладывая часть своих денег в отдельные компании, которые противостоят отрицательному тренду, как те, что показаны выше. Но будьте осторожны: исследования показали, что индивидуальные инвесторы обычно отстают от рыночных индексов

ДАЛЬБАР

. Инвесторы сталкиваются с разрушительным разрывом в производительности инвесторов.

По состоянию на 7 июня 2022 г.

(GOOG, GOOGL)

(GOOG, GOOGL) Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений.

Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. l.f. Beauty Inc. (ELF)

l.f. Beauty Inc. (ELF) (PCTY)

(PCTY) 81%

81%