Содержание

«Властям не нужен голодный бунт». Куда отправят казахстанскую пшеницу?

С 15 апреля Казахстан объявил об ограничениях на вывоз пшеницы и муки. Ограничение пока будет действовать до 15 июня — для «предотвращения возможного дефицита зерна на внутреннем рынке». Квота на экспорт сегодня по пшенице составляет один миллион тонн, муки — не более 300 тысяч тонн.

Казахстанские ограничения на экспорт — своего рода ответная мера на запрет Россией экспорта зерна в страны Евразийского экономического союза (Армения, Беларусь, Казахстан, Кыргызстан) с 15 марта по 30 июня. Россия объясняет этот шаг защитой внутреннего рынка продовольствия после санкций Запада из-за вторжения в Украину.

ПОЧЕМУ ПРОИЗВОДИТЕЛИ МУКИ?

Первыми о «продовольственной безопасности» после всех ограничений заговорили мукомолы. Переработчики зерна предрекают остановку мельниц из-за отсутствия импортируемого из России «дешевого» зерна. Они заявили, что местная пшеница дороже и пока неизвестно, есть ли она вообще. Производители муки потребовали запрета экспорта зерна, как и в России. Однако правительство ограничило экспорт не только пшеницы, но и муки, что стало неожиданностью для производителей зерна.

Производители муки потребовали запрета экспорта зерна, как и в России. Однако правительство ограничило экспорт не только пшеницы, но и муки, что стало неожиданностью для производителей зерна.

Производители муки обеспокоены отсутствием ограничений на российскую муку, несмотря на запрет вывоза зерна из России. Президент Союза зернопереработчиков Казахстана Евгений Ган 1 апреля сообщил Zakon.kz, что «сейчас идет экспансия российской муки». По крайней мере, в приграничные районы будет проникать российская мука, так как цена на нее существенно дешевле», говорит он. По его словам, тот факт, что квота на зерно была установлена в размере одного миллиона тонн, вызывает удивление производителей муки, так как за последние три года они и так вывозили столько же зерна в течение двух месяцев.

Ган также заявил, что обязанность экспортеров продавать 10 процентов зерна и муки Продовольственной корпорации по фиксированной удешевленной цене в течение этих двух месяцев также невыгодна производителям муки. Зерно и мука, закупленные Продовольственной корпорацией, будут использованы Стабфондом для сдерживания цен.

Зерно и мука, закупленные Продовольственной корпорацией, будут использованы Стабфондом для сдерживания цен.

Казахстанские производители муки, которые раньше приобретали тонну российского зерна по 115–118 тысяч тенге (примерно от 264 долларов до 271 доллара), говорят, что пока не готовы покупать тонну местного зерна за 150–160 тысяч тенге (примерно от 329 долларов до 351 доллара). Когда они покупали российскую муку, цена казахстанской муки составляла 120–122 тысячи тенге (275–280 долларов) за тонну.

Склад готовой муки в Бишкеке.

СКОЛЬКО ЗЕРНА И МУКИ ЕСТЬ В ЗАПАСЕ?

В министерстве сельского хозяйства Казахстана ответили на опасения производителей муки. В ведомстве сообщили, что дефицита зерна нет. Введение квот на экспорт зерна и муки министерство связывает с увеличением предложений на рынках соседних стран.

В министерстве говорят, что зерна достаточно для удовлетворения внутреннего спроса и экспорта в обычном режиме.

«Хотел бы начать с сообщения, что никакого дефицита нет, зерно в достаточном количестве имеется в республике, призываем всех не создавать ажиотаж, а также не прикрывать личные интересы заботами о населении», — заявил первый вице-министр сельского хозяйства Айдарбек Сапаров на пресс-конференции 11 апреля.

По словам Сапарова, на 1 апреля в республике имелось 6,4 миллиона тонн продовольственной пшеницы. По состоянию на 7 апреля запасы муки составляли 118 тысяч тонн. Кроме того, в ресурсах Продкорпорации имеется более 800 тысяч тонн зерна. При необходимости его также можно использовать для стабилизации ситуации.

Казахстан ранее вводил временные ограничения на экспорт зерна по разным причинам. К примеру, в последний раз Казахстан вводил квоту на экспорт пшеницы и муки в 2020 году, во время чрезвычайной ситуации, вызванной пандемией коронавируса.

По данным Всемирного банка, в этом году количество стран, ограничивающих экспорт зерна в последние недели из-за войны в Украине, возросло до 35. Война сократила долю России и Украины, крупных экспортеров зерна, в торговле зерном.

ПОЧЕМУ ЭТО ПРОИЗОШЛО?

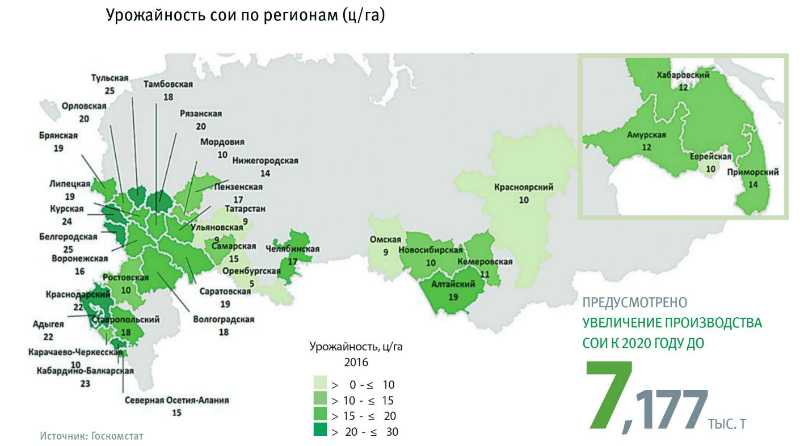

Засуха в последние годы распространилась на Омскую область России, которая граничит с Казахстаном. Соответственно, урожайность пшеницы снизилась, а спрос увеличился. Затем цены на зерно выросли.

Затем цены на зерно выросли.

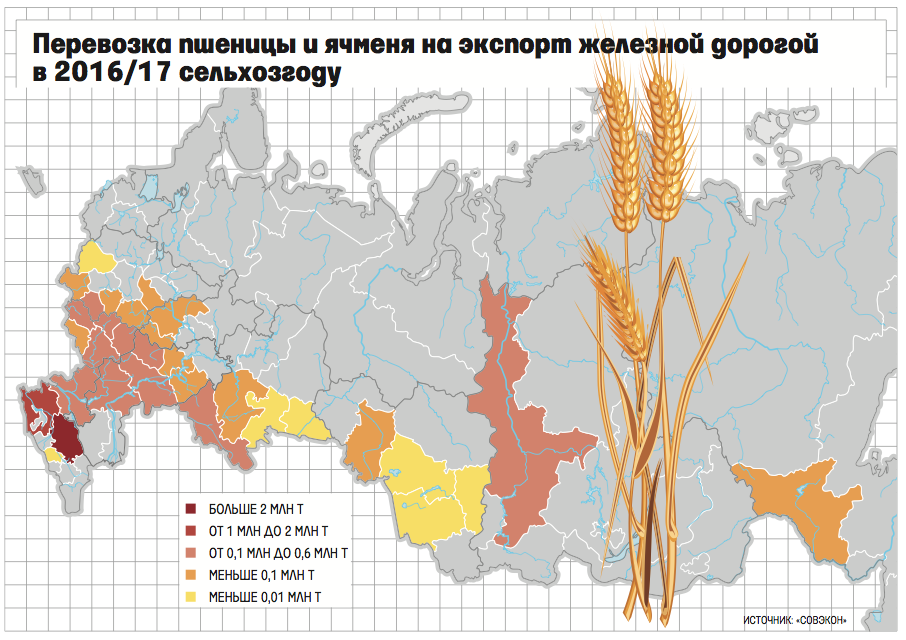

При этом Россия иногда получала экспортные пошлины на торговлю пшеницей, то повышая, то понижая цену. Страна ввела тарифную квоту на пшеницу с конца 2020 года и с прошлого года регулярно вводит свободно плавающий тариф — зерновой демпфер. Целью этой меры было заявлено сохранение стабильности цен на внутреннем рынке. Однако такое ограничение не распространялось на страны Евразийского экономического союза. Это было особенно выгодно для соседнего Казахстана и других стран Центральной Азии (ЦА), которые покупают зерно на Урале и в Сибири, расположенных вдали от морских путей. Зерно из этих регионов России ввозилось казахстанскими производителями муки по низкой рыночной цене, которую они хотели, без всяких пошлин. Однако санкции, введенные в отношении России в связи с войной в Украине, побудили Москву запретить экспорт зерна.

Загрузка зерновоза на терминале в порту Актау на побережье Каспийского моря

По некоторым данным, на складах казахстанских производителей муки, которые когда-то покупали дешевую российскую пшеницу, мука еще не закончилась. Впереди лето. Однако если мука продолжит оставаться на складах, она может испортиться. Поэтому переработчики зерна и производители муки заинтересованы в скорейшей ее реализации.

Впереди лето. Однако если мука продолжит оставаться на складах, она может испортиться. Поэтому переработчики зерна и производители муки заинтересованы в скорейшей ее реализации.

Прошло более двух недель с тех пор, как Евгений Ган, президент Союза зернопереработчиков Казахстана, заявил, что дешевое российское зерно, которое они ранее закупили, закончится через две недели, а мельницы остановятся через два месяца. Однако недостатка в муке в магазинах и на рынках в городах пока нет.

ЧЕГО ОЖИДАТЬ В БУДУЩЕМ?

По данным Национального бюро статистики, на 1 марта запасы продовольственной пшеницы составили 5,9 миллиона тонн. Представитель Минсельхоза заявил, что число еще выше — 6,4 миллиона тонн. По оценкам экспертов, 3 миллиона тонн можно экспортировать, а 1,6 миллиона тонн переработать в муку и продать в качестве хлебобулочных изделий до сентября, то есть до следующего урожая.

Эксперты считают, что прекращение ввоза дешевого зерна из России пойдет на пользу местным аграриям. Когда альтернативы нет, спрос на местную пшеницу будет увеличиваться. Если раньше местное зерно запрашивали только экспортеры зерна, то теперь присоединятся и производители муки.

Когда альтернативы нет, спрос на местную пшеницу будет увеличиваться. Если раньше местное зерно запрашивали только экспортеры зерна, то теперь присоединятся и производители муки.

Санкции, введенные против России из-за войны в Украине, способствовали росту курса доллара. Удобрения, запчасти для техники — всё закупается за границей в долларах, поэтому нагрузка на фермеров тяжелая. Сейчас началась весенняя посевная кампания. В то же время можно считать, что фермеры смогут продать свою пшеницу по выгодной цене.

Продажа муки в Казахстане

ЧТО ИЗМЕНИЛОСЬ В ЭКСПОРТЕ В ЦЕНТРАЛЬНУЮ АЗИЮ?

Запрет России на экспорт зерна не означает, что Москва вообще не будет продавать зерно в Центральную Азию. Если страны Центральной Азии захотят закупить зерно по упомянутой выше российской квоте, то препятствий нет. К примеру, Кыргызстан ведет переговоры с Россией о квоте в 450 тысяч тонн пшеницы.

Правительство Узбекистана издало постановление о закупке 100 тысяч тонн пшеницы и муки в Казахстане для обеспечения продовольственной безопасности и планирует импортировать еще 500 тысяч тонн. Узбекистан принял решение до того, как Казахстан ввел ограничения на экспорт зерна и муки, однако этот объем укладывается в размер ограничений. Казахстан является основным поставщиком зерна в Узбекистан.

Узбекистан принял решение до того, как Казахстан ввел ограничения на экспорт зерна и муки, однако этот объем укладывается в размер ограничений. Казахстан является основным поставщиком зерна в Узбекистан.

По оценкам экспертов, за последние пять лет другие страны Центральной Азии получали из Казахстана в среднем 500–600 тысяч тонн зерна в месяц. В этот раз, даже в рамках лимита, Казахстан сможет произвести столько же зерна. Разница только в цене продажи.

После того как экспортеры сдадут в Продовольственную корпорацию Казахстана 10 процентов зерна по сниженной цене, ее возмещение за счет цены в стране поставки правомерно.

Хотя цена на казахстанское зерно выросла для других стран Центральной Азии, главное — сохраняется физическая доступность продовольствия. Кроме того, с июня начнет созревать и поступать пшеница из этих стран.

По мнению экспертов, есть и политическая сторона вопроса. Властям не нужен голодный бунт из-за нехватки продовольствия. Власти других стран Центральной Азии, в частности, не оставляют без внимания январские события в Казахстане, спровоцированные протестами против высоких цен. Страны, нуждающиеся в зерне, хоть и рассматривают такие варианты, как субсидии и дешевые кредиты, будут покупать дорогое зерно в Казахстане.

Страны, нуждающиеся в зерне, хоть и рассматривают такие варианты, как субсидии и дешевые кредиты, будут покупать дорогое зерно в Казахстане.

Одним словом, несмотря на опасения по поводу торговли зерном в регионе, мельницы Центральной Азии, похоже, простаивать не будут.

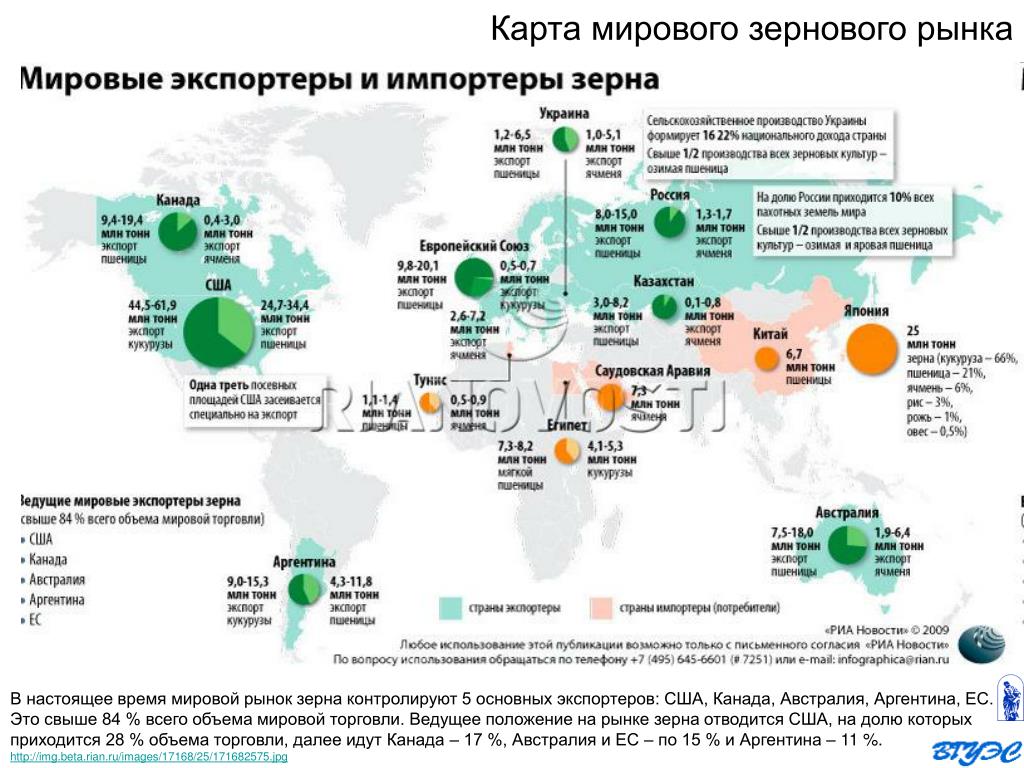

Казахстан является одним из крупнейших игроков в торговле зерном и мукой и входит в десятку крупнейших экспортеров в мире, поставляя продукцию более чем в 70 стран мира. Основными рынками сбыта казахстанской пшеницы являются Узбекистан, Афганистан, Таджикистан и Кыргызстан. Доля казахстанской пшеницы в импорте зерна в этих странах составляет около 90 процентов.

«Кого Россия кормит зерном? (часть 3: пшеница)» в блоге «Экспорт»

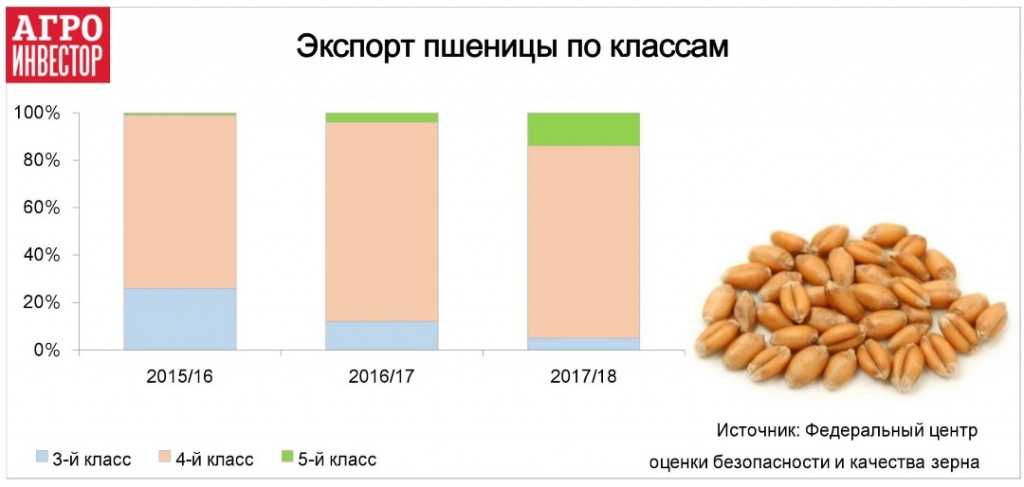

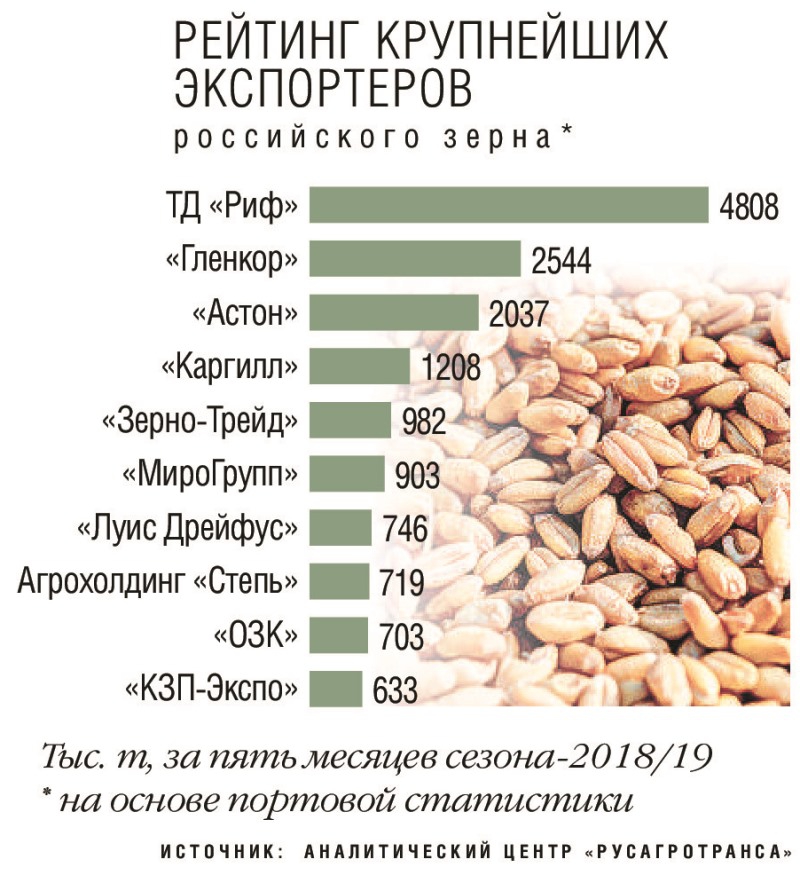

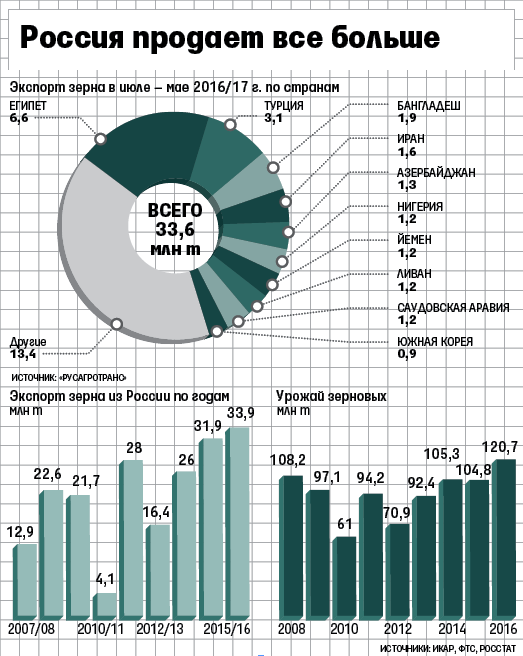

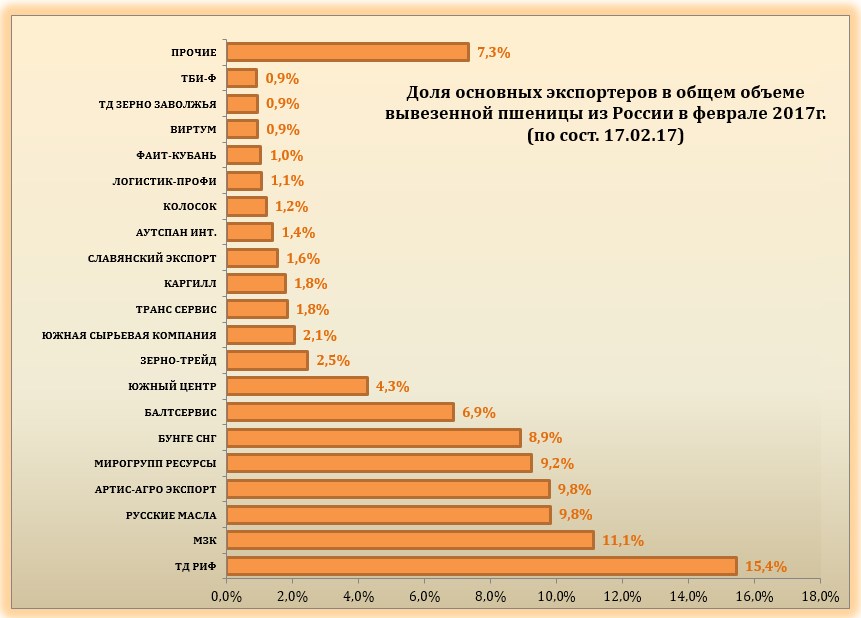

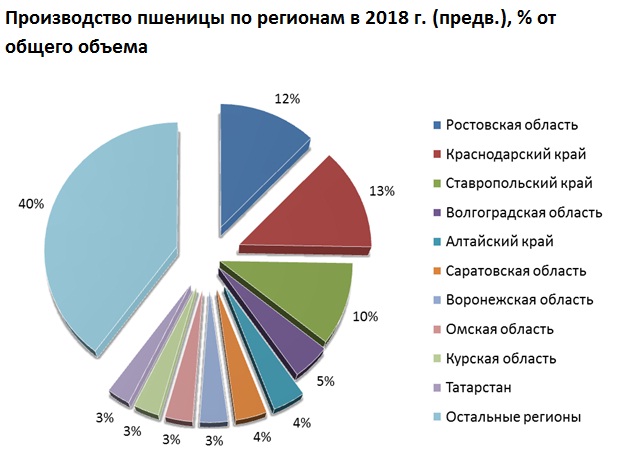

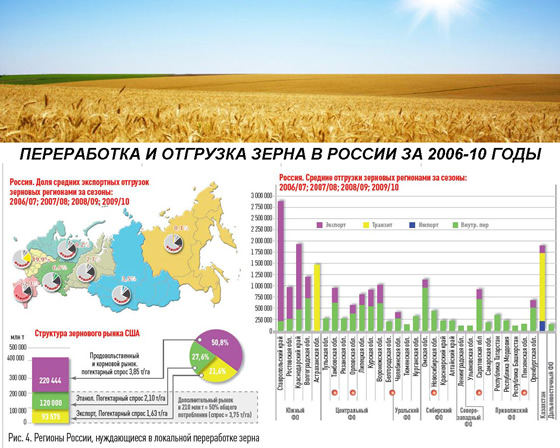

Пшеница — традиционно главная статья российского зернового экспорта, на которую приходится ¾ поставок. По экспорту пшеницы Россия в 2016 и 2017 гг. занимала 1-е место в мире, лидерство сохранится и в 2018 г. (за полгода мы опережаем ближайшего преследователя на 8 млн т, при том что основной экспорт у нас во втором полугодии).

- © Фото из открытых источников

Методология (опять, потому что это важно)

Географию российского экспорта мы анализируем, сравнивая наши данные и статистику стран-партнёров. В зерновом экспорте России достаточно широко представлены страны-посредники (Латвия, ОАЭ, Ливан и др.), поэтому, чтобы не писать про 200%-ное покрытие Россией импорта какой-нибудь страны, мы пошли более трудоёмким, но более корректным (и более интересным!) путём. Соответственно, в одних случаях по странам приведены данные российской статистики, в других — статистика самой страны.

При этом надо помнить про временной лаг: наш экспорт становится их импортом несколько позже, крупные поставки в дальние страны в конце рекордного 2017 г. будут отражены в импорте уже в 2018 г. В результате распределённая сумма по 2017 г. примерно на 2 млн т меньше российского экспорта. Пример с Вьетнамом: мы отгрузили туда 946 тыс. т, он успел ввезти 708 тыс. т — это число и указано в таблице, ведь мы считаем долю в импорте. Пример с Йеменом: статистики за 2016-2017 гг. по нему нет, поэтому мы взяли экспорт пшеницы всех стран туда и, соответственно, показатель ФТС России.

Пример с Йеменом: статистики за 2016-2017 гг. по нему нет, поэтому мы взяли экспорт пшеницы всех стран туда и, соответственно, показатель ФТС России.

Северная Африка

Северная Африка чаще всего занимает 1-е место в списке регионов-импортеров российской пшеницы. Здесь находится ведущий мировой импортёр и наш главный покупатель — Египет. В 2017 г. мы отгрузили ему рекордные 7,8 млн т — 10 лет назад это покрыло бы все его импортные потребности. Но и сейчас доля России почти не опускается ниже 40%, а в 2017 г. составила 63%.

Крупные поставки российской пшеницы стабильно осуществляются в Ливию (20-35% прямого экспорта стран мира, реально наша доля, полагаю, несколько больше), с перерывами — в Марокко (10-15% импорта), менее крупные — в Тунис (5-15%). При этом Марокко традиционно является «вотчиной» Франции, но мы смогли отвоевать там долю, а вот в Алжир, стабильно входящий в пятёрку ведущих мировых импортёров пшеницы, России пока пробиться не удалось: лишь одна поставка в 73 тыс. т в 2016 г. (ещё одна небольшая партия отправлена в этом году).

т в 2016 г. (ещё одна небольшая партия отправлена в этом году).

Тропическая Африка

Вторым по значимости направлением экспорта пшеницы из России в 2017 г. стала Тропическая Африка, опередившая традиционный и более близкий к нам Ближний Восток. Экспансию в регион Россия начала в середине 2000-х гг. со стран Восточной Африки (Кения, Танзания, Судан и др.), в начале 2010-х гг. вышла в Южную Африку, а потом стала активно осваивать рынки многочисленных стран Западной Африки (от Сенегал до Анголы).

К крупным по мировым меркам импортёрам в Тропической Африке относится только Нигерия, остальные — либо средней величины, либо небольшие, поэтому в абсолютном выражении российский экспорт имеет большой масштаб (сотни тысяч тонн) только в 5 стран: Нигерию, Судан, ЮАР, Кению, Танзанию. Зато почти везде российская пшеница на ведущих ролях: в Судане, Танзании, Конго, Руанде, Бурунди — более половины импорта, в ЮАР, Камеруне, Мозамбике, Сенегале, Гане, Уганде, ДР Конго — от 1/3 до ½, в Нигерии, Мавритании, Зимбабве, Малави — от 1/5 до 1/3.

При этом многие из вышеперечисленных стран стали покупать нашу пшеницу всего лишь несколько лет назад. Ещё несколько интересных примеров. Буркина-Фасо ввезла первую партию пшеницы из России в 2016 г. (5 тыс. т), а в 2017 г. Россия обеспечила уже почти половину импорта (около 80 тыс. т). Похожая история с Кабо-Верде (островное государство напротив Сенегала): до 2016 г. импорта из России не было, в 2017 г. — только из России. Свазиленд, маленькое государство в Южной Африке без выхода к морю, — с 2016 г. Россия для него является главным поставщиком пшеницы (35-50%).

Ближний Восток

На Ближнем Востоке Россия с середины 2000-х гг. снабжает пшеницей Турцию, страны Восточного Средиземноморья, Иран и Йемен, а вот в монархиях Персидского залива наше зерно пока представлено слабо. Два ключевых покупателя в регионе — Турция и Иран — являются крупными производителями пшеницы, но с нестабильными урожаями, поэтому поставки в регион испытывают существенные колебания.

Турция стабильно выступает вторым по величине импортёром российской пшеницы после Египта — 2,5-3 млн т в год. Россия для Турции — стабильно поставщик № 1, обеспечивающий 60-70% импорта.

Второй по значимости для России ближневосточный импортёр — Йемен. Ему на протяжении многих лет отгружается по 0,7-1 млн т пшеницы в год, в 2017 г. поставки достигли 1,4 млн т. Раньше на рынке Йемена мы соперничали с Австралией, обеспечивая 1/5 — 1/3 импорта, но в 2017 г. значительно опередили её (45%).

Третий по значимости покупатель — Иран. Его спрос очень сильно колеблется: в отдельные годы он входит в число ведущих мировых импортёров пшеницы, в другие — практически не осуществляет закупки. Такая ситуация была, в частности, в 2010-2011 гг. и 2017 г. В годы дефицита мы поставляем Ирану до 1,5 млн т пшеницы, а доля колеблется от 15 до 45%: в 2012-14 гг. главными поставщиками были страны ЕС и только с 2015 г. 1-е место принадлежит России.

По 400-600 тыс. т российской пшеницы в год покупает Израиль, что составляет 25-40% импорта. От 200 до 300 тыс. т ввозит Ливан — 35-50% импорта. Такой же объём обычно у Иордании (и доля 20-35%), хотя в 2017 г. закупки оказались маленькими (за половину 2018 г. уже вдвое больше). Стабильно покупает российскую пшеницу Оман — до 200 тыс. т в год, или в среднем ¼ импорта. Весьма заметны мы в Катаре, где обеспечиваем уже больше половины импорта, но сам рынок небольшой (100 тыс. т). Нестабильна ситуация с ОАЭ: ввоз российской пшеницы колеблется от 100 до 500 тыс. т в год, при этом часть товара перепродаётся (по статистике ФТС экспорт в ОАЭ достиг 1 млн т в 2017 г., но страна просто используется как посредник, реально это зерно туда не идёт).

От 200 до 300 тыс. т ввозит Ливан — 35-50% импорта. Такой же объём обычно у Иордании (и доля 20-35%), хотя в 2017 г. закупки оказались маленькими (за половину 2018 г. уже вдвое больше). Стабильно покупает российскую пшеницу Оман — до 200 тыс. т в год, или в среднем ¼ импорта. Весьма заметны мы в Катаре, где обеспечиваем уже больше половины импорта, но сам рынок небольшой (100 тыс. т). Нестабильна ситуация с ОАЭ: ввоз российской пшеницы колеблется от 100 до 500 тыс. т в год, при этом часть товара перепродаётся (по статистике ФТС экспорт в ОАЭ достиг 1 млн т в 2017 г., но страна просто используется как посредник, реально это зерно туда не идёт).

Отдельная история с Сирией — прямые поставки ей достигли 165 тыс. т в 2017 г., но фактические, уверен, превышают 0,5 млн т (последние два года резко выросла разница между экспортом в Ливан и импортом Ливана от нас, а Ливан часто используется как посредник при операциях с Сирией). В любом случае, для Сирии Россия сейчас главный поставщик пшеницы.

- © Фото из открытых источников

АТР

Рынок АТР, как ни странно, был одним из первых, куда Россия вышла с большими объёмами пшеницы. В середине 2000-х гг. Бангладеш, Индия, а потом и Пакистан были в числе ключевых покупателей нашей пшеницы. Но потом в регионе поменялась конъюнктура, Индия достигла самообеспеченности и на некоторое время даже стала экспортёром, и наши поставки в Южную Азию сильно сократились. В прежнем объёме они возобновились в 2015 г. Зато с 2013 г. ведётся стабильный экспорт в Юго-Восточную Азию, и он набирает обороты. А вот в Восточной Азии нашей пшеницы до сих пор почти нет — и 0,5 млн т в год на все страны региона не набирается.

Бангладеш последние 2 года покупает почти по 2 млн т в год российской пшеницы, что составляет 1/3 импорта. Поставки в Индонезию в 2017 г. составили 1,2 млн т, но для второго по величине мирового импортёра это только 11% всех закупок. Во Вьетнам наша пшеница впервые была отгружена в конце 2016 г. (ЗСТ, полагаю, сыграло свою положительную роль), в 2017 г. он ввёз 0,7 млн т, что составило 15% импорта, а за первое полугодие 2018 г. — 1,4 млн т или свыше половины импорта. Шри-Ланка закупает от 0,2 до 0,4 млн т российской пшеницы или 25-35% импорта (2-е место после Канады). Регулярный характер приобрели поставки в Республику Корею, но пока скромные — до 200 тыс. т в год. Зато в Монголии мы и с меньшими объёмами обеспечиваем 100% импорта.

(ЗСТ, полагаю, сыграло свою положительную роль), в 2017 г. он ввёз 0,7 млн т, что составило 15% импорта, а за первое полугодие 2018 г. — 1,4 млн т или свыше половины импорта. Шри-Ланка закупает от 0,2 до 0,4 млн т российской пшеницы или 25-35% импорта (2-е место после Канады). Регулярный характер приобрели поставки в Республику Корею, но пока скромные — до 200 тыс. т в год. Зато в Монголии мы и с меньшими объёмами обеспечиваем 100% импорта.

СНГ

В СНГ Россия снабжает пшеницей Закавказье: Азербайджан (1,2 млн т в год), Грузию (0,5 млн т) и Армению (0,3 млн т). Раньше с нами там активно соперничал Казахстан (в Азербайджане — побеждал), но последние 3 года за Россией почти 100% импорта этих стран. Изредка существенные партии нашей пшеницы покупает Белоруссия, обычно обеспечивающая себя полностью.

Америка

Российская пшеница представлена и на американском континенте. Несмотря на обилие местных экспортёров. «Пробы» состоялись уже в первые годы нашего выхода на мировой рынок пшеницы: в 2003 г. было совершены заметные отгрузки в Перу (свыше 100 тыс. т). Стабильным стало наше присутствие в конце 2000-х гг. — сначала в том же Перу, потом в Никарагуа, Мексике, Гаити, Эквадоре.

было совершены заметные отгрузки в Перу (свыше 100 тыс. т). Стабильным стало наше присутствие в конце 2000-х гг. — сначала в том же Перу, потом в Никарагуа, Мексике, Гаити, Эквадоре.

Самую большую величину имеет экспорт российской пшеницы в Мексику — до 500 тыс. т в год (5-10% импорта). Самую большую значимость — для Никарагуа, 50-80%; также Россия обеспечивает до половины импорта Гаити. В 2017 г. начались поставки в Венесуэлу — сразу ¼ рынка.

Европа

В Европу, несмотря на близость, пробиться сложно — в ЕС действуют квоты, вне квот большая пошлина, плюс мощная внутренняя поддержка и сами они — экспортёры пшеницы. Хотя первые годы российские поставки шли главным образом в Европу. Теперь они суммарно не дотягивают и до 1 млн т. При этом главным покупателем выступает Албания — свободная от евро-норм, и там наша доля в среднем 70%. Заметные объёмы закупают другие средиземноморские государства — прежде всего Греция и Италия, а также Испания, но наша доля заметна только в небольшой по импорту Греции (10-20%). Также идут небольшие поставки в Северо-Западную Европу: Нидерланды, Великобританию, Норвегию.

Также идут небольшие поставки в Северо-Западную Европу: Нидерланды, Великобританию, Норвегию.

- © Фото из открытых источников

Подготовлено на основе анализа данных ФТС России, ITC Trade Map и UN COMTRADE.

Часть 2 (ячмень, кукуруза)

Часть 1 (второстепенные злаки)

Объяснитель: Что произойдет, если Россия откажется от сделки по черноморскому зерну?

[1/2] Грузовик с украинским зерном в Черном море во время нападения России на Украину, недалеко от украинского порта Одесса, Украина, 2 ноября 2022 г. REUTERS/Сергей Смолинцев

ЛОНДОН, 14 апреля (Рейтер) — Кремль заявил, что перспективы продления после 18 мая сделки, которая разрешает безопасный экспорт зерна во время войны из некоторых украинских черноморских портов, «не столь велики», что вызывает обеспокоенность по поводу того, что будет дальше с морем, поддерживаемым ООН. коридор.

Сделка помогла справиться с глобальным продовольственным кризисом, который, по словам представителей ООН, усугубился самой смертоносной войной в Европе со времен Второй мировой войны.

Достигнутый в июле прошлого года, он создал защищенный транзитный коридор, позволяющий возобновить экспорт из трех портов Украины, крупного производителя зерновых и масличных культур.

Вот некоторые из вопросов:

ЧТО БЫЛО ЭКСПОРТИРОВАТЬ?

В рамках пакта о создании безопасного судоходного канала Украина смогла экспортировать около 27,7 млн тонн сельхозпродукции, в том числе 13,9 млн тонн сельхозпродукции.млн тонн кукурузы и 7,5 млн тонн пшеницы.

Это составляет около 60% украинского экспорта кукурузы в текущем сезоне 2022/23 и 56% экспорта пшеницы.

Прочие отгружаемые товары включают семена рапса, подсолнечное масло, подсолнечный шрот и ячмень.

Ведущими направлениями были Китай (6,3 млн тонн), Испания (4,8 млн тонн) и Турция (3 млн тонн).

Полная разбивка стран и объемов экспорта:

https://www. un.org/en/black-sea-grain-initiative/vessel-movements

un.org/en/black-sea-grain-initiative/vessel-movements

ПОЧЕМУ РОССИЯ МОЖЕТ ВЫХОДИТЬ ИЗ ПАКТА?

Россия заявила, что продления не будет, если Запад не устранит препятствия для экспорта российского зерна и удобрений, включая повторное подключение Россельхозбанка (Россельхозбанка) к платежной системе SWIFT.

Другие требования включают возобновление поставок сельхозтехники и запчастей, снятие ограничений на страхование и перестрахование, возобновление работы аммиакопровода Тольятти-Одесса и разблокировку активов и счетов российских компаний, занимающихся экспортом продуктов питания и удобрений.

Мало признаков того, что Запад соглашается с этими требованиями.

МОЖЕТ ЛИ КОРИДОР ДЕЙСТВОВАТЬ БЕЗ РОССИИ?

Украинские порты были заблокированы до достижения соглашения в июле прошлого года, и неясно, можно ли будет отгружать зерно, если Россия выйдет.

Страховые тарифы, которые и без того высоки, скорее всего, вырастут, и судовладельцы могут не захотеть позволять своим судам заходить в зону боевых действий без согласия России.

Среди рисков, которые необходимо учитывать страховщикам, будет присутствие кораблей ВМФ России в водах Черного моря и плавучих морских мин.

НУЖЕН ЛИ КОРИДОР, ЕСЛИ УРОЖАЙ В УКРАИНЕ СОКРАЩАЕТСЯ?

Экспорт зерна из Украины, по прогнозам, упадет в сезоне 2023/24 после того, как война привела к тому, что фермеры сеяли меньше кукурузы и пшеницы.

Однако благоприятные условия выращивания могут ограничивать степень упадка.

Международный совет по зерну прогнозирует, что урожай кукурузы в Украине упадет до 21 миллиона тонн по сравнению с 27 миллионами в предыдущем сезоне, а экспорт, как ожидается, снизится до 15 миллионов тонн с 20,5 миллиона.

Прогнозируется, что производство пшеницы в Украине сократится до 20,2 млн тонн с 25,2 млн в 2022/23 году, а экспорт составит 11 млн против 14,5 млн в предыдущем сезоне.

Экспорт таких объемов зерна через восточную часть Европейского Союза будет логистически сложным и дорогим, особенно для культур, выращиваемых в восточных регионах Украины, которым предстоит долгий и трудный путь только до границы.

МОЖЕТ ЛИ УКРАИНА ЭКСПОРТИРОВАТЬ БОЛЬШЕ ЗЕРНА ЧЕРЕЗ НАЗЕМНЫЕ ПУТИ?

С момента начала конфликта Украина экспортирует значительные объемы зерна через восточные страны ЕС, в частности через Венгрию, Польшу и Румынию.

Однако возникло много логистических проблем, включая разную ширину колеи.

Железнодорожная сеть Украины имеет общую с другими странами постсоветского пространства колею 1520 мм. Страны восточной части Европейского Союза используют колею 1435 мм, что делает невозможным непрерывное движение поездов из одной сети в другую.

Страны восточной части Европейского Союза используют колею 1435 мм, что делает невозможным непрерывное движение поездов из одной сети в другую.

Еще одна проблема заключается в том, что поток украинского зерна через восточную часть ЕС уже вызывает волнения среди фермеров в регионе, которые говорят, что это подорвало местные поставки и было закуплено мельницами, оставив их без рынка для их урожая.

Польша временно заблокировала импорт украинского зерна на прошлой неделе, чтобы смягчить влияние на цены, хотя и заявила, что ему будет разрешен транзит через страну.

Румынские фермеры также заблокировали движение и пограничный контроль с помощью тракторов и грузовиков.

Украинские фермеры отвергли заявления о том, что их экспорт снижает рентабельность в других местах. Однако аргументы могут усилиться, если Украине потребуется экспортировать значительно больший объем через Восточную Европу.

СПОСОБИЛ ЛИ КОРИДОР ПРОДОВОЛЬСТВЕННЫЙ КРИЗИС?

Сокращение поставок от крупного экспортера Украины сыграло свою роль в мировом кризисе цен на продовольствие.

Другие факторы включают экстремальные климатические явления и последствия пандемии COVID-19.

Если бы коридор был закрыт, это привело бы к скачку мировых цен на зерно, когда многие страны уже столкнулись с резким ростом стоимости импорта продуктов питания и топлива.

Всемирная продовольственная программа United Nations сказала, что в этом месяце необеспеченность продовольствием остается на беспрецедентных уровнях.

Репортаж Найджела Ханта и Джонатана Сола; под редакцией Барбары Льюис

Наши стандарты: Принципы доверия Thomson Reuters.

Россия заявляет, что сделка по зерну в Черном море может быть почти завершена

[1/2] Zante, грузовое судно, несущее украинское зерно, транзит Босфор, в Стамбуле, Турция 2 ноября 2022 г. Рейтер/Умит Бектас/Файл Фото

Рейтер/Умит Бектас/Файл Фото

- Свод

- РУССИЯ: Но. Но. о каком-либо продлении

- Россия обвиняет Секретариат ООН в искажении деталей

- Россия обвиняет Украину и ООН в задержке судов

- Россия заявляет, что 28 судов ожидают досмотра

МОСКВА, 13 апреля (Рейтер) — Россия в четверг заявила, что не будет не будет продления сделки по черноморскому зерну при посредничестве ООН после 18 мая, если Запад не устранит ряд препятствий на пути экспорта российского зерна и удобрений.

Сделка по экспорту украинского зерна в Черное море была заключена при посредничестве Организации Объединенных Наций и Турции в июле прошлого года, чтобы помочь смягчить глобальный продовольственный кризис, усугубленный конфликтом, препятствующим экспорту двух ведущих мировых поставщиков зерна.

«Без подвижек в решении пяти системных проблем… о дальнейшем продлении Черноморской инициативы после 18 мая говорить не приходится», — говорится в сообщении МИД России.

«Отмечаем, что, несмотря на все громкие заявления о глобальной продовольственной безопасности и помощи нуждающимся странам, Черноморская инициатива как обслуживала, так и продолжает обслуживать исключительно коммерческий экспорт Киева в интересах стран Запада», — говорится в сообщении министерства. сказал.

Чтобы убедить Россию разрешить Украине возобновить экспорт зерна из Черного моря в прошлом году, в июле было также заключено отдельное трехлетнее соглашение, в котором Организация Объединенных Наций согласилась помочь России с ее экспортом продовольствия и удобрений.

Россия заявила, что эти два соглашения являются «взаимосвязанными частями одного «пакета»», и отругала Секретариат ООН за искажение фактов.

Представитель ООН Стефан Дюжаррик сказал, что «обсуждения и общение со сторонами все еще продолжаются» и что официальные лица ООН полны решимости обеспечить выполнение обеих сделок.

Он сказал, что в отношении российского экспорта «все еще есть много критических вопросов, которые необходимо решить в отношении платежей и других технических вопросов», которые пытались решить официальные лица ООН.

Но он отметил, что «имеются конкретные результаты, которые способствуют увеличению объемов торговли зерном, снижению фрахтовых ставок и увеличению количества судов, заходящих в российские порты за удобрениями и снижению страховки».

«Итак, мы добились определенного прогресса, но мы продолжаем стремиться к большему», — сказал Дюжаррик.

Западные державы ввели жесткие санкции против России в связи с ее вторжением в Украину 24 февраля 2022 года. Ее экспорт продуктов питания и удобрений не подпадает под санкции, но Москва заявляет, что ограничения на платежи, логистику и страхование являются препятствием для поставок.

Ее экспорт продуктов питания и удобрений не подпадает под санкции, но Москва заявляет, что ограничения на платежи, логистику и страхование являются препятствием для поставок.

В МИД заявили о необходимости повторного подключения Россельхозбанка (Россельхозбанка) к платежной системе SWIFT, возобновлении поставок сельхозтехники и запчастей, снятии ограничений на страхование и перестрахование.

Другие требования включают доступ к портам, возобновление работы трубопровода аммиака Тольятти-Одесса, который позволяет России закачивать химикат в украинский порт, а также разблокирование активов и счетов российских компаний, занимающихся экспортом продуктов питания и удобрений.

«Устранение препятствий для отечественного экспорта сельскохозяйственной продукции должно было произойти в рамках реализации Меморандума Россия-ООН», — говорится в сообщении.

Россия заявила о нарушении режима досмотра судов, перевозящих зерно из Украины.