Как получить налоговый вычет за покупку квартиры через госуслуги. Получить налоговый вычет за покупку квартиры через личный кабинет

Как получить налоговый вычет за покупку квартиры

Государство готово отдать вам 520 тысяч рублей. Заберите их.

Екатерина Мирошкина

экономист

Вы купили квартиру: на свои деньги или в ипотеку. При определенных условиях государство готово вернуть вам часть денег. Всего из бюджета можно получить 260 или даже 520 тысяч рублей.

Матчасть: что такое вычет

Если вы работаете официально и получаете зарплату, то платите налог на доходы физических лиц. Обычно это 13%. И хотя эти деньги удерживает и переводит в бюджет ваш работодатель, сами деньги ваши и платите их именно вы.

Сложный вопрос. 27.047 сложных ситуаций с вычетами по НДФЛ

Налоговый вычет — это возможность вернуть себе часть уплаченного НДФЛ из бюджета. Принцип действия такой: государство признает, что вы потратили часть дохода на что-то полезное, и разрешает вычесть из вашего налогооблагаемого дохода эту сумму. В итоге налоговая база становится меньше и вам либо не нужно какое-то время платить налог, либо появляется излишне уплаченная сумма, которую вам возвращают на счет.

Чтобы получать вычеты, нужно быть налоговым резидентом, платить НДФЛ и иметь подтверждение, что вы потратили деньги на что-то нужное по мнению государства: купили жилье, оплатили лечение или учебу, пожертвовали на благотворительность. Если вы ИП на УСН, то НДФЛ вы не платите — там другой налог с доходов и для вычета он не подходит. Если вы нерезидент, вам не дают вычет.

Есть несколько видов вычетов. Например, бывают социальные, имущественные, профессиональные, стандартные и инвестиционные. При покупке квартиры вы получаете право на имущественный вычет. Правила, которые действуют для имущественного вычета, для других видов не работают.

Когда речь идет о вычетах, используют два понятия: сумма вычета и сумма налога к возврату. Сумма вычета — это на сколько государство разрешает вам уменьшить свои доходы при покупке квартиры. Сумма НДФЛ к возврату — сколько фактически вам вернут денег из бюджета. Если упрощенно, сумма возврата — это 13% от суммы вычета.

Когда возникает право на вычет при покупке квартиры

Заявить вычет можно только при совпадении нескольких условий.

Вы налоговый резидент РФ. Вы живете в России не менее 183 календарных дней в течение года.

Вы заплатили за квартиру и можете подтвердить это документами. Оплата может быть полной или частичной, но должна быть обязательно: сумма вычета зависит от фактических расходов. По унаследованной или подаренной квартире вычет получить нельзя, потому что вы ничего не потратили, а значит, не уменьшили налогооблагаемую базу. Участники военной ипотеки тоже не могут использовать вычет на общих основаниях, потому что часть суммы на квартиру им дает государство.

Есть правоустанавливающие документы. Для новостройки это может быть акт приемки-передачи квартиры. Договор долевого участия не подойдет, даже если вы внесли всю сумму, — придется ждать, пока квартиру сдадут.

Продавец вам не близкий родственник. При покупке квартиры у взаимозависимых лиц вычет не дадут. Купить квартиру у мамы или сестры можно, но вычет по такой сделке получить нельзя. Даже если вы честно отдали маме деньги за квартиру, в вычете точно откажут. Добросовестность тут не поможет — это уже проверено в Верховном суде.

Скрыть покупку у взаимозависимых лиц нельзя: налоговая проверит родство по общим базам. Если взаимозависимость есть не между родственниками, а по другим причинам, потом разберутся и потребуют вернуть деньги.

Для налоговой теща — это не мама. Так что по сделке с мамой вычет не дадут, а по сделке с тещей можно получить. У своего брата купить квартиру для вычета нельзя, а у брата жены — можно. Дальше думайте сами.

Письмо Минфина от 13.07.2015 № 03–04–07/40094

Взаимозависимыми могут быть не только близкие родственники, но и другие люди, которые могли повлиять на условия и результат сделки. Например, гражданская жена или отец общего ребенка. Но это в теории — налоговой еще придется это доказать.

п. 1, 7 ст. 105.1 НК

Определение КС № 594-О

Получить вычет после покупки квартиры у сына маминой подруги — можно.

Раньше вы не использовали свое право на вычет. У имущественного вычета при покупке квартиры есть лимит, и каждому человеку его дают один на всю жизнь. Повторно вычет сверх лимита использовать нельзя. Если когда-то при покупке квартиры вы получали деньги из налоговой и у вас нет остатка вычета — всё, дальше можете не читать.

Квартира в России. Тут нечего добавить.

Документы для оформления вычета за квартиру

Все документы можно предоставить в копиях, налоговая сама проверит их по базам. Если будут вопросы, у вас попросят оригиналы — позвонят и довезете. Но такое бывает нечасто — обычно хватает сканов, отправленных через личный кабинет, или подшитых к декларации копий.

Список документов для оформления вычета:

- Копия свидетельства о праве собственности или выписка из ЕГРН.

- Копия договора о приобретении недвижимости и акта о ее передаче.

- Платежные документы (квитанции к приходным ордерам, банковские выписки о перечислении денег на счет продавца, расписка, товарные и кассовые чеки).

- Справка 2-НДФЛ, если подаете декларацию.

- Заявление о распределении вычета между супругами, если купили квартиру в браке.

Какими документами подтверждать расходы

Вычет не дадут, если вы не подтвердите, что потратили на квартиру деньги. И так как на квартиру обычно не выбивают кассовые чеки, придется дополнительно озаботиться нужными документами.

В налоговом кодексе упоминаются несколько вариантов подтверждения: расписка, квитанции, платежки из банка. Этот список открытый — можно предоставить и другие документы.

пп. 6 п. 3 ст. 220 НК

Определение КС № 472-О

С платежными документами есть несколько нюансов, о которых вам не расскажет ни риелтор, ни налоговый инспектор. Обычно они всплывают при оформлении вычета — тогда бывает поздно что-то исправлять.

Расписка. Оплату можно подтвердить распиской — причем обычной, не заверенной у нотариуса. Главное, чтобы в ней были все данные о квартире и продавце, его подпись, сумма и дата передачи денег. Расписку нужно писать от руки: если риелтор дает вам распечатанную на компьютере, лучше откажитесь и попросите написать продавца лично. Это важно не только для вычета.

Письмо Минфина от 20.05.2009 № 03–04–06−01/118

Договор. Подтвердить оплату для вычета можно договором, если в нем есть пункт, что продавец получил деньги. Договор должен быть удостоверен нотариусом — это тоже подтверждение оплаты. Расписку при этом предъявлять необязательно.

Письмо Минфина от 19.07.2011 № 03–04–05/7−525

Минфин не против подтверждения расходов даже не заверенным у нотариуса договором. Достаточно указать в нем, что расчеты за квартиру произведены полностью, покупатель передал, а продавец получил всю сумму.

Письмо Минфина 06.07.2011 № 03–04–05/7−483

Но лучше все-таки брать расписку. Дело не в вычете: Верховный суд считает, что упоминание расчетов в договоре не подтверждает факт оплаты. Продавец сможет потребовать назад квартиру или еще раз попросит денег.

Банковские документы. Для подтверждения оплаты через банк подойдут квитанции и выписки по счету. Информационное письмо из банка тоже не подойдет. Храните квитанции и платежки.

Лимит вычета и перенос остатка на другие объекты

Вычет при покупке квартиры равен сумме ваших расходов. Но государство не готово возвращать 13% от любой суммы расходов на квартиру, поэтому установило лимит: с 2008 года — 2 млн рублей на человека.

Лимит по имущественному вычету означает, что независимо от региона и реальной стоимости квартиры один человек может получить максимум 13% от 2 млн рублей — то есть 260 тысяч.

пп. 1 п. 3 ст. 220 НК

Пример расчета вычета и НДФЛ к возврату в расчете на одного человека

| 1 500 000 Р | 1 500 000 Р | 195 000 Р |

| 2 000 000 Р | 2 000 000 Р | 260 000 Р |

| 3 000 000 Р | 2 000 000 Р | 260 000 Р |

| 5 000 000 Р | 2 000 000 Р | 260 000 Р |

Стоимость квартиры

1 500 000 Р

Сумма вычета

1 500 000 Р

НДФЛ к возврату

195 000 Р

Стоимость квартиры

2 000 000 Р

Сумма вычета

2 000 000 Р

НДФЛ к возврату

260 000 Р

Стоимость квартиры

3 000 000 Р

Сумма вычета

2 000 000 Р

НДФЛ к возврату

260 000 Р

Стоимость квартиры

5 000 000 Р

Сумма вычета

2 000 000 Р

НДФЛ к возврату

260 000 Р

До 2014 года. Лимит имущественного вычета был привязан не только к налогоплательщику, но и к объекту. Его давали один раз в жизни и только на одну квартиру. Если квартира стоила меньше 2 млн рублей, остаток вычета нельзя было перенести на другой объект — эти деньги «сгорали» и 13% от неиспользованной суммы уже никогда нельзя было получить.

Например, в 2013 году вы купили квартиру за 1,5 млн рублей. Заявили вычет в сумме фактических расходов и получили 13% от этой суммы деньгами — всего 195 тысяч рублей. Весь лимит вычета вы не использовали — до 2 млн оставалось еще 500 тысяч рублей. Но 65 тысяч рублей налога вы уже не вернете, даже если в 2018 году купите еще одну квартиру. Право на вычет использовано, остаток переносить нельзя. И хотя правила изменились, они не касаются тех, кто использовал свое право на вычет до 2014 года.

С 1 января 2014 года лимит вычета не привязан к объекту, а остаток можно переносить на другие объекты.

Если в 2015 году вы купили квартиру за 1,5 млн рублей и вернули налог, то при покупке другой квартиры в 2018 году сможете использовать остаток вычета и забрать у государства еще 65 тысяч.

п. 4, 9 ст. 220 НК

Лимит и условия вычета определяются по тому году, когда возникло право на вычет. Не по тому периоду, когда вы заплатили за квартиру в новостройке или подали декларацию, а когда получили акт или свидетельство о праве собственности.

Например, в 2007 году лимит вычета был равен 1 млн рублей. Если право на вычет возникло у вас в 2007 году, а заявили вы его только в 2018, то вернете максимум 130 тысяч даже при цене квартиры 2 млн и больше. Увеличение лимита вычета в 2008 году на вас не распространяется.

Но вы не обязаны использовать вычет именно по той квартире. Можно пока его не заявлять, купить другую квартиру (даже продав ту, предыдущую) и уже тогда использовать свое право на вычет — с увеличенными лимитом и возможностью переносить остаток на другие объекты. Если налог вам уже вернули, отказаться от вычета и заявить его по другой квартире в большем размере нельзя.

Перенос остатка на следующий год

Чтобы использовать весь вычет за год, нужно зарабатывать около 170 тысяч рублей в месяц. Тогда годовой доход превысит 2 млн и можно будет сразу забрать максимально возможную сумму налога — 260 тысяч. Но так бывает не у всех, поэтому за год использовать весь вычет обычно не получается.

Остаток вычета можно переносить на следующие годы до тех пор, пока налогоплательщику не вернут всю сумму уплаченного НДФЛ.

Например, если квартира стоит 2 млн рублей, а доход — 1 млн рублей в год, то вычет растянется на два года. А если при такой же цене квартиры годовой доход — 500 тысяч рублей, то возвращать НДФЛ придется в течение четырех лет. Растягивать вычет можно на какой угодно период, пока государство не вернет 13% со всей суммы расходов на квартиру.

Исключение для пенсионеров. Если купить квартиру на пенсии, то вернуть налог можно за тот год, когда купили квартиру, и еще за три года до этого. Фактически пенсионер возвращает НДФЛ сразу за четыре года — таких привилегий больше ни у кого нет. Можно подать четыре декларации и сразу получить много денег. При этом неважно, работает пенсионер или нет. Получаете пенсию — забираете НДФЛ сразу за четыре года.

Эта норма нужна для того, чтобы пенсионер получил больше денег, пока он получает налогооблагаемый доход. Или смог вернуть налог за более продолжительный период — пока копил на квартиру. Когда он будет получать только пенсию, то перестанет платить НДФЛ и уже ничего не сможет забрать из бюджета.

п. 3 ст. 210, п. 10 ст. 220 НК

Как получить вычет по декларации

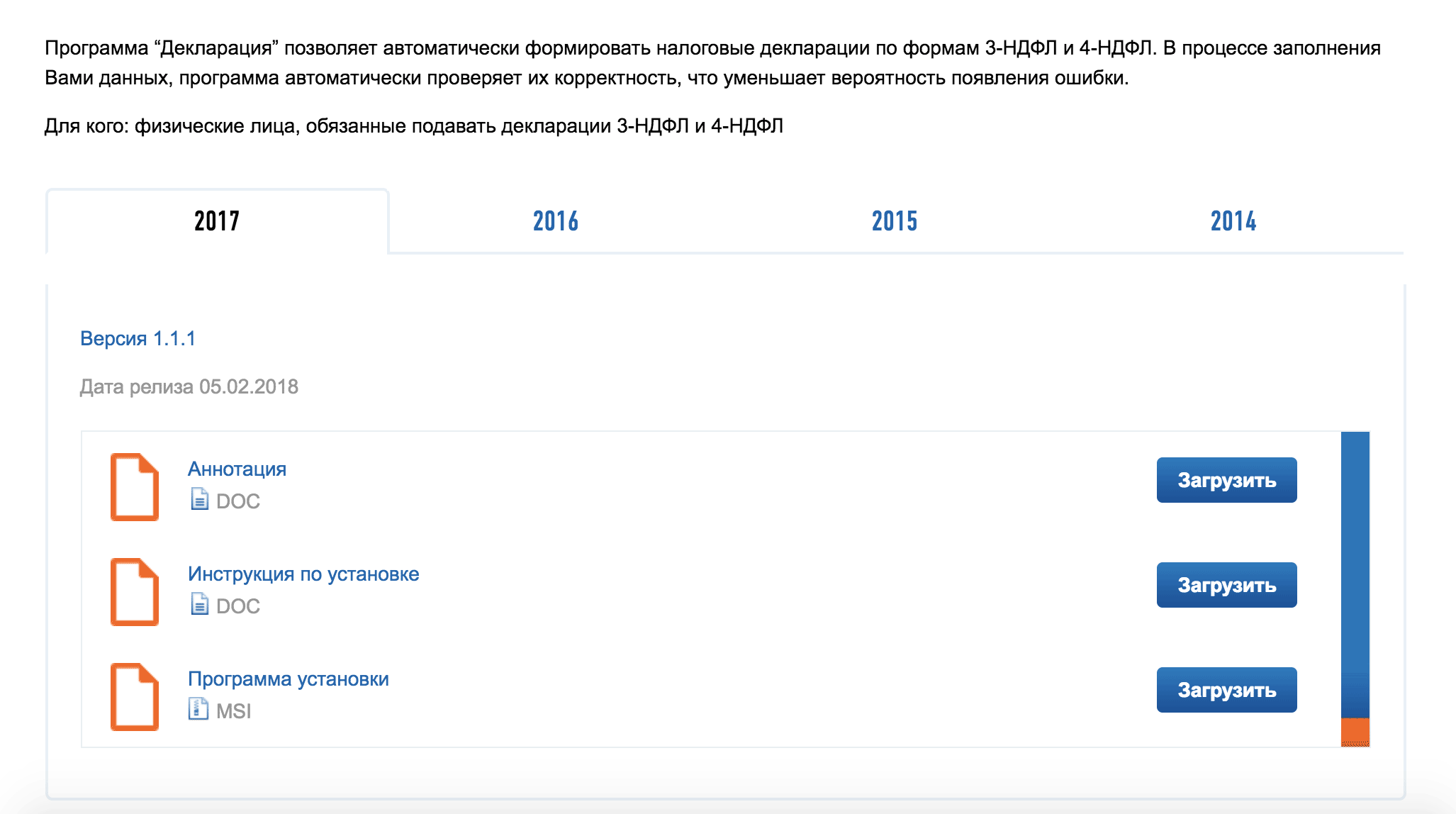

В следующем или любом другом году после покупки квартиры нужно подать в налоговую декларацию 3-НДФЛ. Форма декларации должна соответствовать году, за который хотите вернуть налог. Формы меняются, поэтому нужно за этим следить. Хотя формально неправильная форма не повод отказать в вычете, там могут быть другие строки, коды и даже структура расходов.

Правильную форму декларации 3-НДФЛ можно найти на сайте nalog.ru. Там же есть программа для заполнения декларации. Пакет документов можно отправить через личный кабинет налогоплательщика. Даже ходить никуда не нужно. Налоговая будет проверять декларацию до трех месяцев, а потом вернет налог на счет.

Для заполнения декларации нужно скачать программу за соответствующий год. Если подаете декларацию за 2016 год, то и форма должна быть за 2016

Для заполнения декларации нужно скачать программу за соответствующий год. Если подаете декларацию за 2016 год, то и форма должна быть за 2016Декларацию нельзя подать в том же году, когда купили квартиру, — только в следующих периодах. Если вы купите квартиру в апреле 2018 года и решите возвращать НДФЛ по декларации, получите его только через год. Все это время из вашей зарплаты будут вычитать 13% и переводить их в бюджет.

Декларацию только для вычета можно подать в любой день: ограничений по срокам в течение года нет. Но если декларируются доходы, отчитаться нужно до 30 апреля следующего года. Подавать несколько деклараций за один и тот же период нельзя: каждая следующая будет считаться уточненной и отменит предыдущую.

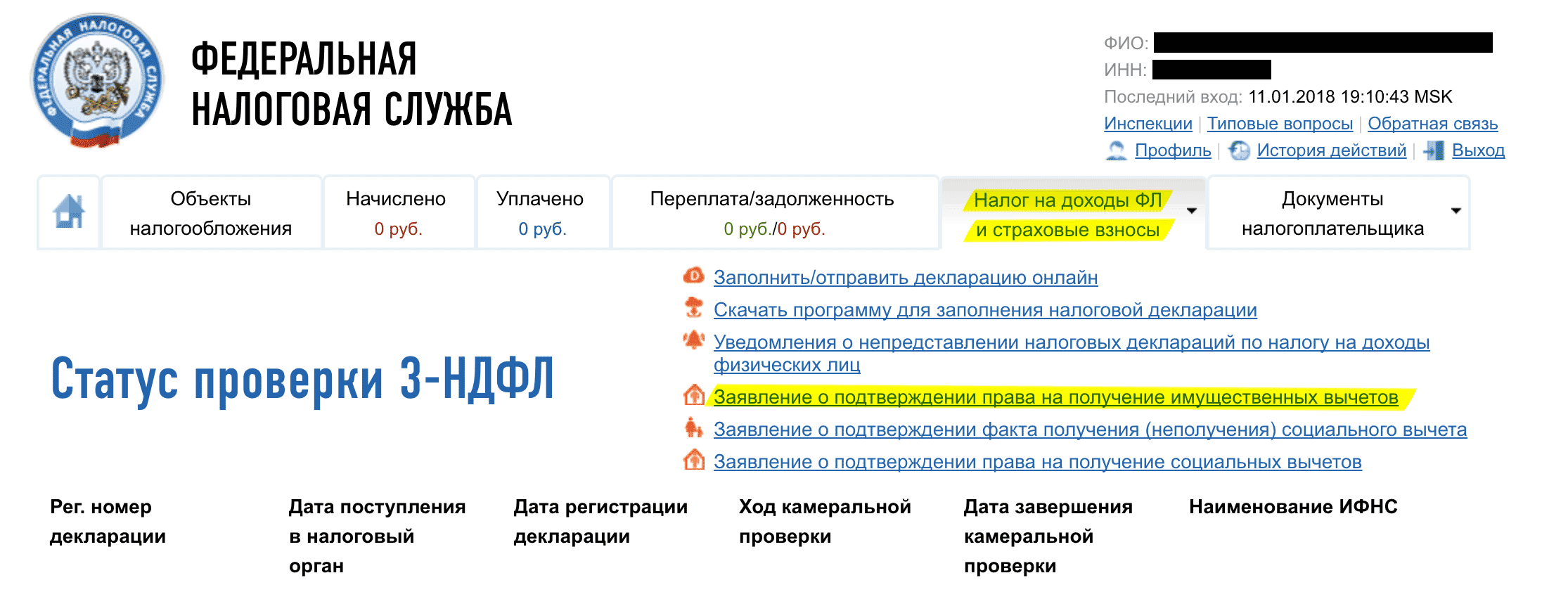

Как оформить вычет у работодателя

Подайте в налоговую заявление — форма есть в личном кабинете налогоплательщика, все заполняется электронно. Там же приложите копии документов и подпишите с помощью ЭЦП. Ключ подписи формируется прямо в личном кабинете.

В течение месяца налоговая выдаст вам уведомление — относите его на работу и сразу перестаете платить налог. Не придется ждать год и заполнять непонятные листы в декларации: 3-НДФЛ подавать не нужно.

Заявление в личном кабинете налогоплательщика находится во вкладке «Налог на доходы ФЛ и страховые взносы». Заполнить его на сайте проще, чем на бумаге

Заявление в личном кабинете налогоплательщика находится во вкладке «Налог на доходы ФЛ и страховые взносы». Заполнить его на сайте проще, чем на бумагеКроме того, что у вас не будут удерживать НДФЛ, должны еще и вернуть всю удержанную сумму с начала года. Если вы купите квартиру в сентябре 2018 года и получите уведомление о праве на вычет, вам вернут весь НДФЛ, который удержали за девять месяцев — с января.

Форма заявления о праве на вычет у работодателя

Если у вас несколько работодателей, можно взять несколько уведомлений и не платить налог везде. Но важно, чтобы с каждым работодателем был заключен трудовой договор. По гражданско-правовому так вернуть НДФЛ не получится — придется подавать декларацию.

Письмо Минфина от 30.06.2011 № 03–04–06/3−157

п. 8 ст. 220 НК

Уведомление о праве на вычет действует до конца года. Потом нужно получать новое. Если в течение года меняется место работы, тоже нужно заново оформить уведомление. Но это все равно проще и быстрее, чем с декларацией. Второй раз копии подтверждающих документов подавать не придется.

Частные случаи

Инструкция для возврата НДФЛ при покупке квартиры

- Проверьте все условия для вычета. Вернуть налог можно только при соблюдении всех требований. Список есть в статье.

- Разберитесь в нюансах своей ситуации. Может быть, у вашей семьи есть право на двойной вычет, а может, по этой квартире кому-то одному лучше его не заявлять. Распределите вычет между супругами, верните налог по расходам за детей, напишите доверенность на маму. Если не можете разобраться сами, напишите на [email protected].

- Выберите способ получения вычета: в налоговой или у работодателя. Эти варианты можно чередовать как угодно, пока не исчерпан лимит вычета.

- Подготовьте документы по списку: сделайте копии и сканы, держите под рукой оригиналы.

- Заполните декларацию 3-НДФЛ или заявление для уведомления.

- Отправьте документы в налоговую. Можно отнести их лично, отправить почтой или через личный кабинет налогоплательщика.

- Ждите денег на счет или заберите уведомление и отнесите его на работу.

- Следите за остатком вычета, чтобы в следующем году быстрее забрать еще часть НДФЛ.

journal.tinkoff.ru

Налоговый вычет за квартиру: полная инструкция -

Лимит по имущественному вычету означает, что независимо от региона и реальной стоимости квартиры один человек может получить максимум 13% от 2 млн рублей — то есть 260 тысяч.

До 2014 года. Лимит имущественного вычета был привязан не только к налогоплательщику, но и к объекту. Его давали один раз в жизни и только на одну квартиру. Если квартира стоила меньше 2 млн рублей, остаток вычета нельзя было перенести на другой объект — эти деньги «сгорали» и 13% от неиспользованной суммы уже никогда нельзя было получить.

Например, в 2013 году вы купили квартиру за 1,5 млн рублей. Заявили вычет в сумме фактических расходов и получили 13% от этой суммы деньгами — всего 195 тысяч рублей. Весь лимит вычета вы не использовали — до 2 млн оставалось еще 500 тысяч рублей. Но 65 тысяч рублей налога вы уже не вернете, даже если в 2018 году купите еще одну квартиру. Право на вычет использовано, остаток переносить нельзя. И хотя правила изменились, они не касаются тех, кто использовал свое право на вычет до 2014 года.

С 1 января 2014 года лимит вычета не привязан к объекту, а остаток можно переносить на другие объекты.

Если в 2015 году вы купили квартиру за 1,5 млн рублей и вернули налог, то при покупке другой квартиры в 2018 году сможете использовать остаток вычета и забрать у государства еще 65 тысяч.

Лимит и условия вычета определяются по тому году, когда возникло право на вычет. Не по тому периоду, когда вы заплатили за квартиру в новостройке или подали декларацию, а когда получили акт или свидетельство о праве собственности.

Например, в 2007 году лимит вычета был равен 1 млн рублей. Если право на вычет возникло у вас в 2007 году, а заявили вы его только в 2018, то вернете максимум 130 тысяч даже при цене квартиры 2 млн и больше. Увеличение лимита вычета в 2008 году на вас не распространяется.

Но вы не обязаны использовать вычет именно по той квартире. Можно пока его не заявлять, купить другую квартиру (даже продав ту, предыдущую) и уже тогда использовать свое право на вычет — с увеличенными лимитом и возможностью переносить остаток на другие объекты. Если налог вам уже вернули, отказаться от вычета и заявить его по другой квартире в большем размере нельзя.

Перенос остатка на следующий год

Чтобы использовать весь вычет за год, нужно зарабатывать около 170 тысяч рублей в месяц. Тогда годовой доход превысит 2 млн и можно будет сразу забрать максимально возможную сумму налога — 260 тысяч. Но так бывает не у всех, поэтому за год использовать весь вычет обычно не получается.

Остаток вычета можно переносить на следующие годы до тех пор, пока налогоплательщику не вернут всю сумму уплаченного НДФЛ.

Например, если квартира стоит 2 млн рублей, а доход — 1 млн рублей в год, то вычет растянется на два года. А если при такой же цене квартиры годовой доход — 500 тысяч рублей, то возвращать НДФЛ придется в течение четырех лет. Растягивать вычет можно на какой угодно период, пока государство не вернет 13% со всей суммы расходов на квартиру.

Исключение для пенсионеров. Если купить квартиру на пенсии, то вернуть налог можно за тот год, когда купили квартиру, и еще за три года до этого. Фактически пенсионер возвращает НДФЛ сразу за четыре года — таких привилегий больше ни у кого нет. Можно подать четыре декларации и сразу получить много денег. При этом неважно, работает пенсионер или нет. Получаете пенсию — забираете НДФЛ сразу за четыре года.

Эта норма нужна для того, чтобы пенсионер получил больше денег, пока он получает налогооблагаемый доход. Или смог вернуть налог за более продолжительный период — пока копил на квартиру. Когда он будет получать только пенсию, то перестанет платить НДФЛ и уже ничего не сможет забрать из бюджета.

Как получить вычет по декларации

В следующем или любом другом году после покупки квартиры нужно подать в налоговую декларацию 3-НДФЛ. Форма декларации должна соответствовать году, за который хотите вернуть налог. Формы меняются, поэтому нужно за этим следить. Хотя формально неправильная форма не повод отказать в вычете, там могут быть другие строки, коды и даже структура расходов.

Правильную форму декларации 3-НДФЛ можно найти на сайте nalog.ru. Там же есть программа для заполнения декларации. Пакет документов можно отправить через личный кабинет налогоплательщика. Даже ходить никуда не нужно. Налоговая будет проверять декларацию до трех месяцев, а потом вернет налог на счет.

Декларацию нельзя подать в том же году, когда купили квартиру, — только в следующих периодах. Если вы купите квартиру в апреле 2018 года и решите возвращать НДФЛ по декларации, получите его только через год. Все это время из вашей зарплаты будут вычитать 13% и переводить их в бюджет.

Декларацию только для вычета можно подать в любой день: ограничений по срокам в течение года нет. Но если декларируются доходы, отчитаться нужно до 30 апреля следующего года. Подавать несколько деклараций за один и тот же период нельзя: каждая следующая будет считаться уточненной и отменит предыдущую.

Как оформить вычет у работодателя

Чтобы вернуть НДФЛ при покупке квартиры, необязательно ждать следующего года. Можно сразу не платить налог и получать прибавку к зарплате. Для этого нужно получить уведомление о праве на вычет.

Теперь ясно. 18.07 В каком порядке получать на работе вычеты за квартиру, лечение и обучение

Подайте в налоговую заявление — форма есть в личном кабинете налогоплательщика, все заполняется электронно. Там же приложите копии документов и подпишите с помощью ЭЦП. Ключ подписи формируется прямо в личном кабинете.

В течение месяца налоговая выдаст вам уведомление — относите его на работу и сразу перестаете платить налог. Не придется ждать год и заполнять непонятные листы в декларации: 3-НДФЛ подавать не нужно.

Кроме того, что у вас не будут удерживать НДФЛ, должны еще и вернуть всю удержанную сумму с начала года. Если вы купите квартиру в сентябре 2018 года и получите уведомление о праве на вычет, вам вернут весь НДФЛ, который удержали за девять месяцев — с января.

Если у вас несколько работодателей, можно взять несколько уведомлений и не платить налог везде. Но важно, чтобы с каждым работодателем был заключен трудовой договор. По гражданско-правовому так вернуть НДФЛ не получится — придется подавать декларацию.

Уведомление о праве на вычет действует до конца года. Потом нужно получать новое. Если в течение года меняется место работы, тоже нужно заново оформить уведомление. Но это все равно проще и быстрее, чем с декларацией. Второй раз копии подтверждающих документов подавать не придется.

Инструкция для возврата НДФЛ при покупке квартиры

- Проверьте все условия для вычета. Вернуть налог можно только при соблюдении всех требований. Список есть в статье.

- Разберитесь в нюансах своей ситуации. Может быть, у вашей семьи есть право на двойной вычет, а может, по этой квартире кому-то одному лучше его не заявлять. Распределите вычет между супругами, верните налог по расходам за детей, напишите доверенность на маму.

- Выберите способ получения вычета: в налоговой или у работодателя. Эти варианты можно чередовать как угодно, пока не исчерпан лимит вычета.

- Подготовьте документы по списку: сделайте копии и сканы, держите под рукой оригиналы.

- Заполните декларацию 3-НДФЛ или заявление для уведомления.

- Отправьте документы в налоговую. Можно отнести их лично, отправить почтой или через личный кабинет налогоплательщика.

- Ждите денег на счет или заберите уведомление и отнесите его на работу.

- Следите за остатком вычета, чтобы в следующем году быстрее забрать еще часть НДФЛ.

voen-pravo.ru

Как получить налоговый вычет за покупку квартиры через госуслуги

Оформление налогового вычета в связи с приобретением объекта недвижимости можно значительно упростить при подаче документов через единый портал Госуслуги. Как осуществляется процедура, какие документы для этого потребуются, есть ли необходимость явки в налоговую службу, подробно в этом материале.

Составляющие вычета

Налоговый возврат предоставляется на следующие статьи расходов, которые закреплены в ст.220 НК РФ и о которых можно заявить через сайт Госуслуги:

| Покупка объекта недвижимости | Квартиры, комнаты, объекта индивидуального строительства, земельного участка под домом |

| Процентов по кредитам | Потраченным на покупку недвижимости или возведение индивидуального объекта, земельного участка для обустройства жилья. |

| Ставку по рефинансированию | При получении займа для покрытия ранее выданного кредита на приобретение квартиры, комнаты в общежитиях, дома или земельного надела, с оформлением новой ссуды на более выгодных условиях – со сниженной процентной ставкой, меньшим ежемесячным взносом и увеличенным периодом возврата средств, в другой валюте – российской или иностранной и др. |

Мнение эксперта

В последние годы заемщики часто обращаются в банки для перекредитования на более выгодных условиях в связи с приобретением объектов недвижимости. Пониженная ставка представляет существенную экономию для должников, значение имеет и снижение финансовой нагрузки за каждый месяц в виде уменьшения платежа на основании графика. На основании ст.220 НК РФ предоставляется вычет не только на первоначальный кредит, но и при рефинансировании. Получив кредит на новых условиях необходимо обратиться к работодателю или в налоговую службу для получения вычета и предоставить новые сведения.

Игорчук И.Н., сотрудник ИФНС РФ

Кто может претендовать

Подать заявление через сайт Госуслуги могут следующие категории граждан:

- Достигшие возраста совершеннолетия – 18 лет.

- Имеющие гражданство России.

- Являющиеся резидентами РФ – проживающие в РФ постоянно не менее 183 дней.

- Купившие недвижимость за счет собственных или кредитных средств в ипотеку или при оформлении потребительского целевого займа, рефинансирования на погашение задолженности по ссуде в связи с приобретение такого вида имущества.

- Постоянно трудоустроенный официального и отчисляющий в бюджет НДФЛ в размере 13% ежемесячно.

Читайте также статью ⇒ Как заполнить 3-НДФЛ на налоговый вычет за покупку квартиры.

Не могут получить вычет

В субъектам, которым будет отказано в возврате части подоходного налога, относятся:

- индивидуальные предприниматели, работающих на особом режиме налогообложения с освобождением от выплаты НДФЛ, при внесении сборов по упрощенной ставке в бюджет;

- лица, не имеющие постоянного места работы, доход которых меньше прожиточного минимума, установленного в регионе проживания, не занятые в трудовой деятельности.

Порядок получения

Для оформления вычета через сайт Госуслуги необходимо совершить следующие действия:

| Зарегистрироваться на портале или войти в личный кабинет при наличии логина и пароля.

| Сайт: https://www.gosuslugi.ru/. При отсутствии профиля на портале требуется заполнить регистрационную форму, ввести пароль и подтвердить личные данные при помощи номера СНИЛС. Подтвердить личность налогоплательщик может через Центр обслуживания, при направлении кода Почтой России или при помощи Универсальной электронной карты или подписи. |

| В меню личного кабинета выбрать «Налоги и платежи» | Следует перейти по ссылке «Прием налоговых деклараций (расчетов)», далее выбрать функцию «Прием налоговых деклараций по налогу на доходы физических лиц (3-НДФЛ)» |

| Найти услугу | «Сформировать декларацию онлайн», заполнить все необходимые поля согласно сведений о доходах с трудовой деятельности, перечисленном в бюджет налоге за прошлые периоды с момента приобретения недвижимости и тратах на покупку квартиры или иного жилого объекта. |

| Отправить заявление в налоговую службу | Возможно предоставление услуги только при наличии Усиленной электронной подписи, получить которую можно в налоговой службе по месту регистрации плательщика НДФЛ. |

| Уведомление о принятии заявления | Сообщение о том, что налоговая декларация принята приходит на электронную почту или другие каналы связи, указанные на портале. |

Мнение эксперта

Обязательно следует дождаться извещения о получен и заполненной декларации налоговой службой, в иных случаях документ считается неподанным, а заявление о вычете можно будет подать только на следующий год и не ранее.

Иванчук Р.П., советник налоговой службы

Срок рассмотрения

Ст.88 НК РФ установлены сроки для принятия решения о предсоатвлении вычета:

- 90 дней длится проверка документов – камеральная проверка в ИФНС РФ;

- 10 дней – в течение этого срока налоговая служба оповещает налогоплательщика о возможности получения вычета в определенном размере;

- 30 дней – осуществляется перечисление средств на банковские реквизиты, указанные налогоплательщиком, срок исчисляется с момента, когда было принято положительное решение о возврате суммы.

Важно: Все операции отражаются в виде уведомлений в личном кабинете налогоплательщика с указанием сроков рассмотрения вопроса и предоставления выплат. Периоды одинаковы как для граждан, подавших заявление в ИФНС лично, так и через портал Госуслуги.

Читайте также статью ⇒ Общее понятие налогового вычета на имущество.

Отказы в вычете

Решение об отсутствии оснований для предоставления вычета принимается в случаях:

- недостаточного комплекта документов, отсутствия какой-либо подтверждения;

- при допущении в заполненной декларации или заявлении ошибок технического характера, математических расчетах;

- обращение осуществляется не по месту постановки в налоговой службе налогоплательщика;

- заявитель не относится к категории налогоплательщиков, которые не имеют право на получение вычета;

- несоответствие объекта недвижимости характеристикам, необходимым для возврата подоходного налога;

- заявление о получении вычета в налоговую повторно или в сумме, превышающей законодательно установленный предел.

Размер вычетов

Налоговым кодексом установлены следующие пределы по стоимости приобретаемого объекта недвижимости, с которого есть возможность вернуть 13%:

- Если квартира или иное жилое помещение приобретено в срок до 1 января 2014, то есть регистрация права произошла до этой даты, то максимальный размер средств, с которого можно вернуть подоходный налог, составляет всего 1 млн руб., то есть в сумме 130 тыс. руб.;

- При приобретении недвижимости после указанной даты предел вычета составляет с 2 млн руб., то есть в размере не более 260 тыс.руб.

- При покупке объекта на кредитные средства осуществляется возврат с уплаченных процентов с суммы налога 13% до 130 000 руб. Итого общая сумма при регистрации договора покупки после 01.01.2014 по ипотечной квартире составит в общей сложности 390 000 руб.

Срок выплат

Возврат НДФЛ осуществляется без ограничений по времени обращения за получением вычета. Принимаются во внимание такие моменты как:

- наличие трудового заработка за весь заявленный период, суммы перечисленного в бюджет подоходного налога;

- максимальный размер вычета – 1 млн при покупке до 1 января 2014 и 2 млн руб. после наступления указанного периода;

- статус налогоплательщика – гражданство России и резидентство.

Пример:

Бельков В.И. не имеет официальной трудовой деятельности с 2015 года и приобрел квартиру в 2016 году. При подаче заявления в налоговую службу с заполнение декларации через Госулуги ему было разъяснено, что подать на вычет он вправе с момента регистрации права на объект недвижимости в Росреестре при наличии дохода от трудовой деятельности не ранее этого периода. Решением ИФНС в возврате налога за 2015 год ему было отказано.

Ошибки:

Зачастую граждане пытаются заполнить декларацию 3-НФДЛ при возврате налога на сайте Госуслуги, не отправляя документацию в связи с отсутствием электронной подписи. На указанном портале воспользоваться такой возможностью невозможно, для этого можно перейти на сайт ФНС РФ nalog.ru и выбрать соответствующую форму. Отправлять в ИНФС РФ документ не требуется, достаточно распечатать его или сохранить.

Вопрос-ответ:

Вопрос №1. У меня нет электронной подписи, но я зарегистрирована на сайте Госуслуги, могу ли я подать декларацию, а потом заверить документ на личной встрече в налоговой инспекции?

Ответ: такой возможности законодательством не предусмотрено, для формирования налоговой декларации по форме 3-НДФЛ требуется не только регистрация на портале Госуслуги, но и Усиленную неквалифицированную подпись. При наличии таких полномочий ваши документы будут рассмотрены налоговой службой.

1000meters.ru

Как получить имущественный налоговый вычет?

Естественным для любого, кто приобретает недвижимость, будь то квартира, участок земли или дом, является желание вернуть хотя бы часть потраченных денежных средств. Тем более что российское законодательство такую возможность предусматривает – в таких ситуациях действует процедура оформления имущественных налоговых вычетов. Однако, как показывает практика, далеко не все граждане используют свой шанс получить выплаты от государства, так как не знают, какие документы для этого необходимы, и в какие инстанции обращаться. К счастью, на помощь всегда готовы прийти наши дипломированные юристы, которые детально расскажут о том, как получить имущественный налоговый вычет и что для этого нужно. Понимая, насколько важно клиентам в полной мере реализовать свои права, мы консультируем по любым вопросам, так или иначе касающимся возмещения денежных средств. Обратившись к нам, вы сможете узнать:

- что такое имущественный налоговый вычет;

- кто имеет право претендовать на возврат денег;

- какую сумму можно получить и от чего зависит размер выплат;

- возможно ли получение имущественного вычета на проценты при покупке жилья в ипотеку;

- какой порядок оформления государственного возмещения;

- без каких документов нельзя рассчитывать на положительный ответ компетентных органов;

- есть ли ограничения в отношении частоты и размера выплат и т.д.

Последовательность действий и важные моменты

Принимая решение заняться оформлением имущественного вычета, нужно учитывать, что возместить можно не только затраты на непосредственную покупку недвижимого имущества, но и ряд других расходов, а именно:

- если речь идет о сооружении или приобретении дома, то дополнительно могут включаться затраты на подготовку проектно-сметной документации, отделочных материалов, подключение коммуникационных систем и т.д.;

- в случае подготовки документов на возмещение средств на квартиру, можно претендовать на возвращение денег за приобретение жилья без отделки, черновой и чистовой ремонт, а также заказ необходимых стройматериалов.

Естественно, чтобы подтвердить право на получение имущественного вычета, потребуется предоставить подтверждающие бумаги (квитанции, чеки, акты выполнения работ и т.д hvg1xep.). Именно со сбора комплекта документов начинается непосредственная процедура оформления, во время которой не лишней будет помощь эксперта по праву. Помимо стандартного набора, компетентные органы могут дополнительно потребовать договор купли-продажи или ипотеки, выписки с личного банковского счета, документы, подтверждающие выплаты по кредиту, а также копии свидетельства о рождении ребенка и вступлении в брак.

Если ответственно подойти к данному этапу, в частности, привлечь к делу наших квалифицированных сотрудников, то впоследствии удастся без проблем возместить расходы, пройдя налоговую проверку не более чем за месяц (максимальный срок – 90 дней). После этого останется только подать заявление на возврат НДФЛ и дождаться того, как необходимая сумма будет перечислена на ваш личный счет, что займет не больше 1 месяца.

verny-nalog.ru

Имущественный вычет за квартиру | ВернуНалог

Приобретая недвижимость, будь то участок земли, дом или квартира, неизменно встает вопрос о получении налогового вычета. Вместе с тем, далеко не всем известно, что это такое, кто имеет право воспользоваться вычетом, каким образом его рассчитывают и как оформляют.

Суть имущественного налогового вычета

В соответствии с действующим российским законодательством, в частности, в статье 220 Налогового Кодекса РФ, у каждого, кто приобретает в собственность жилье или землю, есть возможность получить от государства компенсацию налоговых расходов. Таким образом, власти предоставляют гражданам шанс купить или оптимизировать квартиру, дом или участок, используя возвращенные средства, которые были уплачены в качестве подоходного налога.

В случае, если вы официально состоите на службе, например, являетесь наемным сотрудником, и регулярно оплачиваете подоходный налог, то вы можете претендовать на выплату до 13% от суммы, внесенной в качестве налога при заключении сделки купли-продажи недвижимости. Следует заметить, что также на налоговый вычет можно рассчитывать при наличии расходов по ипотеке, приобретению строительных материалов и т.д.

Когда есть возможность вернуть средства?

Право на возвращение той или иной суммы предоставляется в следующих случаях:

- при покупке земельного надела, на котором есть жилое здание, а также при запланированном сооружении дома для временного или постоянного проживания;

- для сооружения частных домов и получения права собственности на жилье или его часть;

- если есть необходимость в выполнении отделочных и ремонтных работ – такие расходы возникают при покупке квартир в новостройках;

- когда недвижимость приобретена на условиях целевого займа, полученного на приобретение либо возведение жилого здания.

Следует иметь в виду, что при заключении сделок купли-продажи между супругами, родителями и прочими взаимозависимыми лицами, имущественный вычет не предоставляется. Также нет возможности компенсировать затраты, если ранее вы уже воспользовались данным правом.

Особенности расчета налоговых вычетов

Один из главных моментов, который волнует налогоплательщиков – какую сумму они могут получить от государства. При определении размера вычета во внимание принимается то, сколько было внесено в госбюджет в качестве подоходного налога и какими были общие затраты на покупку объекта недвижимости. Максимум можно получить 13 процентов от того, сколько стоила квартира, дом или участок, при этом в денежном выражении сумма не должна составлять более 2 миллионов рублей. Соответственно, в самом лучшем случае государство вернет 260 тысяч рублей, а в случае приобретения имущества до 2008 года, верхний предел составит 130 тысяч рублей.

По закону, ежегодно вам могут выплатить сумму, которая не превышает 13% от официальной заработной платы – именно столько средств вносится вами как подоходный налог. Важный нюанс – компенсировать расходы можно на протяжении более года, чтобы, в конечном счете, получить всю сумму. Обратите внимание, что если квартира куплена по договору ипотеки до 1.01.2014, то вы можете рассчитывать на возвращение средств без каких-либо ограничений. При более позднем приобретении жилья в кредит, существует ограничение по вычетам в размере 3-х миллионов рублей, соответственно, владельцы такой недвижимости могут получить не более 390 тысяч рублей. Довольно распространенной является ситуация, когда человек покупает по ипотеке дорогостоящую недвижимость и получает от государства средства в гораздо большем размере, чем потратил. Рассмотрим разные случаи расчета вычета.

Пример 1:

После покупки Васильевым В.Г. квартиры за 1 миллион рублей в 2012 году, прошло три года до того, как он узнал о том, что имеет право на имущественный налоговый вычет. Приняв решение вернуть часть потраченных средств, он может получить не более 130 000 рублей. При этом в период с 2012 по 2014 год Васильев выплачивал в год 52 тысячи рублей в качестве подоходного налога (заработная плата составляла 400 000 рублей). В результате ему удастся получить по 52 000 рублей за 2012 и 2013 год, а также 26 тысяч рублей за 2014 год.

Пример 2:

Имея заработную плату в размере 500 тысяч рублей в год, и заплатив в качестве налога 65 000 рублей, Иванов А.А. в 2014 году приобрел квартиру, которая обошлась в 2,5 миллиона рублей. Максимум, на который он может рассчитывать, это 260 тысяч рублей. Однако данная сумма не может быть получена сразу – за 2014 год Иванов получит только 65 тысяч рублей, а остальные средства будут распределены на последующие годы.

Точная сумма возврата рассчитывается в индивидуальном порядке – чтобы узнать, сколько вам может выплатить государство, стоит детальнее изучить представленные на нашем сайте примеры.

Ограничения по выплатам

В отношении тех, кто претендует на возмещение средств при приобретении недвижимости, действуют определенные ограничения, в частности, существует понятие однократности выплат. Все нюансы ограничений указаны в Налоговом Кодексе РФ, причем начиная с 2014 года, в силу вступил ряд изменений. На сегодняшний день закон действует следующим образом:

- если квартира, дом или участок были куплены до 2014 года, то возможность возместить денежные средства есть только 1 раз, независимо от стоимости недвижимости. Какой бы ни был размер возмещения (10, 15, 20 тысяч и т.д.), повторно претендовать на налоговый вычет вы не можете. Например, если гражданин приобрел в 2011 году жилье за 1,5 миллиона рублей и получил в полном объеме компенсацию, то при повторной покупке недвижимости в 2015 году ему не удастся вернуть часть подоходного налога;

- когда речь идет о сделках, заключенных после 01.01.2014 и ранее гражданин не реализовывал свое право на налоговый вычет, то он может многократно получать выплаты, при условии, что их общий размер не превысит 2 миллиона рублей (не включая проценты по ипотеке). Например, у того, кто купил квартиру в 2015 году за 1,7 млн. рублей, а через пару месяцев приобрел еще комнату за полмиллиона рублей, есть возможность оформить возврат в 2016 году 2 млн. рублей, из которых 300 тысяч будут за комнату, а 1,7 миллиона – за квартиру.

Учтите, что в ситуации с приобретением жилья по ипотеке до 2014 года (если сумма возврата была получена без процентов), в будущем вы можете оформить вычет, если соберетесь повторно покупать квартиру в кредит.

Механизм получения налогового вычета

Законом предусмотрена следующая процедура оформления возврата потраченных денежных средств:

- сначала необходимо подготовить необходимый пакет документов и обратиться в налоговую службу;

- затем представители компетентных органов проводят камеральную проверку;

- после принятия положительного решения гражданин получает компенсированные расходы путем перевода средств на персональный банковский счет.

Минимизировать затраты времени и сил на формальности помогут наши специалисты, которые проконсультируют по вопросам оформления налоговой декларации по форме 3-НДФЛ и другим документам. Мы готовы проинструктировать вас относительно всех нюансов получения налогового вычета, включая то, как взаимодействовать с государственными службами.

Какие документы нужно подготовить?

В стандартный пакет документов для получения налогового вычета входит документ, идентифицирующий личность и заполненная декларация 3-НДФЛ. Также обязательно потребуется подписанное вами заявление и бумаги, свидетельствующие о размере затрат и подтверждающие выплату подоходного налога на соответствующий период.

Есть ли ограничения по периоду возвращения средств?

Возможность получения имущественного вычета предусмотрена с момента, когда заявитель имеет в своем распоряжении документы, которые подтверждают факт наличия и размер произведенных затрат. Помимо этого, в обязательном порядке у владельца жилья должны быть на руках документы, доказывающие, что он является собственником недвижимости. Основными их них являются свидетельство о регистрации права собственности (если заключается договор купли-продажи) либо акт приема-передачи (когда речь идет о приобретении части общей долевой собственности). Средняя продолжительность оформления имущественного вычета составляет 2-4 недели, причем больше всего времени уходит на проверку предоставленных документов сотрудниками налоговой службы.

В случае, когда сразу после покупки дома, участка или квартиры вычет не был оформлен, реализовать свое право на возвращение денег можно в любое время. Правда, нужно иметь в виду, что выплаты осуществляются только за предыдущие три года, то есть, купив жилье в 2013 году, сейчас вы можете рассчитывать на возврат средств только за 2013, 2014 и 2015 год. Что касается оставшейся части, то она автоматически переходит на следующий год и сумма переводится на ваш счет до тех пор, пока не будет выплачена полностью.

verny-nalog.ru

Перечень документов для налогового вычета при покупке квартиры через личный кабинет

Общая информация ^К началу страницы Вычет на приобретение имущества состоит из трех частей и предоставляется по расходам:

- На новое строительство или приобретение на территории Российской Федерации объекта жилой недвижимости (долей в них), земельных участков под них;

- На погашение процентов по целевым займам (кредитам), полученным от российских организаций или индивидуальных предпринимателей, фактически израсходованным на новое строительство или приобретение на территории Российской Федерации жилья (доли (долей) в нем), земельного участка под него;

- На погашение процентов по кредитам, полученным в российских банках, для рефинансирования (перекредитования) займов (кредитов) на строительство или приобретение на территории Российской Федерации жилья (доли (долей) в нем), земельного участка под него.

Имущественный вычет при приобретении имущества

Содержание

- 1 Как воспользоваться

- 2 Возможные технические проблемы

- 3 Процесс отправки

- 4 Кто может получить вычет

Сервис «ГосУслуги» — комфортный инструмент для получения вычета за покупку квартиры.

ИнфоОдна из государственных льгот позволяет получить имущественную компенсацию, если гражданин работает, платит налоги, и при этом купил жилую площадь.

Возмещается до 13% стоимости, включая проценты по ипотеке и капитальный ремонт новостроек. На сайте «ГосУслуги» можно оформить весь пакет документов на возвращение данных средств.Система «ГосУслуги» — удобный сервис с понятным интерфейсом, воспользовавшись которым можно решить многие официальные вопросы с любой точки земного шара.

Среди них возможность произвести налоговый вычет при покупке квартиры через «ГосУслуги».

Документы для вычета

Внимание- Налоговая декларация по форме 3-НДФЛ (скачать ее Вы можете здесь).

Как получить налоговый вычет через госуслуги и мфц

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией необходимо подать в налоговый орган заявление на возврат НДФЛ в связи с расходами на приобретение имущества.

Вычет при обращении к работодателю ^К началу страницы Имущественный налоговый вычет можно получить и до окончания налогового периода при обращении к работодателю, предварительно подтвердив это право в налоговом органе.

ВажноДля этого налогоплательщику необходимо: 1 Написать в произвольной форме заявление на получение уведомления от налогового органа о праве на имущественный вычет.

2 Подготовить копии документов, подтверждающих право на получение имущественного вычета. 3 Предоставить в налоговый орган по месту жительства заявление на получение уведомления о праве на имущественный вычет с приложением копий документов, подтверждающих это право.Как оформить налоговый вычет при покупке квартиры через госуслуги

При начислении возвращения налогов учитываются все объекты недвижимости, приобретенные гражданином. Но сумма ограничений одна на всех. Допустимо распределение долей между супругами, у которых общее право собственности. Начисление средств будет производится соответственно. Если обращение за льготами поступило не в год покупки, доход за все предыдущие года не будет учитываться. Максимально возможное количество – 3 года. Далее придется ожидать выплаты новых налогов и дальнейшего возмещения. Получение возвращения части налогов не имеет срока давности, и начать пользоваться льготой можно не сразу, но выгоднее не откладывать эту возможность.

Причина – постоянный рост инфляции, который влияет на реальную стоимость возвращенных средств.

Если в этом году по какой-либо причине уже производился возврат части налогов, то она не будет учитываться при начислении льготы по покупке недвижимости.

Документы необходимые для налогового вычета

В случае, если Вы обращаетесь в налоговую по месту прописки, то достаточно иметь при себе только паспорт.

- Если у вас есть учетная запись на сервисе Госулуги: https://esia.gosuslugi.ru/, которая подтверждена в авторизованном центре, то можно воспользоваться ей для входа. Правда, если Вы подтверждали учетную запись через почту России (то есть логин и пароль присылали по почте), то этого может оказаться не достаточно, так как Ваша учетная запись может быть не полноценной. Для того чтобы получить полный доступ достаточно обратиться в центр, где можно сделать повторное «подтверждение личности», найти такой можно по ссылке на официальном сайте: https://esia.gosuslugi.ru/public/ra. Для этого потребуется оригинал СНИЛС и паспорт.

Документы на налоговый вычет при покупке квартиры — 2017

2 000 000 максимальная сумма расходов на новое строительство или приобретение на территории Российской Федерации жилья, с которой будет исчисляться налоговый вычет. В случае приобретения имущества после 1 января 2014 года предельный размер вычета применяется к расходам, понесенным на приобретение как одного, так и нескольких объектов недвижимости. 3 000 000 рублей – максимальная сумма расходов на строительство и приобретение жилья (земли под него) при погашении процентов по целевым займам (кредитам). Ограничение суммы уплаченных по целевым займам (кредитам) процентов, принимаемых к вычету, применяется к займам (кредитам), полученным после 1 января 2014 года.

Суммы уплаченных процентов по целевым займам (кредитам), полученным до 2014 года, могут быть включены в состав имущественного вычета в полном размере без каких-либо ограничений.

Здесь можно увидеть, что отправленная 2-3 дня назад декларация успешно зарегистрирована в инспекции, а в столбце ход камеральной проверки видим статус: «Зарегистрирована в налоговом органе» (в случае, если этого не произошло, рекомендую позвонить в налоговую.

При условии что прошло 3 рабочих дня с момента отправки.) Пример успешно пройденной камеральной проверки Как понять что проверка пройдена и Вы можете рассчитывать на вычет? В разделе личного кабинета 3-ндфл (смотрим 8 шаг) у вас изменится статус хода проверки на : завершена, а так же появится дата завершения проверки.

Обращаем Ваше внимание, даже если проверка завершилась раньше 3 месяцев с даты предоставления документов в налоговую службу.

Это не значит, что в ближайшее время Вы получите деньги.

По истечении 30 дней получить в налоговом органе уведомление о праве на имущественный вычет. 5

Предоставить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

При подаче в налоговый орган копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

В ИФНС подается заверенная копия выписки (свидетельства о регистрации).Заметка: если Вы приобрели квартиру по договору долевого участия, то выписка (свидетельство) не является обязательным документом (соответственно, ее можно не подавать в налоговый орган).

- Акт приема-передачи жилья.

В ИФНС подается заверенная копия акта.Заметка: если Вы приобрели квартиру по договору купли-продажи, то акт приема-передачи не является обязательным документом (соответственно, его можно не подавать в налоговый орган).

- Если приобретение квартиры производилось с помощью ипотеки (или жилищного кредита) и производится возврат денег по уплаченным процентам, то дополнительно представляются:

- Кредитный договор с банком. В ИФНС подается заверенная копия договора.

- Справка об удержанных процентах за год (ее Вы получаете в банке, который выдал Вам кредит).

zakonbiz.ru