Как получить налоговый вычет за квартиру в новостройке. Как получить налоговый вычет при покупке квартиры через личный кабинет

Как получить налоговый вычет при покупке квартиры

Самое главное — это собрать все документы и запастись терпением.

По законодательству Российской Федерации, каждый гражданин имеет право на налоговый вычет при покупке квартиры или доли в квартире. Сумма вычета составляет 13% от стоимости, но не может превышать 260 тыс. рублей. Таким образом, максимальная сумма покупки, на которую распространяется налоговый вычет – 2 млн рублей.

Как замечает адвокат Виктория Данильченко, воспользоваться вычетом за покупку жилья можно лишь один раз в жизни. Стоит учитывать, что с 1 января 2014 года действует правило, согласно которому в случае если вы приобрели квартиру дешевле 2 млн. рублей, например за 1,5 млн. рублей, остаток вычета (в нашем примере это 13% от суммы в 500 тысяч рублей) можно получить при покупке другой квартиры.

Если же недвижимость покупается с привлечением ипотечных средств, то можно вернуть и 13% от суммы процентов (не более 3 млн. рублей), уплаченных банку. То есть, в рамках налогового вычета можно вернуть максимально 390 тыс. рублей. Это правило работает только при покупке одного объекта недвижимости. Таким образом, при покупке квартиры в ипотеку максимальный вычет может составить 650 тысяч рублей.

Чтобы воспользоваться вычетом, надо сделать несколько шагов.

Первый шаг — это сбор необходимых документов. Вот как выглядит стандартный пакет:

- паспорт

- договор купли-продажи и передаточный акт,

- свидетельство о регистрации права собственности или выписка из ЕГРП.

- справка по форме 2-НДФЛ о выплаченной зарплате и удержанных налогах за год, в котором была приобретена недвижимость.

- платежные документы (чеки, банковские выписки, квитанции), подтверждающие ваши расходы на покупку квартиры

- реквизиты счета, на который будут перечислены средства.

В том случае, если квартира куплена в ипотеку, то нужно подготовить копии кредитного договора, графика погашения ежемесячных платежей.

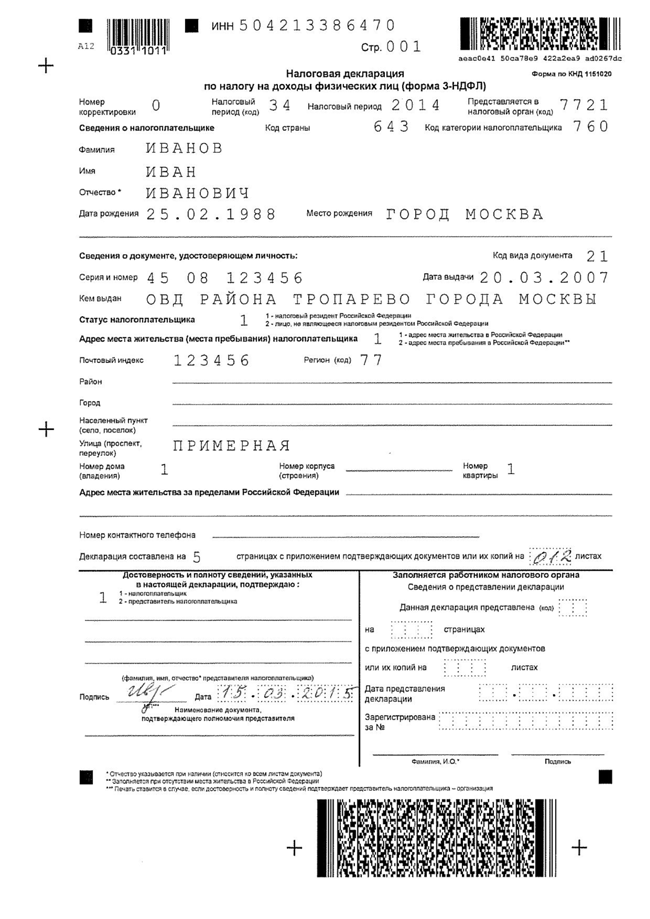

Второй шаг — заполнить декларацию по форме 3-НДФЛ. Сделать это можно разными способами. Например, заполнить документ онлайн в личном кабинете на сайте nalog.ru (данные для входа в него необходимо заранее получить в офисе ближайшей налоговой инспекции). Далее прикрепите к оправляемой декларации сканы всех документов, обозначенных выше, и заполните заявление на возврат налоговых отчислений. В целом налоговый кабинет сравнительно прост в управлении, практически все с ним легко справятся. Если вы заполняете декларацию онлайн, ваше присутствие в налоговой инспекции не потребуется.

На этом же сайте можно скачать форму декларации 3-НДФЛ и заполнить на компьютере по образцу. Далее, прикрепив к ней копии документов о приобретении квартиры, отправляйтесь в налоговую инспекцию, чтобы лично подать документы или отправьте их заказным письмом.

Когда декларация принята, теперь необходимо запастись терпением и ждать ответа из налоговой инспекции. В среднем вся процедура рассмотрения документов занимает до трех месяцев. Еще один месяц дается на уведомление заявителя о результатах проверки и на перечисление денежных средств.

Отказ может последовать, если есть несоответствие условиям, при соблюдении которых вычет предоставляется. Например, жилье не должно быть приобретено у родственника, за счет материнского капитала или средств работодателя; или вы не являетесь резидентом РФ, официально не трудоустроены и соответственно не платите налоги. Поэтому перед тем как начать процедуру получения налогового вычета, необходимо удостовериться, что на это есть соответствующее право.

Имущественный налоговый вычет можно получить и до окончания налогового периода при обращении к работодателю. Получив уведомление из налоговой инспекции, что вы имеете право на вычет, необходимо с этим документом обратиться к своему работодателю и получать зарплату без удержания НДФЛ.

Необходимо отметить, что за отчетный год, за который подается декларация, гражданин имеет возможность получить только ту сумму, которая была удержана в качестве налога на имеющиеся официальные доходы. Остаток общего налогового вычета переносится на следующий календарный год. И так далее, пока вычет не будет выплачен полностью.

realty.vesti.ru

Можно ли получить налоговый вычет при покупке квартиры через госуслуги

Как получить и оформить имущественный налоговый вычет при покупке квартиры через Личный кабинет (ГосУслуги) По уровню развития электронного правительства наша страна обгоняет многие страны Европы. Надо отдать должное Дмитрию Медведеву, его увлечение гаджетами и интернетом положительно сказалось на развитии этих услуг в нашей стране, облегчивших гражданам общение с гос органами. Однако, не многие знают о возможностях электронного правительства. Электронный документооборот между государственными органами и возможность подачи обращения через Интернет экономит кучу времени гражданам. В этой статье мы рассмотрим одну из услуг, предоставляемой в рамках электронного правительства — возврат подоходного налога (имущественный вычет) при покупке квартиры или жилого дома.

Как получить налоговый вычет через госуслуги и мфц

ВажноУ гражданина есть право на возмещение и в том случае, если предельный размер вычета не получен, а недвижимость им продана другому лицу. Возмещение при приобретении жилья в счёт обязательств На налоговый вычет можно рассчитывать и в случае продажи недвижимости, полученной в счёт существовавшего обязательства.

Оформление налогового вычета через госуслуги

Рекомендуем заполнить онлайн, поскольку форма на сайте понятнее, чем в программе, а большинство полей имеет подсказку по заполнению. В первой части необходимо внести данные о налогоплательщике, здесь нет ничего сложного.

Во второй части необходимо указать все ваши официально подтвержденные доходы за год, на который подается декларация. У большинства населения это только Доходы, облагаемые по ставке 13%, которые мы будем возвращать.

ВниманиеЗдесь то же нет ничего сложно, все данные берете из справки 2-НДФЛ, которую можно найти в разделе «Налог на доходы ФЛ и страховые взносы» или взять у работодателя. В третьей части необходимо указать, какие вычеты вы получали от государства или хотите, если имеете право, получить.

Возможно вам полагается стандартный вычет на детей, а ваша бухгалтерия не учитывает этот вычет.Как подать заявление на налоговый вычет через госуслуги

Содержание

- 1 Как воспользоваться

- 2 Возможные технические проблемы

- 3 Процесс отправки

- 4 Кто может получить вычет

Сервис «ГосУслуги» — комфортный инструмент для получения вычета за покупку квартиры. Одна из государственных льгот позволяет получить имущественную компенсацию, если гражданин работает, платит налоги, и при этом купил жилую площадь. Возмещается до 13% стоимости, включая проценты по ипотеке и капитальный ремонт новостроек. На сайте «ГосУслуги» можно оформить весь пакет документов на возвращение данных средств. Система «ГосУслуги» — удобный сервис с понятным интерфейсом, воспользовавшись которым можно решить многие официальные вопросы с любой точки земного шара. Среди них возможность произвести налоговый вычет при покупке квартиры через «ГосУслуги».

Оформить налоговый вычет через госуслуги в 2018

Первое, что вам потребуется, это получить доступ к личному кабинету на сайте Федеральной Налоговой Службы. Для этого надо обратиться в справочную любого отделения ФНС, предоставив паспорт и ИНН, где вам выдадут логин и пароль для доступа к личному кабинету на сайте www.nalоg.ru.

ИнфоЛибо обратиться с паспортом в МФЦ (многофункциональный центр «Мои документы») для получения доступа к порталу ГосУслуги. Получив доступ на www.gosuslugi.ru необходимо в личном кабинете указать номер ИНН и СНИЛС, и дождаться их проверки.

После успешной проверки документов перейдите на сайт налоговой службы и выберите авторизацию через портал ГосУслуг. При первом входе в личный кабинет на сайте ФНС начнется процедура формирование данных по вашей учетной записи.

На это может потребоваться несколько дней, после чего в личном кабинете появится информация об объектах налогообложения, принадлежащим вам.

Налоговый вычет через госуслуги: особенности оформления

Получение налогового вычета с помощью сервиса Госуслуги – весьма удобная операция. Налоговый вычет через Госуслуги не требует посещения налоговых служб, а заполнение и сдача документов совершаются прямо в личном кабинете налогоплательщика.

Давайте разберемся в основных моментах, которые помогут получить возмещение, не посещая налоговые органы. Оглавление

- Как это работает?

- Процедура оформления

- Сложности, которые могут возникнуть

- Заполнение бланков

- Сканирование документов

- Отправка пакета документов

- Аспекты получения вычета

Как это работает? 2015 год ознаменовался в портале Госуслуг тем, что законом он был признан как официальный инструмент, пользуясь которым граждане могут совершать сдачу отчетности напрямую в налоговые органы.

Оформление налогового вычета при покупке квартиры через госуслуги

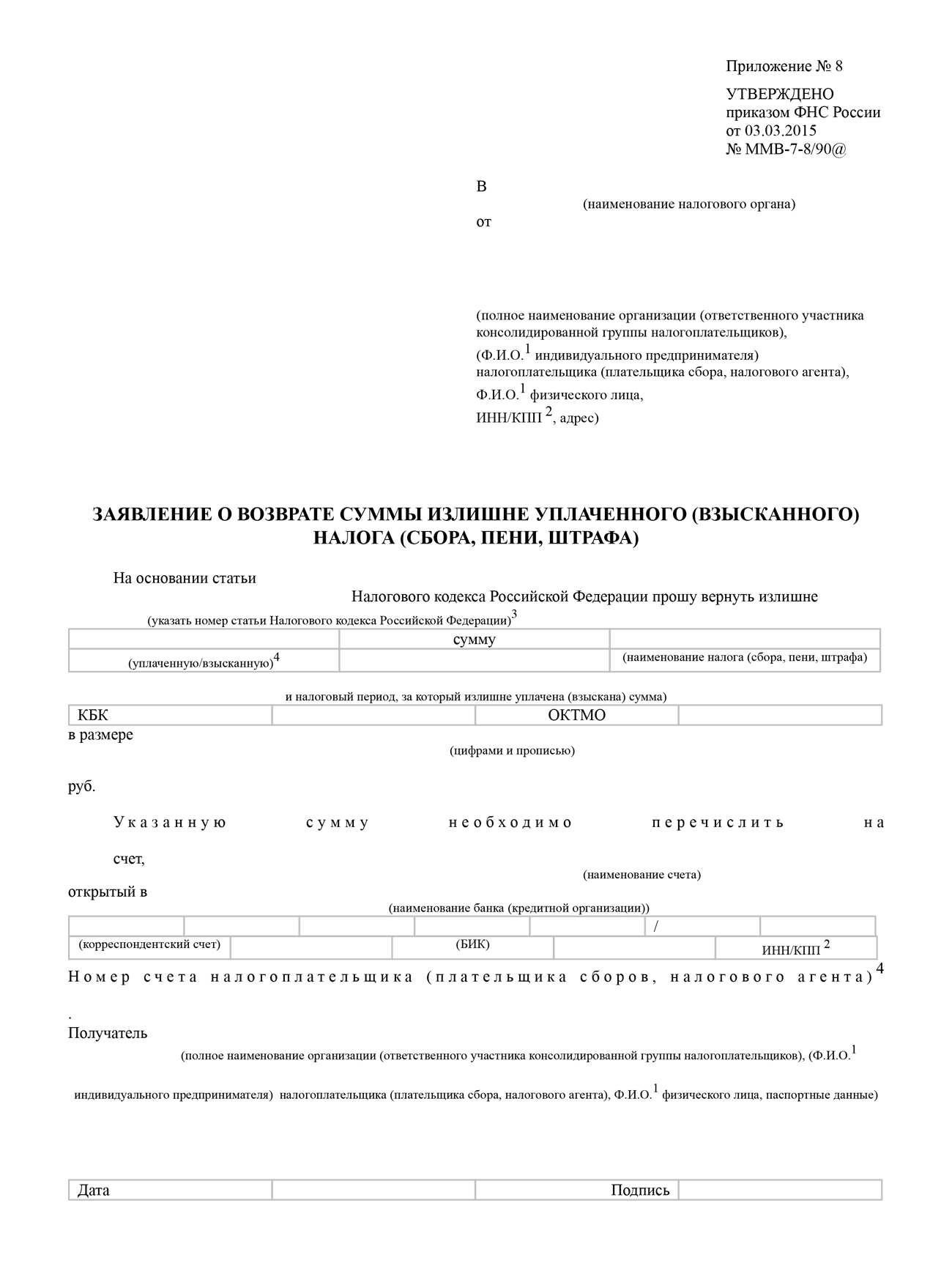

Эти промежутки времени увеличат в разы вероятность того, что все документы отправятся быстро и без задержек. Декларация подлежит обязательному заверению, которое совершается путём электронного подписания. В подтверждение принятия документов к рассмотрению оттуда будет отправлена квитанция и номер, который будет обозначать своего рода регистрационное имя поданного заявления. Для упоминания данных реквизитов для перечисления денег заполняется дополнительная электронная заявка.

После отправки всей документации наступает время ожидания протяжённостью в три месяца (проверка камерального типа), а если будет принято положительное решение, то к этим трём прибавится ещё один. Последний месяц – это время, необходимое для перечисления денег.

Проверить, на какой стадии проверки находится дело, можно в личном кабинете портала Госуслуг. Все данные о проверке учитываются в электронном формате.

Как оформить налоговый вычет при покупке квартиры через госуслуги

В случае положительного решения – в срок до 08 января 2018 г. будет произведено перечисление денежных средств на счёт налогоплательщика. Почему могут отказать в получении налогового вычета? Налоговые органы не всегда принимают положительные решения в отношении предоставления налоговых вычетов. Отказы в предоставлении налогового вычета могут быть обусловлены рядом причин:

- предоставлен не весь пакет документов;

- документы предоставлены в ФНС не по месту регистрации налогоплательщика;

- в документах допущены ошибки;

- предоставлены документы на оплату лечения лиц, не относящихся к категории родственников, указанных в законодательстве.

Вопросы и ответы

- Я хочу подать документы для получения налогового вычета через госуслуги, но у меня нет электронной подписи.

Процедура оформления налогового вычета через госуслуги

Для получения вычета у работодателя требуется совершить следующие действия:

- Предоставить пакет документов в налоговую инспекцию, включая выписку из росреестра, бумагу, подтверждающую оплату покупки недвижимости и так далее.

- Написать заявление с просьбой выдать уведомление по установленной форме о наличии возможности получения имущественного вычета. Требуемый документ будет представлен не позднее 30-дневного срока.

- Принести уведомление в свою организацию и письменно изложить желание на возмещение налога по месту работы.

Подоходный налог перестаёт удерживаться с момента предоставления уведомления. При условии, что это произошло в середине периода по начислению платежей, делается перерасчёт и удержанные ранее средства возвращаются работнику.

К фактическим расходам по приобретению недвижимости законодатель относит средства, потраченные:

- На составление сметного расчёта и подготовку проекта.

- Покупку стройматериалов.

- Подключение к инфраструктуре.

- Штукатурно-малярные, отделочные работы и так далее.

Письмом ФНС (федеральная налоговая служба) было дано следующее разъяснение: когда гражданин получил полагающейся вычет, но при этом приобретённое жилище было передано застройщиком без отделки, у него возникло право на дополнительное возращение понесённых затрат, но не свыше установленного предельного размера. Возместить за определённый налоговый период можно только сумму, соответствующую взысканному подоходному налогу за этот же временной отрезок.

При расходах по выплаченным процентам кредитного договора предельный размер вычета составляет 3 000 000 р.

Можно ли получить налоговый вычет при покупке квартиры через госуслуги

Кто может претендовать на налоговый вычет? На возмещение НДФЛ при покупке квартиры может претендовать любой человек, признанный налоговым резидентом Российской Федерации, получающий доход и уплачивающий налог на доходы физических лиц по ставке 13%. Читайте так же статью ⇒ Налоговый вычет за коррекцию зрения в 2018: кто может и не может получить налоговый вычет, в каком размере Кому налоговый вычет не будет предоставлен? Гражданин Российской Федерации не может претендовать на получение налогового вычета в следующих случаях:

- не производит уплату налога на доходы физических лиц;

- индивидуальный предприниматель ведёт свою деятельность на особом режиме налогообложения, освобождающем от уплаты НДФЛ (касается части доходов, полученных в ходе ведения данного вида деятельности).

Пример: Гражданин Беляков Б.Б.В последующих нужно суммировать заработки, указанные в предыдущих декларациях.Сумма перешедшая с предыдущего года — остаток, с которого Вам еще предстоит вернуть 13%, т.е. из 2 млн (1 млн) вычитаете сумму дохода за все предыдущие годы, по которым уже сдавали декларацию. В первой декларации ставите 0.Вычет у налогового агента в отчетном году — сумма, если в какие-то годы получали имущественный вычет у работодателя, если нет, ставите 0.Проценты по кредитам за все годы — если вы брали кредит на покупку недвижимости, можно сразу оформить право на получение вычета по процентам.

Для этого придется обратиться в банк для предоставления справки по выплаченным процентам. Можно это отложить на потом, до декларации, в которой сумма дохода будет превышать сумму перешедшую с предыдущего года.

law-uradres.ru

Как получить налоговый вычет за квартиру в новостройке

Мы рассказывали вам, как купить квартиру в новостройке и не сойти с ума: как выбрать застройщика, договориться о скидке, правильно подписать договор, принять квартиру и оформить право собственности.

Сегодня — завершающая статья цикла: рассказываем, как получить налоговый вычет за квартиру в новостройке.

Ника Троицкая

маркетолог в недвижимости

Что такое налоговый вычет

Налоговый вычет — это деньги, которые вы можете получить у государства за покупку квартиры. Вы платите налог на доход физических лиц — НДФЛ — 13% от вашей зарплаты получает государство. Когда вы купили квартиру, то отдали за нее часть дохода, а НДФЛ при этом всё равно платили. Государство вернет вам 13% от суммы, которую вы заплатили за квартиру, но не более 260 тысяч рублей. Если квартира в новостройке дешевле 2 млн рублей и без отделки, в сумму вычета можно включить и расходы на отделку.

Как вернуть деньги за лечение

В 2015 году Вася купил квартиру за 1,9 миллиона рублей. Максимальная сумма, которую Вася может вернуть, — 13% от стоимости квартиры:

1 900 000 Р × 0,13 = 247 000 Р

Жилищный вычет также положен за дом, комнату в коммуналке или долю в квартире.

На все квартиры дороже двух миллионов вычет будет 260 тысяч, а на более дешевые — 13% от их стоимости. Государство делит выплаты по вычету по годам и не выплачивает за прошедший год больше, чем получило НДФЛ за вас.

Платим НДФЛ самостоятельно

В 2015 году Вася получал после вычета НДФЛ 50 тысяч в месяц, за год он заработал 600 тысяч. Посчитаем налог на его доход, который за Васю заплатил работодатель:

600 000 Р × 0,13 ÷ 0,87 = 89 600 Р

Значит, в счет вычета за 2015 год Вася получит 89,6 тысячи рублей, а оставшиеся 157,4 тысячи рублей растянутся на возвраты в следующих годах.

Аналогичным образом работает и вычет за проценты по ипотеке. Если вы купили квартиру в ипотеку, то можете претендовать еще на вычет за ипотечные проценты — тоже 13% от суммы, но не более 390 тысяч рублей. Если вы выплатили банку проценты на сумму до 3 миллионов, то государство вам вернет 13% от суммы, а если 3 миллиона и более — 390 тысяч.

Если вы оформили кредит на квартиру до 2014 года, в «ипотечный» вычет войдут все проценты, которые вы заплатите банку. Лимит в 3 миллиона рублей при этом не действует — п. 4 ст. 2 ФЗ от 23.07.2013 № 212-ФЗ.

Остаток вычета за проценты по ипотеке нельзя переносить на другой объект — п. 8 ст. 220 НК РФ.

Когда можно претендовать на вычет

Претендовать на вычет за новую квартиру можно, если вы купили ее в России, работаете по трудовому договору или договору подряда, у вас есть российская прописка и вы подписали с застройщиком акты приема-передачи. Если у вас ИП с общей системой налогообложения, то получаете вычет вы так же, как и обычные люди.

Предприниматели с упрощенкой или вмененкой, неработающие студенты или пенсионеры не платят подоходный налог в 13%, поэтому и вычет не получают.

Как мы делим доход с государством

Важно

По п. 5 ст. 220 НК РФ, нельзя заявить в качестве имущественного вычета ту сумму, которую погасили материнским капиталом, средствами господдержки или из бюджета. Если часть квартиры оплатил работодатель, вычет на эту сумму тоже не дадут. И если купить недвижимость у мамы или супруга, вычет использовать не получится.

Подают заявление на налоговый вычет на следующий год после приемки квартиры у застройщика. Если акты приема-передачи вы подписали в 2016 году — подавать документы на вычет можно в 2017-м. Подать документы на налоговый вычет за покупку квартиры можно в течение всего года.

Нестрашно, если вы не оформили вычет сразу, как купили квартиру. Вычет рассчитают на основе ваших отчислений НДФЛ за последние три года. Например, если вы купили квартиру в 2010 году, то сейчас вам оформят возврат за 2014, 2015 и 2016 годы.

Если вы купили квартиру давно и не оформили вычет, нестрашно: можете сделать это сейчасЕсли ваших налоговых отчислений государству не хватит, чтобы перекрыть сумму вычета, остальную часть получите в текущем и будущих годах.

Где получать вычет

На работе. Если решите получать вычет каждый месяц вместе с зарплатой, нужно об этом предупредить налоговую, а потом сообщить в своей бухгалтерии, что налоговая в курсе и вам положен вычет. Работодатель не будет отчислять ваши подоходные 13%, а добавит их к ежемесячным выплатам зарплаты. Если смените работу, поход в налоговую и бухгалтерию придется повторить. Справку из налоговой надо относить на работу каждый год, пока получаете вычет.

Способ подходит тем, кто работает по трудовому договору и хочет получать вычет небольшими ежемесячными прибавками к зарплате

В налоговой. Если не хотите каждый год бегать между налоговой и бухгалтерией, возьмите на работе справку 2-НДФЛ, заполните декларацию 3-НДФЛ и отнесите их в районную налоговую по месту регистрации. Из налоговой получать деньги будете один раз в год и с запозданием: налог, уплаченный в текущем году, можно вернуть только в следующем.

Способ подходит тем, кто работает по договору подряда, предпринимателям и всем, кто хочет получать вычет не мелкими порциями ежемесячно, а сразу крупной суммой за прошедший год

В налоговую можно прийти, взять талон и в электронной очереди подождать, когда вас позовут в окошко. А можно записаться на прием на сайте — тогда вам на электронную почту придет уведомление, когда нужно прийти.

Какие понадобятся документы

Чтобы получить налоговый вычет за квартиру, нужно собрать пакет документов:

- декларацию 3-НДФЛ,

- справку о доходах 2-НДФЛ,

- заявление на вычет,

- копии паспорта и документов на квартиру.

Вы можете выбрать, где получать вычет: на работе ежемесячно с зарплатой или раз в год на расчетный счет. Можно получить вычет за несколько квартир, но сумма не более 260 тысяч рублей.

Налоговая декларация 3-НДФЛ

Налоговая дает три способа заполнить 3-НДФЛ, выбирайте любой:

Заполните, распечатайте, подпишите и приносите в налоговую лично.

Справка о доходах по форме 2-НДФЛ

Эту справку вам выдадут на работе в бухгалтерии. Если вы работали в нескольких местах, справки нужны будут от всех работодателей.

Заявление на вычет

В нем укажите реквизиты счёта, на который налоговая перечислит деньги. Его можно заполнить дома или в налоговой. При сдаче документов инспектор проверит заявление и, если найдет ошибку, подскажет, как заполнить правильно.

Копии

Подготовьте документы и сделайте их копии:

- Паспорт.

- Договор долевого участия.

- Платежное поручение, если за вас платил кто-то другой.

- Квитанции об оплате, если вы рассчитывались сами.

- Акт приема-передачи квартиры.

- Свидетельство о регистрации права собственности или выписку из реестра.

Если у вас ипотека, добавьте к ним еще три:

Если у вас ипотека, добавьте к ним еще три:

- Договор на ипотеку.

- График платежей.

- Справку о начисленных процентах по ипотеке.

Если квартиру покупали супруги в совместную собственность, в налоговую еще нужно отнести заявление об определении долей и копию свидетельства о браке.

Если получаете вычет за ребенка, готовьте копию свидетельства о рождении и заявление об определении долей.

Если цена новостройки меньше 2 млн рублей и у вас были расходы на отделку, которые хочется включить в вычет, нужны документы и под них.

Копии документов надо заверить. На каждой странице копий напишите «Копия верна», поставьте подпись с расшифровкой и дату. К нотариусу идти не надо.

Вместе с копиями возьмите и оригиналы. Налоговый инспектор сверит документы и заберет копии.

Как получить деньги

Если вы получаете вычет через работодателя, то деньги будут приходить вместе с зарплатой. Если через налоговую, то на ваш расчетный счет.

Налоговая проверяет ваши документы три месяца, потом подтверждает вам налоговый вычет или отказывает в нем. Это называется камеральной проверкой. Отказать могут, если вы неверно заполнили заявление или 3-НДФЛ.

Еще через месяц налоговая переведет деньги на ваш счет. Деньги начислят, если верно заполнили реквизиты банка, куда переводить вычет: БИК, корсчет, расчетный счет, назначение. Не волнуйтесь: если деньги будут идти месяц — это нормально.

В следующем году вычет будете получать быстрее, потому что ваши банковские реквизиты и копии документов уже есть в налоговой. Приносите новые 2-НДФЛ и декларацию 3-НДФЛ.

Чтобы контролировать налоги и вычеты, заведите личный кабинет на сайте налоговой. Для входа в личный кабинет подходит логин и пароль от сайта госуслуг, если вы получили их лично по паспорту в одном из удостоверяющих центров. Если госуслугами не пользуетесь, попросите завести вам логин и пароль в том отделении налоговой, где будете сдавать документы на вычет, или в любом удостоверяющем центре — список есть на сайте ФНС.

Запомнить

- Налоговый вычет — это 13% вашего дохода, которые вы можете вернуть у государства, если купили квартиру.

- Вы можете претендовать на вычет, если купили квартиру в России и работаете по договору или если вы предприниматель с общей системой налогообложения.

- Получают налоговый вычет или через работодателя — каждый месяц вместе с зарплатой, или через налоговую — раз в год.

- Выплаты растянутся на несколько лет, если сумма вычета больше суммы уплаченного за прошлый год подоходного налога.

- Вычет можно получить и за несколько квартир, но сумма всё равно будет не более 260 тысяч рублей.

- Вычет получает тот, кто платил за квартиру. Если за вашу квартиру заплатили родители и это видно из платежных документов, то на вычет претендуют они, а не вы. Налоговая рассчитает вычет исходя из их налоговых отчислений.

- Если вам нужна дополнительная информация о вычете, звоните в свою налоговую: там понятно и подробно всё объяснят.

Соавтор статьи — Виктория Плотаненко, консультант — юрист Андрей Таргашов

journal.tinkoff.ru

Как получить налоговый вычет за квартиру

31 июля 2018

Автор КакПросто!

Вы приобрели квартиру, и эта покупка вам дорого обошлась. Узнайте, как можно вернуть обратно часть потраченных денег в виде налогового вычета.

Статьи по теме:

Вам понадобится

- Для этого вам понадобится заполнить пакет документов и сходить в свой налоговый орган.

Инструкция

Оформите совершенную сделку в регистрационной палате. У вас на руках обязательно должен быть соответствующий документ о купле-продаже, он подтвердит, что квартира принадлежит именно вам. Если у вас есть интернет, то скачайте соответствующие бланки налоговой декларации по форме 3-НДФЛ, с сайта своего налогового органа. Если у вас нет интернета - сходите за бланками в свою налоговую. Если у вас нет расчетного счета – обязательно его откройте. Налоговый вычет платят только по безналичному расчету. Заполненную декларацию, вместе с копиями своего ИНН, паспорта, справкой о заработной плате по форме 2-НДФЛ, копией свидетельства о праве собственности, копией договора купли-продажи вам нужно отнести в свой налоговый орган. Там же, при сдаче документов, вы напишете заявление на налоговый вычет. После этого вам будет нужно дождаться звонка от своего налогового инспектора. В течение трех месяцев будет проводиться камеральная проверка, после окончания вам должны позвонить. Если три месяца прошло, а ответа нет, – звоните сами.Предложение от нашего партнера

Видео по теме

Обратите внимание

Налоговый вычет предоставляется за покупку квартиры только один раз. Его сумма составляет 13% от стоимости квартиры.На квартиры, приобретаемые в ипотеку, распространяются те же самые правила.

Полезный совет

Попросите знакомого бухгалтера заполнить вам декларацию – так вы сможете избежать досадных ошибок.

Источники:

- Федеральная налоговая служба в 2018

Совет полезен?

Распечатать

Как получить налоговый вычет за квартиру

Похожие советы

www.kakprosto.ru

- Как заполнить заявление на возврат налогового вычета в личном кабинете

- Выписка из егрюл бесплатно сайт налоговой по инн личный кабинет

- Налоговая приморского района на савушкина официальный сайт личный кабинет

- Личный кабинет налоговая калининского района г челябинска официальный сайт

- Получение налогового вычета при покупке квартиры через личный кабинет

- Срок ответа на обращение в налоговую через личный кабинет

- Как получить налоговый вычет за обучение через личный кабинет

- Как через личный кабинет подать заявление на налоговый вычет

- Как заполнить 3 ндфл в личном кабинете налоговой инструкция

- Личный кабинет налоговая инспекция 9 великий новгород официальный сайт

- Налоговая инспекция 9 великий новгород официальный сайт личный кабинет